Что произойдет в долгосрочной перспективе, если добавить 10% акций в портфель из облигаций?

Что произойдет в долгосрочном периоде, если добавить в портфель из облигаций 10% акций? Варианты:

- увеличится доходность и риск портфеля;

- увеличится доходность, риск не изменится;

- увеличится доходность, риск снизится;

- доходность и риск уменьшатся.

Будущее поведение активов непредсказуемо, и многое зависит от того, о каких именно облигациях и акциях идет речь. Но исторические данные показывают, что весьма вероятен третий вариант: если добавить 10% акций в облигационный портфель, доходность будет выше, а риск — ниже.

Такой результат достигается благодаря портфельному эффекту: сочетание активов со слабой корреляцией делает портфель эффективнее. Я объясню, как это работает, и для наглядности разберу несколько примеров.

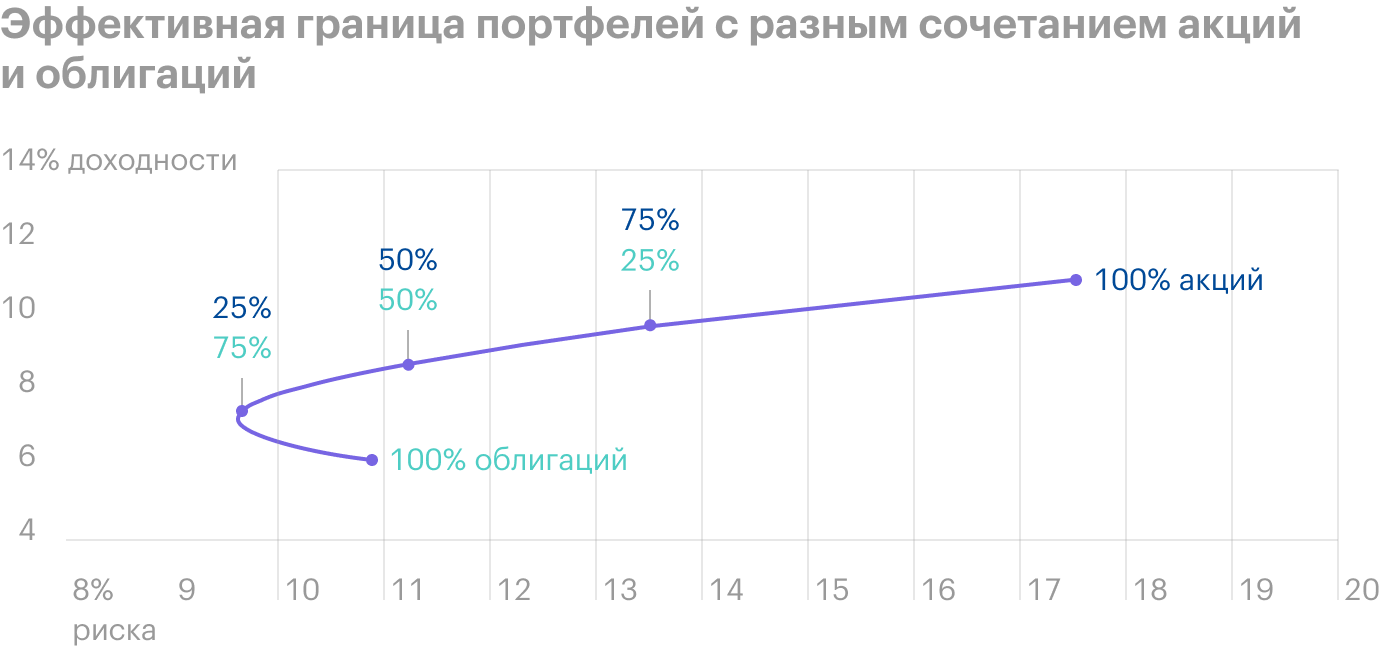

Эффективная граница портфелей

Принципы построения оптимального портфеля путем распределения долей различных классов активов описывает современная теория портфеля, которую предложил Гарри Марковиц в 1952 году.

Теория подразумевает, что мы ищем идеальную смесь инструментов, которые позволят максимизировать доходность портфеля при заданном уровне риска. При этом все множество оптимальных портфелей образует так называемую эффективную границу.

Рассмотрим, как это работает, опираясь на исследование A Retirement Portfolio’s Efficient Frontier, опубликованное в 2015 году. В нем были проанализированы исторические данные по акциям и облигациям с 1950 по 2012 год.

Результаты акций и облигаций с 1950 по 2012 год

| Акции | Облигации | |

|---|---|---|

| Среднеарифметическая доходность | 12,44% | 6,71% |

| Среднегеометрическая доходность | 11,00% | 6,21% |

| Стандартное отклонение | 17,52% | 10,84% |

Коэффициент корреляции между двумя инструментами за этот период составил 0,11, то есть их поведение заметно отличалось. Используя данные о доходности, стандартном отклонении доходности — мере риска — и коэффициенте корреляции, исследователи построили множество портфелей с различными комбинациями акций и облигаций.

Посмотрим на результаты разных портфелей, если менять доли инструментов в них с шагом 25%.

Показатели портфелей с изменением долей инструментов в них на 25%

| Доля акций | Доля облигаций | Стандартное отклонение | Доходность |

|---|---|---|---|

| 100% | 0% | 17,5% | 11,0% |

| 75% | 25% | 13,7% | 9,8% |

| 50% | 50% | 10,8% | 8,6% |

| 25% | 75% | 9,6% | 7,4% |

| 0% | 100% | 10,8% | 6,2% |

Первое, на что стоит обратить внимание: если мы начинаем с портфеля, который состоит на 100% из акций, и постепенно сокращаем долю акций в пользу облигаций, доходность портфеля снижается не так сильно, как стандартное отклонение. С каждым шагом доходность снижается примерно на 1,2 п. п., в то время как стандартное отклонение — примерно на 3,5 п. п. Это дает возможность лучше управлять рисками, при этом не сильно отклоняясь от целевой доходности.

Второе, что бросается в глаза: портфель, который на 100% состоит из облигаций, имеет такой же уровень риска, как и портфель из акций и облигаций в соотношении 50/50. Стандартное отклонение у обоих составляет 10,8%, но годовая доходность второго портфеля при этом на 2,4 п. п. больше. Соответственно, его коэффициент Шарпа выше.

Как считается коэффициент Шарпа и стандартное отклонение, я писал в статье про всепогодную стратегию.

Ниже показана эффективная граница — портфели, которые дают максимальный возможный доход на заданный уровень риска или, наоборот, у которых минимальный риск при заданной доходности.

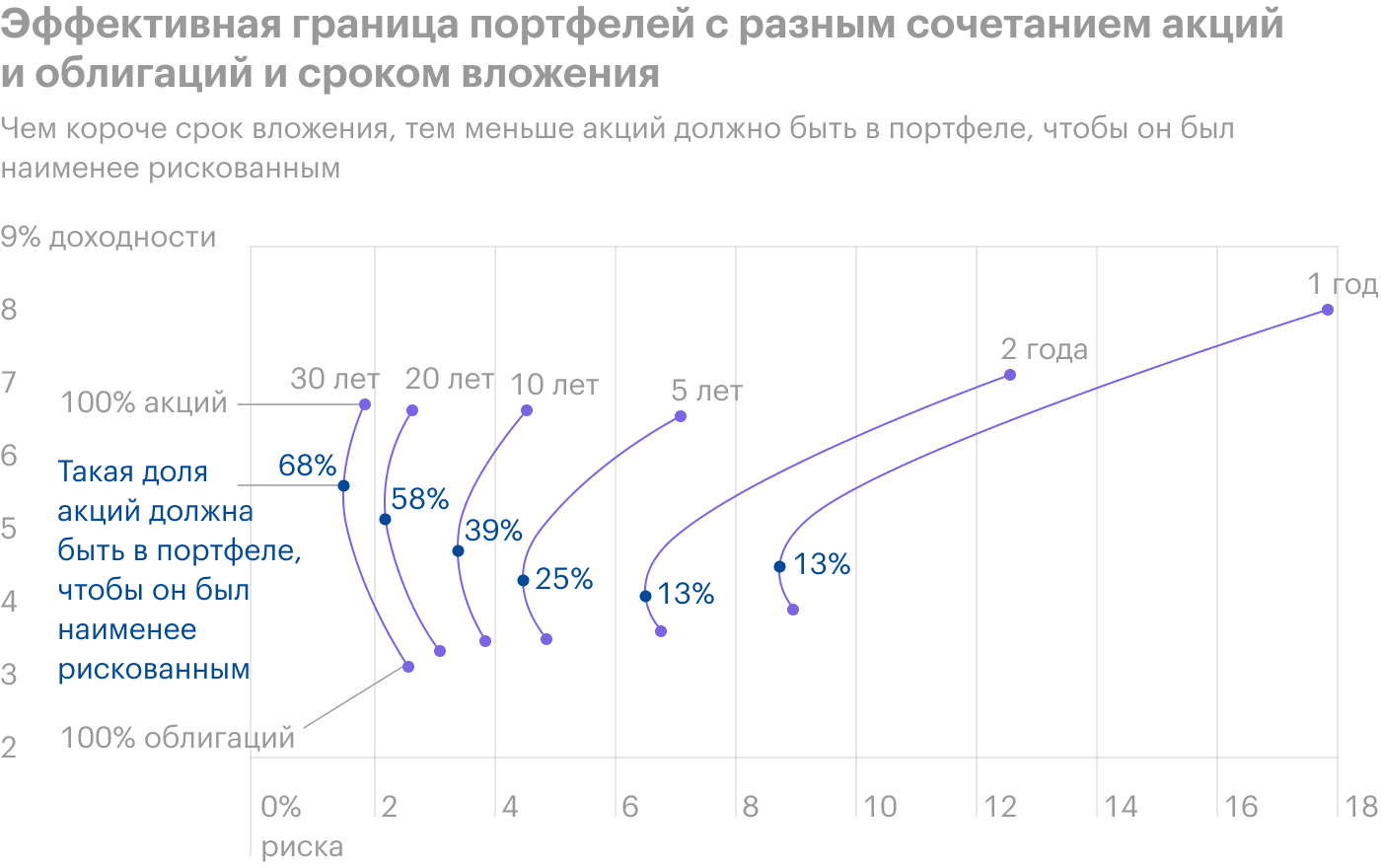

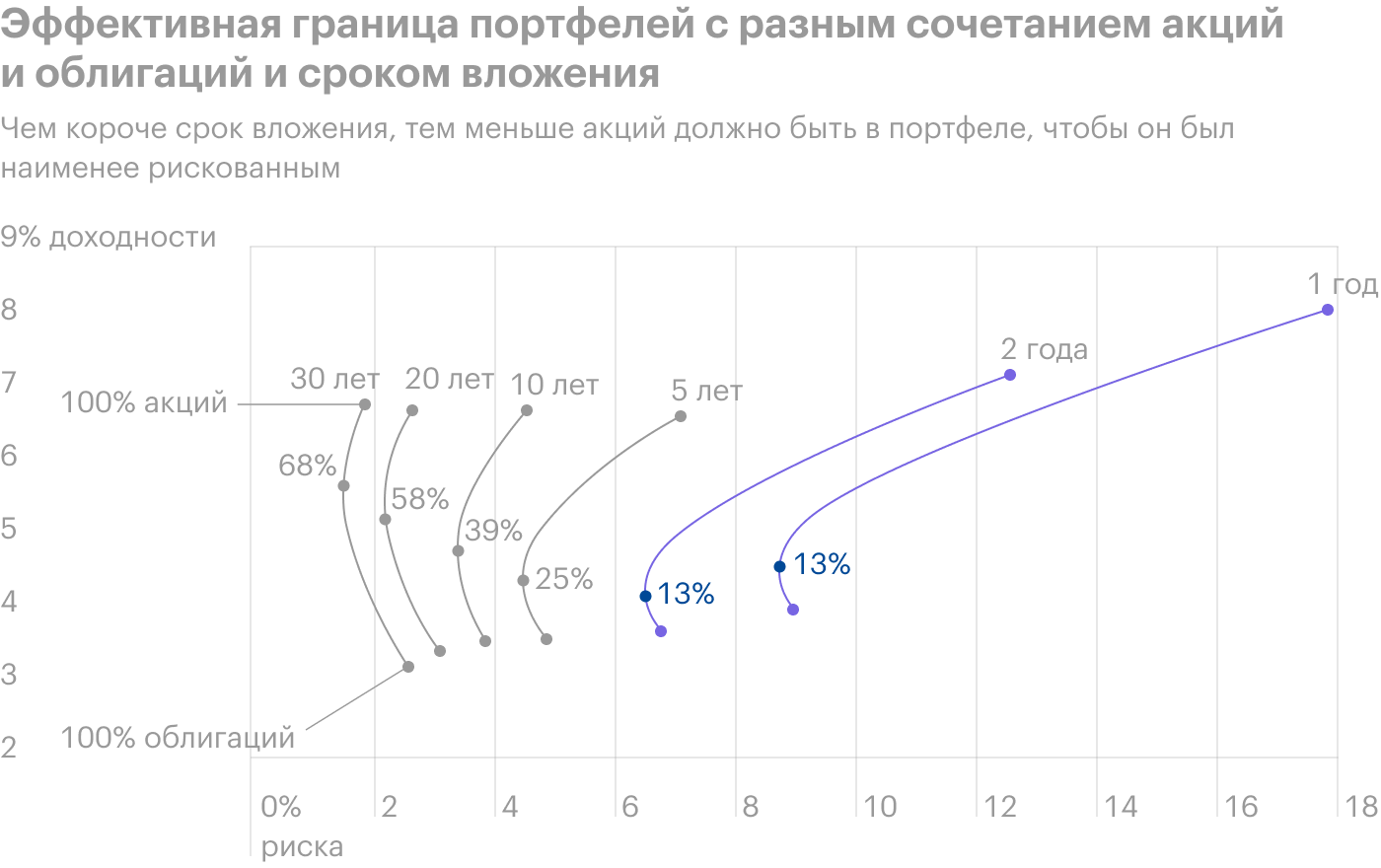

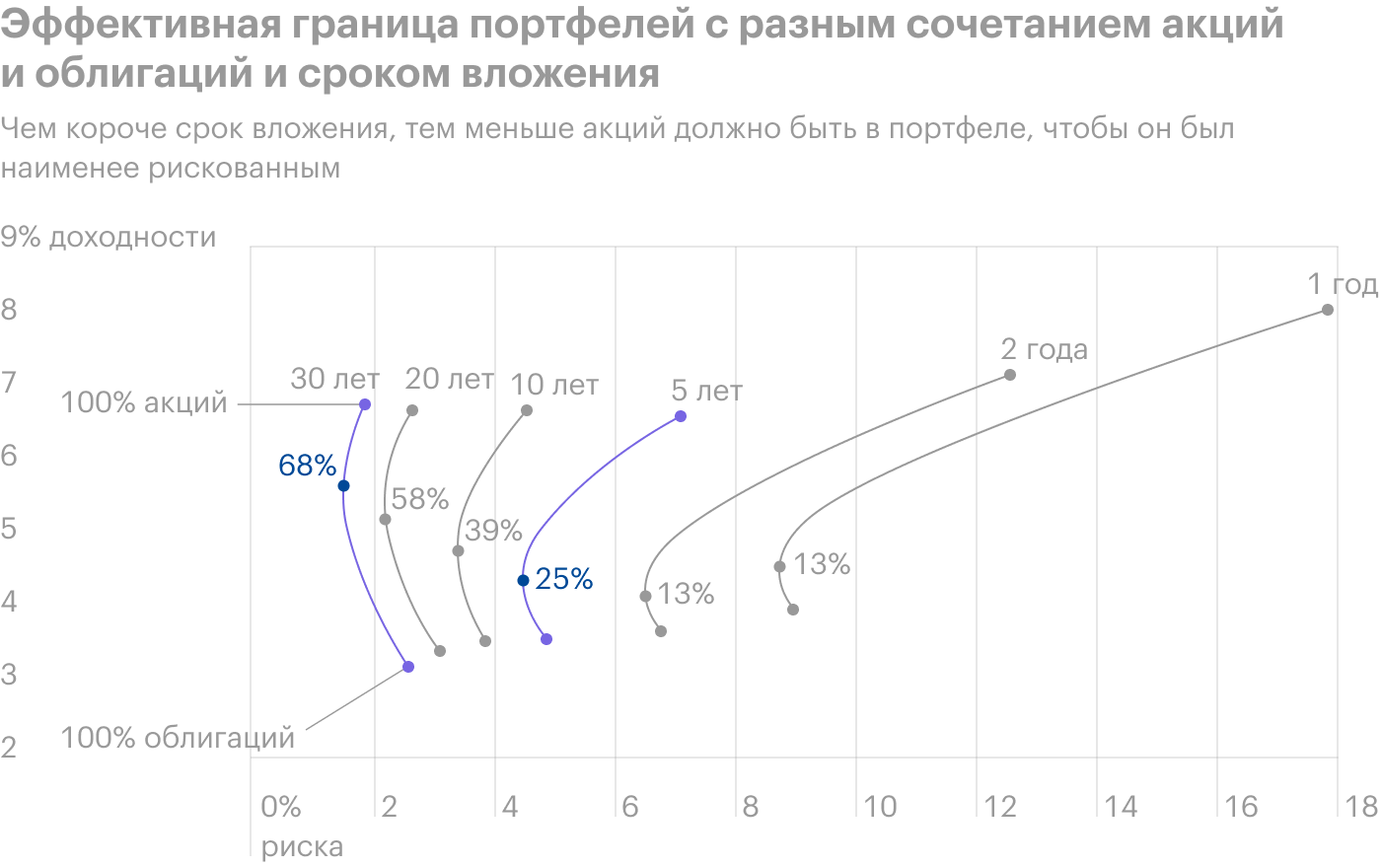

А вот еще несколько эффективных границ из другого источника за гораздо более длинный период — с 1802 по 2012 год. Здесь видно, что граница эффективности также зависит от горизонта инвестирования:

Тестирование портфелей на исторических данных

Чтобы было нагляднее, сравню облигационные портфели с портфелями, где 10% отведено на акции. Для этого пригодятся сервис Portfolio Visualizer и бэктестер на сайте Capital Gain.

Портфели американских активов. Первый портфель составим на 100% из долгосрочных облигаций казначейства США — фонд TLT. Во втором портфеле добавим к казначейским облигациям 10% акций согласно индексу S&P 500 — фонд SPY.

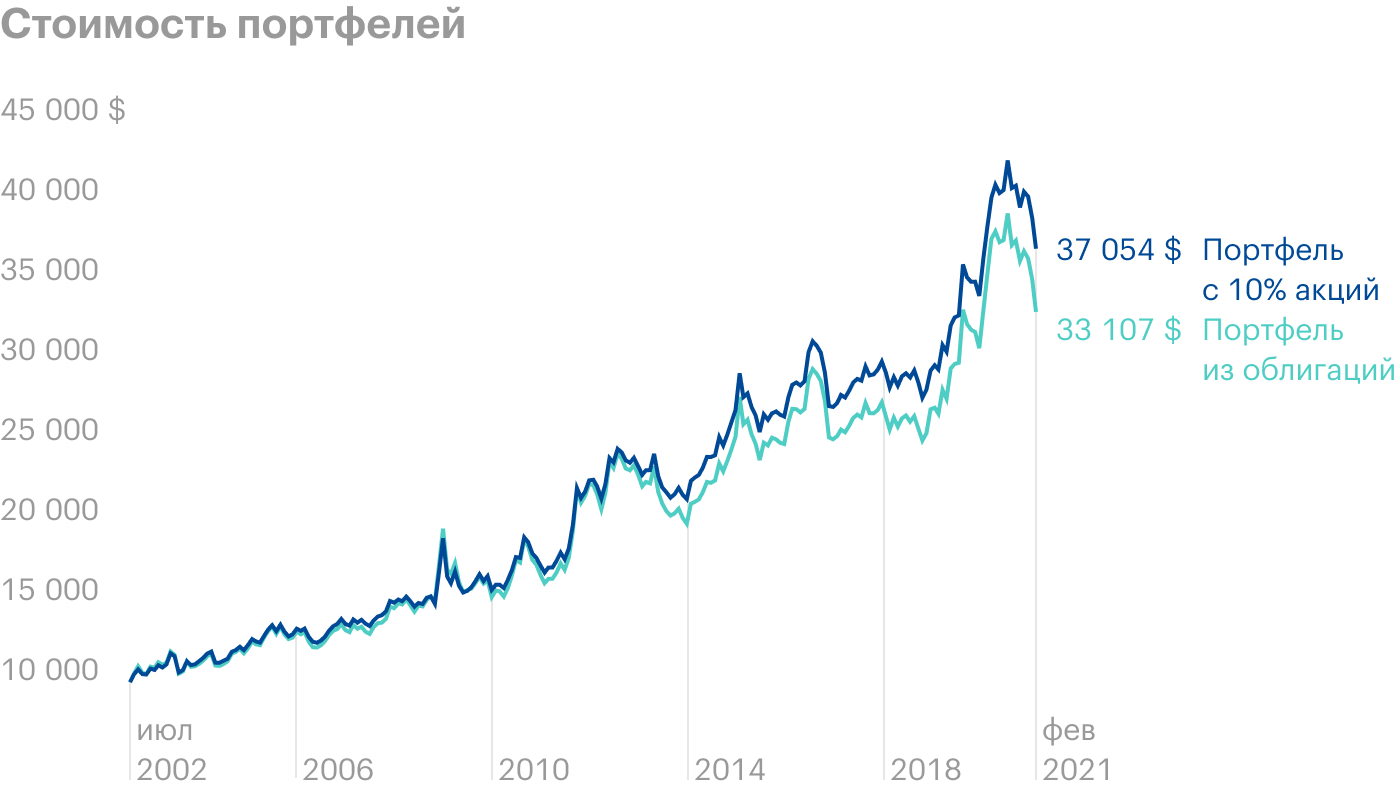

Посмотрим, как вели себя оба портфеля при инвестировании 10 000 $ на максимально доступном временном отрезке — с августа 2002 по февраль 2021 года. До августа 2002 года фонда TLT не было, поэтому доступны данные только за последние 19,5 года. Пополнений нет, ребалансируем портфель раз в год.

Результаты американских портфелей с августа 2002 по февраль 2021 года

| Портфель | Итог | Среднегодовая доходность | Стандартное отклонение | Худший год | Коэфф. Шарпа |

|---|---|---|---|---|---|

| 100% облигации | 33 107 $ | 6,65% | 13,12% | −21,80% | 0,46 |

| 90% облигации и 10% акции | 37 054 $ | 7,30% | 11,52% | −16,99% | 0,56 |

Как видим, добавление 10% акций увеличило доходность второго портфеля на 0,65 п. п. в год. Это неудивительно: акции — исторически более доходный инструмент при долгосрочных вложениях.

Стандартное отклонение доходности у портфеля, в который добавили акции, на 1,6 п. п. ниже, чем у облигационного: 11,52 против 13,12%. Получается, что портфель с небольшой долей акций был менее рискованным, чем портфель без акций.

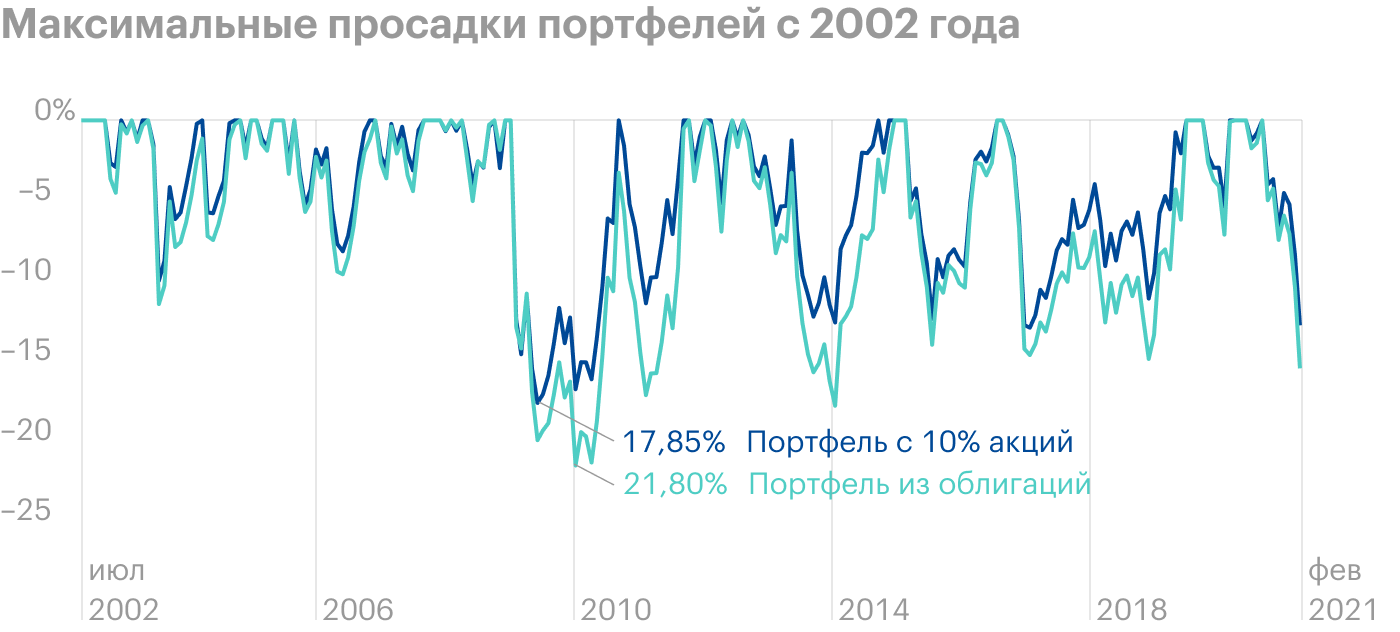

Об этом же говорит и значение максимальной просадки. По итогам 2009 года портфель с 10% акций упал на 3,95 п. п. меньше, чем портфель только из облигаций.

Коэффициент Шарпа, то есть соотношение доходности к риску, у портфеля с 10% акций выше, чем у облигационного портфеля. Иными словами, добавление небольшой доли акций в портфель делает его эффективнее.

Портфели активов всего мира. С помощью бэктестера на сайте Capital Gain я посчитал, как включение 10% акций всего мира повлияло бы на портфель из облигаций всего мира с хеджированием в доллары. Использовал данные с 1988 по 2020 год. Изначальное вложение — 10 000 $, без пополнений, ребалансировка раз в год.

Эффект оказался похожим: доходность выросла, уровень риска — стандартное отклонение — остался таким же, коэффициент Шарпа вырос. Добавление 10% акций сделало портфель более эффективным.

Результаты мировых портфелей с 1988 по 2020 год

| Портфель | Итог | Среднегодовая доходность | Стандартное отклонение | Худший год | Коэфф. Шарпа |

|---|---|---|---|---|---|

| 100% облигации мира с хеджем в доллары | 71 061 $ | 6,12% | 4,13% | −3,58% | 0,78 |

| 90% облигации и 10% акции мира | 78 692 $ | 6,45% | 4,13% | −2,72% | 0,86 |

Портфели российских активов. Наконец, с помощью того же сервиса я проверил, как добавление акций индекса Мосбиржи повлияло бы на портфель российских гособлигаций. В этом случае использовал данные с 2003 по 2020 год. Изначальное вложение — 10 000 ₽, без пополнений. Ребалансировка портфеля также раз в год.

Тут ситуация немного другая. Включение акций позволило увеличить доходность портфеля, но при этом выросла волатильность. Правда, коэффициент Шарпа у портфеля с 10% акций все же чуть выше, то есть сочетание доходности и риска получилось более интересным.

Результаты российских портфелей с 2003 по 2020 год

| Портфель | Итог | Среднегодовая доходность | Стандартное отклонение | Худший год | Коэфф. Шарпа |

|---|---|---|---|---|---|

| 100% российские гособлигации | 62 091 ₽ | 10,68% | 11,97% | −21,8% | 0,23 |

| 90% облигации и 10% акции индекса Мосбиржи | 75 462 ₽ | 11,88% | 13,96% | −17,85% | 0,28 |

О чем стоит помнить

Активы могут вести себя по-разному на разных отрезках времени. Результат за год или несколько лет может сильно отличаться от усредненных исторических данных за длительные интервалы.

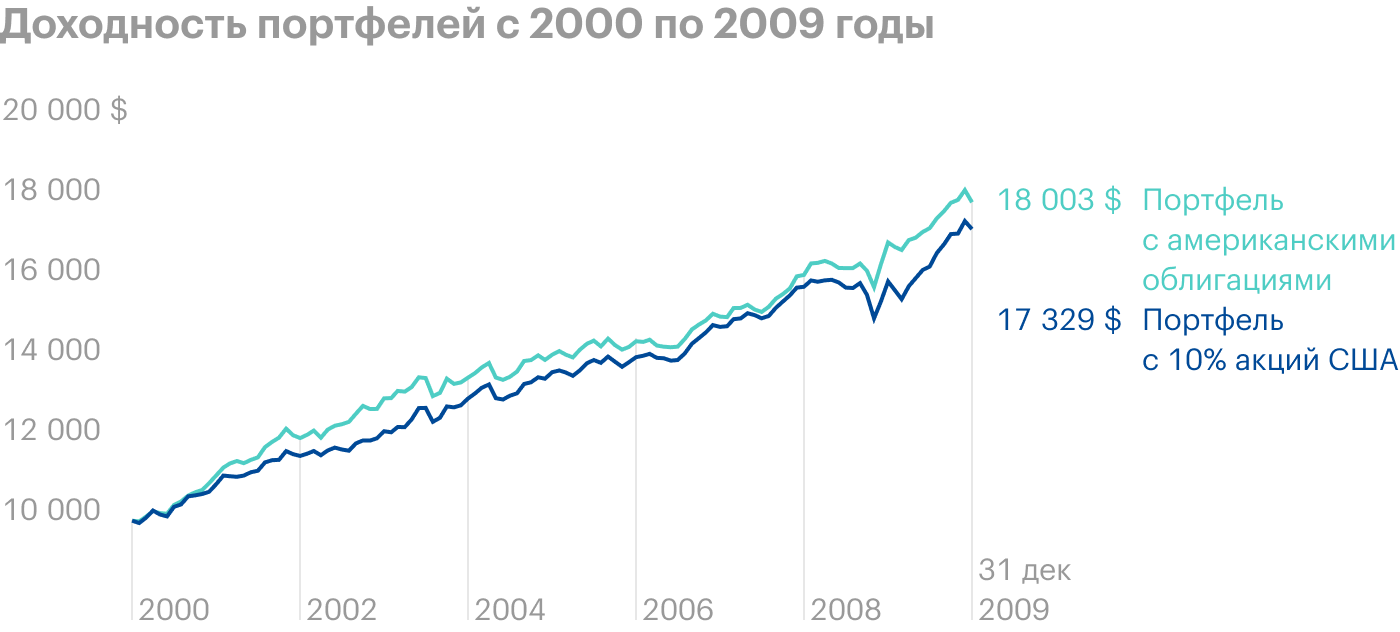

Например, с 2000 по 2009 годы американские инвесторы столкнулись с двумя серьезными кризисами. За эти 10 лет рынок акций США проиграл американскому рынку облигаций: акции дали −0,27% годовых, облигации — 6,06%. Добавление 10% акций США к американским облигациям снизило бы доходность портфеля, повысило его волатильность и усилило просадки его стоимости.

А вот если бы вместо рынка облигаций США в целом инвестор использовал долгосрочные казначейские облигации, результат был бы другим. Портфель с 10% акций оказался бы чуть менее выгодным, но его волатильность и падения уменьшились бы, а коэффициент Шарпа у двух портфелей был бы почти одинаковым.

Получается, что многое зависит от выбранных активов и корреляции между ними. Может влиять даже частота ребалансировки портфеля. Весьма вероятно, что если добавить 10% акций в портфель облигаций, то его характеристики улучшатся, но гарантировать это нельзя: бывало и иначе.

Еще стоит учесть, что добавление акций в облигационный портфель может снизить его прогнозируемость. Если инвестор вкладывает деньги в отдельные облигации и держит их до погашения, он заранее знает, сколько заработает и каким примерно будет в итоге его капитал. С акциями так не получится, поскольку их доходность заранее неизвестна.

Что в итоге

Включение небольшой доли акций в портфель из облигаций может не только увеличить доходность, но и одновременно с этим снизить риск. Это позволяет создавать более эффективные портфели, в частности пенсионные, которые вряд ли стоит полностью держать в облигациях.

При составлении оптимального портфеля можно не только комбинировать акции с облигациями, но и добавлять альтернативные классы активов: золото, недвижимость и т. д. Чем ниже корреляция между инструментами, тем проще оптимизировать портфель.

Коэффициент Шарпа помогает оценить качество портфеля на исторических данных. Чем он выше, тем более эффективен портфель: его доходность на единицу риска выше.

Прошлые результаты не гарантируют, что они повторятся в будущем, — могут быть сюрпризы. Кроме того, усредненные данные за много лет не означают, что такой эффект будет на любых временных отрезках, особенно коротких. Однако подобные знания все же помогают инвестировать эффективнее.