Как я получил 20,4% годовых на займах бизнесу

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

В прошлых постах я рассказывал о своём опыте инвестирования на краудлендинг-площадках ВДело и JetLend. Теперь настала пора сервиса Поток.

Примерно за полтора года было выдано 1700 займов на сумму 1 132 817 ₽. Но давайте посмотрим на результаты за последний год:

- Текущий портфель: 473 597 ₽.

- Средний размер портфеля: 285 088 ₽.

- Доход: 72 900 ₽.

- Ожидается дохода: 73 781 ₽.

- Потери от дефолтов: 14 748 ₽ (1,38% от объёма выданных займов).

- Итоговая доходность: 20,4% годовых. Отмечу, что она не вычисляется простым делением дохода на текущий объём портфеля.

Большую часть времени я использовал простую стратегию: выдавал каждому заёмщику по 500—1000 рублей, в зависимости от количества нераспределенных средств.

Устраивает ли меня эта доходность? Да, вполне. Мог ли я получить её с помощью других инструментов за прошедший год? Думаю, что нет. Буду ли я вкладывать средства в Поток дальше? Пока не решил, но и выводить средства не тороплюсь.

Плюс: Хорошая доходность, в 2—2,5 раза выше уровня инфляции и средней ставки по депозитам за год.

Плюс: По моим расчётам, уровень дефолтов и качество взыскания займов на площадке несколько выше, чем у конкурентов.

Минус: Плохо работает система автоинвестирования: деньги распределяются по займам, только когда накопятся до определенного уровня (5—6% от портфеля), а до того лежат без дела.

Минус: Вторичного рынка инвестиций как такового нет: продать можно лишь некоторые займы, приобретённые через некоторые стратегии. В общем, быстро вытащить деньги вряд ли получится — лишь по мере погашения займов.

Для тех, кто в танке, напомню:

- Платформа имеет лицензию ЦБ и регулируется согласно федеральному закону.

- Деньги выдаются заёмщикам по отдельным договорам, а не платформе, и она с ними сделать ничего не может.

- Дефолты заёмщиков и невозвраты части займов в краудлендинге неизбежны. Вопрос лишь в их количестве и влиянии на итоговую доходность. В данном случае, с этим всё ок.

В целом, за все 1,5 года доходность портфеля ни разу не опускалась ниже 20% годовых. И меня это устраивает.

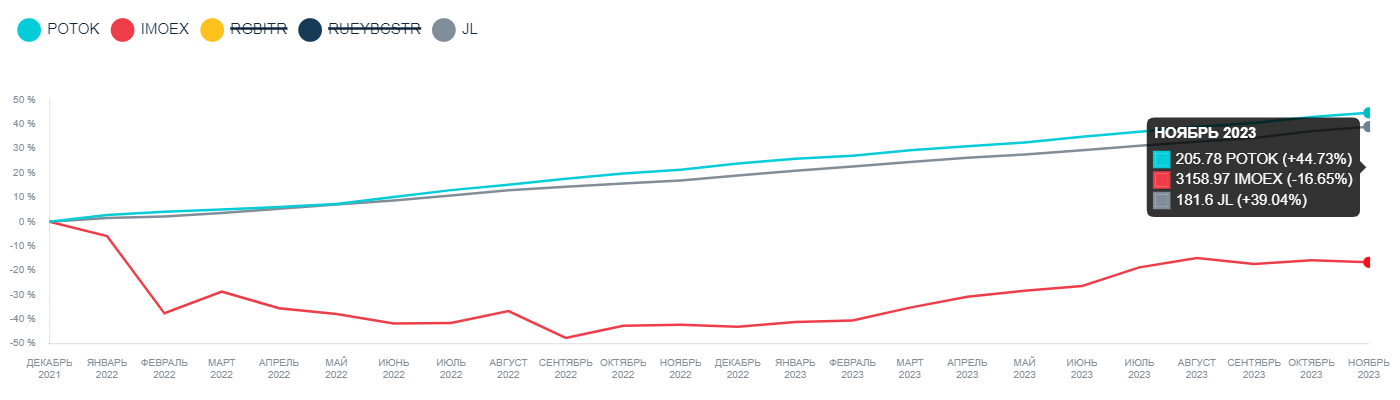

P. S.: на графике Поток сравнивает свою доходность с таковой у основного конкурента, но делает это явно без учёта бонусной составляющей. В сумме доходность, думаю, схожа. А с доходностью рынка акций вообще на дистанции в 2 года сравнивать бессмысленно.