Как я инвестирую в акции и недвижимость и увеличил свои сбережения до 3 500 000 ₽

Читатель Т—Ж хочет накопить 25 млн рублей через 15 лет.

Для этого он ежемесячно пополняет свой портфель на 33 000 ₽, покупает дивидендные акции и планирует сдавать в аренду квартиру, купленную по льготной ипотеке. Герой этого материала рассказал, с чего он начинал инвестировать, как выбирает акции и сколько уже удалось заработать.

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Начало инвестирования

Мне повезло, что я с детства увлекался ИТ и выбрал это направление. Пять лет назад благодаря быстрому росту зарплаты у меня начали появляться лишние деньги. Решил изучить, а что, собственно, с этими лишними деньгами можно сделать. Ведь как бы я ни любил свою работу, но работать до самой старости, а затем жить на копеечную пенсию не хочется.

Начал с таких популярных книг, как «Самый богатый человек в Вавилоне» и «Богатый папа, бедный папа». Тогда не было такого обилия полезных курсов и статей про инвестиции, как сейчас. Но эти книги мне дали нечто другое — мотивацию начать инвестировать и выйти на пассивный доход. Я узнал о движении FIRE и решил, что это как раз то, чего я хочу — иметь достаточный пассивный доход, чтобы не зависеть от работы.

Мне кажется, люди, которые пишут, что FIRE — это про раннюю пенсию, дискредитируют эту идею в нашей стране. Слово «пенсия» в России ассоциируется с малыми выплатами, нищетой. А FIRE — это не про то, как выживать на одной гречке, чтобы затем жить на одной гречке. Я думаю, лучше звучит «рантье». Хотя это слово больше ассоциируется с квартирами под сдачу, оно имеет еще и некий аристократический оттенок, что куда приятнее на слух, чем «пенсионер».

В жизни должен быть баланс. Тратить все в ноль и жить от зарплаты до зарплаты так же плохо, на мой взгляд, как и откладывать жизнь на потом. Это «потом» может и не наступить. Надо стараться жить жизнью, которой хочется, но при этом и не забывать о своем будущем.

Прислушивайтесь к себе

Эта история — личный опыт читателя. Описанные решения — не инвестиционная рекомендация. Если вы только подступаетесь к инвестициям, сначала изучите матчасть

Стратегия

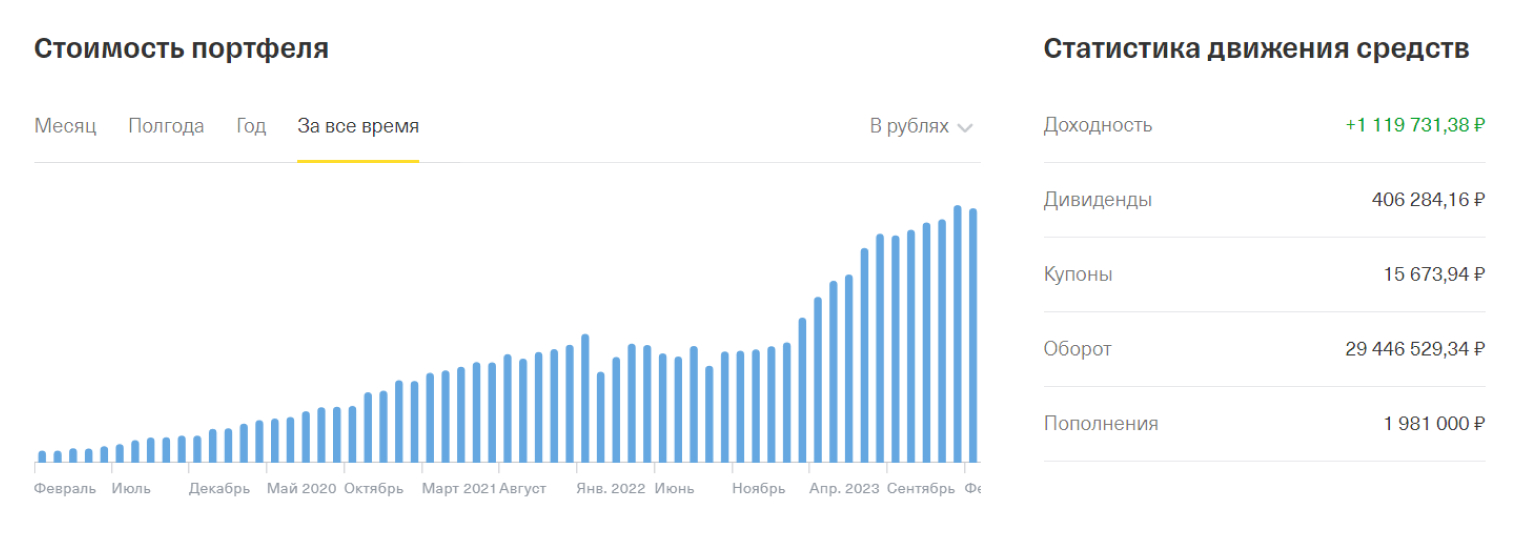

Я открыл ИИС и начал ежемесячно его пополнять, чтобы суммарно за год выходило 400 000 ₽ для получения максимального вычета.

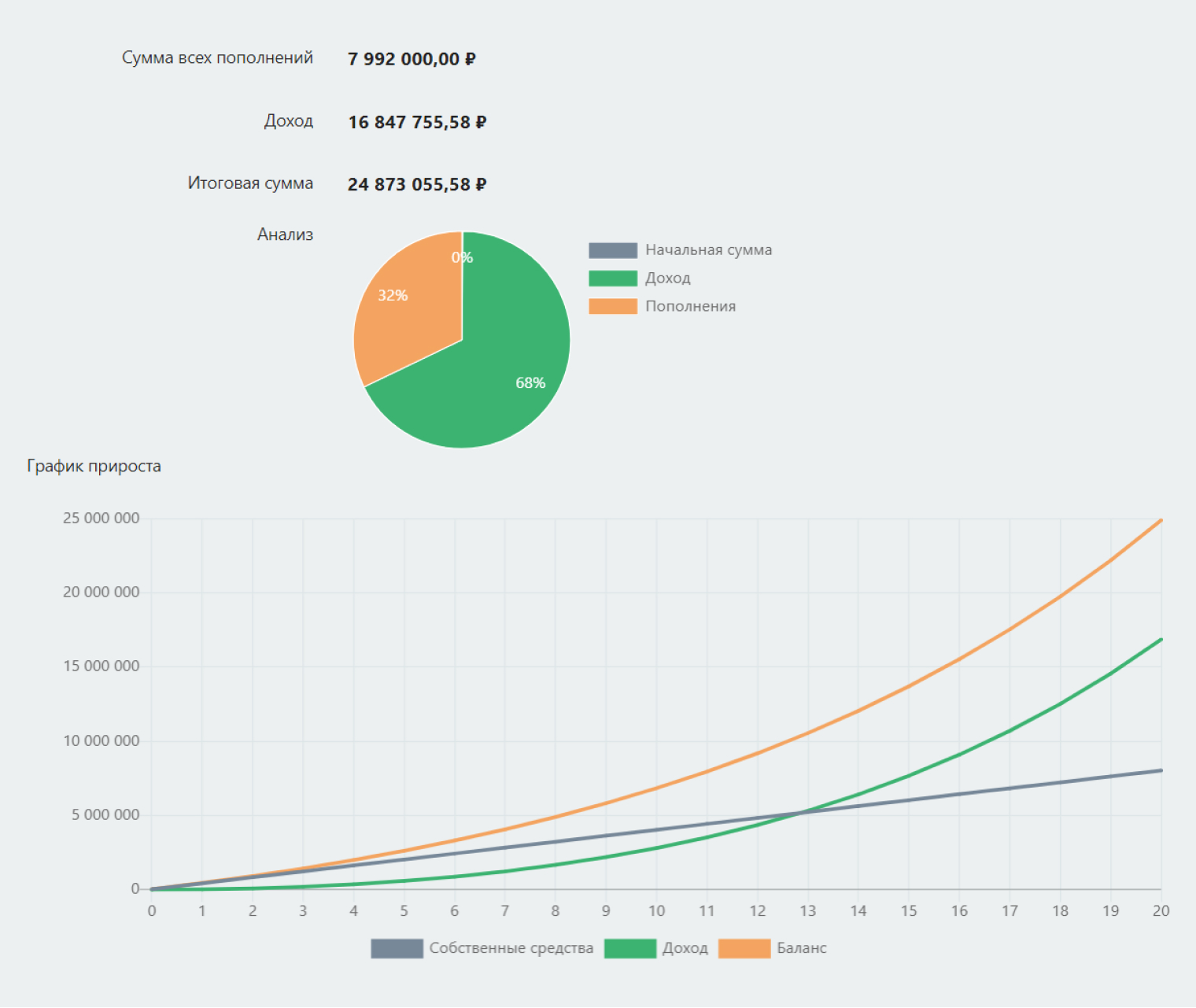

В калькуляторе сложного процента прикинул, что, если вкладывать по 400 000 ₽ в год под 10% годовых, через 20 лет мой капитал составит около 25 000 000 ₽. Это грубый расчет, и из-за инфляции возможны изменения, но примерная покупательская способность, надеюсь, будет именно такой.

Мой подход к выбору акций неоднократно менялся. Начинал я с покупок отдельных акций компаний США. Смотрел различных блогеров, читал статьи в англоязычном сегменте, использовал специальные сайты для аналитики компаний.

Тогда, в 2019 году, размышлял так: я живу в России и зарабатываю в рублях. Поэтому иметь дополнительный заработок в долларах от компаний, работающих во всем мире, — это хорошая диверсификация. Спустя несколько лет я сравнил свою доходность с индексом S&P 500 и увидел, что чуть-чуть отстаю от него. Поэтому решил собрать портфель из набора фондов, больше всего вложил в фонд на S&P 500.

В январе 2022 года сложилась интересная ситуация. Я увидел, что акции РФ скорректировались от своих максимумов, а дивиденды ожидались высокие. Я продал сейчас все иностранное и купил на эти деньги акции РФ. Подумал, что к дивидендам с них добавлю денег и продолжу покупать фонды на иностранные акции. А потом случился февраль 2022 года.

Я все же решил продолжать свою стратегию и начал покупать — правда, уже не фонды, а опять отдельные иностранные акции. Потом случилась вторая волна заморозок иностранных акций. Меня она почти не коснулась, всего лишь семь акций Palantir попали в нее.

Акции зарубежных компаний я продал и оставил бумаги только российских эмитентов.

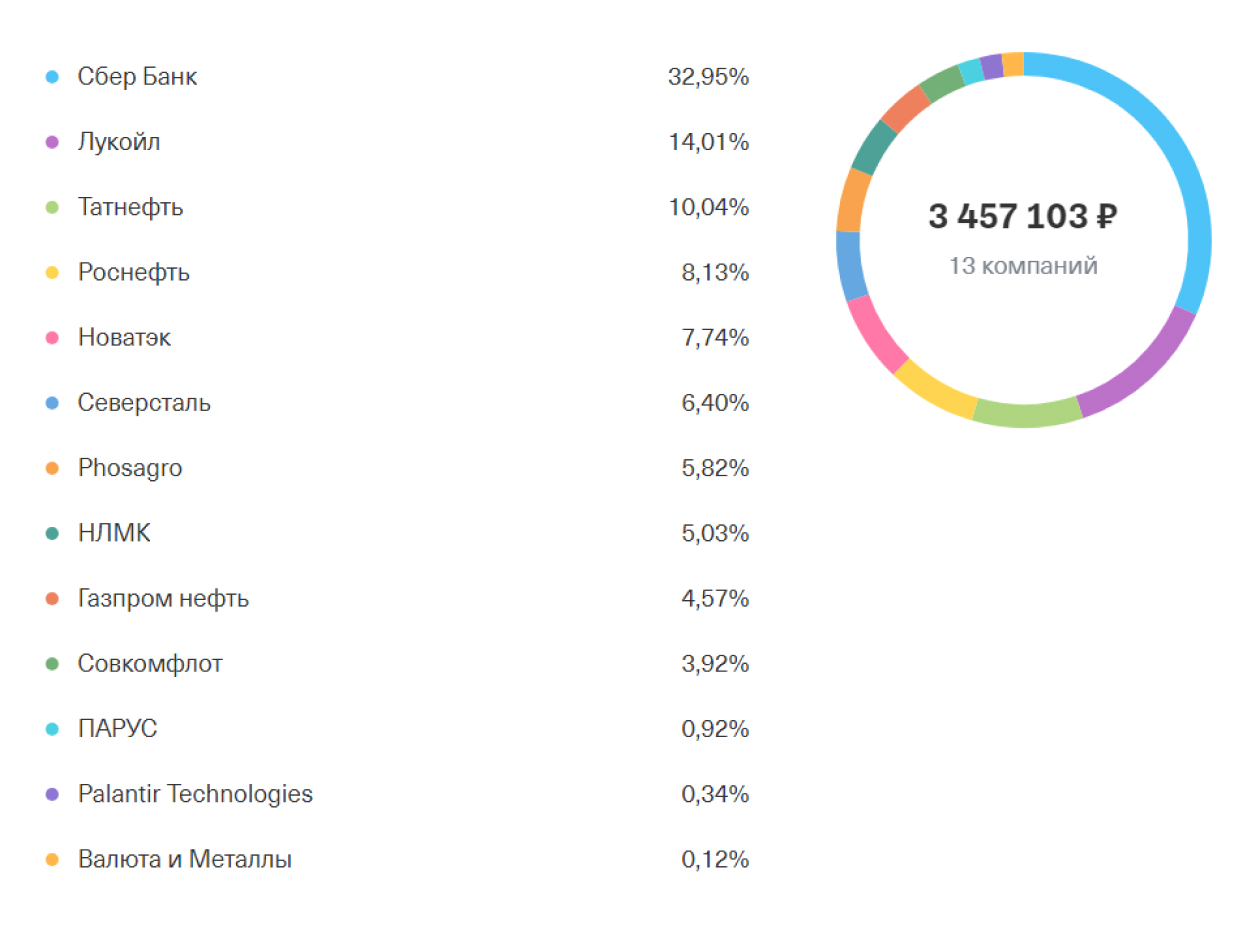

В октябре 2022 года на крупном падении акций я сделал ребалансировку, продав такие акции, как «Норникель» и «Фосагро», которые почти не упали, и докупил акций Сбера по 108,51 ₽. С тех пор банк не только выплатил хорошие дивиденды, но и заметно вырос в цене.

Этой зимой я купил еще акций Сбера, так как дивиденды ожидаются очень хорошие, а цена с их учетом привлекательная. Понимаю, что такая плохая диверсификация — это риск, но уж очень я уверен в этой идее. На новые пополнения и дивиденды я обратно докупил проданные ранее акции.

В 2023 году я начал докупать фонды на акции Китая. Но как только вышли новости о санкциях против СПБ-биржи, я все продал и в заморозку не попал. Так что семь акций Palantir — это единственная заморозка.

Но вот в плане стратегии санкции повлияли на меня сильнее. Если я решу снова инвестировать в иностранные акции, то только через иностранного брокера. Я знаю, что некоторые продолжают пользоваться IB , но боюсь, что в итоге и там могут застрять деньги.

Несколько раз в неделю проверяю новости компаний из своего портфеля: в метро по дороге на работу захожу на «Смартлаб» и смотрю телеграм-каналы — когда выходит отчет компании, в них сразу пишут обзоры.

Например, недавно «Норникель» выпустил отчет, который мне не понравился. Цены на металлы, которые добывает компания, упали, а значит, крупных дивидендов в ближайшее ждать не стоит, поэтому я продал эти акции. Компания мне интересна, но куда приятнее будет купить ее бумаги по более низкой цене, чем сейчас. Докупаю акции в начале каждого месяца сразу после получения зарплаты.

Сейчас мой ИИС на 99% состоит из акций российских компаний.

Также в прошлом году я покупал облигации примерно на 900 000 ₽, но через пару месяцев продал, успев получить купоны. Ключевая ставка все поднималась, а цены облигаций вместо падения даже немного подросли. Поэтому я решил зафиксировать небольшой плюс, пока они не упали из-за роста ставки. На высвободившиеся деньги снова купил акции.

Поскольку диверсификация в виде иностранных акций стала для меня недоступна, я стал искать иные варианты. Замещающие облигации как-то побоялся брать, хотя, возможно, и стоило. Я всегда считал: если что-то вызывает беспокойство, лучше от этого избавиться и жить со спокойной душой.

Каждый год я получаю вычет по ИИС. В первый год пополнил ИИС только на 315 000 ₽, поэтому получил вычет 40 950 ₽. Далее я пополнял по 400 000 ₽ в год и получал возвраты по 52 000 ₽. До этого года я не учитывал их как какие-то отдельные деньги и приписывал просто к обычным доходам, которые затем тратил.

Выводы и планы

Возврат по ИИС за 2023 и последующие годы планирую закидывать на обычный брокерский счет и реинвестировать. В прошлом году мой доход превысил 5 000 000 ₽, и по части зарплаты я заплатил НДФЛ по ставке 15%. Поэтому, если я правильно понимаю законы, вычет за 2023 год тоже будет выше, и я получу не 52 000 ₽, а 60 000 ₽.

В 2022 году я понял, что надеяться только на акции не стоит. Тогда как раз появилась ипотека под 0,1%, так что я воспользовался этим окном возможностей и купил квартиру под сдачу в аренду. Первоначальный взнос был 1 000 000 ₽, срок — 30 лет. Платеж по ипотеке — около 18 000 ₽, а аренда такой квартиры стоит более 30 000 ₽.

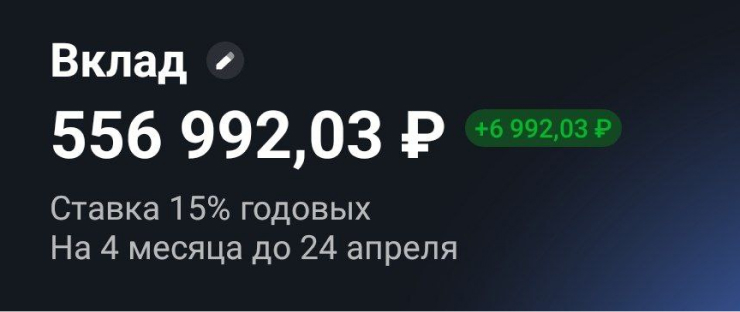

Квартира достраивается, я получу ключи в начале этого лета. Она уже с отделкой, а значит, мне остается только меблировка. Деньги на нее уже собраны и лежат на вкладе под 15%.

В моих планах продолжать инвестировать, желательно как можно больше. Моя зарплата выросла, и сейчас я могу инвестировать более 400 000 ₽ в год. С этого года кроме ИИС я начал дополнительно пополнять обычный брокерский счет.

Пока покупаю в основном акции. Вот что я думаю о других активах:

- Облигации. Вкладываться в них пока не хочу — при ставке 16% я хотел бы видеть столько же и в ОФЗ, но текущие доходности заметно ниже.

- Фонды недвижимости. Начал понемногу докупать фонды на склады под управлением компании «Парус». Ранее был фонд «ПНК рентал», но он, к сожалению, закрылся. Выбор не такой большой в фондах недвижимости. Да и доходность менее 10% после налогов не сильно радует. Но в целом, мне кажется, потенциал у этого инструмента есть.

- Фонды на акции на рынке РФ не рассматриваю, так как все интересные мне бумаги я и так могу купить самостоятельно. Очень люблю, когда дивиденды по акциям приходят на счет.

- ВДО считаю слишком рискованным инструментом, требующим много внимания.

- Валюту ранее покупал регулярно, сейчас же слишком много неопределенностей, на мой взгляд, поэтому не держу и не покупаю.

- Золото. Не так давно читал статью про Аргентину, страну с гигантской инфляцией. В ней хорошо себя показали как доллары с акциями, так и золото. Но все же я к нему настроен негативно — на мой взгляд, это пережиток прошлого.

- Криптовалюты. Я когда-то немножко вникал в крипту, NFT и даже майнил на домашнем ПК, играл в NFT-игры. Но уж слишком сильно от всего этого веяло пирамидой, и я распродал все криптоактивы, когда был в хорошем плюсе.

Сейчас присматриваю варианты приобрести еще одну квартиру под сдачу и планирую начать докупать облигации в будущем для стабилизации денежного потока от портфеля.

Мне неоднократно сильно везло, и я сумел избежать заморозки своих вложений. А кто-то пошел по такому же пути, как я, но выбрал немного иные инструменты и теперь с грустью смотрит на замороженные фонды FinEx или иностранные акции. Как долго продлится моя удача? Кто знает.

Доходность моего портфеля акций сейчас — 18,5% без учета налоговых вычетов.

Грубые расчеты показывают, что 20 лет вполне хватит, чтобы благодаря сложному проценту капитал достиг достаточного размера, чтобы жить на пассивный доход. Из них пять лет у меня уже позади, а значит, осталось 15. Да, инфляция за это время съест часть моих сбережений. К счастью, она не только уменьшает мой капитал, но и обесценивает долги по ипотеке.

Окончательную структуру портфеля перед началом жизни с пассивного дохода я вижу такой: 70% — акции, 20% — облигации, 10% — бумажная недвижимость. Ну и не надо забывать про реальную недвижимость, которая начнет давать дополнительный доход уже в этом году.