Как я покончила с бессистемностью и перешла к стратегии спокойного инвестора

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Я решила начать инвестировать, когда упали ставки на вклады. На работе как раз дали первую премию — это были свободные деньги, и мне хотелось, чтобы они приносили какой-то доход. Я открыла брокерский счет и вложила их туда.

В первые несколько месяцев инвестиции были бессистемными. Деньги я вносила от случая к случаю, а покупки делала по наитию: видела акции Сбербанка и думала «О, куплю Сбербанк, я его знаю!» К тому же у меня была болезнь начинающего инвестора — я очень волновалась из-за падений. И, хотя обычно я и не продавала падающую бумагу сразу, старалась от нее избавиться при первых же плюсах.

Под новый 2020 год я подводила итоги. За 4 месяца результат был смешной — +0,7%. Но я решила, что отсутствие минуса — уже плюс.

В начале года я открыла ИИС, решив, что на этом счету я буду копить, а брокерский будет своего рода подушкой, с которой я смогу снимать. Знаю, что так делать не стоит, но уж очень меня угнетают процентные ставки вкладов.

В 2020 году мне повезло больше. За год мне удалось внести на ИИС около 370 тысяч рублей, а на брокерский счет — около 100 тысяч. Заработала же я около 130 тысяч за год. Если верить статистике приложения, то каждый из счетов принес мне примерно 25-27% доходности. Думаю, это не моя заслуга в большей степени, а кризиса: после мартовского падения почти все быстро отрастало. При правильном выборе точки входа можно было больше ни о чем не волноваться: купил внизу — продал на 30% дороже.

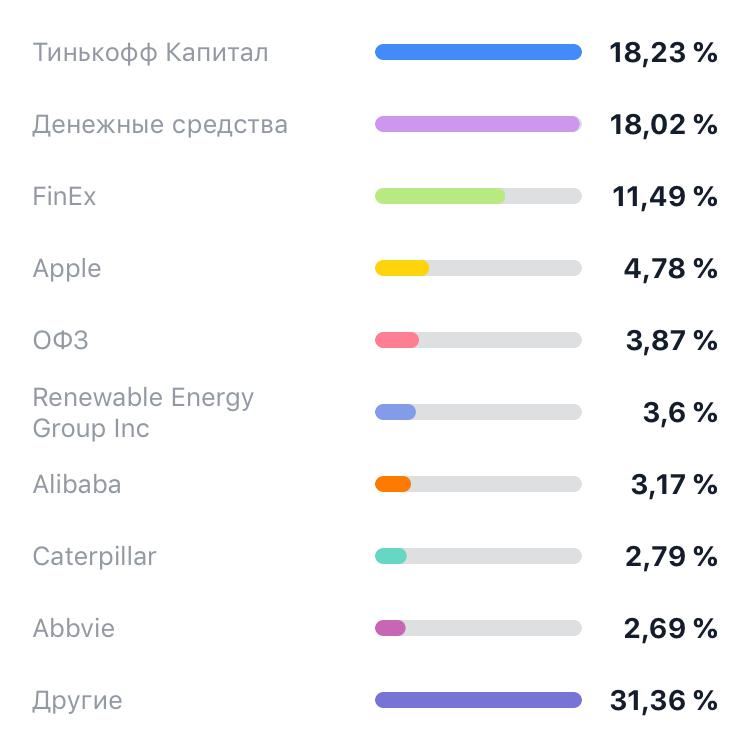

Я по тактике скорее агрессивный инвестор: у меня мало облигаций, я часто совершаю операции с бумагами. Но сейчас мне хочется выбрать более спокойную стратегию и заходить в приложение реже. Поэтому я разделила портфели по тактике: на ИИС держу активы, которые бы хотела сохранить на ближайшие 2 года и планирую только докупать на просадках. Это в основном стабильные и известные компании с хорошими фундаментальными показателями, хотя в небольшом количестве есть и рисковые активы вроде SPCE. Этот портфель я стараюсь диверсифицировать по отраслям и отчасти по странам. Кроме того, 30% портфеля — фонды, в том числе на золото. Я заметила, что фонды меньше проседают при падениях и быстрее восстанавливаются — мне кажется, это безопаснее. Приоритеты портфеля — сырьевые компании, возобновляемая энергетика, медицина и ритейл.

Брокерский счет я использую для спекуляций: покупаю акции компаний, цена которых мне кажется заманчивой, например, после просадок. Объем этого портфеля невелик, и акции туда я покупаю небольшими лотами — обычно до 5 штук. Даже если я куплю что-то не то — я не потеряю на этом много денег. Этот портфель совершенно не сбалансирован по отраслям — сейчас там 30% биотехов, например.

В обоих портфелях преимущественно валютные активы — 70-80%. Также в обоих случаях 20-25% в кэше — на дозакупку.

Сейчас портфель выглядит так: