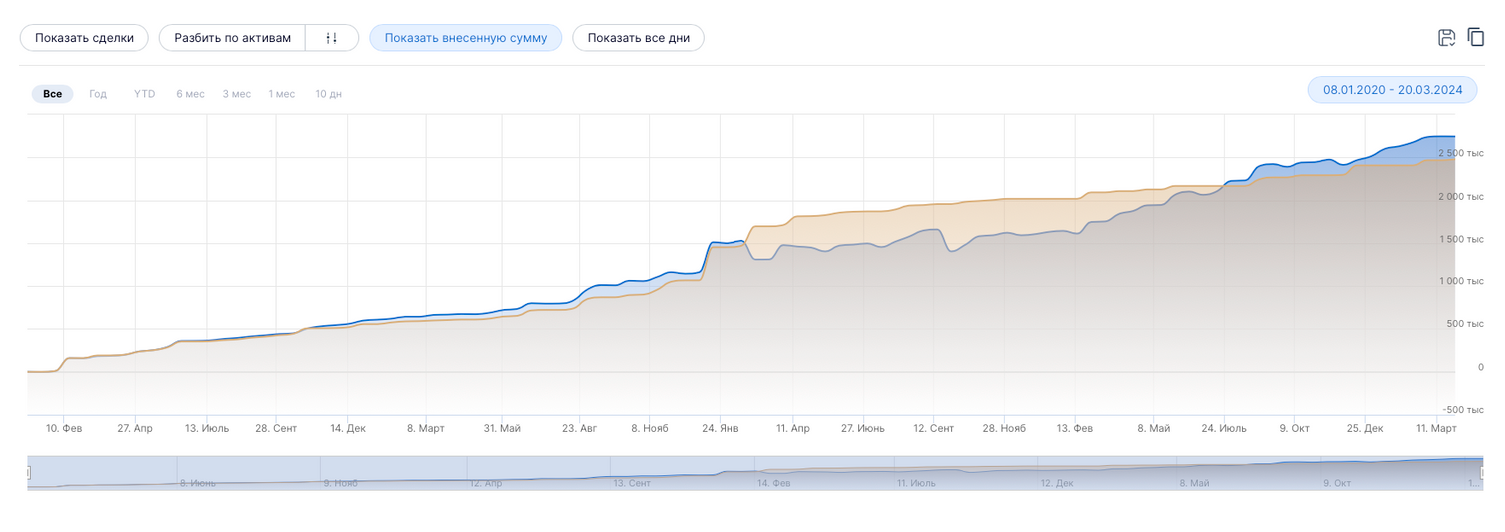

Как я инвестирую по стратегии снежного кома и накопил с ее помощью 2,5 млн рублей

Этот текст написан в Сообществе, бережно отредактирован и оформлен по стандартам редакции

Я открыл свой индивидуальный инвестиционный счет, ИИС, в декабре 2019 года.

Вообще ничего не понимал в инвестициях, но узнал, что можно получать налоговый вычет 52 000 ₽ за внесенные на ИИС 400 000 ₽ ежегодно. Ставки по депозитам тогда были низкими, а возможность получить от государства 13% годовых очень меня заинтересовала.

Начало инвестирования

Сначала я купил всего понемногу: акции, облигации, ETF , евробонды. И потерял много денег на том, что не понимал, как работают те или иные инструменты. Это незнание до сих пор выходит мне боком. Понятно, что никто не знал про будущий ковид и события 2022 года, но это лишь разнообразило мой опыт :)

Например, я ушел в минус с еврооблигациями из-за особенности расчета налога. Для этого сумма инвестиций в евробонды переводится в рубли на момент покупки, продажи или погашения.

То есть ты покупаешь доллары по 75 ₽, берешь на них еврооблигацию за 1000 $, а потом она погашается по 80 ₽. Логично считать налог как (80 000 − 75 000) × 13% = 650 ₽. Но выяснилось, что в момент покупки еврооблигации официальный курс доллара был 65 ₽ и реальный налог составил (80 000 − 65 000) × 13% = 1950 ₽, что съело всю доходность.

Стратегия

Мой брокер позволяет выводить с ИИС купоны и дивиденды на карту банка, а я потом снова кладу их на ИИС. Благодаря этому добиваю сумму до 400 000 ₽ в год для максимизации налогового вычета. После того как сумма вложенных на ИИС денег достигает 400 000 ₽, остальное я откладываю на банковский счет под процент, а с началом нового года вношу на ИИС.

Я инвестирую исключительно в российский рынок и использую стратегию снежного кома : докупаю акции после объявления дивидендов до целого лота с округлением в большую сторону. Таким образом, мой портфель в основном составляют акции компаний, которые платят высокие дивиденды и делают это часто.

У этой стратегии есть и минусы: доля дорогих акций с невысокой доходностью в портфеле быстро растет. Это явный дисбаланс, но я пока не обращаю на это внимания.

Выводы

Сейчас такая ситуация на рынке, что участвовать в первичном размещении облигаций не всегда выгодно, поскольку вы заплатите комиссию брокеру. То есть вы в любом случае купите облигацию за цену выше номинала, и, если будете держать ее до погашения, комиссия брокера уменьшит вашу прибыль.

У рублевой облигации есть параметр «дата оферты» — в эту дату эмитент может ее выкупить досрочно или изменить параметры купона. Скажем, была доходность 10% годовых, а стала 5%, потому что ключевая ставка упала. Поэтому я понял, что лучше брать облигации без оферты. С переменным купоном и привязками к различным переменным за четыре года я так и не разобрался — ничего сказать не могу.

Первичное размещение акций, IPO, — большая лотерея. Можно купить акции по привлекательной цене, а можно уйти в большой минус. Так, к сожалению, бывает. Доразмещение, SPO, почти всегда означает, что цена акций пойдет вниз, поскольку напечатают еще новых ценных бумаг.

Сплит акций — разделение дорогих акций на 10, 100 или 1000 более дешевых — всегда отличное событие. Оно делает хорошие акции более доступными, а значит, их цена, как правило, пойдет вверх.

Байбэк — процедура выкупа компанией собственных акций. Это значит, что компания в течение какого-то срока будет выкупать свои бумаги, чтобы, например, поощрить руководство. При этом количество свободных акций на рынке сокращается, а спрос поддерживается самой компанией — значит, их цена растет.

ETF — прекрасное слово, которого больше нет. Раньше все советовали их новичкам, и часть моих денег до сих пор заморожена в ETF. Но фактически часть ETF уже обанкротилась.

Что я бы порекомендовал себе в 2019 году:

- Инвестировать на ИИС до 400 000 ₽ и получать налоговый вычет на внесенную сумму.

- Вкладывать небольшие суммы в разные инструменты, чтобы понять, как они работают.

- Брать облигации без оферты.

- Твои друзья в акциях — байбэк и сплит.

- Главный совет — всегда иметь запас денег на счете. Бывают ситуации, когда можно хорошо заработать на обвалах рынка. В такие моменты платформы лихорадит, и может не получиться завести деньги или продать облигации, чтобы купить на эти деньги упавшие акции. Например, у меня не получилось купить «Лукойл» по 3200 ₽ и Сбер по 90 ₽.

Это не инвестиционная рекомендация — лишь описание моего опыта и попытка уберечь читателей от повторения моих ошибок.