«Цель — выйти на пассивный доход»: как я начала инвестировать в декрете с 1000 ₽

В потоке «А как инвестировать» читатели Т—Ж рассказывают о своем пути на фондовом рынке.

Открыв брокерский счет весной 2022 года, героиня этого материала инвестировала всего 1000 ₽ и стала регулярно пополнять его. Благодаря этому стоимость ее портфеля в начале этого года составила уже 285 000 ₽. Она рассказала, откуда берет инвестидеи, как анализирует эмитентов, какие ошибки совершила и как планирует их исправлять.

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Начало инвестирования

Я решила инвестировать, когда находилась в декрете и получала небольшой доход от подработки. Первые инвестиции составили 1000 ₽.

Пришла к идее инвестирования, наткнувшись на инвестблогера Ольгу Гогаладзе в запрещенной соцсети. Когда-то она была банковским работником, а потом вышла в декрет, начала инвестировать и вести блог. Ольга транслировала важность накопления капитала, и у нас была схожая цель — выйти на пассивный доход. Она всегда повторяла, что начать инвестировать можно буквально с 1000 ₽. Эта мысль меня зацепила, и я решила попробовать.

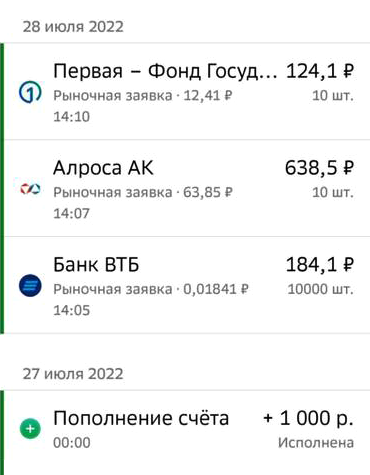

С момента открытия брокерского счета в мае 2022 года до покупки акций прошло два месяца — столько времени раздумывала над первыми вложениями. Первыми покупками стали акции банка ВТБ и «Алросы», фонд гособлигаций «Первая». Вот как я рассуждала.

«Алроса» на тот момент не подпала под санкции или смогла бы их обходить: после запрета на экспорт промышленных алмазов компания может продавать камни на обработку другой стране, которая будет продавать их дальше. Мне понравилось, что «Алроса» сохранила прогноз добычи алмазов на 2022 год 34—35 млн карат и планы восстановить рудник «Мир».

ВТБ брала с перспективой. Если брать 2021 год, у ВТБ были неплохие финансовые показатели. В 2022 году из-за санкций был убыток 756,8 млрд рублей по РСБУ , но я предположила, что, так как ВТБ — системно значимый банк и второй по активам, он восстановится в 2023 году. Тем более были прогнозы, что в 2023 году ожидается рекордная прибыльность. Так и получилось.

Фонд гособлигаций «Первая» купила как защитный актив, и он был доступен у моего брокера. Хотела диверсифицировать портфель облигаций за счет индекса Мосбиржи по гособлигациям. В этом индексе самые ликвидные ОФЗ со сроком погашения более года.

Стратегия

Идеи для инвестиций подсматриваю у инвестблогеров: если одна идея повторяется у нескольких, иду узнавать информацию у брокера. Я читаю телеграм-каналы брокеров и инвестиционных инфлюенсеров: Сергея Пирогова, Евгения Марченко, более попсовой Ольги Гогаладзе. Но информацию от них лучше перепроверять. Например, в сентябре и октябре многие писали про IPO группы «Астра», поэтому я подробнее изучила эту компанию.

Я узнала, что компания занимает 75% российского рынка ПО. Основной продукт — «Астра Линукс», который есть в реестре ПО . После ухода Windows и MacOs «Астра Линукс» может стать основной операционной системой в госорганизациях. Мне понравилось, что «Астра» строит экосистему продуктов, планирует и дальше импортозамещать.

Перед подачей заявки я смотрела на такие показатели:

- P/E — показывает, за сколько лет компания может себя окупить. Базовые значения для российского рынка — 7—10.

- P/S — помогает оценить компанию в годовой выручке и выяснить, сколько платит инвестор за каждый рубль выручки компании и за сколько лет общая сумма продаж сравняется со стоимостью всех активов компании. Значение меньше 2 считается нормой.

- EV/EBITDA — показывает, за сколько времени неизрасходованная на амортизацию и уплату процентов и налогов прибыль компании окупит стоимость приобретения компании. Показатель дает возможность сравнить компании из разных отраслей. Хорошим значением считается 10 и меньше.

- ROA — показывает процентное соотношение чистой прибыли к общему размеру активов компании. Позволяет оценить, насколько эффективно компания использует активы. Хорошо, если значение превышает 5%, отлично — если 20% и выше.

- ROE — показывает рентабельность капитала компании, то есть отношение чистой прибыли к собственному капиталу компании. Нормальное значение — 10% и выше.

Финансовые показатели акции группы «Астра» не очень хорошие, но мне понравилось, что за первую половину 2023 года рентабельность капитала ROE составила 71,2%, выручка по итогам 2022 года выросла в три раза, а чистая прибыль увеличилась в 2,3 раза.

Компания показалась мне перспективной, и я все же рискнула. Тем более аллокация была мизерной — около 2%. Это было предсказуемо, так как среди инвесторов был высокий ажиотаж. Мой запрос на акции выполнили на 2%, и я получила две акции.

У меня не было акций зарубежных компаний, поэтому блокировка иностранных активов и другие ограничения меня не коснулись. Не планирую открывать счет у иностранного брокера или покупать криптовалюту — у меня пока маленький инвестиционный капитал, и пока не вижу в этом смысла. Моя стратегия — покупать российские активы.

Почти сразу, как начала инвестировать в фондовый рынок, стала покупать и металлы как защитный актив. В портфель выбрала золото, платину и палладий на ОМС. Золото исторически считается защитным активом, и в периоды кризисов оно растет, в отличие от валют. В долгосроке цена на золото увеличивается.

Физическое банковское золото, считаю, сложнее реализовать. Монеты хоть и называются инвестиционными, их трудно потом продать. Со слитками чуть проще. Но все равно нужно хранить очень бережно само золото и сертификаты.

В 2022 году особых результатов не было, доходность я не считала, потому что пополняла счет небольшими суммами. Понемногу покупала акции первого эшелона, ОФЗ и муниципальные облигации.

Со второго квартала 2023 года я работаю как самозанятая, стал больше мой личный доход, из которого могу инвестировать. Капитал увеличился, набор инструментов расширился: приходят дивиденды, купоны, проценты по вкладу, квартальный доход с фонда.

Я долгосрочный инвестор, меня не беспокоят краткосрочные колебания рынка.

Доходностью похвастаться пока не получается. Поэтому считаю своим достижением то, что в 2023 году попробовала новые для меня инструменты: краудлендинг, ПИФы и IPO.

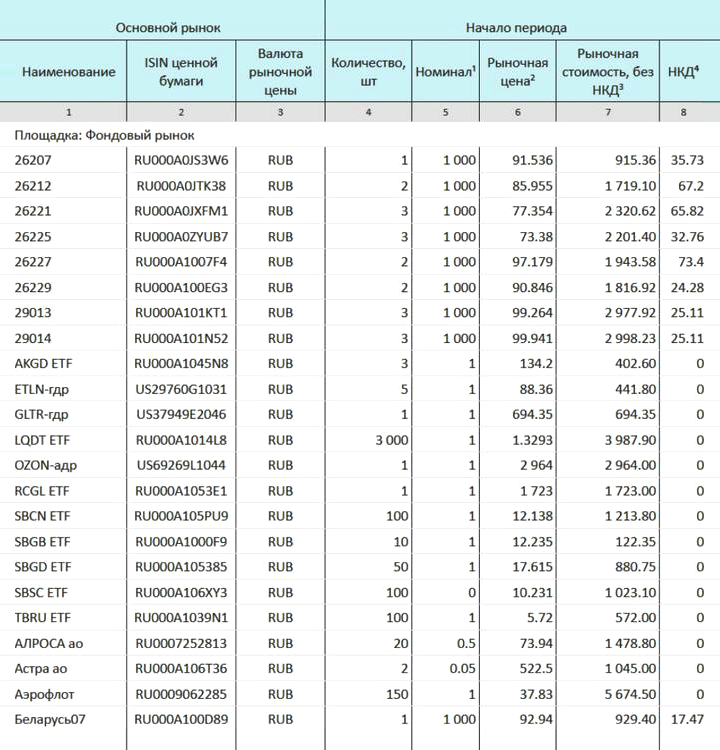

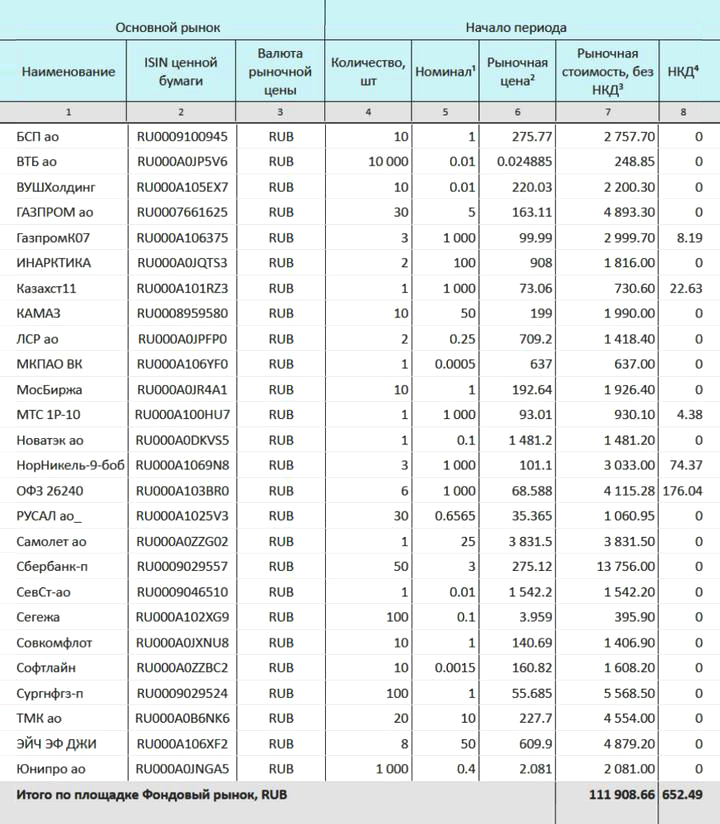

Общая стоимость моего портфеля составляет около 285 000 ₽. Вот из чего он состоит на момент публикации:

- фондовый рынок — 39,2%;

- фонд с выплатой дохода — 17,8%;

- вклад — 17,5%;

- краудлендинг — 11,6%;

- валюта — 8,6%;

- металлы на ОМС — 3,5%;

- фонды без выплаты дохода — 1,8%.

Ошибки

Как инвестор я совершила несколько ошибок.

Отсутствие четкой стратегии. Перед началом инвестирования у меня было базовое понимание, что есть агрессивные стратегии, но это скорее про трейдинг, и есть более консервативные и долгосрочные. Я решила, что придерживаюсь как раз условно консервативной стратегии «купи и держи». Валюта, вклад, металлы относятся как раз к консервативной части.

Но при этом у меня есть готовность к небольшому риску, именно поэтому я и взяла облигации МТС, облигации и акции «Газпрома». Краудлендинг тоже можно отнести к рисковой части моей стратегии. Понимаю, что стратегия нужна, и хочу выработать свою, но пока руки не дошли.

Не вела учет сумм инвестирования, доходности и расходов — комиссий и налогов. Во-первых, учет позволяет отслеживать доходность и стоимость активов. Во-вторых, правильный учет помогает оценить риски и доходность портфеля, вовремя провести ребалансировку. Моя цель — выйти на достаточный ежемесячный пассивный доход, а я даже не знаю, сколько дохода приходит с инвестиций.

Эмоциональные покупки. У меня есть несколько активов, которые я купила под влиянием эмоций. Например, акции «КамАЗа» — сейчас они просели на 24%. За 2023 год цена этих акций выросла на 110%, но в четвертом квартале произошло значительное снижение. Потому что акции переоцененные — об этом говорят аналитики. То есть надо продавать «КамАЗ», но я пока не продала.

Другой пример — «Газпром». В 2023 году цена этих акций находилась на уровне 150—190 ₽, значительных изменений не было. И перспективы очень туманные у «Газпрома», потому что переориентация с европейского рынка проходит медленно. По прогнозам, за 2023 год дивиденды компания выплатит, а следующие дивиденды под большим вопросом. Получается, от этих акций тоже нужно избавляться. Мне, наверное, психологически трудно расставаться с бумагами.

Планы

Начала вести учет инвестиций, чтобы увидеть свои результаты: в феврале 2024 года я получила 1000 ₽ пассивного дохода — супер. Следующая цель — 5000 ₽. Пока буду вести учет в эксель-таблице, мне кажется, так проще собрать все активы.

Хотела попробовать цифровые активы, но пока для меня как инвестора-неквала это сложный инструмент. Например, у цифровых финансовых активов нет вторичного рынка и, если срочно нужны будут деньги, продать такой актив не получится.

Буду пробовать другие инструменты: акции, облигации или вклад в юанях как способ диверсифицировать по валюте. Также интересует краудлендинг в коммерческую недвижимость. Пока для меня на краудплатформах высокий порог входа — сначала нужно накопить на первоначальный взнос. И отдать сразу 100 000 ₽ в один рисковый актив пока морально тяжело для меня.

Хочу уделять больше времени изучению темы инвестиций, следить за новостями, регулярно читать телеграм-каналы инвесторов.

У меня есть список книг, которые я хочу прочесть:

- Тимур Казанцев «Основы финансовой грамотности. Азбука начинающего инвестора»;

- Александр Силаев «Деньги без дураков»;

- Майкл Льюис «Покер лжецов. Откровения с Уолл-Стрит»;

- Майкл Льюис «Игра на понижение: тайные пружины финансовой катастрофы» — по этой книге снят фильм, так что можно посмотреть и его;

- Карл Ричардс «Психология инвестирования. Как перестать делать глупости со своими деньгами»;

- Даниэль Канеман «Думай медленно, решай быстро».