Как я искал способ вложений под 20—25% годовых и нашел его в коммерческой недвижимости

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Как знают постоянные читатели рубрики, я вкладываю свои кровные с помощью разных инвестиционных инструментов и регулярно делюсь своим опытом в постах. Рассказывал уже и о выборе лучшего на рынке вклада, и о результатах вложений через 3 крупнейшие краудлендинг-платформы.

Цель моя проста, но труднодостижима — получить максимальную рублевую доходность с минимальными рисками. Минимакс, так сказать.

А чтобы уверенно обгонять рублевую инфляцию, стабильная доходность инвестиций должна составлять не менее 15% годовых. Лучше — от 20%.

В этот раз я решил рассмотреть не любимые мною займы бизнесу (их доходность все же не дотягивает до 20% годовых), а инвестиции в коммерческую недвижимость. По итогу я приму решение, буду ли я вкладываться в эту тему сам, и если да, то как.

Как известно, недвижимость — один из наиболее надёжных активов. Бетонная коробка и земельный участок никуда не денутся при любой власти и при любом состоянии экономики. Никуда не денется и бизнес, которому всегда нужны площади под производства, торговлю или склады.

Я всегда рассматриваю инструменты, не требующие статуса квалифицированного инвестора и доступные широкому кругу инвесторов, включая и меня самого. Нашёл следующие:

Купить коммерческое помещение и сдавать его самому. Однако у меня нет пары десятков (а тем более — сотен) миллионов для реализации такого проекта. Порог входа очень высок. Кроме того, нужно хорошо разбираться в теме, тщательно выбирать объект, а потом еще и уделять ему, как и арендаторам, время. Так что вариант отпадает.

Инвестировать в паевый фонд недвижимости, который вкладывает средства инвесторов во множество объектов коммерческой недвижимости, сдает их в аренду, получает и распределяет среди инвесторов прибыль.

Один из крупнейших — сберовский фонд «Современный 8». Минимальная сумма «входа» — 30 тысяч ₽. Выплаты раз в квартал.

На ближайшие пару лет фонд обещает доходность в 13—14% годовых. Причем это суммарный доход: и от сдачи недвижимости в аренду, и от роста ее стоимости. Прямо скажем, не густо. Это компенсирует инфляцию и не более того. Фонд-предшественник под номером 7 не смог предложить инвесторам более 10% годовых. Сейчас даже вклады дают доходность 14—18 годовых (в зависимости от жадности банка и сроков), поэтому этот вариант тоже отпадает.

Коллективные инвестиции в коммерческую недвижимость. Работает этот метод схоже с паевыми фондами и также регулируется ЦБ РФ.

Самый крупный игрок на этом рынке — платформа Simple Estate. В реестре ЦБ РФ они тоже есть.

Платформа специализируются на инвестициях в торговые помещения, а не склады или офисы, например. Я считаю это преимуществом, потому как даже в самые тяжелые для экономики времена продуктовые сети будут востребованы, а значит у такой недвижимости всегда будут платежеспособные арендаторы. Причем их выручка будет расти вместе с ростом цен на продукты и потребительские товары.

Так как арендная плата за коммерческие помещения привязана к выручке арендатора, вслед за инфляцией будет расти и доходность вложений. Это позволяет обезопасить вложения от резких скачков инфляции.

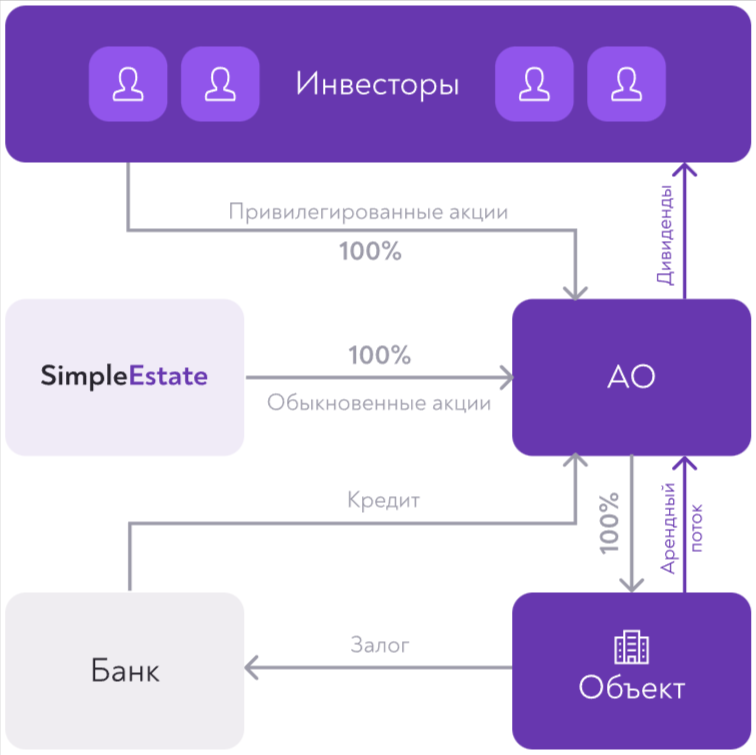

Как я понял саму схему работы:

- Оператор платформы ищет перспективный объект недвижимости: либо на стадии строительства, либо уже готовый.

- Создает дочернее акционерное общество для приобретения объекта и управления им и продает привилегированные акции общества инвесторам.

- Объект достраивается (если еще не) и сдается в долгосрочную аренду одной из торговых сетей. В любом случае недвижимость страхуется.

- Прибыль распределяется между акционерами данного проекта (инвесторами).

В обычном ПИФе вы покупаете кусочек фонда, который управляет множеством объектов. Тут все даже проще: по сути ты покупаешь долю в конкретном объекте недвижимости, а не абстрактную ценную бумагу.

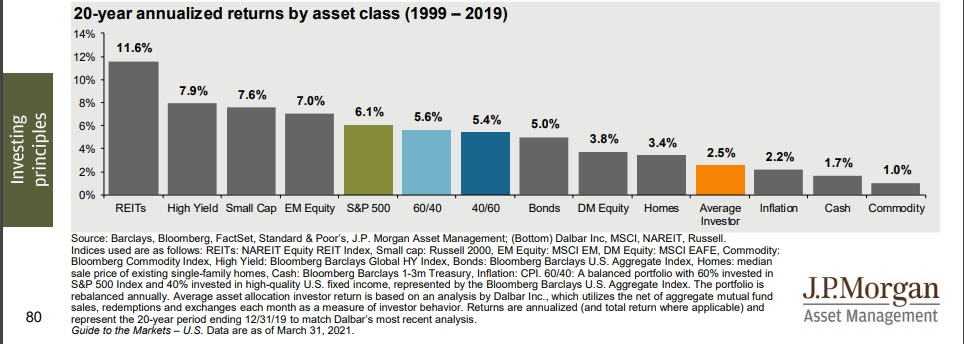

Мне как юристу схема работы платформы вполне понятна. У неё много общего с REIT фондами, которые появились в США ещё в 60-х годах прошлого века, а сейчас распространены по всему миру, от Аргентины до Китая. Кстати, любопытно, что такие фонды недвижимости за последние 20 лет показали среднюю доходность выше, чем у тех же акций.

В качестве прямых зарубежных аналогов можно вспомнить инвест. платформы, работающие с коммерческой недвижимостью, которые развиваются на Западе последние 10 лет: это Cadre, FundRise, CrowdStreet и т.д.

Какие варианты работы с платформой я вижу:

- Спекулятивный: покупаем акции на этапе строительства, продаем после окончания. Профит!

- Долгосрочный: покупаем доли в одном или нескольких объектах, получаем часть доходов от него в виде дивидендов, а при продаже (однажды) — свою долю от стоимости.

Под моими статьями об инвестициях в краудлендинг часто встает вопрос вывода денег. Так вот, на платформе имеется и вторичный рынок, где инвесторы покупают и продают доли в уже действующих проектах. В зависимости от размера вашей доли и величины дисконта, ее продажа может занять от недели до пары месяцев.

Посмотрел результаты по доходности с уже построенных объектов — в среднем получается 23,5% годовых. И это уже с учетом комиссии за управление. Выплаты, как и у сберовского фонда, раз в квартал.

Лично мне мои кровные 115 000 ₽ важны и ценны, так как это примерно 4% от моего инвестиционного портфеля. Поэтому я внимательно изучил схему работы платформы, информацию о конкретном объекте, изучил «вопросы-ответы» на сайте и TG-канал компании.

Выявил особенности, которые нужно учитывать:

- Сравнительно высокий порог входа — от 100 000 ₽. Закинуть тыщу как в краудлендинг «просто поиграться» тут не получится.

- Из предыдущего пункта вытекает и другая особенность — низкая диверсификация. Если ваш портфель небольшой, то вложения в пару объектов на платформе уже займут большую его долю.

⚡️ Риски таких инвестиций, конечно же, не нулевые. Их доходность может снизиться из-за самых разных обстоятельств:

- Временная потеря арендатора, из-за чего возможен простой помещения или снижение арендной ставки.

- Возникновение потребности в дорогостоящем ремонте или реконструкции здания из-за его возраста или изначальных ошибок строительства. Данный риск маловероятен, так как все объекты перед покупкой проходят техническую и юридическую проверку, но он существует.

- Также в случае строительства объекта всегда возможно затягивание сроков его сдачи застройщиком.

Однако, несмотря на все это, именно по соотношению доходности и рисков эту платформу и ее схему работы я вижу как крайне интересный инструмент.

В итоге принял решение вложить деньги в объект «Новое Летово» (скрин ниже). Возможно, вложусь и во второй объект позже. В этом же году, через 1—2 квартала, хочу поделиться результатами в отдельной заметке, как всегда — со всеми пруфами и скринами.

Дисклеймер: не следует ограничивать свои вложения одним проектом на одной платформе или даже одним инструментом. Помните, что грамотная диверсификация инвестиций подразумевает распределение портфеля между разными отраслями и классами активов.