ETF (exchange traded funds) — торгующиеся на бирже инвестиционные фонды. Мы о них уже много раз писали, но не грех и повторить.

Для начала очень коротко о том, что такое ETF.

Есть много компаний с акциями. У одних акции за месяц выросли на 10%, у кого-то упали на 3%, у кого-то не изменились. Если вложиться только в какую-то одну, можно не угадать и потерять часть денег.

Чтобы уменьшить вероятность этого, есть смысл купить сразу много акций разных компаний: одни вырастут, другие упадут, а в целом мы надеемся, что всё вырастет. Но есть проблема: у кого-то акция стоит доллар, у кого-то — двести долларов, у кого-то — тысячу долларов, и чтобы собрать диверсифицированный портфель хотя бы из 50—100 акций, нужно будет потратить сотни тысяч рублей.

Эту проблему решают фонды: они собирают диверсифицированный портфель акций или облигаций на миллионы и миллиарды рублей и продают долю в этом портфеле. Покупая акцию фонда, вы как бы покупаете микроскопические доли всех активов, которые собрал этот фонд. Вход в инвестиции через фонд сравнительно низкий: несколько тысяч рублей.

Фонды собирают портфель, смотря на какой-то индекс: например, компании из S&P 500. Если в целом все компании из индекса вырастут, то вырастет и цена акций фонда. Ну а упадут — ¯\_(ツ)_/¯. В целом чтобы все 500 крупнейших американских компаний дружно рухнули, нужен какой-то масштабный экономический кризис.

Метафора: повар в ресторане покупает мешок картошки, несколько кочанов капусты, еще всяких разных овощей и много мяса и делает из этого суп. Вы покупаете тарелку супа: в нем есть и картошка, и мясо, и всё остальное, но по чуть-чуть.

Подробнее о ETF:

Как купить ETF

- Выберите брокера и откройте счет.

- Установите торговый терминал, если это требуется для работы с вашим брокером.

- Распределите средства между ETF на индексы акций разных стран.

- Добавьте ETF на облигации.

- Чтобы купить или продать ETF, используйте лимитированные заявки.

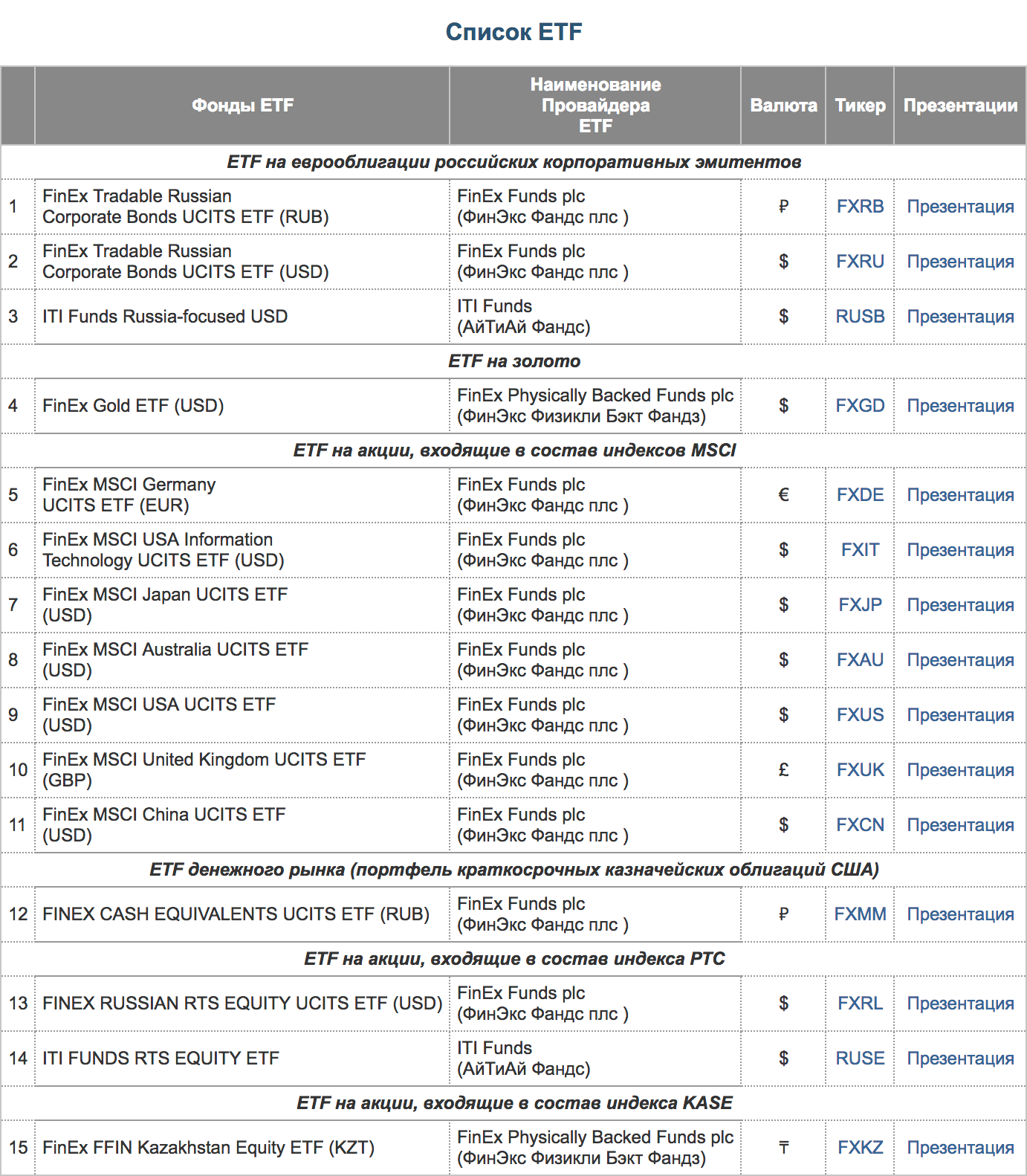

ETF на Московской бирже

ETF торгуются на Московской бирже так же, как акции компаний. Сейчас там 15 ETF от двух провайдеров — FinEx и ITI Funds.

Акции ETF стоят примерно от 550 до 7250 рублей за штуку в зависимости от наименования. Их точная цена меняется много раз в течение дня.

Минимум можно купить 1 акцию.

Акции ETF может приобрести любой желающий, кроме некоторых государственных служащих. Дело в том, что некоторым чиновникам и сотрудникам правоохранительных органов нельзя использовать иностранные финансовые инструменты, а ETF как раз такими и считаются.

Для покупки акций ETF понадобится брокерский счет или ИИС. Такие счета можно открыть у брокера — юридического лица с особой лицензией, который дает доступ на биржу. Брокер передает на биржу заявки о покупке и продаже ценных бумаг, учитывает активы инвестора, рассчитывает прибыль инвестора и удерживает с нее НДФЛ. Как выбрать брокера, мы писали в отдельной статье.

У нас в группе «Т-Банк» есть брокер, и он поддерживает сделки с ETF.

Фонды акций

Большинство ETF на Московской бирже вкладывают деньги в акции. Хотя представлены не все рынки и пока нет глобальных ETF типа фонда акций всего мира, выбрать всё равно есть из чего.

Комиссия и количество компаний в портфелях разных фондов

| Фонд | Страна | Число компаний | Комиссия |

|---|---|---|---|

| FXUS | США | 625 | 0,9% |

| FXCN | Китай | 347 | 0,9% |

| FXJP | Япония | 320 | 0,9% |

| FXIT | США, ИТ-компании | 103 | 0,9% |

| FXUK | Великобритания | 101 | 0,9% |

| FXAU | Австралия | 67 | 0,9% |

| FXDE | Германия | 67 | 0,9% |

| RUSE | Россия, заявлена выплата дивидендов раз в год | 41 | 0,65% |

| SBMX | Россия | 39 | 1,1% |

| FXRL | Россия | 37 | 0,9% |

| FXKZ | Казахстан | 7 | 1,39% |

Чем больше компаний в портфеле ETF, тем лучше для инвестора.

Фонд SBMX формально не ETF, а биржевой ПИФ: есть разница в механизмах работы и контроля. Впрочем, с точки зрения обычного инвестора, отличия не очень большие. Зато это российский финансовый инструмент, тогда как акции ETF считаются иностранными инструментами. Это важно для некоторых госслужащих.

Фонды облигаций

Облигации — важная часть инвестиционного портфеля. На Московской бирже есть три фонда, которые позволяют вкладываться в еврооблигации — долговые бумаги в иностранной валюте. Большинство таких бумаг стоят очень дорого, но благодаря ETF их легко иметь даже в небольшом инвестиционном портфеле.

FXRB. Отслеживается индекс российских корпоративных еврооблигаций EMRUS Bloomberg Barclays. В составе фонда — 27 бумаг, в том числе евробонды «Газпрома», Сбербанка, РЖД, «Алросы». Комиссия за управление — 0,95%.

В фонде применяется механизм рублевого хеджирования. Это означает, что изменения курса валют сами по себе не влияют на цену акции ETF, при этом хеджирование может дать прибавку к доходности.

FXRU. Полный аналог FXRB, но хеджирование не используется. Значит, при росте доллара акции фонда вырастут в цене, при падении доллара — упадут. Расходы фонда меньше, чем у FXRB: 0,50% вместо 0,95%.

RUSB. Этот фонд похож на FXRU, но средства вложены не только в корпоративные еврооблигации российских компаний, но и в еврооблигации Минфина. В фонде 22 наименования ценных бумаг. Комиссия за управление — 0,50%.

Фонд денежного рынка FXMM

Фонд чем-то похож на банковский вклад: деньги размещены в краткосрочных государственных облигациях США (T-bills), при этом используется хеджирование. По факту фонд наполнен гособлигациями США, а ведет себя как депозит в рублях. Благодаря этому цена акций ETF медленно и стабильно растет и не зависит от курса доллара. Комиссия — 0,49%.

FXMM можно использовать для временного размещения свободных средств на брокерском счете или ИИС, но не забывайте о комиссиях за совершение сделки. Акциями FXMM придется владеть хотя бы одну неделю или две, только чтобы рост цены акций окупил затраты на их покупку и продажу.

Фонд золота FXGD

Единственный сырьевой ETF на Московской бирже позволяет вложиться в золото, которое традиционно считается защитным активом для кризисов. Это хорошая альтернатива обезличенным металлическим счетам. Комиссия за управление — 0,45%.

Фонд не владеет физическим золотом. Изменения цены золота отслеживаются методом синтетической репликации с помощью краткосрочных облигаций США и свопа полной доходности. Сложно звучит, зато фонд точно отслеживает цену металла.

Есть разные мнения, нужно ли инвестору золото. Основатель крупнейшего хедж-фонда Bridgewater Associates Рэй Далио считает, что выделить 5—10% инвестиционного портфеля на золото — хорошее решение.

Какие фонды выбрать

Доходность ETF заранее не известна и никем не гарантируется. Нельзя сказать, что акции одного фонда будут хорошим вложением, а другого — плохим. Выбор ETF зависит от того, на какой срок инвестор вкладывается и насколько он готов к риску.

Фонды акций лучше подходят для долгосрочных вложений (хотя бы на 5—7 лет, лучше — больше) или для тех людей, кто спокойно относится к просадкам стоимости активов. Фонды облигаций — приемлемый вариант для вложений на 2—3 года или для осторожных инвесторов.

Не стоит все вкладывать в активы одной страны. Разумнее распределить средства между ETF на акции США, Китая, России и других государств, добавить какую-то долю облигаций.

Нет готовых решений, которые можно просто скопировать и получить нужный вам результат. Распределение средств инвестиционного портфеля между акциями, облигациями и другими активами должно подбираться под нужды инвестора с учетом горизонта инвестирования, готовности к риску и других факторов.

Ликвидность ETF

У всех биржевых фондов, упомянутых в статье, есть маркетмейкер — организация, обеспечивающая ликвидность. Это означает, что практически в любое время, когда работает биржа, можно купить или продать акции ETF или паи ПИФа по цене, близкой к справедливой. Справедливая цена — это стоимость чистых активов фонда, деленная на число акций или паев фонда.

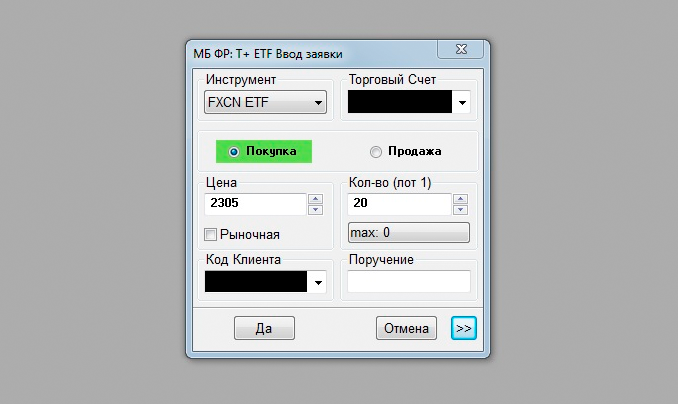

При сделках с ETF советую использовать лимитированные заявки: в них указана цена, по которой вы хотите совершить сделку. Если нужную или более выгодную для вас цену никто из участников торгов не дает, сделка не состоится. А вот рыночные заявки исполняются по лучшей имеющейся цене, и это может обернуться для вас неприятным сюрпризом.

Дело в том, что иногда маркетмейкер ненадолго исчезает. При этом останутся другие участники торгов с ценами, зачастую далекими от справедливых. Если вы в этот момент подадите рыночную заявку, то купите или продадите бумаги по тем ценам, которые есть на бирже в этот момент. Это может быть невыгодно.

Например, инвестор хочет купить 20 акций фонда FXCN. Маркетмейкер готов продать 1700 акций по 2305 ₽ за штуку. Это лучшая цена на данный момент.

Лимитированная заявка на покупку по этой цене приведет к покупке по 2305 ₽. Рыночная заявка — аналогично, поскольку 2305 ₽ — лучшая цена в данный момент и объем предложения достаточен.

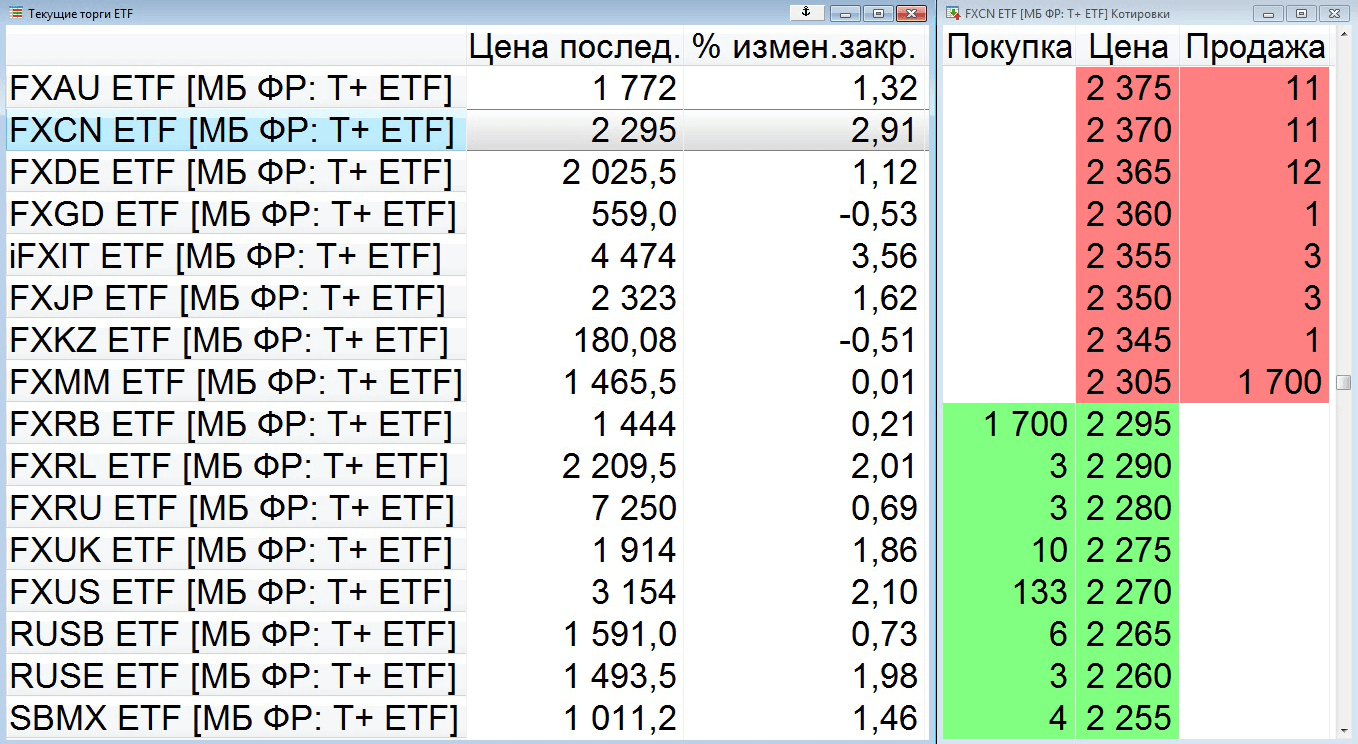

Теперь представим, что маркетмейкер на какое-то время перестал участвовать в торгах, то есть нет предложений на продажу по 2305 ₽ за акцию.

Лимитированная заявка на покупку с ценой 2305 ₽ не исполнится, пока не появится предложение с этой или более низкой ценой. А рыночная заявка приведет к покупке 1 акции по 2345 ₽, 3 акций по 2350 ₽, 3 по 2355 ₽, 1 по 2360 ₽ и 12 — по 2365 ₽, то есть по ценам, достаточно далеким от справедливых. Смотрите скриншоты.

Издержки, налогообложение и другие нюансы

Комиссии за управление фондами на Московской бирже выше, чем у фондов, торгующихся на биржах Европы или США. С другой стороны, комиссии отечественных ETF заметно ниже, чем у ПИФов, и их можно легко купить на бирже — это существенный плюс по сравнению с ПИФами.

Доход от акций ETF, торгующихся на Московской бирже, облагается налогом так же, как прибыль от операций с другими ценными бумагами. НДФЛ при необходимости удержит брокер.

Можно не платить НДФЛ с дохода от продажи ETF, если владеть их акциями хотя бы 3 года. Или можно покупать ETF через ИИС — это даст налоговый вычет с внесенной на ИИС суммы или освобождение от налога по всем операциям на счете.

Некоторые ETF можно купить и продать за доллары. Подробнее об этом мы писали в материале «Вложить валюту на Московской бирже».

Санкции и ETF

Отдельно остановлюсь на вопросе, который беспокоит некоторых инвесторов: могут ли американские санкции навредить ETF на Московской бирже и лишить инвесторов денег?

Краткий ответ: это маловероятно. Представитель FinEx подробно объясняет, почему так.

Мнение: у ETF нет санкционных рисков

Мы считаем, что инвесторам в ETF на Московской бирже не стоит беспокоиться из-за санкций.

Во-первых, санкции, по имеющейся информации, могут быть направлены против отдельных российских кредитных организаций, а не против европейских фондов — ETF на Московской бирже.

Во-вторых, сам механизм санкций не затрагивает ценные бумаги фондов. Санкции могут создать какой-то риск для долларовых депозитов, а не для фондов, независимо от того, на какой бирже обращаются их акции.

Инфраструктуру управляющей компании санкции тоже никак не затрагивают.

Возможный дискомфорт может быть связан исключительно с гипотетическими действиями российских игроков: банки и государство могут в качестве ответной меры ухудшить положение владельцев иностранных ценных бумаг. Здесь возможны два негативных сценария.

Отдельный брокер прекратит работать с иностранными ценными бумагами. Однако ETF можно перевести от одного брокера к другому без совершения денежных транзакций. Их можно будет продать позже, через другого брокера.

Государство ограничит обращение иностранных ценных бумаг в России. В таком случае администратор фондов «Бэнк-оф-нью-йорк-меллон», учитывающий активы ETF, предложит всем желающим погасить ETF аналогично досрочному погашению облигаций. Для этого есть специальная процедура. Погашение пройдет с учетом интересов инвесторов, то есть с учетом гипотетических ограничений. Обо всем позаботится «Бэнк-оф-нью-йорк-меллон», от инвестора потребуется только дать согласие на погашение.

Мы считаем, что те санкции США, о которых сейчас есть сведения и которые мы можем представить, никак не повлияют на обращение ETF на Московской бирже.

Запомнить

- Купить ETF на Московской бирже несложно: достаточно иметь брокерский счет или ИИС и подать заявку на покупку. Покупка и продажа акций ETF ничем не отличается от сделок с другими ценными бумагами на бирже: используются те же программы, с дохода платятся те же налоги.

- ETF — удобный инструмент инвестиций. Хотя их выбор на Московской бирже не очень велик, имеющихся фондов хватит для построения хорошего инвестиционного портфеля.

- В ближайшем будущем могут появиться новые фонды — как ETF, так и биржевые ПИФы. Когда появятся, мы напишем.