Работает ли всепогодная стратегия в 2023 году?

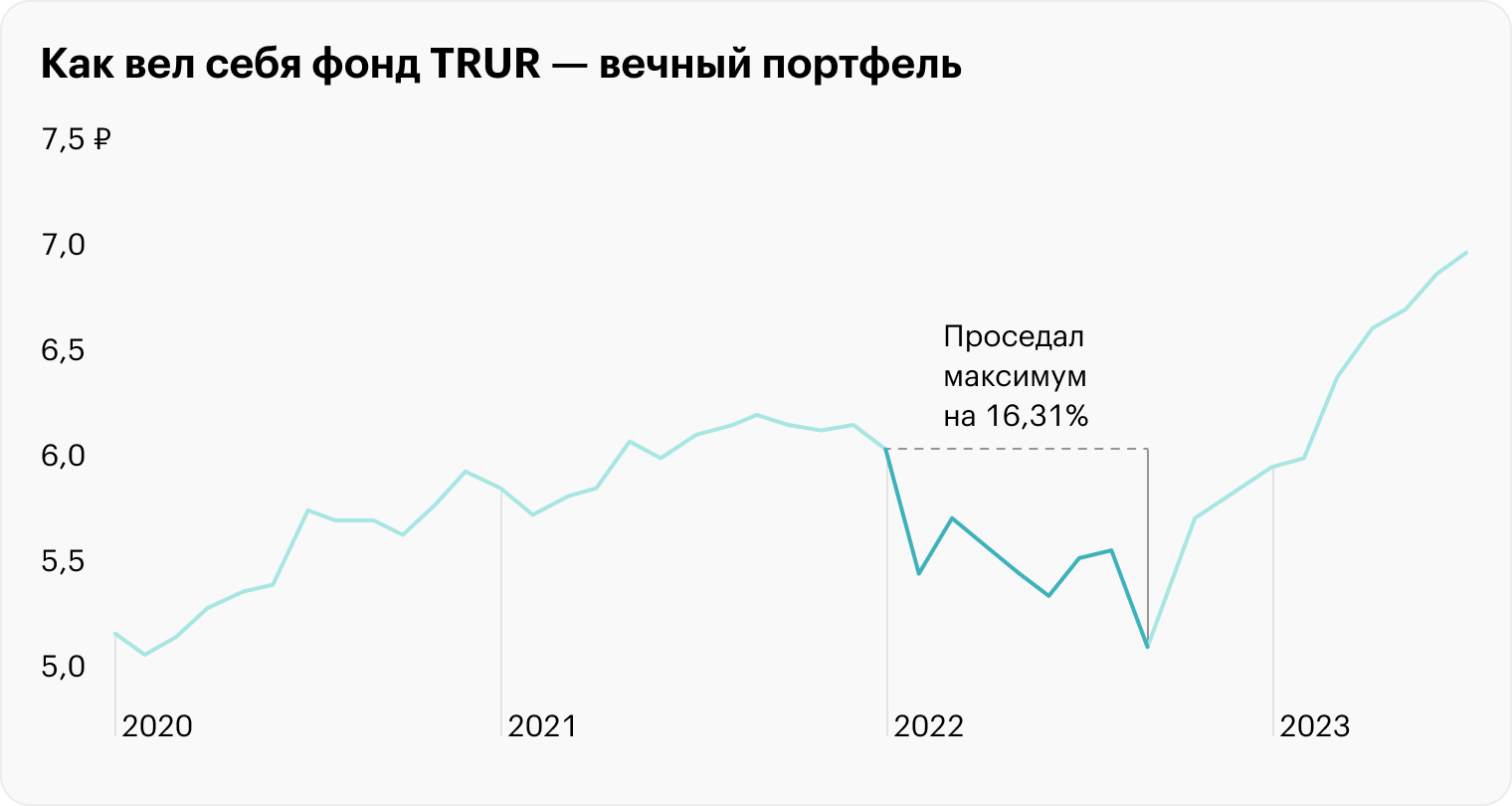

Похоже, что разрекламированный Рэем Далио и различными фондами всепогодный портфель дал сбой. В 2022 году он упал почти на 20% и показал результат хуже акций. Хотя это консервативная стратегия, которая должна сберегать капитал и нервы инвестора.

Скажите, работает ли по-прежнему всепогодная стратегия? Или мы живем в новых реалиях, где рынки ведут себя нелогично и старые методики инвестирования больше не работают?

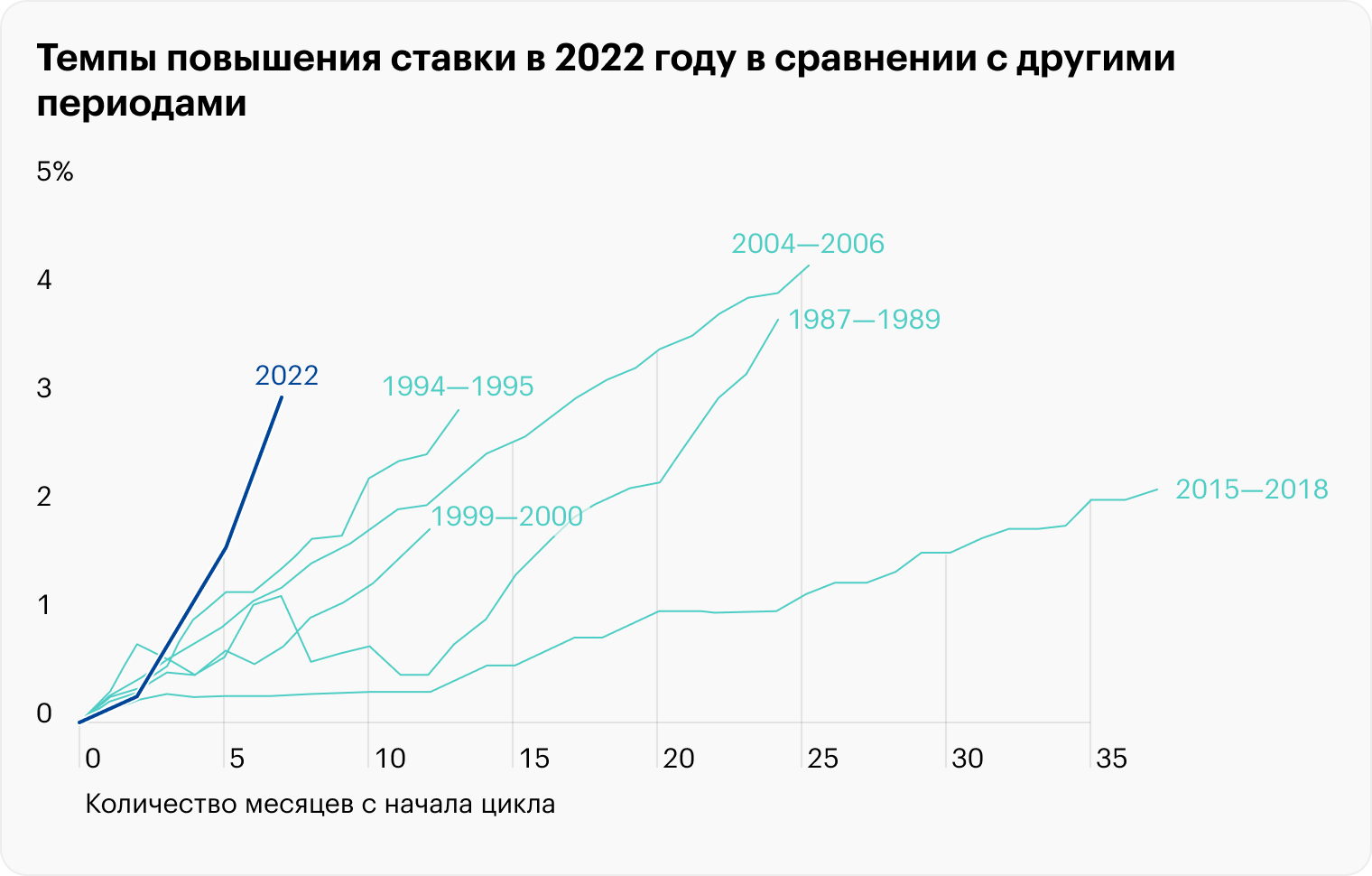

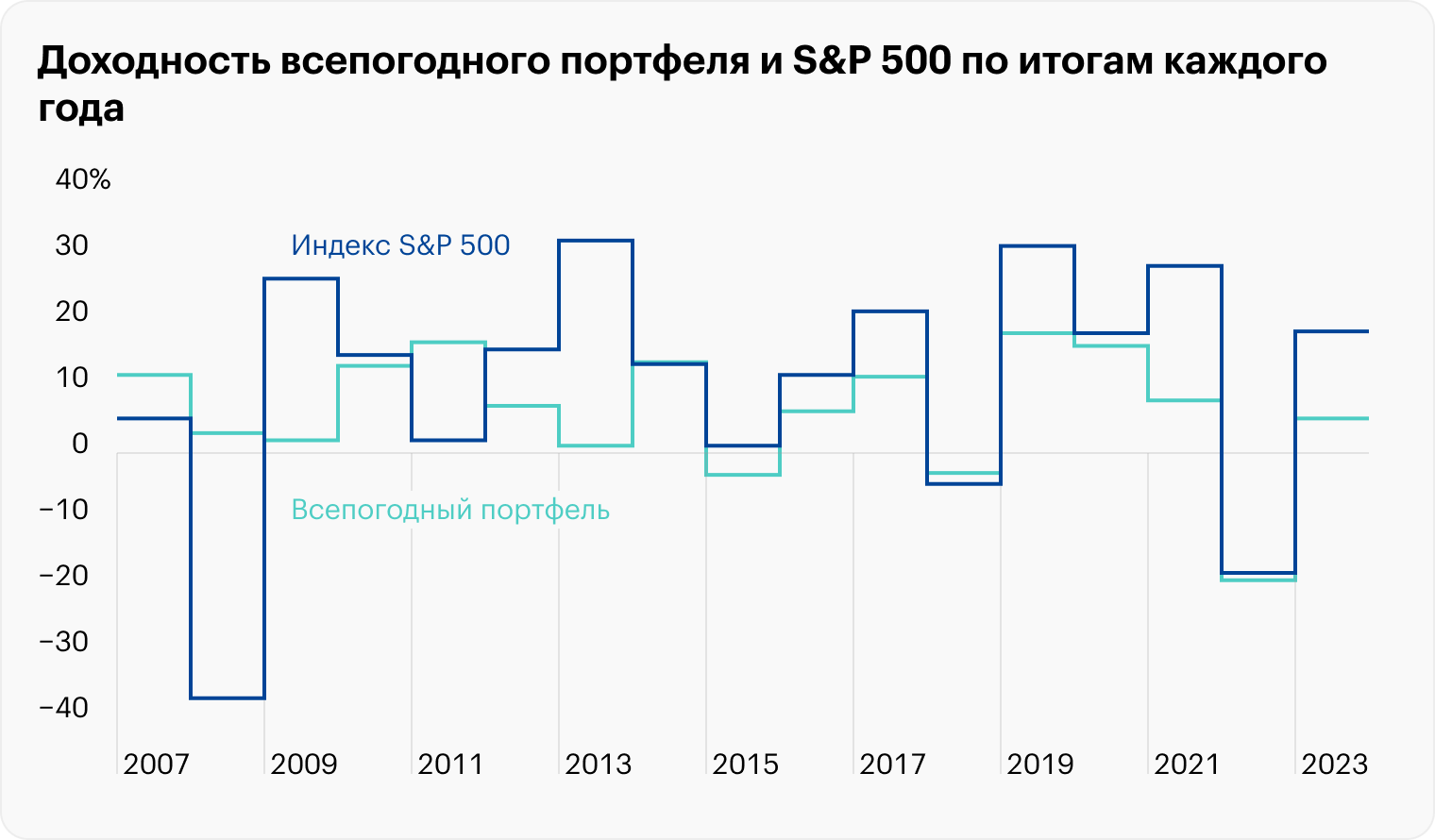

В 2022 году всепогодный портфель действительно сильно упал. Просадка была 19,24% против 18,23% у индекса S&P 500.

В то же время волатильность такого портфеля была гораздо ниже: 13,44% против 20,84%. И можно сказать, что всепогодная стратегия по-прежнему работает, так как снижает риски в большей мере, чем инвестор теряет в доходности.

Кроме того, результат стратегии зависит от рассматриваемого периода. Более объективную картину мы получаем на горизонте в несколько десятилетий, а не в отдельно взятый год. Расскажу об этом подробнее.

Суть всепогодного портфеля

Подробно про всепогодную стратегию я уже писал в другой статье в Т—Ж. Коротко напомню главное.

Всепогодный портфель создан в 90-х годах Рэем Далио и его компанией Bridgewater Associates — сейчас это крупнейший хедж-фонд в мире. Стратегия разрабатывалась преимущественно для американского рынка. Целью было создать портфель, который нестрашно держать десятилетиями, — он должен показывать себя неплохо при любых экономических условиях и пертурбациях на рынке.

Основная идея — снизить риск инвестиций, то есть сгладить волатильность портфеля. Для этого мы добавляем в него активы, которые по-разному ведут себя в разной экономической конъюнктуре:

- 30% — акции. Они дают высокий потенциал роста, но при этом рисковые.

- 40% — долгосрочные облигации. Обеспечивают стабильный купонный доход и хорошо работают во время экономических спадов, когда регулятор, как правило, переходит к снижению процентных ставок. Иногда, в периоды высокой инфляции, этот сценарий не срабатывает или работает с опозданием — об этом поговорим ниже.

- 15% — среднесрочные облигации, то есть наименее волатильная часть портфеля. Такие долговые бумаги менее чувствительны к изменению процентных ставок, чем длинные облигации.

- 7,5% — доля золота. Это защитный, но весьма волатильный актив во время кризисов, катаклизмов и галопирующей инфляции.

- 7,5% — доля сырьевых товаров, то есть страховка от инфляции.

Поскольку активы показывают разную динамику, со временем пропорции в портфеле нарушаются. Например, когда акции растут быстрее других активов, их доля в портфеле возрастает. Поэтому периодически портфель ребалансируют — восстанавливают исходные пропорции. Исторические данные показывают, что оптимально это делать раз в год.

Во всепогодном портфеле активы подобраны таким образом, что падение одних обычно компенсируется ростом других, и портфель сильно не проседает. За это инвестор платит цену: жертвует повышенной доходностью, чтобы спать спокойно.

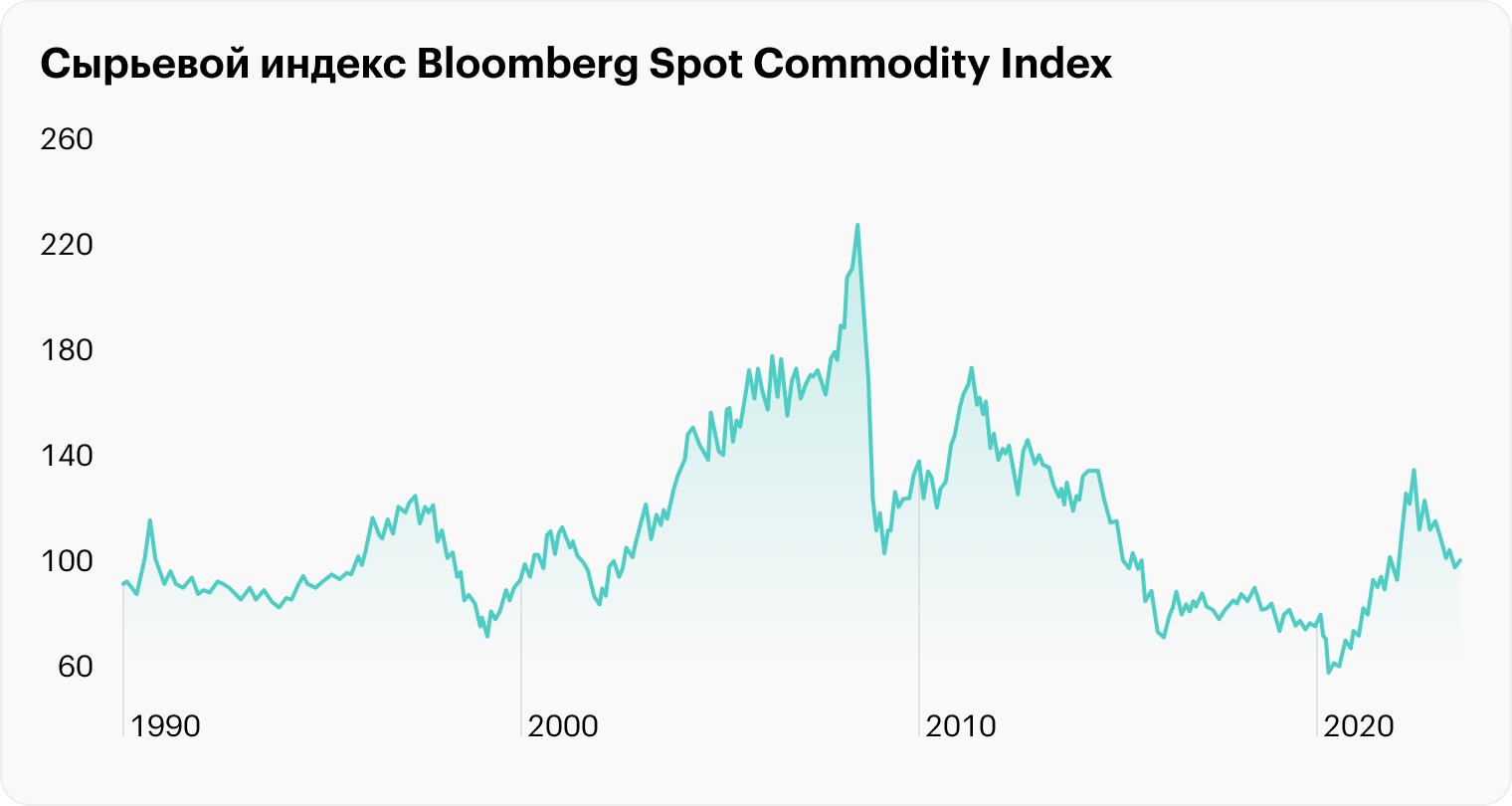

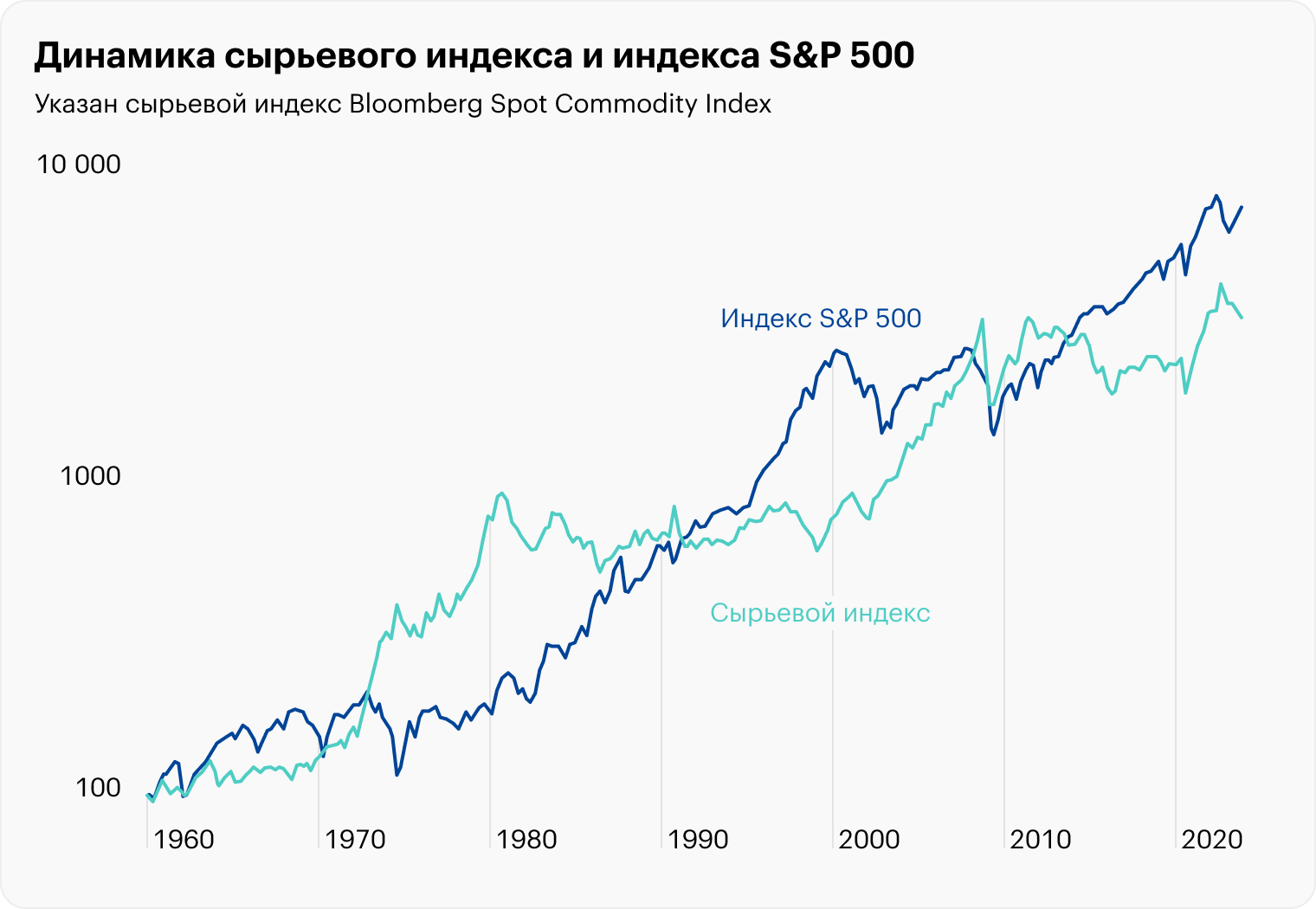

Потенциал роста всепогодного портфеля не очень большой, так как доля акций в нем всего 30%. При этом какие-то активы при росте акций обычно тянут портфель вниз. Например, с 2010 по 2020 год, когда S&P 500 давал полную среднегодовую доходность 14,1%, сырьевые товары падали в цене и принесли в среднем −4,33% в год.

Теперь о том, почему 55% портфеля выделено под облигации. Когда Рэй Далио создавал концепцию всепогодного портфеля, он выделил четыре макроэкономических «сезона»:

- Рост цен — инфляция.

- Падение цен — дефляция.

- Рост экономики, когда бычий рынок.

- Падение экономики, когда медвежий рынок.

Каждый из инструментов в портфеле чувствует себя лучше в тот или иной экономический период. При этом в двух случаях из четырех выигрывают облигации:

- Экономика замедляется. Тогда капитал перетекает из рисковых активов, таких как акции, в более надежные инструменты с фиксированной доходностью.

- Падает инфляция, и центробанк снижает ключевую ставку — длинные облигации дорожают. Средние тоже растут, но не так сильно.

Поэтому доля облигаций в портфеле выше, чем у других инструментов.

Какие активы хорошо проявляют себя в разные «сезоны»

| Экономика | Инфляция | |

|---|---|---|

| Рост | Акции | Сырье Золото |

| Падение | Облигации | Облигации |

Также в распределении долей учитывали, что рост экономики — многолетняя фаза, тогда как экономический спад обычно укладывается в пару лет. Так, в 2020 году медвежий рынок длился всего месяц, а до этого рынок был в бычьей фазе около 12 лет.

Поэтому доля акций во всепогодном портфеле выше, чем золота и сырья, вместе взятых. Плюс на длинной дистанции именно акции дают доходность сверх инфляции, в то время как показатели других инструментов — где-то на ее уровне.

Показатели всепогодного портфеля с 2020 года

Сначала сравним всепогодный портфель с индексом S&P 500 в период после 2020 года, когда из-за пандемии в экономике случилась рецессия. Затем последовало восстановление, а в 2022 году экономика снова была на грани рецессии.

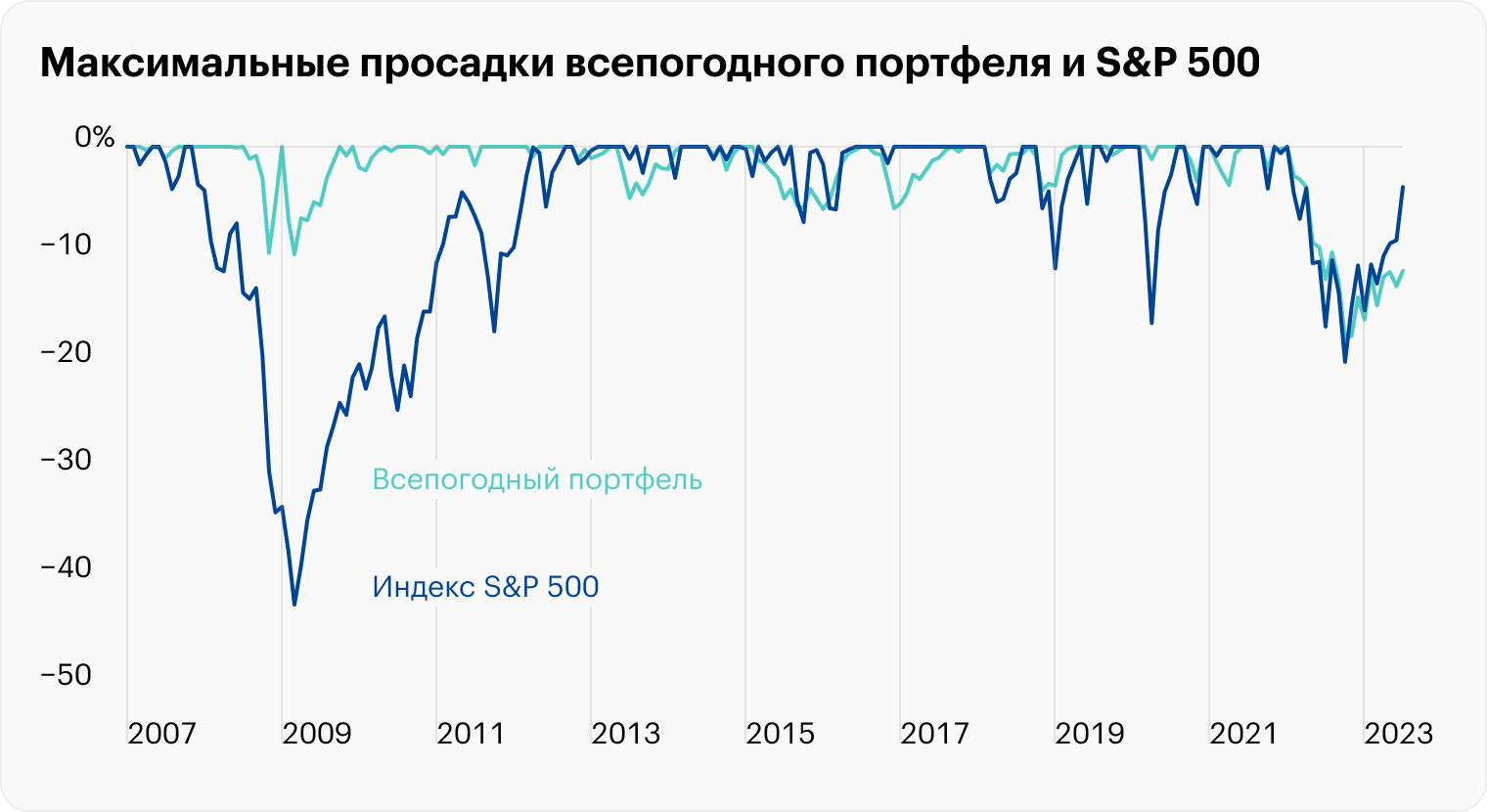

Видно, что индекс S&P 500 сильно просел в рецессию. В моменте падение достигало 33% от предыдущего максимума.

По итогам марта 2020 года бенчмарк упал на 19,63%, тогда как всепогодный портфель справился со своей задачей: просадка была всего −1,39%. Затем пошла фаза роста, и S&P 500 значительно опережал всепогодный портфель. В 2022 году оба портфеля упали примерно на 20%.

Всепогодный портфель и S&P 500 с января 2020 по июнь 2023 года

| Среднегодовой рост | Волатильность | Бета | Коэффициент Шарпа | |

|---|---|---|---|---|

| Всепогодный | 2,34% | 10,85% | 0,41 | 0,14 |

| S&P 500 | 11,24% | 20,15% | 1 | 0,56 |

Числа показывают, что всепогодный портфель сильно отставал по доходности от бенчмарка, но при этом его волатильность и бета были почти вдвое ниже. Другими словами, всепогодный портфель не так сильно колеблется в цене и «ходит» медленнее бенчмарка.

Значение беты, равное 0,41, можно интерпретировать так: когда S&P 500 падал на 10%, всепогодный портфель — всего на 4,1%. В результате инвестор сталкивался с меньшим стрессом, и в целом всепогодный портфель выполнил задачу.

Правда, если обратить внимание на коэффициент Шарпа, инвестор заплатил за спокойствие слишком большую цену. Коэффициент показывает доходность с поправкой на риск, и чем выше коэффициент, тем эффективнее портфель.

У всепогодного портфеля коэффициент Шарпа ниже, а это значит, что инвестор пожертвовал доходностью в большей мере, чем выиграл от снижения риска. Таким образом, можно признать, что всепогодный портфель в 2022 году не оправдал ожиданий. Но если смотреть более глобально — он не сломался.

Что произошло в 2022 году

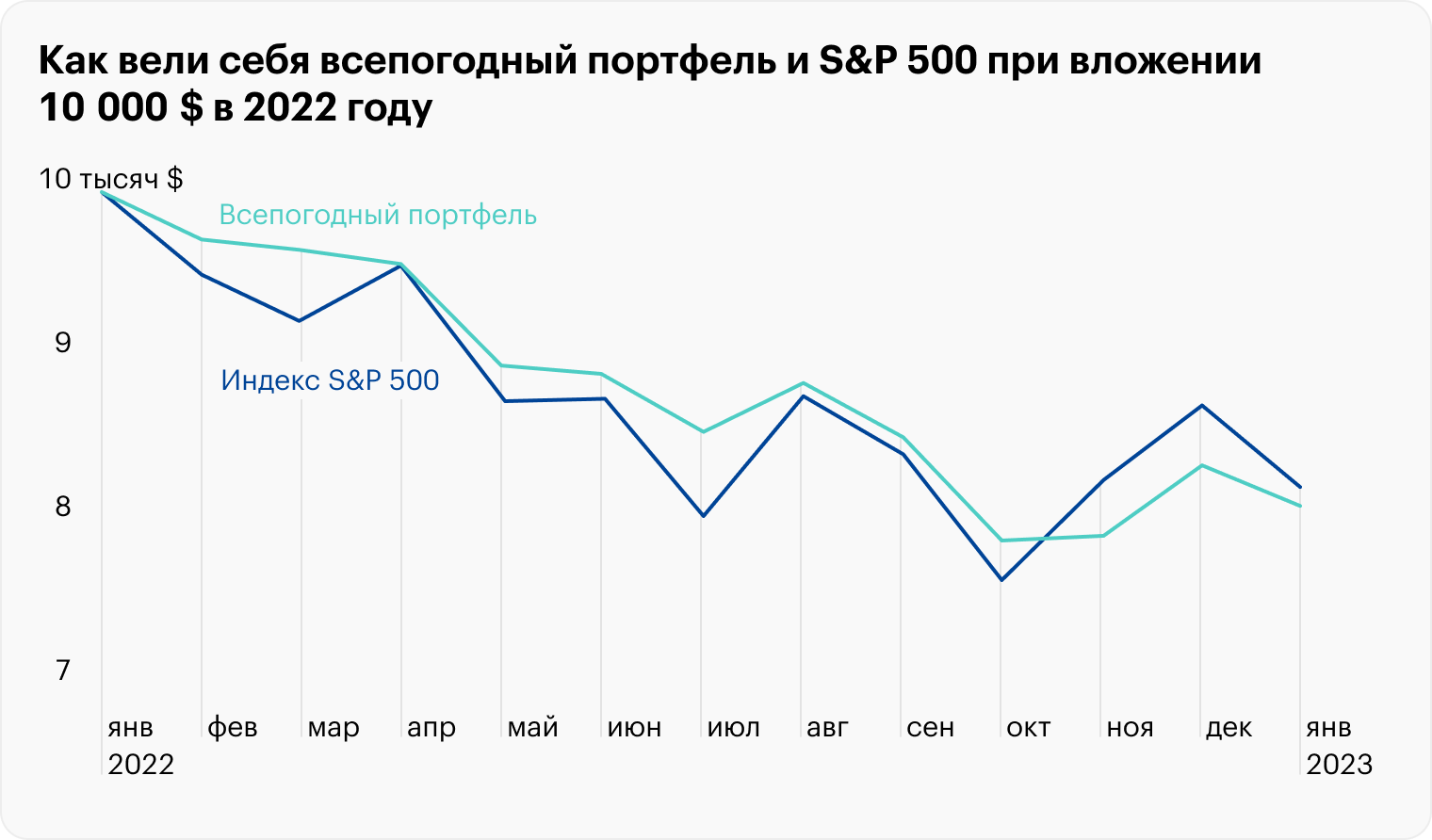

Многие развитые страны в 2022—2023 годах вошли в период стагфляции — когда замедление экономики сочетается с резким ростом инфляции. Это нетипичная ситуация, которая в США в последний раз наблюдалась в 1970-е годы.

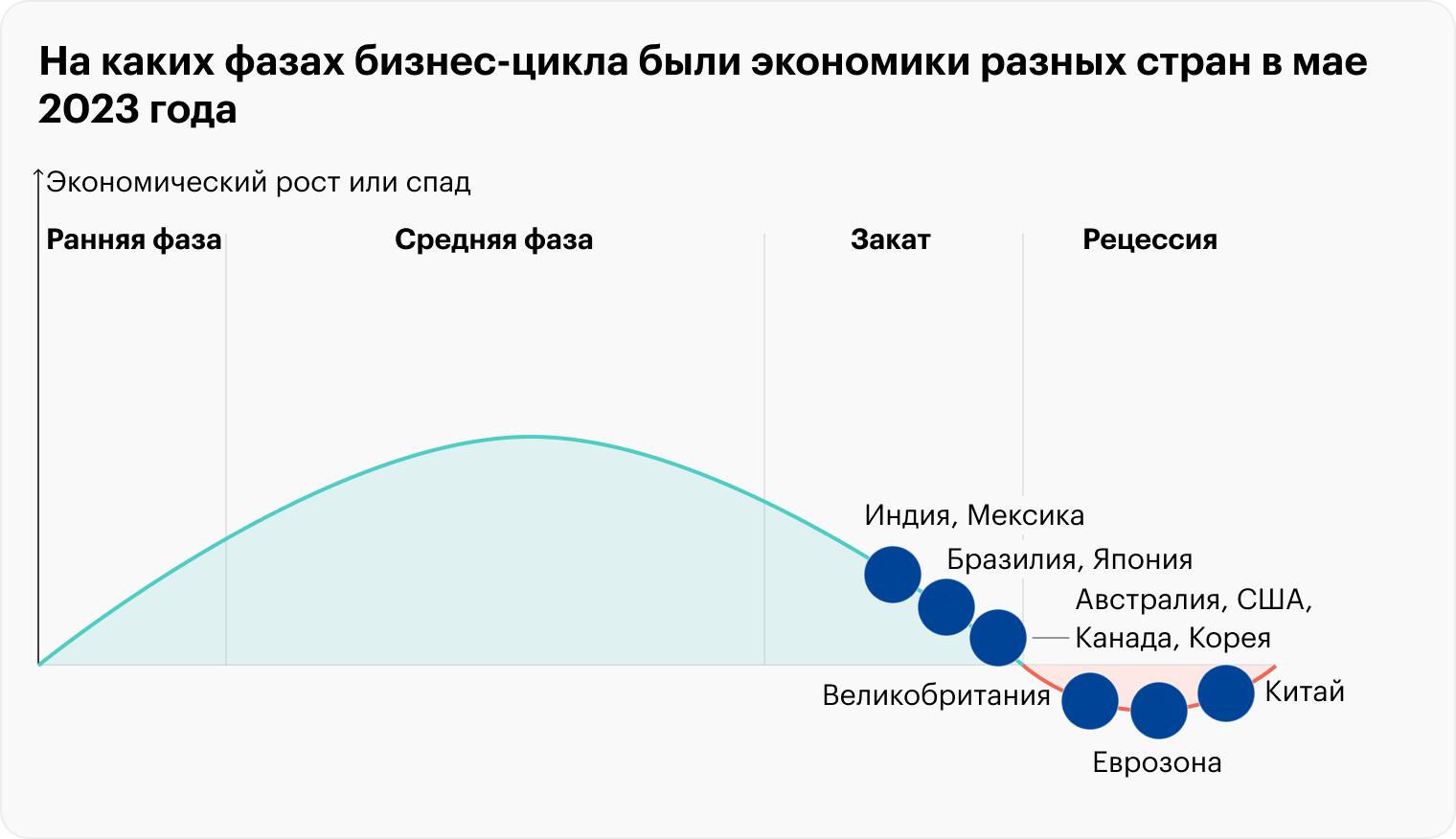

Согласно описанной выше матрице Рэя Далио, у нас наложились друг на друга два «сезона». При замедлении экономики облигации должны были стать убежищем и держать портфель на плаву. Однако из-за высокой инфляции ФРС заметно подняла ставку: с 0 до 4,5% в 2022 году. Это обрушило цену длинных облигаций. Получается, что акции и облигации, которые за счет низкой корреляции должны были вести себя по-разному, сильно падали вместе.

Длинные облигации показали −31,24% по итогу года, среднесрочные просели на 15,19%. Золото не дало роста, так как росли спрос на доллар и его стоимость. Это обычно указывает на ослабление фондового рынка и на то, что участники торгов сокращают доли в рисковых активах в преддверии рецессии. Силу доллара относительно корзины других валют показывает индекс DXY.

Единственным растущим инструментом в портфеле были сырьевые товары, что отражает высокую общемировую инфляцию, — рост на 19,34%. Однако это был наиболее волатильный актив, наряду с акциями.

Доходность всепогодного портфеля при долгосрочных вложениях

Как я уже сказал, показатели любой стратегии зависят от рассматриваемого периода. Всепогодный портфель проиграл индексу S&P 500 в 2022 году, так как последний более волатилен и успел «отскочить» под конец года. А всепогодный портфель — медленный и неповоротливый.

Здесь мы рассматриваем отдельную фазу в рамках большого делового цикла, длительность которого в среднем 8—10 лет. В мае 2023 года, по данным Fidelity, экономика США находилась в фазе заката и почти вошла в рецессию. Возможно, это уже произошло, так как констатация рецессии происходит постфактум — когда два квартала подряд снижается ВВП.

При определении рецессии в США ориентируются на NBER — Национальное бюро экономических исследований. Эта организация констатирует рецессию, когда значительное снижение экономической активности во всей экономике длится несколько месяцев.

Если рецессия подтверждена, регулятор вынужден переходить к более мягкой денежно-кредитной политике и резко снижать ключевую ставку. Когда это происходит, облигации могут расти сильнее акций — и всепогодный портфель, по идее, должен обгонять S&P 500. Более подробно про экономические фазы цикла я писал в статье про секторальное деление S&P 500.

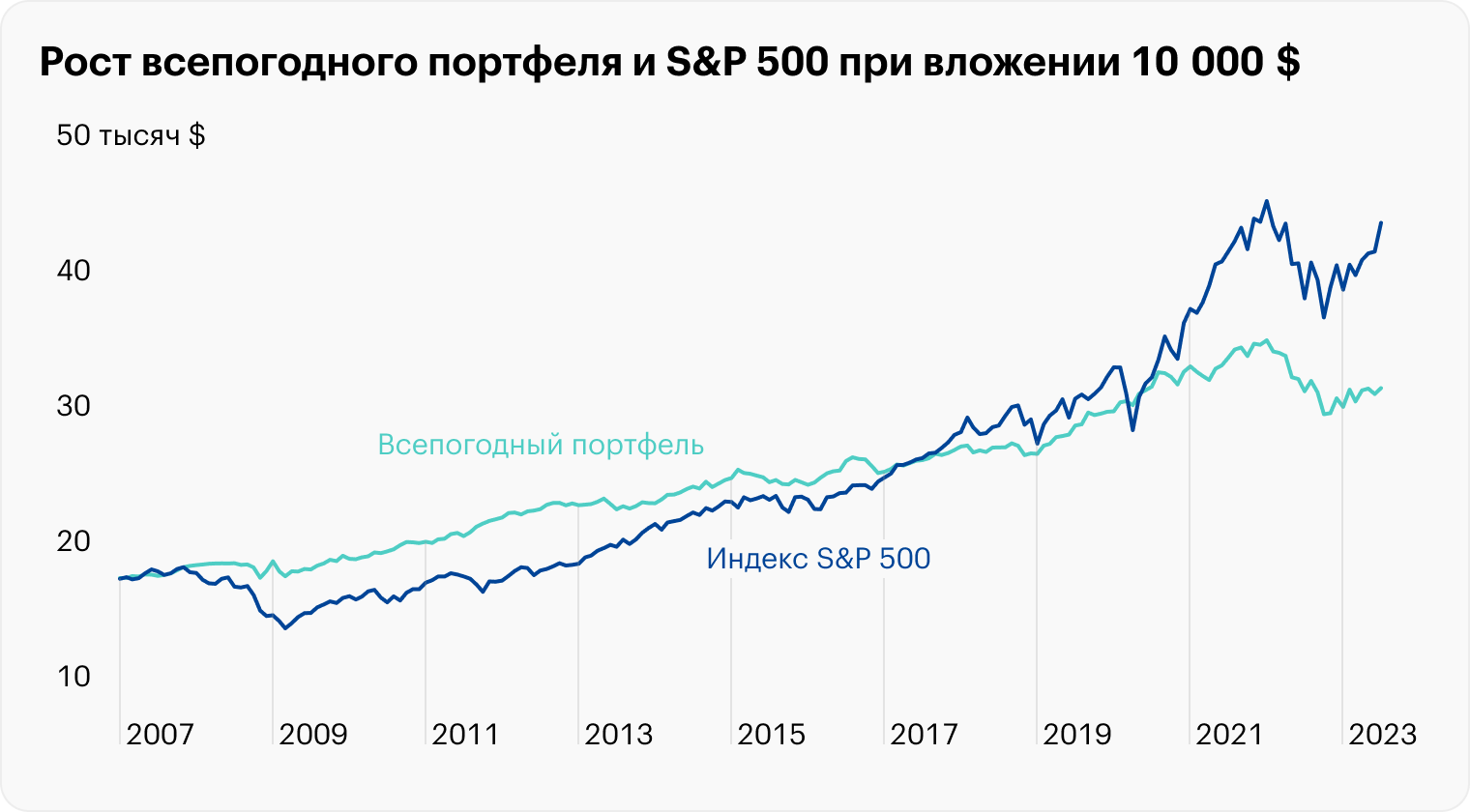

Сделаем бэктест всепогодного портфеля на длинной дистанции — с марта 2006 года. Мы ограничены этим периодом, так как до этого не было фонда на коммодити — DBC.

Даже с учетом 2022 года волатильность и просадки всепогодного портфеля были не такими страшными, как у S&P 500. Среднегодовой показатель доходности — всего на 2,9 процентных пункта ниже.

Значит, стратегия все это время позволяла снижать риск в большей степени, чем терять в доходности. Об этом говорит более высокий коэффициент Шарпа: 0,67 против 0,57. Таким образом, всепогодная стратегия на длинной дистанции пока работала.

Показатели всепогодного портфеля и S&P 500 при вложении 10 000 $ в марте 2006 года по июнь 2023 года

| Всепогодный | S&P 500 | |

|---|---|---|

| Доходность в год | 6,32% | 9,22% |

| Волатильность | 8,19% | 15,88% |

| Лучший год | 18,28% | 32,18% |

| Худший год | −19,24% | −37,02% |

| Коэфф. Шарпа | 0,67 | 0,57 |

| Максимальная просадка | −21,35% | −50,97% |

| Итог | 27 506 $ | 42 858 $ |

Что дальше

Если рассматривать базовый сценарий, аналитики Wells Fargo прогнозируют, что летом 2023 года ставка ФРС достигнет своего максимума — 5,25—5,5%. Затем ее будут удерживать, пока инфляция не снизится. По их прогнозам, снижение ставок начнется со второго квартала 2024 года, когда инфляция пойдет к целевому уровню 2%.

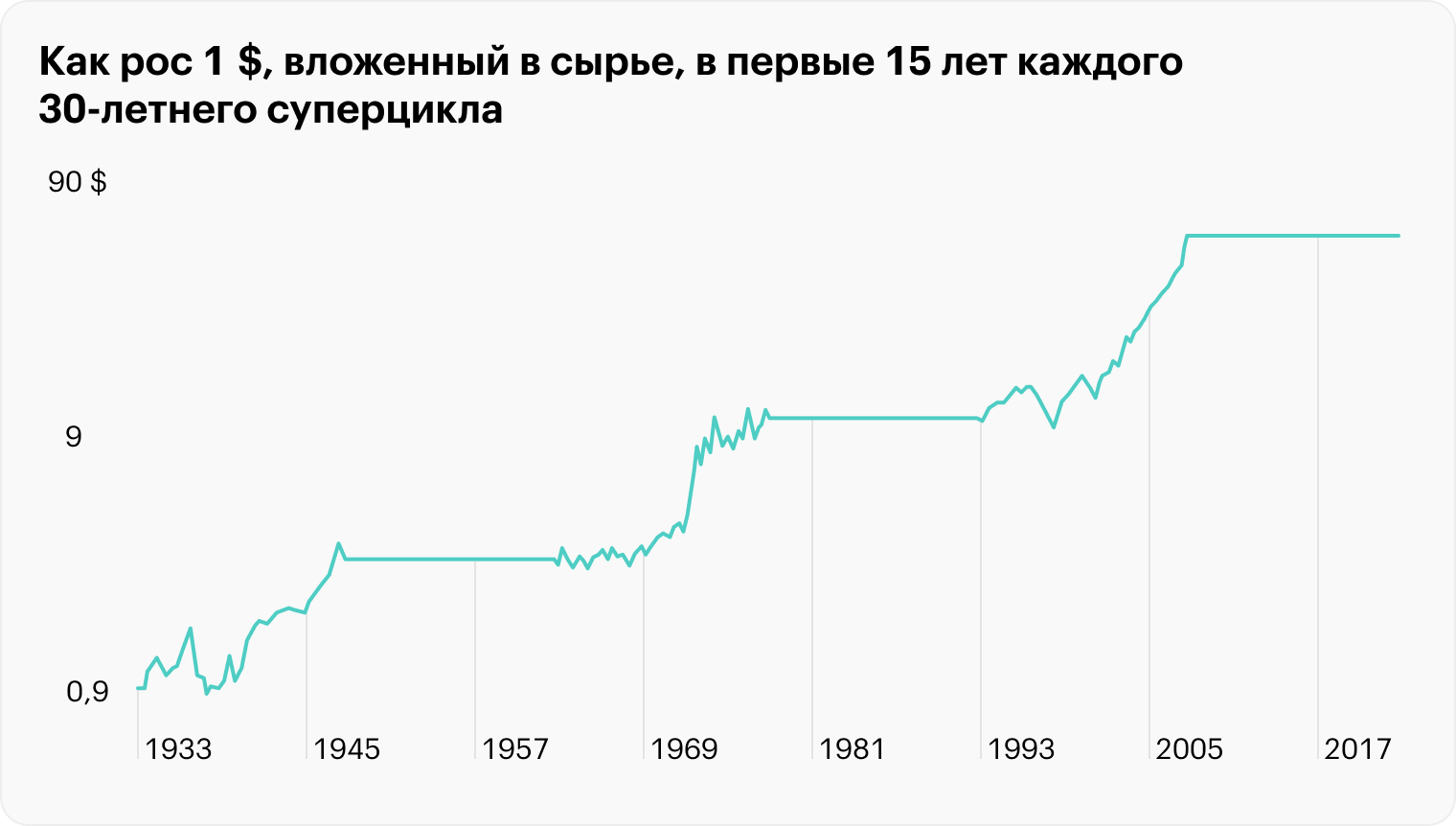

Этот сценарий не учитывает возможные риски геополитических потрясений. Например, торговые войны между США и Китаем могут перейти в военное противостояние из-за Тайваня. С этим могут быть связаны рост сырьевых товаров и дефицит продовольствия, что разгонит инфляцию. На такой сценарий указывает и теория сырьевых циклов Кондратьева. Она говорит о том, что с 2020 года начался новый сырьевой суперцикл.

В этом случае во всепогодном портфеле проявят себя сырье и золото. Многие акции также растут вслед за инфляцией — когда компаниям удается переложить издержки на потребителей и сохранить маржинальность бизнеса. В такой ситуации многое зависит от действий регулятора и ликвидности в системе.

Долговой рынок тоже под вопросом: в 2023 году США были на грани технического дефолта. А в августе 2023 года кредитный рейтинг страны понизили.

Что в итоге

Всепогодный портфель — это когда инвестор жертвует сверхприбылью ради снижения рисков и чтобы спать спокойно в любой экономической конъюнктуре.

Облигации составляют 55% всепогодного портфеля, поскольку срабатывают в двух макроэкономических «сезонах» из четырех. Доля акций больше, чем у сырья и золота, вместе взятых, так как бычьи рынки, когда акции дают рост, длиннее медвежьих.

В 2022 году два макроэкономических сезона наложились друг на друга: в экономике США и других развитых стран наблюдается стагфляция, то есть одновременные замедление экономики и рост инфляции, на которую ФРС реагирует повышением ключевой ставки. Из-за этого облигации во всепогодном портфеле просели, как и акции. Только сырьевые товары показали рост. Результат в 2022 году — скорее исключение, которое не означает, что всепогодная стратегия сломалась.

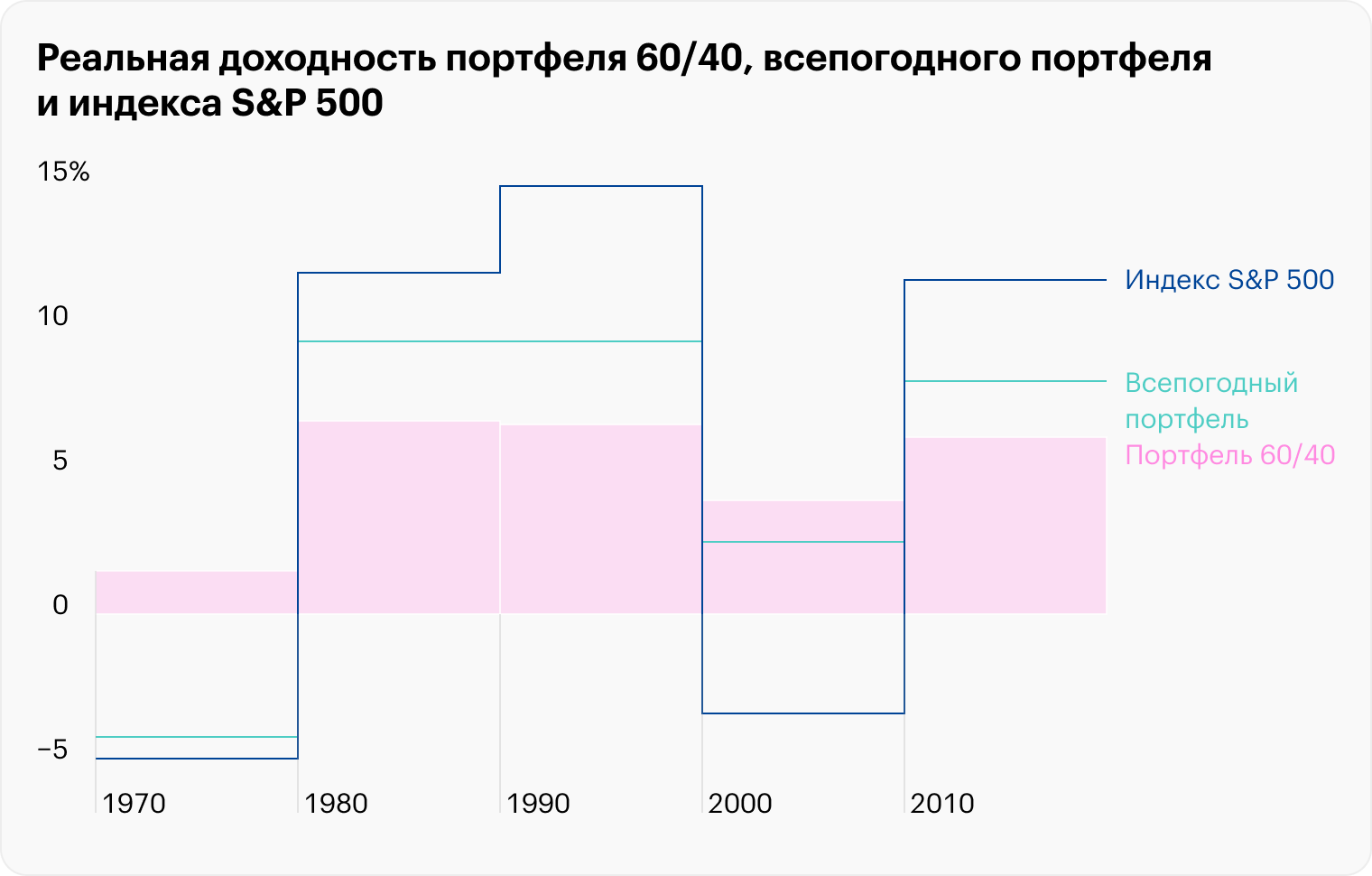

Если смотреть на долгосрочный результат модифицированного всепогодного портфеля с долей золота 15% — ни одну декаду он не закрывал в минусе, даже если делать поправку на инфляцию.

С 2006 по 2023 год всепогодный портфель был эффективнее S&P 500. Об этом говорит больший коэффициент Шарпа. Таким образом, стратегия снижает риски в большей степени, чем приводит к потерям в доходности. Значит, всепогодный портфель пока работает.