«Деньги надо куда-то вложить»: как спасти накопления от инфляции

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Мне 21 год, я живу в Москве в студенческом общежитии с соседом по комнате.

Учусь на четвертом курсе бакалавриата одного довольно известного московского вуза на направлении «Информатика и вычислительная техника». Параллельно работаю продуктовым аналитиком в adtech-компании. Анализирую рекламные стратегии и размещение объявлений, стараюсь оптимизировать работу рекламных кампаний и честно проверять гипотезы для продукта.

Моя зарплата — 140 000 ₽ в месяц, плюс два раза в год платят премию в размере одного оклада. Также есть стипендия, около 4000 ₽. В конце каждого месяца я перевожу деньги со стипендиальной карты на основную. Т-Банк дает кэшбэк около 1000 ₽ в месяц, но заработком это не считаю.

Откладываю я около 70 000 ₽ в месяц, накопил 250 000 ₽. Все храню на дебетовой карте — по сути, это пассив, который не приносит денег, но дает чувство безопасности и спокойствия. Процента на остаток нет. Со следующей зарплаты собираюсь откладывать 20% на накопительные счета или вклады. Пока смотрю на «Сейв» от «Яндекса» и на вклад в Т-Банке, где 15% годовых, если класть на полгода.

Коплю на переезд из общежития летом и в целом на черные дни. Еще хотел бы прикупить игровой ПК примерно за 120 000 ₽, но это пока мысли.

Я не инвестирую, так как мало разбираюсь в этой сфере. Лучше проинвестирую в здоровье, тут результат виден сразу.

В дневнике трат я писал, что не пользуюсь кредитками. Боюсь их как огня: для меня они красный флаг, знак, что в жизни что-то не так. Даже когда на карте оставалось 4000 ₽, я не открывал кредитку.

Я стараюсь экономить и не выходить за лимит 15 000—20 000 ₽ в неделю. В идеале получается откладывать около 50% с каждой зарплаты, но часто бывают крупные импульсивные и не очень покупки, например Nintendo Switch Lite с рук за 15 000 ₽. Так что я не всегда хорошо коплю.

Вообще, я начал чувствовать себя спокойно, когда сумма на карте перевалила за 100 000 ₽. Потихоньку она подошла к текущему состоянию, и думаю, что теперь деньги надо куда-то вложить, иначе инфляция съест их.

Подскажите, как мне распорядиться накоплениями и куда лучше вкладывать деньги, которые остаются от зарплаты?

Как уберечь деньги от инфляции

Здорово, что вы хотите формировать и сохранять накопления — это и правда важно. Ведь если держать все на карте, со временем деньги проест инфляция — от этого можно и нужно защищаться.

Вот что могу посоветовать.

Совет 1. Сформируйте подушку безопасности минимум на 6 месяцев. Это позволит сохранить привычный уровень жизни, если временно потеряете доход. Предположим, что в среднем вы тратите 80 000 ₽ в месяц. Тогда в подушке должно быть 480 000 ₽.

Ее нужно разместить в самых надежных и ликвидных инструментах, из которых при необходимости можно оперативно выйти. Лучше всего подойдут банковские вклады — их вы как раз упоминали в дневнике. Ставка по ним может остаться высокой до конца 2024 года — используйте эту возможность.

Рекомендую открыть несколько вкладов: если понадобится только часть денег, вы закроете досрочно только один вклад и потеряете проценты только по нему. А остальные вклады продолжат работать.

Совет 2. Учитесь инвестировать. Пока не нужно погружаться в финансовый анализ, изучать отчетности и сравнивать мультипликаторы.

Для начала можно открыть, например, Инвесткопилку в Т-Банке и настроить автоматическое пополнение на небольшую сумму. Это позволит привыкнуть к идее регулярных инвестиций. Еще в нее можно автоматически переводить кэшбэк и проценты на остаток по карте Black.

Подобным образом и я начал инвестировать в 2007 году: вложился в паевой фонд и следил за действиями управляющего. Мои вложения подрастали, а я изучал фундаментальный анализ и подходы к управлению портфелями. Потом, когда сформировалась подушка безопасности, у меня уже был стартовый капитал для дальнейших самостоятельных инвестиций.

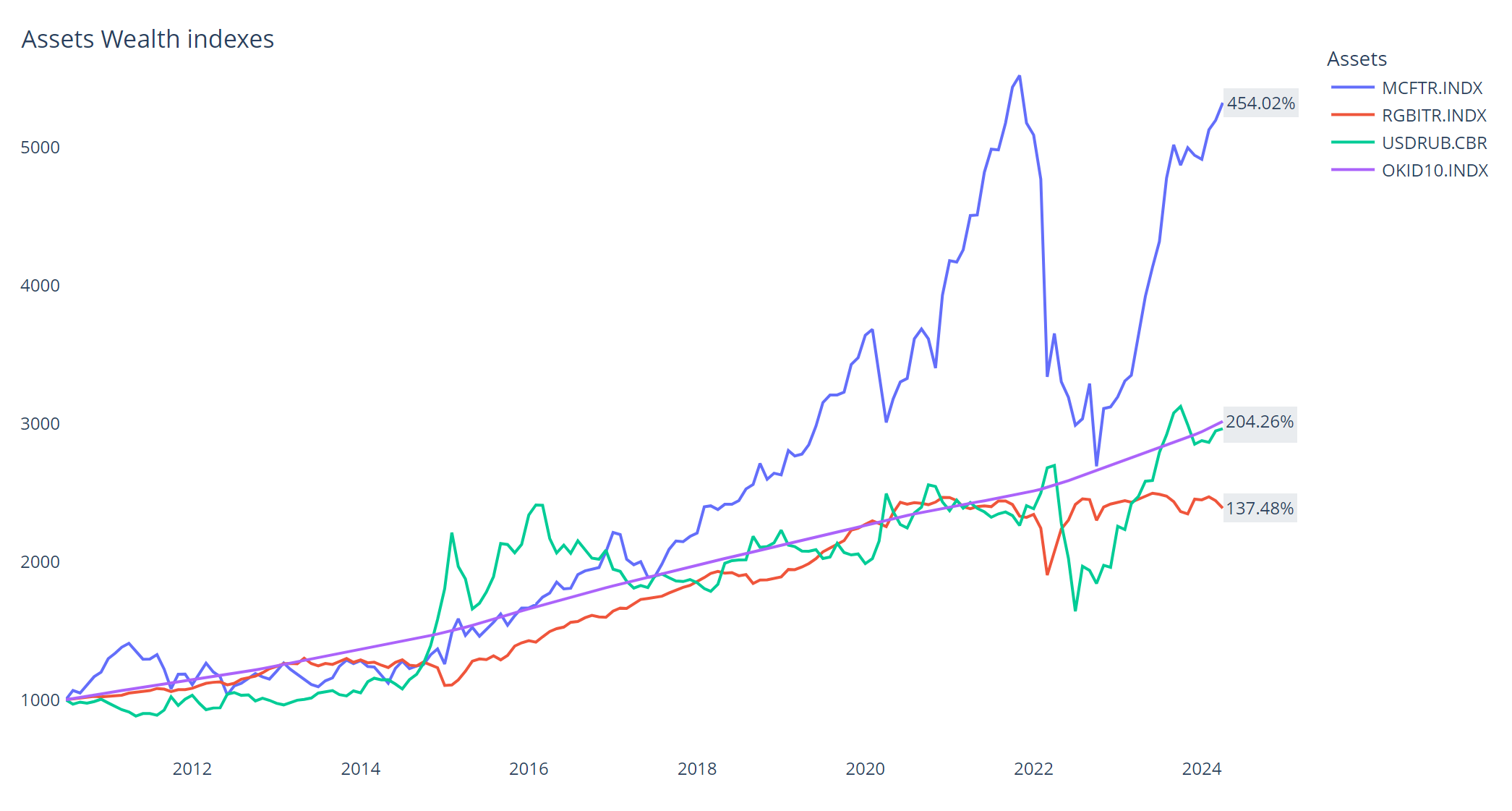

На длинном временном горизонте инвестиции обгоняют инфляцию и помогают капиталу расти. Например, динамику роста крупнейших российских акций отражает индекс Мосбиржи. С 2010 года он рос на 12,9% каждый год. В это же время деньги на вкладах прирастали в среднем на 8,3% годовых, а официальная инфляция составляла 7,05% годовых.

Но во всем важен баланс: нельзя вкладывать все деньги в инвестиции только потому, что они дают большую доходность. Чем она выше, тем выше и риск — помните об этом и соблюдайте баланс портфеля.

Совет 3. Обратите внимание на валюту и облигации. Чтобы диверсифицировать накопления и защититься от ослабления рубля, добавьте в портфель активы в иностранной валюте. Можно открыть вклад в китайских юанях — это самый простой и понятный инструмент. Доходность такого в Т-Банке — 3,5% годовых.

Для более высокой доходности можно купить облигации российских компаний в юанях. Например, золотодобывающей компании «Полюс» с доходностью 5,96% годовых и погашением в августе 2027 года. Или «Совкомфлота» с доходностью 6,17% и погашением в марте 2026 года.

Облигации — более сложный инструмент по сравнению с банковским депозитом, поэтому для начала нужно разобраться, как он работает. Можно пройти бесплатный курс Т—Ж «А как инвестировать».