От хаоса к системе: как я веду учет кэшбэка с 14 карт в Buildin.AI и не схожу с ума

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Последние 3 года я вёл семейные финансы в Google-таблице, которую нашёл в Т—Ж (спасибо). Но потом в моей жизни появился Notion, и я стал туда записывать буквально всё: список хотелок, цитаты из книг, документы по работе и многое другое. После перехода в Buildin.AI обнаружил, что там есть возможность безгранично строить графики. Наглядность — важный инструмент в успешном ведении финансов. На этом моменте было решено перенести туда ведение семейного бюджета.

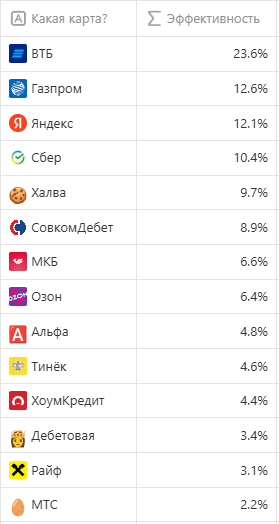

Для меня важной составляющей бюджета является кэшбэк. Да, достаточно продолжительное время я относился сильно проще к этому, мол «начислили 10 рублей, прикольно». Сейчас же у меня есть специальная таблица в Buildin.AI для учёта кэшбэка (к счастью, все расчёты происходят автоматически при внесении трат и доходов). Логичным будет вопрос о том, сколько я получаю кэшбэка? Абсолютные показатели мне не кажутся релевантными, поэтому сообщу относительный — 7,5%. Ниже наглядно и поэтапно напишу все этапы).

Этап 1

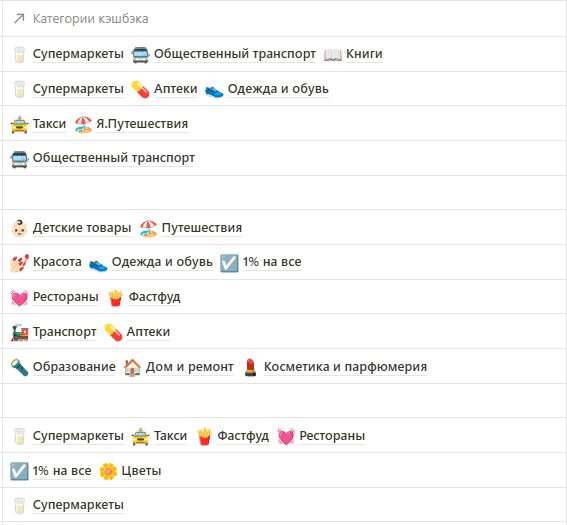

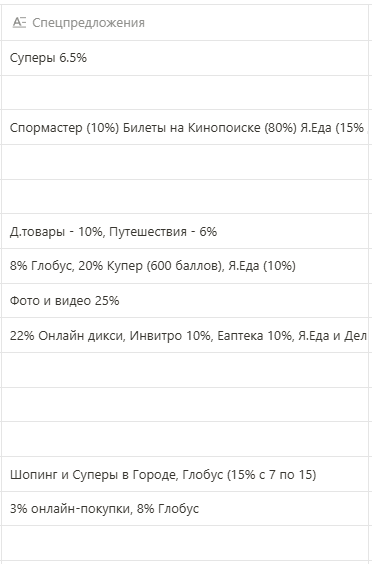

В конце каждого месяца вношу в таблицу категории повышенного кэшбэка каждой из моих карт (всего их 14). Естественно, что в приоритет ставятся те категории, в которых чаще всего делаю покупки: супермаркеты, детские товары, образование, общественный транспорт. Также есть важный момент: зная категории на будущий месяц, можно что-то выгодно купить в этом месяце (например, покупка в октябре билетов в Третьяковскую галерею на даты ноября с кэшбэком 25%).

Важно! На данном этапе принципиально важно понимать ту категорию, трат, в которой у вас больше всего трат. Также стоит обратить внимание на то, не делаете ли вы ненужную покупку просто ради высокого кэшбэка).

Этап 2

В начале месяца по банковским продуктам обновляются спецпредложения у партнёров. Поэтому 1-го числа каждого месяца я просматриваю предложения в банках на предмет интересных мне. Магазины, в которых я покупаю товары, мне известны и одни и те же. Да и аналоги тоже ясны. Например, мы часто заказываем продукты доставкой (обычно это Лента или Глобус). Но есть идентичные товары, которые можно купить с доставкой и из Пятерочки/Дикси/Перекрестка с выгодой.

Как я отбираю спецпредложения? Тут всё просто. Пунктов два: какой % кэшбэка начисляют (менее 5% не рассматриваю, так как они перекрываются категориями) и покупаю ли я товары в этом магазине в обычное время.

Этап 3

При начислении кэшбэка я вношу его в общую таблицу доходов с пометками о сумме и банке. Среди банков в списке, только два начисляют баллы, а не деньги (но этими баллами я реально пользуюсь).

Мои особенности учёта и получения кэшбэка

- Приурочить крупные покупки к категории кэшбэка. Для правильного планирования семейного бюджета важно планировать крупные покупки. Стараюсь их делать ещё и выгодными.

- Минимизировать покупки «ради кэшбэка». Иногда, увидев большой процент кэшбэка, проскакивают ненужные покупки. Ну с кем не бывает).

- Удобство вперёд выгоды. Достаточно часто я оплачиваю покупки (не самые крупные) с карты, на которой всего 1,5% кэшбэка, так как иногда переводы с накопительного счета на нужную карту утомляют).

- Чтобы жене было удобнее и проще, открыл для неё карту с подпиской на кэшбэк. Категории, что там включены, вписываются в её типичные траты) выгоды с подписки больше, чем её стоимость.Отслеживаю информацию о новых спецпредложениях/новых выгодных картах/акциях в телеграме.

В учет кэшбэка я включаю: суммы в рублях, пришедшие на карту за предыдущий отчетный период и баллы, которые начисляет банк (эквивалент 1 балл = 1 рубль). Различные скидки/купоны/промокоды я не учитываю).