Какие доходы по брокерскому счету нужно включать в декларацию?

У вас есть цикл статей про налоговые вычеты и инвестиции, но я не нашел в них ответы на возникшие у меня вопросы по заполнению декларации 3-НДФЛ. Нужно ли вносить информацию в декларацию в следующих случаях:

- с прибыли от продаж на ИИС не удержали налог;

- с прибыли от продаж на брокерском счете удержали налог;

- на ИИС получил дивиденды от российской компании и с них удержали налог;

- на ИИС получил дивиденды от зарубежной компании и с них не удержали налог;

- на брокерский счет получил дивиденды от российской компании и с них удержали налог;

- на брокерский счет получил дивиденды от зарубежной компании и с них не удержали налог.

Подскажите, пожалуйста, как правильно.

С уважением,

Ильдар

Необходимость включать в налоговую декларацию доходы зависит от вида дохода и от того, удерживал ли налог ваш брокер, он же налоговый агент. Еще влияют цели, с которыми вы вообще заполняете налоговую декларацию.

Рассмотрим возможные ситуации.

Доходы, по которым брокер не выступает налоговым агентом, точно надо вносить

Существуют доходы, по которым обязанность рассчитать и заплатить налог лежит не на брокере, а на клиенте. Такие доходы надо обязательно включать в налоговую декларацию.

Дивиденды по иностранным акциям. В первую очередь это доходы, которые вы получили от источников за пределами РФ, например от акций иностранных компаний. Неважно, зачислены ли дивиденды на стандартный брокерский счет на ИИС или на банковский счет, их все равно нужно включить в декларацию. Каждую из сумм полученных дивидендов придется самостоятельно перевести из валюты в рубли по курсу ЦБ на дату получения дохода, то есть на дату выплаты дивидендов.

Доходы от выкупа бумаг. Вы могли участвовать в процедуре выкупа ценных бумаг эмитентом. Например, в 2018 году происходили выкупы акций «Автоваза», «Аэрофлота», «Дикси-групп», «М-видео», «Отисифармы» и других. Доходы, полученные от выкупа, и расходы, затраченные на покупку выкупленных ценных бумаг, нужно задекларировать самостоятельно.

Сделки без участия брокера. Также необходимо отчитаться о сделках с ценными бумагами, которые прошли без участия брокера. Например, если вы продали ценные бумаги кому-нибудь просто по договору купли-продажи или получили их в дар и даритель не приходится вам близким родственником.

Доходы от продажи валюты. Если кроме ценных бумаг вы торговали иностранной валютой, доходы от таких операций тоже нужно самостоятельно задекларировать. Иностранная валюта признается имуществом. Доходы от продажи валюты облагаются налогом точно так же, как доходы от продажи любого другого имущества.

К доходам от продажи валюты можно применить имущественный налоговый вычет — не более 250 000 ₽ за год. Другой вариант: доходы от продажи валюты можно уменьшить на расходы, понесенные на ее приобретение. Подробнее о налогах с продажи валюты мы писали в другой статье.

Доходы, по которым брокер не удержал налог

Отдельно их декларировать не нужно, но бывают ситуации, когда нужно вносить.

Иногда брокер не может удержать налог. Например, если в конце года вы приобрели ценные бумаги на все деньги со счета и в период удержания налога в январе на вашем счете не оказалось рублей.

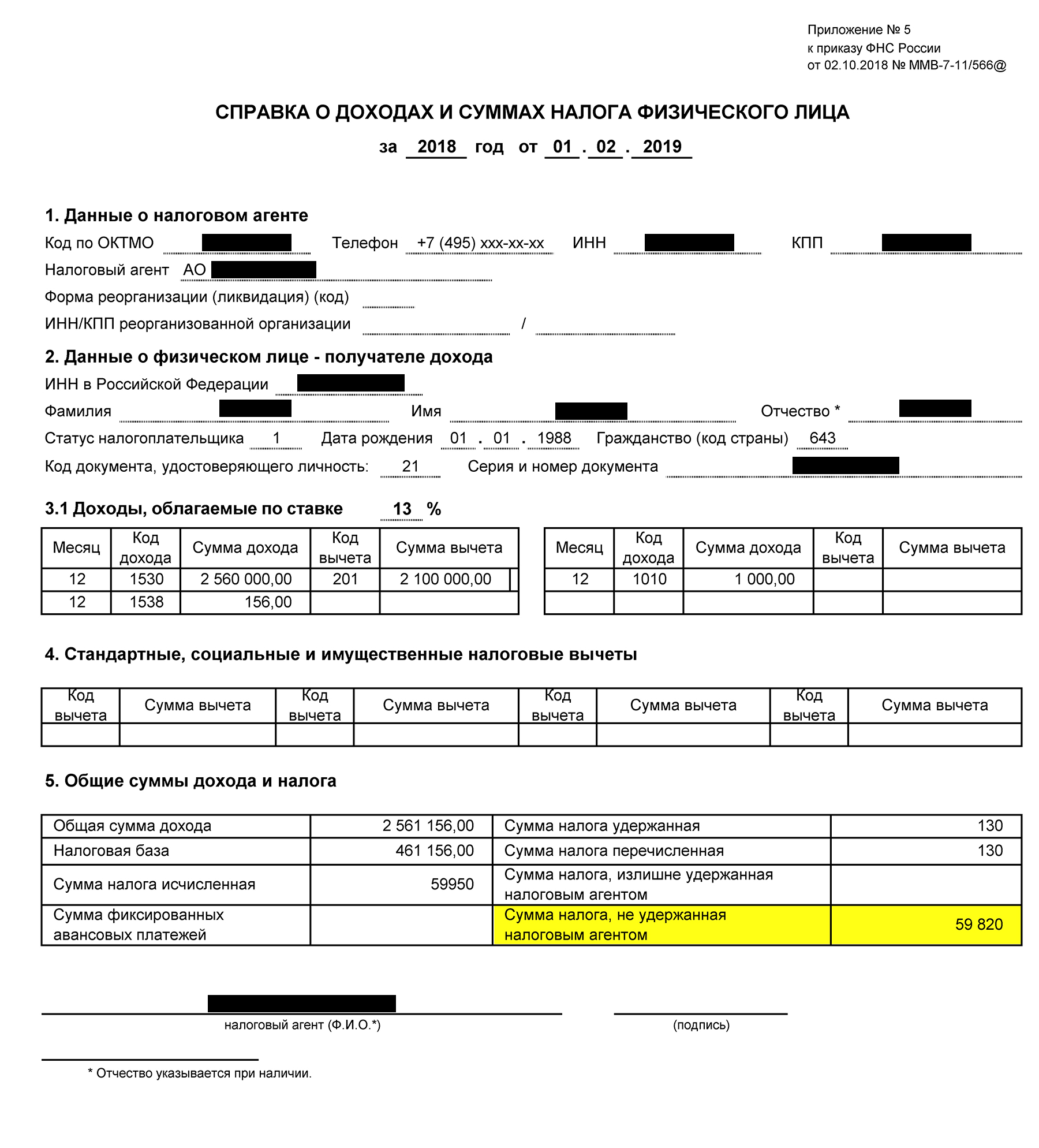

Эта ситуация отличается от описанной в предыдущем блоке тем, что здесь брокер так и указывает в вашей справке 2-НДФЛ: доходы такие-то, налог не удержали. Сумму указывают в графе, которая так и называется: «Сумма налога, не удержанная налоговым агентом». Также брокер уведомит об этой ситуации ИФНС.

В таких случаях вы можете не подавать налоговую декларацию, а ждать уведомления от ИФНС. Его вы получите в личном кабинете налогоплательщика или по почте. На основании уведомления надо будет заплатить налог до 1 декабря.

С другой стороны, если вы подаете декларацию по любым прочим основаниям — например, декларируете продажу машины или заявляете вычет от покупки квартиры, — доходы, с которых брокер не смог удержать налог, тоже нужно будет включить в декларацию. Тогда налог надо будет заплатить раньше — до 15 июля.

Доходы, по которым налог удержал налоговый агент, тоже можно не вносить

Доходы, по которым налог полностью удержал брокер, вы можете не указывать в своей декларации, если это не препятствует получению налоговых вычетов. Если вы не заявляете вычеты в декларации, можете спокойно не включать такие доходы. А если заявляете какие-либо вычеты, нужно сравнить сумму доходов от разных источников и сумму вычетов.

Разберемся на примерах.

Пример 1. Ваша начисленная зарплата за год — 960 000 ₽. Ваш доход от торговли ценными бумагами на брокерском счете — 150 000 ₽.

Вы заявляете налоговый вычет на обучение ребенка на курсах английского языка, которые стоили 30 000 ₽.

Доход от трудовой деятельности — 960 000 ₽ — больше, чем сумма вычета — 30 000 ₽. Налог к возврату считаем так: 30 000 ₽ × 13% = 3900 ₽.

Вывод: дохода от работодателя хватит на предоставление социального налогового вычета, доходы по брокерскому счету в декларации можно не указывать.

Пример 2. Ваша начисленная зарплата за год — 960 000 ₽. Ваш доход от торговли ценными бумагами на брокерском счете — 150 000 ₽.

Вы заявляете налоговый вычет на приобретение квартиры в сумме 2 000 000 ₽.

Доход от трудовой деятельности — 960 000 ₽ — меньше, чем сумма вычета — 2 000 000 ₽. Общая сумма доходов 960 000 ₽ + 150 000 ₽ = 1 110 000 ₽. Это также меньше, чем сумма вычета. Сумма налога к возврату в связи с применением вычета составит: 1 110 000 × 13% = 144 300 ₽. Остаток неиспользованного вычета — 890 000 ₽. Он будет перенесен на следующий год.

Вывод: дохода от работодателя не хватит на предоставление имущественного налогового вычета, доходы по брокерскому счету нужно включать в декларацию.

Налоговые вычеты можно получить только по доходам, облагаемым налогом по ставке 13%, за исключением дивидендов. Поэтому, если у вас есть доходы в виде дивидендов или доходы, облагаемые по ставке 35%, с которых налог полностью удержал налоговый агент, такие доходы можно не включать в налоговую декларацию.

Доходы от торговли на ИИС

По индивидуальному инвестиционному счету налоговая база рассчитывается в момент вывода средств со счета или в момент закрытия ИИС.

В год, когда вы решите закрыть ИИС, ваш брокер рассчитает налоговую базу по счету. Он включит в нее доходы и расходы за все годы с момента открытия ИИС по момент закрытия. Эти данные он просуммирует и внесет в справку 2-НДФЛ того года, в котором вы закрыли ИИС.

К примеру, вы открыли счет 01.01.2015, а закрыли его 01.12.2018. При расчете налога по итогам 2018 года брокер учтет и отразит в справке 2-НДФЛ за 2018 год доходы и расходы по ИИС за все четыре года: 2015, 2016, 2017 и 2018.

Если вы закрыли ИИС ранее истечения трехлетнего срока с момента открытия и при этом уже успели получить на него налоговый вычет, эту сумму придется вернуть в бюджет. Для этого нужно будет включить сведения о сумме примененного ранее вычета в налоговую декларацию.

Если вы торговали на счете ИИС, в течение года не выводили деньги и не закрывали счет, вы не должны самостоятельно декларировать доходы от торговых операций по счету и платить с них НДФЛ. Если закрывали — действуйте так же, как и с обычным брокерским счетом, ориентируясь на данные в справке 2-НДФЛ об удержании или неудержании НДФЛ налоговым агентом.

Что делать вам

Кратко отвечу на ваши вопросы, нужно ли вносить сведения в декларацию в указанных случаях:

- с прибыли от продаж на ИИС не удержали налог — не нужно, если ИИС не закрыт;

- с прибыли от продаж на брокерском счете удержали налог — не нужно, если не заявляете налоговые вычеты или других доходов хватает для вычета;

- на ИИС получены дивиденды от российской компании и с них удержали налог — нет, не нужно;

- на ИИС получены дивиденды от зарубежной компании и с них не удержали налог — да, нужно;

- на брокерский счет получены дивиденды от российской компании и с них удержали налог — нет, не нужно;

- на брокерский счет получены дивиденды от зарубежной компании и с них не удержали налог — да, нужно.