Объясните, как работает сложный процент в инвестициях?

Откуда берется сложный процент при инвестициях в ETF или в компании, не платящие дивиденды? Когда и в каких случаях сложный процент появляется?

И есть ли смысл инвестирования в акции, если корпоративные облигации дают большую доходность и, соответственно, прирост сложного процента, чем дивиденды?

Сложный процент — это начисление процентов и на изначальную сумму, и на проценты за предыдущее время. Это ускоряет рост по сравнению с простым процентом, где проценты начисляются только на изначальную сумму.

В инвестициях сложный процент очень важен: капитал с его помощью быстрее растет. Примеры сложного процента — капитализация процентов по банковским вкладам, а также реинвестирование купонного дохода от облигаций и дивидендов от акций.

Расскажу, как работает сложный процент, на примере вклада с капитализацией. Затем покажу, как это устроено при инвестициях в ценные бумаги и стоит ли сравнивать корпоративные облигации с дивидендными акциями.

Как работает сложный процент в случае с вкладами

Начну с простого процента, чтобы разница была нагляднее.

Представьте, что вы открыли банковский вклад на 100 000 ₽. Ставка — 10% годовых, срок вклада — три года. Проценты выплачиваются раз в год и приходят на банковскую карту, а не добавляются к вкладу. Это простой процент.

Каждый год вы получаете 10 000 ₽ в виде процентов по вкладу. За три года вы заработаете 30 000 ₽.

Теперь представьте, что по этому вкладу предусмотрена капитализация. Проценты выплачиваются раз в год, но причисляются к имеющейся на вкладе сумме. Проценты за следующий год будут начисляться не только на изначальные 100 000 ₽, но и на проценты за прошедшее время.

К моменту окончания вклада вы заработаете 33 100 ₽. Лишние 3100 ₽ — эффект капитализации, то есть сложного процента.

При вложениях на три года ставка 10% годовых и ежегодная капитализация процентов дают такой же результат, как ставка 11,03% без капитализации.

Чем дольше работает сложный процент, тем заметнее эффект. Так, за пять лет разница между такими вкладами с капитализацией и без превысит 11 000 ₽. За десять лет разница превысит 59 000 ₽, то есть сложный процент в таких условиях дополнительно даст почти 60% от изначально вложенной суммы.

Частота капитализации тоже важна. Ежемесячная капитализация выгоднее ежегодной при прочих равных. И, конечно, чем выше доходность, тем лучше сложный процент проявит себя.

Как устроен сложный процент на бирже

Когда говорят о сложном проценте при инвестициях в ценные бумаги, часто имеют в виду реинвестирование купонов облигаций и дивидендов по акциям. Вот как это работает.

Реинвестирование купонов. Облигации — это долговые ценные бумаги. По ним регулярно выплачивают купоны — процентный доход. В заранее известную дату облигации гасят — выплачивают номинал, то есть сумму долга, приходящуюся на каждую облигацию.

Как распорядиться поступающими купонами, вы решаете сами. Если вы купите на них еще тех же облигаций, получится реинвестирование купонов — как капитализация процентов по вкладу.

В следующий раз вам придут купоны за большее число облигаций, значит, поступит больше денег. На них сможете купить еще больше облигаций и потом получить еще больше купонов.

Конечно, не обязательно покупать те же облигации. Можно купить другие ради диверсификации или вообще инвестировать в акции или фонды. Главное, чтобы деньги работали и приносили доход.

Реинвестирование дивидендов. Акции — это доля в компании. Если у компании есть прибыль, она может распределить ее часть или даже всю между акционерами в виде дивидендов.

Не все компании платят дивиденды. Впрочем, некоторые платят их много лет подряд и постепенно наращивают их размер.

Если по акциям выплатили дивиденды, можно на них купить еще таких же акций. Если акции вырастут или по ним снова выплатят дивиденды, ваш доход будет выше.

Как и в случае с реинвестированием купонов, не обязательно покупать такие же активы — облигации, фонды и другие акции тоже подойдут. Лишь бы выбранные активы принесли доход.

Кстати, если вы используете ИИС и получаете вычет на взнос (тип А), возвращенный НДФЛ тоже можно инвестировать.

Когда сложный процент есть, но неочевиден

Не все компании и фонды платят дивиденды, но это не значит, что сложный процент не работает. Вот как это устроено.

Акции. Компания может не платить дивиденды и вкладывать все заработанное в свое развитие. Она может закупить оборудование и сырье, организовать научные исследования, заказать рекламу и купить конкурентов поменьше.

Например, у компании было пять фабрик, она заработала много денег и построила на них шестую фабрику. У компании теперь больше активов, производство масштабнее. Объем продаж вырастет, и можно рассчитывать на рост прибыли. Весьма вероятно, что акции подорожают.

Правда, цена акций может повыситься не сразу. На цену влияет много факторов, и увеличение активов и прибыли лишь один из них, хотя и очень важный. Кроме того, не всегда компания правильно использует прибыль: можно развить компанию, а можно впустую потратить деньги.

Но в целом, если компания успешно развивает свой бизнес и инвесторы видят перспективы бизнеса, ее акции будут дорожать. Сложный процент как бы встроен в рост цены акций.

Представим, что некая компания так развивает бизнес, что ее акции стабильно растут на 20% в год. В реальности на такой стабильный рост обычно не приходится рассчитывать, но все же.

Вы купили тысячу акций по 100 ₽. Через год акции стоят 120 ₽ за штуку. Еще через год — 144 ₽, а не 140, потому что рост на 20% происходит относительно цены, которая была годом ранее, а не в самом начале. Еще через год — 172,8 ₽, а не 160, по той же причине, и так далее. Как видите, сложный процент здесь тоже работает.

Можно каждый год после роста бумаги на 20% продавать часть акций так, чтобы зафиксировать величину прибыли за год. Это означает продажу 1/6 позиции. Полученные деньги можно откладывать или тратить. Тогда у вас будет простой процент.

Вот как это выглядит: 100 000 ₽ превращаются в 120 000 ₽, и вы продаете акции на 20 000 ₽. В следующем году оставшиеся 100 000 ₽ опять превращаются в 120 000 ₽ и так далее. Это не так выгодно, как в первом варианте (сложный процент без продаж). Смысл в таком есть лишь в случае, когда деньги от инвестиционного портфеля нужны для каких-то расходов.

Можно постепенно продавать растущие акции и покупать на эти деньги иные активы, например облигации или другие акции. Это бывает разумно: так вы меньше будете зависеть от отдельной компании.

В этом случае эффект сложного процента в акциях снизится или его вообще не будет — смотря сколько акций продадите. Однако вложение в иные активы может принести прибыль, и сложный процент проявит себя там.

А вот частично продавать к концу года растущие акции, чтобы зафиксировать прибыль и на эти деньги сразу купить эти же акции, нет смысла. Хоть вы и будете в итоге получать сложный процент, вы испортите результат комиссиями за сделки и налогами.

Фонды. Российские биржевые ПИФы не платят дивиденды. Многие европейские ETF тоже их не платят.

Однако это не значит, что сложного процента нет. Фонды реинвестируют купоны и дивиденды, которые приходят от бумаг в их составе, то есть фонды запускают механизм сложного процента за вас. Это не только удобно, но и бывает выгодно с точки зрения налогов.

И даже без учета реинвестирования таких выплат есть сложный процент, если паи фондов постепенно дорожают. Рост за год увеличивает цену пая, которая была в начале года, а не в самом начале вложений. Здесь тот же механизм, что я описал выше в примере с акциями.

Еще раз отмечу, что стабильный рост акций и фондов акций, тем более с высокой доходностью и в течение долгого времени, — это крайне редкое явление. Но если актив растет и вы либо не забираете из него деньги, либо забираете и успешно вкладываете во что-то еще, ваш капитал будет расти все быстрее.

Важно ли, что доходность облигаций выше дивидендной доходности акций

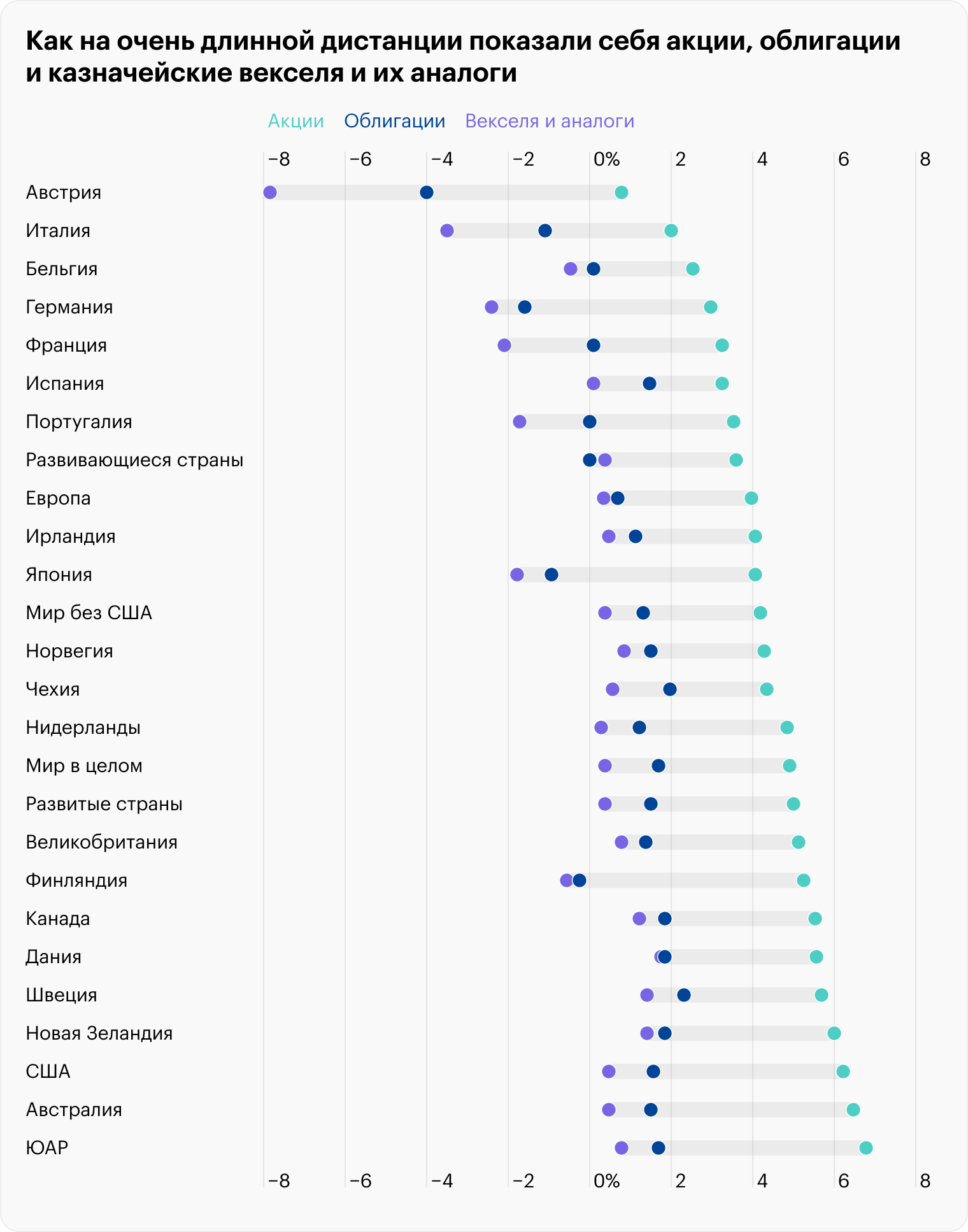

Когда мы сравниваем разные активы, надо посчитать полную доходность: и рост цены, и выплаты типа купонов и дивидендов. Выплаты надо учесть так, будто их реинвестировали.

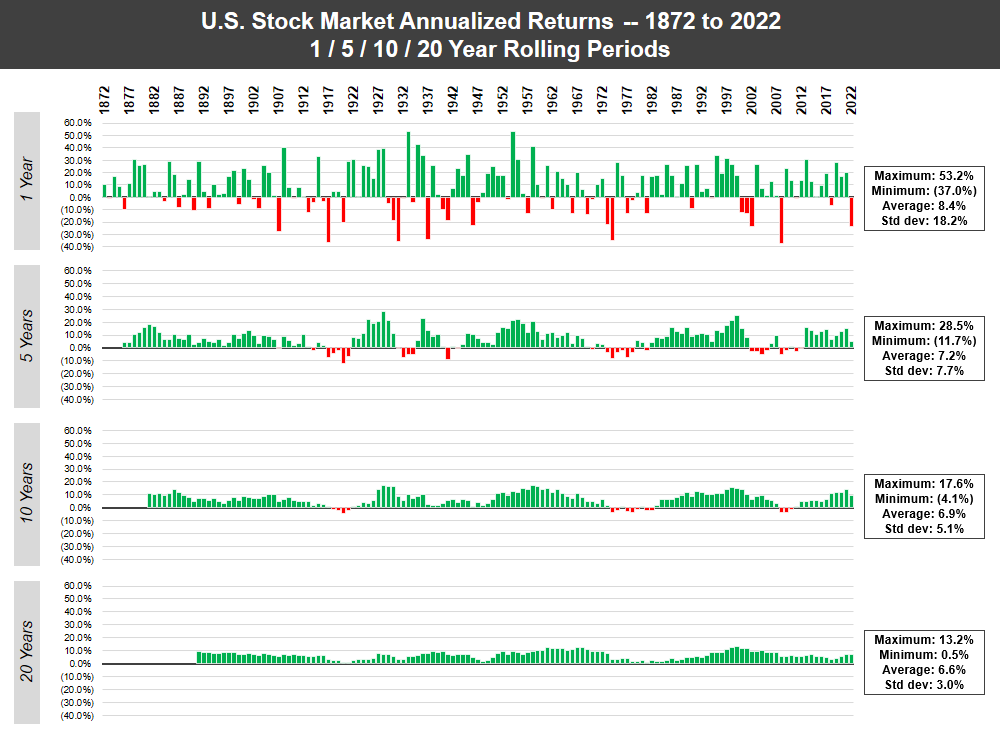

Это значит, что не стоит переживать о том, что дивидендная доходность акций обычно ниже доходности облигаций в виде купонов. Важнее то, что в долгосрочной перспективе рынок акций дает более высокую полную доходность. В краткосрочной перспективе, конечно, бывает по-разному.

Если для краткосрочных вложений лучше выбрать депозиты или надежные облигации, то для долгосрочных стоит подумать и об акциях. Это более рискованный вариант инвестиций, но и потенциальная доходность заметно выше.

Хорошее решение — создать портфель, в котором будут и акции, и облигации: первые могут дать высокую доходность, вторые снизят риск. При составлении портфеля обязательно учитывайте цель вложений, на какой срок вкладываете деньги и свою готовность к риску.

Помните о диверсификации: не вкладывайте слишком много в отдельную акцию или рискованную облигацию. В случае с акциями и высокодоходными облигациями особенно пригодятся биржевые фонды.

На облигациях, кстати, тоже можно потерять деньги. Будьте внимательны.

Что в итоге

В случае с простым процентом доход начисляется только на изначальную сумму. Сложный процент подразумевает начисление процентов и на изначальную сумму, и на проценты за предыдущее время. Это ускоряет рост капитала, и чем выше доходность и чем дольше работает сложный процент, тем сильнее эффект.

Типичные примеры сложного процента — это вклады с капитализацией процентов, а также реинвестирование купонов облигаций и дивидендов от акций.

Если какой-то инструмент не платит проценты, это еще не значит, что сложный процент не работает. Так, биржевые фонды могут реинвестировать полученные купоны и дивиденды, что ускоряет их рост.

В долгосрочной перспективе рынок акций, скорее всего, окажется более выгодным, чем рынок облигаций.