Как показатель долговой нагрузки влияет на условия по кредитам?

Согласно требованиям ЦБ, банки обязаны оценивать ПДН заемщиков для необеспеченных потребительских кредитов.

Как это влияет на ставки по потребительским кредитам и на сроки кредитования? Какой будет процедура одобрения кредита в случае зарплатного проекта и без него?

И вообще, как это влияет на обычных людей?

ПДН — это показатель долговой нагрузки. Закредитованным заемщикам с высоким ПДН сложнее получить потребительский кредит или ипотеку. ПДН влияет на важный для банков показатель — норматив достаточности капитала. Чем выше ПДН заемщика, тем значительнее уменьшается этот показатель.

С точки зрения банков, весьма рискованно выдавать кредит человеку, у которого платежи по уже имеющимся кредитам забирают значительную часть дохода. Банки могут компенсировать риск невозврата денег более высокой процентной ставкой или просто не выдавать кредит.

Доходы у многих растут медленнее, чем цены. Люди берут кредиты на базовые расходы, а потом попадают в кредитную карусель. ПДН нужен, чтобы снизить закредитованность россиян.

Резервы, долговая нагрузка и ПДН

Банк обязан закладывать специальные резервы на случай невыплаты кредита — откладывать некоторую сумму на случай, если заемщик вдруг перестанет платить. Это нужно, чтобы банк мог рассчитаться с вкладчиками, инвесторами и кредиторами. Чем хуже выплачивается кредит и чаще просрочки, тем большую сумму банк должен зарезервировать.

Долговая нагрузка клиентов важна, но до октября 2019 года каждый банк считал ее по-своему. Раньше один банк мог не выдать кредит, если заемщик тратил на выплату по кредитам 40% дохода, а другой мог оформить кредитку с лимитом 250 000 ₽ пенсионеру, получающему 15 000 ₽ в месяц.

С 1 октября 2019 года появился единый стандарт — ПДН. Он показывает соотношение доходов человека и выплат по кредитам. От ПДН зависит, выдаст ли банк кредит и на каких условиях. Сейчас ПНД рассчитывают в соответствии с указанием Банка России от 16 октября 2023 года № 6579-У.

Дополнительно на сайте ЦБ есть ответы на вопросы по этому документу. В частности, разъяснены особенности расчета ПДН при рефинансировании и наличии солидарного заемщика или особенности определения среднемесячного платежа на основе данных, содержащихся в кредитном отчете заемщика.

ПДН влияет на норматив достаточности капитала банка — Н1. Чем больше заемщиков с высокой долговой нагрузкой получат кредиты, тем ниже достаточность капитала. Если капитал банка опустится ниже определенного уровня и банк быстро не исправит ситуацию, у него могут отозвать лицензию. Потому, выдавая потребительские кредиты, банки учитывают ПДН, чтобы избежать проблем.

Как и когда считают ПДН

Чтобы рассчитать ПДН, надо поделить сумму всех ежемесячных платежей заемщика на его доход в месяц. Если ПДН более 50%, то есть заемщик отдает на выплату кредитов больше половины дохода, банк обязан применить надбавки к коэффициенту риска — формировать дополнительные резервы под выдачу такого займа. Чем выше ПДН, тем выше надбавка к коэффициенту риска и как следствие, ставка по кредиту для клиента и тем ниже норматив достаточности капитала.

Чтобы регулировать кредитование заемщиков с высокой долговой нагрузкой и снижать выдачу таких займов, ЦБ применяет надбавки к коэффициентам риска, или макропруденциальные надбавки. Регулятор следит за долговой нагрузкой заемщиков, которым банки выдают займы, и периодически пересматривает надбавки. Это делают по необеспеченным кредитам, ипотеке и автокредитам.

Расчет таких надбавок регулируется указанием Банка России от 17 апреля 2023 года № 6011-У. Еще Центробанк разместил ответы на частые вопросы кредиторов, связанные с особенностями расчета надбавок по займам и кредитам из-за ПДН. Например, последнее повышение надбавок к коэффициентам риска по необеспеченным кредитам Банк России установил с 1 июля 2024 года. По автокредитам новые ограничения регулятор установил с 1 ноября 2024 года.

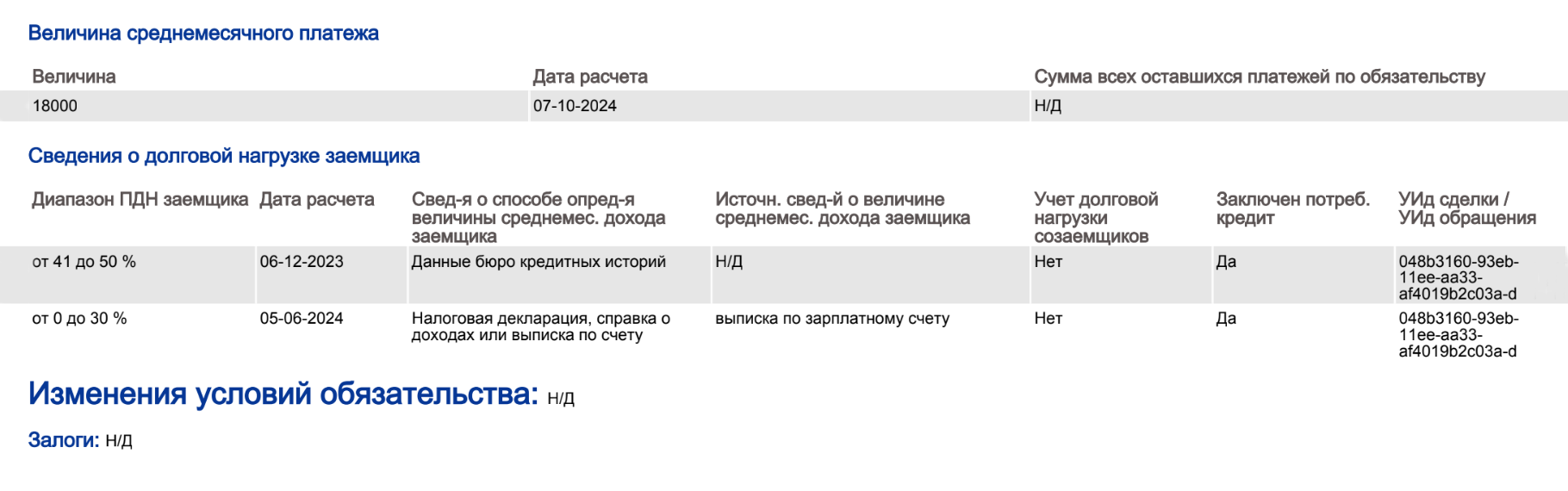

Показатель учитывают при выдаче кредитов свыше 10 000 ₽ и при изменении условий договора, например если банк увеличивает лимит по кредитной карте. Диапазон рассчитанного ПДН с 1 октября 2024 года банки размещают в кредитной истории заемщиков .

ПДН рассчитывают и для поручителей, если по кредиту возникла просрочка свыше 30 дней. Указание ЦБ от 16.10.2023 № 6579-У ужесточило требование к заемщикам — по ним также в большинстве случаев обязателен расчет ПДН. Причем ежемесячные платежи по договорам созаемщика включаются в расчет ежемесячных платежей заемщика. Более того, в ответах на вопросы ЦБ рекомендует банкам использовать консервативный подход, то есть оценивать обстоятельства по максимальному значению ПДН.

1 января 2024 года вступил в силу федеральный закон от 29.12.2022 № 601-ФЗ, который внес изменения в ФЗ «О потребительском кредите» Он устанавливает требования к перерасчету ПДН :

- Между принятием решения о выдаче кредита и заключением договора прошло более 31 дня.

- Между принятием решения об увеличении лимита кредитной карты и согласием заемщика на новые условия прошло более 31 дня.

- Кредит выдан на погашение других долгов, но за 60 месяцев средства не использованы по назначению.

Рассчитывать ПДН не надо, если условия договора меняются в лучшую сторону или снижают кредитную нагрузку, например банк оформляет клиенту реструктуризацию. Расчет ПДН не производят :

- При увеличении лимита, ставки или срока займа, предусмотренного договором кредитования.

- По образовательным кредитам с государственной поддержкой — по условиям Федерального закона от 29.12.2021 № 273.

- При выдаче займов инвалидам на приобретение средств реабилитации с последующей компенсацией за счет СФР.

- При выдаче кредита по системе жилищного обеспечения военнослужащих — по условиям Федерального закона от 20.08.2004 № 117-ФЗ.

- Если клиент обратился в банк за оформлением кредитных каникул — отсрочки выплаты по займу до шести месяцев по ипотеке или потребительскому кредиту.

Что это значит для заемщиков

Чтобы получить кредит, заемщику нужно заполнить заявку на кредит и дать согласие на проверку кредитной истории. Далее банк изучит кредитную историю, рассчитает ПДН и решит, стоит ли выдавать кредит и если да, то на каких условиях.

Заемщик может подтвердить доход по-разному. Официальный доход можно доказать с помощью справки о доходах и суммах физического лица, 3-НДФЛ, выписки из СФР, кредитных отчетов, выписок по счетам. Полный список можно найти на сайте ЦБ РФ. С согласия заемщика банк вправе сам запросить данные из СФР, чтобы проверить доходы. Если в этом банке у вас есть зарплатный проект или счет, куда регулярно поступают деньги, банку гораздо легче понять, сколько вы зарабатываете.

Неофициальный доход банки могут определить с помощью выписки со счета, куда поступает доход, справки по форме банка или работодателя, информации из заявки на кредит или данных бюро кредитных историй. Это менее надежные способы, и у них есть нюансы. Например, если в заявке на кредит указан высокий доход, у которого нет подтверждения, банк учтет только среднедушевой доход в регионе, где зарегистрирован заемщик.

Еще закон отдельно регламентирует правила уведомления заемщиков о рассчитанном ПДН. Банк должен будет письменно предупредить заемщика о рискахх, если рассчитанный по такому клиенту ПДН превышает 50%. Причем заемщик должен будет подписать это уведомление .

В итоге закредитованным заемщикам с низким доходом будет трудно получить кредит. Чтобы повысить шансы на одобрение, им можно подтвердить дополнительный доход или привлечь в сделку созаемщика. Банк несколько раз подумает, прежде чем рисковать своими деньгами и давать их клиенту с высоким ПДН. Напротив, клиенты со стабильным доходом, невысокой долговой нагрузкой и хорошей кредитной историей смогут рассчитывать на выгодные условия.

Что в итоге

Сейчас банки рассчитывают кредитную нагрузку потенциального клиента по единому стандарту: нагрузка меньше 50% — можно выдать кредит, больше — это скажется на важных для банка показателях.

Тем, у кого выплаты по кредитам больше половины дохода, банки чаще отказывают в кредитах или выдают их с повышенной ставкой, чтобы компенсировать риск. Больше всего шансов на выгодные условия по-прежнему у тех, у кого высокий официальный доход, низкая нагрузка и хорошая кредитная история.