Кому принадлежат активы ETF? Что будет, если фонд закроется?

В статье про ETF и индексы сказано: «Если вы купите акцию ETF, вы автоматически станете владельцем части ценных бумаг, которые входят в этот фонд».

Я правильно понимаю, что юридически я все же не стану владельцем частей ценных бумаг, которые входят в фонд? Владение же опосредованное, и я владею акцией фонда, который уже, в свою очередь, владеет ценными бумагами других предприятий.

Меня интересует именно юридический аспект владения ценными бумагами. Подозреваю и хочу убедиться с вашей помощью, что, купив акции фонда, я буду владеть лишь акциями этого фонда, а не долями ценных бумаг, которыми владеет фонд.

Еще интересно, что произойдет, если фонд объявит себя банкротом.

Антон

Антон, вы правы: владение получается опосредованным. Это значит, что инвестор владеет акциями фонда, а фонд владеет различными активами: ценными бумагами, драгоценными металлами, деньгами. Цена доли в фонде обычно меняется так же, как цена активов в составе фонда с учетом веса каждого актива.

Теперь подробнее об активах фонда, акциях ETF и банкротстве.

Как работают ETF и БПИФы и кому принадлежат активы

ETF (exchange-traded fund) — это торгующийся на бирже фонд. Компанию, которая создала фонд и организует его работу, называют ETF-провайдером. У одного провайдера обычно несколько фондов.

На Московской бирже торгуются не только ETF, но и БПИФы — биржевые паевые инвестиционные фонды. Это российский аналог ETF. Их создают управляющие компании, а активы учитываются в специализированных депозитариях.

Активы фонда чаще всего состоят из акций или облигаций, но это могут быть и деньги или драгоценные металлы — смотря какая стратегия у фонда. Активы не принадлежат провайдеру ETF или управляющей компании — они отделены от их собственных средств.

Стоимость чистых активов фонда зависит от того, как меняется цена активов в составе фонда, и от расходов на управление фондом. У фондов на Московской бирже комиссия составляет от 0,2 до 4,5% в год от стоимости чистых активов фонда, и она постепенно вычитается маленькими частями из активов ETF и БПИФов.

Акции ETF и паи БПИФов, то есть доли в фондах, можно купить и продать на бирже. Цена одной акции или пая приблизительно равна стоимости чистых активов фонда, разделенной на число акций ETF или паев БПИФа.

Если инвестор вкладывается в ценные бумаги с помощью фондов, результат будет таким же, как если бы инвестор владел теми же активами, из которых состоит фонд, в тех же пропорциях. Активы подорожали — доля в фонде подорожала, активы подешевели — ну, вы поняли. Но надо сделать поправку на комиссию фонда и то, что налогообложение внутри фонда может отличаться от того, что действует для частных инвесторов.

ETF-провайдеры, управляющие компании БПИФов и депозитарии фондов не знают, у какого инвестора сколько акций ETF, и тем более не учитывают, что такому-то инвестору принадлежат 0,5 акции Microsoft и 0,1 акции Amazon из состава активов фонда. Зато провайдеры, УК и их депозитарии знают, сколько всего акций ETF или паев БПИФов есть у инвесторов и сколько активов в фонде.

Брокер, обслуживающий конкретного инвестора, и депозитарий брокера знают, что у этого инвестора есть определенное число акций такого-то ETF или паев такого-то БПИФа.

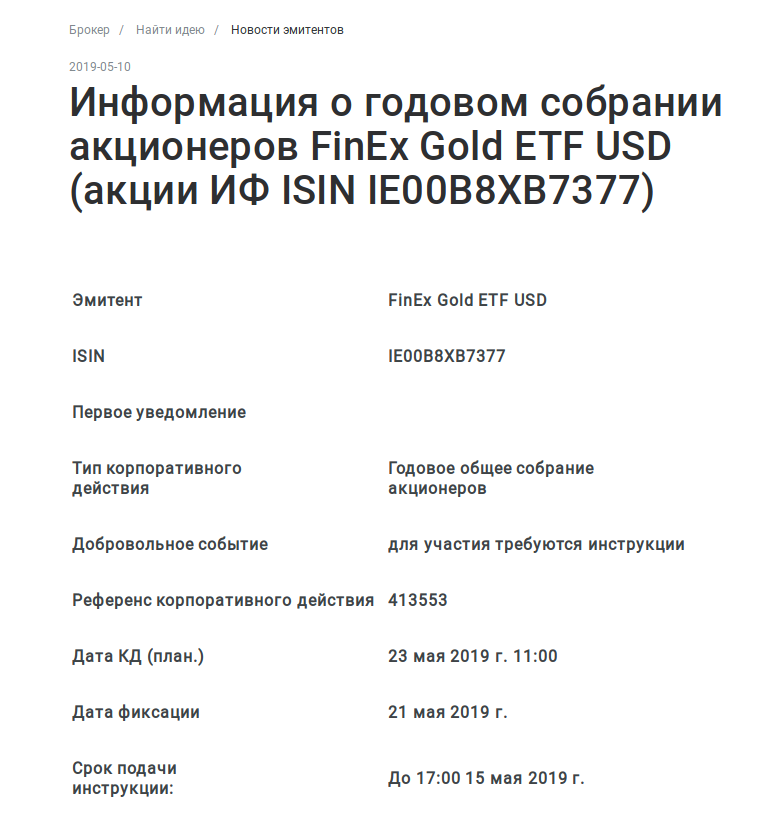

Владельцы акций ETF считаются акционерами фонда и могут участвовать в собраниях акционеров. Уведомления о таких мероприятиях поступают инвестору от брокера или его депозитария.

Что будет, если ETF или БПИФ решат закрыть

Бывает так, что фонд решают закрыть, например когда у фонда слишком мало активов и его работа приносит провайдеру убыток. В каких случаях фонд могут прекратить и как это происходит, описано в проспектах ETF и правилах доверительного управления БПИФ. Это должно соответствовать законодательству и нормативам ЦБ.

Провайдер или УК должны заранее сообщить инвесторам о закрытии фонда, и инвесторы смогут продать свои акции ETF или паи БПИФов на бирже. Другой вариант — дождаться ликвидации фонда. В этом случае все активы фонда будут распроданы, и инвесторы получат деньги, а акции этого ETF или паи БПИФа исчезнут с брокерских счетов.

Таким образом, если фонд будет ликвидирован, инвестор не потеряет деньги. Правда, возможны различные неудобства:

- Если фонд закроется во время кризиса, инвестору придется продать свои активы по низкой цене — возможно, с убытком.

- Если продать или погасить акции ETF и паи БПИФов на обычном брокерском счете или ИИС с вычетом на взнос менее чем через три года с даты покупки, придется уплатить НДФЛ, если образовался доход. Налога можно избежать, если владеть ценными бумагами три года и более или учитывать акции на ИИС с вычетом на доход — типа Б.

- Инвестор не сразу получит деньги после ликвидации фонда. Это может занять несколько дней или даже недель.

В России закрылись три ETF. В середине января 2020 года компания FinEx объявила, что в середине февраля закроет свои фонды FXAU, FXJP и FXUK. 14 февраля был последний день торгов акциями фондов на Московской бирже, а 17 февраля фонды ликвидировали. К концу февраля или в начале марта инвесторам, не продавшим акции фондов на бирже до конца дня 14 февраля, пришли деньги за акции.

Отмечу, что если бы FinEx решил закрыть какие-то фонды весной или летом 2022 года, то деньги не дошли бы до российских инвесторов из-за европейских санкций. Деньги зависли бы в европейских депозитариях.

За рубежом фонды закрывают довольно часто. По данным etf.com, за август 2019 года в США было ликвидировано девять ETF, а за май 2022 года — одиннадцать. Обычно это касается небольших фондов, которые не смогли заинтересовать инвесторов.

Также может случиться, что сам провайдер ETF или УК перестанет работать, например решит уйти из бизнеса или не сможет поддерживать работу фондов. Тогда фонды будут закрыты или переданы другому провайдеру. Например, 18 марта 2022 года УК «ВТБ Капитал Управление активами» решила отдать семь своих фондов УК «РСХБ Управление активами».

Поскольку активы фондов отделены от собственных средств ETF-провайдера, УК, депозитария и других структур, инвесторы не потеряют средства даже при банкротстве этих организаций. По крайней мере, если все участники инфраструктуры соблюдают законодательство.

Может ли фонд обанкротиться

Фонд — это набор активов. Считается, что фонд не может обанкротиться, так как он не ведет какой-либо деятельности, а лишь вкладывает деньги в разные активы.

С другой стороны, если стоимость активов фонда станет равна нулю, акции ETF тоже будут стоить ноль рублей. Недавно с одним из фондов на Московской бирже произошло нечто очень похожее на банкротство.

Как обнулился ETF FXRB

1 июня 2022 года стало известно, что фонд FXRB компании FinEx лишился своих активов и будет закрыт, при этом инвесторы ничего не получат. Вот как это получилось.

Фонд состоял из долларовых еврооблигаций крупных российских компаний и при этом использовал рублевое хеджирование — страховался от изменения курса доллара. Благодаря этому рублевая цена акции FXRB не зависела от курса доллара.

Для хеджирования фонд использовал одномесячные свопы — производные инструменты, контрагентами по которым были инвестиционные банки. Если доллар дешевел к рублю, то банки доплачивали фонду разницу между фактическим курсом и курсом, зафиксированным в момент заключения своп-контракта. Если доллар дорожал, то фонд выплачивал разницу банкам.

В конце февраля и начале марта еврооблигации в составе FXRB сильно подешевели. Одновременно с этим взлетел курс доллара, и это дало большой убыток по хеджу.

Контрагенты по свопу решили не продолжать операции по свопу в паре «рубль — доллар» и потребовали немедленного расчета по контрактам. Фонду пришлось задешево продавать еврооблигации из своих активов, чтобы покрыть долг по свопам. На это ушли все активы FXRB.

Фонд, по сути, обанкротился. В нем больше нет активов — все ушло на выплату долга. Фонд закроют, но инвесторам ничего не выплатят.

Более того, активов FXRB не хватило, чтобы покрыть долг по свопу. Пришлось продать часть еврооблигаций из фонда FXRU. Дело в том, что FXRB и FXRU считались не отдельными фондами, а двумя классами акций одного еврооблигационного фонда — с хеджированием и без. Проблема FXRB ударила и по FXRU.

Более подробно ситуацию с FXRB и FXRU мы разбирали в отдельной статье.

Обнуление FXRB — нестандартная ситуация в индустрии биржевых фондов. Она возникла из-за того, что одновременно произошли несколько не очень вероятных событий:

- Быстро обесценивался рубль.

- Быстро дешевели еврооблигации российских компаний на торгах в Европе, а на Мосбирже торги ими в конце февраля и вовсе остановили.

- Контрагенты по свопу потребовали расчета в очень невыгодный для фонда момент.

Другие фонды FinEx, где использовалось хеджирование, пострадали заметно меньше: их активы так не падали, как активы внутри FXRU и FXRB. Фонды FinEx без хеджирования, ETF от ITI Funds и БПИФы от российских компаний от этого не пострадали — но там были свои проблемы, связанные с приостановкой торгов на Мосбирже и невозможностью совершать операции внутри фондов из-за санкций.

Таким образом, обнуление фонда — маловероятный сценарий. Для этого стоимость всех активов внутри должна упасть до нуля, что в случае с хорошо диверсифицированными активами фонда может произойти только в экстремальной ситуации.

Как показала практика, такую ситуацию все же нельзя исключать. Риск, что что-то случится, растет, если фонд использует производные инструменты, инвестирует с плечом или использует иные сложные и рискованные методы.

Кратко

ETF и БПИФы — это упаковка для набора ценных бумаг. Покупая долю в фонде, инвестор начинает опосредованно владеть долей во всех активах этого фонда. Цена акции ETF и пая БПИФа зависит от того, как меняется стоимость активов фонда, и может расти и падать.

Активы фонда не принадлежат компании, создавшей фонд. Проблемы создателя фонда и депозитария не должны отразиться на активах фонда, если все участники инфраструктуры соблюдают законодательство.

Если ETF-провайдер или УК закрывает фонд, инвестор может продать акции ETF и паи БПИФа на бирже. Другой вариант — дождаться, пока акции и паи погасят, и получить деньги вместо этих ценных бумаг. При ликвидации фонда возможны неудобства, но активы не будут потеряны.

Банкротство фонда до недавнего времени считалось невозможным. Однако ситуация с ETF FXRB показала, что комбинация нескольких неприятных и не очень вероятных событий способна обнулить фонд.

Это все же маловероятный сценарий, который вряд ли может повториться с обычными фондами — где внутри ценные бумаги, деньги и драгоценные металлы и не используются производные инструменты.