Как распределить деньги между ИИС и брокерским счетом?

Предположим, я завел оба счета, как это обычно и бывает, и планирую использовать налоговый вычет типа А — на пополнение. Значит, логично будет воспользоваться трехлетним вычетом по владению на брокерском счете, чтобы совместить обе возможности. Как тогда лучше распределить облигации и разные виды акций — дивидендные и обычные — между ними?

Думаю, в первую очередь надо оценить свои возможности по пополнению счетов, чтобы по максимуму положить на ИИС — в рамках 400 тысяч.

А что насчет дохода от купонов и дивидендов? Будет ли он учитываться при начислении на ИИС в сумму на вычет? Если нет, будет ли он там мешать при расчетах? Может, лучше покупать такие ценные бумаги на брокерский счет? Есть ли еще какие-то факторы, которые стоит учесть при использовании двух счетов? Например, две разные стратегии для удобства их сравнения по счетам.

Дмитрий

Дмитрий, что касается применения разных стратегий, действительно, было бы удобно воплощать каждую из них на отдельном счете. Но с финансовой точки зрения будет целесообразно действовать в рамках одной стратегии, распределяя активы на те счета, где они принесут наибольшую выгоду. Например, для портфеля, состоящего из облигаций и акций, долговые бумаги лучше покупать на ИИС типа А, в то время как акции — на брокерский счет. Разберемся, как это работает.

Задействуем сильные стороны каждого из счетов

Сразу оговорюсь, что приведенный способ распределения акций и облигаций справедлив только для ИИС типа А. В случае с ИИС типа Б все нужно делать с точностью до наоборот: акции покупать на ИИС, а облигации — на брокерский счет. Почему так происходит, я подробно рассмотрел в статье про эффективное использование ИИС типа Б.

Рассмотрим исходные положения, которыми будем руководствоваться при распределении активов.

ИИС типа А позволяет гарантированно вернуть 13% от суммы до 400 тысяч рублей. Поэтому на ИИС стоит в течение года заводить максимум 400 тысяч, а все, что сверх этой суммы, — на обычный. Например, если инвестируемый в течение года капитал составляет 1 млн рублей, то 400 тысяч кладем на ИИС типа А, 600 тысяч — на брокерский счет, чтобы сумма не подпадала под ограничения ИИС.

Если инвестируемая в течение года сумма меньше 400 тысяч, то я рекомендую положить все на ИИС, чтобы получить гарантированный возврат 13%. При этом ведение двух счетов будет нецелесообразно из-за двойных издержек на комиссии. С другой стороны, иногда брокерский счет удобно использовать для личных целей, например чтобы конвертировать валюту при поездке за границу.

На ИИС нельзя воспользоваться ЛДВ — льготой на долгосрочное владение. То есть даже по истечении трех лет владения активом при его продаже будет удержан НДФЛ.

Существует способ избежать этого налога: перед закрытием ИИС запросить у брокера перенос ценных бумаг на обычный брокерский счет, а там их продать. Дата покупки актива при переносе не изменится, поэтому на брокерском счете льгота будет действовать для тех бумаг, которыми мы владеем больше трех лет. Нужно учитывать, что вариант с переносом не всегда рабочий: во-первых, брокер может не предоставлять услуги по переносу активов, во-вторых, за эту операцию берут комиссию, и это может оказаться невыгодным. Целесообразность переноса нужно будет считать в каждом конкретном случае.

На ИИС типа А стоит размещать наиболее консервативные инструменты, котировки которых быстро не растут. Соответственно, если продавать активы без использования ЛДВ, мы платим наименьший налог.

Здесь можно размещать облигации, а для портфеля, целиком состоящего из акций, — дивидендные бумаги, например компаний коммунального или телеком-сектора. На брокерский счет, соответственно, покупаем растущие акции — как правило, технологичных компаний из ИТ и здравоохранения.

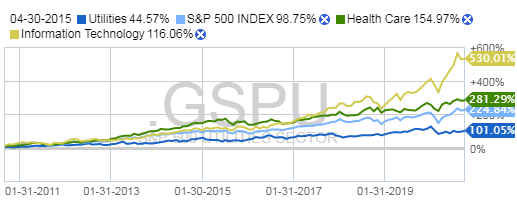

Если посмотреть показатели секторов за последние 10 лет, то коммунальный сектор рос хуже рынка — 89% против 213% у S&P 500. В то же время сектор здравоохранения показал 270%, а ИТ — 503%.

Хеджирующую часть портфеля размещаем на любом из счетов, а лучше на двух параллельно. Хедж — это позиция, которая страхует основные активы на случай обвала рынков. Например, страховкой часто выступают золото и валюта. Если на фондовом рынке случится обвал, мы сможем продать выросшие в цене хеджирующие позиции и купить подешевевшие активы.

Если же вы держите золото долгосрочно, в рамках инвестиционной стратегии, то это лучше делать на брокерском счете: при продаже актива после трех лет владения можно будет задействовать ЛДВ.

Дивиденды, купоны и налоги. Дивиденды и купоны, которые начисляются на ИИС, не учитываются при расчете суммы вычета. Вычет формируется от суммы, которую инвестор завел на ИИС в течение года. Что касается НДФЛ 13% с дивидендов по акциям, а с января 2021 года и по купонам от облигаций, то его автоматически удержит брокер независимо от того, пришли дивиденды на ИИС или на обычный счет.

С учетом того, что облигации и дивидендные бумаги мы решили размещать на ИИС, то основные выплаты будут поступать на этот счет. Мы их реинвестируем в полном объеме. Что касается дивидендов, пришедших на обычный брокерский счет, то их стоит переводить на ИИС. Во-первых, если реинвестировать только на одном из счетов, мы избежим двойных комиссий. Во-вторых, это помогает быстрее пополнить ИИС на 400 тысяч в течение года.

Еще важно помнить о принципе удержания НДФЛ с дохода от продажи активов: на брокерском счете налог удерживают в момент ближайшего вывода средств со счета или в конце года, а в случае с ИИС — при его закрытии. Последний вариант выгоднее, ведь ту сумму, которую должны удерживать в пользу государства, на ИИС инвестор может полноценно использовать в своих целях сколько угодно долго, пока не закроет счет.

Пример распределения активов

Рассмотрим, как распределить активы, на примере всепогодной стратегии Рэя Далио. При этом позицию по коммодити, то есть товарам, мы заменим на более доступный для рядового инвестора вариант — акции коммунального сектора.

Общий состав портфеля:

- Долгосрочные облигации, от 10 лет — 40%.

- Акции — 30%.

- Среднесрочные облигации, от 5 до 10 лет — 15%.

- Золото — 7,5%.

- Коммунальный сектор — 7,5%.

Далее отталкиваемся от размера капитала. Если сумма, которую инвестор вкладывает в течение года, меньше 400 тысяч рублей, то все активы размещаем на ИИС типа А. Этим мы обеспечим себе +13% прибыли сверх того, что принесет наш портфель.

Если ежегодный капитал превышает 400 тысяч, то раскидываем активы по двум счетам в порядке приоритета.

На ИИС:

- Среднесрочные облигации — 15%. За последнее десятилетие именно они показали наименьший годовой ценовой прирост среди всех активов: в среднем 5,16% против 8,7% у долгосрочных облигаций, а также наименьшее стандартное отклонение от средних значений — 5,67% против 12,97% у длинных бумаг.

- Долгосрочные облигации — 40%. В последние годы они активно росли в цене из-за дефляционного процесса и снижения ключевых ставок со стороны центробанков. Чтобы понять, в каком приоритете размещать облигации на ИИС, необходимо оценить экономическую конъюнктуру в ближайшие годы. Если вы думаете, что инфляция и ключевые ставки будут расти, то долгосрочные облигации, вероятнее всего, покажут себя хуже среднесрочных. Тогда на ИИС в первую очередь размещаем их, а на остаток суммы — среднесрочные.

- Акции коммунального сектора — 7,5%. Это нециклический сектор, в котором многие компании генерируют ровную выручку, поэтому они расцениваются как защитные бумаги. Соответственно, спрос на эти бумаги просыпается только с признаками надвигающейся рецессии.

На брокерском счете размещаем растущие акции, золото, а также то, что не влезло на ИИС из-за ограничения в 400 тысяч в год. При этом важно сильно не нарушать структуру портфеля, чтобы выбранная стратегия воплощалась корректно.

Например, если инвестор вкладывает 600 тысяч в течение года, то 55%, а именно 330 тысяч рублей, на ИИС вкладываются в облигации, а оставшиеся 70 тысяч можно использовать для создания хеджа либо потратить на акции коммунального сектора и другие дивидендные акции.