В чем разница между спекулятивной торговлей и инвестициями?

Я читал, что в 2007 году Уоррен Баффетт поспорил на миллион долларов с каким-то крупным фондом. Баффетт считал, что пассивное инвестирование прибыльней активного. В итоге Баффетт выиграл спор. Все-таки чем отличается активное инвестирование от пассивного?

Еще я постоянно вижу, как люди на форумах и в чатах называют себя инвесторами, но обсуждают краткосрочные взлеты и падения акций. Разве это уже не спекуляции? Где заканчивается инвестирование и начинается спекуляция?

Алексей

Все стратегии вложений в ценные бумаги можно условно разделить на три вида: спекуляции, активные инвестиции и пассивные инвестиции.

Общепринятых определений нет, и четко провести грань получается не всегда. Кроме того, можно совмещать подходы: например, основную часть инвестиционного портфеля отдать на пассивные инвестиции, а остальное — на активные стратегии.

Сначала кратко расскажу про упомянутое вами пари Баффета. Оно поможет понять разницу.

Индекс против активного управления

Уоррен Баффетт — это один из самых богатых людей мира, активный инвестор. Он ученик Бенджамина Грэма, разработавшего стратегию стоимостного инвестирования — то есть поиска недооцененных акций.

Но даже Баффетт считает, что пассивные инвестиции в индексные инструменты выгоднее активного управления ценными бумагами. Чтобы доказать это, он в декабре 2007 года заключил пари с фондом Protégé Partners. Баффетт поставил на индекс, а Protégé Partners — на активное управление.

Баффетт выбрал индексный фонд S&P 500. Этот фонд просто повторяет структуру биржевого индекса S&P 500, в составе которого акции около 500 крупнейших компаний США. Управляющая компания не пытается показать доходность выше той, что даст индекс.

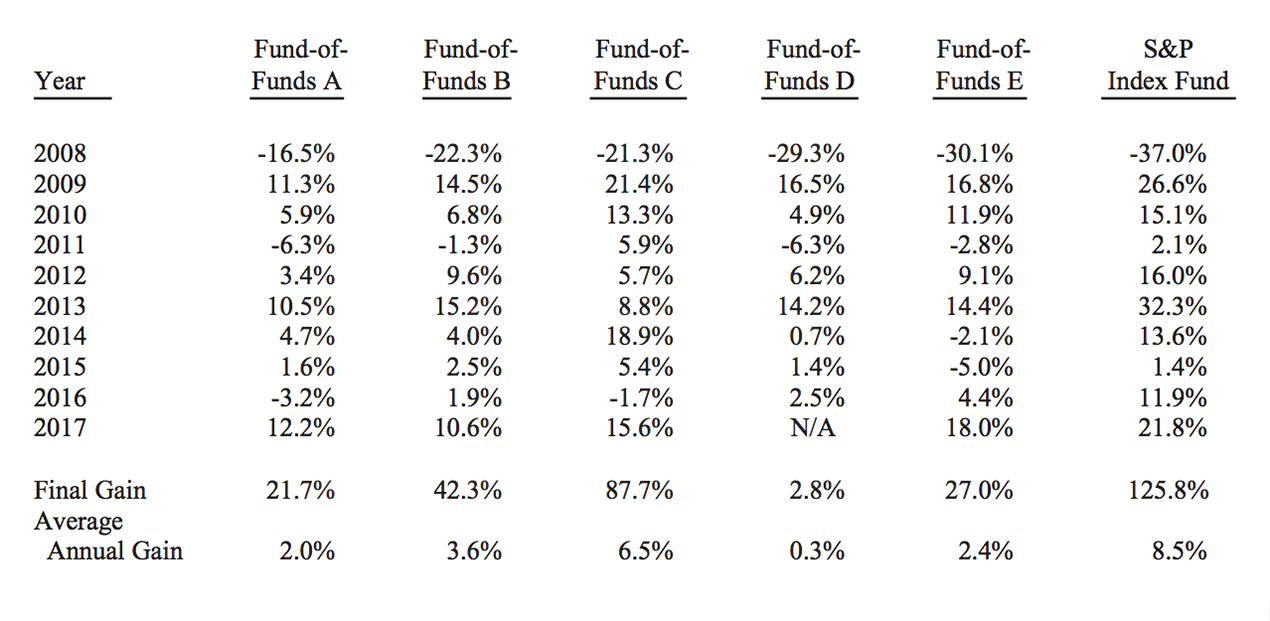

Protégé Partners выбрал пять фондов, а те распределили вложения примерно между двумя сотнями хедж-фондов под управлением опытных специалистов. Их задачей было показать доходность за период с 2008 по 2017 год выше, чем дал бы индексный фонд S&P 500.

В конце 2017 года десятилетнее пари закончилось. Баффетт выиграл: выбранный им фонд, который просто отслеживал индекс S&P 500, за десять лет вырос почти на 126%. Лучший фонд фондов Protégé Partners дал доходность меньше 88%, а худший показал доходность меньше 3% за десять лет.

Среднегодовой рост индексного фонда S&P 500 был 8,5%, а активных фондов — от 0,3 до 6,5%. Активно управляемые фонды проиграли из-за ошибок управляющих и высоких издержек.

Теперь рассмотрим, чем различаются спекуляции, активные инвестиции и пассивные инвестиции. Повторю, что это разделение во многом имеет условный характер.

Спекулятивная торговля

Это как раз то, что обычно называют трейдингом или игрой на бирже. Люди, которые обсуждают краткосрочные изменения цены, могут быть как спекулянтами, так и активными инвесторами, у которых слишком много свободного времени.

Спекулянты пытаются заработать на колебаниях цен активов. Для этого нужно предсказать, куда пойдет рынок, — здесь важны изменения цены, тренды.

Часто используется торговля «с плечом» — то есть торговля на заемные деньги. Некоторые спекулянты не прочь пошортить — это означает сыграть на понижение цены. «Плечи» и игра на понижение могут принести дополнительный доход, а могут и разорить.

Горизонт инвестирования. Трейдер владеет активами недолго, от считаных секунд или минут — скальпинг и интрадей-торговля — до нескольких месяцев. Соответственно, сделки происходят часто и брокерские комиссии заметно снижают доходность.

Инструментарий. Выбор активов для вложений может происходить с помощью технического анализа — изучения графиков цен и объемов торгов. Также спекулянтам интересны новости, макроэкономическая ситуация, отчеты компаний. За этим нужно следить постоянно.

Диверсификация. Вложения спекулянтов зачастую слабо диверсифицированы. Бывает так, что трейдер долго торгует всего одним-двумя наименованиями акций или фьючерсов. С одной стороны, это позволяет хорошо изучить определенные инструменты, а с другой — серьезно увеличивает риски.

Результаты. Иногда удается обгонять рынок. Некоторые спекулянты годами хорошо зарабатывают, в том числе и на ошибках других трейдеров. Для успеха нужны глубокие знания о фондовом рынке, большой опыт, а еще требуется много времени — вплоть до нескольких часов в день. Зарабатывать спекуляциями сложно, тем более зарабатывать стабильно и годами.

Часто результатом игры на бирже становится потеря вложенных денег. Есть научное исследование, посвященное Тайваньской фондовой бирже за период с 1992 по 2006 год. Из него следует, что лишь 15% спекулянтов, торгующих внутри дня, были в плюсе с учетом брокерских комиссий, и меньше 1% трейдеров показывали выдающуюся прибыль в течение хотя бы нескольких лет. Большинство или оставалось при своих деньгах, или теряло деньги. Аналогичных исследований по Московской бирже я, к сожалению, не встречал.

Активные инвестиции

Активный инвестор тоже хочет иметь доходность выше среднерыночной, и для этого он выбирает отдельные акции — недооцененные или с хорошими дивидендами. Баффетт сделал свое состояние на активных инвестициях, но это сложно.

Инвесторы обычно не торгуют на заемные деньги и не играют на понижение, но могут быть и исключения. Срочный рынок — это фьючерсы, опционы — редко интересует активных инвесторов.

Горизонт инвестирования. В отличие от спекулянта, активный инвестор обычно вкладывается на больший срок — годы и даже десятилетия. Сделки при этом совершаются реже, чем в спекулятивных стратегиях.

Инструментарий. Важный инструмент в арсенале активного инвестора — фундаментальный анализ компаний, то есть изучение финансового состояния бизнеса, чтение отчетов. Если спекулянту важны изменения цены, то инвестору интересна доля в хорошем бизнесе и доход от нее в виде дивидендов или роста стоимости компании.

Диверсификация. Портфель активного инвестора обычно хорошо диверсифицирован, деньги вложены в компании разных отраслей и даже разных стран. Это повышает шансы на успех благодаря снижению рисков.

Результаты. Активный инвестор может получать доходность выше среднерыночной, но это весьма сложно и получается далеко не у всех. Даже крупные активно управляемые фонды в долгосрочной перспективе проигрывают индексу, что показало пари Баффета.

Для изучения отчетов и выбора бумаг нужны определенные знания. На управление инвестиционным портфелем требуется несколько часов в неделю или в месяц.

Быть активным инвестором безопаснее, чем трейдером.

Пассивные инвестиции

Главная идея пассивных инвестиций — совершать как можно меньше действий и не пытаться обогнать рынок. Пассивный инвестор не совершает сделки на заемные деньги, не играет на понижение, не пользуется производными финансовыми инструментами — фьючерсами и опционами.

Вот что говорит Бенджамин Грэм в книге «Разумный инвестор»:

Пассивный инвестор прежде всего стремится избежать серьезных ошибок или потерь. Кроме того, он хочет быть избавлен от трудностей и волнений, связанных с необходимостью постоянно принимать решения.

Горизонт инвестирования. Пассивный инвестор, как и активный, обычно вкладывается надолго — на годы и десятилетия. Частота сделок еще ниже, чем у активного инвестора, что позволяет платить мало комиссий.

Инструментарий. Чаще всего современные пассивные инвесторы используют ETF, иногда — индексные ПИФы. Это упрощает принятие решений, не нужно искать будущих лидеров роста с большим риском ошибиться. Отчеты, новости, графики цен не изучаются, а сиюминутные колебания цен такого инвестора не волнуют.

В случае с пари Баффетта ставка на индексный фонд S&P 500 — пример пассивного подхода.

Диверсификация. ETF и ПИФы обеспечивают отличную диверсификацию вложений и снижают риски: одновременное банкротство даже десятка компаний почти не повлияет на стоимость вложений. Благодаря использованию индексных инструментов в портфеле есть весь фондовый рынок нескольких стран или даже всего мира.

Результаты. Доходность вложений получится как в среднем по рынку. Поскольку в долгосрочной перспективе рынки обычно растут, пассивный инвестор может рассчитывать на прибыль. Отказ от попыток обогнать рынок уменьшает риск принятия неверных решений, а снижение издержек при прочих равных увеличивает доходность.

Времени на управление активами требуется мало, иногда всего несколько часов за год. Пассивные инвестиции — это относительно простой подход, который не требует много времени или специфических знаний.

Какой путь выбрать?

Трейдинг — это очень рискованно. Если вам хочется поиграть на бирже, выделите на это небольшую сумму, которую не жалко потерять, и отделите ее от ваших инвестиций.

Не надейтесь быстро разбогатеть с помощью фондового рынка: быстро можно только потерять.

Если есть время и желание изучать отчетность компаний, то вам подойдут активные инвестиции. Только не забывайте о диверсификации вложений: какой бы перспективной ни казалась компания или отрасль, вложить туда все деньги — огромный риск.

Если же не хотите тратить много времени на отслеживание финансовых показателей компаний и выбор бумаг, то лучший вариант — это ETF на индексы акций и облигаций. Можно совместить ETF с выбором отдельных ценных бумаг, если будет такое желание, но не факт, что активные инвестиции увеличат доходность вложений. В большинстве случаев я рекомендую именно пассивный подход.