Мне нужен безотзывный вклад. Какие у меня варианты?

В РФ пока что так и нет возможности открыть безотзывный вклад. А если пользоваться обычными вкладами или депозитами, то слишком велик соблазн в один прекрасный момент деньги с этого вклада снять и на что-нибудь потратить.

Подскажите: есть ли сейчас в России какая-либо альтернатива безотзывному вкладу? Какой-нибудь счет, который можно легко в любой момент пополнить, но чтобы с него было очень затруднительно снять деньги до определенной даты. Разумеется, желательно, чтобы он приносил доход в виде процентов, был с ежемесячной капитализацией и так далее.

С уважением,

Алексей

Действительно, сейчас в законодательстве РФ нет безотзывных вкладов для физических лиц. Любой вклад, независимо от указанного в договоре срока, вы можете вернуть досрочно — это указано в ст. 837 ГК РФ.

Поэтому расскажу о возможных альтернативах со всеми их плюсами и минусами.

Предлагаю выделить основные критерии, по которым будем определять подходящий финансовый инструмент. Вот что обязательно нужно, исходя из вашего письма:

- Длительный срок.

- Получение дохода.

- Возможность пополнения.

- Невозможность частичного снятия средств.

- Затруднительность досрочного расторжения договора.

На мой взгляд, ваши варианты такие:

- Индивидуальный инвестиционный счет — ИИС.

- Программы негосударственного пенсионного обеспечения — НПО.

- Накопительное страхование жизни — НСЖ.

- Инвестиционное страхование жизни — ИСЖ.

Давайте разбираться со всеми этими вариантами.

ИИС

Мы уже не раз подробно писали о том, как устроен ИИС. По сути, это обычный брокерский счет, но с дополнительными налоговыми привилегиями. Давайте оценим, насколько он может заменить безотзывный вклад, по вашим критериям.

Длительный срок. ИИС открывается бессрочно. Минимальный рекомендованный срок для его использования — от 3 лет. Но вас никто не заставляет через 3 года его закрывать, можете пользоваться столько лет, сколько вам надо.

Получение дохода. За хранение денежных средств на ИИС проценты не начисляются. Доход вы получаете за счет успешного инвестирования и получения налоговых вычетов. У нас есть простая стратегия использования ИИС для начинающего инвестора и калькулятор для расчетов.

Кроме того, при использовании ИИС можно получить налоговый вычет. Причем целых два разных варианта. Почитайте, как определиться.

Возможность пополнения. ИИС можно пополнять в течение всего срока его действия, но максимум на миллион рублей в год. Есть и второе ограничение: налоговый вычет предоставляется максимум на сумму 400 тысяч рублей в год. Если вы планируете пополнять счет на такую сумму или меньше — то ИИС вам подходит.

Невозможность частичного снятия средств. С ИИС нельзя вывести средства, не закрыв его.

Затруднительность досрочного расторжения. Сама по себе это простая процедура для ИИС, но есть сдерживающий фактор. Если расторжение происходит раньше чем через 3 года со дня открытия ИИС, то нужно будет вернуть все полученные налоговые вычеты. Это сводит на нет всю выгоду, поэтому обычно подразумевается, что раньше трех лет вы его не закроете.

ИИС у каждого гражданина РФ может быть только один.

Резюме. ИИС может выполнять функцию безотзывного депозита, если подходит вам по допустимым суммам: не более миллиона рублей в год, а лучше даже 400 тысяч. Срок использования: от 3 лет, иначе все вычеты придется вернуть.

Программы негосударственного пенсионного обеспечения — НПО

Задача программ НПО — помочь вам накопить и получить вторую пенсию. Первую платит государство, вторую может платить негосударственный пенсионный фонд (НПФ). Подробнее о НПО можете прочитать в нашей статье. Сопоставим эти программы с вашей задачей.

Длительный срок. Тут все вам подходит: НПО — это надолго. Выплаты негосударственной пенсии связаны с началом получения государственной пенсии по возрасту, инвалидности или утрате кормильца. Таким образом, например, для 33-летнего мужчины выплаты НПО начнутся только через 32 года.

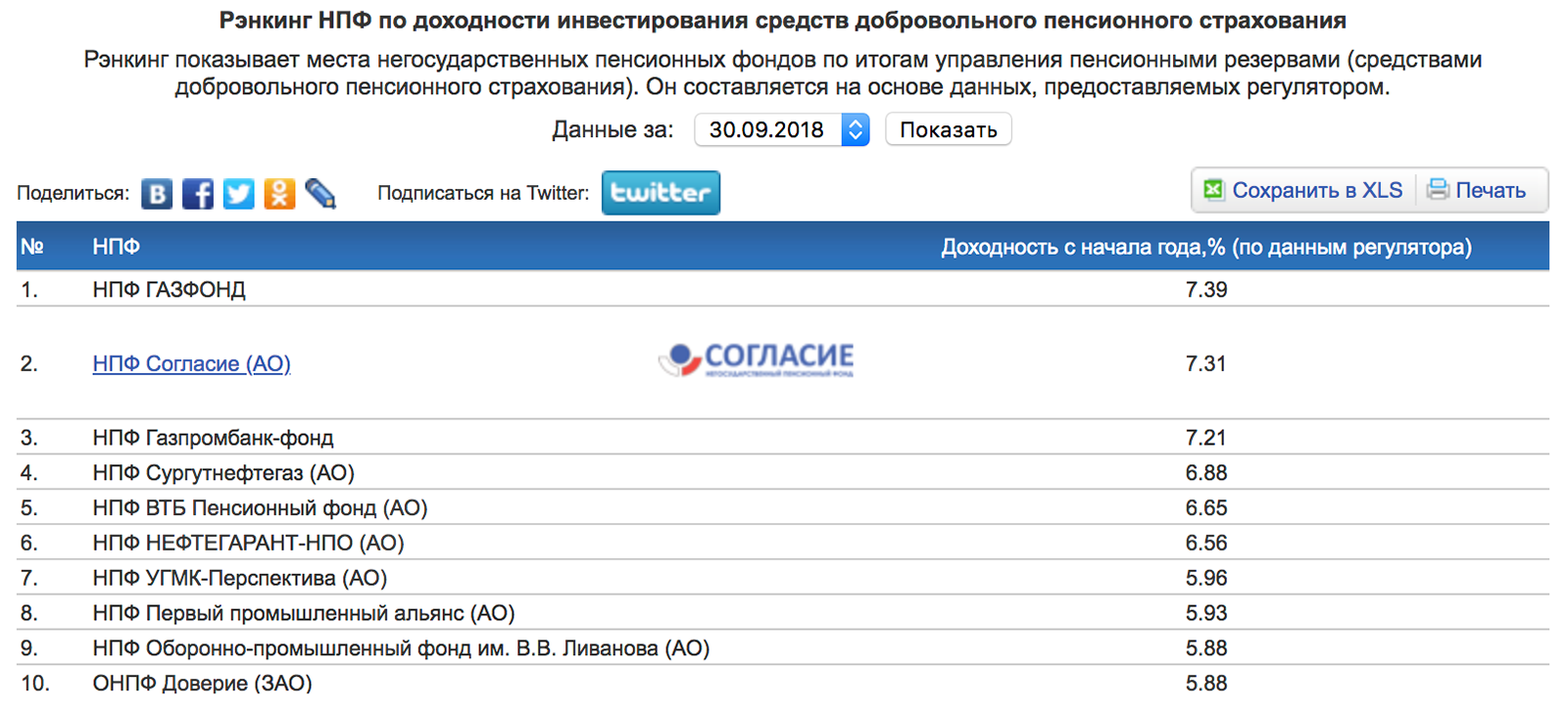

Получение дохода. Средства, размещенные в НПО, инвестируются в соответствии с законодательством. Пенсионные фонды могут вкладывать ваши деньги только в российские активы, структуру вложений каждый НПФ ежеквартально публикует.

В качестве дополнительного дохода можно получить социальный налоговый вычет: 13% от суммы вашего взноса в НПО можно вернуть. Максимальная сумма — 15 600 рублей в год, это 13% от 120 тысяч рублей.

Возможность пополнения. НПО можно пополнять в течение всего срока. Как правило, у пенсионных фондов нет ограничений минимальных сумм дополнительных взносов и периодичности их внесения. Но лучше заранее уточнить в своем фонде.

Невозможность частичного снятия средств. Из НПО нельзя вывести средства, не закрывая его.

Затруднительность досрочного расторжения. У вас есть право на расторжение договора НПО в любой момент. Но в этом случае фонд может удержать часть вашего взноса или инвестиционного дохода. По сути, вас оштрафуют за то, что вы расторгаете договор.

Рассмотрим условия досрочного расторжения на примере индивидуального пенсионного плана от НПФ «Газфонд пенсионные накопления»:

- Если расторгнуть договор в первые три года, 100% инвестиционного дохода и 20% вашего собственного взноса достанутся НПФ. Вложили 100 тысяч рублей — забрали 80 тысяч.

- Если расторгли после трех лет, 100% инвестиционного дохода заберет НПФ. Вложили 100 тысяч рублей — забрали 100 тысяч рублей, прибыль отдали НПФ.

- Если расторгли после четырех лет — штрафов не будет. Вам вернут 100% вашего взноса и 100% инвестиционного дохода. Так что если и расторгать договор с этим НПФ, то только спустя четыре года.

У других НПФ ситуация похожая. Учитывайте, что возврат денег после досрочного расторжения не будет моментальным, как в банке. Процедура может занимать до двух месяцев. А еще при досрочном расторжении нужно будет вернуть все налоговые вычеты, полученные за пополнение НПО.

Особенности. Взносы на НПО не считаются имуществом, поэтому на них не могут обратить взыскание, арест или раздел при разводе. Если вы не расторгали договор НПО досрочно, то доход будет выплачиваться в виде пенсии в течение выбранного вами срока, а не единовременно.

Резюме. НПО может выполнять функцию безотзывного депозита, если вас не пугает слово «пенсия». Минимальный срок использования составляет от 4—5 лет, иначе НПФ оштрафует вас, а налоговая потребует вернуть все вычеты.

Накопительное страхование жизни

Ранее мы уже писали об НСЖ. Этот финансовый инструмент позволяет заключить многолетний страховой контракт, оплачивать его регулярными взносами, а в конце срока действия получить все деньги назад. НСЖ соответствует нескольким критериям для альтернативы безотзывному вкладу, поэтому нужно дополнительно разобраться.

Длительный срок. НСЖ оформляется минимум на 5 лет и более. Многие полисы — минимум на 15—20 лет.

Получение дохода. На сумму ваших взносов страховая компания начисляет небольшой инвестиционный доход в виде 2—4% годовых. В зависимости от финансовых результатов инвестирования вам могут начислить дополнительный доход, но рассчитывать на него нельзя.

По НСЖ также предусмотрено получение социального налогового вычета — 13% от суммы ежегодных взносов. Ограничения такие же, как и в программе НПО: вернут максимум 15 600 рублей в год.

Возможность пополнения. НСЖ можно и нужно пополнять в течение срока действия договора. Это обязанность клиента. Если вы не внесете очередной взнос, то договор могут расторгнуть.

Размер взносов и периодичность их внесения зависит от условий вашего договора. Условно: если вы хотите накопить миллион рублей за 10 лет, то обязательный ежегодный взнос будет около 100 тысяч.

Невозможность частичного снятия средств. Со счета НСЖ нельзя вывести средства, не закрыв его.

Затруднительность досрочного расторжения. Если договор НСЖ расторгнуть в первые 14 дней после заключения, то страховая компания полностью вернет вам все средства. Если после 14 дней, то вам выплатят выкупную сумму — по аналогии с НПО.

То есть деньги вернут, но удержат «штраф». При этом сценарии вы получите назад меньше, чем инвестировали, поэтому досрочное расторжение НСЖ крайне нежелательно.

При досрочном расторжении налоговые вычеты… да-да, тоже придется вернуть.

Особенности. В дополнение к накопительной составляющей вы получите страхование жизни. Можно добавить защиту и от других неприятностей — травмы, инвалидности, — но уплаченные за эти риски средства не возвращаются в конце срока. НСЖ также не считается имуществом, как и НПО. Внесенные в страховую компанию деньги нельзя арестовать или разделить при разводе.

Резюме. НСЖ может выполнять функцию безотзывного депозита, если вы готовы вносить обязательные платежи. Срок использования: от 5 лет, иначе страховая компания вас оштрафует, а все налоговые вычеты придется вернуть.

Инвестиционное страхование жизни

ИСЖ по многим параметрам похоже на накопительное страхование. ИСЖ не так подходит в качестве альтернативы безотзывного вклада, как НСЖ. Но использовать его все-таки можно.

Длительный срок. ИСЖ оформляется чаще всего на 3—5 лет. Другие сроки на рынке встречаются крайне редко.

Получение дохода. Часть вашего взноса страховая компания активно инвестирует. Ее задача — заработать максимум, так как часть дохода, заработанного на ваших деньгах, страховая компания оставляет себе. Но доход не гарантирован, его может не быть вообще. Вам гарантирован только возврат 100% ваших взносов в конце срока. Убытка быть не должно, а вот прибыль возможна.

По ИСЖ можно получить социальный налоговый вычет — 13% от суммы ежегодных взносов, но только при условии, что договор заключен на 5 лет и более. Ограничения стандартные: вернут максимум 15 600 рублей за год.

Возможность пополнения. Как правило, ИСЖ нельзя пополнить. То есть все средства вносятся в начале срока единовременным платежом — и всё.

Некоторые страховщики все же разрешают делать дополнительные взносы. Но тут важно заранее уточнить детали. Иногда дополнительно внесенные средства не направляются на инвестиции, а полностью уходят в безрисковые резервы. В этом случае вы ничего не заработаете на дополнительных взносах, а значит, и смысла их делать нет.

Условия частичного снятия средств и досрочного расторжения аналогичны НСЖ.

Резюме. ИСЖ может выполнять функцию безотзывного депозита, но без возможности пополнения. Доход не гарантирован, его может не быть вообще. Срок использования: скорее всего, 5 лет, иначе страховая компания вас оштрафует, а все налоговые вычеты придется вернуть. Встречается ИСЖ на 3 года, но налоговые вычеты там не предоставляются.

Сравним все варианты

| ИИС | НПО | НСЖ | ИСЖ | |

|---|---|---|---|---|

| Срок | От 3 лет | От 4—5 лет | От 5 лет | 3—5 лет |

| Доходность | Зависит от результатов вашего инвестирования | Зависит от результатов НПФ | Гарантированы 2—4% годовых. Увеличение дохода зависит от результатов страховой компании | Зависит от результатов страховой компании |

| Налоговый вычет | Есть | Есть | Есть | Есть, если договор на 5 лет и более |

| Пополнение | Возможно, не более миллиона рублей в год | Возможно, условия зависят от конкретного договора | Обязательно, условия зависят от конкретного договора | Чаще всего невозможно |

| Частичное изъятие | Нет | Нет | Нет | Нет |

| За досрочное расторжение | Надо вернуть налоговый вычет | Штраф, надо вернуть социальный вычет за НПО | Штраф, надо вернуть социальный вычет за страхование | Штраф, надо вернуть социальный вычет за страхование |

| Особенности | Можно иметь только один | Выплата дохода в виде пенсии | Предоставляется страхование жизни и других рисков | Предоставляется страхование жизни и других рисков |

| Юридические преимущества | Нет | Есть | Есть | Есть |

Выводы

Все перечисленные финансовые инструменты могут выполнять роль безотзывного депозита. Выбирайте по дополнительным критериям: срок, пополнение, особенности.

Досрочно можно закрыть любой из них. Но условия таковы, что вам это будет очень невыгодно. Но вы же и искали безотзывный вариант?

Доходность по всем этим инструментам, в отличие от вкладов, не гарантирована. Исключение — только НСЖ, но и там гарантированная часть крайне невелика.

Доходность по всем инструментам можно увеличить за счет налоговых вычетов. Если у вас белая зарплата, то эти продукты помогут вернуть часть уплаченного НДФЛ.