Как самозанятому получить вычет за лечение зубов и учебу ребенка?

Я занимаюсь ремонтом. В 2022 году зарегистрировался как самозанятый и плачу налог на профессиональный доход. Всего за год заплатил около 25 000 ₽.

В том же году продал машину за 700 тысяч, хотя покупал за 550. Теперь должен подать декларацию и уплатить НДФЛ с разницы — 19 500 ₽. Но я не хочу платить налог.

Можно ли использовать вычет за лечение зубов для себя и жены и учебу двоих детей в вузе? На это в 2022 году ушло 45 и 115 тысяч соответственно. У меня трое детей в возрасте 12, 18 лет и 21 года. А то как дело доходит до вычетов, так самозанятым они не положены: мы, мол, не платим НДФЛ. А как налог с продажи машины, так заплатите. Научите, как законно этого избежать.

Николай

Николай, вам не придется платить НДФЛ при продаже машины, хотя вы самозанятый. Это будет абсолютно законно. И это еще не все хорошие новости.

Почему самозанятым не положены вычеты

Налоговый вычет — это сумма, на которую можно уменьшить налогооблагаемый доход при расчете НДФЛ. Если НДФЛ уже уплатили, тогда появится переплата. Ее можно вернуть из бюджета на свой счет.

На вычет можно уменьшать только тот доход, который облагается НДФЛ по ставке 13%. Но доход самозанятых под эти условия не подходит. Вы платите налог на профессиональный доход по ставке 4 или 6%. И это не то же самое, что налог на доходы физических лиц, который обычно удерживают из зарплаты.

Самозанятые не могут вернуть с помощью вычетов тот налог, который заплатили через приложение с выручки от клиентов.

Когда самозанятым могут начислить НДФЛ

Налог на профессиональный доход можно платить только с поступлений от клиентов или покупателей в рамках того вида деятельности, который подпадает под этот режим. Например, доход от услуг по ремонту, продажи тортов собственной выпечки или сдачи квартиры внаем облагается налогом по льготной ставке.

Но есть виды деятельности, которые под данный режим не подпадают, потому что это запрещено законом. В список исключений входит продажа имущества, например квартиры или машины.

Доход от таких сделок будет облагаться не налогом на профессиональный доход по сниженной ставке, а обычным налогом на доходы физических лиц по ставке 13%.

Вы продали машину раньше минимального срока владения и дороже, чем покупали. Доход от такой сделки нужно задекларировать и начислить НДФЛ на разницу между поступлением от покупателя и своими затратами на приобретение. Бюджет ждет от вас 19 500 ₽, но ничего не получит. Вы не будете их платить, потому что все-такииспользуете социальный вычет — за лечение зубов и учебу детей.

Когда самозанятые имеют право на налоговые вычеты

Самозанятые могут использовать право на вычет, если у них появится доход, с которого нужно платить НДФЛ по ставке 13%. Например, если плательщик налога на профессиональный доход продает квартиру, машину или получает зарплату по трудовому договору.

При продаже машины появляется доход, который облагается НДФЛ по ставке 13%. Это значит, что при наличии права на налоговые вычеты их вполне можно использовать, чтобы уменьшить налоговую базу и, как следствие, НДФЛ к уплате.

Какие вычеты могут использовать самозанятые

Если у самозанятого есть доход, облагаемый НДФЛ по ставке 13%, он может использовать все виды налоговых вычетов — такие же, как работник с трудовым договором. Начисленный налог можно уменьшить или вернуть с помощью вычета при покупке квартиры, за детей, лечение или учебу ребенка в платном вузе.

Для плательщиков налога на профессиональный доход действуют обычные лимиты и правила, прописанные в налоговом кодексе. Например, общая сумма вычета за лечение себя и супруга — 120 тысяч в год. Вычет за обучение каждого ребенка — с отдельным лимитом в размере 50 тысяч. Стандартный вычет за первого и второго ребенка — по 1400 ₽ в месяц, за третьего — 3000 ₽. При этом дети должны быть не старше 18 лет, а если они учатся очно в вузе — не старше 24 лет.

Как посчитать сумму вычетов и налог к уплате в вашем случае

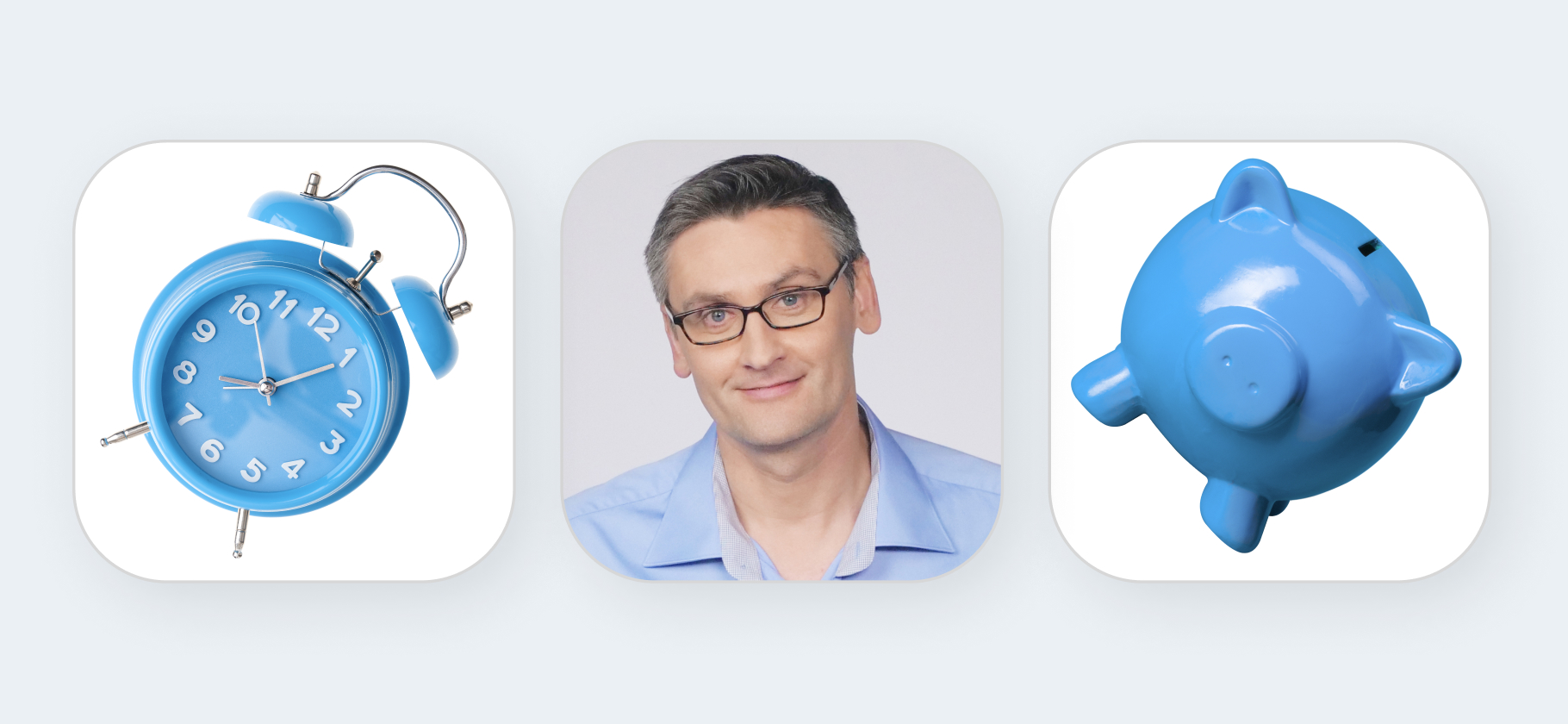

Вот как будет выглядеть расчет НДФЛ за 2022 год с учетом всех вычетов.

Расчет НДФЛ для самозанятого при продаже машины

| Сумма | Примечание | |

|---|---|---|

| Доход от продажи машины | 700 000 ₽ | Сумма из договора купли-продажи |

| Расходы на покупку машины | −550 000 ₽ | Фактические расходы по документам |

| Вычет за обучение двоих детей | −100 000 ₽ | По 50 000 ₽ на каждого ребенка, даже если фактические расходы больше |

| Вычет за лечение зубов | −45 000 ₽ | Включаются расходы за себя и супругу, но не больше 120 000 ₽ в год |

| Вычет за троих детей | −5800 ₽ | За первого ребенка — 1400 ₽, за второго — 1400 ₽, за третьего — 3000 ₽ |

| Налоговая база | 0 | — |

| НДФЛ к уплате | 0 | — |

Сумма расходов и вычетов больше дохода от продажи машины. Но так как налоговая база по НДФЛ не может быть отрицательной, в вашем случае она равна нулю. То есть налога к уплате нет.

Как оформить документы, чтобы не платить налог

В 2023 году вам в любом случае нужно будет подать декларацию 3-НДФЛ за 2022 год. И хотя налога к уплате нет, эту обязанность нужно выполнить. Без декларации налоговая не знает о вашем праве на вычеты.

Срок сдачи декларации — 30 апреля, но в 2023 году срок переносится на первый рабочий день — 2 мая. В декларации вы укажете четыре вида налоговых вычетов. Каждый нужно подтвердить документами.

Перечень документов для вычетов

| Вид вычета | Документы |

|---|---|

| Имущественный | Договор и платежные документы на покупку машины |

| Социальный | Справка об оплате медуслуг из стоматологической клиники — главный документ для лечебного вычета, поскольку она одновременно подтверждает лечение зубов и оплату за него. Договор на медуслуги, лицензии и чеки об оплате лечения для налоговой не нужны. |

| Договор на обучение с номером лицензии вуза. | |

| Справка об очной форме обучения. | |

| Платежные документы об оплате учебы детей | |

| Стандартный | Свидетельства о рождении детей |

Вот ваш план действий на ближайшее время, чтобы не платить налог:

- Соберите документы. Сейчас с получением справок уже не должно быть проблем.

- Заполните декларацию в личном кабинете налогоплательщика. Для этого никуда ходить не нужно.

- Приложите подтверждающие документы — сканы или фото с телефона.

- Отправьте в налоговую инспекцию не позже 2 мая 2023 года.

Больше вы государству ничего должны не будете.