В 2013 году мои родители хотели вложить куда-нибудь 200 000 рублей.

Никакого опыта инвестирования ни у них, ни у меня не было. Тогда активно рекламировали ПИФы, и на семейном совете мы решили попробовать в них вложиться. Разбили деньги на четыре равные части и вложили в разные отраслевые ПИФы, по большей части сырьевые — которые инвестировали в нефть, газ и энергетику.

Через месяц стоимость паев выросла, а еще через пару месяцев упала на 25%. Родители в панике возвращали оставшиеся деньги, признав свой первый опыт инвестирования убыточным. С тех пор они делегировали мне все решения, связанные с инвестициями.

В конце 2017 года я открыла брокерский счет, на котором спекулятивно торговала акциями в пределах 50 000 рублей. Мои сбережения на тот момент лежали на банковском депозите под 7% годовых. Инвестировать сбережения в акции или облигации мне было страшно, потому что вклады до 1,4 млн рублей застрахованы в АСВ, а инвестиции — нет.

В 2018 году доходность по вкладам уменьшилась, и алчность победила страх. Чтобы систематизировать свой выбор акций и уменьшить неопределенность, я составила таблицу дивидендных акций Московской биржи, о которой писала в отдельной статье Т—Ж. Когда и этого мне стало недостаточно, я решила вложить деньги в акции по примеру успешных ПИФов.

В этой статье на примере успешного ПИФа Сбербанка «Природные ресурсы» я объясню, как скопировать его состав акций и почему вообще может быть интересно копировать ПИФ, а не покупать паи в нем.

Почему я решила копировать стратегии ПИФов

Всем, кто вообще ничего не знает о ПИФах, рекомендую прочитать подробную статью в Т—Ж. Я кратко напомню главное.

ПИФ — это паевой инвестиционный фонд. Инвесторы вкладывают в фонд деньги и покупают паи — условные доли имущества фонда. То, что покупает фонд на эти деньги, контролируют специальные управляющие ПИФов. Инвесторы получают доход при продаже пая, если его стоимость выросла. Им не надо думать, куда и как вложить деньги, эту работу выполняет управляющая компания.

Я тоже не хочу думать, куда вложить, и не хочу тратить деньги на доверительное управление. Но и паи я тоже покупать не хочу. И вот почему.

Контроль. Я предпочитаю точно знать, какие акции в моем портфеле и как себя чувствуют эти компании. Для этого я регулярно проверяю стоимость акций через приложение брокера и слежу за новостями. Это добавляет мне спокойствия и уверенности в завтрашнем дне. Проверить стоимость пая я тоже могу, но это не имеет смысла, потому что я при всем желании не могу изменить состав ПИФа — это делают только портфельные управляющие.

Обратный выкуп. Я хочу иметь право на выкуп акций по фиксированной цене в случае байбэка. Байбэк — это выкуп компанией собственных акций у других акционеров. Компании выкупают свои акции по разным причинам, например когда у них много денег и мало инвестиционных идей. Для инвестора байбэк — это в целом плюс, если только компания не выкупает свои акции, потому что они бесконечно падают в цене.

Например, 31 августа 2018 года «Лукойл» объявил об обратном выкупе акций, который продлится до 30 декабря 2022 года. Цена акций с сентября 2018 по апрель 2019 года выросла на 20%: с 4700 до 5600 ₽. Конечно, цена акций выросла не только из-за объявления о выкупе, но тем не менее.

Выплаты. Я хочу регулярно получать дивиденды и жить на них, как на рентный доход. При покупке дивидендных акций или облигаций инвесторы регулярно получают дивиденды или купонные выплаты. И при продаже акций получают доход или убытки в зависимости от роста или падения стоимости акций. Еще эти дивиденды можно реинвестировать. А в ПИФах инвесторы получают доход или убытки только при продаже паев.

Быстрая продажа. Я хочу иметь возможность быстро вернуть вложенные деньги при необходимости. Если мне понадобится продать или купить пай в интернете, то придется ждать 5—7 дней. А продать акции можно в течение одного дня, еще пару дней займет вывод денег.

Комиссии. Я хочу экономить на издержках при покупке и продаже пая. Надбавка при покупке и скидка при продаже составляют от 1,5% до 3% стоимости пая, плюс комиссия за управление. При покупке акций и облигаций через брокерский счет я тоже заплачу комиссию брокера и комиссию биржи, но они будут меньше.

Самостоятельность. Я хочу иметь возможность раз в год менять состав своего портфеля акций: избавляться от убыточных и докупать прибыльные. В ПИФе я могу продать только пай целиком, потому что я не управляю ПИФом, а всего лишь участвую в нем.

Если я хочу при самостоятельной торговле акциями получить доходность как в ПИФе или больше, я на исторических данных проверю, возможно ли это. Для этого посчитаю доходность ПИФа и доходность скопированного портфеля, например, за 2018 год. Учту, что скопировать ПИФ на 100% точно не получится и прошлая доходность не гарантирует будущую. Но в этом случае меня интересует только то, можно ли в принципе получить большую доходность, чем в ПИФе, чуть изменив его состав.

Логичный вопрос: зачем мне тогда вообще инвестировать по примеру ПИФов? Отвечу так: я все-таки верю в профессиональных портфельных управляющих, их опыт и знания, поэтому хочу повторить их выбор. Мне проще мысленно переложить ответственность за формирование портфеля на других людей, так я буду меньше ругать себя в случае убытков.

Как я копирую ПИФы

Информация о составе каждого ПИФа открытая, потому что инвесторы должны понимать, куда вообще они вкладывают деньги. Состав ПИФа обычно указан в брошюре с его описанием или на сайте управляющей компании. Иногда управляющие компании раскрывают состав ПИФа не полностью, а только основные активы. Мне кажется, для них просто не имеют особого значения доли в пределах 5%. Так или иначе, но информацию, которую не раскрывают на сайте, придется подбирать вручную.

Дальше покажу на примере.

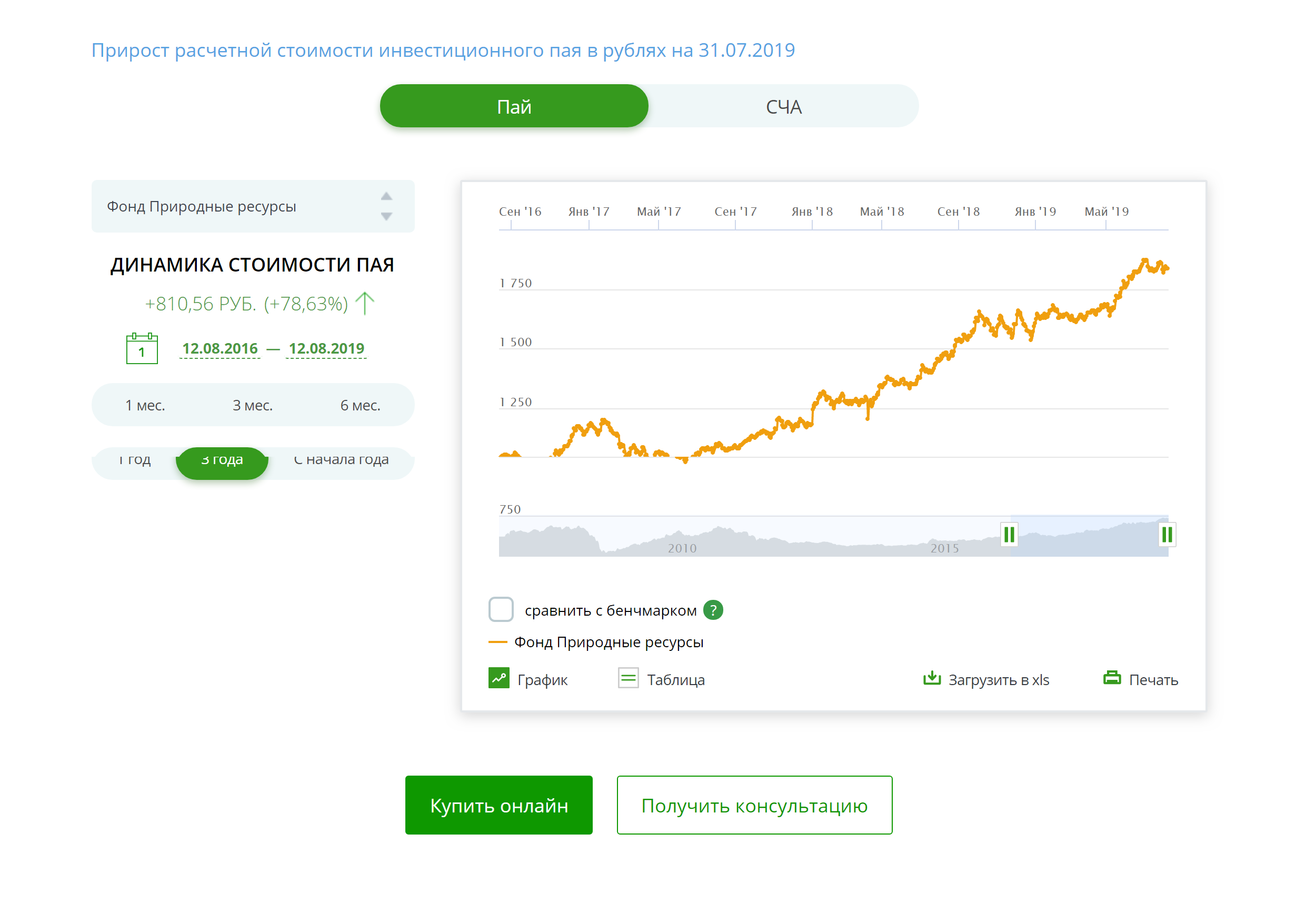

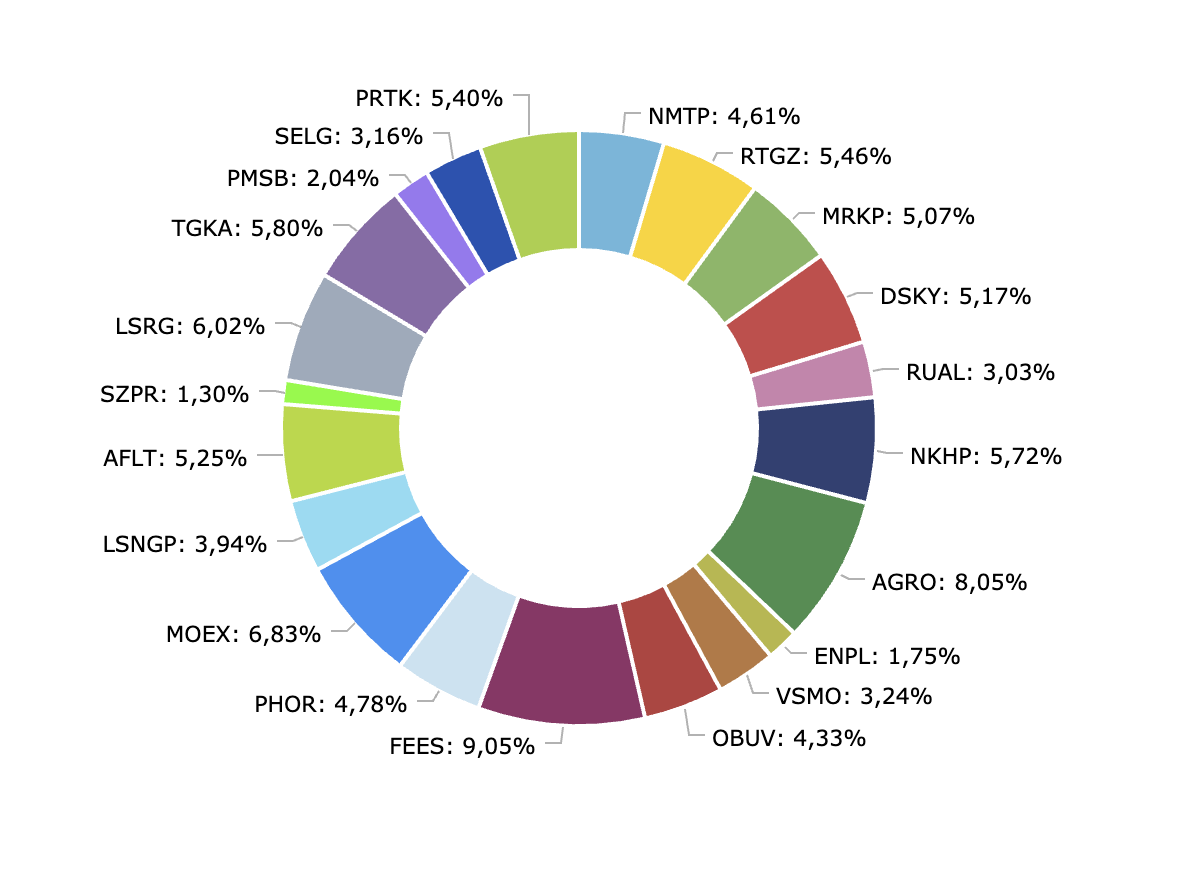

Выбираю на сайте «Пифинвестфандс-ру» фонд с самой высокой доходностью за год. На 17 июня 2019 года это ПИФ Сбербанка «Природные ресурсы». Этот ПИФ состоит из отечественных акций и показывает доходность 85% за три последних года. Доходность с 01.06.2018 по 14.06.2019 — 33,25%. Отечественные акции важны для меня, потому что мой брокер работает только с Московской биржей.

На сайте Сбербанка в общих чертах указана структура этого ПИФа. Управляющая компания называет этот ПИФ «агрессивным», потому что он состоит из акций. А акции могут очень быстро как расти в цене, так и падать. Но в составе «Природных ресурсов» в основном крупные компании, банкротство которых сложно вообразить.

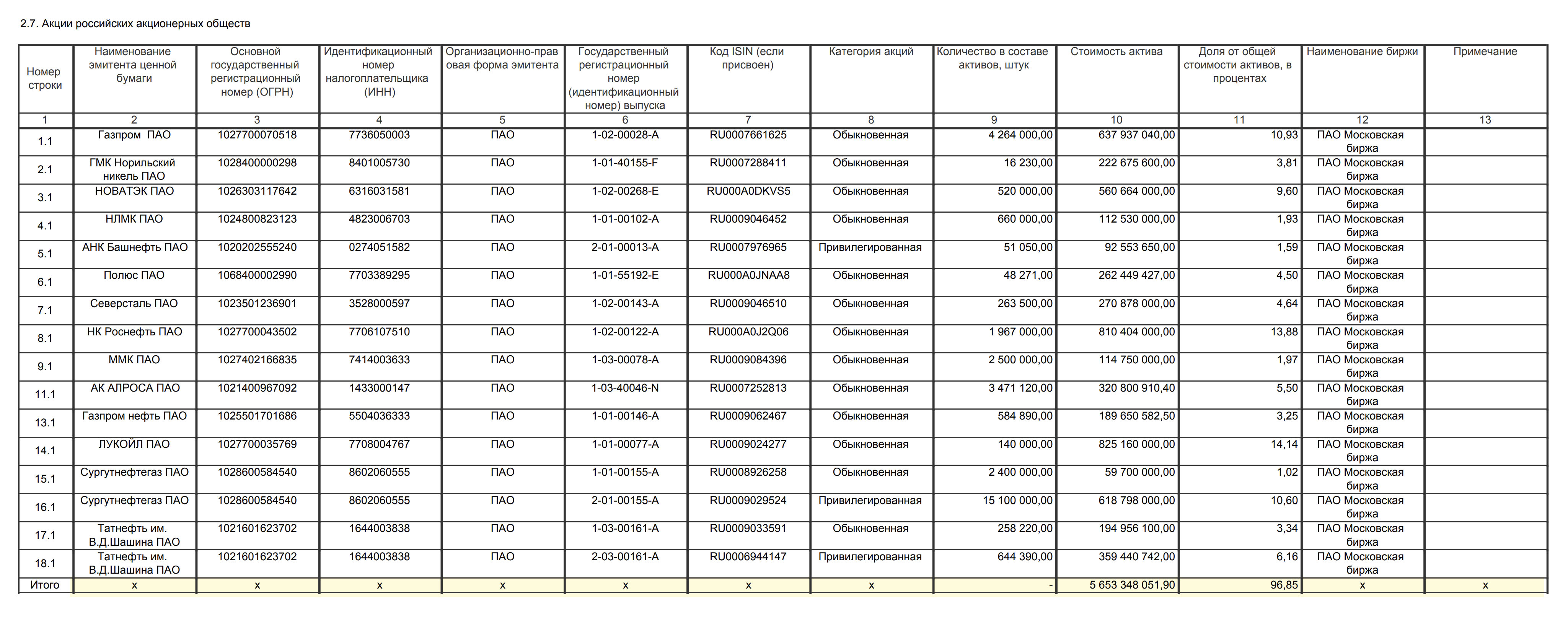

Дальше я иду в раздел «Документы и правила фонда» на сайте Сбербанка и открываю справку о стоимости чистых активов ПИФа «Природные ресурсы». Там указан полный состав его акций, так что мне даже ничего не пришлось выбирать самостоятельно.

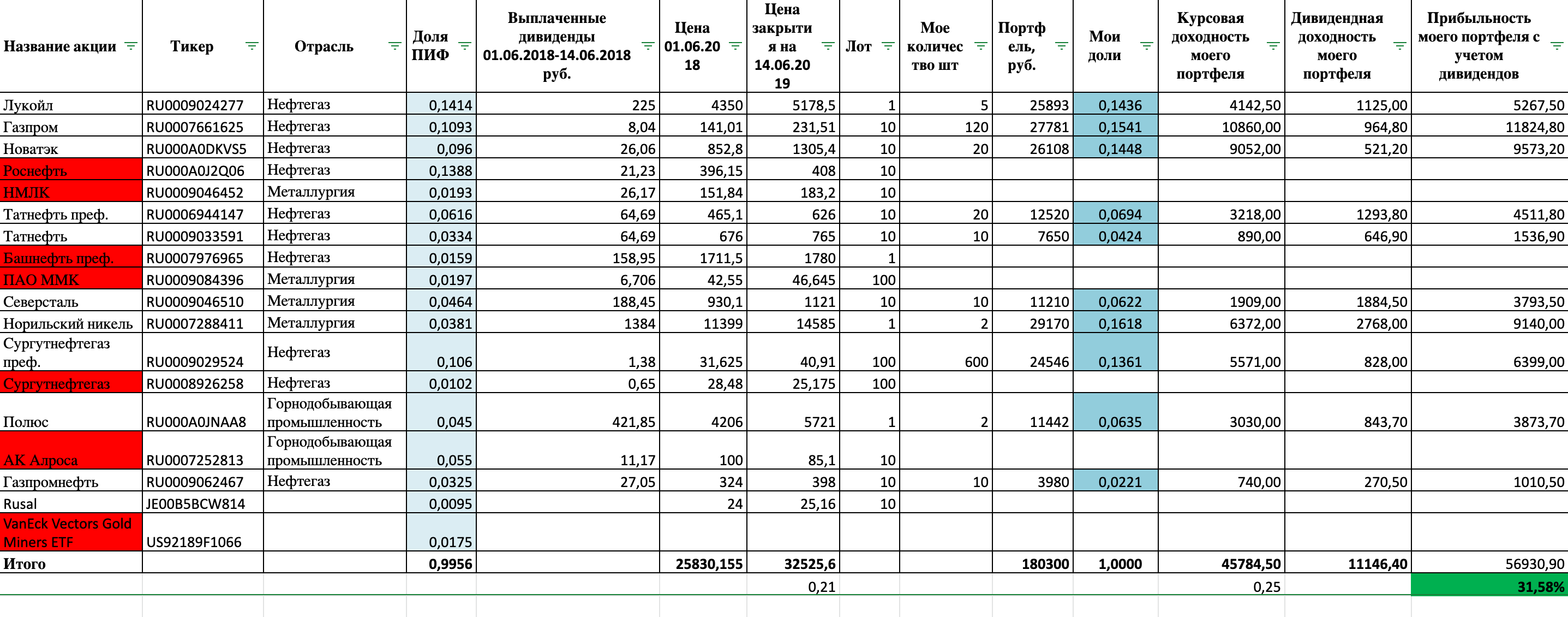

После этого все акции этого ПИФа я свожу в свою таблицу. Добавляю дивидендную доходность, выделяю доли. Таблица нужна для изменения долей и выделения дивидендов. Для экономии времени пользуюсь своей же предыдущей таблицей по выбору дивидендных акций, про которую писала в прошлой статье. В таблице заполнены основные характеристики компаний Московской биржи, которые заплатили дивиденды за 2018 год, данные удобно копировать. Текущие дивиденды за 2018—2019 годы я проверяю на сайте «Доход-ру».

Это требует времени: таблицу я заполняла два часа. Еще два часа подгоняла доходность полученного портфеля под доходность ПИФа, потому что доходность моего портфеля оказалась ниже доходности ПИФа. Мне удалось добиться 31,58% доходности в своем варианте. Чтобы купить такой вариант портфеля, надо вложить 180 300 рублей.

Полученный портфель — это не точная копия ПИФа «Природные ресурсы»: в нем отличаются и доли, и состав. Для более высокой доходности я исключила акции, которые показали небольшую или отрицательную доходность за последний год. В таблице они отмечены красным. Скопированный портфель показывает меньшую доходность, чем ПИФ, потому что я не соблюдаю доли, а еще потому, что управляющие периодически меняют состав ПИФов, а доходность указывают общую.

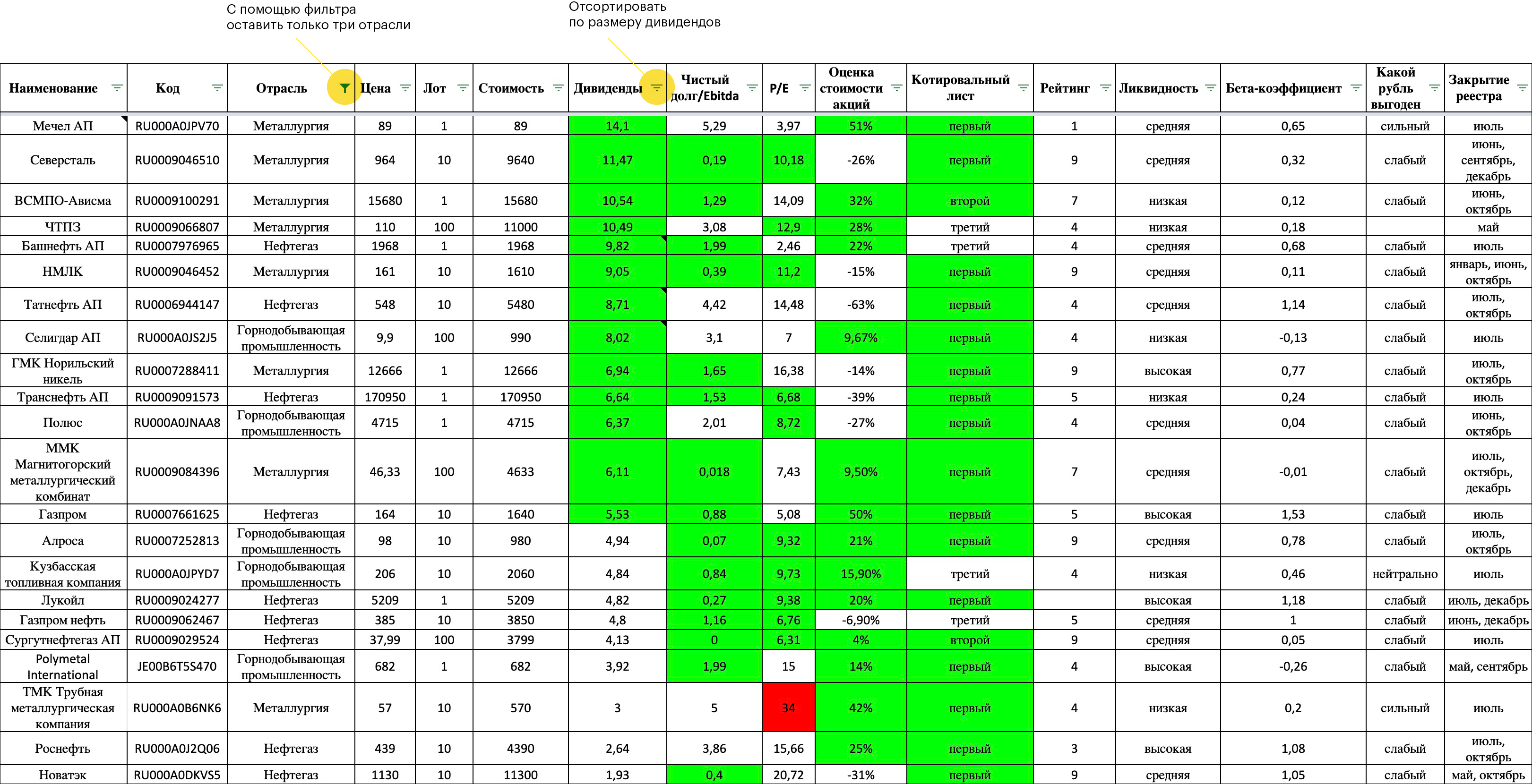

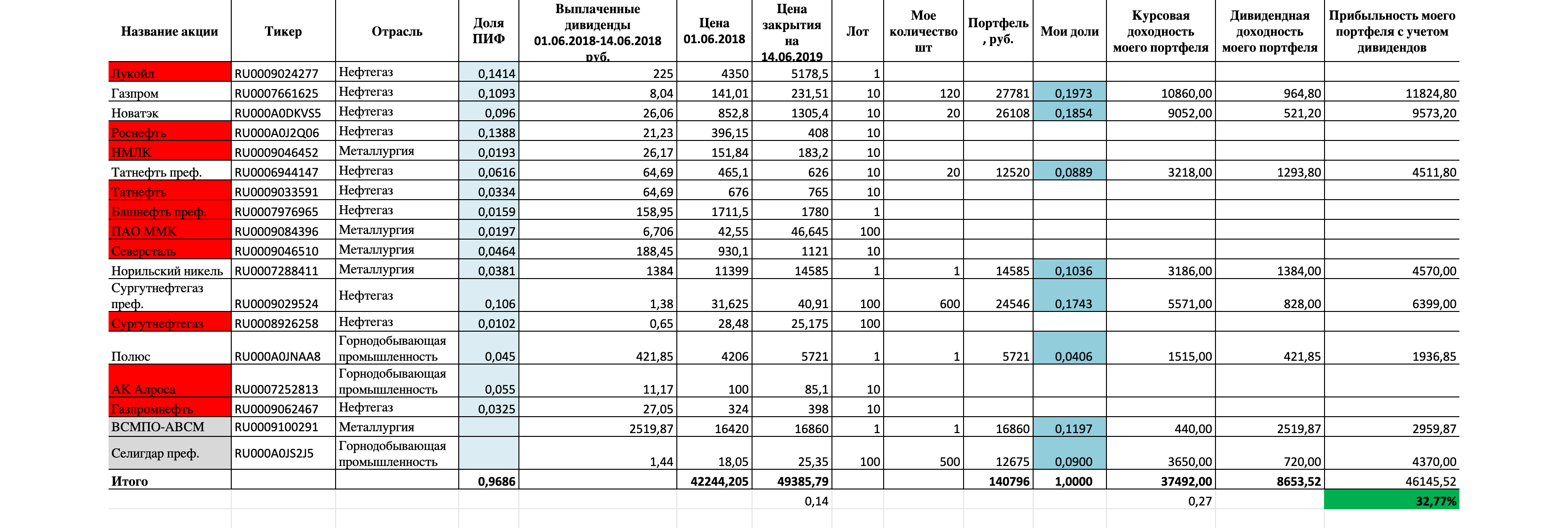

Поскольку мне очень хотелось превзойти ПИФ по доходности, я решила заменить часть акций на акции других фирм из отраслей «нефтегаз», «металлургия» и «горнодобывающая промышленность». Из своей таблицы по выбору дивидендных акций я выбрала три вышеперечисленные отрасли и отфильтровала фирмы по доходности дивидендов за 2018 год — у меня получился второй вариант портфеля.

Красным я выделила акции, которые выкинула из портфеля. Серым — те, которые добавила. Итоговая историческая доходность второго варианта — 32,77%. Чтобы купить такой портфель акций, надо вложить 140 796 рублей.

Если покупать эти акции на ИИС, а потом получать налоговый вычет, можно получить дополнительно 13% от вложенной суммы.

Какие ПИФы я не буду пытаться копировать

ПИФы, куда входит более 20 инструментов, копировать сложно и долго. С экономической и практической точки зрения это неинтересно, потому что составление таблицы и подбор долей займет много времени.

Скорее всего, подобрать доли точно в пределах 100—200 тысяч рублей не получится, потому что акций в составе очень много. Усилия будут потрачены, а можно ли воспользоваться результатами — непонятно.

ПИФы еврооблигаций скопировать тоже не получится: минимальные вложения в еврооблигации начинаются от 50—100 тысяч долларов. К сожалению, столько денег для инвестиций у меня пока нет.

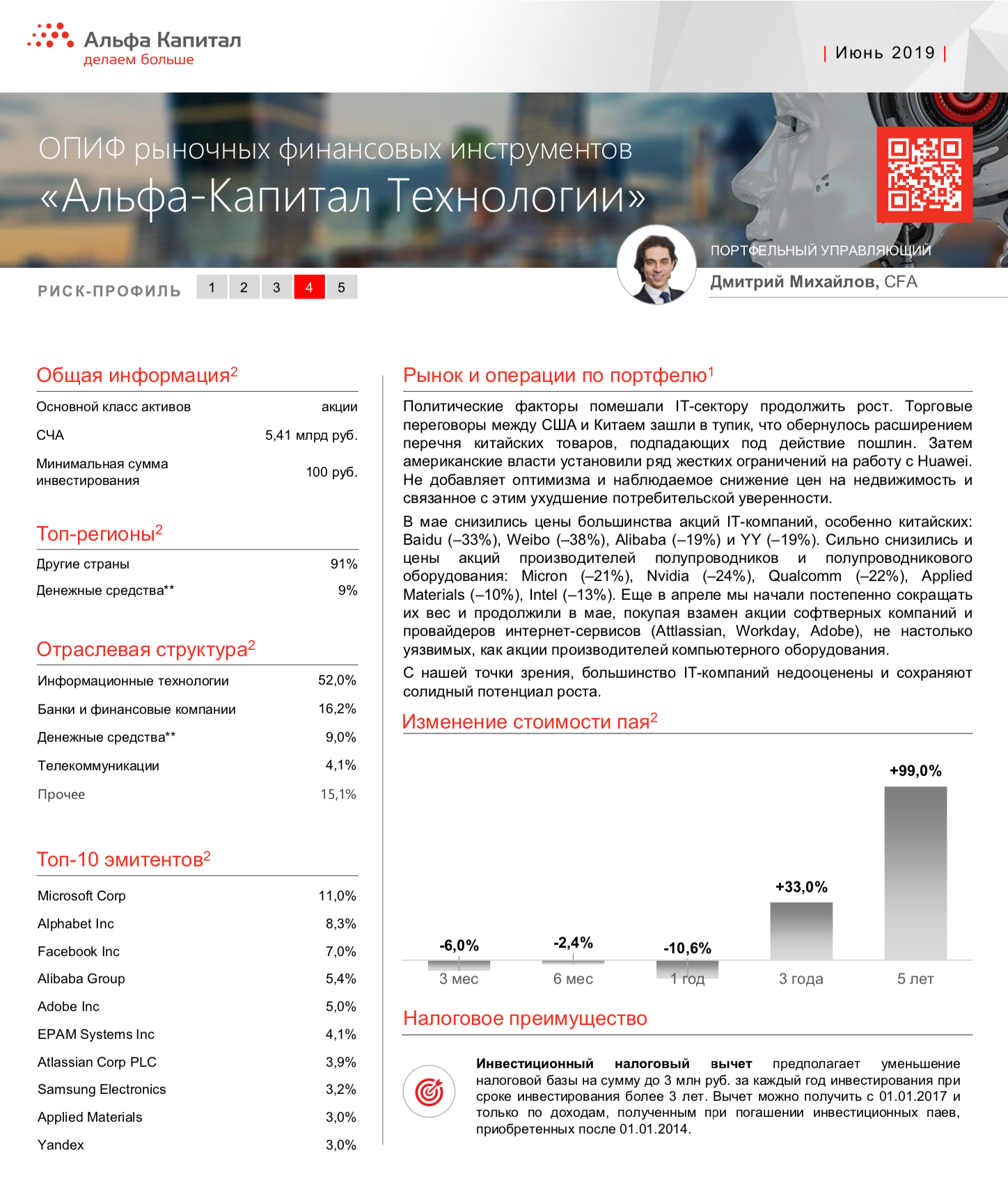

Не все ПИФы зарубежных акций и облигаций можно скопировать без работы с иностранным брокером. Например, акции «Самсунга» из ПИФа «Альфа-Капитал Технологии» можно купить только на Корейской бирже. Американские акции из этого ПИФа можно купить через брокеров БКС, Финам, Т-Инвестиции.

Что в итоге

Свой портфель я окончательно сформировала в августе 2018 — на 90% из корпоративных облигаций и всего на 10% из акций, потому что не была уверена в себе и хотела, чтобы большая часть денег как на банковском депозите вернулась ко мне автоматически через 2—3 года.

Не хочется признаваться, но в августе я выбирала акции и облигации «на глазок», то есть смотрела на доходность и надежность. Сейчас я получаю регулярный дивидендный и купонный доход и расширяю свой портфель новыми инструментами. Я решила придерживаться системного подхода для инвестиций, и без анализа больше ничего не покупать. Поэтому трачу время, составляю таблицы и собираю критерии выбора. Оценить доходность своего портфеля смогу в августе 2019 года.

Если бы у меня были сейчас свободные 150 тысяч рублей, я бы купила второй вариант копии ПИФа с исторической доходностью 32,77%.

Запомнить

- Никто не может гарантировать, что доходность в будущем окажется не хуже доходности в прошлом.

- Чтобы получить максимальную доходность, дивиденды необходимо реинвестировать, а не тратить.

- Если фонд назван агрессивным, то это инвестиции с повышенным уровнем риска — можно как заработать, так и потерять больше, чем при консервативном инвестировании.

- Сложные ПИФы копировать нецелесообразно.

- Иногда проще покупать паи: не все акции из фонда легко купить по отдельности.