Как составить корректировочный счет-фактуру

Корректировочный счет-фактуру, КСФ, выставляет продавец, если стоимость поставки изменилась после того, как он отгрузил товары, выполнил работы или оказал услуги. Например, покупатель вернул часть товара из-за брака, ему предоставили ранее не учтенную скидку или, наоборот, он постфактум согласился на повышение цены.

Договоренность сторон об изменении стоимости фиксируют документально. Например, составляют допсоглашение к первоначальному договору поставки или акт о расхождении по количеству товара. В течение 5 календарных дней после этого продавец выставляет покупателю корректировочный счет-фактуру. Санкций за нарушение этого срока нет.

Если в первоначальном счете-фактуре допустили арифметические или технические ошибки, например неверно написали название товара или указали не ту ставку НДС, то составляют исправительный счет-фактуру, а не корректировочный.

Нормативная база

- П. 3 ст. 168 НК РФ.

- Правила заполнения корректировочного счета-фактуры.

- Письма Минфина от 30.03.2021 № 03-07-09/23079, от 18.12.2017 № 03-07-11/84472.

Как составляют и кто подписывает КСФ

Корректировочный счет-фактуру, КСФ, составляют в бумажном или электронном виде. Исключение — прослеживаемые товары , на них выставляют только электронные КСФ.

Можно оформить единый КСФ, если меняется стоимость товаров, работ или услуг, указанных в разных отгрузочных счетах-фактурах.

Документ подписывают руководитель и главный бухгалтер компании либо иные лица, у которых есть такие полномочия. Один человек может подписать КСФ как за руководителя, так и за главбуха, если он уполномочен на это.

От имени ИП корректировочный счет-фактуру вправе подписывать сам предприниматель или человек, у которого есть нотариальная доверенность на это .

Электронный КСФ подписывают только усиленной квалифицированной подписью руководителя, ИП или уполномоченного лица с машиночитаемой доверенностью.

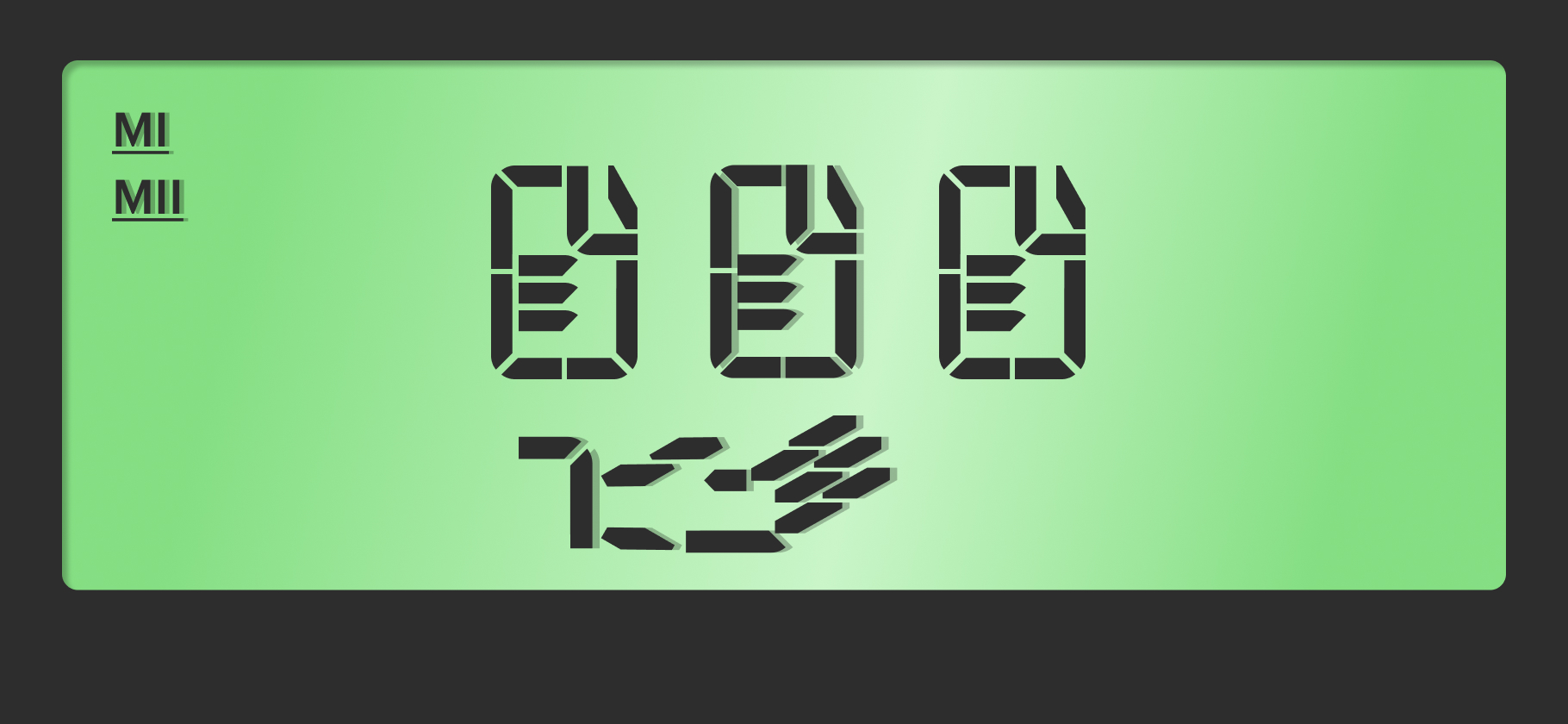

Как заполнить шапку корректировочного счета-фактуры

Верхнюю часть документа заполняйте так:

- строка 1 — номер и дата составления КСФ;

- строка 1а — прочерк;

- строка 1б — номер и дата первичного счета-фактуры, к которому составляете корректировочный. Если исходных счетов-фактур несколько, укажите номера и даты каждого;

- строки 2, 2а и 2б — название (ФИО ИП), адрес, ИНН и КПП продавца;

- строки 3, 3а и 3б — название (ФИО ИП), адрес, ИНН и КПП покупателя;

- строка 4 — название и цифровой код валюты;

- строка 5 — идентификатор госконтракта или договора о предоставлении организации федеральных субсидий или бюджетных инвестиций, если вы его заключали. Эти сведения возьмите из строки 8 первичного счета-фактуры.

Как заполнить табличную часть КСФ

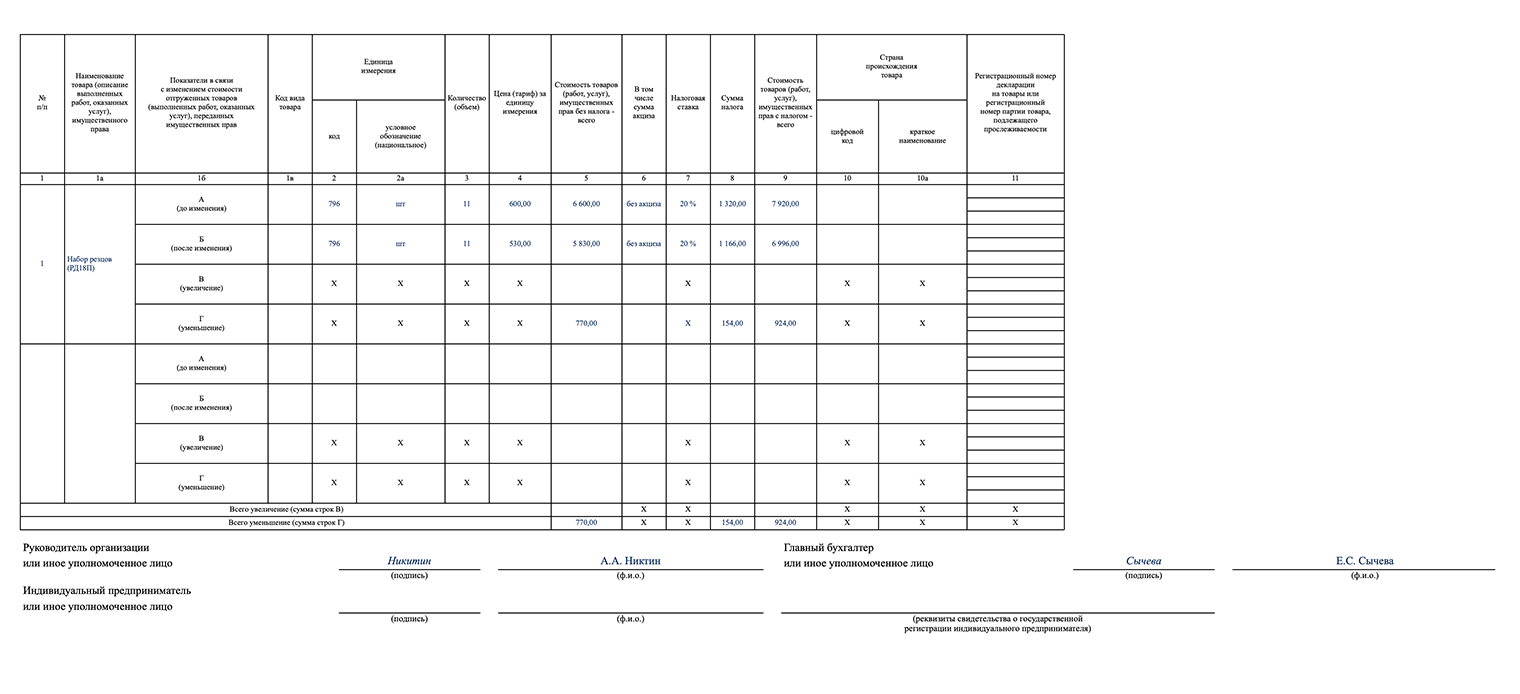

В графы 1, 1а, 1б, 1в, 2 и 2а вносят общие сведения о поставке:

- в графе 1 пишем порядковый номер записи — он соответствует номеру в графе 1 счета-фактуры, к которому составляете КСФ. Если составляете единый корректировочный счет-фактуру, приведите номера записи из каждого исходного документа;

- в графе 1а — наименование товаров, работ, услуг, у которых меняется цена или количество;

- графу 1в заполняете, если корректируете сведения об импорте в страны ЕАЭС — Армению, Беларусь, Казахстан или Киргизию. Укажите код вида товара согласно ТН ВЭД ЕАЭС из графы 1б первичного счета-фактуры. В остальных случаях ставьте прочерк;

- в графах 2 и 2а строк А (до изменения) и Б (после изменения) отразите код единицы измерения и его условное национальное обозначение, как в графах 2 и 2а первичного счета-фактуры. Если там эти графы не заполнены, в КСФ ставьте прочерки.

В графах с 3 по 9 КСФ указывают сведения об изменении цены или количества — то, что нужно подкорректировать.

В графу 3 впишите количество или объем товаров, работ, услуг:

- в строку А (до изменения) перенесите показатель из графы 3 первичного счета-фактуры;

- в строке Б (после изменения) проставьте новое количество, согласованное с покупателем. Если оно не меняется, то скопируйте данные из строки А.

В графе 4 укажите сведения о цене или тарифе:

- в строке А — показатель из графы 4 отгрузочного счета-фактуры;

- в строке Б — новая цена, согласованная с покупателем. Если она не меняется, повторите сумму из строки А.

В графе 5 — данные по общей стоимости поставки без НДС:

- в строке А — показатель из графы 5 отгрузочного счета-фактуры;

- в строке Б — общая стоимость товаров, работ, услуг без НДС с учетом изменения цены и количества поставки.

В графе 6 — сумма акциза, если он есть:

- в строке А — показатель из графы 6 первичного счета-фактуры;

- в строке Б — сумма акциза после изменения стоимости поставки.

Если данных нет, напишите «без акциза».

В графе 7 указывают ставку НДС. В строках А и Б напишите ставку из графы 7 первоначального счета-фактуры. Если продажа налогом не облагалась, укажите «без НДС».

В графе 8 — данные об изменении суммы НДС:

- в строку А скопируйте сумму НДС из графы 8 первичного счета-фактуры;

- в строке Б укажите новую сумму налога после изменения стоимости поставки.

В графе 9 укажите общую стоимость поставки с НДС:

- в строку А повторите показатель из графы 9 отгрузочного счета-фактуры;

- в строке Б напишите общую стоимость с НДС после изменения стоимости поставки.

В графах 5, 6, 8 и 9 нужно по каждой графе посчитать разницу между показателями строк А (до изменения) и строк Б (после изменения). Если разница положительная, укажите ее в строке Г (уменьшение) соответствующей графы. Если отрицательная, приведите ее без знака «минус» в строке В (увеличение).

Затем по графам 5, 8, 9 подведите итоги в строках «Всего увеличение (сумма строк В)» и «Всего уменьшение (сумма строк Г)».

Графы 10 и 10а заполняют только по товарам, которые произведены не в России: в графе 10 — код страны происхождения товара, а в 10а — ее краткое наименование.

Графу 11 нужно заполнить:

- по товарам, которые не подлежат прослеживаемости, в двух случаях. Первый: они ввезены в Россию и их таможенное декларирование предусмотрено правом ЕАЭС. Второй: они выпущены для внутреннего потребления при завершении действия процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области. В обоих случаях в графе 11 отразите регистрационный номер декларации;

- по товарам, подлежащим прослеживаемости, укажите регистрационный номер партии товара.

Графы 12, 12а, 13 и 14 заполняют только по прослеживаемым товарам.

Где и как регистрировать КСФ

Корректировочные счета-фактуры на уменьшение цены отгрузки регистрируйте в книге покупок с кодом вида операции 18, а на увеличение — в книге продаж с кодом 01.

КСФ за прошлые периоды регистрируйте в квартале выставления документа покупателю. Единый КСФ регистрируют также с кодом 01.

Корректировочные счета-фактуры нумеруют в книгах по хронологии вместе с остальными счетами-фактурами.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes