Я задолжал 138 000 ₽ трем банкам, потому что не умел пользоваться кредитными картами.

Мне 30 лет, я живу в Москве один в съемной квартире, работаю в компании, которая производит изделия из пластика. Сейчас мой ежемесячный заработок — 80 000 ₽, но на момент, когда я начал «коллекционировать» кредитки, мой доход был меньше — всего 25 000 ₽. За первой картой последовали еще две: сам не заметил, как залез в долги, а общение с коллекторами стало моей повседневной рутиной.

Расскажу, почему я стал оформлять кредитные карты, как провалился в финансовую яму, а потом из нее вылезал, и какие выводы сделал.

Как и почему я набирал кредитные карты

Кредитная карта — это финансовый продукт. Банк дает в долг деньги, которые можно расходовать по своему усмотрению. Чтобы не платить проценты, нужно вернуть потраченное в определенный период — он называется льготным, беспроцентным или грейс-периодом.

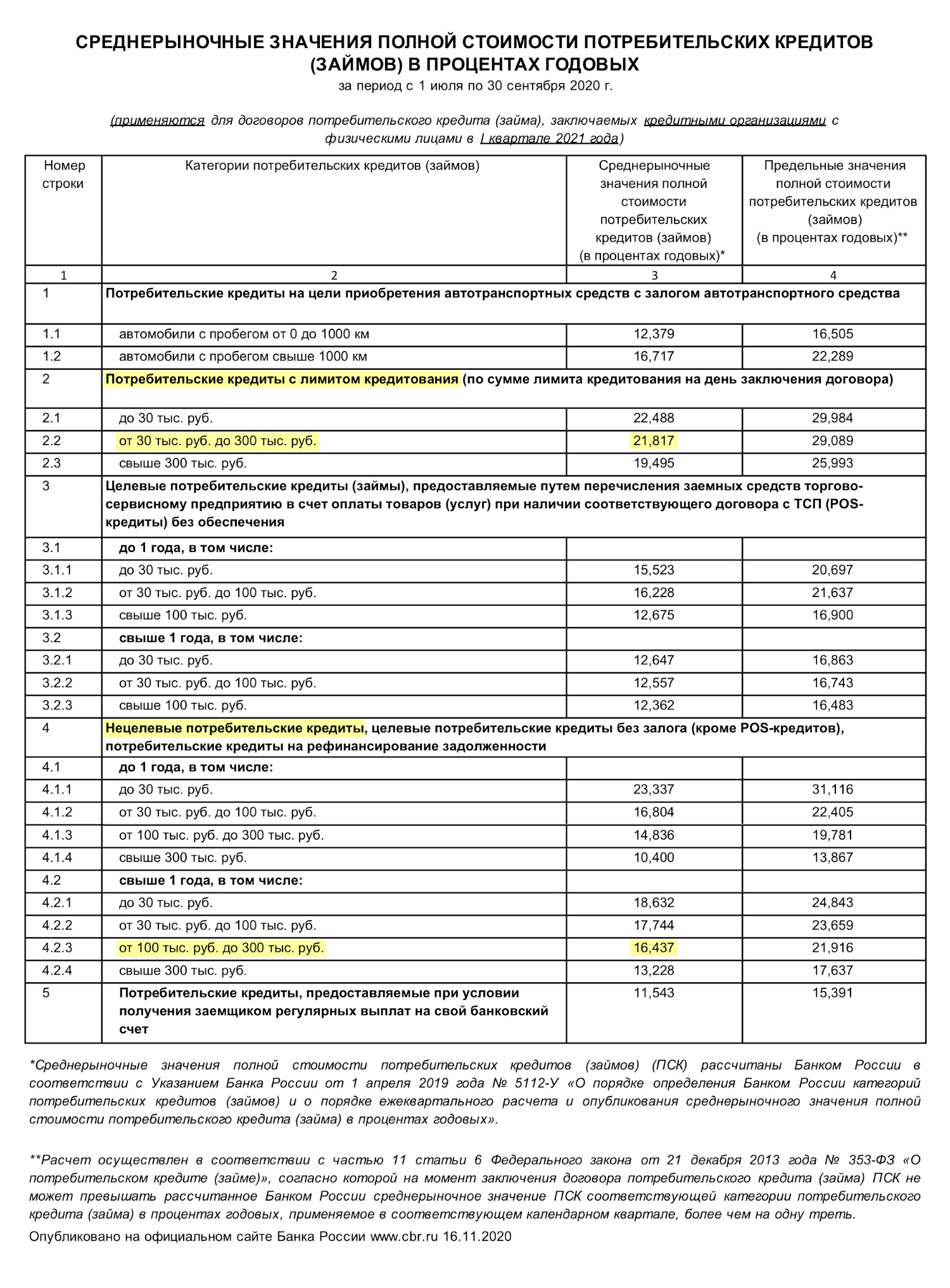

Если заемщик не успевает расплатиться до конца этого периода, то ему одним днем начисляются проценты на всю сумму и за весь срок, в течение которого он пользовался деньгами банка. Причем процент по кредитным картам гораздо выше, чем по потребительскому кредиту.

У любой кредитки есть лимит — это та сумма, которую банк доверяет заемщику. Например, если лимит по карте 300 000 ₽, то именно столько можно с нее потратить — и не больше.

Карта Сбербанка. В 2011 году я оформлял потребительский кредит, и банк навязал мне в довесок кредитную карту с лимитом 90 000 ₽. В августе 2013 года мне повысили лимит до 108 000 ₽, а в апреле 2014 года — до 130 000 ₽. Каждый раз я соглашался.

Я систематически не закрывал задолженность до конца льготного периода, поэтому банк начислял мне проценты из расчета 19% годовых. Ежемесячно я платил около 6000 ₽, из которых 2500 ₽ уходили на погашение процентов.

Карта была мне не нужна: взял ее на всякий случай, к тому же консультант объяснил, что первый год обслуживания — бесплатно. Я до сих пор погашаю долг по этой кредитке, но планирую полностью расплатиться до ноября 2022 года.

Карта «МТС-банка». В июне 2013 года в торговом центре я оформил еще одну кредитку от «МТС-банка». В то время мне не хватало заплаты, первая карта уже была опустошена — я не придумал ничего лучше, чем взять новую.

Видимо, моя кредитная история уже тогда не внушала оптимизма, потому что банк предоставил очень низкий лимит — всего 5000 ₽. А процент был примерно таким же — 18,5% годовых.

Карта Т-Банка. Я не остановился на достигнутом: уже через месяц у меня вновь закончились деньги и пришлось действовать по проверенной схеме. Я обзавелся очередной кредиткой, на этот раз от Т-Банка. Тенденция на снижение кредитного лимита продолжилась — мне одобрили лишь 3000 ₽.

Проблемы из-за долгов

Когда появились просрочки, мне стали звонить из банков два-три раза в неделю. Я объяснял сотрудникам службы по взысканию задолженности свою непростую финансовую ситуацию и обещал платить.

Все было вежливо и корректно. Взыскатели уточняли, когда ждать просроченный платеж. Я что-то обещал, они делали вид, что поверили, и фиксировали дату для следующего звонка — в среднем через неделю после этого. В следующий раз звонили в назначенный день, чтобы напомнить о себе и узнать, ждать ли денег. Я изо всех сил старался выполнять обещания, но получалось не всегда — в таком случае мы договаривались на новую дату.

На адрес по прописке приходили письма с требованием погасить долг, если не хочу судебных разбирательств. Несколько раз звонили моим родителям, так как я оставил их номера в анкете, когда оформлял карту. Родители реагировали очень бурно: каждый раз высказывали мне, какой я безответственный разгильдяй — это было неприятно. Я успокаивал родителей и обещал решить финансовые проблемы.

В итоге я договорился со специалистами Сбербанка, что буду вносить обязательные ежемесячные платежи, а они не станут передавать долг коллекторскому агентству. Как только начал платить, звонки прекратились, но сильно легче не стало. Задолженность не росла, но и не уменьшалась: я зачислял деньги на кредитку и сразу же их тратил.

А вот с Т-Банком и «МТС-банком» мы не нашли общий язык. После нескольких месяцев просрочки по этим кредиткам мне позвонили коллекторы и сообщили, что теперь они будут работать со мной. Я ожидал, что теперь-то начнется самая жесть, но коллекторы оказались адекватными. Они ничем мне не угрожали, не заливали замки клеем и не расписывали стены подъезда надписями вроде «Вася, верни долг». Общение с ними прекратилось, когда я начал погашать задолженность.

Как я начал разбираться в своих финансах

Мне надоело ощущать себя должником, постоянно общаться со взыскателями, оправдываться и что-то объяснять. Я решил все кардинально изменить.

Сначала я стал читать литературу по финансовой грамотности и ведению личного бюджета: различные статьи в интернете, книги Радислава Гандапаса и Роберта Кийосаки. Отдельно отмечу книгу Роберта Кийосаки «Богатый папа, бедный папа», в которой много рассказывается о пассивном доходе. Эта книга помогла понять, что мое финансовое благополучие зависит только от меня. Если я не составлю собственный план и не буду следовать ему, то так и проживу жизнь в долгах, перебиваясь от зарплаты до зарплаты.

Но главную роль в избавлении от пагубных финансовых привычек сыграли два моих друга — Александр и Андрей. Александр работает директором в страховой фирме, а у Андрея собственный бизнес. Я рассказал им о проблеме, и они решили мне помочь.

Но помощь бывает разная. Друзья могли просто дать мне денег на выплату кредитов, что было бы бесполезно: я быстро набрал бы новые долги. Вместо этого они научили меня самостоятельно выбираться из финансовых ям.

Мы составили план:

- Подсчитать, сколько всего я должен банкам.

- Начать ежедневно и подробно вести таблицу доходов и расходов.

- Выявить расходы, которые можно сократить.

- Определить сумму ежемесячного погашения.

- Найти новые виды дохода и пустить их на выплату долгов.

- Определить сроки погашения задолженности и четко следовать плану.

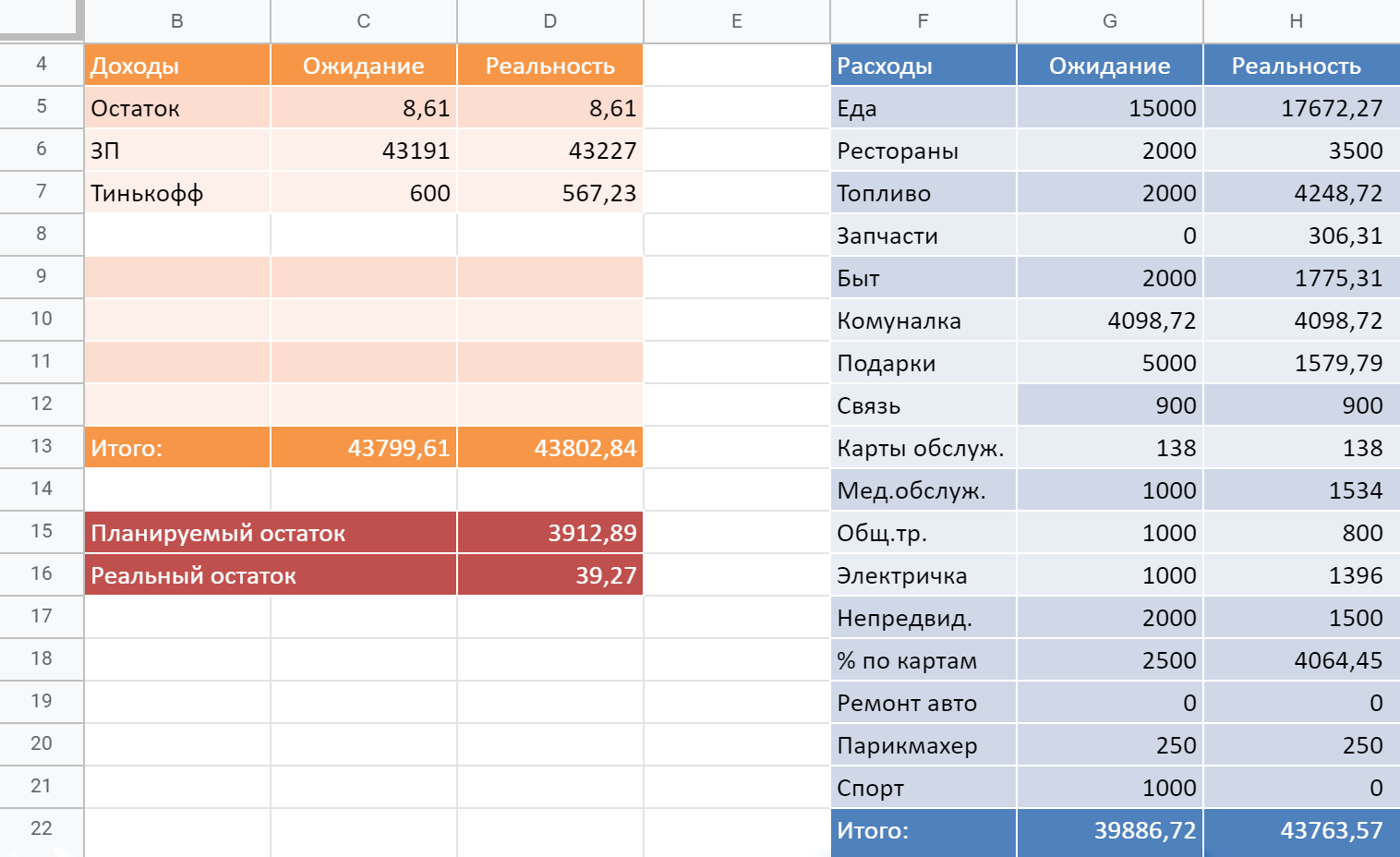

Моя общая задолженность составила 138 000 ₽: 130 000 ₽ — Сбербанку, 5000 ₽ — «МТС-банку», 3000 ₽ — Т-Банку. Для учета доходов и расходов я составил таблицу в «Экселе» и начал вести бюджет. Выяснилось, что ежедневно фиксировать все траты сложнее, чем казалось. По итогам месяца 5% расходов у меня остались неучтенными: я не знал, на что ушли эти деньги.

Когда мы проанализировали расходы, оказалось, что я слишком много трачу на обеды в кафе и фастфуд, а также на оплату процентов по кредитным картам. Ежемесячно я переплачивал 2500 ₽ Сбербанку и по 200 ₽ «МТС-банку» и Т-Банку — эти суммы не уменьшали задолженность, а шли в счет процентов.

Я вел подробнейший учет доходов и расходов полтора года, а потом необходимость в нем отпала: научился мысленно прикидывать свой бюджет. Но от дневника ежемесячных трат не отказался: надо понимать, куда уходят деньги, и контролировать это.

Как я гасил долги по кредиткам

Я решил реже питаться в кафе, отказаться от бизнес-ланчей и брать на работу еду из дома, а сэкономленные деньги направлять на погашение долгов. Начал с кредиток от «МТС-банка» и Т-Банка, потому что задолженность по ним была меньше — так психологически легче. Я ежемесячно вносил по 1000 ₽ на каждую карту и полностью рассчитался за четыре месяца.

Со Сбербанком все оказалось сложнее. Чтобы слезть с процентов, нужно было до конца льготного периода зачислять на карту всю сумму долга — 130 000 ₽. Таких денег у меня не было, но друзья пришли на помощь. Они рассказали мне о необычном способе погашения:

- До окончания льготного периода друзья переводят мне на кредитную карту полную сумму задолженности.

- Банк считает, что долг погашен, проценты не начисляются.

- Возвращаю друзьям деньги с кредитки, но за вычетом суммы, на которую хочу уменьшить обязательства перед банком. Часто за такие операции с кредитной картой предусмотрена комиссия, но я ее не плачу — дальше расскажу почему.

- Перечисляю друзьям недостающую сумму со своей дебетовой карты.

Я как будто ежемесячно полностью закрывал долг и сразу же брал деньги снова, но уже чуть меньше. Друзья ничего не теряли: я быстро «прокручивал» их деньги и возвращал.

Чтобы было понятнее, покажу на примере. В феврале 2018 года мой долг составлял 130 000 ₽. Я решил, что буду ежемесячно уменьшать его на 3000 ₽.

Друг перечислил мне 130 000 ₽, которые я вернул ему уже на следующий день: 127 000 ₽ — с кредитки, еще 3000 ₽ — со своей дебетовой карты. При первом зачислении банк удержал с меня 2500 ₽ в качестве процентов, потому что на тот момент я платил за пределами льготного периода. Таким образом, после этой операции задолженность составила: 130 000 ₽ − 130 000 ₽ + 127 000 ₽ + 2500 ₽ = 129 500 ₽.

В следующем месяце друг перевел мне 129 500 ₽, которые я сразу вернул: 126 500 ₽ — с кредитки, 3000 ₽ — с дебетовой карты. На этот раз банк не взял проценты, ведь я расплатился во время льготного периода. Сумма долга стала 126 500 ₽, каждый последующий месяц она уменьшалась на 3000 ₽.

В апреле того же года я дополнительно внес свои 2500 ₽ и не стал их выводить — для ровного счета, чтобы остаток был кратным 3000 ₽. Постепенно брал все меньше денег у друзей, хотя они и не жаловались: просто не хотелось обременять людей моими проблемами. Схема оставалась прежней: я зачислял на кредитную карту всю сумму долга, а через несколько дней забирал ее обратно, но за вычетом 3000 ₽.

Сейчас мне осталось выплатить 66 000 ₽. Через 22 месяца я полностью рассчитаюсь с банком, если буду следовать графику платежей. Я уже не пользуюсь помощью друзей: моей зарплаты хватает, чтобы погашать долг своими силами.

Как я оплачивал долг по карте

| Месяц | Задолженность по кредитке | Проценты банка | Перечисления от друзей | Возвращал друзьям с кредитки | Возвращал друзьям с дебетовки | Доплачивал сам |

|---|---|---|---|---|---|---|

| Февраль | 130 000 ₽ | 2500 ₽ | 130 000 ₽ | 127 000 ₽ | 3000 ₽ | 0 ₽ |

| Март | 129 500 ₽ | 0 ₽ | 129 500 ₽ | 126 500 ₽ | 3000 ₽ | 0 ₽ |

| Апрель | 126 500 ₽ | 0 ₽ | 124 000 ₽ | 121 000 ₽ | 3000 ₽ | 2500 ₽ |

| Май | 121 000 ₽ | 0 ₽ | 121 000 ₽ | 118 000 ₽ | 3000 ₽ | 0 ₽ |

| Июнь | 118 000 ₽ | 0 ₽ | 118 000 ₽ | 115 000 ₽ | 3000 ₽ | 0 ₽ |

| Июль | 115 000 ₽ | 0 ₽ | 115 000 ₽ | 112 000 ₽ | 3000 ₽ | 0 ₽ |

| Август | 112 000 ₽ | 0 ₽ | 112 000 ₽ | 109 000 ₽ | 3000 ₽ | 0 ₽ |

| Сентябрь | 109 000 ₽ | 0 ₽ | 109 000 ₽ | 106 000 ₽ | 3000 ₽ | 0 ₽ |

| Октябрь | 106 000 ₽ | 0 ₽ | 106 000 ₽ | 103 000 ₽ | 3000 ₽ | 0 ₽ |

| Ноябрь | 103 000 ₽ | 0 ₽ | 103 000 ₽ | 100 000 ₽ | 3000 ₽ | 0 ₽ |

| Декабрь | 100 000 ₽ | 0 ₽ | 50 000 ₽ | 47 000 ₽ | 3000 ₽ | 50 000 ₽ |

| Январь | 97 000 ₽ | 0 ₽ | 47 000 ₽ | 44 000 ₽ | 3000 ₽ | 50 000 ₽ |

| Февраль | 94 000 ₽ | 0 ₽ | 44 000 ₽ | 41 000 ₽ | 3000 ₽ | 50 000 ₽ |

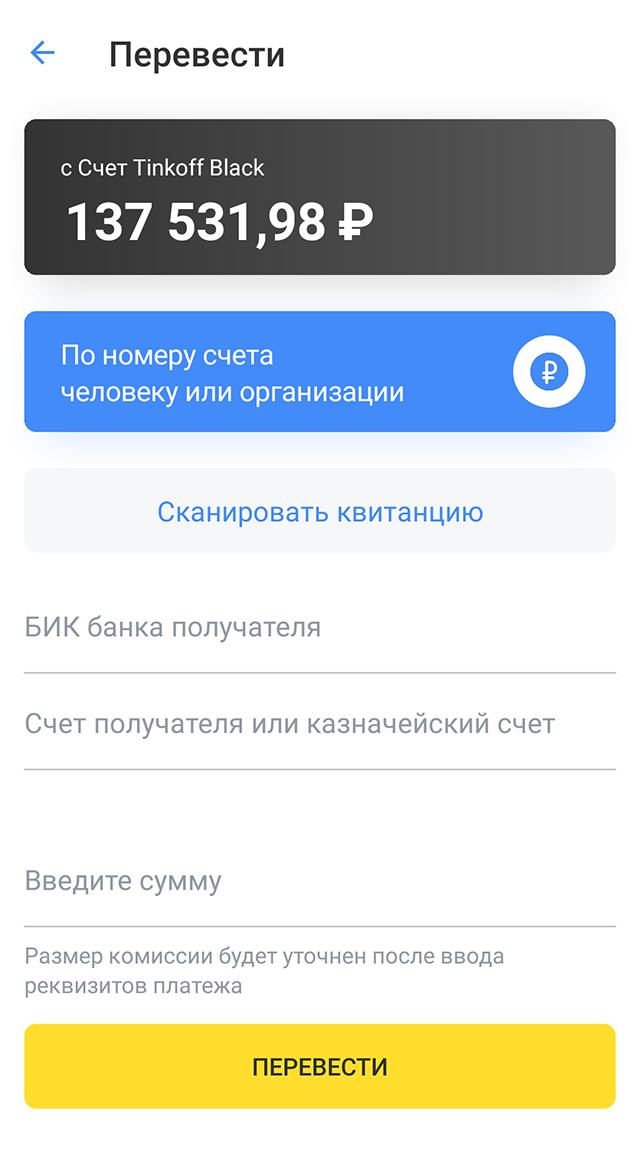

Как мне перечисляли деньги на кредитку. Друзья отправляли деньги с дебетовой карты Black Т-Банка на кредитку Сбера через мобильное приложение Т-Банка. Чтобы не платить комиссию, они делали перевод по номеру счета, к которому привязана кредитка, его можно посмотреть в реквизитах карты.

Не перепутайте: номер счета и номер кредитки — это разные номера.

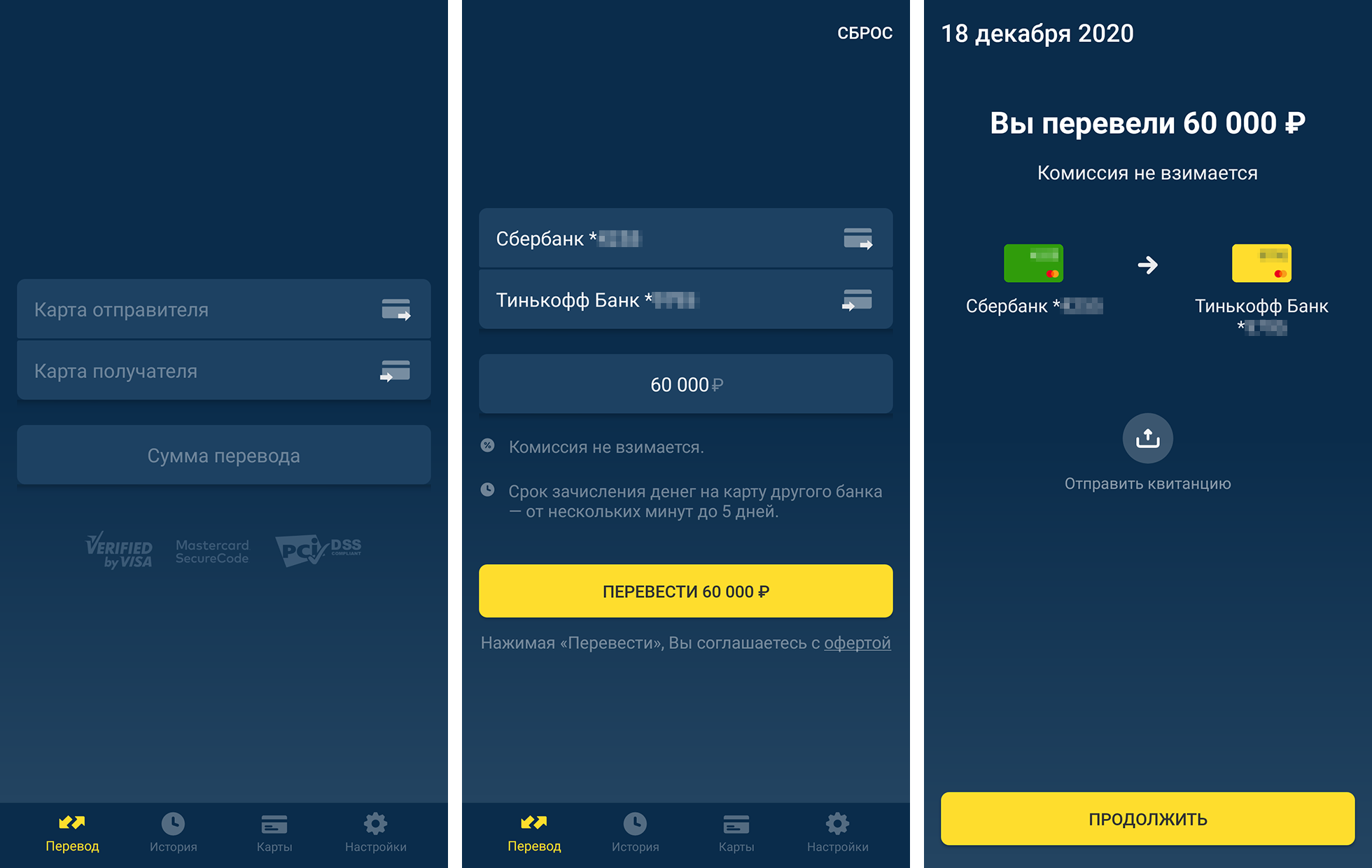

Как я выводил деньги с кредитки без комиссии. Чтобы вернуть деньги, я использовал приложение «С карты на карту».

Я делал переводы с кредитки Сбербанка на дебетовую карту Т-Банка бесплатно, комиссии не было. Не знаю, что случится, если использовать другие карты: возможно, произойдет начисление комиссии или процентов.

Не все банки позволяют бесплатно выводить кредитные деньги — учитывайте этот момент, если решите пойти моим путем.

Уточните у консультантов банка, который выпустил кредитку, возможна ли такая операция и предусмотрена ли комиссия. Обязательно изучите тарифы и условия использования карты, прежде чем что-то делать.

Это личный опыт автора, а не руководство к действию

Самый сложный момент схемы, которую описывает автор, — вывод денег с кредитки. Дело в том, что каждый раз, когда вы оплачиваете покупку картой, банк зарабатывает на этом.

Вы купили в супермаркете продукты на 1000 ₽ и расплатились кредиткой. Магазин получит не всю сумму, а чуть меньше. Разницу распределят между собой посредники, в том числе платежная система и банк. Если же вы забрали деньги с карты, то банк не получит ничего, и для него это невыгодно.

Поэтому по некоторым кредиткам действуют ограничения: при выводе или снятии денег устанавливается комиссия, перестает действовать льготный период и начисляются проценты.

Помните, что это просто личный опыт автора. Если ему удалось бесплатно выводить деньги с кредитки — совсем не обязательно, что получится и у вас. Комбинации разных карт могут давать разный результат. Все меняется: сегодня эта схема работает, а завтра — нет.

Совет от Т—Ж: прежде чем что-то делать, хорошо обдумайте, соберите информацию, пообщайтесь с банковскими консультантами. А если хотите разобраться в кредитных картах и узнать, как безопасно зарабатывать на них, пройдите наш бесплатный курс.

Как я начал зарабатывать на финансовых продуктах

Я понял, что жизнь одним днем и в долг не по мне, поэтому решил создать финансовую подушку и копить на долгосрочные цели. Вот что я предпринял.

Заработок на кредитных картах. Летом 2018 года Сбербанк предложил увеличить лимит до 260 000 ₽. Я согласился, но действовал уже иначе: не тратил кредитные деньги, а переводил на дебетовую карту другого банка и держал там месяц. Потом возвращал их на кредитку, чтобы не выйти за пределы льготного периода. И так по кругу.

Банки платят клиентам за то, что они хранят свои деньги на счетах. Поэтому я держу кредитные средства на дебетовой карте, чтобы получить процент на остаток, а через месяц возвращаю их Сбербанку. По сути, беру деньги у одного банка бесплатно и передаю другому, но уже за вознаграждение.

Среднемесячный заработок: 500 ₽.

Вклад. Создал отдельный вклад под 4% годовых, чтобы накопить на новую мебель для дома. Ежемесячно пополняю его на 3000 ₽ — сейчас там 83 466,71 ₽. Когда мне дарят денежные подарки или премии на работе, 50% от суммы отправляю на вклад.

Можно было бы снять вклад и закрыть долг по кредитке, но нет смысла этого делать: сейчас я пользуюсь кредитными деньгами безвозмездно, а за вклад мне платят проценты.

Среднемесячный заработок: 210 ₽.

Финансовая подушка. Я поставил цель: создать резерв на случай потери работы или трудоспособности в размере двух зарплат, то есть 160 000 ₽. Каждый месяц откладываю по 4000 ₽ и держу деньги на вкладе под 2,5% годовых — накопил уже 57 011,34 ₽.

Эти деньги лежат в другом банке, не там, где хранится основной вклад. За доходностью не гонюсь: между 4% и 2,5% разница несущественная, если оперировать небольшими суммами. Для меня важнее распределить активы по разным корзинам, чтобы защититься от рисков.

Среднемесячный заработок: 115 ₽.

Валюта. Пока у меня есть только 500 $, но цель — 5000 $. Покупаю валюту на бирже, а не в банках, и только в моменты, когда ее стоимость падает. Так выгоднее: например, если на бирже доллар стоит 75 ₽, то в банках цена выше — около 78 ₽.

Среднемесячный заработок: посчитаю, когда обменяю валюту на рубли.

Инвестиции. Я скачал приложение «Т-Инвестиции», прошел обучение, получил в подарок акции на сумму около 1000 ₽. Пока набираюсь опыта, поэтому мой портфель еще небольшой — 20 000 ₽.

Среднемесячный заработок: около 300 ₽ за счет продажи подорожавших акций, получения дивидендов и купонов по облигациям.

Другие источники дохода. Я начал с простого: продал ненужные вещи на «Авито» и выручил 2500 ₽, которые направил на погашение долгов.

Потом нашел подработку: устроился курьером, доставлял документы по вечерам и выходным — за неделю получал в среднем около 1500 ₽. Проработал четыре месяца и уволился: сказалась усталость и недосыпание.

После этого решил сосредоточиться на том, чтобы повысить доход на основной работе. Подошел к начальнику, рассказал ему о финансовых трудностях, попросил увеличить ежемесячную премию. На всякий случай напомнил, что работаю хорошо — нареканий нет. Руководитель пошел навстречу: прибавил 800 ₽ и посоветовал пройти обучение внутри компании, если хочу зарабатывать больше. Я согласился.

Обучение состояло из двухмесячной стажировки на новом участке производства, а в конце — экзамен, с которым я справился. Мне повысили оклад и увеличили премию, общая прибавка составила 5500 ₽.

Сейчас я начальник участка, где проходил обучение. У меня в подчинении 10 человек, зарплата — 70 000 ₽. Беру подработки, участвую в проектах — дополнительно получаю около 10 000 ₽ в месяц.

Мои ежемесячные доходы — 81 625 ₽

| Зарплата | 70 000 ₽ |

| Подработки | 10 000 ₽ |

| Заработок на кредитке | 500 ₽ |

| Кэшбэк по дебетовой карте | 500 ₽ |

| Инвестиции | 300 ₽ |

| Вклад | 210 ₽ |

| Проценты от финансовой подушки | 115 ₽ |

Ежемесячные вложения — 12 000 ₽

| Финансовая подушка | 4000 ₽ |

| Вклад | 3000 ₽ |

| Валюта | 3000 ₽ |

| Акции и облигации | 2000 ₽ |

Выводы

- Затыкать финансовые дыры кредитами — плохая идея. Банк не меценат, он обязательно потребует вернуть долг с процентами.

- Не набирайте кредитки «на всякий случай»: велик соблазн воспользоваться ими, особенно при возникновении каких-то проблем.

- Прежде чем оформить любой финансовый продукт, разберитесь, как он работает, изучите его плюсы и минусы.

- Ведите и планируйте бюджет, чтобы понимать, на чем можно сэкономить и как оптимизировать расходы.

- Откладывайте деньги на финансовую подушку, чтобы не занимать у друзей и не брать кредиты под бешеные проценты.

- Если все-таки попали в долговую яму, структурируйте расходы и создайте план спасения.

- Не замалчивайте проблему, не делайте вид, что способны справиться со всем самостоятельно, если это не так. Мне очень помогли советы и финансовая поддержка друзей — без них я бы не вылез из долгов.

- Не игнорируйте звонки от взыскателей: объясняйте ситуацию, договаривайтесь, просите отсрочку.

- Развивайте финансовую грамотность: читайте литературу, узнавайте о финансовых продуктах, которые могут приносить прибыль.