Как работает стратегия усреднения стоимости?

Хотелось бы узнать, как именно работает стратегия усреднения стоимости и насколько она эффективна? Стоит ли ее использовать новичку или есть какие-то нюансы и сложности и новичку она не подходит?

Усреднение долларовой стоимости, или dollar-cost averaging, DCA, — это популярная стратегия, при которой инвестор покупает целевые активы с определенной периодичностью независимо от их цен. То есть инвестор игнорирует ситуацию на рынке и не ищет лучшего момента для покупки.

Такой подход нивелирует влияние рыночной волатильности и отлично подходит пассивным инвесторам: не приходится отслеживать состояние рынка и ловить оптимальную точку входа.

При этом усреднение стоимости может работать в разных ситуациях. Первый вариант: у инвестора есть крупная сумма для вложений, но он опасается вкладывать ее всю разом. Второй вариант: он регулярно инвестирует часть дохода. Расскажу про каждый из них.

Вложение крупной суммы по частям

Если у вас на руках есть крупная сумма — например, от продажи недвижимости или автомобиля — и вы хотите вложить ее на фондовом рынке, возникает дилемма.

Можно инвестировать все сразу — в англоязычной литературе это называют lump-sum investing, или LSI. Или вложить деньги небольшими порциями, то есть по стратегии усреднения долларовой стоимости — DCA.

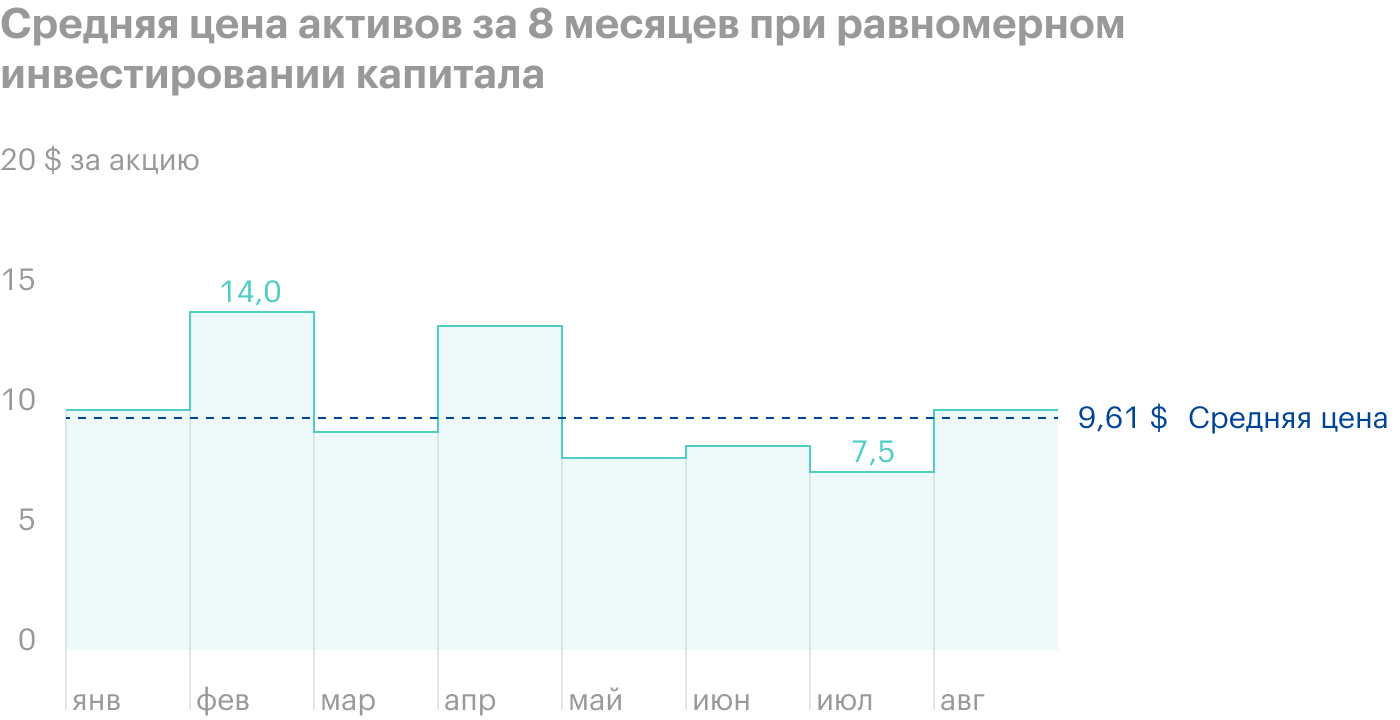

Предположим, у инвестора есть 8000 $. Он может вложить все сразу или вкладывать по 1000 $ в те же активы на протяжении восьми месяцев. За это время из-за рыночной волатильности цена активов будет то расти, то падать. При этом диапазон цен, допустим, варьируется от 7,5 до 14 $ за акцию.

В первом случае, если инвестор вкладывает всю сумму сразу, в зависимости от текущей конъюнктуры рынка он может купить акции как дешево, так и дорого. И эта неопределенность вызывает дополнительный стресс, особенно если актив подешевеет после покупки.

Если же инвестор использует стратегию усреднения, то он наберет позицию по средней цене 9,61 $, как показано ниже.

Однако в среднем выгоднее вложить все деньги сразу и не растягивать крупную сумму на большой срок. Мы уже приводили доводы в пользу этого в статьях:

Вкратце напомню, что к чему, и дополню эти статьи свежими данными.

Исследователи проанализировали доходность всех десятилетних интервалов на отрезке с 1950 по 2021 год при вложении 1 млн долларов в акции и облигации США двумя способами:

- вложение всего капитала разом, то есть LSI;

- по стратегии DCA — усреднения долларовой стоимости. В этом случае деньги инвестировались равными порциями в течение первых 12 месяцев, и следующие 9 лет портфель оставался без изменений.

Обе стратегии тестировались в трех вариациях портфелей: 100% американские акции, 100% облигации США и сочетание этих классов активов в пропорции 60/40. Оказалось, что в большинстве случаев единоразовое вложение давало лучшую полную доходность по истечении 10 лет.

Процент случаев, когда стратегия LSI опережала DCA на всех десятилетних интервалах с 1950 по 2021 год

| Портфель | LSI лучше, чем DCA |

|---|---|

| 100% акции | 74,8% случаев |

| 60/40 | 80,22% случаев |

| 100% облигации | 88,89% случаев |

Основная причина, почему так происходит, — долгосрочная связь между риском и доходностью. Как мы знаем, акции более рискованны, чем облигации, а те более рискованны, чем наличные. При этом более высокая доходность обычно связана с более высоким риском.

У портфеля с преобладанием более рисковых ценных бумаг в долгосрочной перспективе более высокая ожидаемая доходность. Если же инвестор использует стратегию DCA, он довольно долго удерживает денежную позицию, которая ничего не приносит.

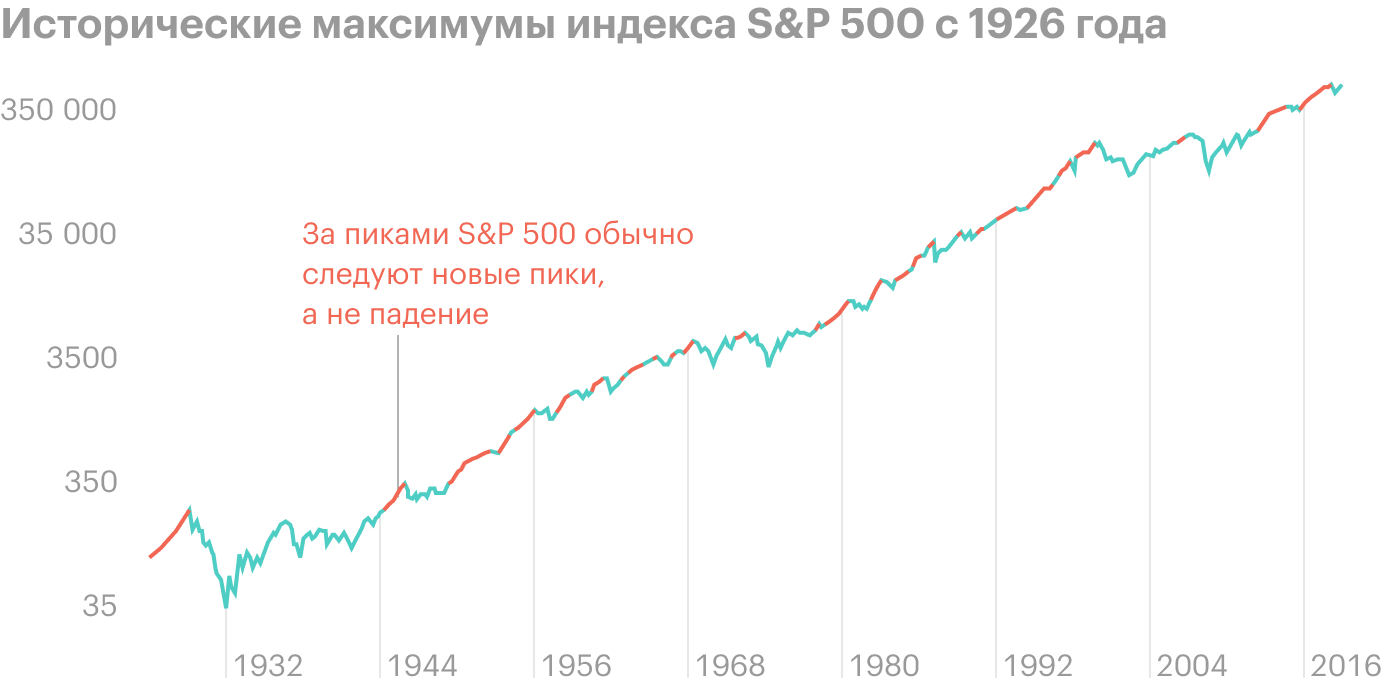

Кроме того, статистически акции большую часть времени растут, нежели падают. За максимумами рынка чаще всего следуют новые максимумы. Это во многом и объясняет высокую частоту успеха стратегии LSI. А те от 11 до 25% случаев, когда LSI проиграла, пришлись на сценарии, когда вслед за покупкой активов последовал медвежий рынок.

Если речь идет о коротком горизонте инвестирования, менее 3—5 лет, то стратегия DCA тем более не очень актуальна. В этом случае инвестору следует фокусироваться на низковолатильных активах, например кратко- и среднесрочных государственных облигациях.

Цена таких активов слабо колеблется. Кроме того, инвестор может не обращать внимания на цену облигаций, если держит их до погашения. Лучше не затягивать с инвестированием в облигации, чтобы как можно быстрее начать получать купонный доход.

Регулярное вложение части дохода

Стратегия DCA идеально подходит, чтобы регулярно инвестировать относительно небольшие суммы. Например, если вы вкладываете в фондовый рынок часть зарплаты, то можете раз в месяц покупать одни и те же активы.

Допустим, инвестор решил, что ему подходит портфель, где фонд акций США занимает 40%, фонд акций развивающихся стран — 10%, а остальные 50% — это фонд российских ОФЗ. Этот инвестор может каждый месяц инвестировать 20 000 ₽.

В таком случае он ежемесячно вкладывает 8000 ₽ в фонд акций США, 2000 ₽ — в фонд акций развивающихся стран и 10 000 ₽ — в фонд ОФЗ. Либо он может каждый месяц докупать активы так, чтобы ребалансировать портфель, то есть воссоздать исходные пропорции активов — 40/10/50.

Можно пополнять портфель не каждый месяц, а раз в два-три месяца или даже реже. Либо другой вариант: временно парковать свободные деньги в какие-то безопасные инструменты вроде банковских депозитов, а вносить деньги на брокерский счет или ИИС и покупать активы согласно выбранной стратегии — только при очередной ребалансировке, например раз в полгода. Это зависит от финансовых возможностей и личных предпочтений.

В любом случае при таком подходе инвестор регулярно усредняет цену купленных активов. При этом он покупает активы сразу или почти сразу, как у него появляются деньги для этого. То есть получается некая комбинация стратегий «регулярно вкладывать» и «вложить все сразу».

Если вкладывать деньги, как только они у вас появляются, вы в среднем получите более высокую доходность. В долгосрочной перспективе рынки обычно растут, а их доходность обычно выше, чем у тех же вкладов, хотя гарантий нет.

Преимущества усреднения стоимости

Если инвестор регулярно вкладывает часть дохода, у него мало альтернатив DCA. Но можно экспериментировать с частотой пополнений, ребалансировок и некоторыми другими параметрами. Если же надо вложить крупную сумму, то, как я показал выше, в среднем выгоднее вложить все сразу.

В любом случае у стратегии усреднения стоимости есть плюсы.

Эмоции. Эмоциональное благополучие инвестора не менее значимо, чем финансовая эффективность портфеля. А эта стратегия довольно безопасна и психологически комфортна для новичков: она дисциплинирует и защищает инвестора от неудачного входа и связанных с этим негативных эмоций.

Регулярное вложение небольших сумм независимо от конъюнктуры рынка не вызывает такого стресса, как попытка угадать лучшую точку входа. Даже если точка входа удачная, инвестор все равно будет расстраиваться, если на следующий день актив подешевеет.

Конечно, если смотреть на все это с точки зрения долгосрочного инвестора, то происходящее — только рыночный шум. Но волатильность может потрепать нервы, даже когда объективно все хорошо.

Стратегия защищает от риска принять неэффективные решения из-за жадности или страха. Например, часто новички покупают больше, когда цена акции уже выросла. А когда котировки падают, они продают актив, хотя это может быть хорошей возможностью купить его.

При усреднении долларовой стоимости всего этого нет: вы сосредотачиваетесь на том, чтобы купить активы на определенную сумму в установленный период, игнорируя рыночные колебания. Особенно это актуально, когда речь идет о волатильных активах вроде акций и в периоды нестабильности, когда рынки штормит.

Простота. Стратегия DCA отлично подходит пассивным инвесторам, так как она требует минимального участия и временных затрат.

Инвестору не приходится отслеживать рынок и проводить фундаментальный или технический анализ. Достаточно определить нужный состав портфеля, регулярно его пополнять и докупать выбранные ранее активы.

Данную стратегию часто используют в случае с ленивыми портфелями, которые состоят из фондов ETF.

Выгода при падении рынка. Стратегию DCA применяют на медвежьих рынках, чтобы постепенно накапливать позиции. Ведь если дожидаться дна, инвестор может упустить момент, когда на рынке случится быстрый отскок, или, напротив, купить активы на все деньги слишком рано.

В конечном счете инвестору нужно найти баланс между доходностью портфеля и терпимостью к риску. Если инвестор не готов постоянно следить за рынком и ему важно эмоциональное спокойствие, то DCA — подходящий способ инвестирования.

Что в итоге

Усреднение стоимости, или DCA, — это систематическое вложение одинаковых сумм через определенные промежутки времени независимо от цены актива. Из-за этого цена покупки актива будет средней, а не максимально или минимально возможной.

Исторические данные показывают, что вкладывать капитал в фондовый рынок в среднем лучше разом и не растягивать процесс. Это касается и акций, и облигаций. Если затягиваете с вложением, то упускаете доходность. Но вкладывать единовременно крупную сумму бывает психологически тяжело, так что DCA может быть приемлемым вариантом.

Стратегия хороша, если инвестор вкладывает небольшие суммы с зарплаты или другого дохода. Это удобный вариант для пассивных инвесторов, которые не хотят тратить много времени на управление портфелем, поиск лучших точек входа в интересующие их активы и так далее.