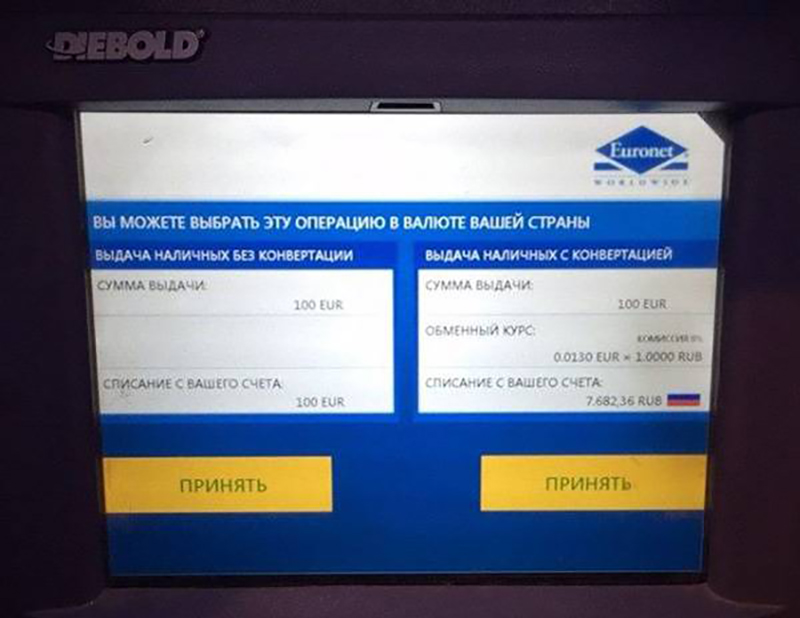

Дело было в Испании. Олег снимал 100 евро в банкомате.

Курс ЦБ был 70,14 ₽ за евро. Банкомат предложил списать 7682 ₽ — на 9,5% больше. Какого черта?

Туристов разводят все кому не лень: отели, лавки сувениров, банкоматы, кафе и рестораны, таксисты и экскурсоводы. Каждый по-своему накручивает обменный курс и дерет комиссии под экзотическими предлогами.

В статье разберем, когда платим комиссии, кто наживается на туристах и как вернуть часть денег.

Как все устроено

Допустим, вы в испанском магазине покупаете замечательную хамоновую ногу за сто евро. Перед поездкой благоразумно сделали карту «Мастеркард» в евро. Вот как выглядит ваша покупка с точки зрения банковской системы:

- Терминал в магазине говорит своему испанскому банку: «Хочу списать у этого парня 100 евро».

- Испанский банк говорит платежной системе «Мастеркард»: «Хотим списать у этого парня 100 евро».

- «Мастеркард» смотрит, что вы за парень, находит ваш родной банк, спрашивает у него: «Есть у него 100 евро? Если есть, давай спишем».

- Ваш родной банк отвечает: «Да, вроде есть. Списал».

- Платежная система отвечает в испанский банк: «Ребята, все окей, деньги у него есть, списываю».

- Испанский банк говорит терминалу: «Все хорошо, 100 евро списалось».

- Терминал печатает чек на 100 евро.

- Вы получаете хамоновую ногу.

Это самый простой случай: карта в евро, расчеты в евро, местная валюта — евро, никаких дополнительных конвертаций.

Валютные карты помогают платить ровно по чеку. В странах евро расплачивайтесь картой в евро. В США, Панаме, Пуэрто-Рико — в странах долларовой зоны — картой в долларах. Если валюта цены и карты совпадает, вы заплатите один к одному.

Если валюта покупки и карты совпадает, комиссий и конвертаций нет.

Если местная валюта не совпадает с валютой карты

Здесь комиссия и конвертация весьма вероятна, а то и двойная. Возможны онлайн- и офлайн-схемы обработки. При онлайн-операции платежная система конвертирует через рубль, при офлайн — через свою расчетную валюту, чаще всего — доллар.

Схема 1 — «Онлайн-операция». Первый вариант этой схемы — когда банк работает с местной валютой. Например, Т-Банк работает с тридцатью валютами, в том числе с сингапурским долларом.

Вы доели хамон, запили хересом, а поужинать решили в ресторане Сингапура — китайской лапшой с индийскими специями. Ужин стоит 20 сингапурских баксов. Вы проводите через терминал долларовую «Визу Классик». Цена в сингапурской валюте, счет карты в долларах.

Конвертация будет полностью на стороне банка:

- Терминал на ресепшене просит свой банк: «20 сингапурских баксов, пожалуйста».

- Местный банк стучится в «Визу»: «Тут хотят 20 SGD».

- «Виза» обращается в ваш банк: «Есть на счете 20 SGD?»

- Банк проверяет: «Так, с сингапурскими баксами мы работаем. А счет клиента в долларах? Не проблема», — и конвертирует по своему курсу. — «Сегодня 20 сингапурских долларов — это 15 американских».

- Потом говорит «Визе»: «Деньги есть, отправляю».

- Вы любуетесь Сингапуром с высоты 55 этажа.

Если бы счет был в сингапурской валюте, конвертации бы не было. Вам только пришлось бы перевести туда деньги по курсу банковского перевода между счетами. В этом сценарии, если банк работает с местными деньгами, выгоднее открыть счет в местной валюте, перевести на него деньги и расплачиваться уже с него: курс для переводов между счетами немного выгоднее, чем курс конвертации.

Второй вариант онлайн-обработки — если банк не работает с местной валютой. После ужина вы телепортировались в Египет и покупаете долларовой картой в местной лавке статуэтку сфинкса за 100 египетских фунтов. Ваш банк с египетскими фунтами не работает.

Происходит двойная конвертация. Чтобы банки поняли друг друга, «Виза» по своему курсу — необязательно выгодному — меняет египетские деньги на рубли, а потом уже банк по своему курсу переводит платеж из рублей в валюту счета:

- Терминал в лавке: «Виза, дай 100 египетских фунтов».

- «Виза» и «Мастеркард» хранят историю обменных курсов: сайт «Визы», сайт «Мастеркарда»

- Платежная система: «Так-с, 100 египетских фунтов — это у нас будет 460 рублей».

- За обмен берет комиссию — 2%. Сумма увеличилась до 470 ₽.

- «Виза» обращается в ваш банк: «Есть на счете 470 ₽?»

- Родной банк видит, что счет-то долларовый, и переводит рубли в доллары по своему курсу: «470 ₽ — это 6,6 $». Списывает с вашего долларового счета эти 6,7 $.

- Сфинкс ваш.

Если бы карта была в рублях, обошлось бы без двойной конвертации — российский банк просто списал бы рубли.

В Т-Банке почти все операции проходят онлайн, но есть исключения. Офлайн обычно проходят операции в категориях:

- Турагентства.

- Отели.

- Авиабилеты.

- Аренда авто.

- Снятие наличных.

Узнайте, работает ли ваш банк с местной валютой, и если нет — платите в магазинах с рублевого счета. Платежные системы все равно поменяют местные деньги в рубли — комиссии не избежать, но хотя бы российский банк не станет конвертировать рубли обратно в валюту счета.

Схема 2 — «Офлайн-операция». Ночь вы провели в отеле Паттайи, с вас — 2000 тайских бат. Платите все той же долларовой «Визой».

Чтобы банки поняли друг друга, платежная система поменяет тайские деньги на американские — это расчетная валюта платежной системы. Еще может перевести в евро, но чаще всего — в доллары. За обмен может взять комиссию.

Сценарий такой:

- Терминал на ресепшене: «C вас 2000 тайских бат».

- Местный банк стучится в «Визу»: «Даешь 2000 THB!»

- Платежная система по своему курсу меняет деньги: «За 2000 THB хотим 60 USD».

- За обмен удержит комиссию — 2%. Цена увеличилась до 61,2 USD.

- «Виза» обращается в ваш банк: «Есть на счете 61,2 бакса?»

- Родной банк проверяет счет: «Деньги есть, отправляю».

- Отель оплачен.

Разберем, как работает офлайн-операция, если ваша карта в рублях. Вы летите из Шанхая в Пекин, авиабилет стоит 1200 юаней. Вы решили купить его прямо в шанхайском аэропорту. Вставляете в терминал рублевую «Визу». Сколько заплатите?

Сначала платежная система переведет юани в доллары. Но карта в рублях. Ваш банк поменяет деньги второй раз — переведет доллары в рубли:

- Терминал пингует китайский банк: «Надо списать 1200 ¥».

- Местный банк маячит платежной системе: «Дайте нам 1200 ¥».

- «Виза» меняет юани в доллары: «1200 ¥ — это 192 $».

- За обмен делает надбавку. Те же 2%. Теперь цена — 196 $.

- Платежная система находит ваш банк: «Есть 196 баксов?»

- Российский банк смотрит, что карта в рублях, и второй раз меняет деньги: «Сегодня курс 72 ₽ за доллар. Спишу 14 110 ₽».

- Вы идете на посадку.

Операция прошла офлайн, цена в юанях, платежная система работает в долларах, карта рублевая — все валюты разные. Деньги поменяют дважды и возьмут комиссию.

В Марокко, Таиланде, Китае — везде, где местные деньги не евро или доллар, — добавляйте к цене 3—6% на случай, если операция пойдет офлайн. Перед поездкой проверьте в банке тарифы по карте: комиссию, обменный курс, валюту расчета с платежной системой, список валют, с которыми работает банк. Так вы узнаете, сколько стоит аренда машины или лонг-айленд в отеле.

Если все валюты разные, конвертация точно будет. Плюс возьмут комиссию.

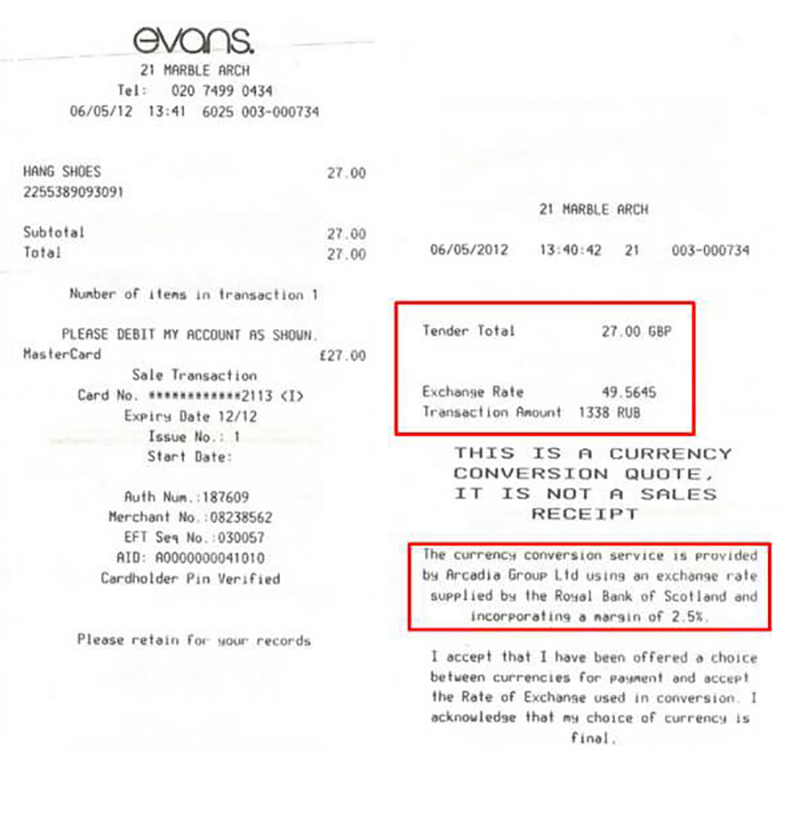

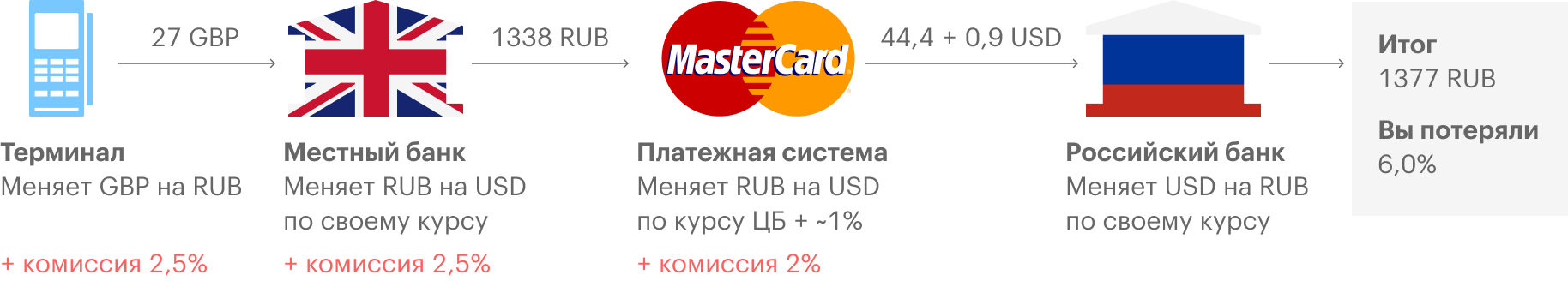

Если показали цену в рублях

Предположим, что вы арендуете автомобиль в Лондоне. Протягиваете в пункте проката карту, вам протягивают терминал или чек. В Англии это выглядит так:

В Италии, Турции, Таиланде — в популярных среди туристов странах — продавцы предлагают мгновенную конвертацию валюты, или DCC (dynamic currency conversion). Терминал распознает страну выпуска карты и предлагает оплатить покупку в родной валюте.

Сервис вроде удобный, но обманчивый. Продавец закладывает в чек небольшую комиссию «за удобство», а местный банк делает лишнюю конвертацию. Если выберете рубли, переплатите до 10% — зависит от наглости продавца, обменного курса и категории операции:

- Терминал определяет, что карта российская, и предлагает списать рубли. К цене добавляет свою комиссию.

- Местный банк переводит рубли в фунты и запрашивает деньги у платежной системы. Это первая конвертация.

- Оплата аренды авто идет офлайн. «Виза» или «Мастеркард» меняют фунты в доллары и берут надбавку за трансграничный платеж — второй обмен валюты.

- Российский банк получает цену в долларах, меняет всё в рубли и списывает деньги. Так деньги конвертируют третий раз.

- Вам подгоняют авто.

Банки и платежные системы обязывают продавцов давать покупателям выбор, как платить: либо нажать кнопку на терминале, либо поставить галку в чеке. Без этого покупка недействительна. «Виза» советует оспаривать такие платежи.

При онлайн-операции с рублевой картой будет одной конвертацией меньше. Если банк работает с фунтами, платежная система их и запросит. Далее уже ваш банк конвертирует фунты в рубли и отправит деньги.

Если банк с фунтами не работает, в онлайне «Виза» или «Мастеркард» их поменяют обратно в рубли, а вашему банку останется только перекинуть нужную сумму.

Платите и снимайте деньги в местной валюте. Если продавец дал чек в рублях, попросите сделать отказ от платежа. Иначе при офлайн-операции переплатите за две комиссии и тройной обмен денег.

Платите и снимайте деньги в местной валюте. Иначе попадете на двойную комиссию и тройной обмен валюты.

Если снимаем наличные

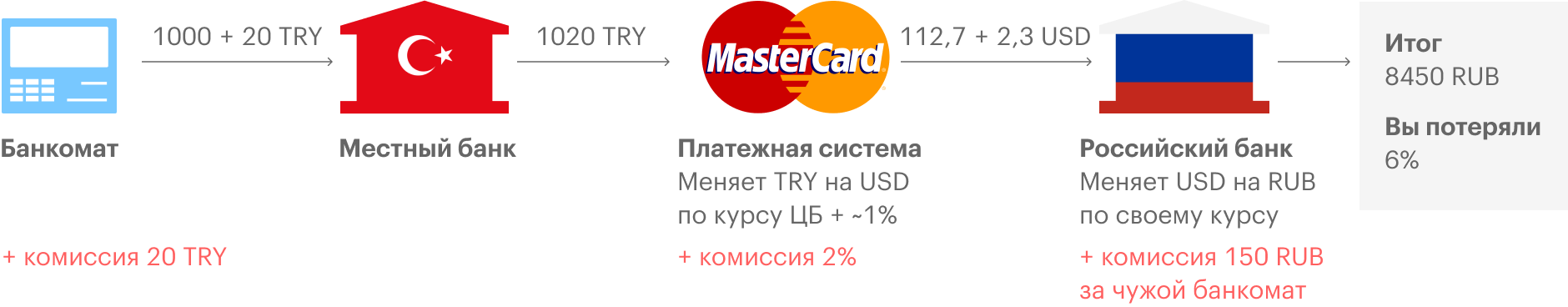

Вы в Стамбуле, собираетесь на рынок и снимаете тысячу турецких лир. Вставляете в банкомат рублевую карту. По вашим расчетам, это не больше 8000 ₽. Снятие наличных обычно проходит как офлайн-операция.

Вас расстроят дважды. Во-первых, турецкий банкомат удержит 1—2% от суммы или 10—20 лир за операцию. Во-вторых, родной банк может взять комиссию за обналичивание денег в чужом банкомате. Обычно 1—2% от суммы или минимум 3 € / 3 $ / 150 ₽:

- Банкомат добавляет комиссию 20 ₺. В местный банк уходит запрос на 1020 ₺.

- Банк Стамбула зовет платежную систему: «Хочу денег!»

- Платежная система меняет лиры в доллары, добавляет свою комиссию и спрашивает деньги с вашего банка: «Перечисли 115 баксов в Стамбул».

- Российский банк пересчитывает сумму в рублях и добавляет свою комиссию за снятие денег в иностранном банкомате — 150 ₽.

- Со счета уходит 8450 ₽.

Если бы везде на рынке платили картой и все операции прошли онлайн, то 1000 ₺ обошлась бы в 8300 ₽ — на 18% меньше.

Старайтесь платить картой и снимать деньги, когда необходимо. Или оформите специальную карту для поездок. Например, с карты Black можно снимать деньги в любом банкомате мира. Комиссии нет, если снимаете больше 3000 ₽, 100 $ или 100 €.

За снятие денег возьмут комиссию. Дважды.

Как вернуть деньги

Платите картой с возможностью кэшбэка. Банк вернет обратно рубли, а не мили или бонусы. Обычно кэшбэк равен одному проценту. Но можно вернуть больше.

Например, Т-Банк возмещает 5% за траты по категориям повышенного кэшбэка и до 30% по акциям от партнеров.

Повышенный кэшбэк действует для всех покупок на сайте travel.tinkoff.ru. Можно забронировать билет, отель или машину и вернуть деньги еще до начала путешествия.

Выводы

- Перед путешествием позвоните в банк, проверьте комиссии для вашей карты. Или оформите специальную карту для путешествий.

- Старайтесь платить картой. Если валюта цены и карты одна, комиссии не будет.

- Оформите карту с возможностью снятия наличных в любом банкомате мира без комиссии.

- Платите и снимайте деньги только в местной валюте. Если продавец дал счет в рублях, попросите сделать отказ. Не платите за лишнюю мгновенную конвертацию денег.

- Если комиссий не избежать, платите картой с возможностью кэшбэка. Так вы вернете проценты на карту.