Что такое ETF с хеджированием?

У FinEx есть два аналогичных ETF на глобальный рынок: FXWO и FXRW. Но один из них обычный, а второй с рублевым хеджем. Расскажите, пожалуйста, в чем разница?

Слышал, что если моя цель — инвестировать в валютные инструменты, то мне нужно выбирать ETF без хеджа, но не понимаю почему.

Рублевое хеджирование — механизм, который позволяет нивелировать колебания курса валют. Благодаря хеджу фонд FXRW трансформируется в рублевый актив и не зависит от движений пары «доллар — рубль», хотя он и наполнен валютными активами. Поэтому для инвестиций в валюте больше подходит именно FXWO.

Что такое хеджирование

Хеджирование — это способ защитить капитал от какого-либо фактора. В основном этот инструмент страхует от обвала котировок, роста инфляции или пертурбаций валютного курса. В ETF от FinEx заложен именно последний тип хеджирования — нивелирование курсовых колебаний пары «доллар — рубль».

Хеджируют чаще всего с помощью производных инструментов, которые торгуются на срочном рынке: форвардов, фьючерсов, опционов и свопов. Но и на фондовой бирже существуют активы для хеджирования — обратные ETF. Они двигаются в противоположную сторону от базового индекса. Например, если S&P 500 теряет за день 1%, то инвертированный ETF показывает +1%, и наоборот.

Частные инвесторы редко прибегают к хеджированию своего капитала, так как перечисленный выше инструментарий сложен и требует специальных знаний. Но фонды довольно часто используют этот механизм. Некоторые из них даже называются хедж-фондами — это финансовые организации, которые управляют капиталом крупных игроков и применяют хитрые стратегии для оптимизации рисков.

Типичные способы хеджирования

Открытие коротких позиций — шорт. Это когда игрок занимает у брокера ценные бумаги и реализует их по текущей рыночной цене, чтобы в будущем, когда котировки снизятся, выкупить активы по более низкой цене.

Например, он занимает 4 акции AAPL за 120 $ и ждет, когда их цена упадет до 100 $. Как только котировки опускаются до целевого уровня доллара, он покупает акции и возвращает долг брокеру. Его прибыль на падающем рынке составляет 20 $ с акции за вычетом всех комиссий. Эта прибыль компенсирует возникшую просадку основной позиции в портфеле.

Покупка пут-опционов. Это своего рода договоренность между двумя участниками, что покупатель опциона может, но не обязан продать свой базовый актив по заранее установленной цене независимо от его котировок в будущем.

То есть, продавая пут-опцион, игрок фиксирует для себя текущую стоимость своего актива. В будущем, если котировки упадут, он сможет продать его по прежней цене, будто падения не было.

Продажа фьючерсов. Фьючерс — это договор между двумя участниками срочного рынка о купле-продаже актива в определенную дату в будущем и по заранее оговоренной цене. Продажа фьючерса также позволяет защитить актив от падения котировок.

Свопы. Это другой тип срочной сделки, когда две стороны обмениваются платежами в рамках определенного периода. Например, игрок покупает доллары за рубли по текущему курсу и одновременно продает то же количество долларов на условиях форвардного контракта через три месяца и так фиксирует для себя обменный курс.

Именно этот тип хеджирования использует FinEx. Кроме FXRW есть еще два фонда с рублевым хеджем: FXRB и FXMM. С целью хеджирования фонд ежедневно заключает валютные своп-контракты на пару «доллар — рубль», контрагентом по которым выступает банк NY Mellon. Если рубль за день обесценится, фонд платит NY Mellon курсовую разницу, а если укрепится — наоборот.

Как устроены ETF с хеджированием

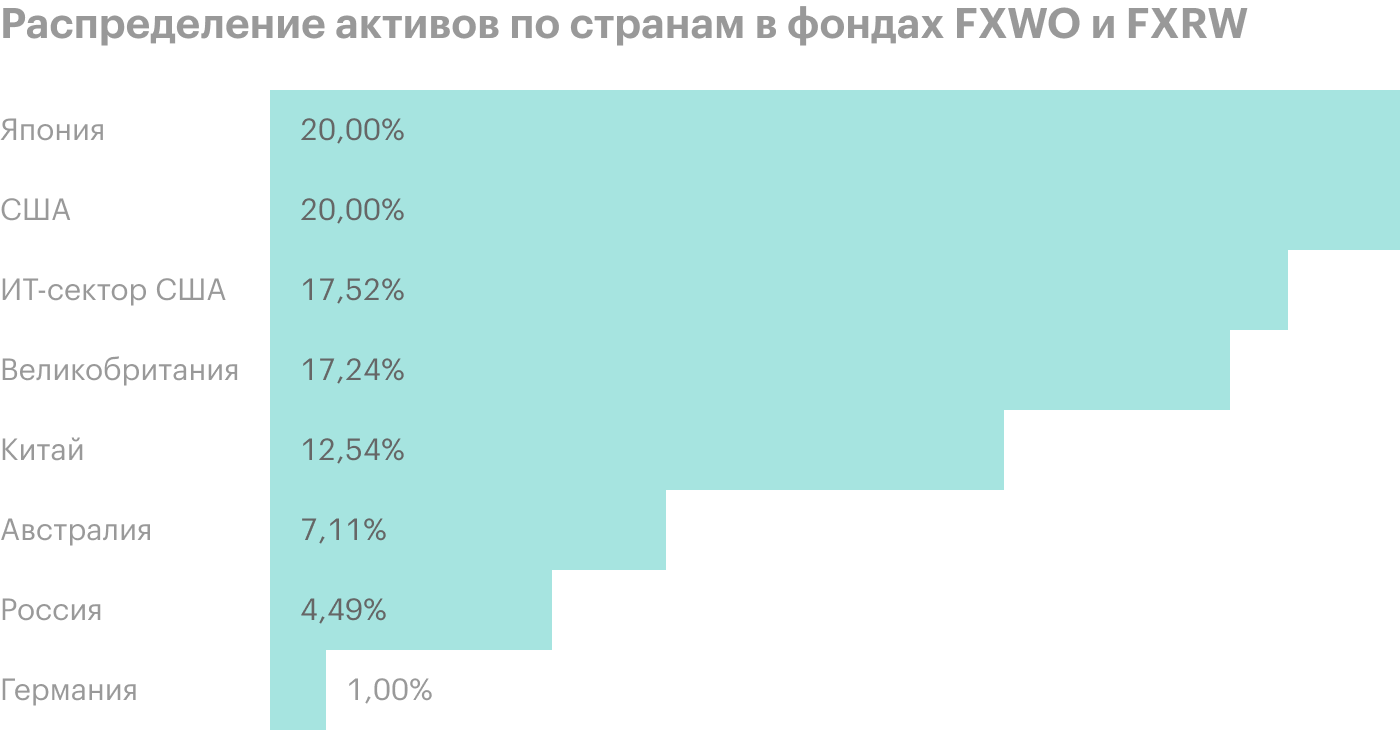

Фонды FXWO и FXRW запущены в январе 2020 года. У них одинаковый портфель активов, который повторяет состав индекса Solactive Global Equity Large Cap Select Index. Это акции 519 компаний глобального рынка, где наибольшие доли отводятся эмитентам из США, Японии и Великобритании.

Разница между ними — в базовой валюте. В фонде FXWO это доллары, а в FXRW действует механизм рублевого хеджирования, и его базовый актив — рубли.

Технически все проще объяснить на примере. Предположим, стоимость активов фонда за день не изменилась, но при этом доллар подорожал на 10%. Рублевая цена долларового фонда FXWO при этом вырастет примерно на 10%, потому что фактически это фонд в долларах, но мы видим цену в рублях по текущему курсу. А рублевая цена фонда FXRW с рублевым хеджем при росте курса доллара не изменится: курс доллара для этого фонда как бы фиксированный, на котировки фонда влияет только стоимость самих активов фонда. В этом примере я все упростил и не учитываю комиссии брокера и отклонения, которые возникают из хеджирования, но принцип такой.

Долларовый график FXWO и рублевый FXRW с большой точностью повторяют свой бенчмарк — эталонный индекс, выраженный в долларах. Хотя у FXRW расхождение с индексом выражено сильнее. Это связано с более сложными финансовыми потоками внутри него. Из-за разницы между рублевой и долларовой ставками в результате хеджирования фонд извлекает дополнительную рублевую прибыль — так называемую форвардную премию. Она с течением времени формирует подушку безопасности, которая позволяет компенсировать умеренные коррекции на рынке. Например, падение рынка акций на 4—5% легко покрывается этой подушкой.

Что в итоге

Хеджирование — это страховка, которая нивелирует действие какого-либо фактора на портфель инвестора: обвала стоимости актива или валюты, инфляции.

Рублевое хеджирование фондов от FinEx с помощью однодневных своп-контактов позволяет отвязать активы от колебаний курса.

Рублевая цена FXRW зависит только от изменений цены самих активов, но не зависит от курса доллара. Если доллар подорожает, FXRW не извлечет из этого выгоду. Инвестируя в FXWO, можно также получить прибыль за счет курсовой разницы.

Когда выбираете между ETF FXWO и FXRW, нужно исходить из предпосылки, что первый — долларовый актив, а второй — рублевый. Таким образом, для валютной позиции нужен FXWO, для рублевой — FXRW.