Что такое акции FANGMAN, FAANG и вот это все?

Почему в финансовых новостях часто говорят об акциях FANGMAN, FAANG и прочих аббревиатурах? Действительно ли лучше инвестировать в FANGMAN, а не в весь индекс S&P 500? Есть тут какие-то подводные камни?

Эти аббревиатуры указывают на акции американских технологических гигантов. Их выделяют в отдельную «касту» ценных бумаг из-за высоких показателей роста и значительного веса в индексе S&P 500.

В чем суть акций FANG, FAANG и FANGMAN

Термин FANG относится к акциям четырех техногигантов на фондовом рынке США: Facebook — сейчас Meta, Amazon, Netflix и Google (Alphabet). Аббревиатуру в 2013 году популяризировал Джим Крамер, телеведущий программы Mad Money на CNBC. Он похвалил упомянутые компании за то, что они «полностью доминируют на своих рынках».

В 2017 году к списку добавили Apple — в результате появился термин FAANG. Если в подборку включить еще Microsoft, то получится FAANGM или FAANMG. Вместе с Nvidia будет FANGMAN.

Если взять четыре самые крупные компании, капитализация каждой из которых превышает 1 трлн долларов, а именно Microsoft, Apple, Google и Amazon, то получится акроним MAGA. На него обратил внимание Дональд Трамп в 2020 году, так как оно повторяет его предвыборный слоган Make America Great Again.

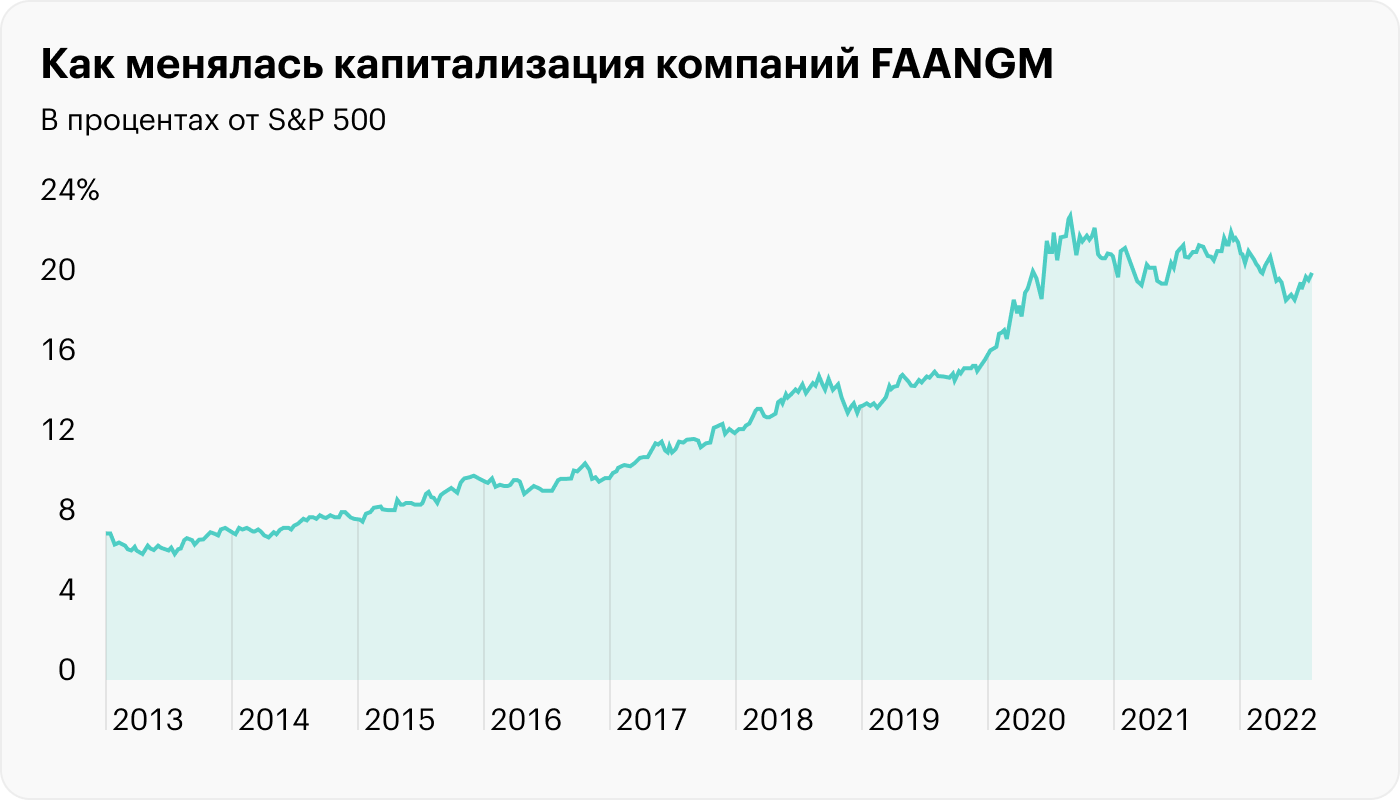

Совокупная капитализация акций FANGMAN — около 8,9 трлн долларов, а это около 20% всей капитализации S&P 500. Это заметно превышает ВВП Японии или Германии и сопоставимо с ВВП Индии — третьей экономикой мира. Кроме того, услугами этих компаний пользуется множество людей по всему миру, так что неудивительно, что их часто упоминают.

Бизнес некоторых компаний FANGMAN замедляется, в частности с этим в 2022 году были связаны крупные падения акций Meta и Netflix. Некоторые обозреватели считают, что эти компании больше не принадлежат элитной касте, и наиболее актуальный акроним на данный момент — MANTA, то есть Microsoft, Apple, Nvidia, Tesla и Alphabet. Более 51% доходности S&P 500 в 2021 году пришлось именно на эти пять компаний.

Компании из известных акронимов на конец июля 2022 года

| Компания | Тикер | Капитализация, млрд долларов | P / E | Сектор |

|---|---|---|---|---|

| Apple | AAPL | 2652 | 26,4 | ИТ |

| Microsoft | MSFT | 2136 | 29,3 | ИТ |

| Alphabet | GOOG, GOOGL | 1628 | 21,4 | Коммуникационные сервисы |

| Amazon | AMZN | 1398 | 65,2 | Товары второй необходимости |

| Tesla | TSLA | 895 | 181 | Товары второй необходимости |

| Nvidia | NVDA | 473 | 48,7 | ИТ |

| Meta | FB | 466 | 12 | Коммуникационные сервисы |

| Netflix | NFLX | 101 | 21 | Коммуникационные сервисы |

Плюсы компаний FANGMAN

Это стабильный бизнес с высокой маржинальностью и быстрыми темпами роста. Почти у всех компаний FANGMAN, кроме Amazon и Netflix, показатель чистой рентабельности (Net margin) выше 25%. А среднегодовой рост выручки за последнюю пятилетку у большинства компаний превышает 20%. Исключение — Apple и Microsoft, у которых этот показатель — 11% и 13%.

Мы уже подробно разбирали, почему акции технологических компаний так бурно растут.

Это голубые фишки американского рынка, которые ведут себя довольно предсказуемо и не так подвержены манипуляциям. На падающем рынке инвесторы не будут спешить расставаться с этими активами, так как речь идет про одни из самых качественных компаний на рынке.

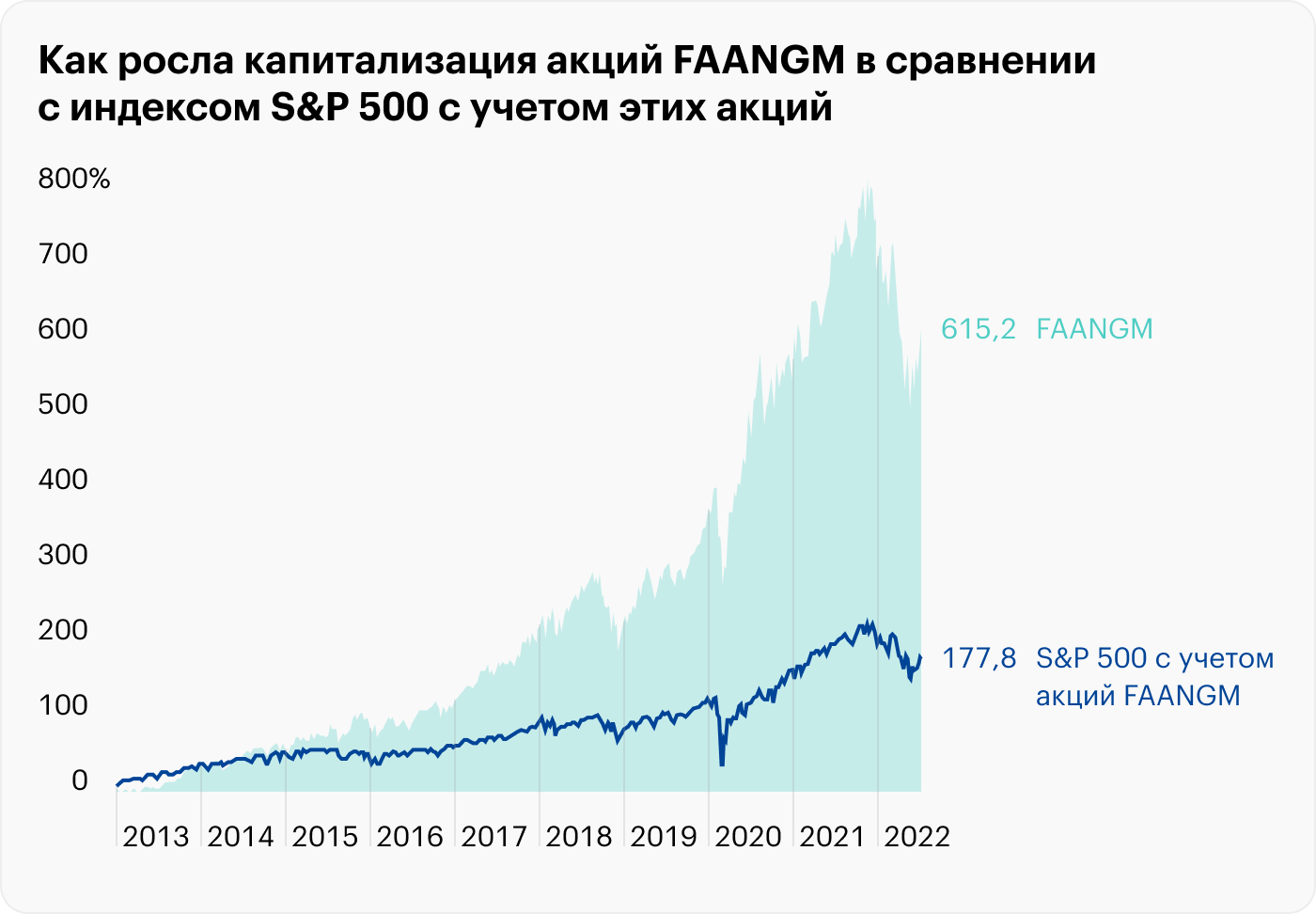

Доходность выше рынка. С начала 2013 по июль 2022 года акции FAANGM выросли на 615,2%. Индекс S&P 500 дал 177,8% — почти в 3,5 раза меньше. Правда, это исходя из цен без учета дивидендов, но разница все равно очень большая.

Минусы этих компаний

Технологические акции более волатильны, чем S&P 500, в котором есть компании из традиционных и защитных секторов. За последние 10 лет стандартное отклонение годовой доходности — популярный показатель волатильности — было примерно в 1,5 раза выше, чем у индекса.

Тем не менее, если смотреть коэффициент Шарпа, то есть доходность с поправкой на риск, FANGMAN были гораздо более эффективной инвестицией. Их коэффициент Шарпа заметно выше благодаря очень высокой доходности.

Слабая диверсификация FANGMAN. Здесь представлены компании из трех секторов, в то время как в S&P 500 их одиннадцать. Это делает портфель в целом более волатильным и цикличным — зависимым от конкретной фазы экономического цикла. Так, максимальная просадка FANGMAN за десятилетний период выше, чем у широкого рынка.

Кроме того, это всего семь компаний. Пусть крупных и прибыльных, но все же. Если что-то случится с одной из них, концентрированный портфель сильно пострадает.

Акции FANGMAN оценены дороже среднего по рынку. Это качественные бумаги, которые все хотят купить, а рынок заранее учитывает высокие финансовые показатели в будущем.

На конец июля 2022 года показатель P / E для S&P 500 равен 20,9. Средний показатель акций FANGMAN выше этого значения — 32. Только у Google, Meta и Amazon показатель P / E в районе среднего по индексу или ниже.

Кому подходят инвестиции в FANGMAN

Из-за слабой диверсификации и повышенной волатильности FANGMAN — не консервативное вложение. Но эти акции все же можно рассматривать на долгосрок, если вы готовы к сильным просадкам.

Чтобы сгладить волатильность портфеля, имеет смысл добавить акции других секторов и стран. Также стоит диверсифицироваться с помощью других слабо коррелирующих с акциями инструментов: облигаций, золота и пр.

Что касается покупки этих акций через ETF, то в таком варианте нет особого смысла: 5—7 компаний проще купить самому, без использования биржевого фонда.

Тем не менее в США есть ETF, близкий к FANGMAN по структуре, — это FANG+. Он отслеживает 10 акций, среди которых восемь компаний, приведенных в таблице выше, плюс два китайских техногиганта Alibaba и Baidu. Но имейте в виду, что у данного ETF есть ежегодная комиссия за управление — 0,64%.

Так как акции FANGMAN обычно оценены выше рынка, а инвесторы не стремятся расставаться с этими компаниями, здесь отлично подходит стратегия buy the dip — покупка акций при любой коррекции в 10—15%. Поскольку речь идет о качественных компаниях с растущими потоками, можно надеяться, что рано или поздно котировки продолжат восходящий тренд.

Не забывайте, что сейчас вложения в иностранные акции сопряжены с повышенными инфраструктурными рисками, если санкции ужесточат.

Что в итоге

Акронимы FANG, FANGMAN и другие относятся к акциям технологических гигантов из индекса S&P 500. Текущая капитализация четырех из этих компаний превышает 1 трлн долларов, а суммарная капитализация акций FANGMAN — около 20% от всего индекса S&P 500.

Акции FAANGM с начала 2013 по июль 2022 года выросли в 3,5 раза сильнее, чем S&P 500, но и риск был выше. Тем не менее по соотношению доходности и риска это было более эффективным вложением, чем инвестиции в широкий рынок.

FANGMAN охватывает только три сектора из 11, причем это лишь семь акций. Чтобы лучше диверсифицировать портфель и снизить его волатильность, лучше добавить другие классы акций, а также облигации, драгметаллы и так далее.