Как быть, если стал жертвой мошенников: 8 историй обманутых должников из нашей практики

Этот текст написан в Сообществе, в нем сохранены авторский стиль и орфография

Финансовые аферисты стали настоящим бичом общества 21 века. Они придумывают всё более изощрённые и убедительные схемы обмана, жертвами которых становятся очень многие граждане. Почти каждый из нас ежемесячно принимает звонки от лже-сотрудников «залёного» или другого банка, которые всеми силами стараются уберечь от мошенников и просят сообщить заветные три цифры с оборота карты. А кому-то звонят из Следственного комитета или прокуратуры. Дальше разворачивается целый блокбастер с поимкой преступников, в котором человеку предлагают стать главным героем — «важным свидетелем в деле о финансовом мошенничестве». И всё это было бы смешно, если бы не было так грустно…

Как сообщает «Коммерсантъ», 67% граждан России за последний год получали звонки от мошенников, но почти половина опрошенных считает, что обмануть их вряд ли получится, а ещё 27% полагают, что это вообще невозможно. Однако, увы, реальность показывает иное: аферисты умудряются воровать деньги даже у сотрудников Центробанка и других людей с высоким уровнем финансовой грамотности. В одном только 2022 году мошенники наворовали более 13 миллиардов рублей.

Особенно болезненны аферы, в результате которых пострадавший теряет не только свои сбережения, но и взятые взаймы деньги, то есть в конечном итоге остаётся ещё и с долгами перед банками и МФО. Здесь возникает особая проблема: злоумышленники используют психологическое давление и манипуляции, под влиянием которых человек фактически добровольно отдаёт им деньги. В результате правоохранительные органы часто отказывают в возбуждении уголовного дела или признают заявителя потерпевшим, но преступников найти не могут: а, как говорится, «нет тела — нет дела». Кредиторам же ничего не остаётся, кроме как взыскивать долг с формального заёмщика.

Я руководитель юридической компании, мы занимаемся банкротством граждан и ИП. В практике мы повидали много всякого, жертвы финансовых мошенников не исключение.

Наши клиенты теряли деньги, квартиры, брали кредиты и портили отношения с родственниками. Полиция оказывалась бессильной в поимке преступников. Казалось, что выбраться из этого кошмара нереально.

Хочу рассказать о характерных чертах подобных ситуаций на примере историй наших клиентов, чтобы предостеречь других людей от ошибок. Ведь каждый думает, что с ним такого точно не случится.

Популярные схемы мошенничества

Многие методы обмана граждан основаны на использовании цифровых технологий: например, вирусов, которые внедряются на компьютер для кражи паспортных данных или паролей. Но сфера кибербезопасности постоянно развивается, и на новые виды цифровых атак разрабатываются новые способы защиты.

Яркий пример — применение многофакторной аутентификации. Так, ещё недавно излюбленным методом аферистов было обманное получение логина и пароля человека от личного кабинета на «Госуслугах», с помощью которых можно было от его имени натворить дел. После введения дополнительной стадии аутентификации с помощью кода из SMS эта проблема стала менее актуальна.

А с 1 марта 2025 года в России заработает закон, согласно которому граждане смогут устанавливать самозапрет на оформление кредитов. Тогда преступники не смогут от имени человека получать деньги по украденным у него персональным данным. Удобно, не правда ли? Гораздо опаснее методы злоумышленников, основанные на манипулировании психологией. Это когда человека вводят в заблуждение, и он сам оформляет кредит, а затем отдаёт деньги мошенникам. Судя по рассказам наших клиентов, аферисты активно используют две схемы.

1. Психологическое давление. Злоумышленники прикидываются сотрудниками Следственного комитета, МВД и т.д. Используя традиционное уважение граждан к правоохранительным органам и страх оказаться жертвой преступления, они сообщают, что в банке, где у собеседника открыт счёт, действует группа мошенников, ворующих деньги клиентов.

Далее человеку предлагается поучаствовать в поимке преступников, побыть «тайным покупателем»: оформить кредит в отделении банка или в онлайн-режиме, не раскрывая своей связи со следствием. Полученные заёмные средства как «улику» для сохранности нужно перевести на специальный счёт, откуда они позднее якобы вернутся банку. Только вот незадача: перевод денег рекомендуется сделать через банкомат на некий заграничный счёт или электронный кошелёк, не зарегистрированный на конкретное лицо.

Что происходит дальше — догадаться несложно. «Помощник следствия» переводит деньги аферистам, и они пропадают в никуда. Когда пострадавший обращается с заявлением в полицию, в возбуждении дела ему нередко отказывают ввиду отсутствия состава. Ведь все действия совершены заявителем добровольно, а причинно-следственную связь между событиями доказать сложно: обычно между оформлением кредита и переводом денег на «спецсчёт» проходит некоторое время. Да и в случае возбуждения дела шансы поймать преступников крайне малы, поскольку аферисты используют анонимные платёжные системы и быстро выводят деньги из поля зрения.

Совет: мошенники очень хорошо подготовлены к диалогу с потенциальными жертвами. Для убедительности они показывают фальшивые удостоверения сотрудников полиции и оформленные на бланках материалы уголовного дела. Чтобы проверить слова позвонившего, обратитесь в участок, работником которого тот представился. При этом не используйте номер телефона, который он вам сообщил, а найдите официальный контакт на сайте госоргана.

2. Соблазн хорошо заработать. Другая категория мошенников пользуется заманчивой аурой инвестиций — особенно в модные сегодня криптовалюты. Поскольку крипторынок в России не до конца урегулирован и ногами на него не сходишь, а купить биткоины и прочие виртуальные валюты без посредников сложно, аферисты услужливо предлагают свою помощь. Начинающему криптоинвестору нужно сделать совсем немного: перевести посредникам деньги на покупку «крипты». Если их нет на руках, как чаще всего и случается, — предварительно взять кредит или занять у друга/брата/свата.

Затем заёмные средства отправляются на неизвестный счёт мошенника, а биткоинов горе-инвестор так и не получает. Искать концы бесполезно: аферисты обычно регистрируют свои платформы в офшорах и периодически меняют. Жалобы в правоохранительные органы, как и в первом случае, результата не приносят: инвестиции — решение добровольное и рискованное, а искать преступников в иностранной юрисдикции — дело неблагодарное.

Есть ли смысл обращаться в полицию

Ответ однозначный: да, несмотря на низкие шансы поимки преступника. С какой бы схемой мошенничества вы ни столкнулись, даже если признаки преступления в ней явно не усматриваются, крайне важно как можно скорее написать заявление в полицию. Далее нужно отследить ход его рассмотрения — до момента возбуждения уголовного дела или отказа в привлечении кого-либо к ответственности.

Многие стесняются это делать или в отчаянии опускают руки. Но этот шаг крайне важен в том случае, если впоследствии вы решитесь списать чужой долг через банкротство. В этом процессе должник обязан продемонстрировать свою добросовестность. Обычно она проявляется в том, что человек не брал кредиты с заведомым намерением их не отдавать. Но в случае с мошенничеством гражданин должен доказать, что:

- не потратил заёмные деньги на себя, а тут же их потерял;

- пытался законными методами урегулировать ситуацию без банкротства путём обращения к правоохранителям.

В качестве подтверждающих эти факты документов при судебном банкротстве и будут выступать заявление пострадавшего, а также ответные постановления органов МВД.

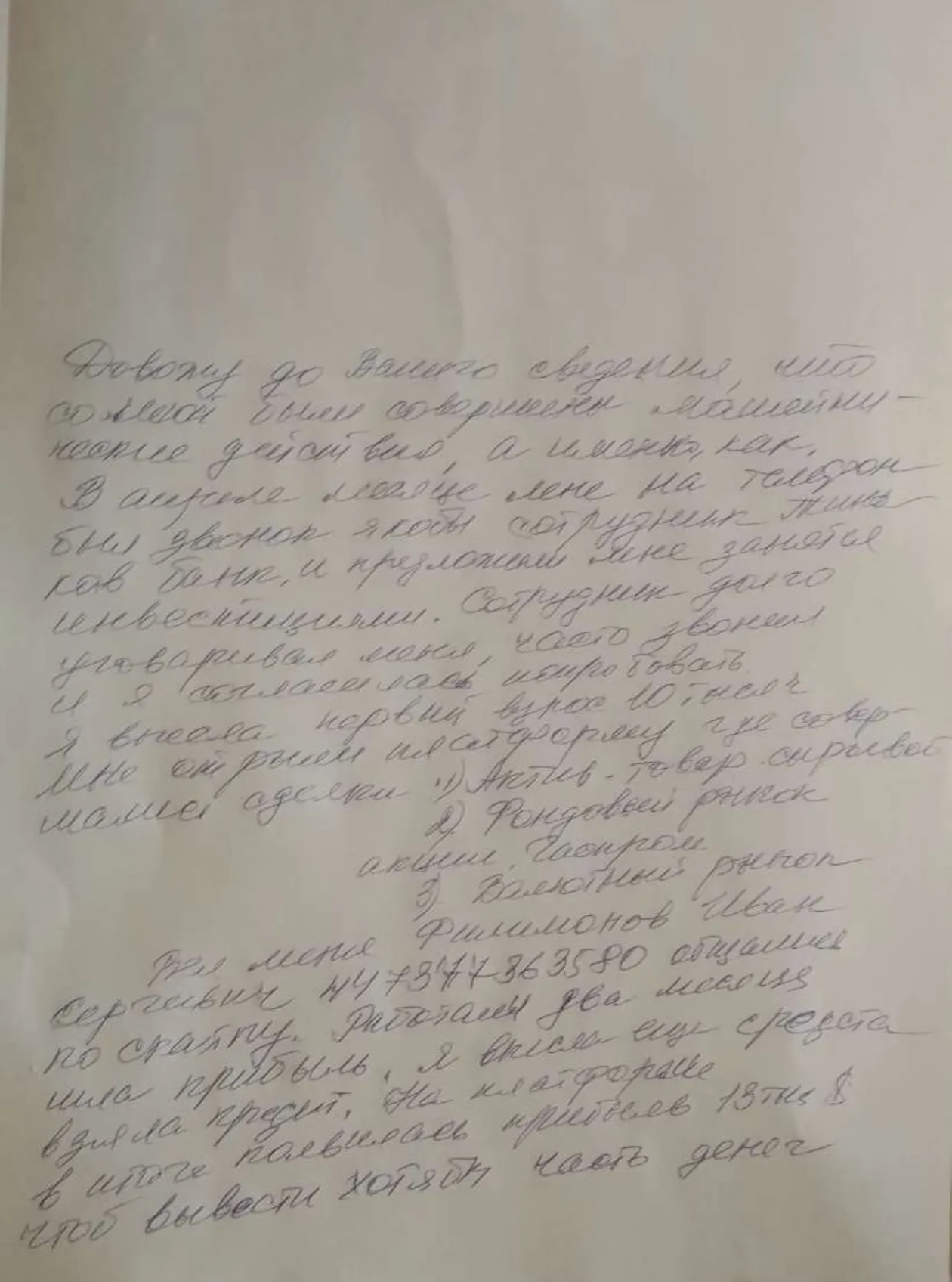

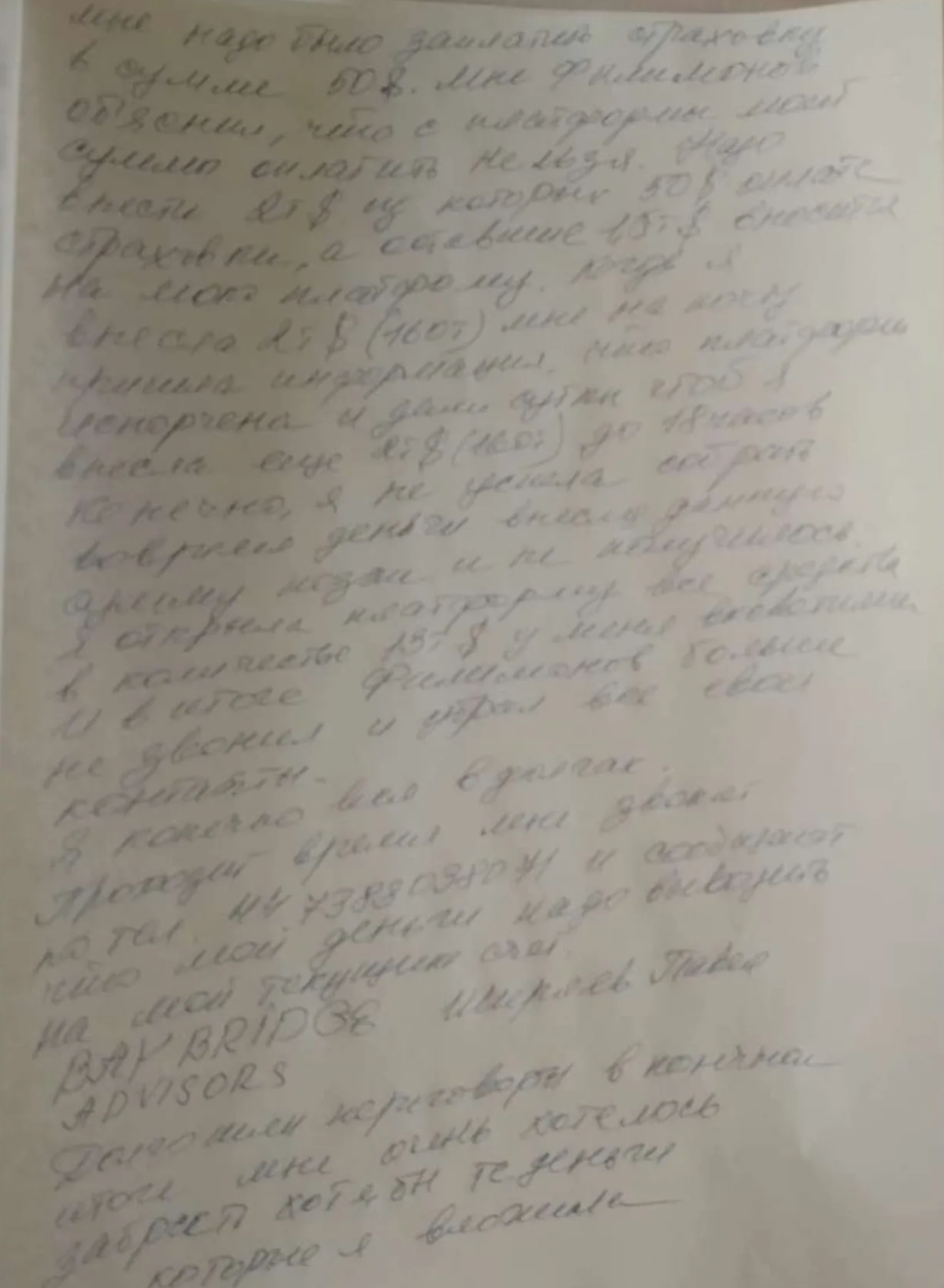

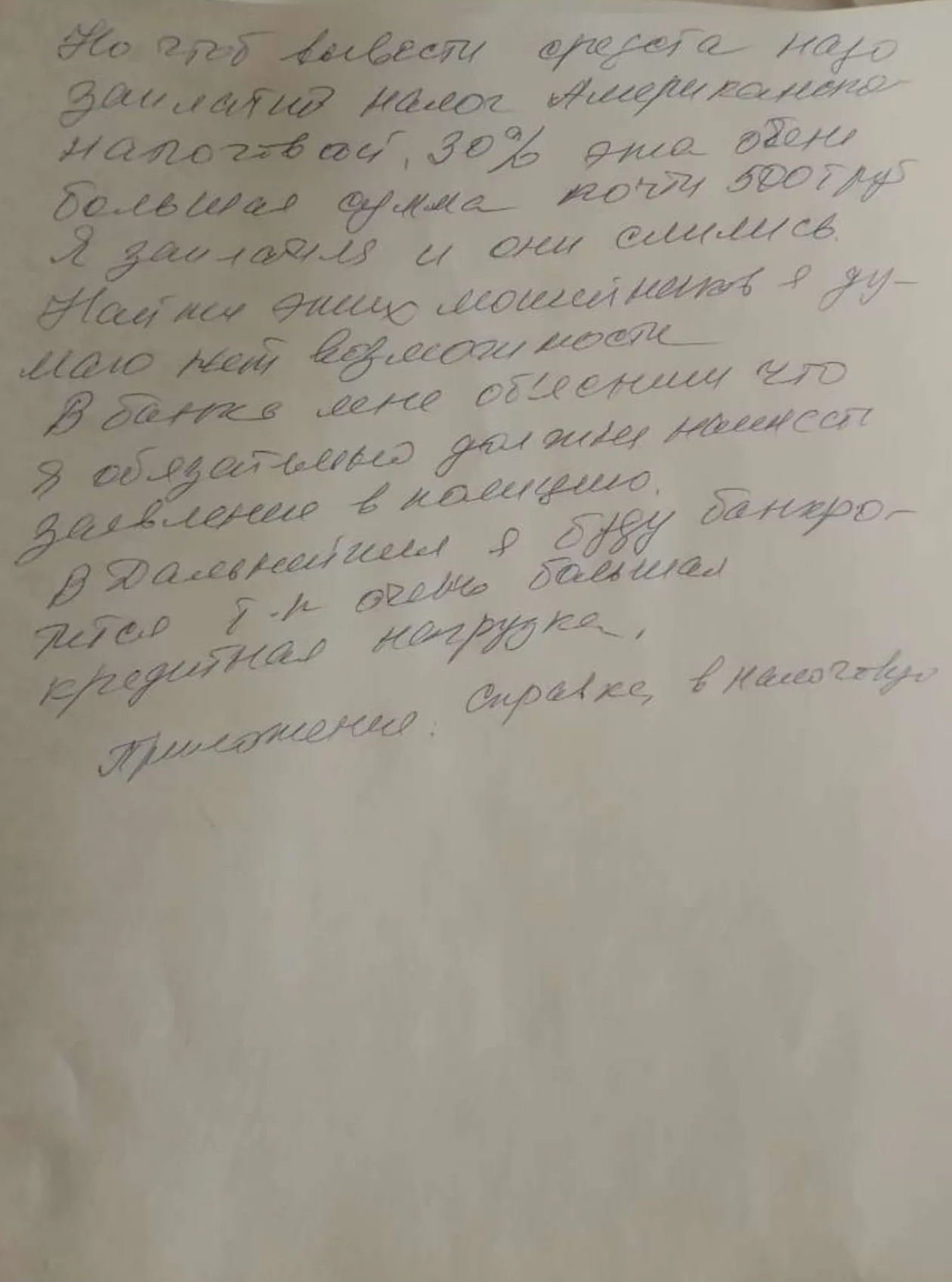

Ниже покажу, как наша клиентка на трёх листах и во всех красках расписала, как её обманули. Это заявление она подала в полицию.

Как избавиться от чужих долгов

В результате искусных действий аферистов человек оказывается без собственных денег и с неподъёмными кредитными долгами, которые банк вскоре взыщет через суд и подключит судебных приставов. После возбуждения исполнительного производства у гражданина арестуют счета и имущество, будут удерживать часть зарплаты, наложат запрет на выезд за рубеж и другие неприятные санкции.

Если правоохранители не найдут мошенников и не привлекут их к ответственности, проблемы должника могут длиться годами. Ведь у кредитора есть право повторно обращаться в ФССП после окончания производства.

Это стандартный сценарий развития событий для тех, кто не платит по кредитам. Самая быстрая и законная возможность вырваться из замкнутого круга — процедура банкротства. Проиллюстрируем это на реальных случаях из жизни.

*персональные данные скрыты в целях соблюдения конфиденциальности клиентов

История № 1: пострадал только банк

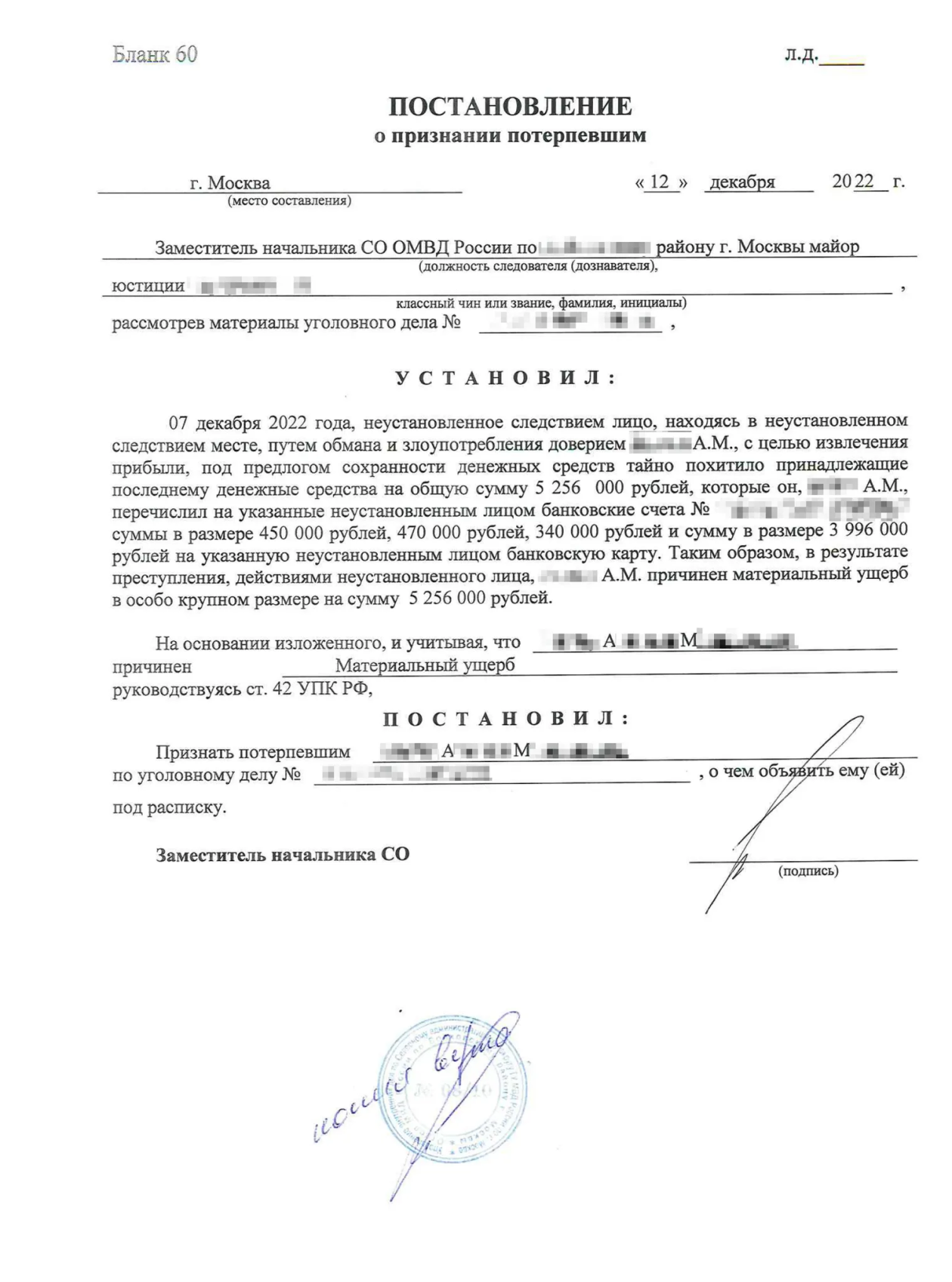

В декабре 2022 года А.М. стал жертвой мошенников: те представились сотрудниками полиции и предложили ему перевести деньги на специальный счёт в «проекте» по поимке преступников. А.М. поверил в эту историю, оформил кредит и для сохранности денег перевёл на названные злоумышленниками счета больше 5 миллионов рублей.

12 декабря 2022 года в одном из московских отделов МВД было возбуждено уголовное дело, А.М. признан потерпевшим.

Однако деньги исчезли в неизвестном направлении, а наш клиент оказался в крайне трудном финансовом положении. Даже получая достойную зарплату в IT-сфере, справиться с 5-миллионным кредитом он вряд ли бы смог, поэтому принял решение пройти банкротство.

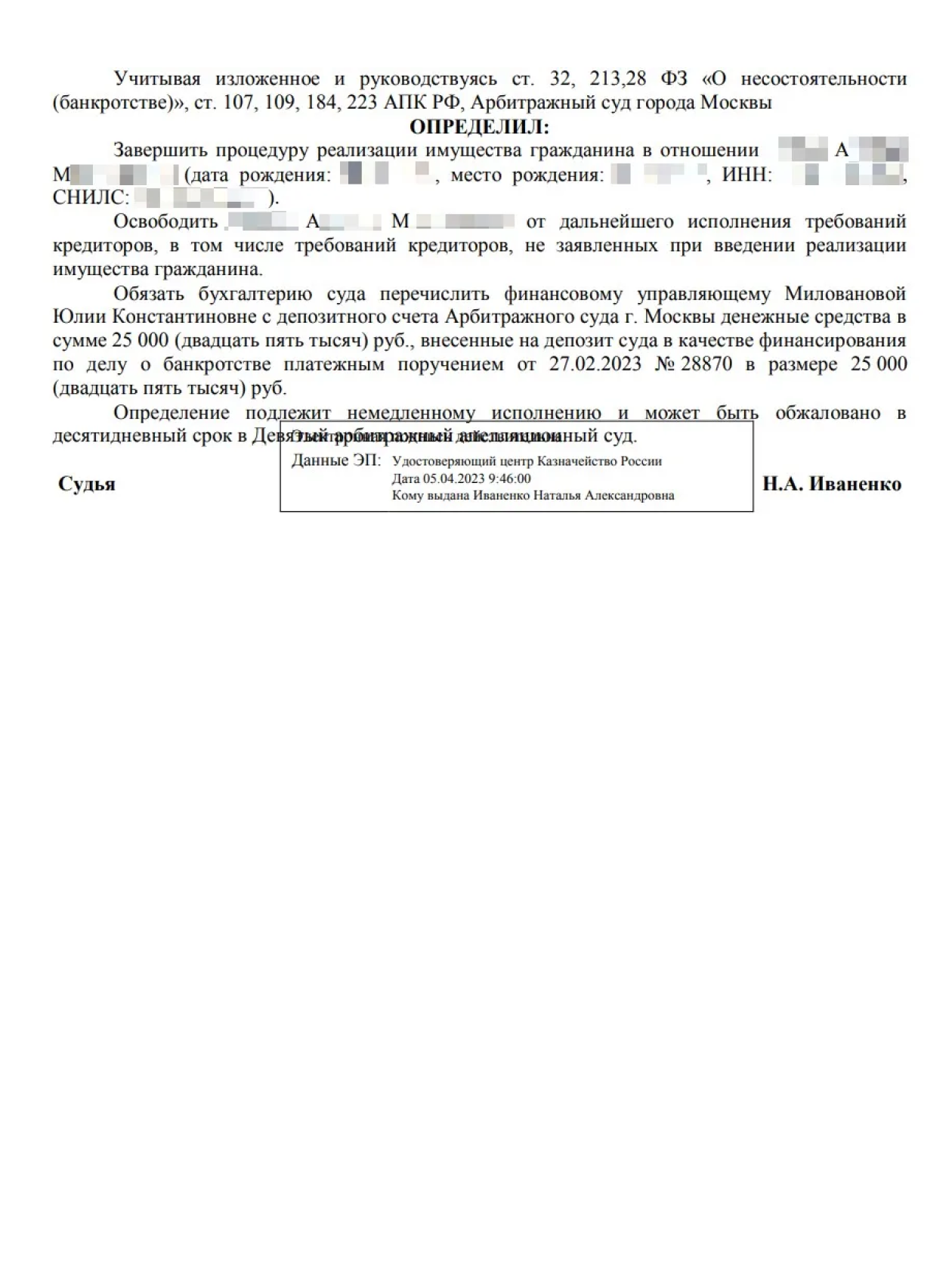

3 марта 2023 года Арбитражный суд города Москвы признал должника банкротом и ввёл процедуру реализации имущества. В середине ноября она уже завершилась и долг А.М. перед банком был списан.

Этот случай можно назвать «идеальным банкротством», поскольку процесс сложился очень удачно для должника:

- на протяжении процедуры реализации имущества зарплата А.М. перечислялась в конкурсную массу, а ему выделялся на руки только прожиточный минимум (около 24 000 руб.). Но единственный кредитор не посчитал необходимым включить свои требования в реестр, поэтому после завершения банкротства все изъятые деньги благополучно вернулись к владельцу.

- у нашего клиента в собственности имелась доля в московской квартире, но и её он не потерял как единственное жильё.

- А.М. своевременно подал в банк, выдавший кредит, заявление о возврате стоимости страховки. Благодаря этому он не только списал кредит, но и получил на руки некоторую сумму «живых» денег.

Совет: подобные «игры со страховкой» хоть и выгодны для будущего банкрота, но требуют аккуратности в обращении. Напомним, что в случае со страхованием кредита у заёмщика есть 2 возможности:

- отказаться от страховки после получения займа и вернуть её стоимость;

- получить возмещение при наступлении страхового случая в виде мошеннических действий.

Если должнику удалось получить от страховой компании крупную выплату перед или во время банкротства, сразу тратить всю эту сумму в личных целях нельзя, поскольку это расценят как признак недобросовестности. Возможное следствие — отказ в списании долгов. Данное правило не касается лишь оплаты минимально необходимых текущих расходов на жизнь.

Но закон о банкротстве действует одинаково для всех должников, независимо от того, обросли они долгами сами или обманным путём. Следующий пример тому подтверждение.

История № 2: когда можно потерять имущество

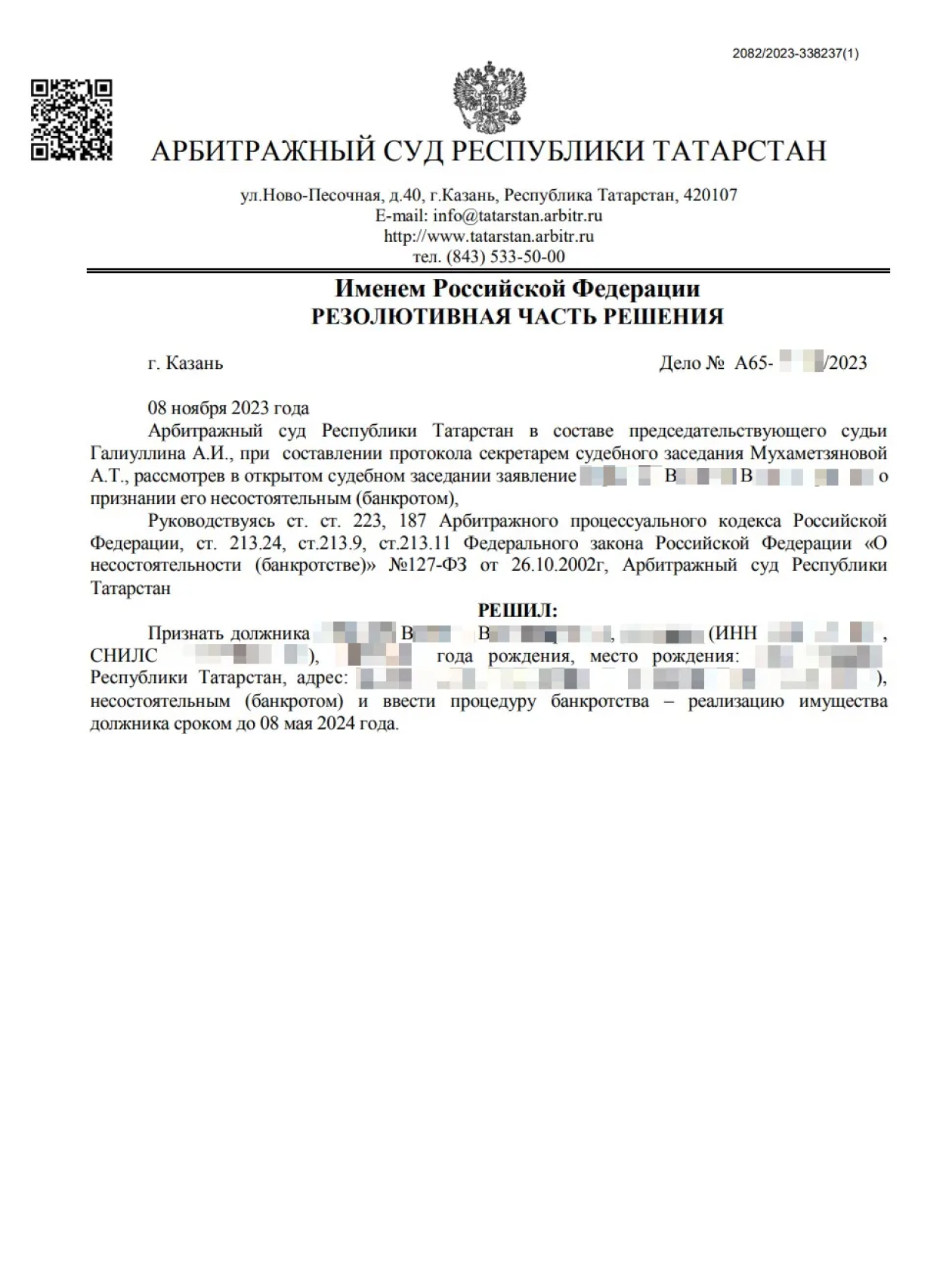

Житель Татарстана В.В. оказался замешанным во вторую описанную выше схему: он инвестировал в криптовалюту, и некие посредники предложили ему внести комиссию около 600 000 руб. за вывод средств. В отсутствие собственных денег В.В. взял кредит на эту сумму, но аферисты попросили ещё. Чтобы справиться с задачей, он привлёк брата, и они вдвоём оформили заём у частного лица ещё на 600 000 руб., а в качестве гарантии возврата долга отдали в залог свою единственную квартиру.

Когда мошенники пропали из вида, братья остались с кредиторами один на один. В.В. обратился к нам за помощью. Сейчас его дело находится в процессе, в ноябре 2023 года Арбитражный суд Республики Татарстан признал нашего клиента банкротом. Параллельно мы помогаем банкротиться и его брату.

Но в этой истории есть один чувствительный нюанс, продиктованный законом: кредитор, который одолжил деньги под залог имущества должника, имеет преимущество. Даже если предметом залога выступает единственное жильё человека, его изымают в процессе банкротства и выставляют на продажу. Большая часть выручки направляется именно на погашение требований залогового кредитора. Так что квартиру В. потеряет: она будет реализована с торгов в процессе банкротства. Частный займодавец уже подал в суд соответствующие требования.

Совет: чтобы правильно оценить риск потери имущества при банкротстве, важно учитывать, что:

- в конкурсную массу при банкротстве не включается имущество, защищённое так называемым исполнительским иммунитетом в соответствии со статьёй 446 ГПК РФ. В первую очередь, это единственное жильё должника и его семьи.

- однако недвижимость, обременённая ипотекой или иным залогом, от изъятия не защищена.

- по ходатайству гражданина из конкурсной массы может быть исключено дополнительное имущество (статья 213.25 ФЗ о банкротстве). В общем случае его стоимость не должна превышать 10 000 руб., но Пленум Верховного суда РФ в Постановлении № 48 от 25.12.2018 допустил возможность выделения и большей суммы, если она жизненно необходима должнику и его семье. В некоторых случаях можно также сохранить ценные предметы: например, авто, которое используется для перемещения должника или его родственника-инвалида.

- если вас обманули злоумышленники и вы решились объявить себя банкротом, ни в коем случае не пытайтесь спасти своё имущество путём его переоформления на родственников или продажи. Подобные сделки оспариваются и отменяются при банкротстве. Это значит, что такое имущество всё равно попадёт в конкурсную массу, а вы рискуете получить отказ в списании долгов за злоупотребление правом.

Приведём ещё несколько показательных примеров из нашей практики.

В мае 2023 года жительнице Новосибирска позвонил якобы сотрудник Центробанка. Он сообщил, что на женщину оформляют заём, и предложил ей подать несколько заявок на другие кредиты, чтобы сохранить средства и погасить долг по «мошеннической» заявке. В результате аферист убедил жертву заключить кредитные договоры с 5 банками на общую сумму в несколько миллионов рублей, а потом перевести их мошенникам. Женщине даже пришлось продать машину в попытке справиться с финансовыми обязательствами, но полностью закрыть долги не удалось.

В конце ноября 2023 года Арбитражный суд Новосибирской области признал нашу доверительницу банкротом. Сейчас мы работаем над тем, чтобы судебный процесс завершился полным списанием несправедливых долгов.

Ещё один «классический» случай произошёл в ноябре 2021 года: гражданину позвонил следователь, который убедил его помочь правоохранительным органам. Заявки на получение кредитов мошенники направили заранее, жертве оставалось только прийти в банк, получить деньги и перевести их на специальный счет.

Кстати, в этой мошеннической схеме есть характерная черта: преступники инструктируют жертву, что ей нужно посетить конкретное отделение и обратиться к определённому сотруднику. Причём ему ни в коем случае нельзя сообщать, что ведётся следствие, поскольку такой работник якобы член внутрибанковской банды аферистов.

В нашей истории мужчина согласился выполнить инструкции, и в результате у него сформировался внушительный долг, почти 2,5 миллиона рублей. Мы помогли списать его с помощью банкротства. Судебный процесс завершился в октябре 2022 года без потери нашим клиентом какого-либо имущества.

Практически аналогичная история развернулась в другом деле, которое тоже уже окончено. В процедуре банкротства в пользу кредиторов у должника забрали только часть зарплаты в размере около 46 000 руб. Больше он ничего не потерял, а долги по итогу списали.

К другому нашему клиенту мошенники применили несколько иной подход, хотя суть не изменилась. Неизвестный в разговоре по телефону сообщил гражданину, что злоумышленники пытаются оформить кредиты по его анкетным данным, и предложил перевести деньги на «безопасные» счета. В итоге человек сам подтвердил несколько заявок в МФО на получение займов (которые будто бы оформлялись преступниками), а деньги отправил на указанные счета и оказался невольным должником. Сумма его обязательств составила около 1,7 миллиона рублей. В ноябре 2023 года суд признал потерпевшего банкротом, его долги будут списаны после завершения процедуры реализации имущества.

В следующей истории пенсионерку ввели в заблуждение с помощью известного имени банка «Т-Банк». Аферист по телефону представился сотрудником этой кредитной организации и предложил инвестировать деньги с помощью финансовой платформы, в красках рассказав обо всех преимуществах и возможности крупного заработка. Впоследствии он неоднократно поощрял пожилую женщину вносить средства, которые она соответственно занимала в других банках. Затем мошенники пропали вместе с вкладами, а заёмщице с общим непогашенным долгом почти в 1 миллион рублей пришлось продать машину для оплаты кредитов и решиться на банкротство. В ноябре 2023 года мы подали заявление в Арбитражный суд Московской области.

Кстати, о продаже транспортного средства: мы уже говорили, что перед запуском банкротного дела совершать такие сделки крайне не рекомендуется. Но в некоторых случаях они не оспариваются: например, если имущество было продано независимому покупателю по рыночной цене, а вырученные средства были направлены на расчёты с кредиторами.

В последнем примере из нашей практики преступники действовали более примитивно. Получив доступ к паспортным данным гражданки, они сняли с её банковского счёта сбережения на сумму почти 700 000 рублей. В результате погашать свои кредиты женщине стало просто нечем.

Постановлением ОМВД России она была признана потерпевшей, но долги перед банками всё равно остались на ней. В конце 2023 года мы подали заявление о банкротстве в московский суд.

И это далеко не все случаи из практики компании: многим жертвам обмана уже удалось избавиться от несправедливых долгов, с другими мы только начинаем работать. При этом мы искренне уверены, что банкротство — оптимальное решение, когда человек доверился аферистам, а найти их и вернуть украденные деньги у полиции вряд ли получится.

Итоги

Ситуация, когда человек попал на удочку мошенников и стал невольным должником, — не безвыходная. Если правоохранительные органы оказались бессильны, закон предусматривает другую возможность решения проблемы. Внезапные кредитные долги можно навсегда списать через банкротство.

Однако следует учитывать важные моменты:

- как только факт мошенничества стал очевиден, нужно как можно скорее подать заявление в полицию, чтобы при банкротстве доказать свою добросовестность;

- перед обращением в арбитражный суд нельзя продавать и переписывать имущество, так как такие действия создают риск отказа в списании долгов;

- в ходе банкротного дела можно сохранить единственное жильё, если оно не в залоге, а также некоторое другое имущество при условии грамотного обоснования;

- для минимизации последствий банкротства в каждом конкретном случае требуется разработка индивидуальной стратегии, учитывающей все особенности ситуации.