Финансовые пирамиды — это мошеннические проекты, которые собирают с людей деньги, обещая высокую прибыль, но выплаты происходят лишь за счет притока новых вкладчиков.

Эти организации не ведут никакой инвестиционной или предпринимательской деятельности — и их владельцы в какой-то момент обязательно исчезают вместе со всеми деньгами.

Вместе с Центром экосистемной защиты Т-Банка, который занимается противодействием мошенничеству, мы узнали, как меняются схемы «разводов», кто чаще становится жертвой мошенников и сколько денег теряют люди.

Сколько финансовых пирамид в России и как их вычисляют

Центральный банк России с помощью специальной системы мониторинга ищет в интернете подозрительные организации, а также обрабатывает заявления граждан: любой желающий может сообщить о возможной нелегальной деятельности через анонимную форму. После проверки недобросовестные компании попадают в специальный список. Затем эти сайты, как правило, блокирует Роскомнадзор, а правоохранительные органы ищут организаторов.

За девять месяцев 2024 года ЦБ нашел в 1,7 раза больше организаций с признаками финансовых пирамид, чем в прошлом году.

У Т-Банка также есть своя платформа для выявления компаний с признаками пирамид, усиленная искусственным интеллектом. С помощью этой платформы сотрудники каждый день проверяют ресурсы в сети и выявляют признаки финансовых пирамид: в среднем находят 40—50 сайтов в неделю. За первые три квартала 2024 года было выявлено 2189 сайтов с признаками нелегальной финансовой деятельности. Списки подозрительных сайтов направляют в ЦБ для внесения в общероссийский перечень при подтверждении подозрений.

Как рассказали Т—Ж в службе безопасности Т-Банка, клиентам регулярно рассказывают об уловках, которые используют мошенники: например, те могут давать инструкции, как убедить службу безопасности банка провести подозрительный перевод, предложить соврать банку, что это возврат долга, а не «инвестиции». Также клиентов предупреждают, что настоящие компании всегда заключают договор перед тем, как потребовать деньги, и не просят делать переводы в пользу физических лиц.

По итогам работы службы безопасности банка с начала года свыше 50 тысяч клиентов осознали, что были вовлечены в сомнительные инвестпроекты с признаками пирамид, и отказались от переводов в их адрес на общую сумму более 8 млрд рублей.

Сколько людей вкладывается в пирамиды и сколько денег они теряют

Всего жертвами финансового мошенничества, по данным Центробанка, становится около 100 тысяч россиян ежемесячно: в среднем ЦБ за квартал регистрирует около 300 тысяч «операций, которые проходят без согласия клиента». 95% таких случаев происходит, когда люди раскрывают платежные данные или сразу переводят деньги мошенникам, думая, например, что это сотрудники правоохранительных органов или банков. ЦБ называет это методами социальной инженерии. Средняя сумма потери — 12,8 тысячи рублей.

Из крупных пирамид последних лет можно вспомнить, например, «систему автоматической генерации прибыли „Финико“», в которой россияне потеряли почти 100 млн долларов. Или пирамиду Life is Good, организаторы которой предлагали людям стать пайщиками кооператива и получить новое жилье: от нее пострадали более 18 тысяч человек. А летом 2023 года сотрудники Т-Банка выявили пирамиду In Touch Media, которая прикрывалась мнимым сотрудничеством с банком. В ней участвовало более 15 тысяч человек.

По внутренним данным Т-Банка, в среднем жертвы теряли по 80—100 тысяч рублей на «инвестициях» и пирамидах. Еще мы попросили у Центра экосистемной защиты Т-Банка информацию о том, кто больше всего склонен доверять мошенникам и вкладываться в пирамиды. Иногда сотрудники внедряются в такие проекты, чтобы посмотреть, как система обмана устроена изнутри, поэтому знают о ситуации из первых рук.

Нельзя сказать, что какая-то группа людей больше подвержена финансовому мошенничеству, чем другие. Портрет типичной жертвы финансового мошенничества не сильно отличается от обычного клиента банка: средний возраст — 35 лет, 55% — мужчины, 44% — с высшим образованием, 40% состоят в браке.

Какие бывают пирамиды

Обычно финансовые пирамиды стараются подражать честным сервисам, индустриям и развлечениям. Мы выделили несколько основных типов мошеннических проектов на основании того, какие именно продукты они изображают.

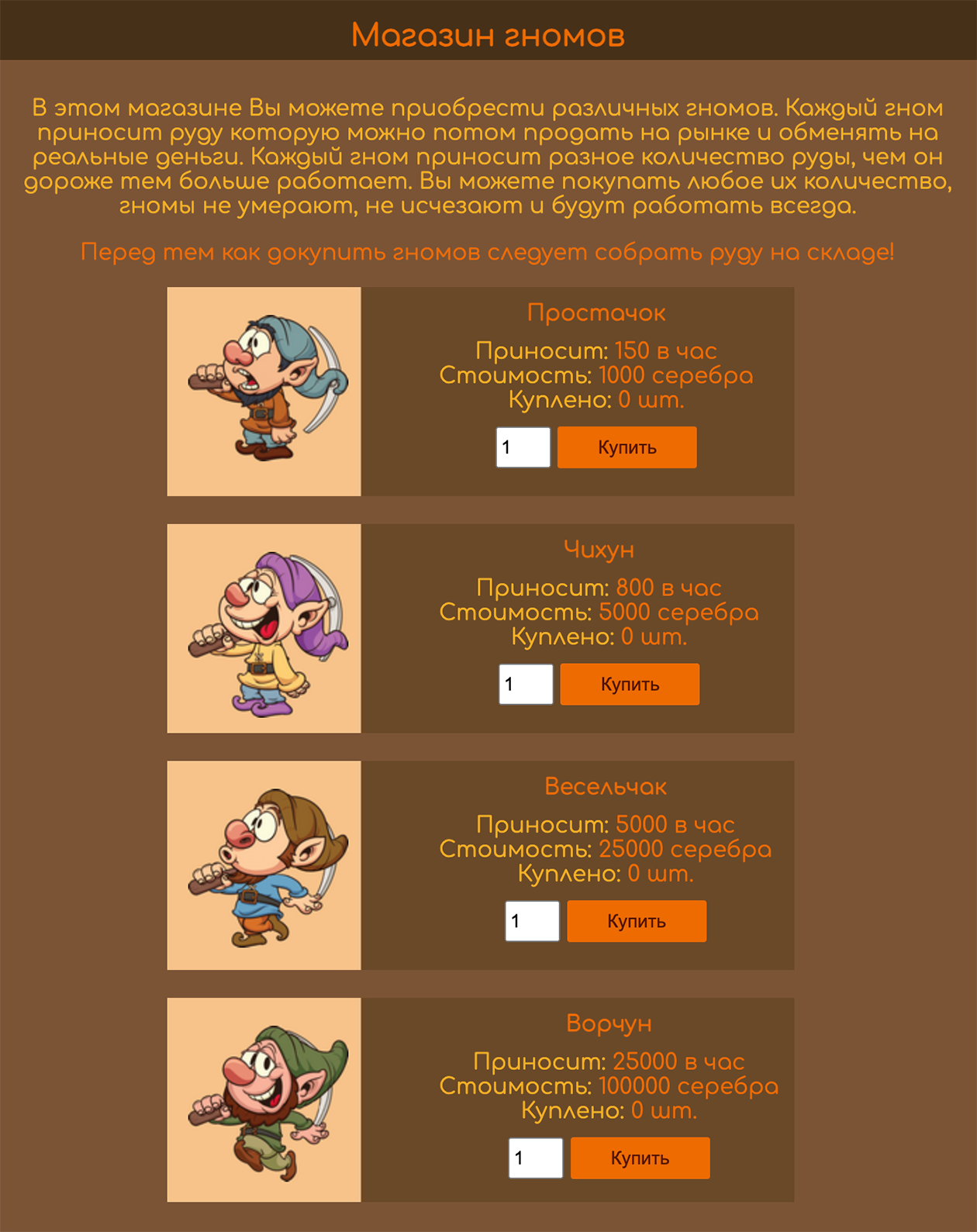

Экономические игры — около 50% пирамид. Пользователям предлагают запустить виртуальный бизнес и зарабатывать на нем реальные деньги. Например, открыть цифровую ферму и продавать урожай другим игрокам, которым он нужен для развития. Или инвестировать деньги в игровых персонажей и сдавать их в аренду, кликать на нарисованного хомяка и обменивать виртуальную валюту на биткоины. Представитель ЦБ отмечал, что такие геймифицированные схемы могут быть направлены на детей.

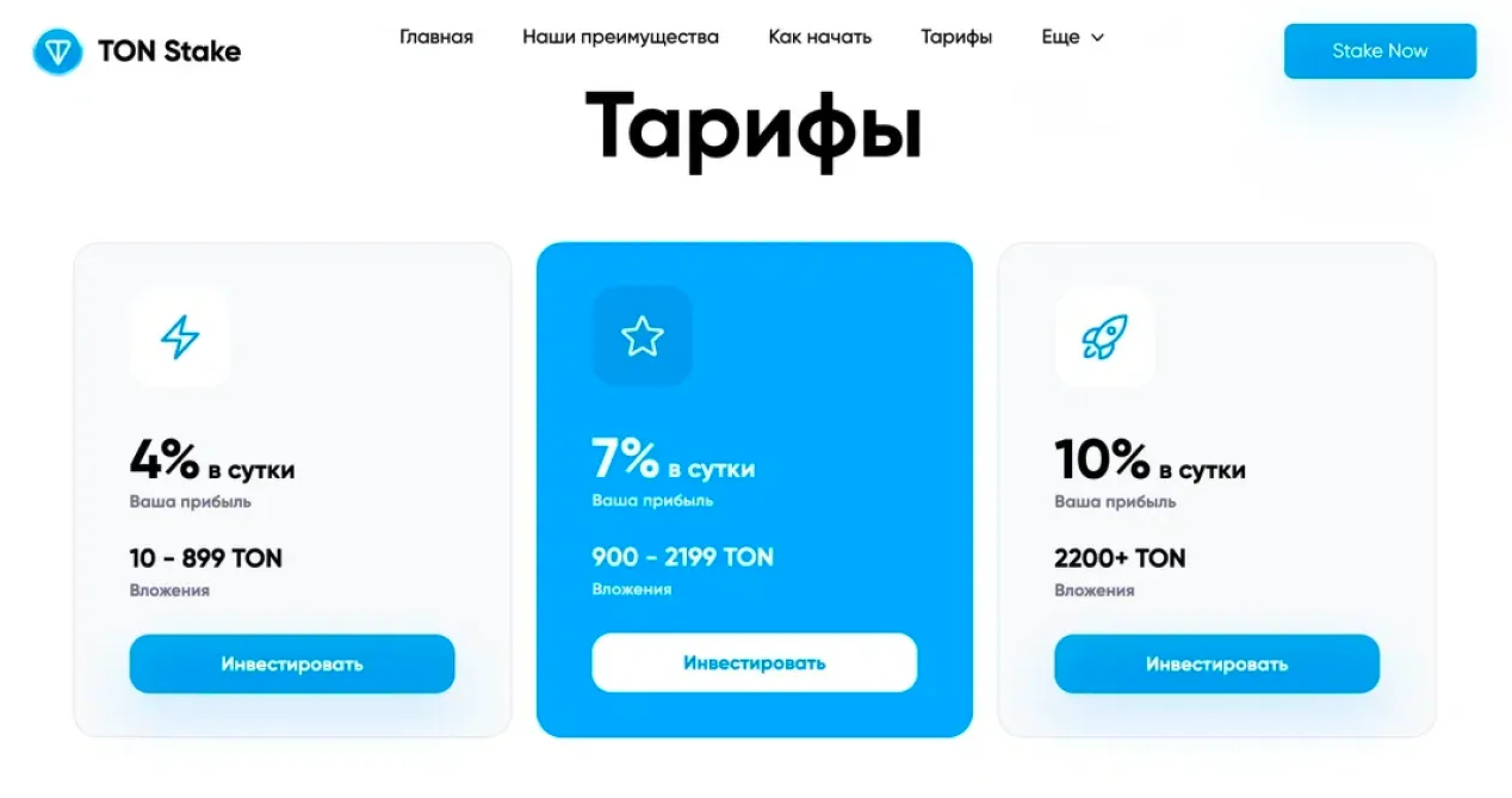

Криптовалюта и майнинг — около 20%. Мошеннические сайты и проекты, которые предлагают инвестирование через криптовалюту, ее обмен или майнинг. Например, пирамида может быть описана как якобы выгодная биржа, где криптовалюта после покупки начинает быстро дорожать, а люди зарабатывают на росте курса.

В целом в Центробанке отмечают, что больше половины финансовых пирамид предполагают перевод денег через криптовалюты и иностранные платежные сервисы: так организаторов сложнее отследить.

Работа — около 20%. Схема, в которой клиентам обещают высокий доход за простые задания: загрузить видеоролик, посмотреть рекламу, поставить лайк, забронировать отель или прочитать письмо. Чтобы получить такую непыльную работу, нужно внести депозит.

Маркетинг — менее 10%. Такие пирамиды предлагают клиентам вложиться, например, в маркетингового бота, который якобы создает массовую рекламу для других сайтов, тем самым генерируя прибыль.

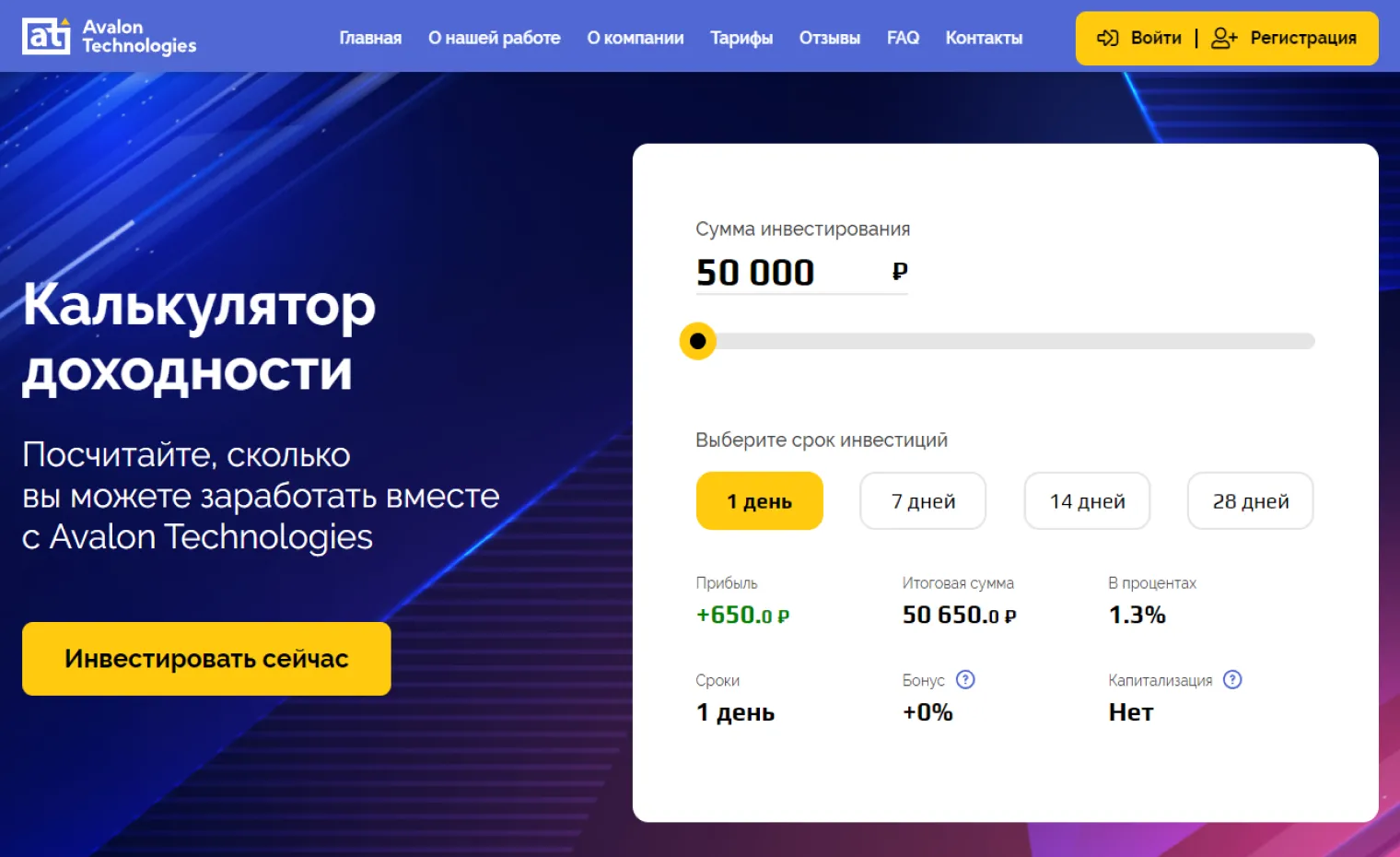

Депозиты — менее 10%. Организаторы предлагают вложиться в компанию — сделать депозит, как в банке, — и получить высокую прибыль. По легенде, в штате финансовой пирамиды работают аналитики, которые знают, куда инвестировать, и просят лишь процент от вашей прибыли.

Напомним, что все организации, которые действительно имеют право на ведение такой деятельности, перечислены в специальном разделе на сайте Центробанка.

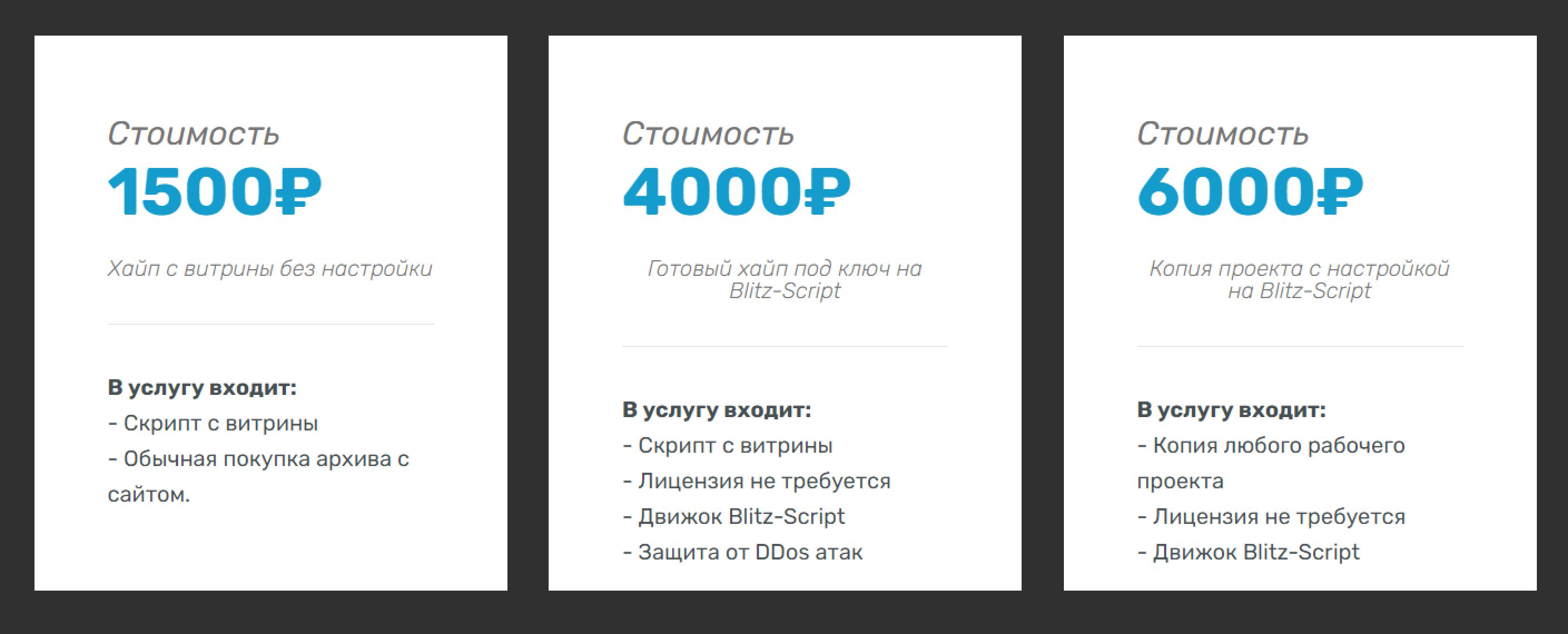

Мошенники могут комбинировать все эти модели в разных сочетаниях. Обычно на сайтах пирамид расположены многословные описания, в которых используются ключевые слова из разных сфер деятельности: например, одновременно «майнинг», «маркетинг», «реферал» и «инвестиции».

Чем конкретно занимается компания и откуда берется прибыль — непонятно. Главное в таком описании — обещание баснословного дохода, прикрытое любыми словами из финансовой сферы.

Новые уловки организаторов пирамид

Организаторы пирамид становятся все более изобретательными и реагируют на изменения финансового рынка.

В 2021 году мошенники завлекали жертв словами о развивающейся компании с высокими процентами по депозитам — якобы деньги будут приумножаться командой профессиональных трейдеров.

В 2022 появился тренд на «кэшбэк-сервисы», псевдомаркетинг, «экономические игры», схемы «удаленной работы» с небывалой зарплатой.

В 2023 стали чаще появляться проекты «с почасовой оплатой»: например, нужно срочно вложить деньги, чтобы «написанные лучшими программистами высокочастотные биржевые роботы заработали на арбитраже между рынками» — и принесли пользователю прибыль до 900% в час. Мошенники часто торопят, говорят о срочности, потому что в спешке люди больше склонны к импульсивным решениям. Стали развиваться схемы со ставками на спорт и NFT .

В 2024 пирамиды обычно основаны на криптовалютах, ставки на спорт и NFT вышли из моды. А в 2025 мошенники наверняка придумают что-то новое: возьмут какой-то новый тренд и пообещают, что на нем можно много заработать — если успеть вложиться.

Как распознать финансовую пирамиду

Несмотря на все уловки, отличить финансовую пирамиду от легальной компании не так сложно. Основные признаки:

- Отсутствие лицензии на привлечение денег. Быстро проверить это можно на сайте Центробанка: все легальные компании перечислены в специальном списке.

- Обещание высокой доходности. Для депозитов нормальная доходность — около ключевой ставки ЦБ, 19% годовых на момент публикации. А на рынке ценных бумаг закон вообще запрещает гарантировать доход: любая инвестиция связана с риском. Чтобы переманить клиентов у банков и брокеров, мошенники обещают огромный доход — при этом не рассказывают об инвестиционных стратегиях и рисках, а вместо этого призывают быстрее вложить деньги и «реализовать свои мечты».

- Неясная сфера деятельности. Доходность может быть выше, но в таком случае добросовестная компания сама заинтересована в том, чтобы как можно понятнее и логичнее объяснить, чем она занимается. Как мы уже говорили, мошенники, как правило, описывают свою деятельность в очень туманных словах.

Проверить компанию на надежность можно с помощью Пирамидометра Т—Ж. А чтобы более подробно узнать о том, как отличить пирамиду от добросовестной компании, пройдите специальный урок бесплатного курса Т—Ж «Как защититься от мошенников».

Больше знаешь — крепче спишь:

Жизнь россиян в цифрах: что едят, сколько работают, куда ездят и на что тратят деньги. Подписывайтесь, чтобы не пропустить самое интересное: @t_stata