«Приняла тот факт, что я на нуле»: как я победила зависимость от кредиток и занялась финграмом

Мы коллекционируем ценные уроки, благодаря которым читатели Т—Ж учились или учатся управлять бюджетом.

Героиня этого выпуска 20 лет работает в финансовой сфере: начинала с консультирования по кредитным продуктам в банке, а сейчас проектирует программы обучения финграму. Она рассказала, как подсела на кредитки и справлялась с этой зависимостью, почему работа в банке стала для нее терапией шопоголизма и что помогло ей добиться больших финансовых целей.

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Первые уроки

Моя мама — экономист-хозяйственник. Она работала в госкомпании по благоустройству, занималась тарифами ЖКХ, вывозом мусора и прочим. Я имела представление, что мама делает и зачем все это надо, но сколько она зарабатывала, не знала.

Траты не фиксировали, но мама вела записи коммунальных платежей и ведет до сих пор. Не помню, чтобы на что-то копили, как и каких-то крупных покупок типа квартиры, машины, далеких путешествий. Мамина система ведения бюджета мне также неизвестна. Возможно, был какой-то накопительный конверт. Вообще, про деньги мало говорили, больше про ЖКХ и про то, как все это устроено.

Не могу сказать, что мама была для меня примером. Скорее, наоборот, мне хотелось бунтовать и все делать по-другому. Сейчас я понимаю, что она была очень рациональна и умела организовать быт так, чтобы денег хватало на все, хотя ее зарплата была единственным источником дохода. Доход семьи был ниже среднего. При этом было достаточно еды, книг, игрушек и одежды — мама много шила сама. Я ходила на дополнительные занятия по английскому, иногда мы ездили в недалекие поездки, например в Питер или Евпаторию. Компьютера у меня не было, он появился, когда я училась в институте.

Никогда не думала, что деньги как-то легко приходят: мама всегда много работала, а средств у нас было немного. Но и чувства дефицита у меня тоже не было, хотя я понимала, что вокруг есть более состоятельные люди.

Мы жили с мамой вдвоем, рядом были соседями бабушка и тетя с семьей. Папа в моем детстве особо не участвовал, он был военным, и с мамой они не были расписаны. Я с ним лучше познакомилась уже во взрослом возрасте и даже какое-то время жила у него — в период личного кризиса.

На мое отношение к деньгам точно повлияла бабушка. Она много рассказывала о своем детстве, которое прошло в военные годы, о голоде, о том, как много они трудились, чтобы получить базовые блага, как каждый день она ходила в школу по несколько километров туда и обратно. От нее я переняла умение ценить то, что есть.

При этом бабушка была из тех, кто всегда видел возможности и стремился их реализовать. Она хотела даже поднимать целину, но не уехала, потому что дедушка был против. Потом она инициировала строительство кооперативного дома, в который переехали все их коммуналки. И это был дом, где я родилась и выросла. Меня очень впечатляли ее рассказы о том, как собирали деньги, как организовывали всю эту стройку, и в голове осталось убеждение, что даже один человек, который четко знает, чего хочет, может изменить жизнь многих. Да, это масштаб одного двора, но это были сотни семей.

Бабушка распределяла деньги по депозитам разных банков, держала руку на пульсе, изучала, где более выгодная ставка по вкладам, общалась с сотрудниками банка, как с хорошими соседями, была доброжелательной. К деньгам она относилась как к важному ресурсу, который помогает улучшить жизнь. У нее всегда были запасы.

Бабушка поддерживала нас, внуков, не только деньгами, но также интересовалась, как складывается наша жизнь, как мы ведем хозяйство. Было приятно знать, что бабушка нами гордится и ей спокойно за наше будущее. Это давало чувство поддержки и уверенности.

Я любила школу. Кроме школы были тренировки. Сначала я занималась спортивной гимнастикой, потом перешла в спортивную аэробику, и у меня появилась возможность построить карьеру в спорте. Я хотела развиваться и работать в индустрии фитнеса, тем более что тогда в нашей стране это все только начиналось.

Постоянных карманных денег у меня не было. Помню, что мне выдавали на канцелярку. Когда приезжал папа, он мог привезти подарок и дать немного денег. Он, кстати, подарил мне одну из первых копилок. А у мамы была довольно большая коллекция монет, она нумизмат. Ей привозили монеты из разных стран, и я любила их рассматривать.

Переломным моментом стала поездка в 1997 году в Америку на соревнования, мне было 12 лет. Я увидела супермаркеты, кафе, отели, инфраструктуру спортивной индустрии. Было ощущение другой экономической реальности, впечатляли возможности и блага. Вернулась с четким осознанием, что нужно работать, если хочешь нормально жить.

Первые деньги

В 13 лет я начала тренировать маленьких детей. У меня была пара групп, у каждой вела по две тренировки в неделю, по вечерам, в сумме получалось часа четыре. Каких-то особых сложностей не было, я просто приходила и делала с малышами базу — общую физическую подготовку. Помню, ездила на несколько семинаров по повышению квалификации. Было чувство удовлетворения и радости, когда на каком-нибудь фестивале спорта мои малыши выходили выступать. Это было очень мило.

Первые деньги я потратила на крутые кроссовки для соревнований, которые очень хотела, а мама не могла мне их купить. Они стоили около 100 $.

В старших классах на летних каникулах работала в магазине. Эту подработку предложила мама, поскольку магазин принадлежал ее знакомым. Тогда был переломный момент в моей личной спортивной карьере, и я уже мало тренировалась. Я отказалась от спорта, потому что не справилась психологически. Были некоторые травмы, как у многих, но главное — я морально сдалась. Это было травматичным для меня опытом, который я проживала потом еще много лет и, может быть, проживаю до сих пор.

Работала каждый день, в обязанности входило продавать, организовывать пространство, стоять на кассе, убирать товары. Это был такой классический канцелярский магазин возле дома. Я с детства очень любила канцелярку, поэтому работала с большим удовольствием. Еще там было много свободы, потому что мне доверяли и никто за мной особо не следил.

Никакой финансовой стратегии у меня тогда не было. Я не копила и не откладывала. Зарплату тратила на спортивную одежду, книги, ту же самую канцелярку, косметику.

В 2001 году я поступила в РЭУ Плеханова на факультет менеджмента, кафедру инвестиций и инноваций. В вузе у нас было свободное посещение, и я решила использовать эту возможность по полной программе. В конце первого курса начала работать в гостинице в Шереметьеве. Меня порекомендовал двоюродный брат, который работал там до меня и в тот момент как раз уволился, чтобы развиваться дальше. Я съездила на собеседование с менеджером, и меня взяли.

График был 2/2. Я брала дневные и вечерние смены, иногда работала в ночь. На учебу ходила всегда, когда была возможность. Первая зарплата была 8000 ₽. Сначала работала на коммутаторе — отвечала на звонки гостей, потом уже перешла на ресепшен. Освоила там много функций, включая работу с банковскими картами, разными валютами и POS-терминалом, закрытие кассы дня и многое другое.

Поняла, что мне нравится общаться с людьми, помогать им, отвечать на вопросы. И в целом индустрия гостиничного бизнеса дала отличный опыт клиентоориентированности. Также я получила опыт взаимодействия с разными целевыми аудиториями и консультирования клиентов по совершенно разным вопросам. Сделала важные выводы — например, что богатые люди совсем не снобы и общаются очень человечно даже с низшим персоналом отеля, кем я, по сути, и была.

У меня был фокус на то, чтобы зарабатывать больше, но это также было стремление к лучшей жизни и построению карьеры. Я понимала, что только своим трудом и упорством могу сделать какой-то значимый сдвиг. Чувствовала себя сильно увереннее благодаря работе, так было всегда, и так есть сейчас. Для меня это очень важный фактор самореализации.

Первый банк

Я училась в экономическом вузе, и мне хотелось делать карьеру в сфере финансов, поэтому оставаться в отеле не планировала. На втором курсе решила попробовать поработать в банке. Объявление нашла в газете: учебный центр одного банка набирал желающих на стажировку с последующим экзаменом и трудоустройством на должность оператора колцентра. Но по итогам обучения меня сразу отправили в отделение, так как у меня уже был опыт работы с клиентами в гостинице.

В банке я впервые в своей карьере начала заниматься финансовым просвещением людей. Я консультировала клиентов по банковским продуктам, в основном это были кредитки с просрочками, помогала им проводить операции, показывала, как пользоваться банкоматом, и так далее. Это была обычная работа операциониста-консультанта — то, что называется обслуживанием. График был 2/2, полный рабочий день. Получала, кажется, в районе 20 000 ₽.

Это было начало 2000-х, когда банк стал массово отправлять клиентам по почте кредитные карты после того, как они брали потребительские кредиты в магазинах. И люди пытались гасить кредитки по аналогии с аннуитетным платежом по потребительскому кредиту, когда вы каждый месяц вносите одну и ту же сумму. А механика кредитки совсем другая: это револьверный кредит, возобновляемый после каждого погашения, когда клиент может брать и возвращать деньги по необходимости.

В счете-выписке была указана сумма минимального платежа, и люди думали, что выплачивать надо именно ее, а на практике сталкивались с тем, что тело долга уменьшалось очень медленно, ведь, по сути, они гасили только проценты. Злые на банк клиенты приезжали с претензией: «Я плачу, плачу, а долг не уменьшается», — и выстраивались в очередь еще до открытия отделения.

Моей основной задачей было объяснять людям, как работает кредитная карта и какими платежами надо гасить долг.

Я изучила все продукты и процессы, потребности клиентов, научилась определять, кому что надо предлагать и в какой ситуации. Поняла, что разным клиентам подходят разные продукты и что удовлетворенность качеством обслуживания зависит в том числе от моего личного настроя и желания помочь.

Я наблюдала за клиентами и их жизненными ситуациями, некоторые меня глубоко впечатляли. Например, как-то мы занимались переводом денег одной клиентки из-за рубежа. Это были деньги от страховой компании, очень большие, потому что ее муж погиб на производстве в другой стране. Но эта история была не столько про финансы, сколько про эмоции, жизнь, в которой может быть все что угодно, но лучше, если деньги при этом будут.

Я видела состоятельных людей с большими депозитами, но сильно старше меня, видела людей примерно моего возраста, но с зарплатами значительно больше моей. Большие депозиты и зарплаты вызывали у меня чувство зависти и желание тоже прийти к таким результатам.

Работа в банке помогла осознать, на каком жизненном этапе я нахожусь, какие у меня есть личные особенности и как я сама реагирую на разные предложения. В целом я активно пользовалась банковскими продуктами из разных категорий: кредитками, накопительным и брокерским счетами, daily-банкингом и прочими. Также у меня сложилось понимание, что любой финансовый продукт — это прежде всего технология, которая будет меняться, а значит, нужно постоянно осваивать новое.

Вредные привычки

В начале 2000-х, когда я училась в институте, противостоять маркетингу было невозможно. Я была ребенком из постсоветского пространства, из маленького города в Московской области, из неполной семьи с невысоким доходом. Конечно, у меня внутри было очень много нереализованных потребностей. Это был период, когда экономика менялась, на рынке появлялись разные товары, стали доступны кредиты. Из-за красивой рекламы бороться с желаниями было очень сложно. Мне хотелось жить лучше, поэтому я раскачивала свой денежный поток: старалась больше и зарабатывать, и тратить. Это получалось естественно, и, кажется, многие мои ровесники проживали похожую историю.

Уже сразу на первой работе в гостинице у меня появилась кредитка с очень маленьким лимитом, но и при небольшой зарплате. В банке у меня уже появилась вторая, и постепенно я впала в эту зависимость.

С 19 лет, пока училась на экономфаке, эпизодически начинала и бросала вести учет расходов. Нам объясняли, как составлять графики платежей и рассчитать кредитную нагрузку на бюджет семьи, и я тренировалась на себе и создавала простые таблицы в «Экселе». Такого информационного поля, как сейчас, тогда, конечно, не было, про финансовую грамотность никто не говорил. Но общие представления о денежных потоках и необходимости распределять их на траты и накопления у меня сформировались. Финансового резерва, то есть классической подушки безопасности, при этом не было, я полагалась на свою зарплату и кредитки.

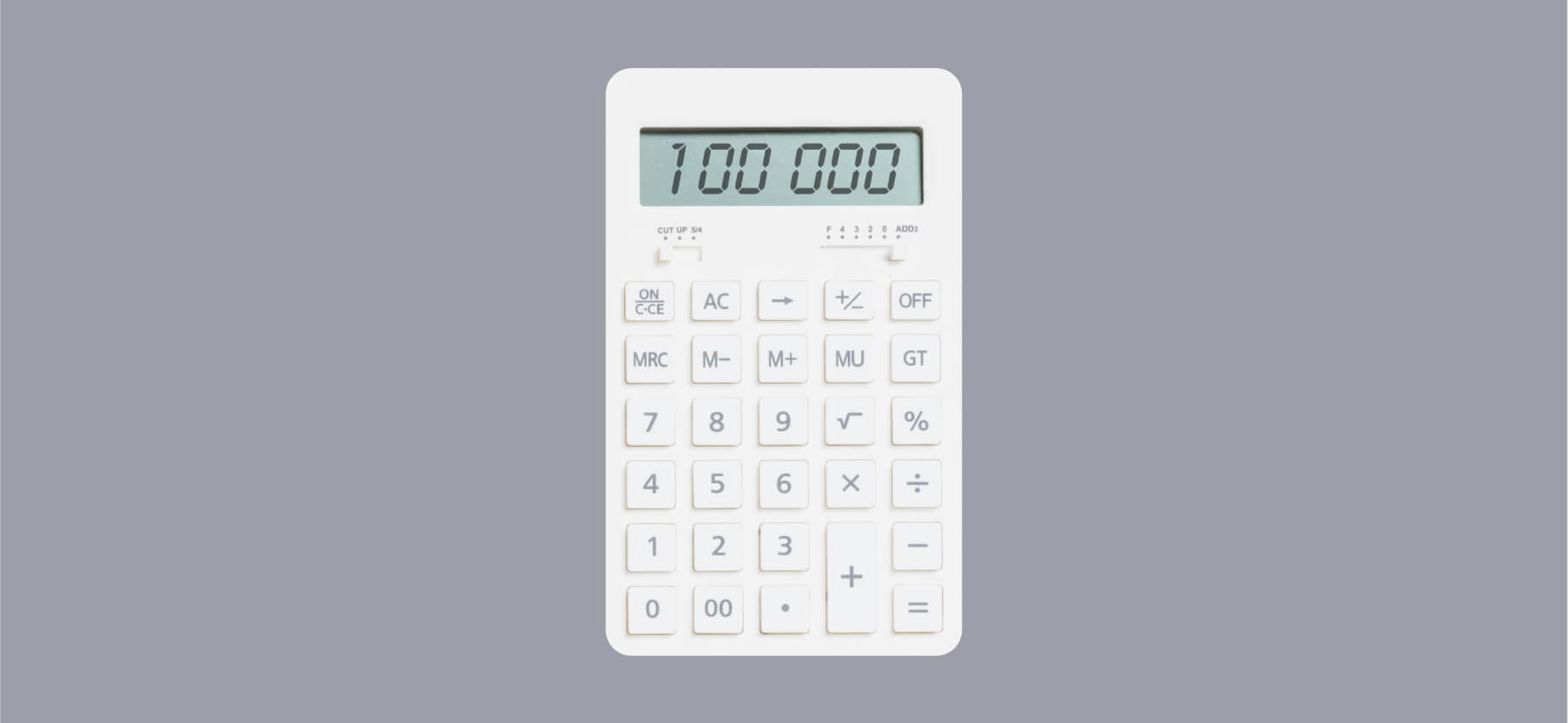

В какой-то момент кредитки стали уже явной проблемой, их количество выросло драматично, а я обнаружила, что путаюсь в платежах и, кажется, довольно много денег трачу на погашение долгов. Тогда уже села за «Эксель» основательно: сделала подробную таблицу с процентными ставками и комиссиями по картам. Поставила себе четкую цель погасить все задолженности и в итоге оптимизировала долговую нагрузку с помощью потребительского кредита, который тоже планово выплатила.

Тем не менее я привыкла сиюминутно удовлетворять свои маленькие желания, тратить деньги на то, что будет потом не использовано: лишние книги, которые надеешься когда-то прочитать, ненужные онлайн-курсы, которые как будто бы успеешь пройти, несколько карт в фитнес-клубы, в которых когда-нибудь будешь заниматься, подарки другим людям, которые покупаешь наотмашь, не сверяясь с их вишлистом. Я пробовала разные финансовые продукты, не всегда нужные и полезные, могла бездумно тратить деньги, не соотнося свои доходы с расходами и финансовыми целями.

Сейчас, когда мне почти 40, желания, конечно, поутихли, иногда «накрывает» на книгах и блокнотах. Но при этом я очень оптимальна и рациональна в более крупных тратах.

У меня есть потребительские ритуалы, которые я никогда не исключу, вроде латте с карамельным сиропом.

Мой доход позволяет спокойно иметь некоторые вредные привычки. Иногда я с ними борюсь, но без фанатизма. Привычки — дело укоренившееся, и их изменение — очень небыстрая история. Даже когда понимаешь, что это не то, что приведет тебя к лучшей жизни, перестроить свое поведение — отдельный сложный процесс. Здесь нужны воля, автоматизация, подкрепление окружения. Это не про 21 день и даже не про 90, а про лучшее понимание особенностей своего мозга и бережную интеграцию новых паттернов в свою жизнь.

Например, у меня не было с юности привычки откладывать какую-то сумму или процент от дохода. Я ее встраиваю уже несколько лет с очень большим фокусом внимания и все равно иногда срываюсь. С кредитками боролась довольно долго, в большей степени психологически. И хотя знаю, как заработать на кредитке, сейчас у меня их нет, поскольку мои потребительские паттерны поведения по-прежнему могут загнать меня в неприятную историю.

Первые инвестиции

Первые эксперименты пришлись на 18—19 лет, когда я открыла брокерский счет и чуть позже — лицевые счета в реестре паевых фондов. На третьем курсе устроилась в управляющую компанию — посредника на рынке коллективных инвестиций, где занималась паевыми инвестиционными фондами: организацией продаж, раскрытием информации, маркетингом, обучением сотрудников банка. Работа дала мне базу знаний и понимание процессов изнутри.

Также на старших курсах у нас были лекции, посвященные формированию инвестиционного портфеля. К этому моменту у меня уже были куплены ПИФы. Я изучала их, еще когда работала в банке, и потом даже выбрала их темой своих курсовых и дипломной работы в институте.

Каких-то больших денег на инвестиции не было в принципе. Я инвестировала очень несистемно, фактически минимум, кроме ПИФов, в отдельные бумаги, без особых спекуляций. Активный трейдинг у меня сразу не пошел, было понятно, что на это надо очень много времени, которого не было. В итоге на брокерском счете у меня было несколько «голубых фишек» без активной торговли. Все мои активы в то время были в акциях, и диверсификация была недостаточной. В кризисный период портфель был в убытках, и я не хотела фиксировать его, хотя часть активов все равно пришлось продать.

Модель финансового поведения была кредитно-инвестиционная, довольно рискованная. Но я делала ставку на свой профессиональный рост и отсутствие иждивенцев, поэтому была не очень чувствительна к рискам.

Кризис

В 2007—2009 годах внутренний кризис у меня схлопнулся с внешним. Поскольку риски не были до конца мной осознаны и стратегии на фоне большого стресса, по сути, не было, все это вылилось в массу финансовых ошибок.

Не имела подушки безопасности. Несмотря на то что у меня тогда были инвестиционные активы, небольшая кредитная нагрузка и я знала все законы грамотного финансового поведения, ликвидного резерва по-прежнему не было.

Сейчас 15—20% дохода я откладываю. Сначала — в финансовый резерв, если он исчерпан и его надо восполнить, затем — на финансовые цели.

Была поручителем у плохого заемщика. Однажды коллега попросил поручиться за него по кредиту. Я согласилась, особо не раздумывая, риски не оценила. В кризис история всплыла. Видимо, сложные времена были не только у меня. Звонили приставы, приятного было мало. Закончилось тем, что долги по кредиту выплачивали поручители.

Ну и, конечно, я сделала выводы из этой истории про личный риск-менеджмент и решила, что поручаться больше никогда ни за кого не буду. Не люблю подобную однозначность, ведь все может быть, но пока таких запросов не поступало, и я очень болезненно отношусь к сложным кредитным ситуациям, которые встречаю вокруг.

Покупала ненужные страховки. У меня было несколько эпизодов в жизни, связанных со страховыми случаями, и я стала мнительна после них. Например, один за другим несколько друзей разбились на машине, я помогала их родственникам получать страховые выплаты. А потом некоторые общие знакомые пришли с вопросом, как застраховать жизнь.

Однажды случился потоп в съемной квартире — пришлось тоже решать вопросы со страховой. В итоге я покупала страховки на все, что можно и на что позволял рынок страхования: каско по полной, ДМС, страхование жизни, недвижимости, банковских карт и так далее.

Увольнялась на эмоциях, одним днем. Я решила стать независимым финансовым советником, но не продумала стратегию и не посчитала резервы. При этом в компании, где я работала, в целом было все неплохо, за исключением моей эмоциональной нестабильности. Я переехала из Москвы в регион, чувствовала себя не на своем месте, не в своем городе. И хотя кризисный год — в целом неплохое время для консультирования, мне не хватило денег на развитие частной практики без постоянного альтернативного источника дохода, а также личного жизненного опыта, чтобы удержаться.

В общем, сложный рынок, эмоциональная незрелость, желание сделать следующий шаг в развитии, неумение управлять личными рисками — все это привело к тому, что я оказалась без работы, в чужом городе, с кредитными обязательствами и убытками в портфеле.

Я уехала обратно в Москву, рассталась с молодым человеком, жила у папы и полгода примерно была без работы. Помню, тогда посмотрела в театре спектакль «На дне». Это было очень метафорично. Я принимала тот факт, что я где-то там же, хотя было очень тяжело пережить это чувство собственной никчемности. Осмысленность и осознанность проявлялись, во-первых, в честности — я не убегала от реальности и никак не приукрашивала свое финансовое положение, во-вторых, в проживании своих эмоций и принятии того факта, что я на нуле, хотя, конечно, это было не совсем так, ведь у меня уже были опыт и квалификация.

Именно в этот сложный период я окончательно решила, что хочу обучать людей финансовой грамотности.

В то время я училась в институте коучинга, могла со стороны посмотреть на свою ситуацию — как будто я стала проблемным клиентом для самой себя — и сформировать рациональный план действий, как выбираться из этого. И понятно, что первой задачей было найти источник дохода, то есть устроиться на работу.

Финграм

Я снова устроилась в банк, согласившись на гораздо меньший доход, чем у меня был до увольнения. Пару лет занималась проектом дисконтной программы лояльности — когда вы расплачиваетесь банковской картой в торговой точке и магазин-партнер дает вам скидку. Сейчас чаще используется кэшбэк, но начиналось все со скидок.

Тема банковского маркетинга и партнерских отношений мне была понятна, команда подразделения была очень родной: некоторых ребят я знала давно и работала с ними еще до своего кризиса. От лица банка договариваясь с партнерами о скидках при оплате картой, знакомясь с большим количеством компаний изнутри и формируя партнерскую сеть, я вернулась в уверенное профессиональное состояние.

С точки зрения личной финансовой жизни эта работа стала для меня терапией шопоголизма. Я исследовала потребительское поведение: как люди тратят деньги, как выбирают марки и товары, как устроены торговые центры с точки зрения пути клиента, изучала маркетинговые стратегии брендов. Очень много времени провела в полевых наблюдениях, пытаясь понять, как разные приемы работают на других, и параллельно фиксировала и фильтровала свои чувства. В какой-то момент стала осознавать их гораздо лучше и, заходя в ТЦ или магазин, могла отделить эмоции от потребностей.

Также я поняла, что нельзя все время противостоять эмоциональным покупкам и полностью исключать из своей жизни радость потребления. Надо просто умело корректировать свое поведение и на уровне эмоций, и на уровне денег. В тот период я много путешествовала по Европе, проводила свои отпуска в исследовательских поездках, изучала международный опыт, знакомилась с финансовыми консультантами и разработчиками софта за рубежом. В целом это был очень крутой этап изучения потребительского поведения и погружения в маркетинг.

Четыре года после кризиса я восстанавливалась и профессионально, и материально, и психологически. Необходимым антикризисным действием стал детальный и точный учет расходов. Вплоть до 2011 года я очень жестко относилась к цифрам. У меня был лимит денег на день, я вела бюджет в «Экселе» и считала абсолютно все. Только когда почувствовала, что вошла в комфортное и стабильное профессиональное состояние, немного отпустила ситуацию и стала шире смотреть на цели и желания, ослабила тактические ежедневные рутинные действия.

Я осознала, как важна системная картина финансовой жизни, постановка целей, связанных с деньгами, и стала делать шаги в этом направлении. У меня появились конкретные финансовые цели, на которые я тратила большую часть своих накоплений: бизнес-образование, машина, недвижимость, большое путешествие в Новую Зеландию. Я стала более методична и аккуратна с тратами.

Финансовые достижения

В итоге мне удалось реализовать все свои финансовые цели.

До создания семьи я много путешествовала. Все путешествия делила на быстрые и долгие. Быстрые — это условный уикенд в Европе, вписанный в бюджет выходного дня, который я планировала в каждом месяце, а билеты часто покупала за накопленные мили. Долгие — это отпуск на две-три недели. Доходов хватало, чтобы оплачивать большие путешествия без привлечения кредитов.

Иногда я формировала отдельный фонд на поездку — накопительный счет, куда сразу откладывала нужные суммы, например две-три зарплаты. Иногда просто считала бюджет поездки и сразу покупала билеты, в следующем месяце оплачивала отель и так далее, то есть включала расходы на путешествие в ежемесячные траты. А иногда финансировала поездку за счет бонусов. Какой-то единой стратегии не было, но была цель много и часто ездить.

Машину брала в кредит, который погасила в течение трех месяцев. Квартиру взяла в ипотеку, но она была на этапе строительства, мы с мужем ее потом продали. Совместное жилье — таунхаус, где мы сейчас живем, — тоже купили в ипотеку, которую закрыли меньше чем за полгода.

В 2013—2014 годах я училась в бизнес-школе Hult в Лондоне, окончила курс Executive MBA — программу для собственников бизнеса и руководителей высшего звена. В общей сложности потратила на обучение 4 млн рублей с учетом регулярных поездок в Лондон — раз в месяц на четыре дня мы собирались очно в кампусе — и подскочившего курса фунта в 2014 году. Образование финансировала из накоплений, качеством осталась довольна и считаю это хорошей инвестицией в свое развитие.

Капитал и накопления

На капитал смотрю глобально. Во-первых, это человеческий капитал: собственно я, возможности моей семьи, круга общения и так далее. Он формировался с детства.

Во-вторых, это недвижимость: дом, где мы живем, и исторические квартиры родителей с долями.

В-третьих, это финансовые активы. У нас с мужем есть разные портфели под разные цели. Например, на пенсию — с широкой диверсификацией на брокерском счете через инвестиционные фонды у российского брокера, сроком от 10 лет. Есть портфель дивидендно-купонной стратегии — для формирования пассивного дохода, тоже долгосрочный. Также есть портфель отдельных бумаг роста, в целом это небольшая доля капитала — около 10%. И отдельные бумаги российского рынка в учебном портфеле с ребенком. Из наиболее надежных — корпоративные облигации РЖД, «Газпром-нефти», МТС и ОФЗ, из наиболее рискованных — акции высокотехнологичных компаний, например «Яндекса», «Озона». Криптовалют нет.

Накопления на финансовые цели, например на детей, у нас формируются через недвижимость и накопительное страхование жизни, НСЖ. Финрезерв лежит на депозитах и накопительном счете.

В целом на все активы и бюджет мы смотрим сквозным образом, раз в год пересматриваем, сверяемся с целями. В кризисное время, конечно, может быть по-другому, надо всегда держать руку на пульсе. Считаю, что мы еще в стадии формирования капитала.

Развитие

В 2013 году меня пригласили возглавить направление обслуживания высокодоходного сегмента клиентов в одном из банков. Задачей моего подразделения было внедрить сервис финансового планирования по всей стране. Мы разрабатывали методологию, софт, программу обучения, адаптировали продукты и коммуникации. Я обучила более 1500 клиентских менеджеров, вела проект по финансовой грамотности для сотрудников и участвовала в других программах.

В 2016 году ушла из банка в саббатикал. В творческом отпуске решила что-то кардинально менять и искать новые горизонты развития в уже известной мне индустрии. Это был второй выход из корпорации, который плавно перетек в декрет и семью. В 2017 году мы с мужем открыли школу семейных финансов с фокусом на детей.

На уровне личной миссии у меня прошито убеждение, что финансовая грамотность — это то, чем я хочу быть полезна людям.

Недавно я стала соучредителем Национального центра финграма. Мы разрабатываем программы финансового просвещения сотрудников компаний, которые помогают снизить уровень стресса в отношении денег. Я общаюсь с заказчиками и работниками корпораций, разрабатываю форматы и наполнение программ, консультирую, помогаю с упаковкой материалов, также я эксперт по темам «финансовое воспитание детей» и «семейные финансы».

Например, мы учим сотрудников компаний использовать все финансовые возможности от государства и работодателей. Речь идет о различных льготах, бенефитах и налоговых вычетах. Я сама, честно говоря, раньше не заморачивалась с тем, что включено в соцпакет. Это было очень странное поведение, связанное с каким-то неосознанным страхом: я знала, что льготы есть, но как будто не для меня, и особо не погружалась в детали.

Налоговые вычеты мне всегда казались чем-то крайне сложным, и, наверное, так оно и было какое-то время назад. Много лет к ним относилась халатно и сейчас ломаю эту привычку — стараюсь все делать по максимуму. Но чтобы собрать документы на вычет, нужно выделить время, вовлечься в процесс, преодолеть сопротивление и так далее.

Сейчас я перевариваю очень, прямо очень много контента — это профессиональная задача. При этом четко понимаю, что мне надо докачать. Книги, эксперты и курсы — это все вторично, и каждому тут свое, первично — знание, что конкретно тебе нужно. Например, навыки инвестирования я вообще не прокачиваю, у меня для этого есть инвестиционный советник.

Сейчас идет классный тренд на нейрофинансы, коррекцию финансового поведения, поведенческую экономику, экономическую психологию, на понимание того, как знания о мозге помогают людям принимать более эффективные решения в отношении денег и двигаться к благополучию. Я тоже учусь по-новому смотреть на свое финансовое поведение и на основании этого знания выбирать новые стратегии.

Сильнее всего мешает эмоциональный фон. Он у меня немного сдвинут в сторону биполярности: либо очень много энергии и позитива, либо, наоборот, выгорание. Я знаю свои слабые стороны, например тягу к кредиткам, и сейчас очень фильтрую свои реакции на предложения банков, оцениваю вспыхивающие внутри эмоции. В периоды сильного эмоционального подъема контролировать спонтанные траты очень сложно, как и поддерживать правильный рацион, например. Я стараюсь менять привычки. Свои психологические затыки обсуждаю с психологом.

Также мне интересна тема финансового развития детей, которые имеют особенности развития. Наш младший сын такой, поэтому я сильно погрузилась в то, как работает мозг, как корректируется поведение, как запускается речь у детей с особенностями. А когда мне стало окончательно понятно, что в финансовом развитии любого человека есть уникальная траектория, а путь к благополучию и само понятие успеха у всех людей очень разные, я стала гораздо менее категоричной и к себе, и к другим.

Совет себе в прошлом

Не спускать много денег на одежду, пожалуй. Кажется, что в моей голове именно одежда, мода — это какая-то история про красивую жизнь и богатство. Гонка за брендами тоже недолгое время была в моей жизни, и я правда считаю, что оно того не стоило. Кстати, отлично излечилась после обучения на курсах кройки и шитья. Сшила себе базовое платье, пришла как-то в нем и получила пару вопросов из серии «от кого?». Стало понятно, что концепция «сам себе дизайнер», «сам себе создатель чего-то нового в своей жизни» мне больше отзывается, чем просто потребительская модель.

В остальном менять ничего бы не стала.