Как платить налог с иностранных акций на ИИС типа Б?

У меня открыт ИИС, на котором сейчас находятся акции только российских компаний. Открывал на длительный срок, от трех лет, и при закрытии планирую указать, что этот счет по типу Б — с дохода от продажи (и дивидендов?) российских акций налог я не плачу. С этим понятно.

Хочу добавить в портфель иностранных акций. Вот тут возникают вопросы:

- Что делать с ежегодной декларацией? Надо ли вносить в нее и платить НДФЛ от операций с иностранными акциями: продажи, дивидендов? Если да, то получается, я буду платить налог, который платить не должен? Ведь ИИС типа Б предусматривает освобождение от НДФЛ после трех лет с момента открытия счета.

- Также не совсем понимаю, с какого момента считается трехлетний срок для освобождения от НДФЛ: с открытия ИИС (срок относится к счету) или с последней операции с активом на этом счете (срок относится к активу)?

Все доходы, которые инвестор получает на ИИС, по типу налогообложения можно разделить на три группы:

- Доходы, с которых НДФЛ взимает налоговый агент в момент выплаты.

- Доходы, с которых налоговый агент удержит НДФЛ при выводе денег и расторжении ИИС.

- Доходы, по которым инвестор самостоятельно подает декларацию и платит налог.

Вычет типа Б не полностью освобождает вас от налога с доходов, полученных на ИИС. С дивидендов от акций российских компаний и некоторых других доходов все равно будет удержан налог, а некоторые виды дохода, например дивиденды от акций иностранных компаний, надо декларировать самостоятельно.

Чтобы удалось применить вычет типа Б при закрытии ИИС, должно пройти хотя бы три года между датой заключения договора на ведение ИИС и датой его закрытия.

Разберу все это подробнее.

Доходы, с которых налог удерживают при выплате

Некоторые инвесторы думают, что налог на ИИС не удерживается до момента расторжения ИИС, но это заблуждение. Есть три вида доходов на ИИС, с которых налог будет удержан и перечислен в бюджет до закрытия счета.

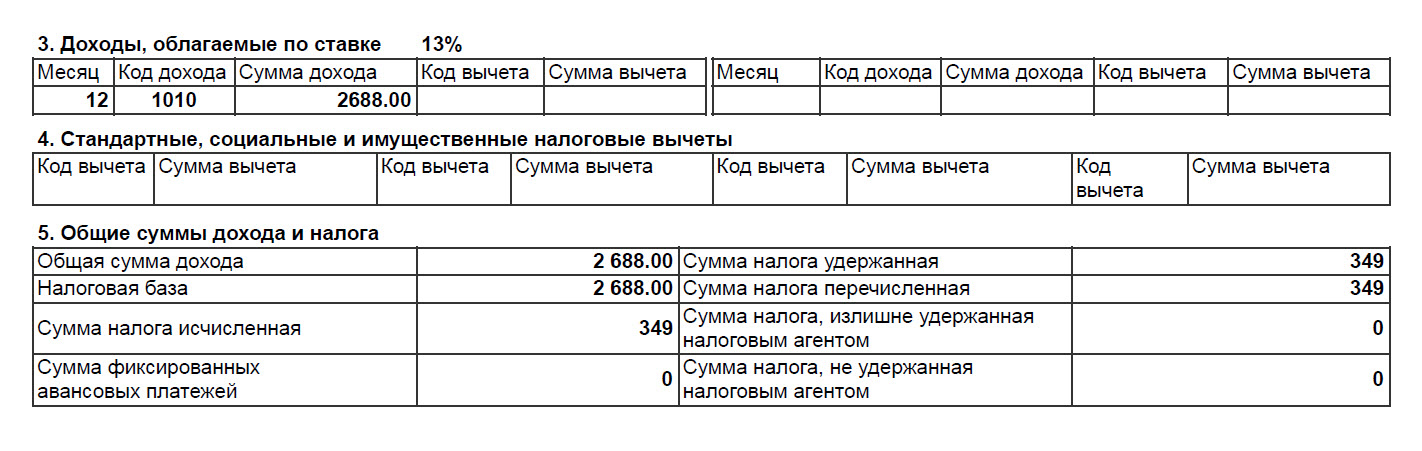

Дивиденды по российским акциям. Налоговый агент удерживает налог в момент выплаты дивидендов, на счет выплачивается чистая сумма — за вычетом налога. По итогам того года, в котором выплачены дивиденды, сумма начисленных дивидендов отражается в справке о доходах и суммах налога по коду дохода 1010.

- Например, инвестор в 2020 году владел 14 обыкновенными акциями «Лукойла». Компания распределила в его пользу дивиденды из расчета 192 ₽ на акцию. Депозитарий при выплате дохода удержал и перечислил в бюджет налог 349 ₽, а остальные 2339 ₽ зачислил на счет инвестору.

Купоны по российским облигациям, выплаченные на банковский счет. Аналогично дивидендам налог удерживается в момент выплаты. На банковский счет зачисляется сумма за вычетом налога, а в справке по итогам года доход отражается по коду 1011 или 3023.

Если купоны выплачиваются на ИИС, налоговый агент включает их в операции по ценным бумагам и не облагает налогом до закрытия ИИС.

Прочие доходы, которые выплачивает брокер или управляющая компания. Некоторые компании выплачивают инвесторам проценты на свободный остаток денег на ИИС. Еще бывают различные вознаграждения, подарки и возмещения, не связанные с ценными бумагами и производными финансовыми инструментами — ПФИ.

Эти доходы также должны облагаться налогом в момент зачисления на счет инвестора, а в справку попадать по итогам года.

Доходы, которые облагаются НДФЛ при расторжении ИИС

Когда ИИС закрывают, налоговый агент рассчитывает финансовый результат по всем операциям с начала действия договора по момент расторжения по всем типам доходов: ценным бумагам, ПФИ, РЕПО, займам, ценным бумагам. При этом доходы и убытки разных лет складываются между собой в рамках одного типа дохода.

Например, инвестор торговал ценными бумагами на ИИС, счет открыл в 2017 году, а закрыл в 2021 году. Его финансовый результат по операциям с ценными бумагами по годам выглядел так:

- В 2017 году — убыток 10 000 ₽.

- В 2018 году — прибыль 5000 ₽.

- В 2019 году — прибыль 15 000 ₽.

- В 2020 году — убыток 25 000 ₽.

- В 2021 году — прибыль 30 000 ₽.

В целом за все время существования ИИС прибыль инвестора составила 15 000 ₽. При закрытии ИИС брокер удержит налог 1950 ₽.

По таким доходам инвестор может рассчитывать на вычет в сумме положительного финансового результата — вычет типа Б по ИИС. Важные условия: с открытия счета должно пройти не менее трех лет, и за это время инвестор не применял вычет к сумме внесенных на ИИС денег — тип А. А также у инвестора не было других ИИС, кроме случаев переноса счета между брокерами или УК.

К доходам, которые облагаются налогом в момент выплаты дохода, вычет Б по ИИС не применяется.

Вычет можно получить через брокера или УК — вашего налогового агента. Если он уже присоединился к сервису ФНС для предоставления вычетов в упрощенном порядке и обменивается с налоговой службой сведениями об инвестиционном вычете, предусмотренном подпунктом 3 пункта 1 статьи 219.1 налогового кодекса, — вычете типа Б, — то, чтобы получить вычет, достаточно подать брокеру или УК заявление.

Если брокер или УК еще не присоединились к сервису, тогда кроме заявления понадобится представить справку из своей ИФНС о том, что ранее инвестор не пользовался вычетом типа А и не имел одновременно других договоров ИИС. Рекомендуемую форму такой справки можно найти в письме ФНС «Об инвестиционных налоговых вычетах».

Если вы не получили вычет типа Б через налогового агента, можно получить его через ИФНС. Для этого надо подать налоговую декларацию 3-НДФЛ по итогам того года, в котором закрыли ИИС.

Доходы, которые нужно декларировать самому

Как и на обычном брокерском счете, на ИИС надо декларировать доходы, если вы:

- Получили дивиденды по иностранным ценным бумагам. Это те бумаги, которые эмитированы за рубежом, например акции POLY, депозитарные расписки ETLN, паи FXRD и RUSE. Удобно ориентироваться на код ISIN: у российских ценных бумаг он начинается с RU.

- Декларировать дивиденды по иностранным ценным бумагам нужно, даже если эмитент при выплате дохода уже удержал налог и даже если этот налог больше 13%.

- Получили купон по иностранным еврооблигациям на банковский счет. Если такая выплата поступает на ИИС, налоговый агент включит ее в доходы по ценным бумагам и обложит налогом только при расторжении ИИС.

- Продали иностранную валюту.

В этих случаях налоговую декларацию 3-НДФЛ надо подать до 30 апреля и заплатить налог до 15 июля года, следующего за тем, в котором получены такие доходы.

- Например, если инвестор в октябре 2021 года получил дивиденды по акциям Schlumberger, подать налоговую декларацию нужно до 4 мая 2022 года, так как 30 апреля — суббота, а заплатить налог — до 15 июля 2022 года. К таким доходам не получится применить вычет типа Б по ИИС.

Если вы не хотите самостоятельно подавать декларацию, можно выбрать иностранные акции, по которым не платят дивиденды, или бездивидендные ETF.

Трехлетний срок для освобождения от налогов

Отсчет трехлетнего срока существования ИИС, важного для вычетов по счету, начинается с даты заключения договора на ведение ИИС. Этот срок не зависит от даты внесения денег на счет, наличия на нем активов или операций по счету.

- Например, если вы открыли ИИС 1 марта 2020 года, для права на вычеты его нужно закрыть 1 марта 2023 года или позднее. Если закроете счет раньше, то потеряете право на вычеты: вычет типа Б применить будет нельзя, а если вы применяли вычет типа А, то возвращенный НДФЛ надо будет вернуть государству и уплатить пени.

На всякий случай напомню, что доход от операций с ценными бумагами можно освободить и через вычет за долгосрочное владение. Его часто также называют трехлетней льготой или льготой за долгосрочное владение — ЛДВ.

Этот вычет применяется к бумагам, торгующимся на российских биржах, и паям открытых ПИФов российских УК. Если владеть ими хотя бы полных три года, то прибыль от продажи или погашения не облагается налогом. За каждый полный год владения можно освободить от НДФЛ 3 млн рублей прибыли.

Этот вычет нельзя применить к бумагам, учитываемым на ИИС. Однако, закрывая ИИС, можно перенести бумаги на брокерский счет — и продать их там, применив ЛДВ. Срок владения будет считаться с даты покупки бумаг на ИИС.

Если вы, закрывая ИИС, хотите применить вычет типа Б, нет особого смысла переносить бумаги на брокерский счет ради вычета за долгосрочное владение. Зато так можно получить вычет типа А за пополнение ИИС, а затем, перенеся бумаги, не платить налог с дохода от их продажи.

Что в итоге

Вычет типа Б на ИИС защищает от налога по многим видам дохода, но не по всем. Так, вычет не применяется к дивидендам.

Доход от торговых операций с ценными бумагами на ИИС, а также налог с них считает брокер — налоговый агент. Это касается и иностранных ценных бумаг. Подавать декларацию не надо независимо от того, какой вычет по ИИС вы используете. Если же при закрытии ИИС примените вычет типа Б, то налога по таким доходам не будет.

Если вы получаете купоны от еврооблигаций на банковский счет, или получаете дивиденды от иностранных бумаг, или зарабатываете на обмене валюты на ИИС, то надо самостоятельно декларировать доход и платить налог. Для этого надо подать декларацию 3-НДФЛ до 30 апреля года, следующего за тем, когда вы получили доход. Брокер не налоговый агент по таким доходам, а вычет типа Б не защищает от налога с них.

Трехлетний срок существования ИИС, который требуется для того, чтобы было право на вычеты по счету, считается с даты заключения договора на ведение ИИС. Даты пополнений счета и операций по нему не важны. А вот в случае с вычетом за долгосрочное владение бумагами важны даты покупки и продажи бумаг, однако этот вычет на ИИС не применяется.