Как взять большую ипотеку без официального дохода?

Скажите, пожалуйста, есть ли шанс получить ипотечный кредит, если в последний год официального дохода у меня нет? Жена в декрете.

Проблему усугубляет то, что нужно довольно много — около 30 млн рублей. Но с первым взносом больше 50% — 15—16 млн.

Какие есть варианты? Или без официального дохода можно забыть про ипотеку?

Банки не просто так требуют от клиентов наличие официальной работы: так они снижают риски, что заемщик не справится с кредитом. Но оформить ипотеку можно и без официального трудоустройства. Расскажу, какие есть варианты.

Как подтвердить доход для ипотеки

Ипотека — кредит под залог недвижимости. Значит, у банка есть дополнительная страховка, если клиент вдруг не сможет погашать задолженность.

Поскольку есть залог по ипотеке, банки могут подходить к анализу профиля клиента лояльнее, чем, например, по необеспеченному кредиту наличными. И подтвердить доход банку тогда можно несколькими способами.

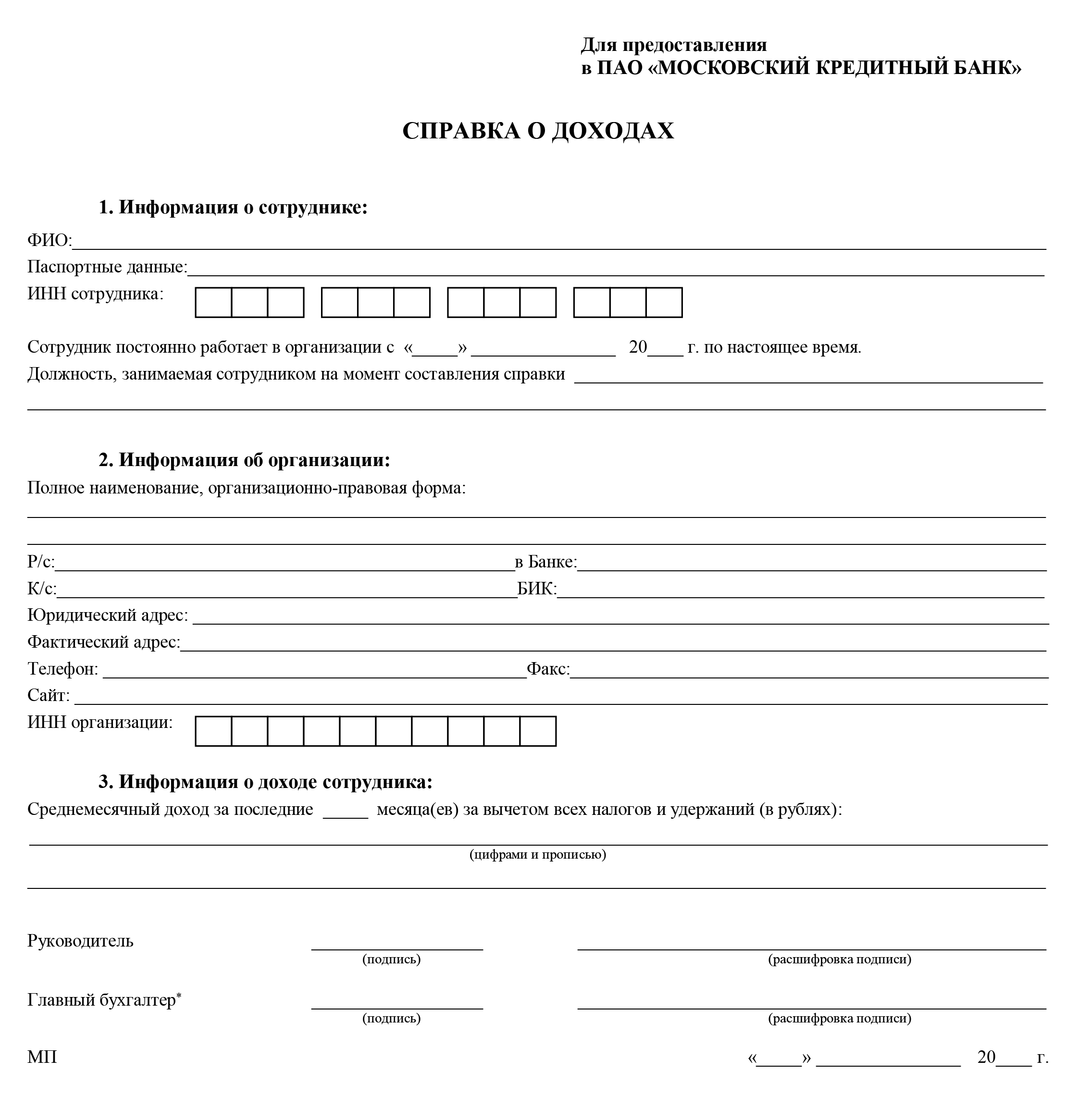

Справка о доходах и суммах налогов физлиц. Такой доход интересен любому банку, так как официальную зарплату можно проверить. А еще, если подтвердить доход официальной справкой, многие банки предоставляют скидку на ставку — обычно 0,1—0,5 п. п.

Справка по форме банка или в свободной форме. Ее представляют, если клиент получает официально только часть зарплаты, а вторую работодатель платит наличными, не исчисляя НДФЛ и страховые взносы. Такая форма подтверждения дохода не претендует на то, что весь указанный в справке доход официальный. Но банку важно понимать, сколько клиент получает на руки реально.

В справке работодатель указывает основные сведения: дату трудоустройства, в какой должности работает заемщик, ИНН или ОГРН компании либо ФИО ИП с ИНН/ОГРНИП и банковские реквизиты.

Обычно у банков своя форма справки, но часто они готовы принять и форму другого банка, если заемщику нужно срочно получить одобрение и нет времени переделывать документ. А на саму сделку приносят документ по стандартам банка.

Аренда. Многие банки принимают доход от сдачи недвижимости в аренду не только как дополнительный, но и как основной и единственный. Тогда заемщик представляет:

- Выписку из ЕГРН о праве собственности на недвижимость.

- Договор аренды — обычно минимум на 12 месяцев, зарегистрированный в Росреестре.

- Выписку по счету, на который приходит арендная плата.

- Налоговую декларацию, если ИП на УСН.

- Документы, подтверждающие уплату налогов.

Банки не всегда указывают на сайте информацию о возможности подтвердить доход только арендой. Поэтому об этом придется узнавать дополнительно на консультации с ипотечным менеджером.

Официальная работа — несомненный плюс, но гораздо важнее для кредитора, чтобы доход заемщика был стабильным.

Еще банки всегда могут потребовать дополнительные документы. Например, клиент подтвердил доход справкой по форме банка. А кредитор дополнительно запросил выписку по карте, чтобы увидеть реальные обороты по счету каждый месяц.

Как получить ипотеку без официального дохода

Вы указали, что у вас нет официального дохода, но ничего не упомянули про работу.

Есть два варианта: занятость, при которой работодатель не платит за вас НДФЛ и взносы, но при этом вы получаете зарплату на руки. Или есть минимальные отчисления, но не с полной суммы дохода.

Если заемщик не получает весь доход официально, обычно ипотеку оформляют тремя способами.

Ипотека по паспорту. Ее выдает большинство банков тем, кто не может или не хочет собирать справки с работы. Из документов нужны паспорт и данные второго документа — обычно СНИЛС. В анкете заемщик указывает название работодателя, реквизиты компании или ФИО ИП, размер дохода и рабочий телефон.

Проверка клиента по такой программе упрощенная. Например, одни банки одобряют заявку автоматически по скорингу — программе, которая анализирует анкетные данные заявителя и выносит решение. Другие после скоринга обязательно проводят ручной анализ анкеты, если сумма кредита больше 6—7 млн рублей. В процессе такой проверки банк может звонить по всем указанным в анкете телефонам: заемщику, контактным лицам и на работу.

По такой программе иногда бывает повышенный первоначальный взнос — от 30%, но в последнее время многие банки, наоборот, его снижают.

Вы указали, что у вас взнос 50%, — это хорошо. Банки лояльно относятся к клиентам, которые могут оплатить до половины стоимости недвижимости, передаваемой в залог. Более того, чем меньше LTV — соотношение кредита к залогу, — тем ниже бывает ставка.

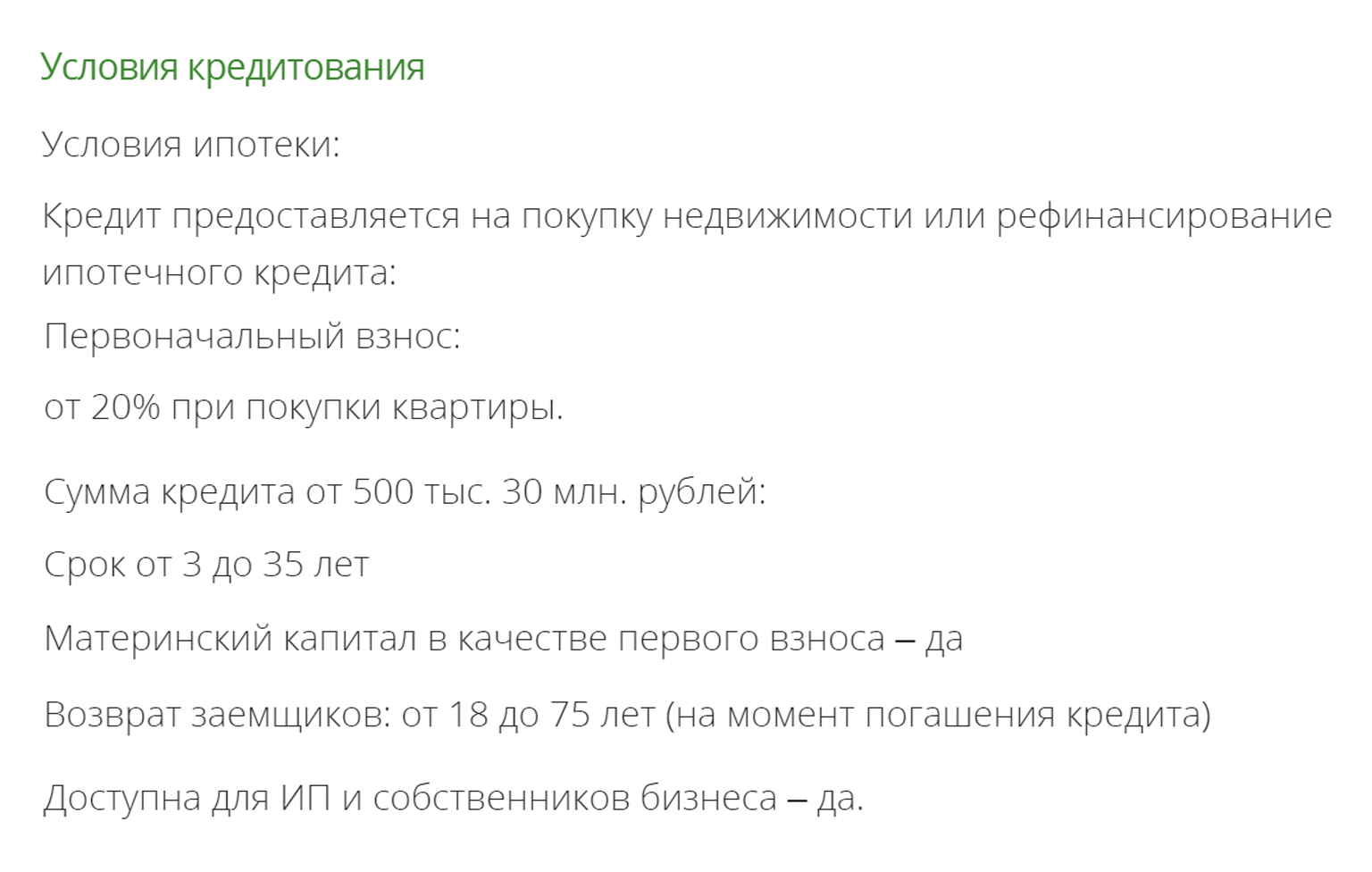

Еще вы пишете, что с учетом стоимости недвижимости 30 млн вам нужен кредит на 14—15 млн рублей. Здесь есть нюанс: в зависимости от покупаемого объекта и региона, где он находится, у банков могут быть ограничения по максимальной сумме кредита по программе «Ипотека по паспорту». Например, один банк выдает по ней кредит на квартиру до 30 млн, а другой — до 10 млн рублей. А на покупку апартаментов или дома — до 15 млн или меньше, например до 8 млн. Поэтому заранее уточняйте максимальную сумму.

Подтвердить неофициальный доход. Если часть дохода у вас официальная, а другая — «серая», в конверте, банк попросит справку по своей форме.

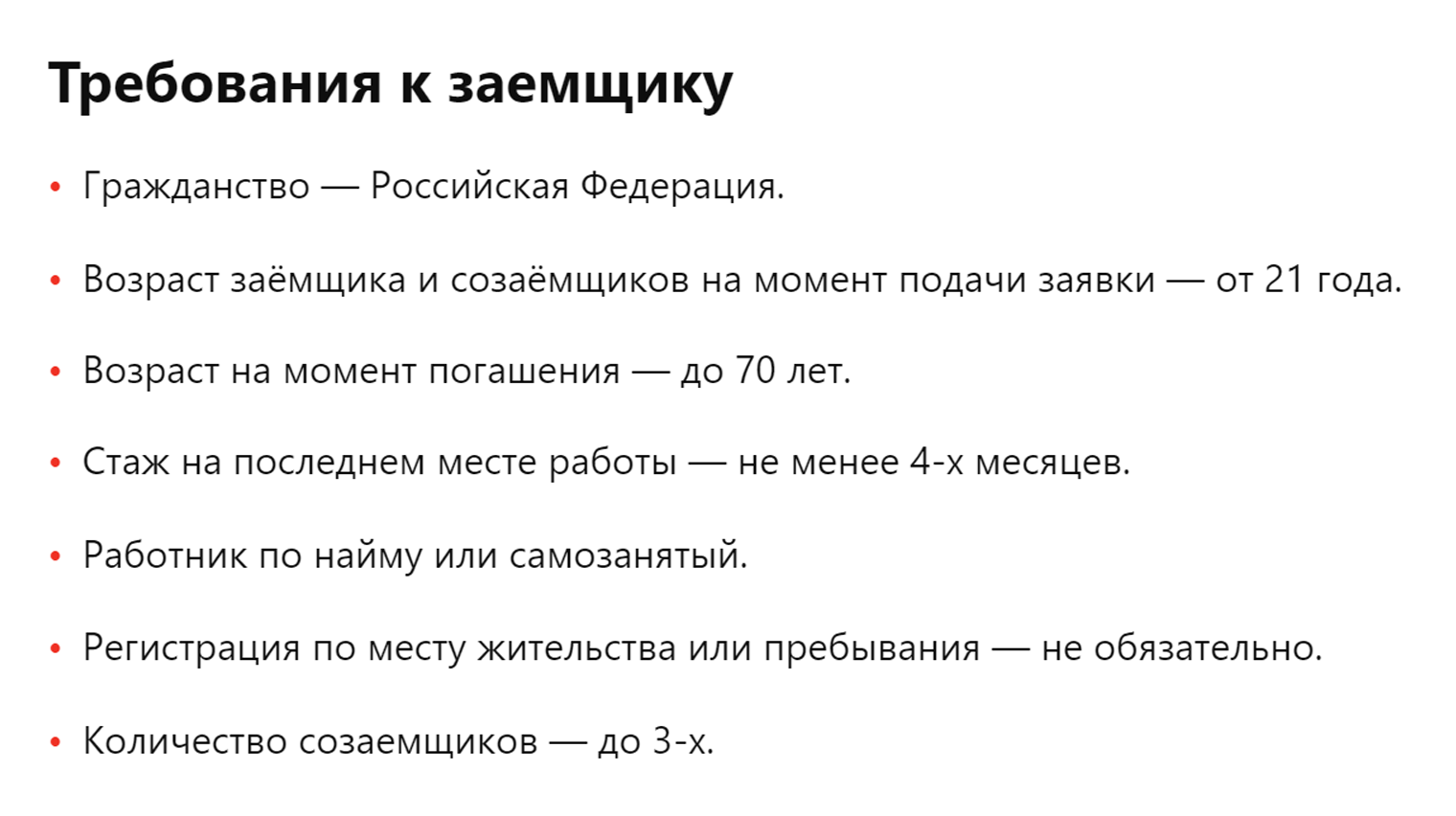

Оформить самозанятость или ИП. Многие банки начинают рассматривать и одобрять самозанятых клиентов. Некоторые разрешают оформлять им кредит по программе «Ипотека по паспорту». Но есть нюанс: не получится оформить самозанятость и на следующий день обратиться за ипотекой.

Важно, чтобы статус был хотя бы минимальный срок. У многих банков он от 3—6 месяцев. При этом доход должен быть ровным — примерно одинаковым каждый месяц, без резких колебаний, когда, например, в одном месяце это 10 000 ₽, а в другом — 50 000 ₽.

Еще можно оформить статус ИП, но к нему более жесткие требования. Например, минимальный срок регистрации ИП — от 6—12 месяцев. А еще ИП на всех режимах, кроме НПД и АУСН, должен платить страховые взносы, поэтому сначала стоит сравнить, что выгоднее, самозанятость или ИП.

Что делать в вашем случае

Проанализируйте ситуацию. Если у вас нет официальной работы и работодателя, который хотя бы по телефону подтвердит трудоустройство, попробуйте оформить самозанятость или ИП.

Если и этот вариант не подходит, придется устроиться на работу и после испытательного срока либо без него через 3—4 месяца подать заявку в банк. Такой минимальный срок требует большинство кредиторов.

Вопрос не только в том, как получить ипотеку без официальной работы, но и как вы будете погашать долг. Если у вас нет стабильного дохода, это высокий риск. В случае просрочки банк имеет право по суду обратить взыскание на ипотечную квартиру. Тогда ее продадут на торгах. И неважно, что она будет для вас единственным жильем или там прописан и проживает ребенок: закон разрешает наложить взыскание на ипотечное жилье при нарушении условий договора.