«От хорошего к великому»: что стало с лучшими компаниями из книги Джима Коллинза

В октябре 2001 года вышла книга американского бизнес-консультанта Джима Коллинза «От хорошего к великому».

Автор попытался выявить факторы и условия, которые позволяют компаниям показывать выдающиеся результаты. Книга стала бестселлером: за первые 8 лет продаж ее приобрели более 4 млн раз.

Джим и его команда выделили 11 компаний, которые на протяжении 15 лет сильнее других превосходили рынок по доходности акций, — в среднем почти в 7 раз. Под рынком авторы имели в виду индекс акций S&P 500, в который входят крупнейшие эмитенты американских бирж.

В список вошли многие известные имена: Abbott, Philip Morris, Wells Fargo, Gillette. Мне показалось, что автор преувеличил «величие» этих компаний. И я решил проверить, как изменилась их судьба с момента выхода книги.

Оказалось, что одна компания обанкротилась, другую пришлось спасать государству, а 9 из 11 акций показали результат хуже индекса S&P 500 с учетом дивидендов. Что же с ними было не так и что не учел Коллинз в своем «каталоге великих»?

Что отличает «великие» компании от просто хороших

Проанализировав в своей книге бизнес компаний с высокодоходными акциями, Джим Коллинз сумел найти в них схожие черты. Это позволило ему дать нам шесть критериев «великих» компаний. Если они покажутся вам наивными и неочевидными, не торопитесь с выводами. Лучше проверить доводы автора цифрами, чем мы и займемся в следующих разделах.

«Руководители пятого уровня». «Великие» компании возглавляют спокойные, решительные и рассудительные руководители. А еще хорошо, если они выходцы из самой компании. В 10 из 11 «великих» генеральных директоров назначили из числа сотрудников. В прочих организациях внешних руководителей назначали в шесть раз чаще, посчитали авторы книги.

«Сначала „кто“… затем „что“». «Великие» компании сначала подбирают нужных людей, а уже потом занимаются корпоративной стратегией. Так, в 1980-х Wells Fargo нанимал талантливых менеджеров, еще не зная, на какую конкретно позицию их берет. При этом критериев талантливости Коллинз в книге не дает.

«Смотрите суровым фактам в лицо — но все же не теряйте веры». Авторы приводят примеры, когда «великая» компания шла на риски и экспериментировала с новыми форматами бизнеса или технологиями, тогда как прочие оставляли все как есть и проигрывали из-за изменений на рынке.

Например, «великая» сеть магазинов Kroger, заметив рост доходов американцев, расширила ассортимент товаров. А «заурядная» сеть A&P отказалась от этой идеи, потому что это противоречило взглядам руководства на развитие компании.

«Культура дисциплины». В «великой» компании все дисциплинированные, и поэтому им не нужны иерархия, бюрократия и избыточный контроль. Пример Коллинза — Abbott, разработавшая в 1960-х механизм учета ответственности сотрудников за капитальные вложения и расходы.

«Технологии как акселераторы». «Великие» компании были пионерами в применении многих технологий, в то время как другие не рассматривали их как основной фактор трансформации.

«Маховик и порочный круг». Это фактор, объединяющий все остальные. Компании, которые решаются на масштабные преобразования, реструктуризацию и трансформацию, не достигли выдающихся результатов. По мнению авторов, попытки разом решить все проблемы не могут практиковаться в «великой» компании: ее превращение в «великую» занимает длительное время.

Circuit City плохо ценила свои кадры

Чем занимаются: продают бытовую электронику, точнее, продавали.

Доходность с учетом дивидендов: ее нет — 10 ноября 2008 года компания подала документы на банкротство.

Что пошло не так. В феврале 2008 года Circuit City была вторым по величине розничным продавцом бытовой электроники в США. Вице-президент инвестиционного банка Stifel Nicolaus Дэвид Шик считает, что проблемы компании начались еще в 90-е годы. По его мнению, Circuit City выбирала неудачные места для открытия магазинов — в отличие от Walmart, — медленнее конкурентов поставляла новые игровые приставки и не продвигала модную технику. К 2008 году у компании накопились огромные запасы электроники, которую клиенты не готовы были покупать.

Двумя годами ранее акционеры наняли нового генерального директора — Филипа Шуновера. Бизнес-консультант Питер Кохан утверждает, что его критической ошибкой стало увольнение 3400 опытных сотрудников в 2007 году, на которое компания пошла ради сокращения расходов. Взамен набрали 2100 человек, но клиенты были недовольны новыми продавцами и оставляли кучу гневных отзывов.

А еще Circuit City потратила миллиард долларов на выкуп акций с 2003 по 2007 год, хотя эти деньги могли пойти на совершенствование бизнеса. В итоге сама компания обанкротилась, а ее торговые марки выкупили другие бизнесмены.

Fannie Mae упала из-за ипотечного кризиса

Чем занимаются: приобретают ипотечные кредиты у небольших банков и кредитных союзов, затем упаковывают их в ценные бумаги с обеспечением ипотекой, которые продают инвесторам.

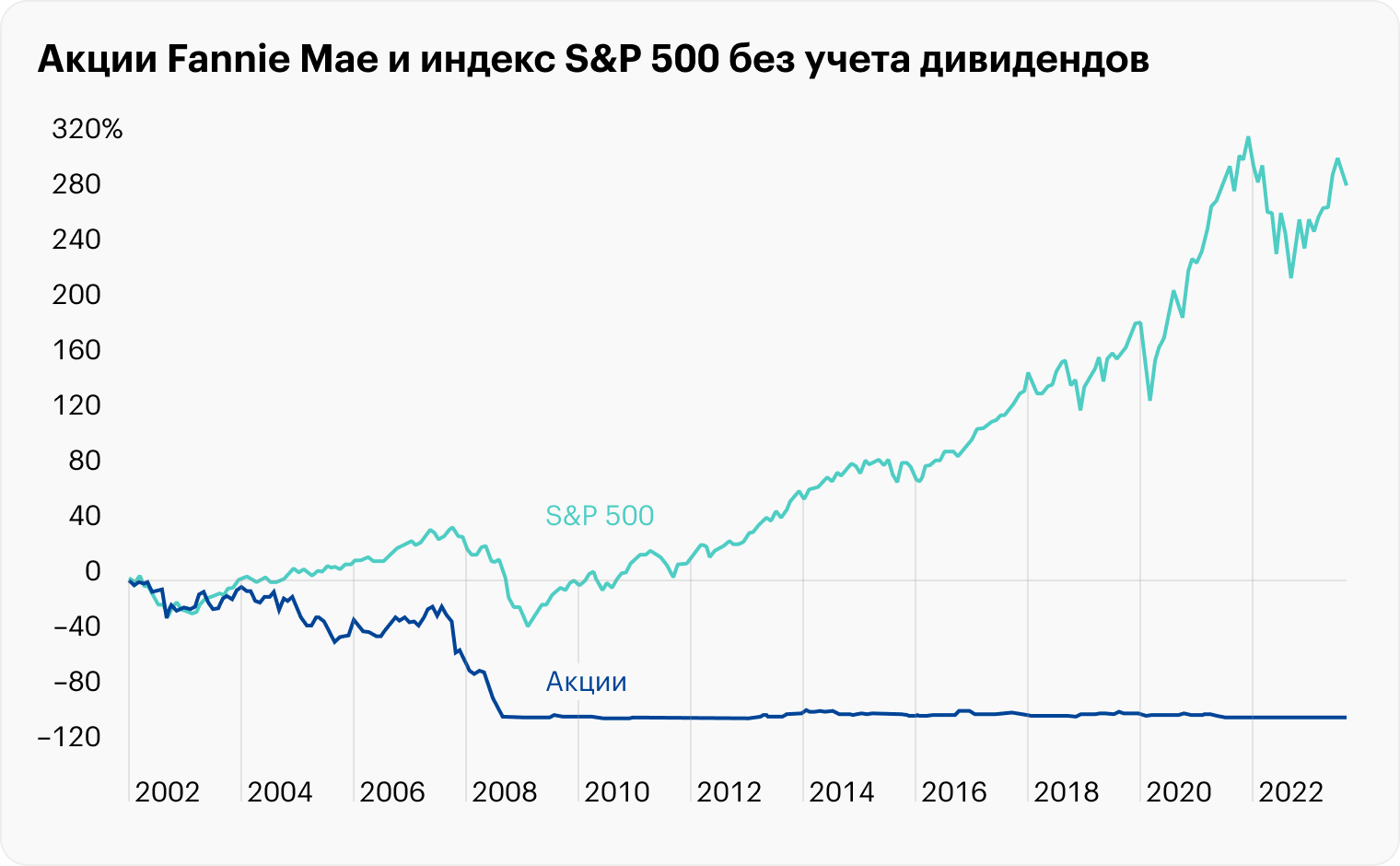

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Fannie Mae — минус 91%.

Что пошло не так. Случился ипотечный кризис. На фоне длительного роста экономики США и увеличения доходов людей они стали больше вкладываться в недвижимость и брать все больше кредитов. Финансовые компании в погоне за прибылью постепенно снижали требования к заемщикам. Как только экономика перестала расти, ипотечный пузырь лопнул. Но обо всем по порядку.

Бизнес Fannie Mae заключался в посреднических услугах — она получала комиссию на продаже ипотечных ценных бумаг. Объединение кредитов в пулы позволяло компании сглаживать невыплаты отдельных заемщиков, стабильно выплачивая инвесторам проценты и погашая тело долга.

Но Fannie Mae была сильно закредитована даже по меркам финансовых организаций. В составе активов было всего 4% собственных денег, а остальные приобретались за счет заемных. Компании была доступна кредитная линия от казначейства США. Это влияло на ее репутацию в глазах инвесторов: в 90-е правительство спасало несколько предприятий, которые спонсировались государством, так что они могли держать это в уме, инвестируя в Fannie Mae, которая также получала финансирование правительства. И хоть власти никогда не обещали, что в случае чего будут спасать компанию, ее ценные бумаги воспринимались как безопасные.

Такое отношение инвесторов позволяло Fannie Mae предлагать не самую высокую доходность по облигациям, а это, в свою очередь, позволяло банкам уменьшать процентные ставки по ипотеке на 0,1—0,3%. Кажется, что это немного, но на огромных объемах давало существенную разницу в переплате и привлекало клиентов.

Этот дисконт позволял Fannie Mae заявлять своей миссией повышение доступности жилья для менее обеспеченных слоев населения. С 1996 по 2006 год доля американских домохозяйств с низкими и средними доходами, которые приобрели жилье, выросла с 40 до 55%.

Из-за социальной роли компании регуляторы благосклонно относились к ее бизнес-модели и не увеличивали регуляторные требования к собственному капиталу. Руководство могло меньше тратить денег на резервы. А еще Fannie Mae использовала сложные производные финансовые инструменты, чтобы защитить себя от риска падения стоимости ценных бумаг.

Рост экономики США и доступности кредитования позволил Fannie Mae увеличить объем ценных бумаг, обеспеченных ипотекой, с 20 млрд долларов в 1981 году до 3,4 трлн долларов в 2007.

Но затем экономика Штатов стала замедляться, доходы людей перестали расти, а вместе с этим стал падать спрос на недвижимость. Это снизило цены на жилье и привело к тому, что у многих заемщиков размер долга стал превышать стоимость недвижимости. Выпуск новых ценных бумаг, обеспеченных ипотекой, остановился.

За 2007 год Fannie Mae отразила убыток в 2,6 млрд долларов. Стоимость ипотечных ценных бумаг приходилось переоценивать: из-за напряженности в экономике и роста числа дефолтов они упали в цене, а следовательно, их общая стоимость на балансе компании также снизилась.

В 2008 году Fannie Mae получила 59,8 млрд долларов убытка, а ее капитал стал отрицательным. Если бы компанию обанкротили, то пострадали бы крупные иностранные вкладчики, в том числе китайское правительство. Это могло подорвать доверие к американской финансовой системе.

В итоге спасением Fannie Mae занялось правительство США, нарастившее госдолг для приобретения ее активов и привилегированных акций. Позднее компания частично компенсировала эти расходы в виде дивидендных выплат.

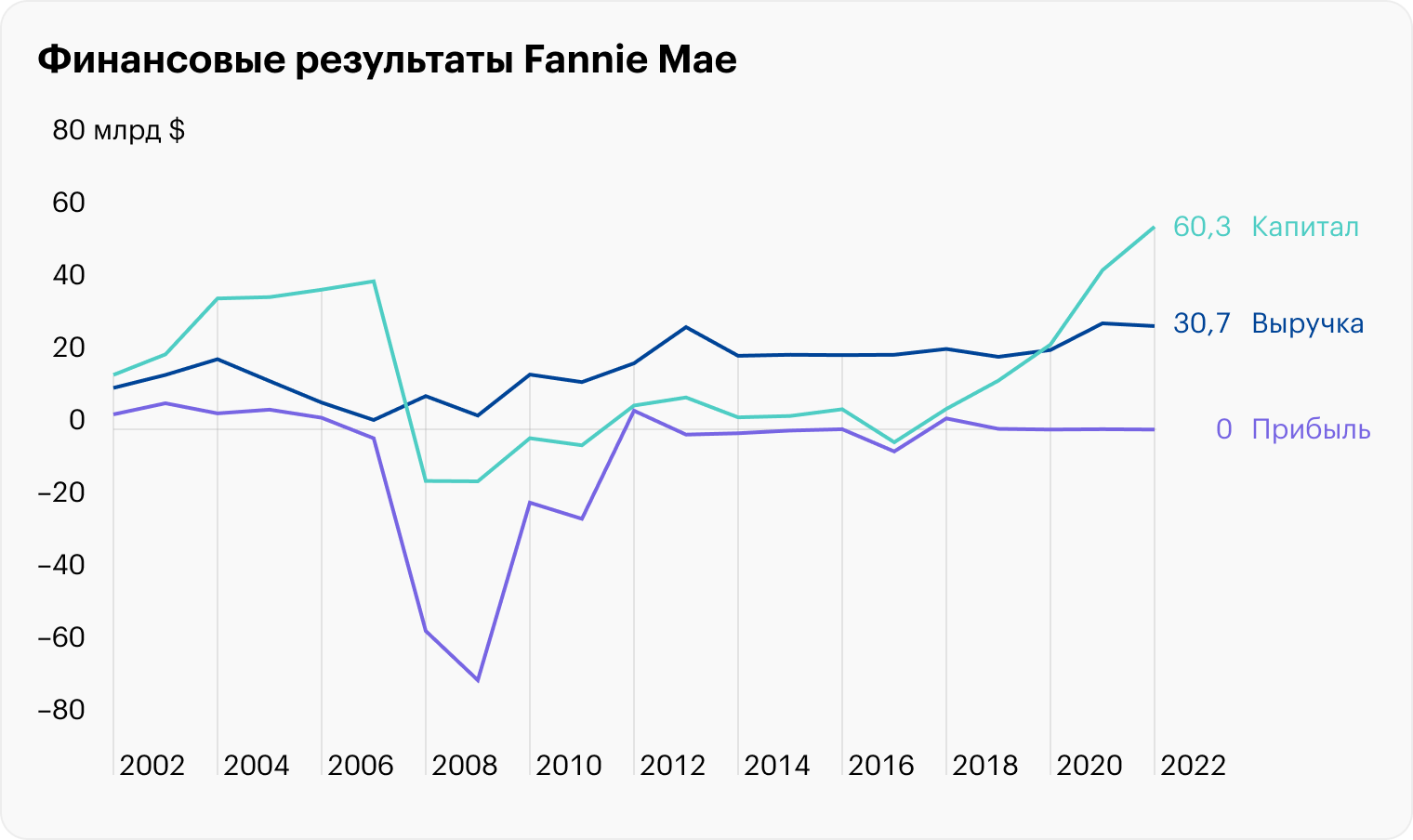

Правительство до сих пор латает дыры Fannie Mae, а ее акции стоят центы. Капитал компании формируется из вложений акционеров, прибыли или привлеченных денег заемщиков. Как вы можете видеть из графика ниже, капитал с 2008 года все же вырос, а прибыли по-прежнему нет.

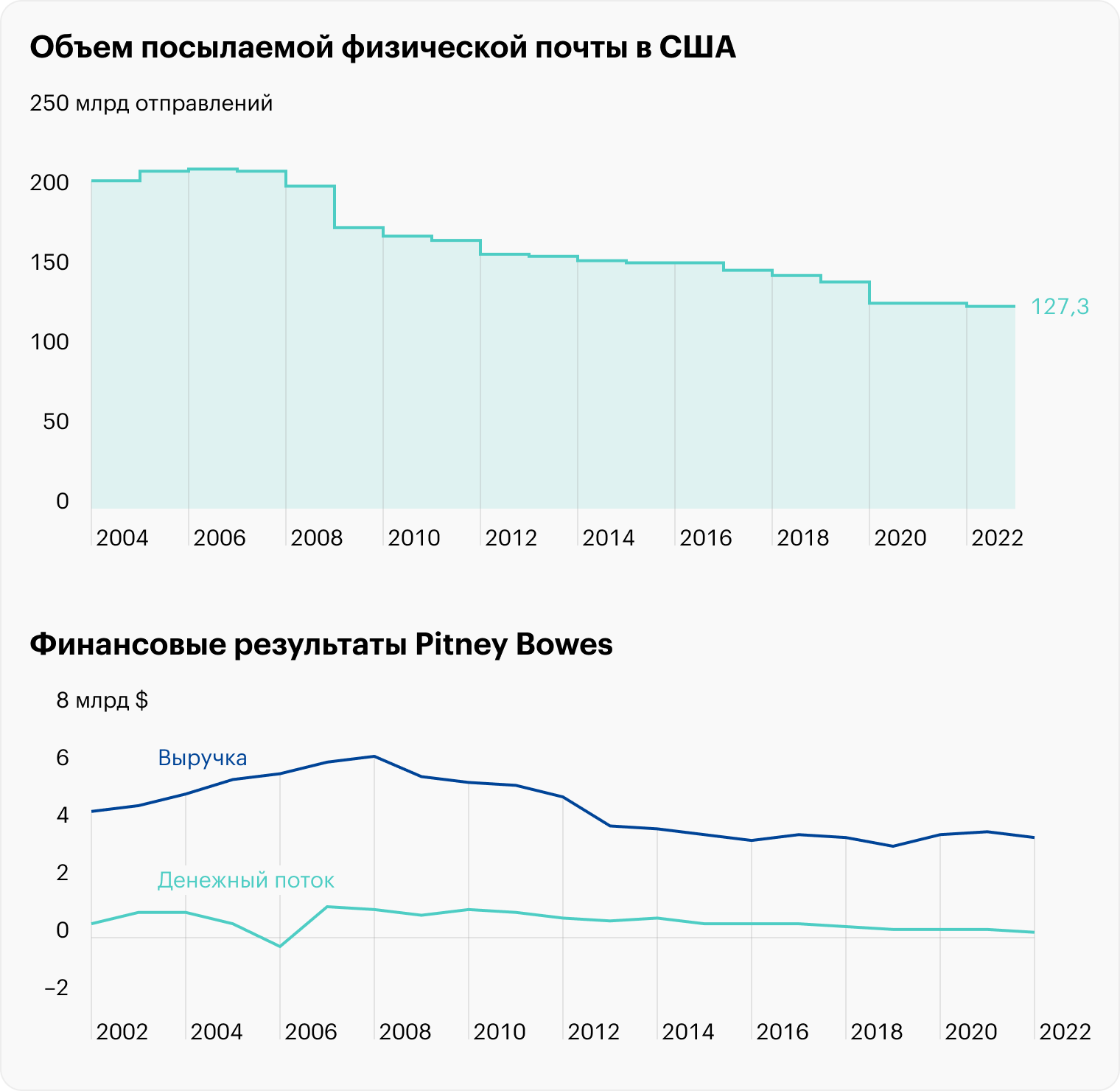

Pitney Bowes стала жертвой цифровизации

Чем занимаются: управляют центрами сортировки посылок и писем, упаковывают их, доставляют и возвращают.

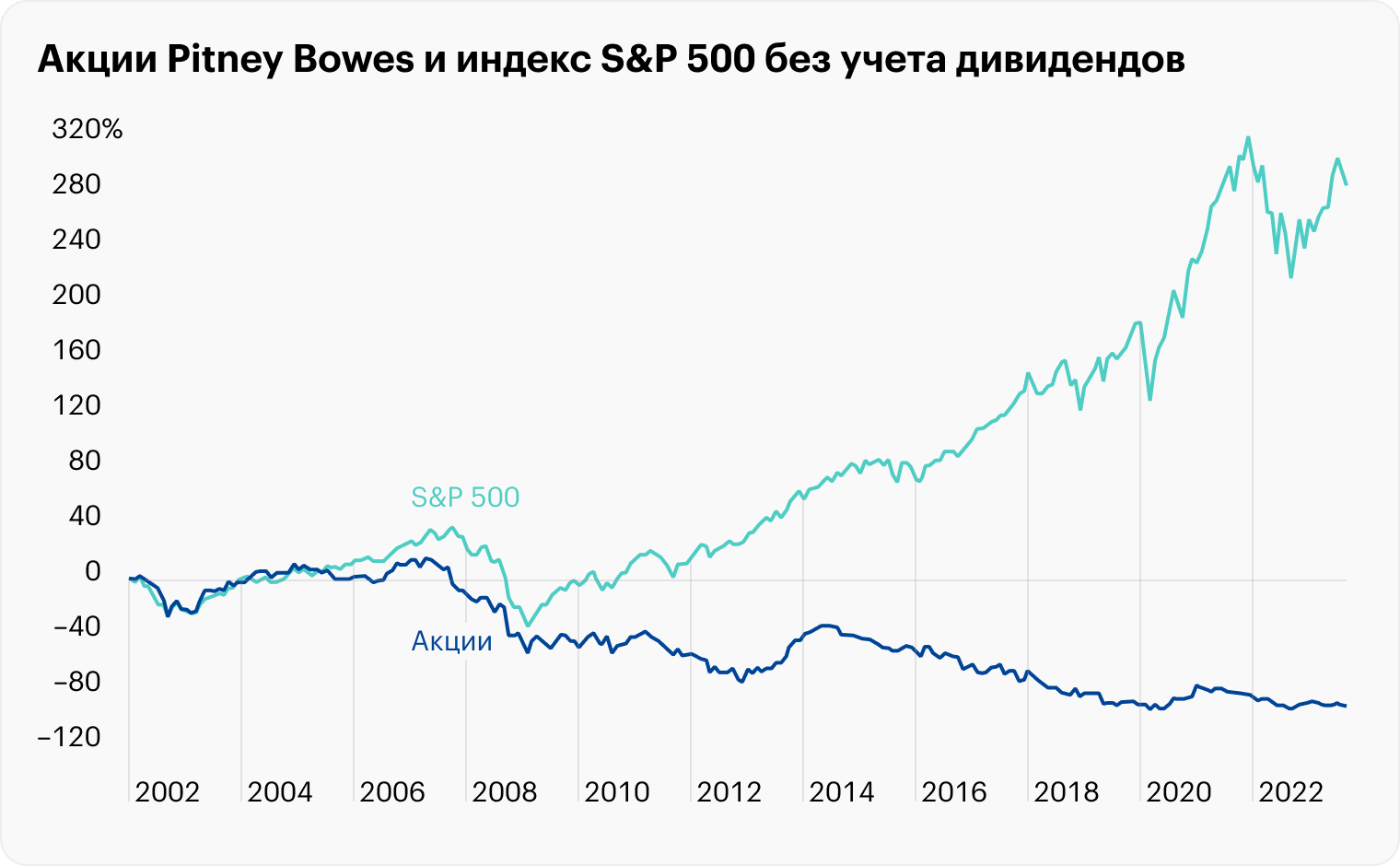

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Pitney Bowes дали убыток в 44%.

Что пошло не так. В эпоху цифровизации услуги компании перестали быть актуальными, и она стабильно терпит убытки в почтовом сегменте. Дело дошло до того, что акции Pitney Bowes приобрели инвесторы-активисты, которые настойчиво требуют от руководителей продать или закрыть этот сегмент.

Компания также разрабатывает различные программы для отслеживания доставки и оптимизации логистических расходов. Но эти приложения принесли всего 0,4 млрд долларов операционной прибыли — то есть без учета налогов и выплаты процентов по кредитам. О былом «величии» можно забыть.

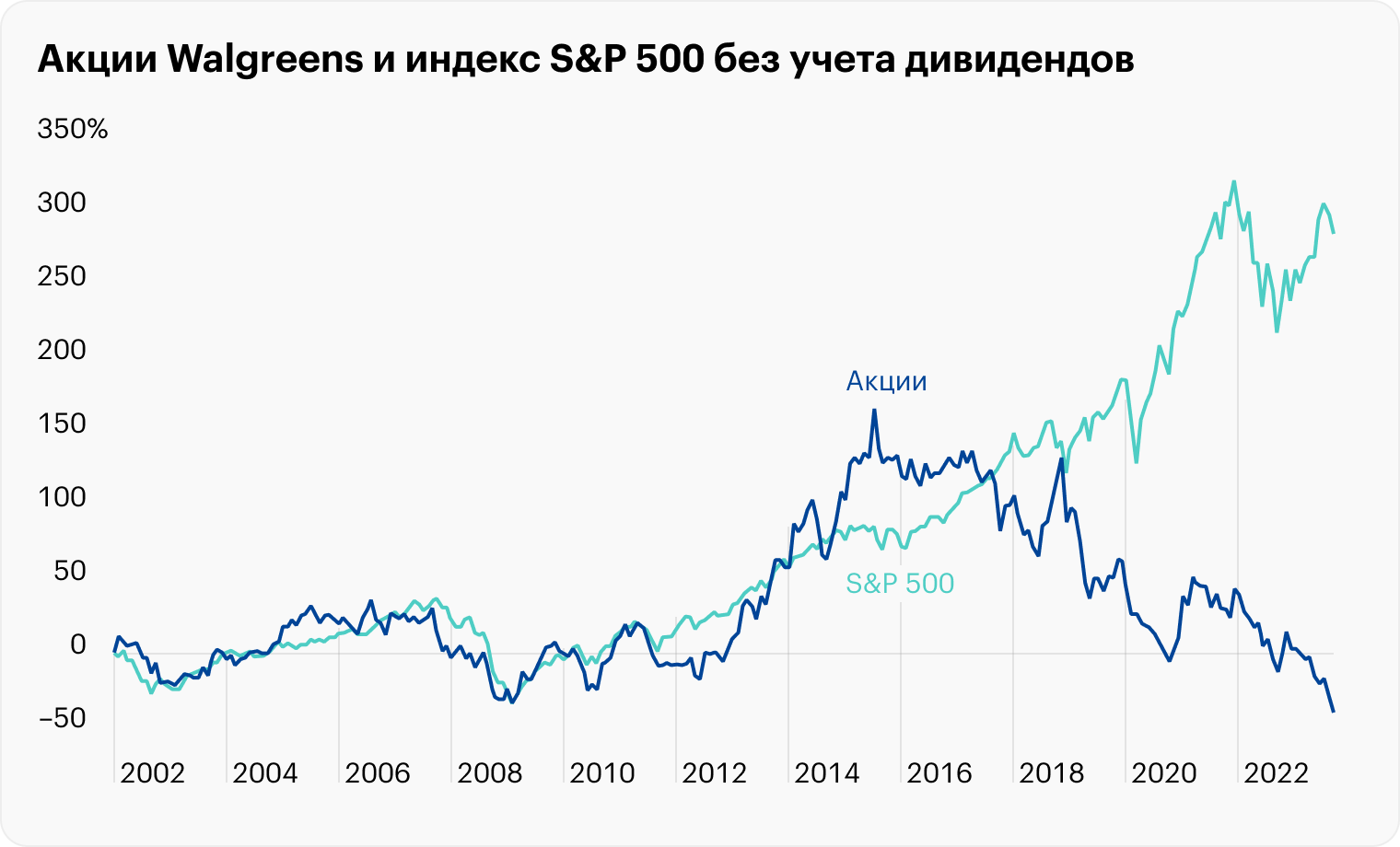

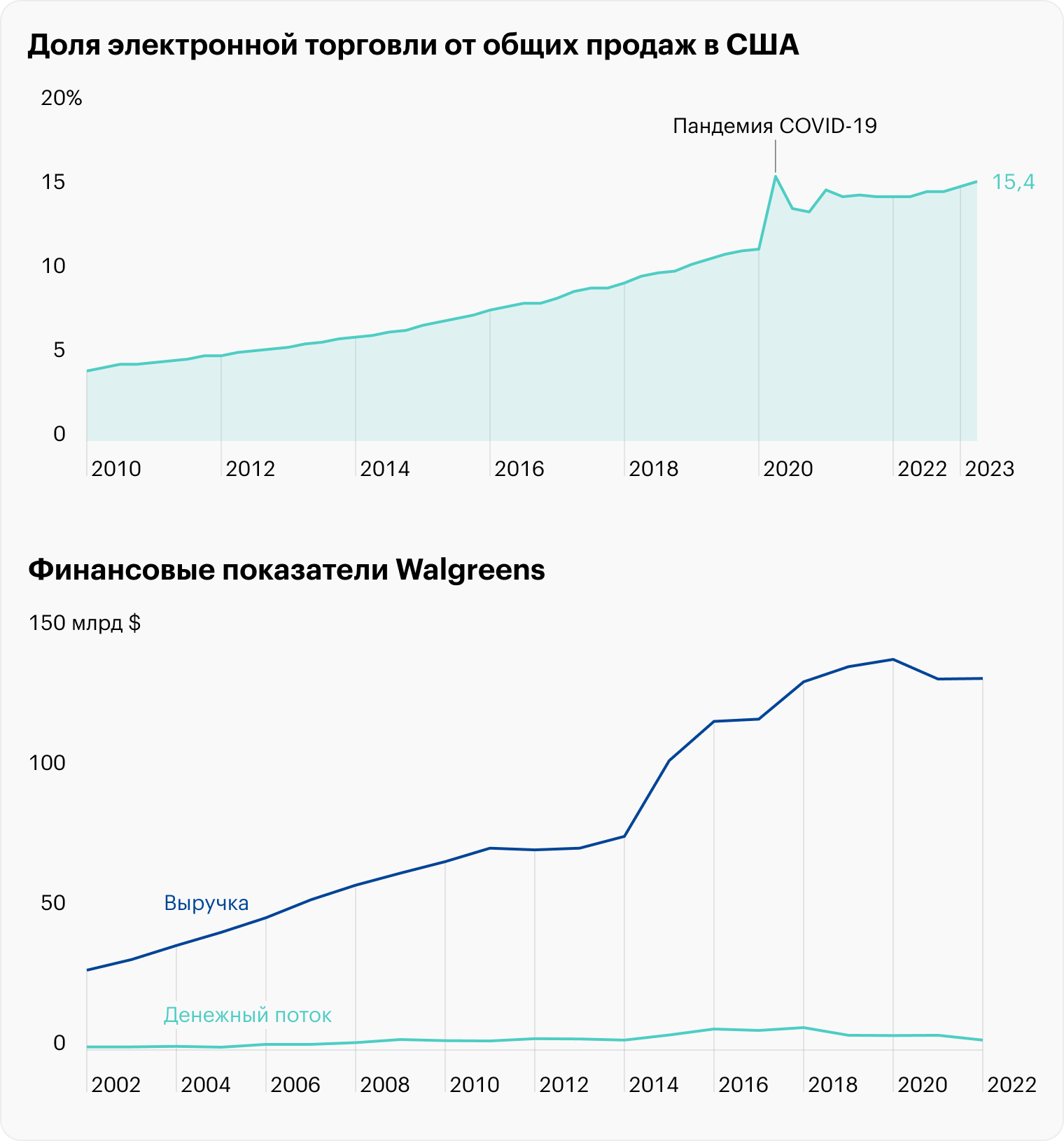

Walgreens проигрывает электронной коммерции

Чем занимаются: владеют сетью розничных аптек, магазинов товаров для здоровья и повседневного спроса в США и Европе.

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Walgreens — 10%.

Что пошло не так. Кажется, в деле замешана электронная коммерция. Если раньше покупателям необходимо было идти в магазин, то теперь все изменилось: некоторые лекарства можно приобрести через интернет-магазин дешевле, чем в обычной аптеке. А на случай, когда лекарство нужно прямо сейчас, есть специализированные сервисы доставки, которые чаще всего быстрее доставщиков от компаний.

Скорее всего, именно интернет-сервисы с доставкой повлияли на снижение маржинальности Walgreens. На каждый доллар выручки они получают все меньше и меньше доходов.

А еще многие американские ретейлеры сообщают о росте воровства в магазинах в последние годы.

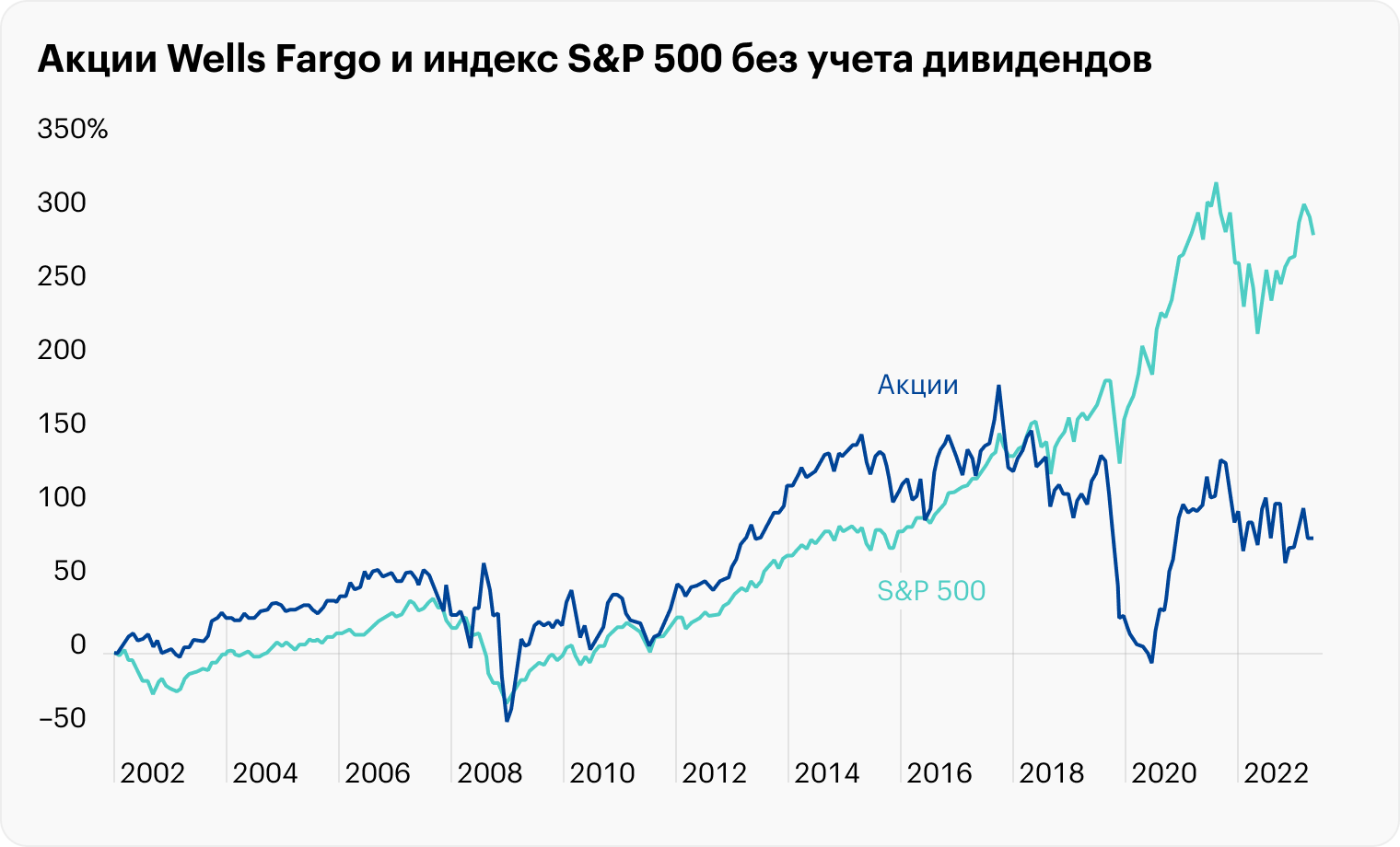

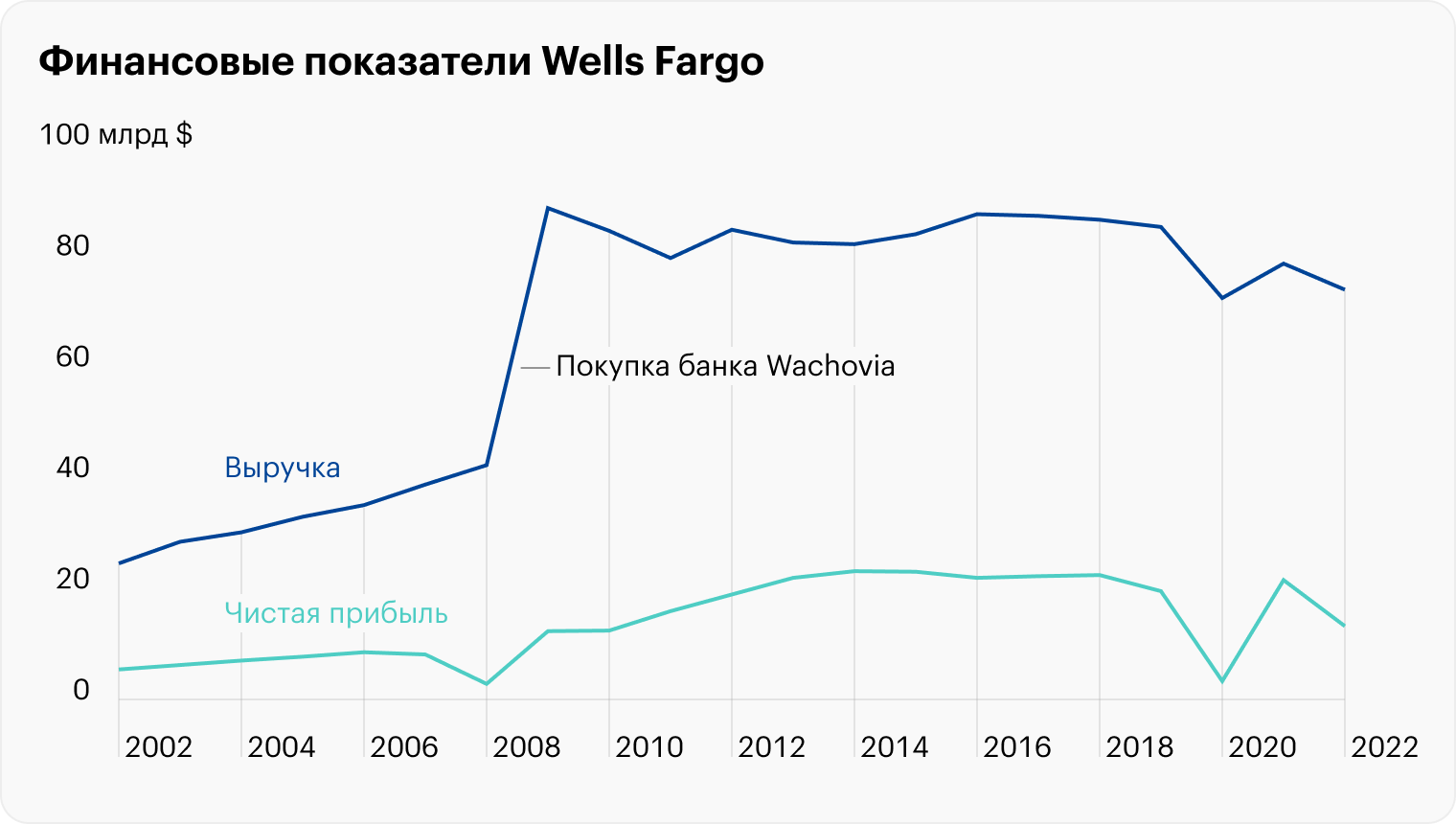

Wells Fargo заработала небезупречную репутацию

Чем занимаются: оказывают финансовые и страховые услуги.

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Wells Fargo — 196%.

Что пошло не так. Компания запоздала с цифровизацией и теперь отстает от своих более продвинутых конкурентов. В целом крупные банки США были не сильно заинтересованы развивать интернет-банкинг, поэтому этот рынок заняли не связанные с банками приложения: Venmo, CashApp и PayPal.

Кроме этого, Wells Fargo поплатилась за просчеты в чувствительных для американского общества вопросах. В 2012 году банк выплатил более 184 млн долларов штрафа, потому что, по мнению правительства, взимал с чернокожих и латиноамериканцев крупные комиссии и устанавливал более высокие процентные ставки.

В 2016 году банк оштрафовали на 185 млн долларов, потому что сотрудники тайно открывали счета и переводили на них деньги клиентов без их ведома, чтобы выполнить план и получить бонусы. При этом операции подразумевали уплату комиссий.

В 2018 году из-за частых нарушений прав потребителей Федрезерв наложил на банк ограничение: сумма его активов не должна была превышать 1,93 трлн долларов.

В итоге за последнее десятилетие компания потеряла на подобных историях более 10 млрд долларов. И даже такие штрафы не выглядят критическими для Wells Fargo, учитывая уровень ее прибыли. Но ограничения и репутационный ущерб не позволяют банку расти быстрее конкурентов.

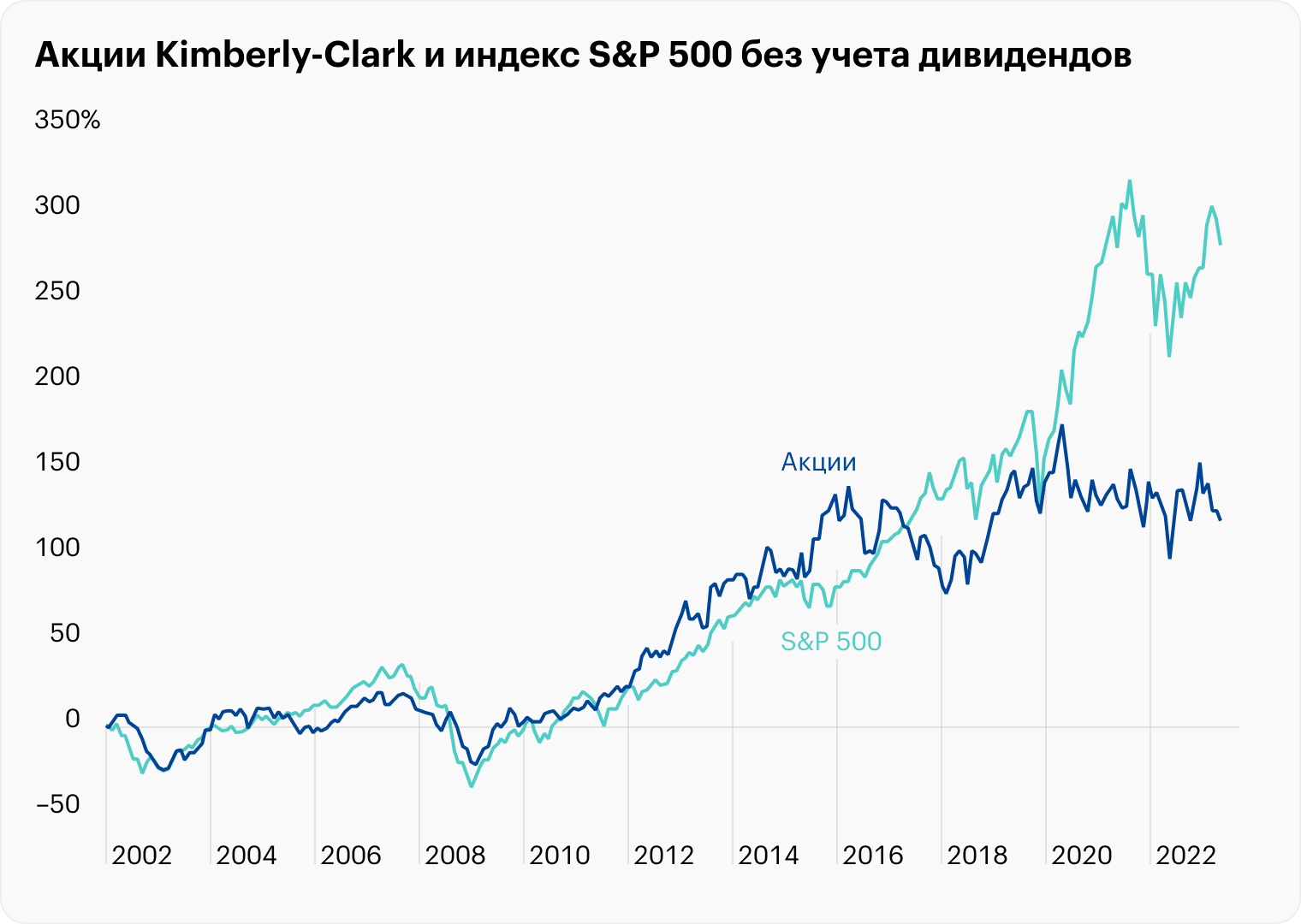

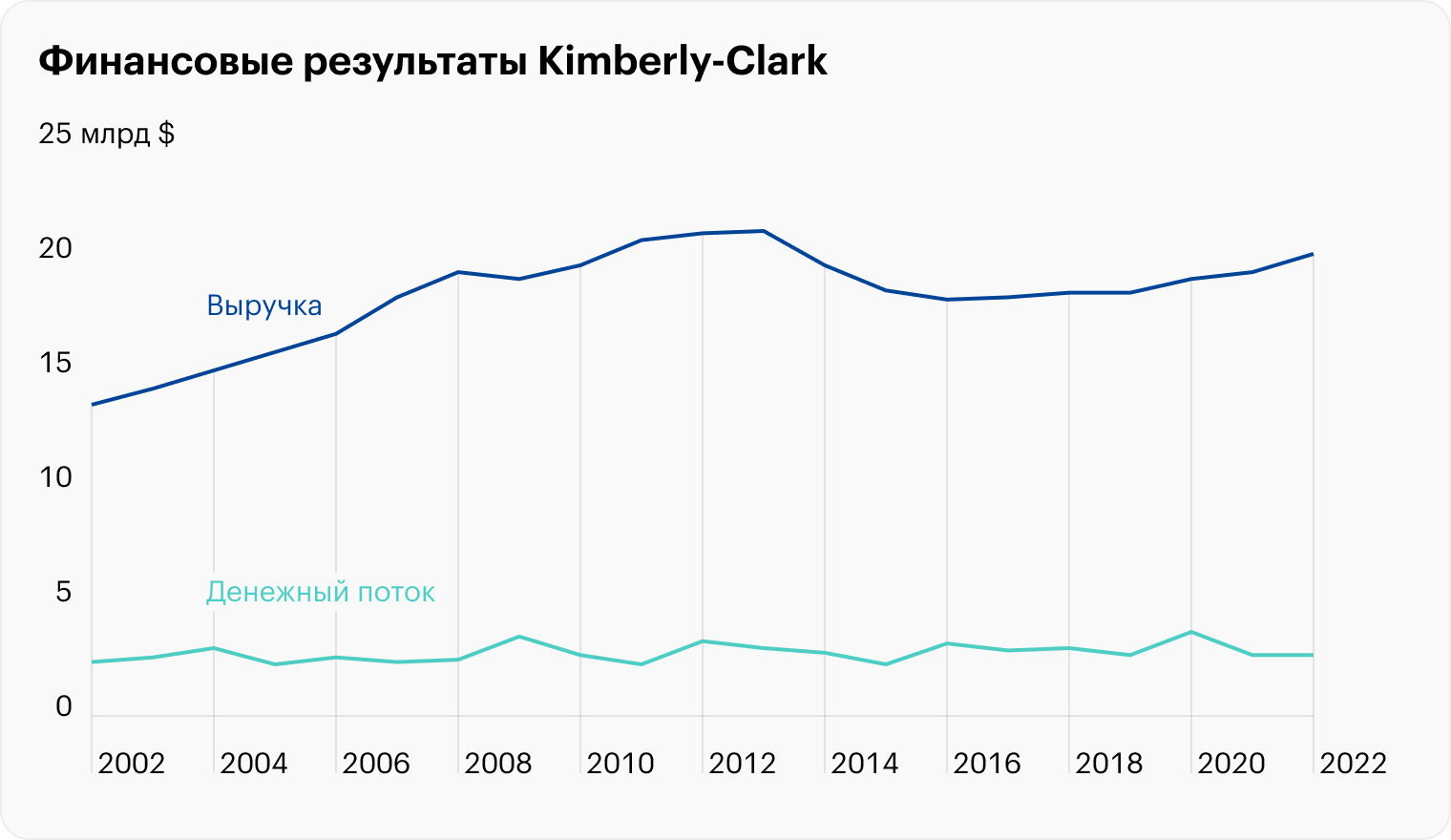

Kimberly-Clark уперлась в потолок роста спроса

Чем занимаются: производят и продают средства личной гигиены и потребительскую бумажную продукцию.

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Kimberly-Clark — 233%.

Что пошло не так. Kimberly-Clark стала жертвой насыщения рынка. За последние двадцать лет выручка выросла всего на 49%, а денежный поток — на 13%. За это же время накопленная инфляция в США составила 63%. При этом по финансовым метрикам бизнес Kimberly-Clark отличный.

Kimberly-Clark — типичный представитель сектора потребительских товаров первой необходимости, от которых не отказываются даже в периоды кризисов. Акции таких эмитентов в неспокойные годы показывают динамику лучше индекса S&P 500, так как их доходы падают меньше, чем в компаниях из других отраслей. Это привлекает инвесторов.

Но когда экономика растет, смысл в этих акциях небольшой. Выгоднее вкладываться в бумаги с потенциалом роста финансовых показателей. Об этом мы писали в нашей статье про ротацию секторов.

Kimberly-Clark уперлась в потолок возможностей потребительского спроса: ее выручка сейчас меньше, чем была 10 лет назад. И теперь компания решает классические задачи по оптимизации бизнеса. Недавно провела реструктуризацию, которая позволила сократить лишний персонал и оптимизировать бизнес-операции. Расти за счет увеличения цен компании не позволяют интернет-площадки: потребителю теперь всегда доступны чуть менее качественные, но более дешевые аналоги.

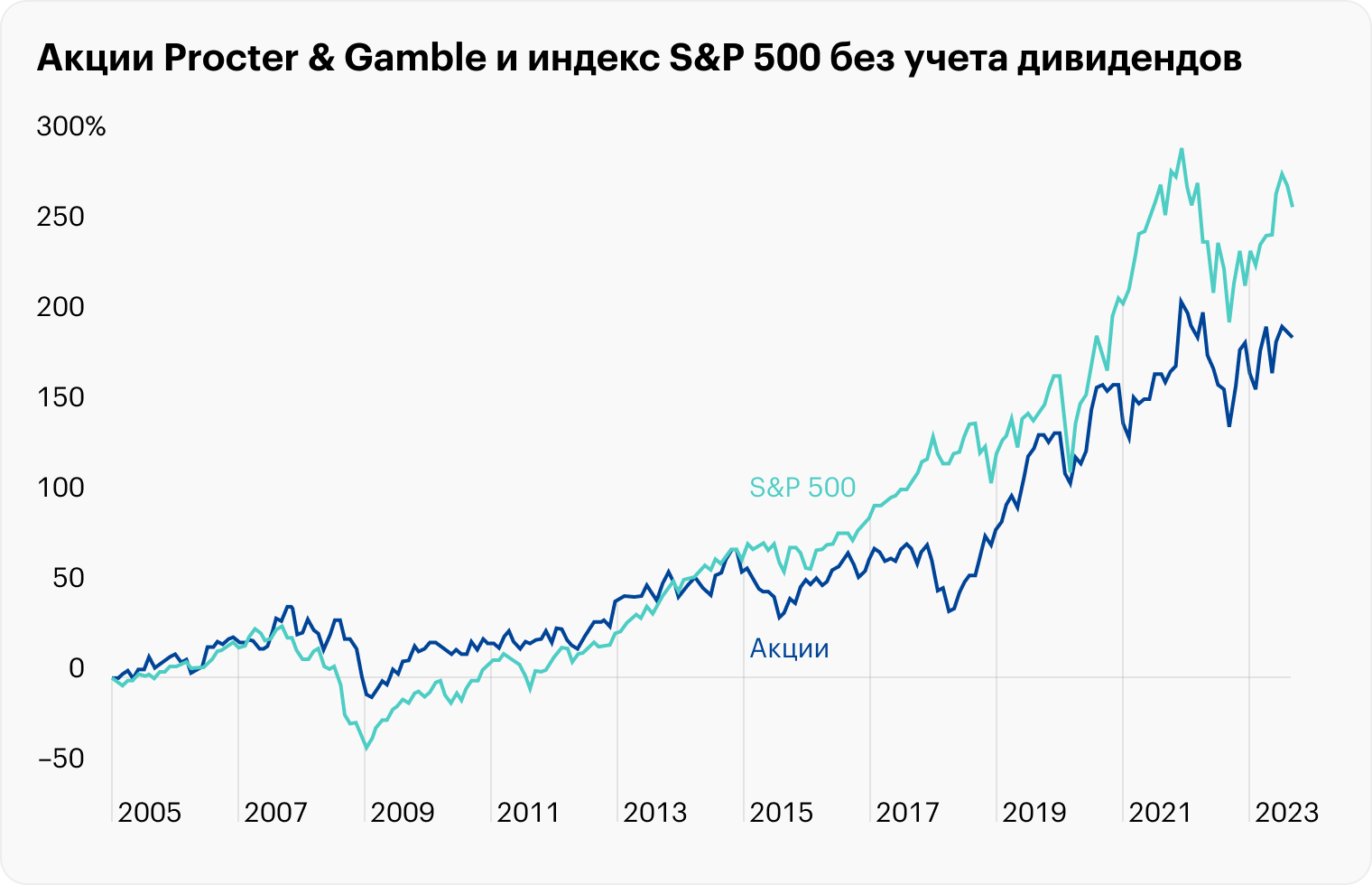

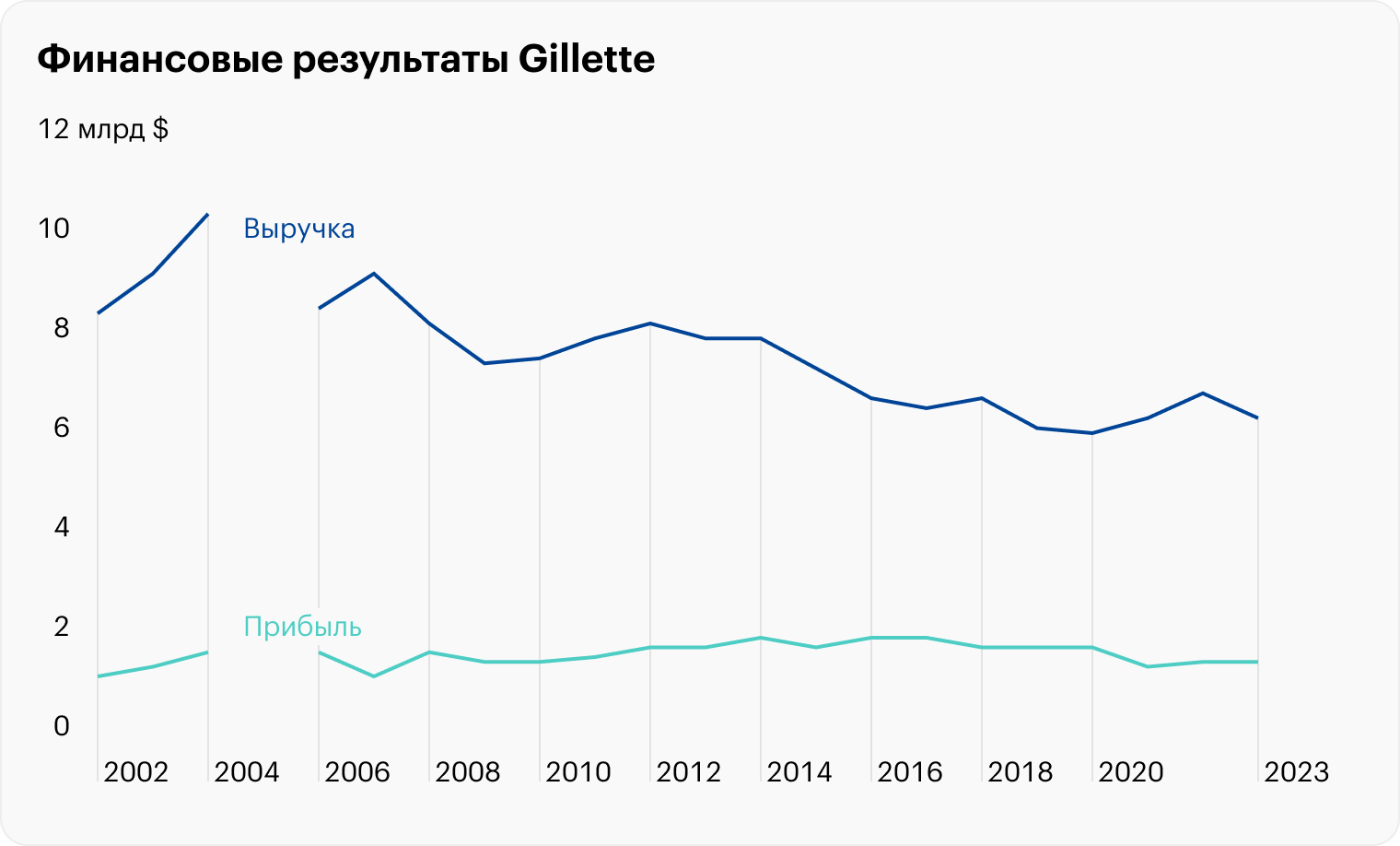

Gillette упустила рынок прямых продаж

Чем занимаются: производят бритвы, средства для ухода за зубами и батарейки.

Доходность с учетом дивидендов: с 2005 по 2022 год индекс S&P 500 с дивидендами принес 425%, акции Procter & Gamble — 273%.

Что пошло не так. Gillette была прекрасным бизнесом с хорошей маржинальностью и рентабельностью на вложенный капитал, который не требовал крупных инвестиций. Поэтому компания могла спокойно выделять много денег на дивиденды и выкуп акций. Не просто так Уоррен Баффетт купил в свое время крупный пакет акций.

В январе 2005 года Procter & Gamble приобрела Gillette. Сделку оплатили акциями: на одну бумагу Gillette ее акционеры получили 0,975 акции P&G.

Покупка была выгодна для обеих сторон: Gillette получала доступ на рынки, где у P&G были налажены связи с клиентами, а P&G могла сократить часть персонала и сэкономить на дублирующих функциях миллиарды долларов. Чтобы стабильно расти, столь крупным холдингам нужно приобретение других компаний.

Финансовые метрики Gillette

| 2002 | 2003 | 2004 | |

|---|---|---|---|

| Маржа | 25% | 29% | 21% |

| CROIC | 46% | 66% | 57% |

| Доля прибыли, направленная на дивиденды и выкупы | 54% | 73% | 74% |

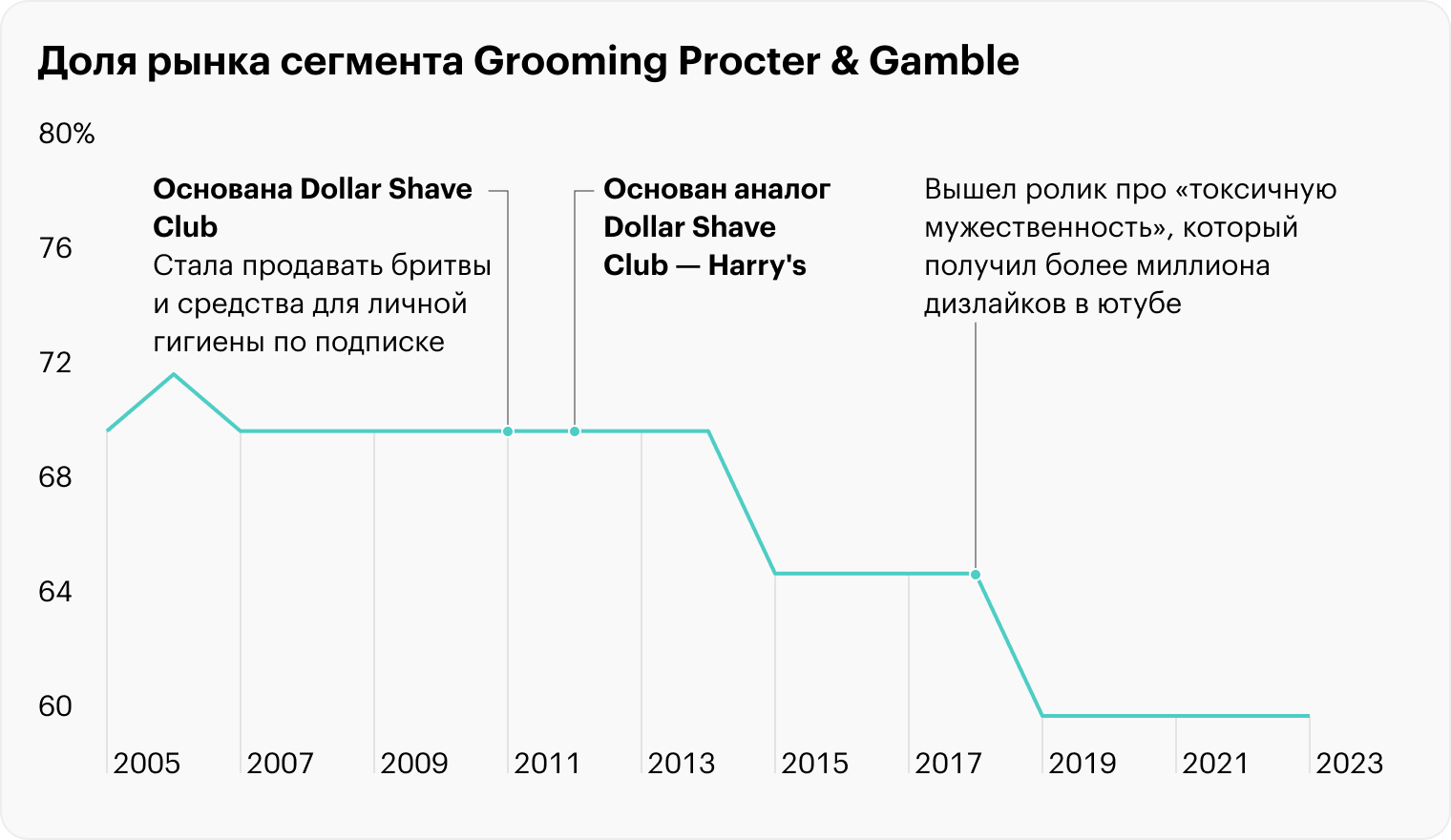

Теперь в статусе подразделения Gillette приносит около 8% выручки P&G, и нельзя сказать, что блещет результатами. За два десятка лет компания потеряла существенную долю рынка в сегменте Grooming, а ее прибыль совсем не растет.

В начале 2010-х руководство Gillette проглядело зарождающийся рынок прямых продаж. Тогда в Америке появился сервис Dollar Shave Club, который начал продавать лезвия для бритв за доллар через интернет. Позднее добавились станки и средства для ухода за кожей. Расчет был на то, чтобы переманить покупателей из магазинов: платить по 5 $ за лезвие, да еще и покупать их у кассиров, — это дорого и неудобно, считали основатели сервиса.

Бизнес Gillette, напротив, был сконцентрирован на магазинах: прямые продажи не заинтересовали руководителей компании. Кроме того, они недооценили конкурента. Проверив качество лезвий Dollar Shave Club, в Gillette назвали их «куском барахла». Но потребитель решил иначе: с 70% в 2014 году Procter & Gamble сократил свою долю на рынке Grooming до 60% в 2019.

Журналист Лоуренс Инграссиа считает, что успех Dollar Shave Club в том, что они предложили лучшее соотношение цены и качества. В 2012 году появился бренд со схожей концепцией Harry’s.

В 2019 году маркетологи Gillette и сами преуспели в том, чтобы отвернуть от бренда клиентов. Компания выпустила противоречивый рекламный ролик про «токсичную маскулинность». В нем осуждается стереотипный образ агрессивного мужчины. Пользователи встретили видео гневными отзывами. Мужчинам не понравилось, что их ассоциируют с хамами и насильниками. «Токсично маскулинные» потребители поняли, что они больше не соответствуют высоким стандартам потребительского продукта, и перешли на товары конкурентов.

Кроме управленческих просчетов Gillette пострадала и в силу естественных рыночных обстоятельств. Статистика продаж средств для бритья говорит о том, что отрасль растет медленнее, чем инфляция в развитых странах. Есть мнение, что на рынок сильно повлияли коронавирус и закрытие офисов: мол, мужчинам на удаленке не нужно часто бриться, чтобы соответствовать «офисным стандартам».

Сейчас, по сути, бизнес стагнирует: прибыль сегмента Grooming в Procter & Gamble находится на уровне 2009 года. А если учесть инфляцию, которая за это время сделала товары Gillette дороже, можно говорить о заметном снижении финансовых результатов. И тем не менее компании пока удается удерживать прибыль за счет снижения расходов.

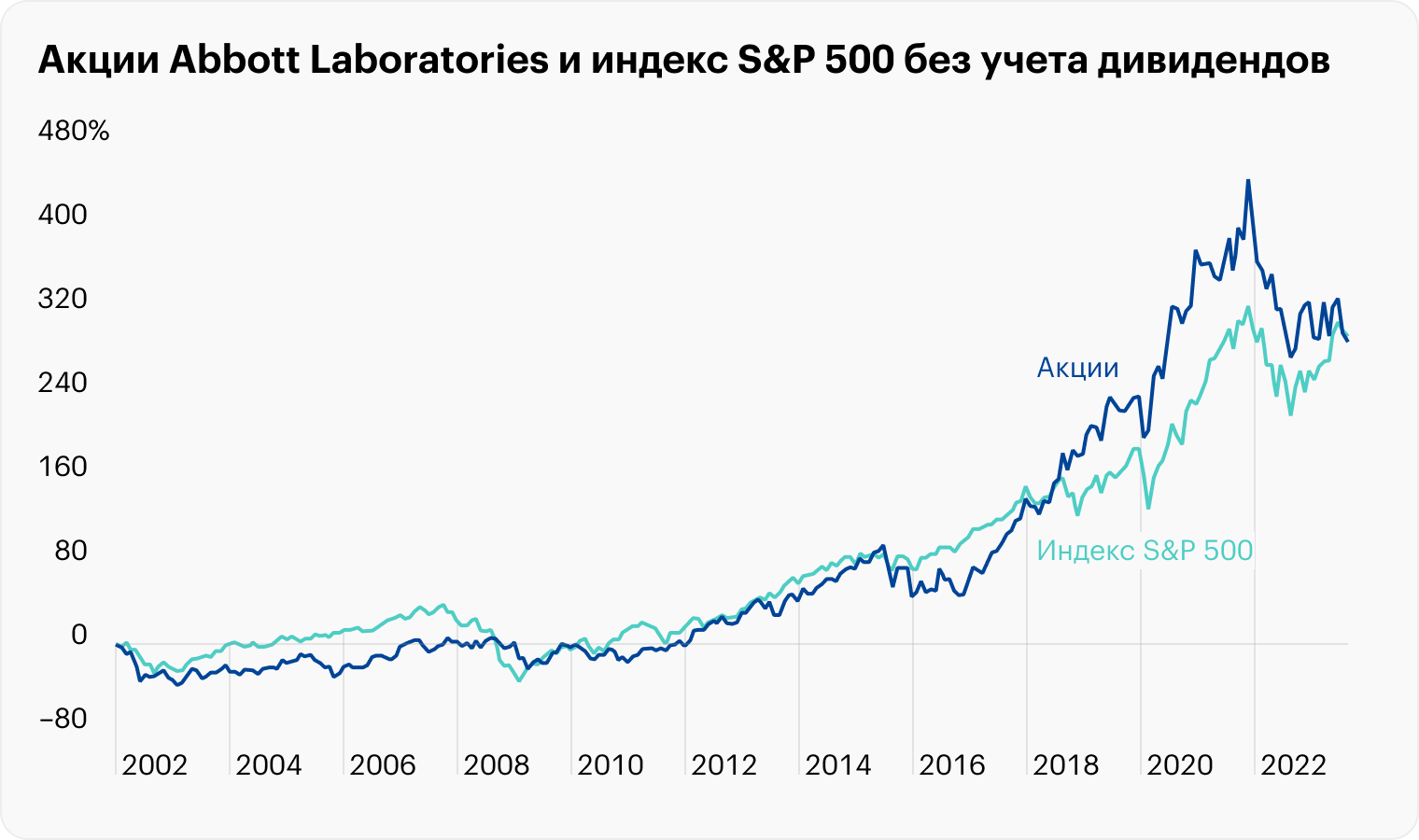

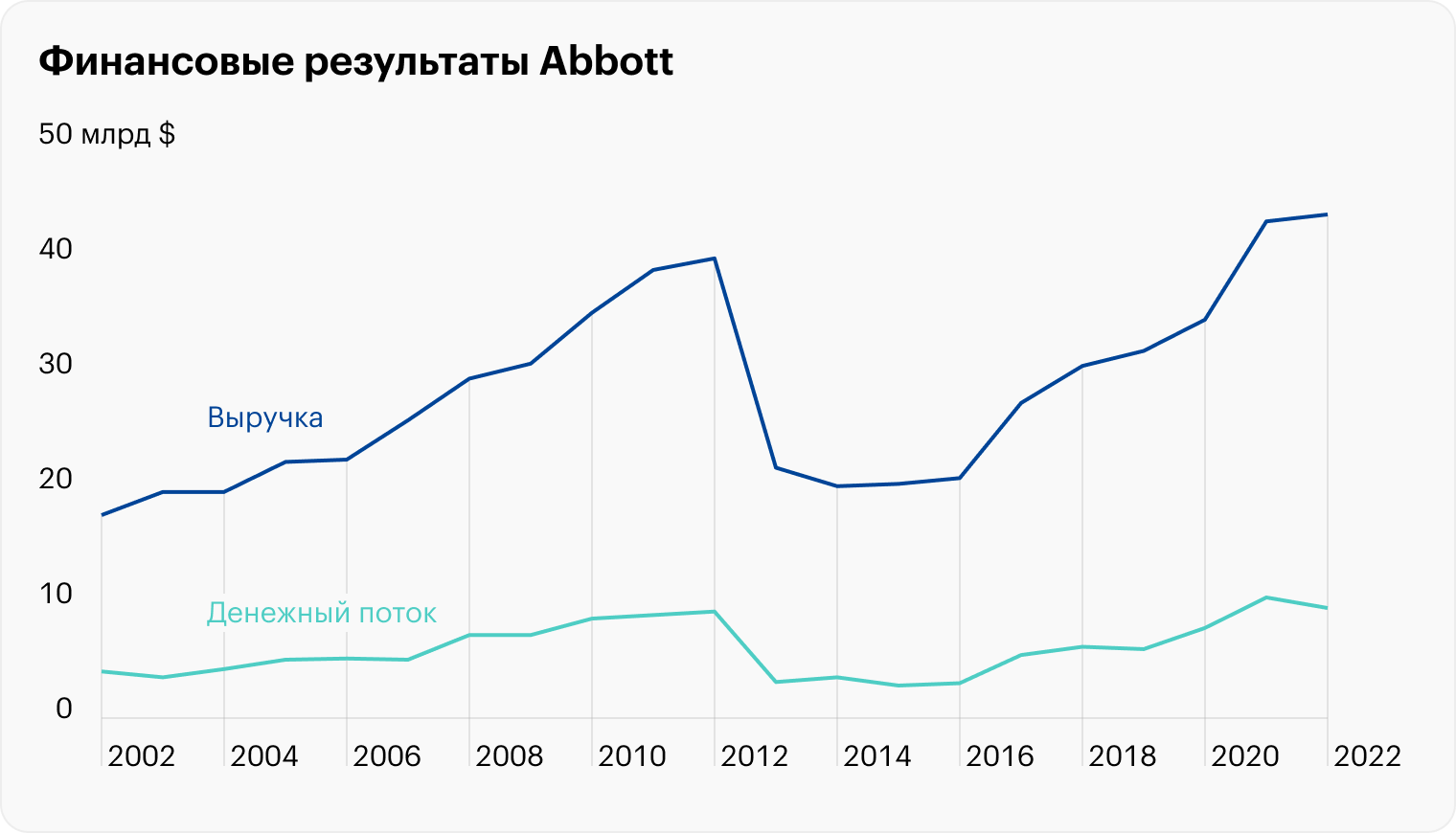

Abbott замедлилась из-за эффекта масштаба

Чем занимаются: разрабатывают и продают лекарства, диагностические препараты, детское питание и оборудование для лечения определенных видов болезней.

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Abbott — 413%.

Что пошло не так. На самом деле с компанией все в порядке, а обгонять индекс ей мешает эффект масштаба. Abbott стала огромным бизнесом, который в 2022 году выручил 44 млрд долларов и принес 9,6 млрд денежного потока. При таком размере сложно органически расти только с помощью запуска новых продуктов. Поэтому приходится тратиться на приобретение других компаний, а привлекательные объекты на рынке появляются нечасто и стоят недешево.

Для инвесторов есть много альтернатив акциям Abbott: на фондовом рынке постоянно появляются новые «звезды», которые быстро растут, увеличивая свою долю и стоимость вложений. Зачем в таком случае инвестировать в «великую» компанию без перспектив кратного роста бизнеса и переоценки акций?

Kroger стеснена высококонкурентным рынком

Чем занимаются: владеют сетью магазинов в США.

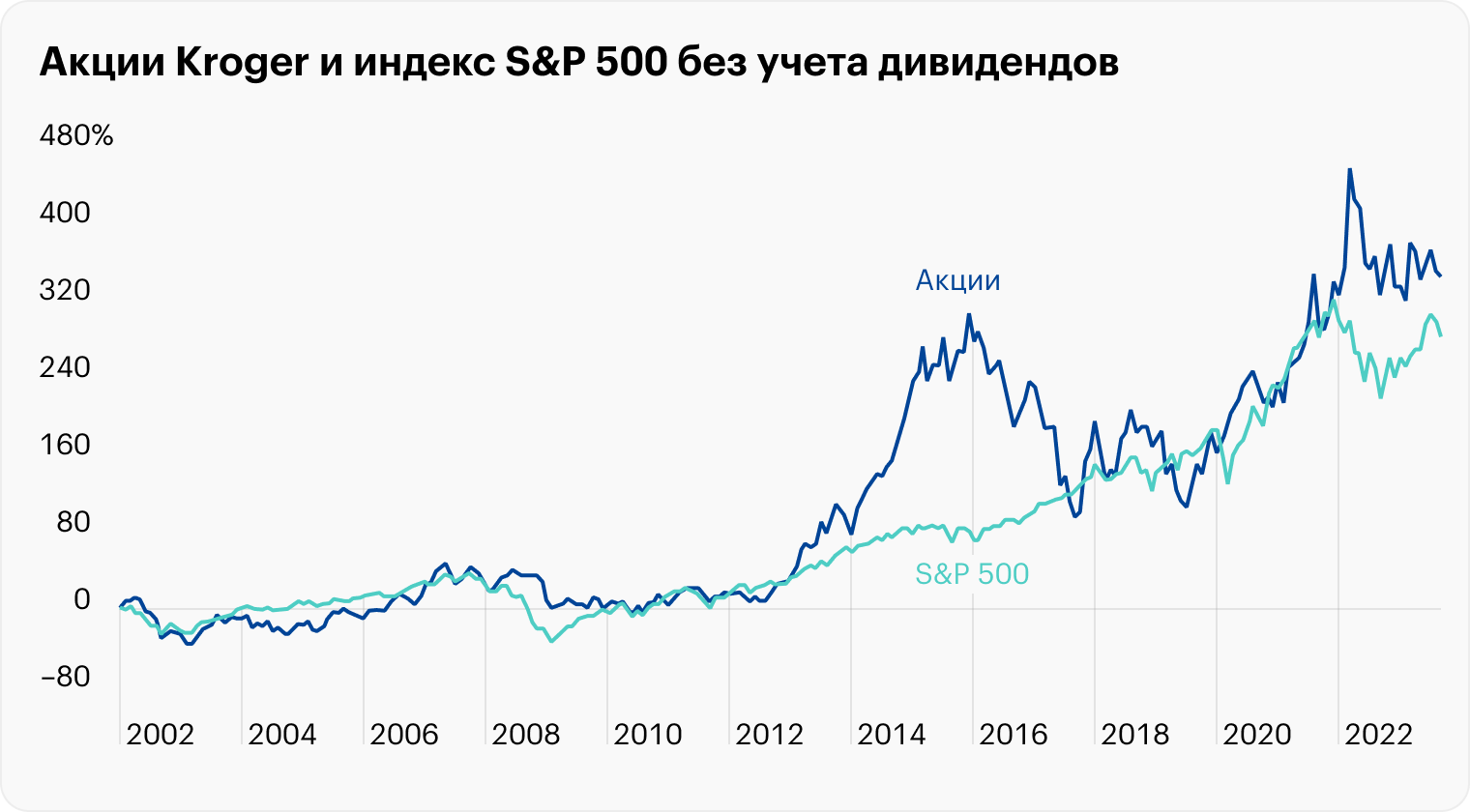

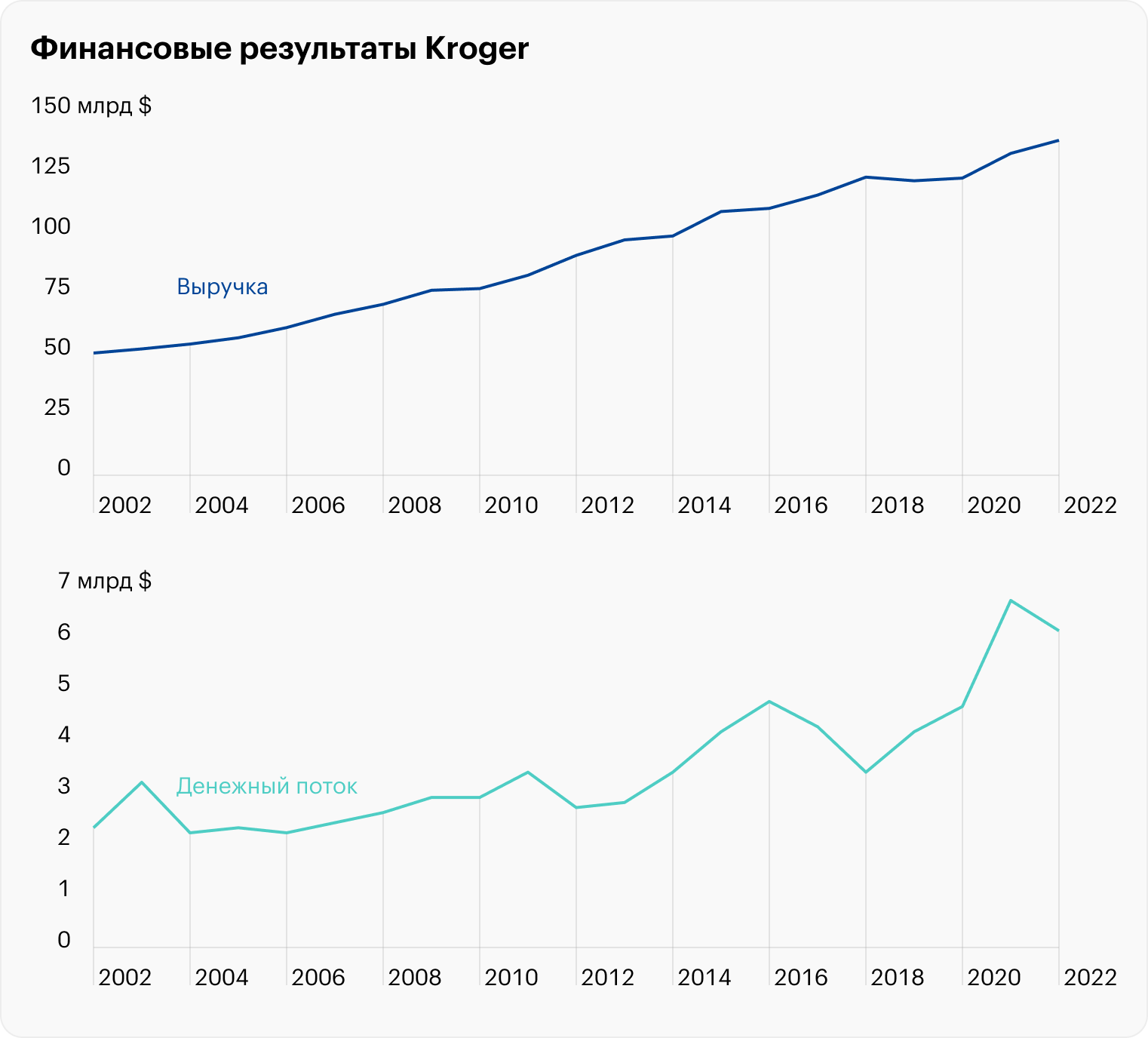

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Kroger — 438%.

Что пошло не так. Kroger находится в ровно такой же ситуации, что Abbott, Gillette и Kimberly-Clark. Рынок продажи еды насыщен конкурентами, а его объем растет не быстрее экономики страны или инфляции. Но в отличие от этих компаний Kroger лишь незначительно отстал от индекса S&P 500 с учетом дивидендов.

У компании богатая история приобретения конкурентов, и она любит запускать бизнес там, где обанкротились более мелкие торговые сети. За 20 лет Kroger получила денежный поток в 74 млрд долларов, а проинвестировала в бизнес и приобретение других компаний 51 млрд.

Более 95% транзакций проходит с помощью членских карт, потому что условия бонусной системы иногда позволяют покупать товар бесплатно. Товары под собственными торговыми марками Kroger входят в тройку самых быстрорастущих брендов.

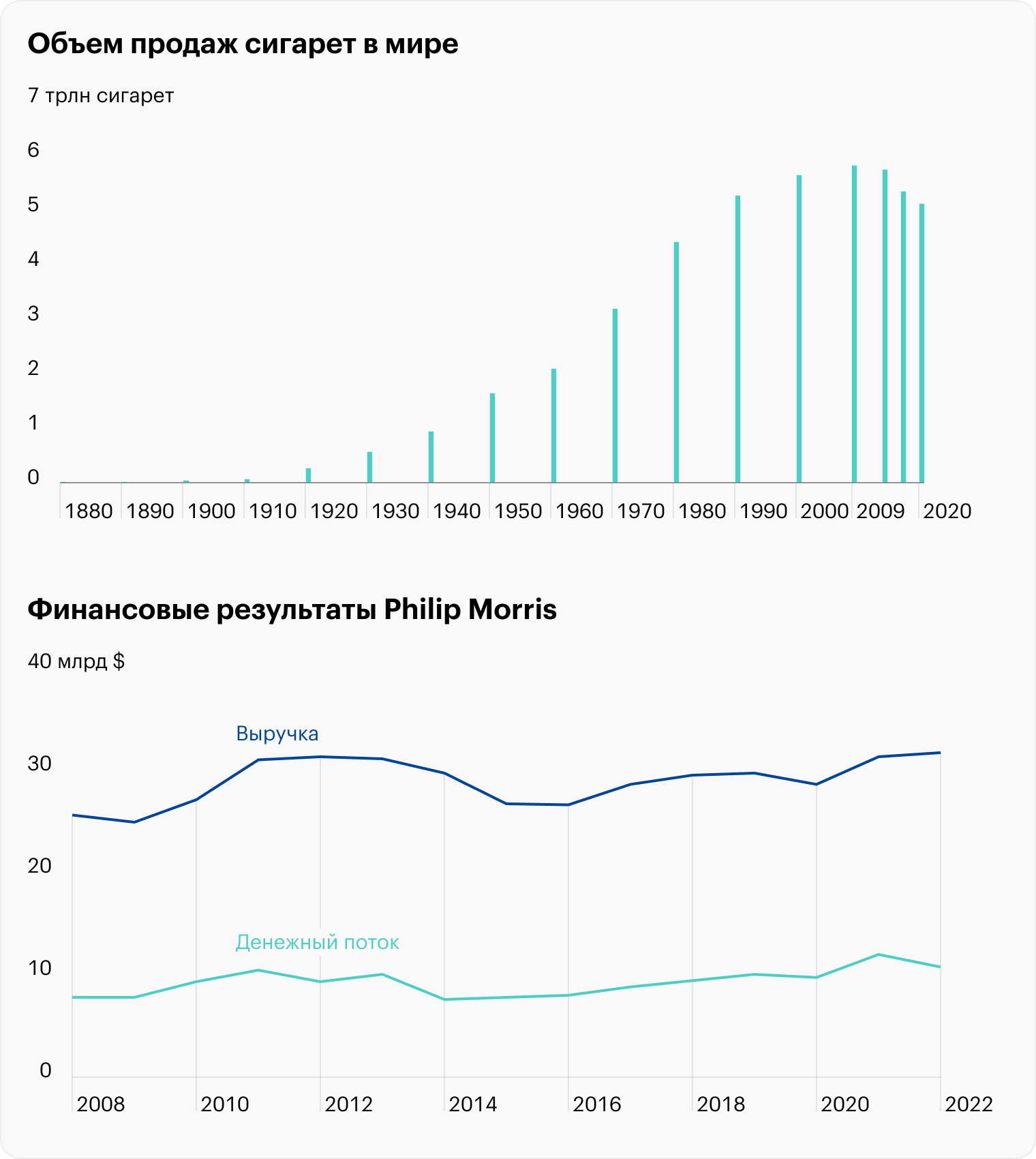

Philip Morris разминулась с трендом на ЗОЖ

Чем занимаются: производят сигареты.

Доходность с учетом дивидендов. В марте 2008 года Altria Group выделила в отдельную компанию Philip Morris, поэтому доходность измеряем в два этапа: с 2002 по 2008 год индекс S&P 500 принес 31%, акции Altria Group — 482%; с 2008 по 2023 S&P принес 349%, акции Philip Morris — 303%.

Почему сначала получилось и что затем пошло не так. Автор книги анализировал компанию в эпоху, когда потребление сигарет росло быстрее, чем экономики крупных стран. Коллинз не мог предположить, что рано или поздно оно не просто остановится, а начнет падать из-за нарастающего давления со стороны общественности и государства. Оно выражалось в увеличении налогов, росте объемов негативной рекламы табачной продукции, а еще — в проигранных судебных делах, когда компания не информировала покупателя о вреде курения.

Но у индустрии появилась новая технология — электронные сигареты, которые воспринимаются пользователями как более здоровая альтернатива классическому курению. За последние 6 лет электронные сигареты увеличили свою долю в выручке компании с 5 до 19%.

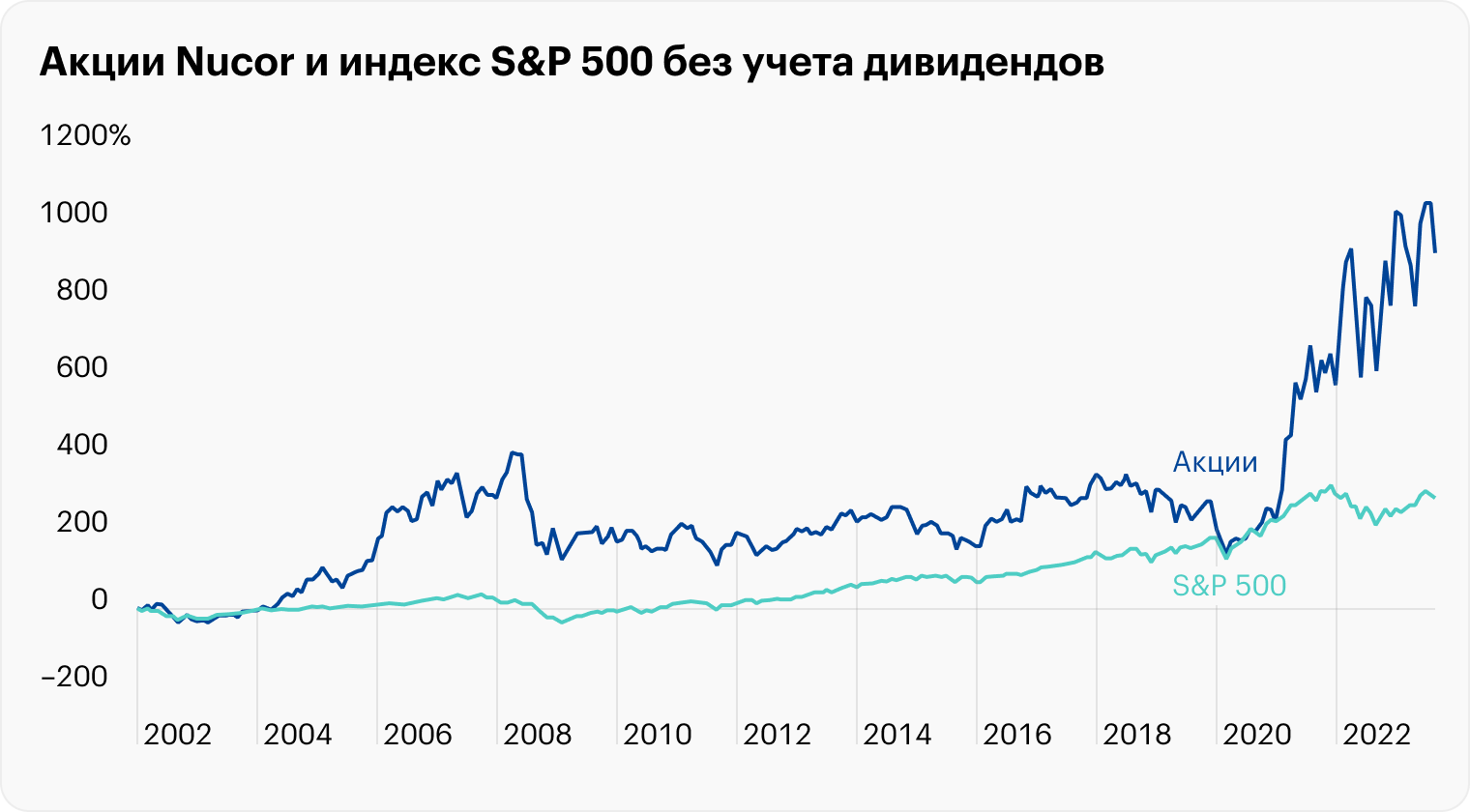

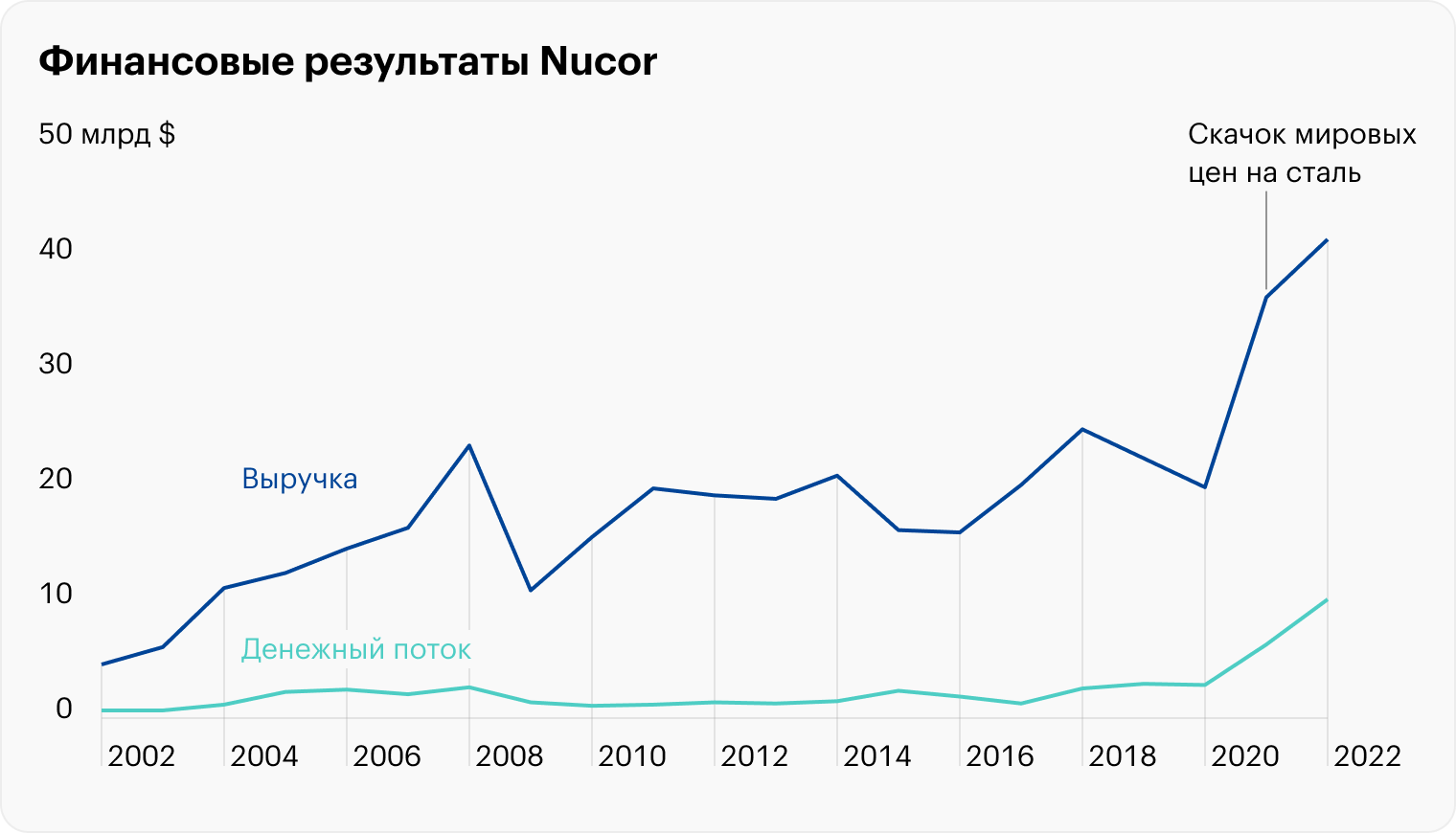

Nucor была и осталась «великой»

Чем занимаются: производят и продают стальную продукцию.

Доходность с учетом дивидендов: с 2002 по 2023 год индекс S&P 500 принес 488%, акции Nucor — 1140%.

Почему получилось. Тут Коллинз не прогадал. В то время как сектор добычи и переработки сырья отстал от индекса американских акций S&P 500, акции Nucor показали доходность выше рынка. То есть инвесторы видят в компании долгосрочное конкурентное преимущество. И оно у нее есть.

Nucor известен тем, что в 1960-х стал строить мини-заводы по производству стальной продукции с помощью менее привычной для американского рынка технологии — с использованием в качестве сырья металлолома вместо руды. Другая технологическая новинка, привезенная из-за рубежа в 1980-х, позволяла компании производить листовую сталь быстрее. Эти новшества увеличили производительность в несколько раз, при этом мини-заводы быстро адаптировались под меняющийся на рынке спрос.

Руководители Nucor позаботились о вертикальной интеграции: компания владеет заводами по переработке железной руды. Она продает не просто сталь, а готовую продукцию для конечных потребителей в строительстве, автопроме и прочих отраслях. Такая стратегия позволяет больше зарабатывать.

Текущая политика США предполагает масштабные инвестиции в инфраструктуру разных отраслей, чтобы снизить зависимость от китайского производства. В Nucor считают, что это поддержит спрос на стальную продукцию.

Что не так с «великими» компаниями

После выхода книги Джима Коллинза из 11 компаний, которые он окрестил «великими», лишь одна смогла показать результат, достойный этого статуса по методике автора. Акции Nucor в несколько раз опередили доходность индекса. Результаты остальных оказались слабее, а некоторые вообще ушли в минус или обанкротились.

Причины неудач у всех разные. Три компании отстали из-за решений своего руководства. В Circuit City увольняли опытных сотрудников и выбирали плохие места для магазинов, а в Wells Fargo система мотивации подталкивала сотрудников идти на мошенничество. Fannie Mae пострадала из-за рискованной бизнес-модели.

Две компании стали огромными и достигли пика спроса на своих рынках — это Abbott и Kimberly-Clark. А Philip Morris вынуждена справляться с повышенным вниманием со стороны государства, общества и регуляторов, которые давят на бизнес.

Остальные, на мой взгляд, не успели подстроиться под изменения на своих рынках и появление новых технологий. Электронные письма пришли на смену обычным, что навредило Pitney Bowes. Развитие электронной коммерции ударило по аптечному бизнесу Walgreens. Gillette упустила рынок прямых продаж клиентам, зациклившись на работе с сетями.

Другой независимый автор, профессор британского университета Bath School of Management Маргарет Хеффернан, проверившая расчеты и доводы Коллинза, допустила, что высокая доходность в данном случае могла оказаться аномалией или, проще говоря, случайностью.

По моему же мнению, автор не учел рисков влияния новых технологий на бизнесы, а еще того, что рано или поздно они упираются в потолок роста рынка, спрос на котором не может быть безграничным. Многие компании из списка Коллинза при этом остались хорошим бизнесом. Но «великими» они почти все перестали быть.

Тем, кому интересна тема прогнозирования в бизнесе, возможно, стоит почитать другую книгу — «Обновление производства. Атакующие выигрывают» американского консультанта из McKinsey Ричарда Фостера. Автор как раз поднимает вопросы, которые не учел в своем исследовании Коллинз. Эту книгу сочли настолько важной, что на русский ее перевели еще при коммунизме.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique