Почему так сильно растут акции технологических компаний?

У меня такая ситуация в портфеле. Технологические акции вроде Apple и Microsoft все время растут. А дивидендные компании хотя и платят стабильные дивиденды, но стоимость их акций почти не повышается. Более того, многие во время кризиса сильно упали в цене.

Объясните, если технологические акции исторически растут лучше, для чего вообще инвестировать в акции с дивидендами? Часто слышу, что люди вкладываются в дивидендных аристократов, но зачем?

На фондовом рынке выделяют два вида бумаг, которые представляют компании с разной бизнес-моделью: акции роста и дивидендные. Акции технологических компаний, как правило, относятся к первым, поэтому для удобства буду использовать термины «акции технологических компаний» и «акции роста» как синонимы.

Больше всего технологических компаний представлено в ИТ-секторе, но они встречаются и в других сегментах экономики. Например, площадки электронной коммерции относятся к сектору товаров второй необходимости, биотехи — к здравоохранению, финтехи — к финансовому сектору.

Акции технологических компаний подходят для агрессивных стратегий, направленных на рост капитала, и на длинных сроках инвестирования. Дивидендные же акции лучше на коротких горизонтах вложения и для получения пассивного дохода, например когда инвестор вышел на пенсию.

Расскажу про оба вида акций на примере американского рынка, поскольку самые известные технологические компании и дивидендные аристократы — это компании из США.

Акции технологических компаний и правда быстро растут

За последние 10 лет ИТ-сектор показал полную доходность — с учетом реинвестирования дивидендов — 21,63% годовых. Если сравнить это с другими видами акций, видно, что технологические компании были локомотивом американского рынка акций в прошедшем бизнес-цикле: доходность широкого индекса S&P 500 за тот же период составила 13,81%.

Индекс высокодивидендных компаний дал 11,98% годовых. Это компании, которые обеспечивают высокую дивидендную доходность, но часть из них за последние 10 лет могла сократить или отменить дивиденды. Это всегда сопровождается падением котировок.

А вот акции дивидендных аристократов показали себя лучше высокодивидендных акций и даже лучше индекса S&P 500 — 14,52%. Аристократами называют компании из индекса S&P 500, которые на протяжении минимум 25 лет стабильно выплачивают и повышают дивиденды.

Среднегодовая полная доходность разных индексов акций за 10 лет с учетом дивидендов

| Индекс | Доходность |

|---|---|

| Технологический сектор, S&P 500 Information Technology | 21,63% |

| S&P 500 | 13,81% |

| Дивидендные аристократы, S&P Dividend Aristocrats | 14,52% |

| Высокодивидендные акции, S&P 500 High Dividend | 11,98% |

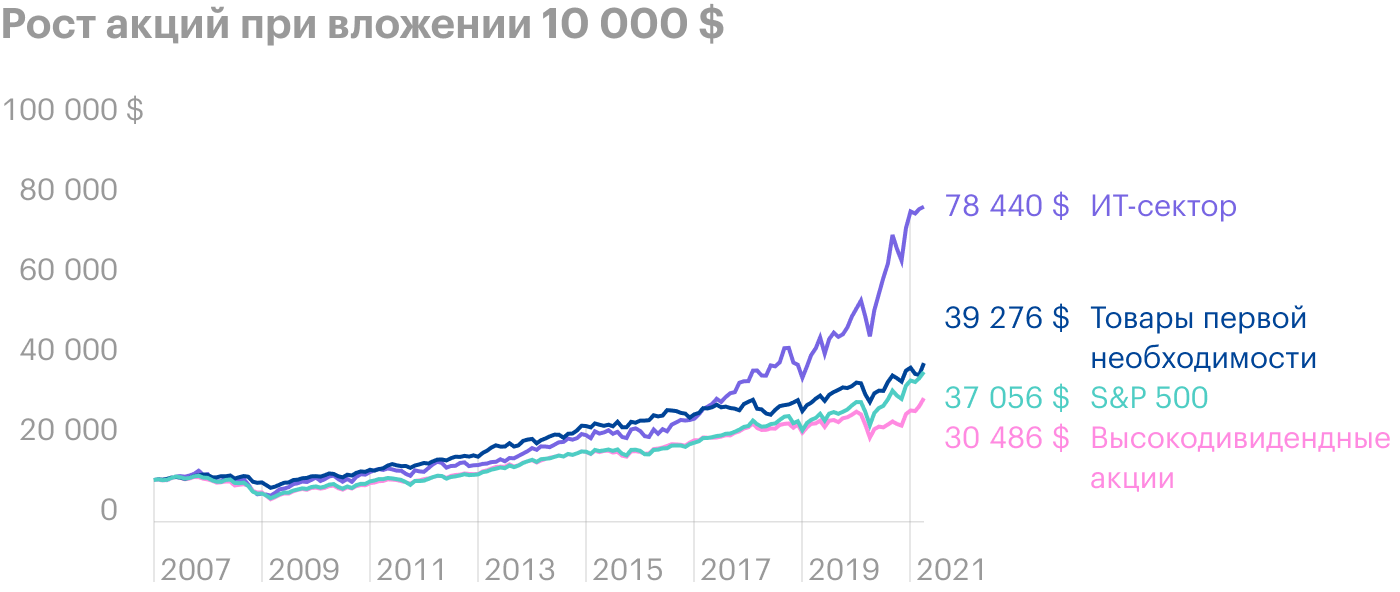

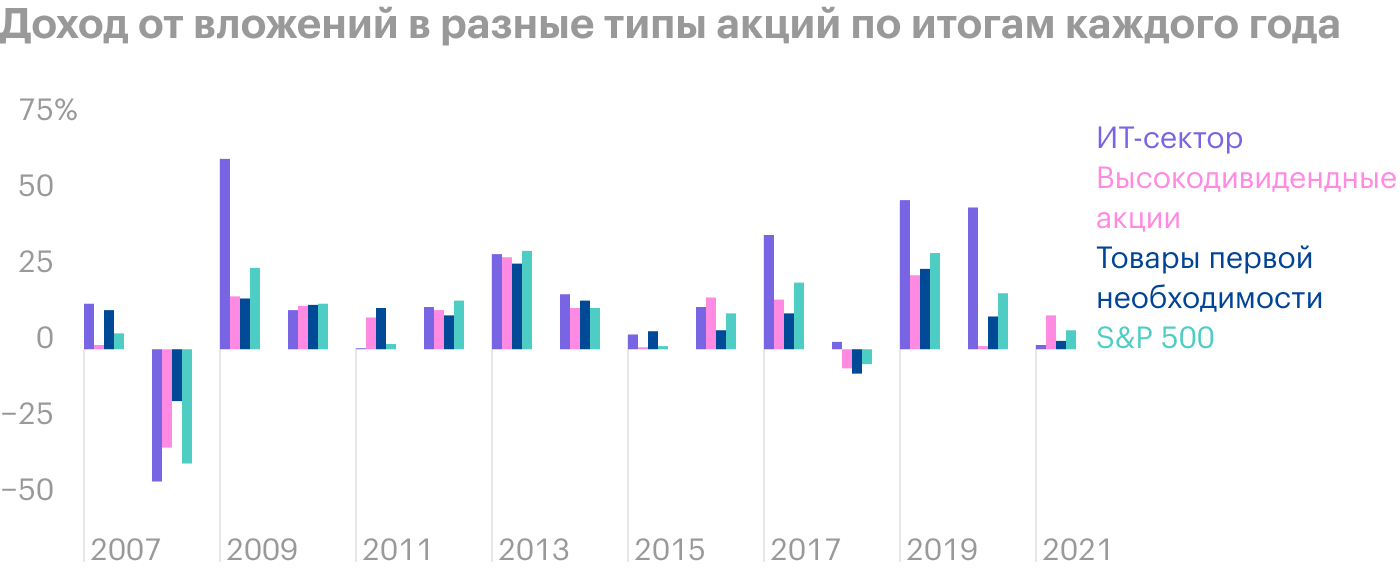

Для более детальной картины я сделал бэктест фондов на следующие типы акций: технологический сектор — Vanguard Information Technology ETF (VGT), высокодивидендные акции — Vanguard High Dividend Yield ETF (VYM), защитный сектор — Vanguard Consumer Staples ETF (VDC), куда входят акции из сектора товаров первой необходимости. Все это сравнивается с фондом Vanguard 500 Index Investor (VFINX), который отслеживает индекс S&P 500.

Рассматривать дивидендных аристократов я не стал, так как соответствующий фонд NOBL появился только в 2013 году. Я же решил охватить больший период времени — с января 2007 по март 2021 года. Старт с 2007 года, так как фонд VYM запустили в декабре 2006.

Условия такие: вложено 10 000 $, счет не пополняется, дивиденды реинвестируются. Инфляция не учитывается.

С 2007 года акции технологических компаний показали волатильность выше широкого рынка. Коэффициент бета равен 1,11. Это означает, что если S&P 500 движется на 1%, то ИТ-сектор — на 1,11%.

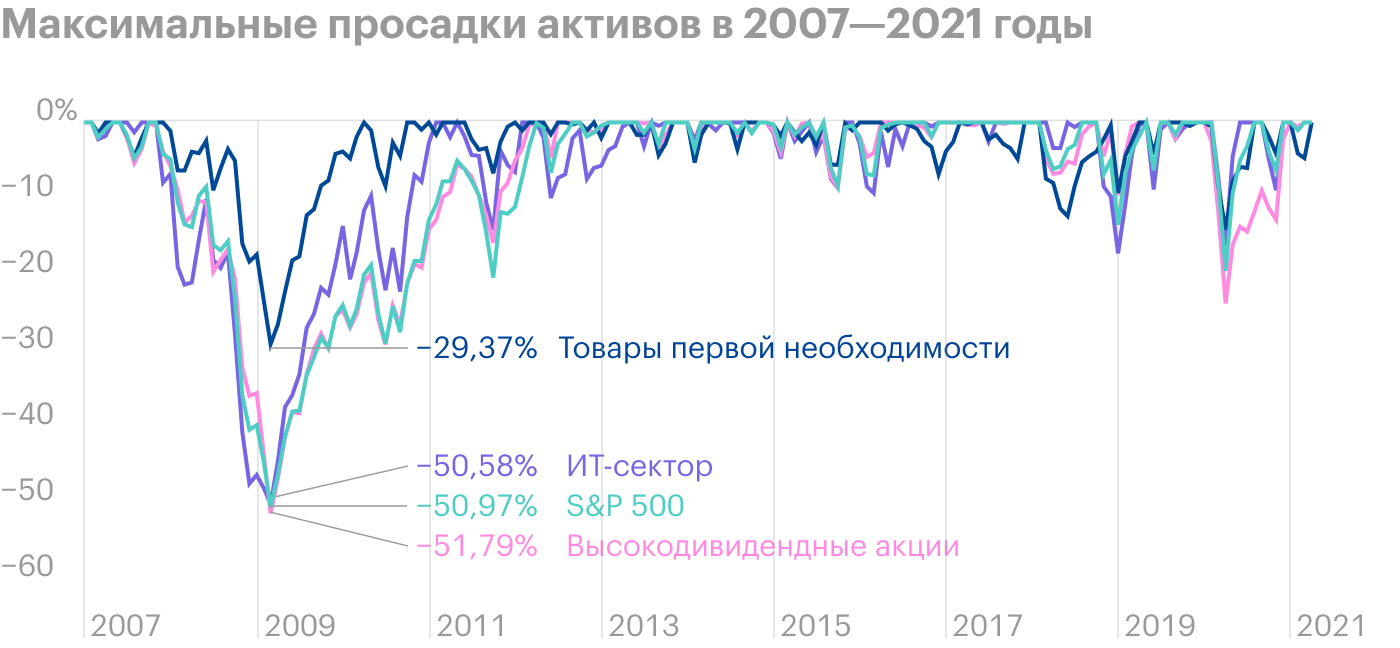

Волатильность ИТ-сектора составила 18,9% против 15,48% у S&P 500 и 12,01% у защитного сектора. Также отмечу, что высокодивидендные акции при волатильности 14,98% показали наибольшую просадку из всех портфелей: в 2008 году они падали на −51,79%.

Что касается роста капитала, технологический сектор — безусловный победитель. Он более чем в два раза обогнал конкурентов.

Результат вложений в разные типы акций с января 2007 по февраль 2021 года

| Итог | Доходность | Волатильность | Лучший год | Максимальная просадка | Бета | |

|---|---|---|---|---|---|---|

| ИТ-сектор | 78 440 $ | 15,55% | 18,9% | 61,89% | −50,58% | 1,11 |

| Сектор товаров первой необходимости | 39 276 $ | 10,08% | 12,01% | 28,02% | −29,37% | 0,63 |

| S&P 500 | 37 056 $ | 9,63% | 15,48% | 32,18% | −50,97% | 1 |

| Высокодивидендные акции | 30 486 $ | 8,14% | 14,98% | 30,08% | −51,79% | 0,92 |

Факторы роста технологических акций

Разберемся, чем отличаются растущие компании от дивидендных и почему у акций роста зачастую высокая доходность.

Жизненный цикл. Каждая компания проходит жизненный путь: сначала создается небольшой стартап, затем предприятие поднимается на ноги, растет, становится публичным, достигает своего расцвета и постепенно стареет.

При этом на любом из этапов компанию может ожидать банкротство или она может стать «зомби» — всю свою выручку тратить на обслуживание долгов. Другие компании становятся настоящими долгожителями: у них есть достаточный запас прочности, чтобы адаптироваться к вызовам времени, и они успешно функционируют дальше.

Основное отличие молодой компании от старой в том, что первая обычно делает ставку на экспансию и собственное становление, поэтому направляет большую часть прибыли на развитие. В результате ее операционные показатели со временем растут — она получает еще больше прибыли. Рынок закладывает эти ожидания, способствуя росту котировок.

Что касается дивидендных компаний, для большинства из них стадия расцвета уже позади: они заняли свою нишу на рынке, а возможности дальнейшего роста зачастую исчерпаны. Поэтому компания делится доходом с акционерами.

Таким образом, когда инвестор собирает портфель из дивидендных компаний, по большому счету он ставит на старую гвардию. И это оправданно, когда инвестору нужно получать пассивный доход уже сейчас.

Если же инвестор находится в стадии накопления, а его горизонт — несколько десятков лет, возможна ставка на акции роста. Дивидендные бумаги тоже могут подойти, но выгода за счет роста актива, как правило, перевешивает доходность от дивидендов.

Распределение прибыли. Выплаты акционерам — неэффективное распределение прибыли из-за налогов с дивидендов. В России ставка 13%, в США чаще всего 30%. Часть дивидендов уходит в государственный бюджет и толком не служит ни акционеру, ни компании.

Инвестору, который не живет с дивидендов, выгоднее, чтобы прибыль оставалась внутри растущей компании и направлялась на ее развитие. Когда предприятие грамотно использует полученную прибыль, его операционные показатели улучшаются — и это толкает котировки акций вверх.

В некотором смысле такие компании будут стареть вместе с инвестором, и когда он выйдет на пенсию, многие из растущих бумаг станут дивидендными и будут приносить пассивный доход.

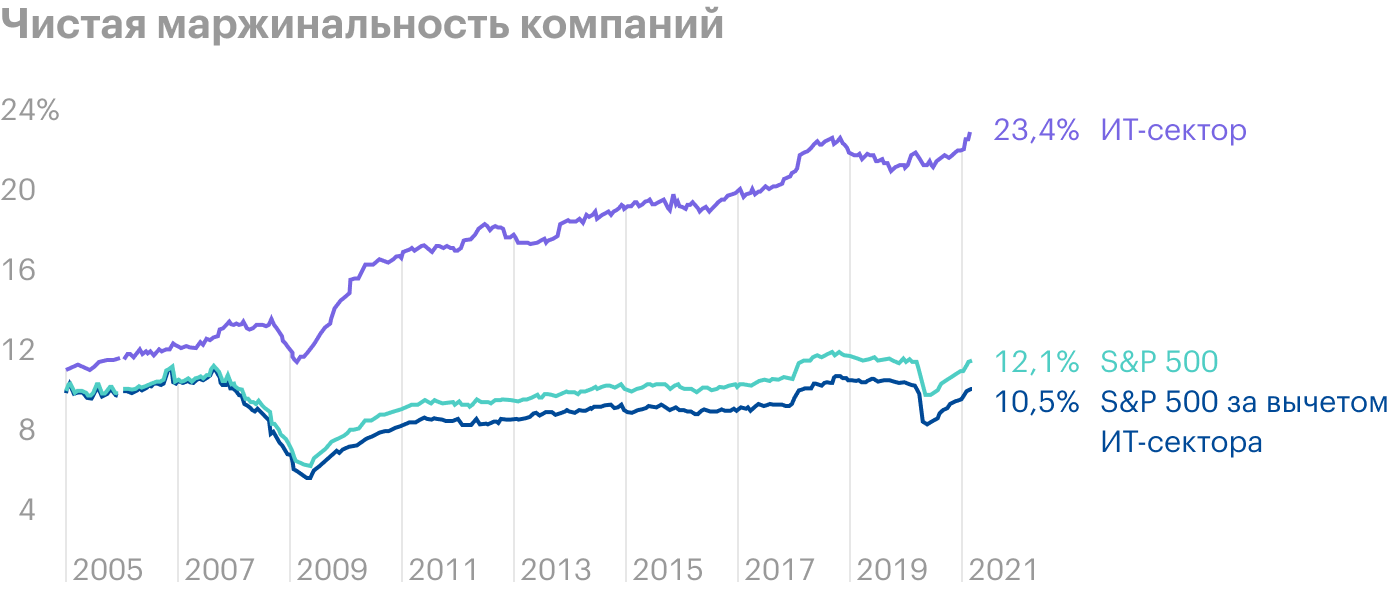

Бизнес-модель. У продукции технологических компаний обычно высокая добавленная стоимость, что обеспечивает бизнесу высокую маржинальность. А это гарантирует компании сверхприбыли и запас прочности.

Если наступают тяжелые времена и цены на продукцию падают, компания все равно будет оставаться прибыльной: у нее высокая дельта между выручкой и издержками.

Благодаря высокой рентабельности у крупных технологических компаний также обычно не бывает проблем с долгами. Из 20 крупнейших ИТ-компаний пять вовсе не используют заемные средства, а еще у шести соотношение долга к собственному капиталу, или Debt/Equity, ниже 0,5. Но встречаются эмитенты и с высокой закредитованностью: так, в апреле 2021 года у компании Oracle коэффициент Debt/Equity был 7,79.

Одна из главных причин, почему у разных секторов и отраслей разный уровень закредитованности, — капиталоемкость бизнеса. Ряд предприятий из традиционных отраслей, например коммунальные предприятия, экспортеры газа или телекомы, требуют значительных финансовых ресурсов.

- Например, электросбытовая организация содержит обширную инфраструктуру: ЛЭП, трансформаторные станции и т. д. Эти активы требуют постоянного обслуживания и затрат на модернизацию. В то же время у технологических компаний основные активы — интеллектуальные. Нередко они производят цифровые продукты, а их рабочие процессы происходят удаленно и отдаются на аутсорсинг.

Поэтому бизнес технологических компаний в отличие от традиционного хорошо масштабируется. То есть, чтобы завоевывать новые рынки, не нужен новый цикл затрат.

- Например, классические банки вынуждены содержать сотни офисов в разных городах — это влечет огромные издержки и снижает маржинальность бизнеса. Чтобы открыть новый офис в другом городе или стране, банку придется понести значительные временные и финансовые издержки: нужно уладить бюрократические вопросы, найти помещение под аренду, оборудовать его, нанять новый штат сотрудников и т. д. У финтех-компаний, которые предлагают финансовые услуги в цифровом виде, подобных сложностей нет.

Технологичность. Технологичные компании инновационны, у них высокий потенциал. Они — представители нового техноуклада. Их продукция, возможно, определит облик мира в ближайшие десятилетия. У инвесторов высокие ожидания насчет таких компаний, что помогает котировкам расти.

- Например, компания IBM ведет разработки в области квантовых вычислений. Квантовые компьютеры способны обрабатывать гораздо больше данных по сравнению с обычными, и их внедрение выведет человечество на новый технологический уровень.

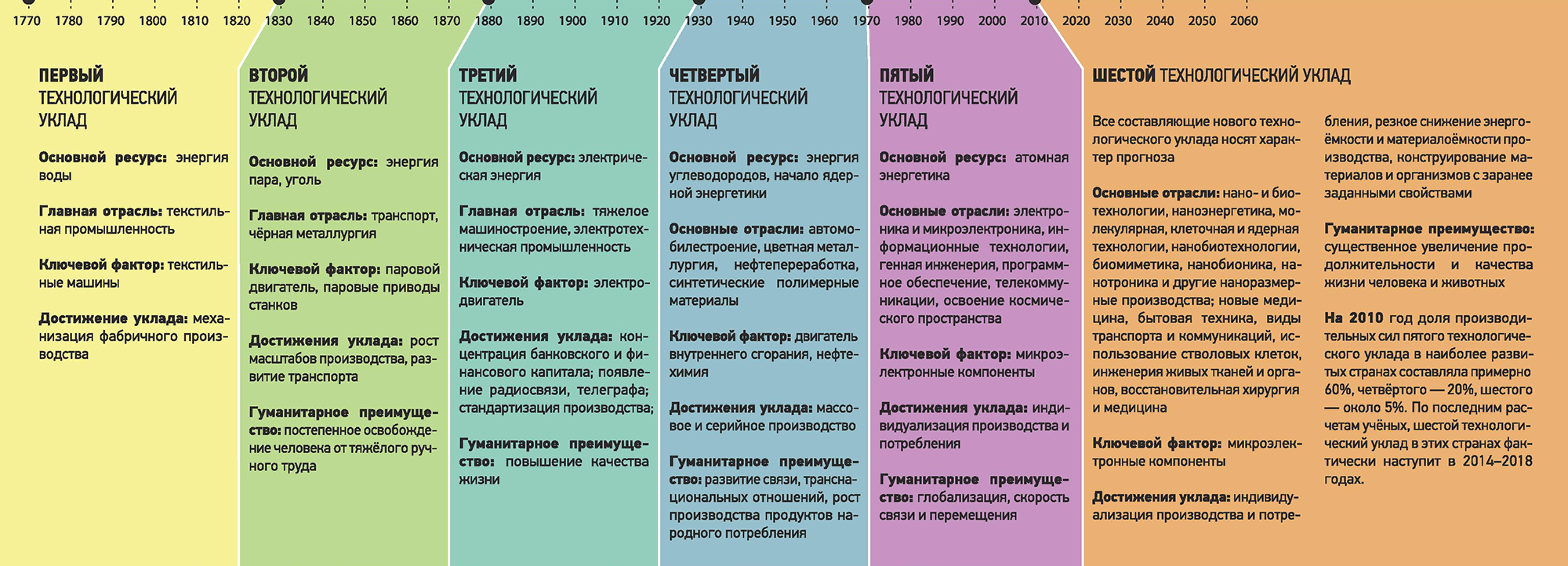

Считается, что с момента первой промышленной революции в 18 веке человечество прошло через пять сменяющих друг друга технологических циклов. И сейчас мы находимся в начале шестого, движущими факторами которого станут био- и нанотехнологии, генная инженерия, искусственный интеллект, возобновляемая энергетика.

Соответственно, многие инвесторы учитывают это, когда формируют долгосрочный портфель, и делают ставку на компании, чья актуальность со временем будет только расти. Дополню словами Уоррена Баффетта: «Основной критерий для покупки акций компании — ее конкурентоспособность через 10 лет».

Секторальность. Принадлежность к тому или иному сектору также влияет на характер акции. Выделяют циклические и защитные бумаги. Первые коррелируют с фазами делового цикла — выручка таких компаний следует за ростом и спадом в экономике. Нециклический бизнес, наоборот, демонстрирует постоянную выручку независимо от состояния экономики.

Классический пример защитного сектора — товары первой необходимости. Сюда относятся производители еды и напитков, а также продуктовые ретейлеры: Walmart, Costco, «Магнит» и т. д. Даже в трудные времена люди не перестают покупать еду, поэтому выручка таких компаний стабильна на протяжении всего бизнес-цикла.

Многие плательщики дивидендов — это как раз компании из защитного сектора. Бизнес стабилен, и они способны сохранять дивидендные выплаты даже в кризис. Это обстоятельство не позволяет таким акциям сильно падать. Ведь если котировки такой компании снижаются, дивидендная доходность становится более привлекательной, и акцию тут же выкупают.

Другое дело, если речь о дивидендном плательщике, чей бизнес циклический. Например, это представители индустрии туризма и развлечений. Когда наступает кризис, выручка компании падает. Ей не с чего платить дивиденды, поэтому приходится влезать в долги или сокращать дивидендные выплаты. Это вызывает падение котировок.

Технологические акции, как правило, из циклических секторов. Но из-за высокой маржинальности и цифрового формата продукта операционные показатели таких компаний не сильно страдают. Особенно это было заметно в период пандемии коронавируса — в первой половине 2020 года.

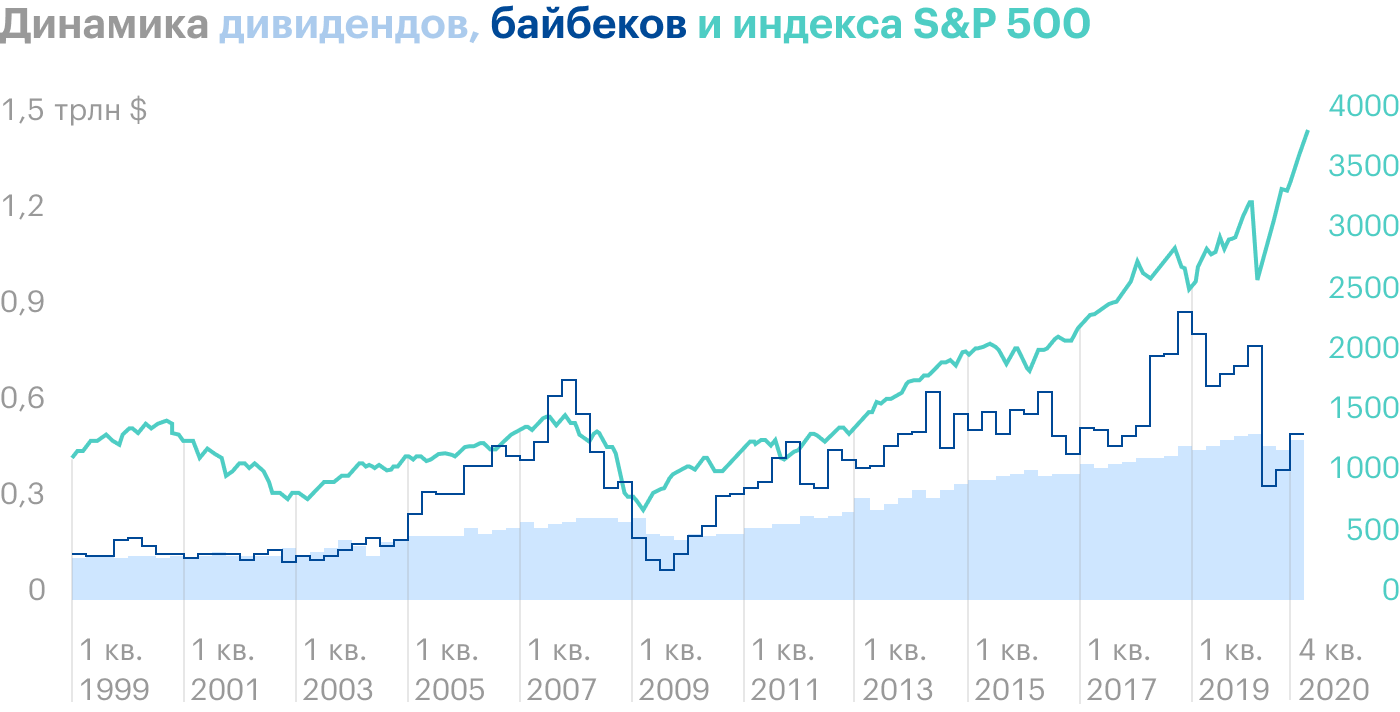

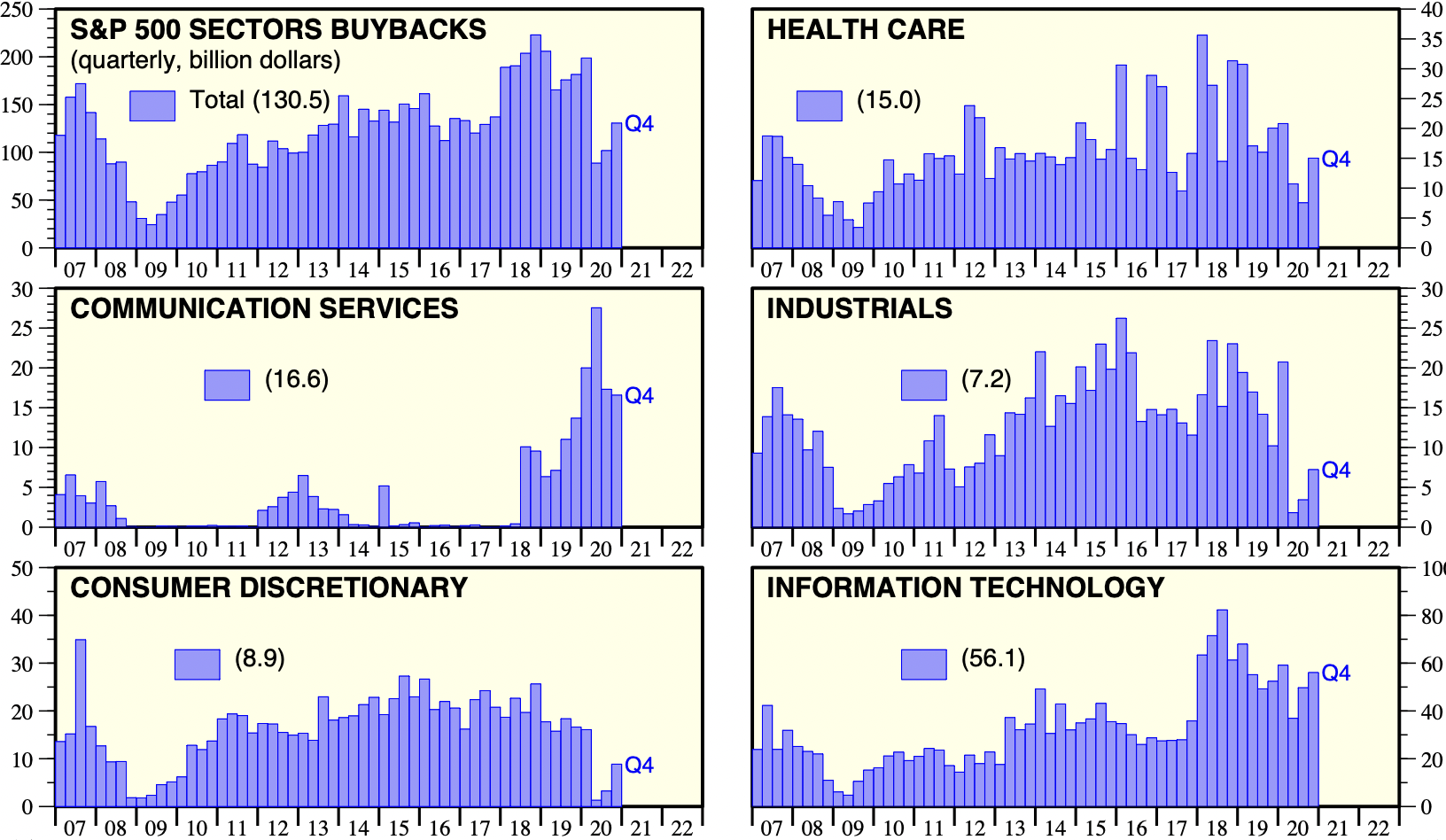

Обратный выкуп акций. Байбек — это форма распределения прибыли, когда компания выкупает собственные акции с рынка и так уменьшает их количество в обращении. Это провоцирует рост стоимости акции.

Дивидендные компании гораздо реже технологических осуществляют байбеки. Они сфокусированы на выплате дивидендов и обслуживании имеющегося долга. Свободных средств для обратного выкупа акций у них обычно не остается.

В то же время технологические компании могут позволить себе байбек. Если посмотреть на показатель байбеков в последнем бизнес-цикле, то их суммарный размер превышал общий объем дивидендов в два-три раза. Байбеки напрямую влияли на котировки технологических гигантов и тянули вверх весь индекс S&P 500.

Спекулятивная составляющая. Акции роста по своей природе более волатильны, чем дивидендные. Так, с января 2009 по февраль 2021 года ИТ-сектор показал среднегодовую волатильность 17,5%. Для сравнения: у высокодивидендных акций и акций из сектора товаров первой необходимости этот параметр составил 14,55 и 11,39% соответственно.

Это приводит к тому, что трейдеры охотно спекулируют на растущих акциях. Дивидендные бумаги для них слишком скучные, ведь задача трейдера — поймать импульс роста или падения бумаги, сыграв на разнице цен. Чем сильнее колеблются цены, тем больше возможностей для спекуляций.

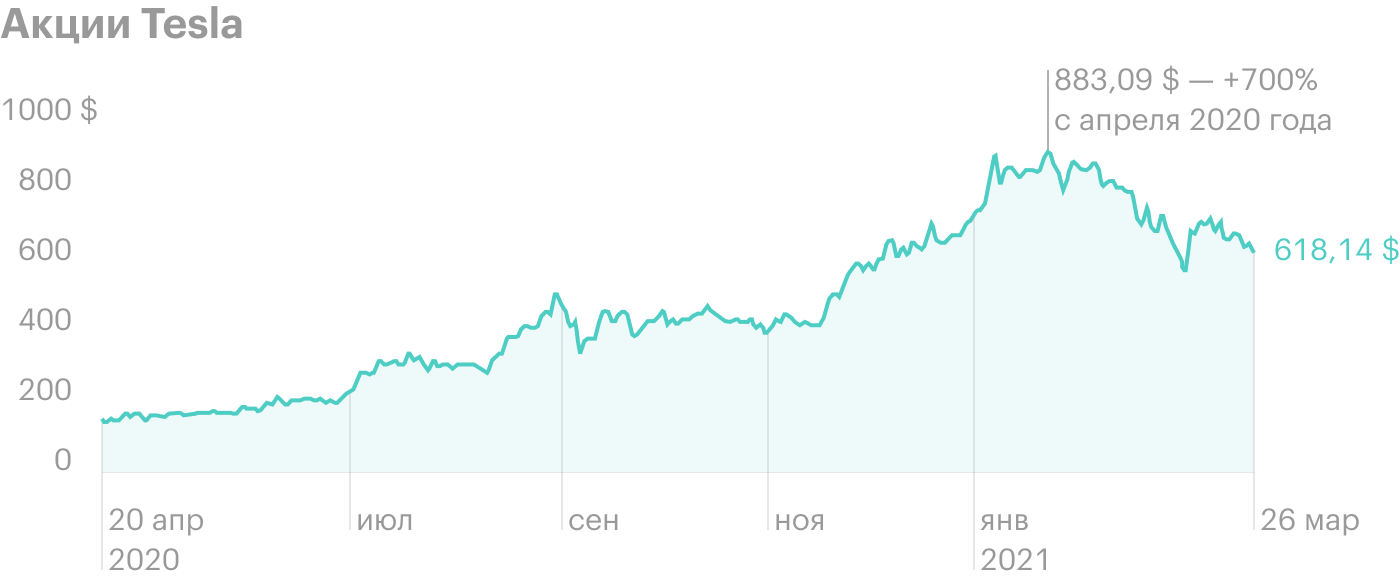

Акции роста больше подвержены манипуляциям с ценой и шортовым выносам. Нередко в технологических отраслях мы видим истории наподобие Tesla, которая без выдающихся фундаментальных показателей может расти на сотни процентов и падать на десятки.

Зачем нужны акции с дивидендами

Все это не означает, что нужно сформировать портфель только из акций компаний ИТ-сектора или акций роста в целом. Такой портфель будет недостаточно диверсифицирован, ведь в нем упускаются классические секторы и отрасли, например сырьевая, промышленная, коммунальная отрасли и недвижимость.

Кроме того, если добавить надежных дивидендных плательщиков, это может улучшить показатели портфеля, в частности снизить его волатильность.

Еще реинвестирование дивидендов запускает эффект сложного процента, который ускоряет рост капитала. Так, 1 $, вложенный в S&P 500 в 1930 году, принес 115 $ к 2019 году, а с реинвестированием дивидендов — 3626 $.

На более коротких интервалах это тоже заметно: с 1980 по 2019 год 3/4 капитала, полученного от вложений в S&P 500, связано с дивидендами и их реинвестированием.

Конечно, когда компания вкладывает прибыль в развитие, это может быть выгоднее для инвестора, чем когда она платит дивиденды. Но инвестиции в развитие не всегда приводят к росту акций, а дивиденды можно вложить и в другие активы.

Когда речь о дивидендных аристократах, можно судить о высокой надежности эмитентов. Ведь выплачивать и повышать дивиденды в течение многих лет, в том числе во время кризисов, подобных 2000, 2008 и 2020 годам, могут себе позволить только устойчивые компании. Хотя это и не дает гарантии: если дела у компании будут плохи, она может отказаться выплачивать дивиденды, что спровоцирует падение котировок.

Также аристократы исторически дают дивидендную доходность выше широкого рынка: с 1999 по 2019 год она составила 2,5%, тогда как у S&P 500 — 1,8%. И как я показал в статье, по полной доходности они способны опережать широкий рынок.

Таким образом, надежные дивидендные бумаги вполне заслуживают места в портфелях. Но подойдут ли они конкретному инвестору, зависит от его целей, готовности к риску и т. д.

Что в итоге

Технологические компании — это, как правило, акции роста. У таких бумаг высокая волатильность, но зато в последние годы они давали большую доходность. Это связано, в частности, с высокой маржинальностью бизнеса и важностью технологий для современного общества.

Распределение прибыли в виде дивидендов менее эффективно, чем байбеки, так как часть средств теряется в виде налога. Технологические компании часто осуществляют большие байбеки, что провоцирует рост котировок их акций.

Если инвестор находится в стадии накопления и вкладывает на срок более 10 лет, можно сделать упор на акции технологических компаний. Такие бумаги могут дать более высокую доходность, чем дивидендные.

Делать портфель только из бумаг ИТ-компаний вряд ли стоит. Он получится не очень диверсифицированным, потому что в нем не будет многих секторов и отраслей. Нет гарантий, что именно ИТ-сектор даст наибольшую доходность в будущем.

Если нужен денежный поток от капитала и продавать активы не хочется, могут пригодиться дивидендные бумаги, особенно акции дивидендных аристократов. Но надо помнить, что в кризис падают котировки и таких акций, а выплаты могут уменьшить или даже отменить.