Как взять ипотеку без первоначального взноса

Оформить ипотеку без первоначального взноса, то есть купить жилье только за кредитные деньги, не вкладывая своих, не получится.

Но банки предлагают другие программы, которые позволяют все-таки купить жилье, даже если накопленных денег не хватает. Расскажу, почему банки не дают классическую ипотеку без первоначального взноса и какие есть варианты.

- Для чего банкам первоначальный взнос

- Особенности ипотеки без первого взноса

- Как первоначальный взнос влияет на условия по ипотеке

- Как рассчитать ипотеку без первоначального взноса

- Документы на ипотеку

- Ипотека на строительство без первоначального взноса

- Почему не стоит завышать стоимость жилья

- Как взять потребительский кредит на первоначальный взнос

- Какая польза от ипотечных брокеров

Что такое первоначальный взнос по ипотеке

Предположим, вы покупаете квартиру за 3,5 млн рублей. У вас есть накопления — 1 млн, а 2,5 млн дает банк.

После переоформления квартиры вы отдаете продавцу 3,5 млн рублей и в договоре купли-продажи указываете эту сумму. Какая часть денег принадлежала вам, а какая банку — для продавца значения не имеет.

Но для вас и банка 1 млн — это первоначальный взнос по ипотеке, 28% от цены договора. Оставшиеся 72% — кредитные деньги, которые дает банк, поэтому их нужно будет вернуть в срок, указанный в кредитном договоре, и заплатить проценты.

То есть под первоначальным взносом по ипотеке понимают сумму, которую заемщик вносит по договору купли-продажи недвижимости из своего кармана. А оставшиеся деньги вносит банк.

Размер взноса зависит от типа недвижимости. При покупке квартиры он минимальный: обычно банки требуют не менее 15—30% — зависит от программы, но бывают варианты и без первоначального взноса. По загородной или коммерческой недвижимости взнос 30% и выше, зависит от условий банка.

Для чего банкам нужен первоначальный взнос

Если заемщик перестанет платить ипотеку, банк обратит взыскание на жилье и выставит его на продажу. Он потратится на судебные издержки и организацию торгов. А еще стоимость залоговой недвижимости может быть ниже рыночной на 10—15%.

Цену определяет суд по соглашению сторон или на основании отчета об оценке. В последнем случае — это 80% от стоимости, которая указана оценщиком в отчете .

Получается, что банку нужно давать в кредит 90% и меньше от реальной стоимости недвижимости. Тогда, если жилье выставят на торги, он сможет вернуть всю сумму выданного кредита и возместить затраты.

По банковской статистике, заемщики, которые взяли ипотеку без первоначального взноса, чаще всего допускают просрочки, а потом вовсе перестают платить. Это связано с тем, что они переоценивают свои возможности или дисциплину.

Особенности ипотеки без первого взноса

Под такой ипотекой могут подразумеваться разные программы.

Например, где взносом выступает материнский капитал или региональная субсидия. Еще так называют кредит под залог уже имеющейся недвижимости. Например, у заемщика в собственности квартира, но он хочет переехать в дом. Тогда он берет в банке кредит, закладывает квартиру и покупает жилой дом.

Существуют и классические программы без первоначального взноса, когда ипотеку дают под залог приобретаемого жилья. Но это редкость. Такие программы остались в качестве партнерских между банками и некоторыми застройщиками и распространяются только на аккредитованные объекты на первичном рынке жилья.

Банкам невыгодно выдавать ипотеку заемщикам с низким первоначальным взносом, потому что по таким кредитам приходится формировать повышенные резервы. Регулирует такие резервы Центробанк с помощью надбавок к коэффициентам риска. Последний раз ЦБ повысил коэффициенты риска 1 марта 2024 года.

С 1 марта 2025 года регулятор снизил требования, потому что заметил улучшения структуры выдаваемых ипотек. Если качество кредитов ухудшится, количество ипотек, выданных клиентом с низким взносом и высокой кредитной нагрузкой, увеличится и Банк России опять может поднять коэффициенты риска по ипотеке.

Требования к недвижимости. Можно заложить квартиру, склад, гараж, дом, землю — любую недвижимость. Но по такой программе кредит дают не на всю стоимость закладываемого имущества, а гораздо меньшую сумму. При залоге квартиры — не больше 60—70% от ее оценочной стоимости, в редких случаях — до 80%. Если закладывается иной объект, кредит выдают на сумму не более 40—60% от оценочной стоимости имущества.

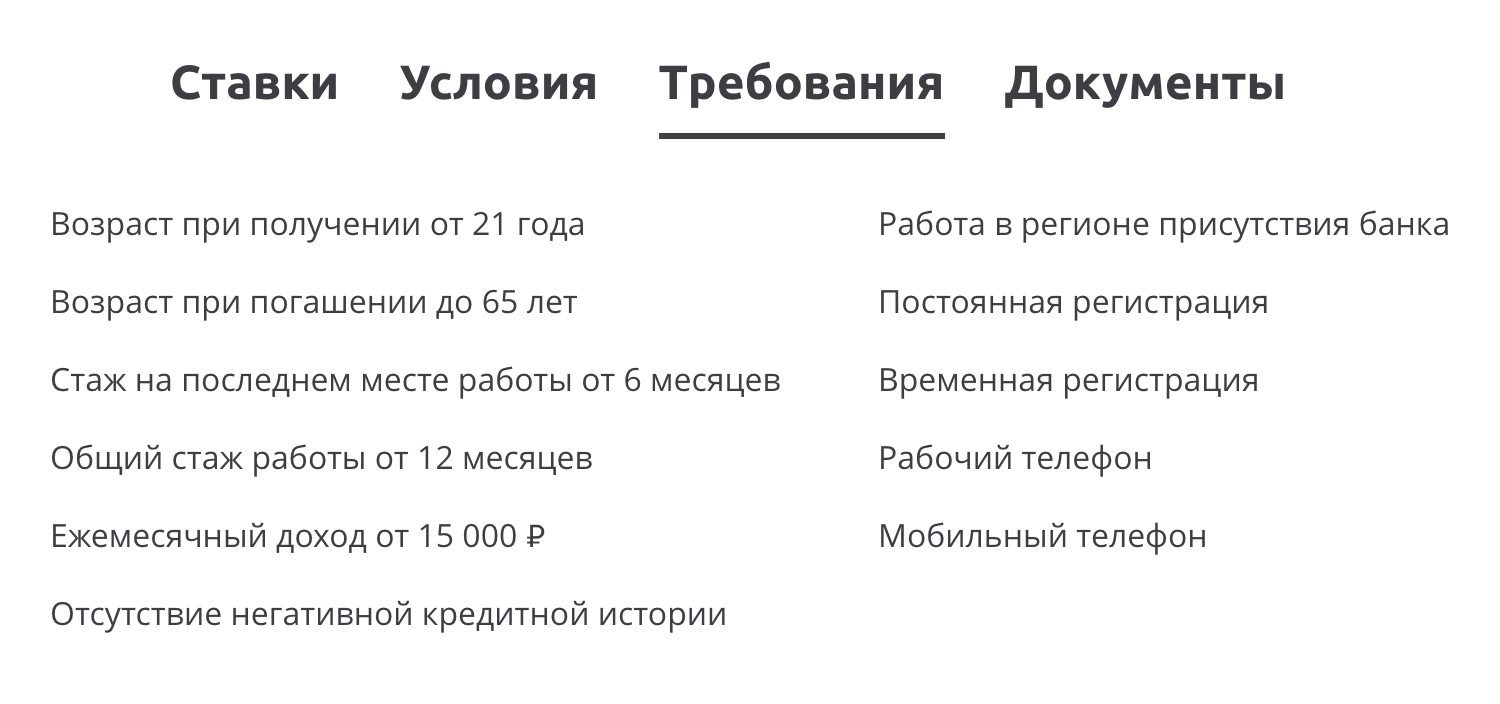

Требования к заемщику обычно такие: возраст от 21 года до 65—70 лет — верхний предел зависит от запланированной даты погашения кредита. Постоянная работа — стаж от трех месяцев на последнем месте, а общий — обычно от года. Многие банки требуют, чтобы заемщик был гражданином РФ, работал в регионе присутствия банка и не имел длительных — свыше 90 дней — просрочек в кредитной истории.

Условия ипотечного кредита

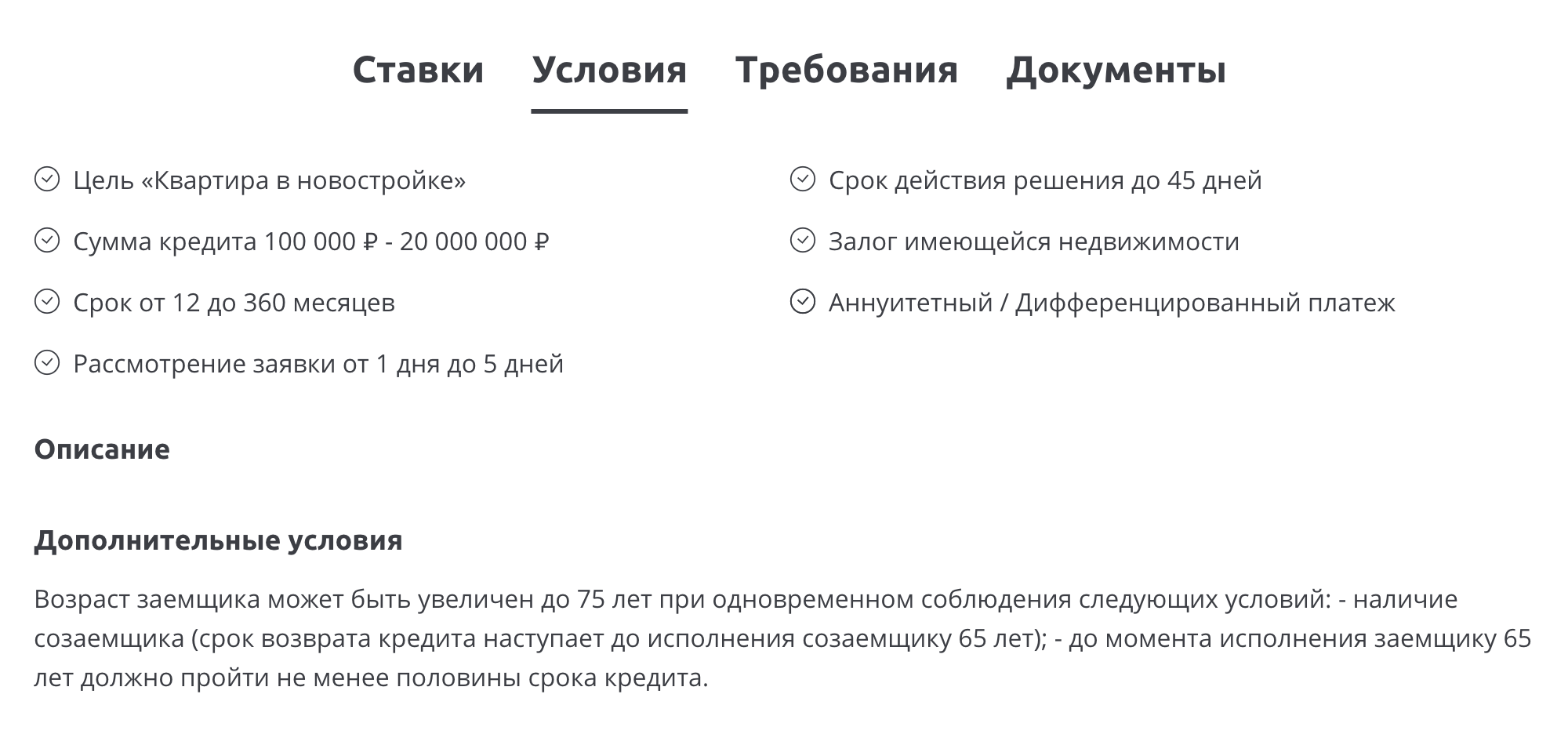

У кредита всегда есть условия: процентная ставка, сумма кредита, срок кредитования. У каждого банка они свои.

Процентные ставки в начале 2025 года варьируются от 24 до 28% на ипотеку для покупки квартир на вторичном рынке. По льготным программам, например по ипотеке с господдержкой, ставки могут быть ниже.

Также ставку могут снизить при оплате специальной единовременной комиссии. Такая опция есть, например, в Сбербанке и «Дом-рф». Выглядит это так: заемщик уплачивает банку комиссию 1% от суммы кредита, а банк снижает базовую ставку на 0,5%. Но воспользоваться такой опцией можно до 1 июля 2025 года: после подобные программы будут под запретом — согласно вступившим в силу с 1 января 2025 года ипотечным стандартам.

Сумма кредита может быть от 100 тысяч до 30—50 млн рублей. В некоторых банках — даже до 100 млн рублей и больше. Чтобы получить кредит на большую сумму, нужно доказать платежеспособность. Например, если вы получаете зарплату 40 тысяч, то банк может одобрить 2 млн рублей. А если зарплата — 100 тысяч, банк может выдать 4 млн рублей. Чем выше доход, тем больше доверия у кредитора, но в любом случае дадут столько, чтобы ежемесячный платеж не превышал 50% от дохода. Некоторые банки допускают 60—70%.

Ежемесячный платеж. При его расчете банки учитывают все действующие кредиты и обязательства заемщика: ипотеку, автокредит, потребительские кредиты, микрозаймы, кредит на технику и алименты. Так они рассчитывают показатель долговой нагрузки — ПДН.

Большинство банков также учитывает долги супруга, поскольку он созаемщик по ипотеке, а значит, кредитор может потребовать уплаты и от него. Но если супруг не участвует в сделке, например есть брачный договор или нотариальное согласие, то банк не анализирует его кредитную историю.

Например, у Игоря две действующих кредитных карты на 100 000 ₽ каждая. А еще он созаемщик по кредиту супруги на 1 500 000 ₽. Хотя Игорь не пользуется кредитными картами, банк все равно вычтет из общего дохода 10% максимального лимита кредитки, то есть в случае Игоря — 20 000 ₽. Также банк вычтет из дохода Игоря сумму, равную ежемесячному платежу по кредиту его супруги. Если она перестанет гасить кредит, обязательство перейдет к Игорю, банк учитывает эти риски.

Сроки кредитования — от 1 года до 30 лет. Обычно срок подбирают такой, чтобы размер платежа был посильным для человека. Например, если срок кредитования 10 лет, то платеж — 35 000 ₽, а если 20 лет — 20 000 ₽. Заемщик выбирает тот вариант, который будет ему по карману и который одобрил банк.

Срок кредитования ограничен возрастом заемщика: на момент полного погашения кредита он, как правило, должен быть не старше пенсионного возраста. Но в некоторых банках порог выше — даже до 80 лет.

Прочие условия — это страхование жилья и жизни заемщика, способы платежа, требования к недвижимости.

Как отсутствие первоначального взноса влияет на условия по ипотеке

Банк заинтересован в том, чтобы ему вернули деньги, а еще он хочет получить прибыль от вложения. Поэтому он использует все инструменты для минимизации риска потери: страхование, высокую процентную ставку, доскональную проверку будущего заемщика.

Первоначальный взнос — гарантия платежеспособности заемщика для банка

Люди, которые уже внесли собственные деньги, меньше склонны отказываться от обязательств по кредитному договору. Соответственно, минус ипотеки без первоначального взноса — менее привлекательные условия кредита: ставка будет выше, срок и платежи больше. С плохой кредитной историей ипотеку без первого взноса получить сложнее.

Банк будет пытаться минимизировать риски, например предлагать страхование, смотреть трудовой стаж, выдвигать требования к уровню доходов.

С выбором объекта также могут быть сложности: купить квартиру без первоначального взноса на вторичном рынке обычно могут себе позволить только собственники другой квартиры, которая становится предметом залога. Размер займа привязывается к стоимости этой недвижимости.

Например, Олег хочет купить в ипотеку трехкомнатную квартиру за 10 млн рублей, а в залог предлагает комнату в общежитии за 1 млн рублей. В этом случае заем и залог несоразмерны, банк вряд ли даст ипотечный кредит.

Как отсутствие первого взноса влияет на вероятность одобрения ипотеки

Этого сказать никто не может. Каждый банк разрабатывает кредитную политику — выдавать ипотеку или нет, он решает индивидуально по каждому обращению.

Как рассчитать ипотеку без первоначального взноса

Сделать это можно с помощью онлайн-калькуляторов, например на сайтах «Сравни-ру» или «Банки-ру», а также на сайте конкретного банка, в котором планируете взять кредит.

В калькулятор нужно ввести:

- Город, где хотите взять жилье.

- Сумму кредита.

- Срок, в течение которого планируете его погасить.

- Цифру 1 в графе «Первоначальный взнос».

- Категорию заемщика: работник по найму, предприниматель, пенсионер, клиент банка, госслужащий.

Программа рассчитает сумму ежемесячного платежа и переплату по кредиту, перечислит банки, которые выдают ипотеку по указанным критериям. Только учтите, что результаты расчета приблизительны и окончательные суммы в графике платежей могут быть другими.

Документы для оформления ипотеки

Сначала нужно подать заявку на одобрение ипотеки. Для этого заполняют анкету: бумажную, которую можно взять у менеджера банка, или онлайн на официальном сайте кредитора.

К анкете заемщик прилагает:

- Копию паспорта.

- Данные СНИЛС, но некоторые банки также требуют копию второго документа, удостоверяющего личность, например водительских прав или загранпаспорта.

- Копию трудового договора или трудовой книжки или выписку из электронной трудовой книжки.

- Справку о суммах дохода и налогов физического лица или другую форму, утвержденную банком, выписку о состоянии лицевого счета в СФР или выписку по зарплатной карте — это нужно, чтобы показать платежеспособность. Также можно приложить справки о доходах созаемщиков, если дохода основного заемщика не хватает. Или показать банку дополнительный доход, например работу по совместительству или поступления от аренды.

В некоторых банках рассматривают заявку по двум документам.

Перед тем как оформлять кредитный договор, нужно одобрить покупаемое жилье. Вот примерный список документов для банка:

- Договор купли-продажи квартиры или дома.

- Выписку из ЕГРН и документы — основания приобретения права собственности, указанные в выписке ЕГРН. Например, договор купли-продажи или ДДУ и акт приема-передачи.

- Заключение оценщика.

- Нотариально заверенное согласие супруга продавца на сделку или брачный договор.

- Разрешение опеки, если в продаваемом жилье есть доля несовершеннолетнего.

А точный список документов банк указывает для конкретного объекта.

Ипотека на строительство без первоначального взноса

Судя по агрегатору «Сравни-ру», на строительство дома в 2025 году ипотеку без первоначального взноса выдают «Ингосстрах-банк» и «Фора-банк», но по факту это кредит под залог имеющейся недвижимости.

Обычно так программа без первоначального взноса на строительство дома работает и в других банках.

Например, Примсоцбанк заявил о запуске такой ипотеки еще в ноябре 2021. Фактически речь шла о кредите под залог недвижимости: банк выдает под обеспечение деньги и заемщик на них строит дом.

Почему не стоит завышать стоимость жилья

Чтобы не вносить первоначальный взнос, некоторые продавцы и покупатели недвижимости формально завышают стоимость жилья. Выглядит это так:

- Квартиру продают за 3 000 000 ₽, но в договоре купли-продажи указывают цену 4 000 000 ₽.

- Продавец пишет расписку, что принял 1 000 000 ₽ наличными, то есть покупатель уплатил 25% цены договора.

- Для банка получается, что заемщик внес первоначальный взнос 25% и теперь ему нужны оставшиеся 75%.

- Банк переводит продавцу 3 000 000 Р — сумму, на которую продавец изначально и рассчитывал. Получается, покупатель приобрел жилье полностью на кредитные деньги.

Мы не советуем так делать, потому что:

- Банки просят сделать оценку для ипотеки, а оценщики рисковать репутацией и завышать цену не станут. Они оценят квартиру как есть .

- Банки проверяют отчет об оценке и сравнивают цену с рыночной. Если кредитор посчитает цену завышенной, то потребует переделать отчет и поставить цену, которую он укажет.

- Сделку могут признать недействительной, тогда вы можете остаться и без денег, и без квартиры .

- Продавец сильно рискует. Если сделку отменят, продавцу придется вернуть сумму, указанную в договоре. По нашему примеру: 3 млн рублей банку и 1 млн рублей покупателю. Если он уже потратил эти деньги, вернуть ничего не сможет.

Потребительский кредит вместо первоначального взноса

Бывает, что заемщик находит очень выгодное ипотечное предложение от банка, но не подпадает под требования — нет первоначального взноса. Тогда он ищет деньги: берет в долг у друзей, продает машину или оформляет потребительский кредит.

Плюсы и минусы потребительского кредита. Плюсы — это получение нужной суммы для первоначального взноса, оформление выгодной ипотеки. Минус — еще один долг, который нужно возвращать. Также есть опасность запутаться в сроках погашения кредитов и просрочить платежи, но если поставить напоминание или настроить автоплатеж, проблема решится.

Предположим, квартира стоит 4 000 000 ₽, а банк требует первоначальный взнос 15% — 600 000 ₽. Если взять потребительский кредит 600 000 ₽ на 5 лет по ставке 9,9—11%, ежемесячный платеж будет примерно 13 000 ₽. Если оставшиеся 3 400 000 ₽ взять в ипотеку на 25 лет по ставке 9,9—10,3%, ежемесячный платеж составит примерно 31 000 ₽. Получается, что первые 5 лет заемщику придется платить каждый месяц по 44 000 ₽.

Когда брать потребительский кредит: до или после. Банк не требует первоначальный взнос сразу — он нужен только на сделке. Можно сначала одобрить ипотеку, а перед сделкой заняться потребительским кредитом. При этом помните, что банк учтет платежеспособность клиента и будет рассчитывать, потянет ли клиент финансовую нагрузку.

Но вообще сама затея с ипотекой и потребкредитом на первоначальный взнос очень рискованная. Если человек не нашел денег даже на первый взнос, велика вероятность, что он не справится и с основной финансовой нагрузкой.

Уровень банкротств гораздо выше среди тех, кто брал ипотеку без первоначального взноса или взял одновременно и ипотеку, и потребительский кредит на первый взнос. Поэтому многие банки специально проверяют клиента по БКИ, чтобы узнать, не оформил ли он кредит на взнос. Проверка бывает накануне сделки — в тот же день, или за 1—3 дня, или при одобрении объекта недвижимости. Если обнаружат, могут отказать в ипотеке или снизить сумму кредита.

Порядок действий. За несколько дней до подписания договора ипотеки просмотрите предложения банков — кто, сколько, по какой ставке предлагает кредит. Отправьте онлайн-заявки в два-три наиболее выгодных. Лучше в те банки, где вы клиент. Кредитор, одобривший заявку, пришлет на подпись договор с индивидуальными условиями.

Если все банки одобрили онлайн-заявки и прислали кредитные договоры, вы не обязаны заключать их все. Банки не могут оштрафовать за то, что вы передумали брать кредит: это запрещено законом. Поэтому выбирайте вариант, который вас устраивает. Но если откажетесь от одобренного кредита, в следующий раз этот банк может не одобрить заявку или предложит сумму меньше, зато по более высокой ставке .

Я взяла потребительский кредит на первоначальный взнос, а муж оформил ипотеку

Осенью 2013 года мы с будущим мужем решили купить квартиру, но накоплений даже на первый взнос не было. Более того, у моего молодого человека был потребительский кредит, который он взял в начале того же года, чтобы купить машину.

Мы присмотрели однушку в новостройке в Московской области за 4,5 млн рублей, дом сдавался в 2016 году. Решили брать ипотеку в крупном банке, первоначальный взнос — 15%. Поступили так: осенью 2013 года будущий муж оформил ипотеку на себя. За две недели до этого я взяла на свое имя потребительский кредит на первоначальный взнос в другом банке, где уже три года была зарплатным клиентом.

Кредит мне оформили за два дня, понадобились только паспорт и справка с работы с указанием должности, дохода и контактов работодателя. Я взяла 850 000 ₽ на 4 года под 15,9% — этого хватило на 15% стоимости квартиры и некоторые траты на оформление документов, например страхование жизни, доверенности на регистрацию и прочее.

Банку, где брали ипотеку, мы не сообщали источник первоначального взноса. В анкете указали, что это наши накопления. В итоге мой молодой человек взял в ипотеку 3 806 000 ₽ под 12% годовых на 15 лет. По нашей договоренности квартиру он оформил только на себя. Если бы что-то пошло не так, я могла бы доказать, что участвовала в покупке квартиры: потребительский кредит оформлен на меня и было видно, что я перевела деньги в счет первоначального взноса. Плюс иногда я досрочно гасила ипотеку от своего имени и со своего счета. Но я была уверена, что необходимости делить квартиру не возникнет. Через год после оформления ипотеки мы поженились.

Изначально наш платеж за потребительский кредит составлял 22 630 ₽ в месяц, а за ипотеку — 45 700 ₽. Первое время мы расплачивались досрочно в основном с потребительским кредитом, оставляя на ипотеку минимальный платеж. И довольно быстро отдали потребкредит — примерно за год.

Затем мы стали досрочно гасить ипотеку. Пока я не ушла в декрет, мы почти полностью откладывали мои доходы — зарплату, премии, фриланс — на погашение ипотеки, а жили на доходы мужа. Когда у него случались квартальные или годовые премии, отдавали и их большую часть. Выходило, что мы перечисляли банку не менее 100 000—140 000 ₽ ежемесячно, а иногда и больше. Муж посчитал в онлайн-калькуляторе, что было бы выгоднее сначала снизить размер платежа до 20 000 ₽ в месяц, а потом сокращать срок — так мы и поступили. Мы расплатились по ипотеке за неполные пять лет.

Ипотека под залог недвижимости

Кредиты под залог недвижимости бывают нецелевыми и целевыми. У нецелевого выше ставка и не требуется подтверждение цели — деньги можно тратить на что угодно, как и при потребительском кредите. У целевого ставка ниже, но банку нужно предоставить подтверждение целевого использования — например, документы на жилье, приобретенное с помощью кредитных средств. Целевой кредит под залог недвижимости сейчас можно встретить не так часто: большинство банков выдают такой заем без подтверждения целевого использования — деньги можно потратить на что угодно.

Схема выглядит так: кредит под залог выдается по ставке х%. Заемщику дают 90 дней на то, чтобы подтвердить целевое использование, то есть заключить договор купли-продажи и оформить право собственности. После того как заемщик представит документы, подтверждающие покупку, ставка снижается на 2%. Если в течение 90 календарных дней с даты выдачи кредита не сдать документы в банк, ставка останется х%.

Документы для передачи имеющейся недвижимости в залог — это выписка из ЕГРН, документы-основания, указанные в выписке, отчет об оценке, технический план квартиры или межевой план участка. Еще потребуется оформить страховку, как и по обычной ипотеке на покупку жилья.

Порядок оформления. Одновременно с заключением кредитного договора нужно составить договор залога и зарегистрировать передачу недвижимости в залог — обременение — в Росреестре.

Ипотека под залог других ценностей

Ипотечный кредит означает, что в обеспечение долга заемщик передал недвижимое имущество. Кроме недвижимости дополнительно он может заложить машину, антиквариат, долю в ООО или ценные бумаги.

Если заемщик заложит только ценности без недвижимости, то это будет считаться не ипотекой, а кредитом с залогом.

Программа «Молодая семья»

Субсидию от государства по программе «Молодая семья» можно внести в качестве первоначального взноса. Но для этого нужно встать на учет как нуждающиеся в жилье и дождаться очереди.

Условия программы нужно узнавать в местной администрации — в каждом регионе они свои.

Документы в любом случае — заявление на постановку на учет в качестве нуждающихся, копии паспортов супругов и свидетельств о рождении детей, подтверждение доходов. Потребуются и другие документы, их список смотрите в региональном нормативном акте.

Алгоритм действий, если кратко, будет такой:

- Собрать документы, подать их в администрацию.

- Попасть в число участников программы, оказаться в списке на финансирование.

- Получить свидетельство, предъявить его в банк.

- Найти квартиру, оформить ипотеку.

Мы уже писали, как оформить документы для субсидии по программе «Молодая семья».

Материнский капитал

В качестве первоначального взноса можно использовать материнский капитал. Если его не хватит, заемщику придется добавить свои деньги.

Например, квартира стоит 3 500 000 ₽. У банка правило: первоначальный взнос — не менее 15% от суммы сделки. Для приобретаемой квартиры первоначальный взнос: 3 500 000 × 15% = 525 000 ₽. Материнский капитал за первого ребенка в 2025 году — 690 266 ₽. То есть заемщику, чтобы получить ипотеку, не придется доплачивать при условии, что банк примет маткапитал полностью в счет оплаты взноса и не потребует собственных средств заемщика.

Некоторые банки пишут, что выдают ипотеку с первоначальным взносом, для которого достаточно только маткапитала, то есть без добавления или с минимальными собственными средствами. Но добавляют, что сумма личных денег и маткапитала должна покрывать минимальный первоначальный взнос в рамках обычной программы кредитования без маткапитала. Объясню, как это работает.

Предположим, минимальное требование собственных денег по программе с маткапом — 5%. Минимальное требование первоначального взноса по обычной программе без маткапитала — 15%. Стоимость недвижимости — 10 000 000 ₽. Собственные деньги заемщика — 500 000 ₽, то есть 5%. Материнский капитал — 690 266 ₽. Тогда первоначальный взнос — 1 190 266 ₽, то есть 11,90%.

В этом примере заемщик выполняет требование и вносит 5% за счет собственных денег, но ему все равно придется добавить из своих, чтобы общая сумма первоначального взноса стала 15%, то есть 1 500 000 ₽.

Какие документы нужны. Для оформления ипотеки возьмите справку из СФР о том, что деньги маткапитала еще не потрачены, и представьте ее в банк. Для ее получения понадобятся паспорт, СНИЛС, сертификат маткапитала. Справку сделают за три рабочих дня. Еще потребуется сертификат на выдачу материнского капитала: сейчас он формируется автоматически в электронном виде.

Как оформить. Если кратко, принести в СФР или МФЦ кредитный договор, договор купли-продажи и справку из банка об остатке долга. Либо подать заявление на сайте СФР, но когда его примут в работу, все равно придется сходить лично, чтобы подать документы. А если банк работает с социальным фондом дистанционно, то он сам подаст запрос и получит выплату от фонда в счет частичного досрочного погашения — от заемщика понадобится только заявление.

Если с документами все в порядке, в социальном фонде дадут бланк заявления на распоряжение маткапиталом, который нужно будет заполнить на месте.

СФР рассмотрит заявление в течение 10 рабочих дней и перечислит выплату в течение пяти дней, если не возникнет вопросов по документам. Деньги поступят в банк, а долг перед ним уменьшится на сумму маткапитала.

Но не все банки увеличивают сумму кредита на размер выплаты — тогда продавцу придется ждать перевод из социального фонда, однако не каждый на это согласится. Лучше заранее уточнить этот момент у ипотечного менеджера. В случае с льготной ипотекой, например семейной, банк тоже не сможет увеличить сумму кредита на материнский капитал и продавец будет ждать перевод от СФР.

Военная ипотека

Первоначальным взносом станут деньги целевого жилищного займа, которые накопились за время службы у военного-участника накопительно-ипотечной системы.

Например, офицер Петров отслужил 5 лет, за это время на его накопительном счете набралось 1 500 000 ₽. Он решил купить квартиру за 4 000 000 ₽. От государства в лице Росвоенипотеки Петров получит 1 500 000 ₽, и эти деньги станут первоначальным взносом, а от банка — кредитные 2 500 000 ₽, их надо будет вернуть кредитору.

Основные документы для получения ипотеки стандартные: договор купли-продажи жилья, выписка из ЕГРН, копия паспорта. Кроме того, от военнослужащего требуется свидетельство о праве на целевой жилищный заем и другие документы.

Порядок оформления ипотеки такой же, как у обычной ипотеки. Но кроме кредитного и ипотечного договоров военнослужащий еще подписывает договор целевого жилищного займа с Росвоенипотекой.

Социальная ипотека: врачи, учителя, ученые

Социальная ипотека — это общее название программы, по которой государство помогает определенным категориям специалистов, например молодым ученым, учителям, медицинским работникам, получить ипотеку по льготной ставке или выдает субсидию.

Работают эти программы на региональном и муниципальном уровнях. Например, в Иркутской области выдают льготную ипотеку на жилье в новостройке учителям, а в Ростовской области врачам дают субсидии для первоначального ипотечного взноса. Узнать, какие меры соцподдержки работают в вашем регионе, можно на сайте оператора таких программ — «Дом-рф».

Документы для участия в программе: заявление, копия паспорта, документы, подтверждающие право на получение господдержки, справка о доходах, справка с места работы. Полный список нужных документов смотрите в региональном нормативном акте.

Ипотеку получают, когда дойдет очередь. Сначала заявление рассмотрит жилищная комиссия городской администрации. Если она посчитает, что заявитель имеет право на господдержку, его поставят на учет и включат в реестр. Когда наступит очередь, заявитель получит субсидию для первоначального взноса и дальше будет платить ипотечный кредит по сниженной ставке.

Ипотека от застройщика

Застройщик ипотечные кредиты не дает — это прямо запрещено законом. Да и экономической логике это противоречит: строительной компании, наоборот, нужны деньги, чтобы возвести здание, а потом продать квартиры. Максимум, что может предложить застройщик, — это рассрочка на 12—36 месяцев .

В 2022 году доходы населения упали, а цены на квартиры выросли. В ответ на это на рынке недвижимости появились программы кредитования со сниженной ставкой по ипотеке — 0,1% — так называемая льготная ипотека от застройщиков. На деле ипотеку выдает банк, а крупные застройщики субсидируют ставку.

В октябре 2022 года Центробанк выступил против ипотечных программ со сверхнизкими ставками, после чего банки стали сворачивать такие предложения. В начале 2025 года такие программы если и встречаются, то редко.

Акции от застройщика и банков

Банки и застройщики периодически проводят акции. Например, банки в партнерстве с конкретным застройщиком предлагают ипотеку за 1 ₽ либо квартиры в определенных жилых комплексах со сниженным первоначальным взносом или вовсе без него. Например, у застройщика «Самолет» в партнерстве с «Альфа-банком» ипотека по ставке от 3,5%. Но акционная ставка действует обычно первые пару лет — пока дом не введут в эксплуатацию. Конкретно в нашем примере — ровно год. А дальше — ставка, которая была у банка на момент подписания кредитного договора. О таких акциях можно узнать у менеджеров.

Заем от агентства и застройщика

Агентства недвижимости займы не дают. Их работа заключается в том, чтобы свести продавца и покупателя, арендодателя и арендатора, за это они получают вознаграждение.

Как писали выше, застройщики деньги не дают, а, напротив, ищут их. Некоторые из них из-за ужесточения законодательства о долевом строительстве предлагают такую схему: оформить договор займа вместо договора долевого участия.

Покупатель жилья дает деньги и становится заимодавцем, а строительная компания — заемщиком. Стороны договариваются, что в будущем, когда дом будет построен, они заключат соглашение о зачете взаимных требований. То есть застройщик передаст квартиру в счет долга по займу.

Если застройщик станет банкротом, через арбитражный суд можно будет признать договор займа договором участия в строительстве. А значит — потребовать передать жилое помещение либо вернуть деньги .

Есть и другая схема. Агентство недвижимости помогает клиенту с уплатой первого взноса, но только при покупке квартиры у определенных застройщиков. Например, подобную программу предлагает система бронирования новостроек «Н-маркет-про».

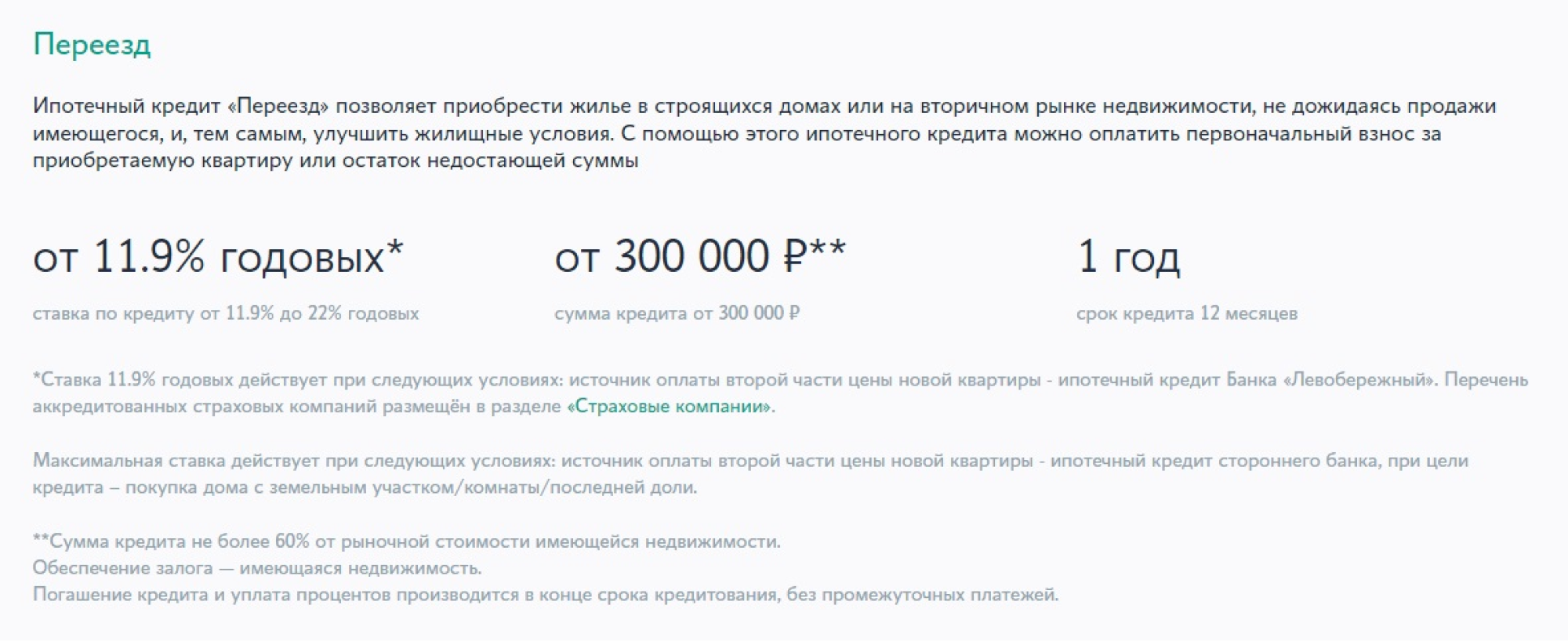

Можно ли оформить ипотеку по программе «Переезд»

Программу «Переезд» придумали для тех, кто хочет продать квартиру или дом и купить другое жилье, но нет денег на сделку. Ведь происходит временной разрыв: дом мечты нашли, а покупателя на старую квартиру еще нет. Или такой вариант: хотят продать квартиру и вырученные деньги использовать в качестве первоначального ипотечного взноса на квартиру с большим метражом.

По программе «Переезд» заемщик закладывает имеющееся жилье, получает деньги на первоначальный взнос и кредит на сумму договора купли-продажи. В обременении будет находиться старая квартира.

После того как заемщик переедет в новое жилье и обустроится, он может заняться продажей старой квартиры. На это ему дают 1—2 года, это вполне реальные сроки. Продав прежнее жилье, заемщик рассчитывается с банком.

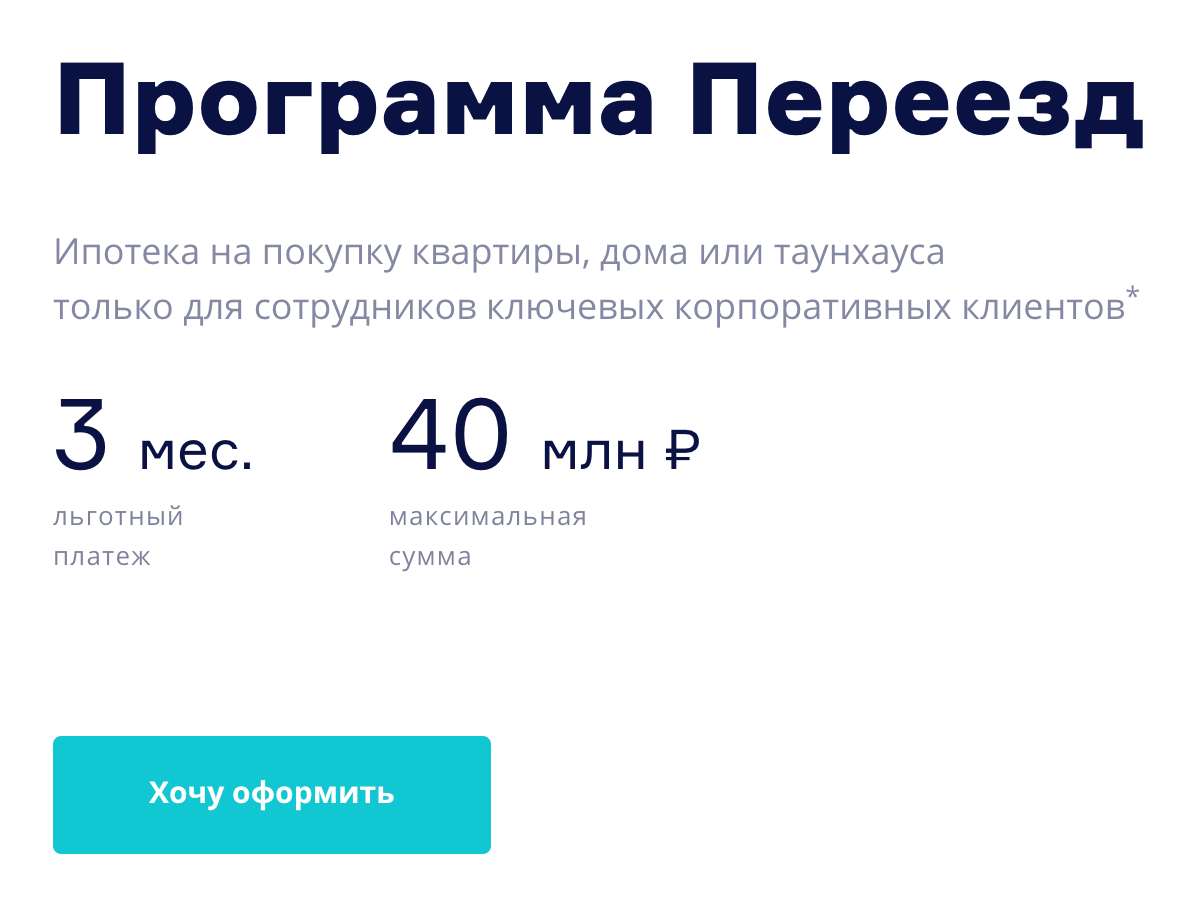

В других банках подобные программы работают по-другому.

На первые три месяца после того, как заемщик оформил ипотеку, банк дает ему отсрочку по выплатам: клиент вносит не полный ежемесячный платеж, а только проценты. Это позволяет более комфортно переехать в новую квартиру и заняться ее обустройством.

Зачем нужны ипотечные брокеры

Ипотечные брокеры — это не риелторы, они не ищут дом или квартиру для клиента. К таким специалистам приходят, когда не хотят тратить время на изучение ипотечных программ, расчеты, подготовку и оформление документов. Или у клиента есть негативные записи в кредитной истории, и он получил несколько отказов по заявке.

Ипотечные брокеры берут все это на себя: ищут самые выгодные варианты для клиента и общаются с банками. Они знают их особенности работы с заемщиком и подберут оптимальный в его ситуации банк. Стоимость работы ипотечного брокера зависит от сложности сделки, суммы и услуг, которые нужны клиенту. Если только одобрение, то комиссия составляет 1—2%, при полном сопровождении сделки тариф выше — 2—5% от стоимости жилья.

К ним стоит идти, если за время, потраченное на поиск самого выгодного ипотечного предложения, вы заработаете денег больше, чем заплатите за их услуги. Или если нет желания перебирать варианты ипотечных предложений.

Плюсы и минусы ипотеки без первоначального взноса

К плюсам можно отнести то, что в результате сделки вы приобретаете собственное жилье.

К минусам:

- должна быть хоть какая-то недвижимость для залога;

- больше сложностей с доказыванием платежеспособности;

- нужно возвращать банку всю сумму, за которую покупали жилье;

- без взноса не получить ипотеку по паспорту, при которой не нужно собирать документы с работы;

- не получится оформить ипотеку на любую недвижимость — например, не получится завысить цену по коммерческой недвижимости или загородному дому, так как обычно взнос по ним выше, а банк более придирчиво изучает отчет об оценке.

Как взять ипотеку без первоначального взноса

- Найдите банки, которые дают ипотеку без первого взноса. Сначала ищите через агрегаторы — «Банки-ру» или «Сравни-ру», а оттуда уже переходите на сайты банков.

- Изучите требования кредиторов к заемщику и недвижимости. Скорее всего, вместо первоначального взноса банк потребует в залог имеющуюся недвижимость.

- Заполните анкету онлайн на сайте банка или через агрегаторы либо на бумаге. Бумажный вариант анкеты можно взять в офисе банка.

- Предоставьте в залог имеющуюся недвижимость: старую квартиру, землю, склад, гараж. Учтите соразмерность залога сумме займа.

- Обратитесь к ипотечным брокерам, если нет времени, банки вам уже отказывали или не можете сами найти банк.

- Если вы учитель, врач, молодой ученый или родитель в многодетной семье, используйте положенные меры государственной поддержки.

- В крайнем случае возьмите потребительский кредит и используйте его в качестве первоначального взноса. Но будьте готовы, что в первые годы выплаты будут большие, а банк перед сделкой может повторно проверить вашу кредитную историю.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga