Как купить автомобиль в лизинг

За пять месяцев 2025 года представители бизнеса приобрели в лизинг 55,5 тысячи легковых автомобилей.

Иногда человек, который купил таким образом машину, в случае расторжения договора может уменьшить потери. Я юрист, специализируюсь на разрешении споров, связанных с лизинговыми сделками.

Расскажу подробнее о том, как работает лизинг автомобилей.

Что такое лизинг

Лизинг автомобиля — договор, по которому лизингодатель приобретает за свой счет автомобиль для лизингополучателя, которому передает его в пользование. Лизингополучатель вносит платежи и может выкупить автомобиль, если это лизинг с выкупом.

Вот основные понятия :

- Лизингополучатель — сторона, которая использует автомобиль и вносит за него платежи. Это может быть компания, физлицо со статусом ИП либо без.

- Лизингодатель — сторона, которая за свой счет покупает автомобиль. И если лизингополучатель своевременно внесет все платежи по договору, передает авто в его собственность.

- Продавец — выбранная сторонами компания или человек, которые передают автомобиль лизингополучателю через лизингодателя.

- Лизинговые платежи — совокупность платежей по договору. Когда получатель вносит последний платеж, он становится собственником автомобиля.

- Финансирование лизинга — закупочная цена предмета лизинга за вычетом авансового платежа лизингополучателя, а также расходы по его доставке, ремонту, передаче лизингополучателю и прочие.

- Предмет договора. В контексте этой статьи — автомобиль.

Когда договор лизинга расторгают, стороны обязаны учесть и соотнести все, что они получили друг от друга, — это называется расчет сальдо встречных обязательств. Он нужен, чтобы одна из сторон договора не получила необоснованную выгоду.

Как работает лизинг автомобилей

В общем случае покупка автомобиля в лизинг выглядит так:

- Лизингополучатель выбирает автомобиль.

- Обращается к лизингодателю и заключает договор.

- Лизингодатель за свой счет покупает автомобиль, который выбрал лизингополучатель.

- Лизингополучатель вносит авансовый платеж, установленный лизингодателем.

- Лизингодатель передает автомобиль лизингополучателю.

В договоре стороны фиксируют предмет лизинга — какой автомобиль будет куплен, график платежей, общую сумму выплат. Также в договор обычно включают ссылку на общие условия, на которых работает лизингодатель. Как правило, их размещают на сайте компании. Такие условия — часть договора, и чаще всего именно в них прописаны штрафы, права и обязанности. Общие условия важно прочитать так же внимательно, как и договор.

После заключения договора лизингополучатель согласно графику каждый месяц выплачивает сумму, согласованную с лизингодателем. Как только поступает последний платеж и стороны подписывают акт приема-передачи, право собственности переходит к лизингополучателю.

В чем различие кредита и лизинга

Кредит — это денежный заем. Его выдают банки и другие финансовые организации. Автокредит подразумевает, что автомобиль будет оформлен на заемщика, но останется в залоге у банка.

Лизинг — это финансовая аренда. Арендодатель — в нашем случае лизингодатель — покупает имущество и за деньги передает его в пользование получателю.

Лизингополучателем может быть человек или компания. Про общий и главный минус я упоминал выше: машину оформляют на лизингодателя. Иногда пишут, что это хорошо, потому что не надо платить транспортный налог. К сожалению, это не так: лизингодатель включает налог в отдельный счет, который придется оплатить.

Кто может взять автомобиль в лизинг

Физическое лицо. Обычному человеку проще получить машину в лизинг, чем в кредит. Сделку одобрят быстрее, хотя тоже спросят про доход и посмотрят на кредитную историю.

На возникшие между сторонами отношения распространяется действие закона о защите прав потребителей, но только если получатель не ИП и автомобиль не берут в лизинг в коммерческих целях. Получатель лизинга может обратиться в суд с заявлением, что его права ущемляют, и взыскать неустойку .

Юридическое лицо. Организация может не забирать большую сумму из оборотных средств, возмещать НДС, если работает на общей системе налогообложения или на УСН с обычными ставками НДС, но главное — получать корпоративные скидки на автомобили. Чем больше машин в лизинге, тем больше скидка.

Закон о защите прав потребителей неприменим к правоотношениям между организациями.

Условия покупки автомобилей в лизинг

Вот на что важно обращать внимание и что стоит проверить при заключении договора.

Технические характеристики автомобиля. Лизингополучатель должен сам проверить техническое состояние автомобиля и сверить с данными, которые указаны в договоре.

Делать это нужно дважды: при заключении договора и при получении автомобиля.

Сторона, которая выбрала продавца, несет дальнейшие риски . Например, если сразу после покупки автомобиль сломается, нужно обратиться к продавцу и разрешить спор с ним .

График платежей. Стороны — лизингодатель и лизингополучатель — заранее договариваются о сумме, которую нужно платить ежемесячно. Поэтому получателю лизинга нужно до заключения договора понять, сможет ли он платить столько денег, сколько требуется.

Изменить месячный платеж после подписания договора сложно. Когда компания формирует этот платеж, то закладывает в него компенсацию расходов и прибыль. Она вряд ли согласится менять эти условия, чтобы договор стал убыточным.

По закону при просрочке свыше двух месяцев лизингодатель может списать деньги со счета лизингополучателя по инкассо или расторгнуть договор .

Передачу автомобиля лизингополучателю фиксируют актом, и со дня его составления он должен вносить платежи по утвержденному графику .

За что начисляют неустойки и штрафы. Если получатель лизинга нарушает условия, например не вовремя вносит очередной платеж, не платит за страховку или не сообщает, где находится автомобиль, лизингодатели начисляют штраф.

Иногда нарушить условия договора можно случайно. Поэтому повторю: важно внимательно читать и договор лизинга, и правила конкретной компании.

Случается, что лизингодатель пытается взыскать с лизингополучателя неустойку по договору или изъять автомобиль. Тогда лизингополучатель вправе обратиться в суд без расторжения договора лизинга и уменьшить ее размер.

Страхование автомобиля — обычно обязательное положение договора, но ответственность за страховку может ложиться на любую из сторон .

Если страховку оплачивает лизингодатель, ее включат в месячный платеж, поэтому фактически тратиться будет лизингополучатель.

Если обязанность застраховать автомобиль у лизингополучателя, то в договоре могут быть прописаны ограничения. Например, можно обратиться только в определенную страховую, часто не с самыми лучшими условиями: просто и страховая компания, и лизинговая входят в одну финансовую группу.

Обслуживание автомобиля. Как правило, все расходы по обслуживанию автомобиля оплачивает лизингополучатель. В том числе он отвечает за гибель автомобиля .

С согласия лизингодателя владелец автомобиля может улучшить его, например установить дополнительную сигнализацию или заменить аудиосистему. В случае расторжения договора лизингополучатель вправе требовать возврата таких улучшений или денежной компенсации.

Регистрация автомобиля и налоги. Машина в любом случае в собственности лизингодателя, но бывают случаи, когда на лизингополучателя оформляют временную регистрацию.

Транспортный налог платит лизингополучатель . Только в первом случае деньги придется переводить не в налоговую, а по отдельному счету лизингодателя.

Досрочный выкуп автомобиля. Договор лизинга предусматривает возможность досрочного выкупа автомобиля: как правило, в графике лизинговых платежей указана выкупная стоимость. Для выкупа достаточно обратиться с письмом к лизингодателю и обсудить условия.

Важно все общение по договору вести письменно: либо вручать под подпись в офисе, либо отправлять Почтой России с описью вложения. Например, клиент компании может попросить изменить график платежа в переписке. Компания на эту просьбу не реагирует, и после наступления даты очередного платежа просто блокирует клиенту доступ к личному кабинету. В итоге клиент не докажет, что отсрочка платежа согласована.

Как взять машину в лизинг

Где взять машину в лизинг. Найти объявления о лизинге автомобиля можно в интернете или на досках бесплатных объявлений, например «Авито».

Что нужно, чтобы взять машину в лизинг. Перечень документов для заключения договора устанавливает лизингодатель. Точно понадобится паспорт, от иностранцев — вид на жительство.

Также будут нужны заполненная анкета и заявки. Утвержденных форм нет, их образцы будут у лизингодателя.

Права и обязанности лизингополучателя. Исходя из закона и обычных договоров лизинга, с которыми я работал, чаще всего бывают такие права и обязанности.

Лизингополучатель может:

- Выбирать автомобиль, комплектацию и продавца.

- Пользоваться автомобилем по своему усмотрению.

- Досрочно выкупать автомобиль.

- Стать собственником после внесения последнего платежа.

- Потребовать рассчитать и получить сальдо встречных обязательств при расторжении договора.

Лизингополучатель обязан:

- Внести за автомобиль аванс при заключении договора.

- Принять автомобиль, который для него приобрел лизингодатель.

- Вносить платежи по графику.

- Поддерживать автомобиль в надлежащем состоянии, оно определяется договором.

- Вернуть автомобиль в случае расторжения договора.

Окончательный набор прав и обязанностей зависит от положений договора и общих условий лизинга.

На что обратить внимание при заключении договора. Обычно индивидуальные условия отражают в договоре, а стандартные — но не менее важные — в общих условиях лизинга. Как правило, их размещают на сайте компании, а в договоре прописывают пункт, что клиент прочитал эти правила и согласен с ними.

Иногда общие условия намного объемнее, чем договор. Например, я работал с ситуацией, когда договор занимал четыре листа, а общие условия — 35.

Обратите внимание на положения, на которых мы уже останавливались подробно: технические характеристики автомобиля, график лизинговых платежей, неустойки и штрафы, страхование, обслуживание предмета лизинга, транспортный налог, регистрация автомобиля, расчеты при расторжении договора.

Рекомендую до заключения договора изучить общие условия работы лизинговой компании. Их можно найти на сайте или вбить в строке поиска что-то вроде «общие условия лизинга автомобилей» и указать лизингодателя.

Что происходит в момент передачи автомобиля. Вы выбрали лизинговую компанию, заключили договор, внесли первоначальный — авансовый — платеж лизингодателю.

Теперь автомобиль можно забрать. Вы подписываете акт приема-передачи и получаете документы на машину.

Дальше — стандартная постановка автомобиля на учет, если договором предусмотрено, что он регистрируется на вас или вашу организацию. Только к обычному набору документов добавляется договор лизинга.

Как расторгнуть договор лизинга

В последнее время расторгать договоры лизинга стали чаще. Поэтому хочу рассказать, что может сделать лизингополучатель, чтобы сократить убытки. Например, не потерять уже внесенные платежи, оставить себе автомобиль или договориться о дополнительных выплатах. Приведу пример одного из своих клиентов.

Лизингополучатель взял автомобиль за 10 млн рублей. Цена договора — 14 млн. К концу года лизингополучатель выплатил 9,5 млн, но допустил несколько просрочек, поэтому автомобиль изъяли.

Однако рыночная стоимость автомобиля на этот момент была уже не 10, а 12,5 млн. Таким образом, лизингодатель получил:

- 9,5 млн рублей платежей.

- Автомобиль за 12,5 млн рублей.

В итоге вместо 14 млн, которые предусматривал договор, лизингодателю пришли 22 млн. Дальше он может найти нового клиента, сдать ему этот автомобиль и еще раз получить выгоду.

У лизингополучателей, как правило, есть возможность сократить убытки. Вот что можно сделать.

Реструктурировать платежи. Если у лизингополучателя существенно изменились жизненные обстоятельства, которые было невозможно предвидеть, он может просить лизинговую компанию уменьшить ежемесячный платеж . Но тогда вырастет срок лизинга. Это возможно, если лизингополучатель по-прежнему способен платить по договору, но меньше.

Выкупить автомобиль досрочно. Чаще всего лизингодатель предлагает такой вариант решения проблемы первым делом — прямо перед тем, как изъять машину. Скорее всего, придется уплатить все неустойки и штрафы.

Это позволит сохранить автомобиль. За последнее время машины сильно подорожали: не исключено, что в дальнейшем его можно будет продать с ощутимой выгодой.

Взыскать сальдо. Для этого надо обратиться с претензией к лизингодателю и подкрепить расчеты актуальной рыночной оценкой автомобиля.

В моей практике мало случаев, когда лизингодатели добровольно соглашаются выплатить сальдо, поэтому приходится идти в суд. Но и там не все гладко. Самая частая ситуация — когда лизингодатель всеми способами занижает стоимость автомобиля и завышает свои расходы: учитывает повышенные неустойки, затраты на хранение автомобиля и другие статьи расходов. С такими ситуациями можно бороться, но лучше с помощью юриста.

Важно учитывать, что иногда сальдо может сложиться и в сторону лизингодателя — тогда он будет взыскивать расходы с клиента. Поэтому перед любыми действиями нужно все просчитать и выяснить, кто кому должен. Об этом расскажу дальше.

Как проводят расчеты при расторжении договора лизинга. Стороны могут рассчитать сальдо встречных обязательств и выяснить, какая из них понесла убытки и нуждается в компенсации. Например, в примере выше лизингополучатель внес большую часть платежей и вернул автомобиль, то есть понес убытки, которые должен компенсировать лизингодатель.

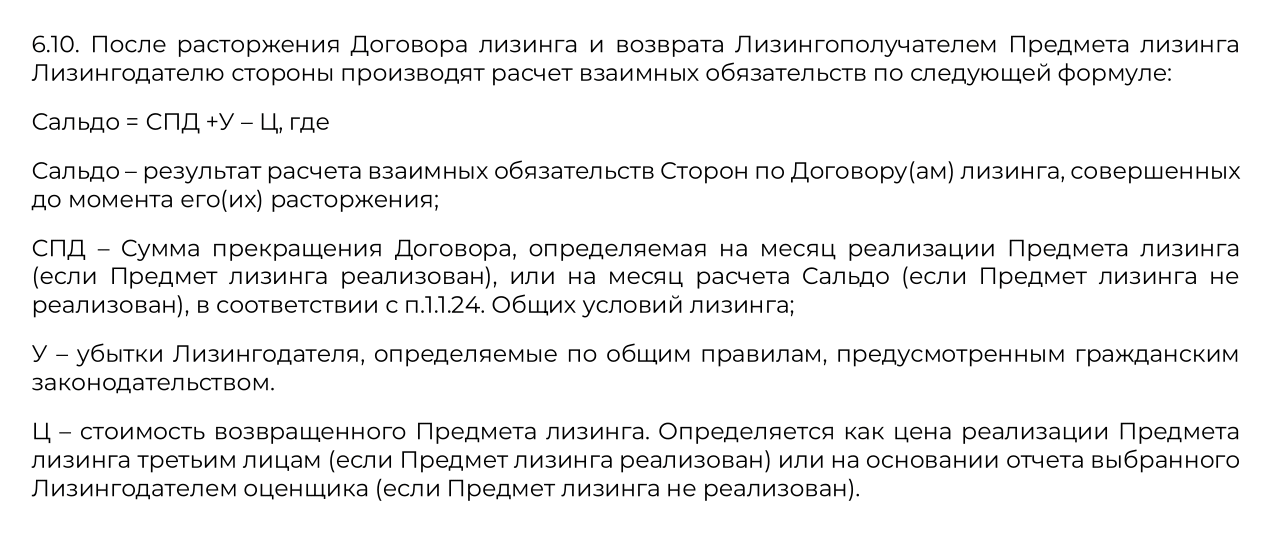

Есть два подхода к расчету сальдо: в первом берут методику из постановления Пленума Высшего арбитражного суда, ВАС , во втором — считают так, как написал лизингодатель в договоре.

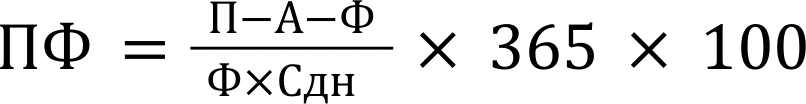

По методике ВАС нужно подсчитать плату за финансирование, вот формула:

Где:

ПФ, плата за финансирование — компенсация расходов лизингодателя и его прибыль в процентах годовых;

П, общий размер платежей по договору лизинга — цена договора. Например, 14 137 199,54 ₽;

А, сумма аванса по договору лизинга — предоплата по договору. Например, 6 000 000 ₽;

Ф, размер финансирования — затраты лизингодателя на покупку автомобиля. Например, 4 000 000 ₽;

Сдн — первоначальный срок договора лизинга в днях. Например, 457 дней.

Допустим, договор лизинга расторгнут на 251-й день, рыночная стоимость автомобиля в этот момент — 12 532 000 ₽, лизингополучатель успел внести 3 579 584,22 ₽ ежемесячных платежей.

Считаем плату за финансирование: (14 137 199,54 ₽ − 6 000 000 ₽ − 4 000 000 ₽) / (4 000 000 ₽ × 457 дней) × 365 × 100 = 82,6%.

Затем переводим плату за финансирование на дату изъятия предмета лизинга в денежный эквивалент: 4 000 000 ₽ × 82,6% × 251 день / 365 = 2 272 065,75 ₽.

Чтобы подсчитать сальдо, нужно знать расходы сторон. У лизингодателя это сумма из размера финансирования и платы за него, у лизингополучателя — сумма платежей без учета аванса и рыночной стоимости автомобиля на момент расторжения договора лизинга. Сальдо — разница между расходами лизингодателя и лизингополучателя.

Общие затраты лизингодателя: 4 000 000 ₽ + 2 272 065,75 ₽ = 6 272 065,75 ₽.

Затраты лизингополучателя за вычетом аванса: 3 579 584,22 ₽ + 12 532 000 ₽ = 16 111 584,22 ₽.

Чтобы подсчитать сальдо, из итоговых затрат лизингодателя отнимем итоговые затраты лизингополучателя за вычетом аванса: 6 272 065,75 ₽ − 16 111 584,22 ₽ = −9 839 518,47 ₽, отрицательное для лизингодателя сальдо.

Иногда формулу для расчета прописывают в договоре и она отличается от той, что я описал выше. Часто суды ссылаются на свободу договора: стороны вправе использовать свою формулу. И раз лизингополучатель его подписал — значит, он согласен с формулой.

Но можно бороться с явно несправедливым подсчетом сальдо или с отдельными положениями, ущемляющими права лизингополучателя.

Например, одна из компаний постоянно включает в акт приема-передачи пункт, что сальдо взыскивать нельзя. Лизингополучатель передает автомобиль лизингодателю, расписывается в акте приема-передачи — который только констатирует, что автомобиль передан от одного лица другому, — и якобы теряет возможность взыскать сальдо встречных обязательств. Можно попытаться оспорить такие условия в суде, но лучше внимательно читать договор и не попадаться на подобные уловки.

На сумму сальдо встречных обязательств можно начислить проценты за пользование чужими деньгами , ведь лизингодатель отказался от возврата необоснованного обогащения.

Ситуация из практики

Расчет сальдо в предыдущем примере связан с ситуацией из моей практики. Клиент просрочил платежи из-за проблем в бизнесе, но успел выплатить 9 579 584,22 ₽ — 6 000 000 аванса и 3 579 584,22 ₽ ежемесячных платежей. Машина — Audi Q8, ее стоимость по договору — 10 000 000 ₽, а стоимость на момент расторжения договора — 12 532 000 ₽.

Из ситуации было два выхода:

- Срочно найти 5 млн рублей и выкупать автомобиль, потому что помимо остаточных платежей — 4,5 млн рублей — нужно было компенсировать штрафы за просрочку платежей, примерно 500 тысяч.

- Идти в суд, чтобы взыскать сальдо встречных обязательств — 9 839 518,47 ₽.

Спор урегулировали мирным путем. Нам удалось убедить лизингодателя подождать, пока у клиента появятся деньги: направили претензию. В ней мы указали, что если не сможем выкупить автомобиль, то в суде потребуем сальдо встречных обязательств.

Лизингодателю было проще продать автомобиль клиенту и не пускаться в судебные тяжбы с вероятностью потерять 9 839 518,47 ₽. Нам удалось согласовать условия выкупа автомобиля, и клиент сохранил предмет лизинга — автомобиль Audi Q8, который впоследствии можно было продать за 12,5 млн рублей.

Стоит ли брать машину в лизинг физическому лицу

Выгодно ли брать машину в лизинг — каждый решает сам исходя из личных финансовых условий. Иногда лизинг — это вынужденный вариант: например, в ситуации, когда нужно купить автомобиль, а банк не одобрил кредит.

Плюс лизинга в том, что его легче получить:

- Требования к заемщику мягче, чем у банков.

- Первоначальный взнос меньше — для автокредитов он обычно от 20%, но иногда бывает и выше.

- Для компаний лизинговые платежи учитываются в составе расходов. Это позволяет уменьшить налог на прибыль , а также возместить НДС, включенный в стоимость платежей.

Минусы лизинга такие:

- Автомобиль принадлежит не вам. До полного выкупа собственником остается лизинговая компания. Вы не можете его продать или подарить.

- Машину могут изъять за долги. Если перестанете платить, лизинговая компания вправе забрать автомобиль.

- Платежи выше, чем по кредиту. В ежемесячный платеж уже включен НДС, поэтому итоговая сумма за весь срок договора получается большой.

- Нужно обязательно оформлять каско. Лизинговая компания обязывает вас страховать автомобиль на весь срок договора.

Запомнить

- Лизинг — это долгосрочная аренда с правом выкупа. Лизинговая компания покупает выбранный вами автомобиль и передает его вам в пользование. Вы вносите регулярные платежи, а по окончании договора становитесь полноправным собственником машины.

- Одобрение по лизингу часто получить проще, чем по кредиту, из-за мягких требований к заемщику. Цена автомобиля оказывается выше из-за включенного в платежи НДС и обязательного страхования каско.

- До окончания расчетов машина остается в собственности лизинговой компании. При серьезном нарушении условий договора, например длительной просрочке платежей, автомобиль могут изъять.

- Если договор придется расторгнуть и отдать машину лизингодателю, часть денег можно вернуть после расчета сальдо встречных обязательств. Перед этим важно убедиться, что оно складывается в вашу пользу.

В нашем телеграме рассказываем о машинах: какую выбрать, как ее обслуживать и что делать, если с ней что-то случилось. А еще разбираем сложные юридические вопросы и публикуем новости для автомобилистов. Подписывайтесь: @t_avtomobil