В России все знают про ОСАГО и каско, но мало кто понимает, зачем нужен полис ДСАГО — добровольного страхования автогражданской ответственности.

Купить полис ДСАГО без полиса ОСАГО обычно нельзя. Добровольная страховка ответственности дополняет обязательную, а также полис каско, если он есть. Я расскажу, как правильно использовать полис ДСАГО и как он может помочь водителю.

- Виды автомобильных страховок

- Что такое ДСАГО

- Чем отличается от ОСАГО и каско

- Плюсы, минусы, подводные камни ДСАГО

- Кому нужен полис

- Как оформить полис ДСАГО

- Как работает ДСАГО

- Условия договора ДСАГО

- Какой ущерб покрывает ДСАГО

- Сколько стоит полис ДСАГО

- Порядок оформления

- Как получить выплату по ДСАГО

- Что такое ДСАГО и когда оно пригодится

Виды автомобильных страховок

Автострахование можно условно разделить на следующие виды.

ОСАГО — обязательная для всех страховка. За выезд на дорогу без такого полиса предусмотрен штраф. Размер зависит от того, есть ли договор страхования и кто вписан в полис. Если договора нет — причем неважно, вообще никогда не было или просто забыли продлить, — придется уплатить 800 ₽, а за повторное нарушение в течение года после уплаты первого штрафа — 3000—5000 ₽ . А если полис был, но машиной управлял человек, не указанный в нем, — 500 ₽ .

Главный плюс ОСАГО: если человек виновен в ДТП, имущественный ущерб пострадавшей стороне за него выплатит страховая компания, но максимум 400 000 ₽. Все, что свыше, виновнику придется компенсировать из своего кармана, а оплачивать ремонт своей машины в любом случае придется самостоятельно. Пострадавшему тоже удобно: не нужно бегать за виновником и пытаться взыскать с него стоимость ремонта. О том, что такое ОСАГО и от чего оно защищает, мы рассказывали в отдельной статье.

Каско — добровольное автомобильное страхование. Полис каско защищает автомобиль страхователя от ущерба независимо от виновника. Даже если владелец сам водил неаккуратно и попал в ДТП, страховая компания оплатит ему ремонт. Еще плюс каско в том, что оно обычно покрывает весь ущерб. Об этом мы рассказывали в статье «Как работает каско».

ДСАГО — добровольное страхование автогражданской ответственности, которое защищает ответственность страхователя перед другими участниками дорожного движения. ДСАГО очень похоже на ОСАГО, но в большинстве случаев работает, только если покрытия по ОСАГО не хватает, чтобы возместить ущерб.

Что такое ДСАГО

Это добровольное автострахование гражданской ответственности автовладельца . Называют его по-разному: ДСАГО, ДГО, ДАГО, расширенное ОСАГО. В статье мы назовем его ДСАГО, но под этим будем понимать все виды полисов добровольного страхования гражданской ответственности владельца.

Бывает, что ДСАГО выписан на одном бланке с каско, но даже тогда работают они по-разному: каско защищает автомобиль страхователя, а ДСАГО — других участников движения, их имущественные интересы. Объясню на примере, как это работает.

Какой ущерб компенсируют разные страховки

| Вид ущерба, компенсируемого страховкой | Каско | ОСАГО | ДСАГО |

|---|---|---|---|

| Ущерб автомобилю виновного в ДТП владельца страховки | Да | Нет | Нет |

| Ущерб, который виновный владелец страховки причинил другим участникам дорожного движения | Нет | Да, в пределах 400 000 ₽ | Да, в части, превышающей 400 000 ₽ |

| Ущерб, причиненный автомобилю водителя, попавшему в ДТП не по своей вине | Да, в части, превышающей 400 000 ₽, если у виновника есть ОСАГО, и полностью, если нет | Нет | Нет |

Допустим, водитель по своей вине совершил ДТП. Если у него есть только каско, ему отремонтируют машину или оплатят ремонт на условиях из полиса. Если только ОСАГО — страховая компания водителя возместит ущерб пострадавшим в ДТП и их имуществу, но не более 400 000 ₽. А вот свою машину виновнику ДТП придется ремонтировать за свой счет.

Если ущерб больше, пострадавшие могут обратиться в суд и взыскать разницу с виновника. В этом случае и придет на помощь полис ДСАГО: страховая покроет разницу между полным ущербом и 400 000 ₽. И водителю не придется самому выплачивать пострадавшим деньги.

Казалось бы, 400 тысяч рублей — большая сумма, и в основном ее действительно хватает для покрытия ущерба. Но ситуации бывают разные. Например, можно попасть в аварию с участием нового Лексуса, который стоит как однокомнатная квартира в Москве. Тогда покрытие по полису ОСАГО может оказаться недостаточным.

ДСАГО регулируют такие документы:

- Глава 48 ГК РФ об основных требованиях к страхованию.

- Закон «Об организации страхового дела в РФ» — о правах и обязанностях страхователей и страховщиков.

- Закон «О защите прав потребителей». Страхование — это услуга, а страхователь — ее потребитель. Если страховая компания не соблюдает условия договора — она нарушает права потребителя.

- Указания Банка России . В них прописаны требования к страховым компаниям и условиям страхования.

Чем отличается от ОСАГО и каско

Основное отличие — ДСАГО нельзя купить отдельно от полиса ОСАГО. По крайней мере, я не нашел на рынке таких предложений. Причем у полисов будет одинаковая дата окончания срока действия.

Но при этом полисы ОСАГО и ДСАГО могут быть оформлены в разных компаниях. Просто ущерб до 400 000 ₽ покрывает один страховщик, свыше — другой.

Чем отличается ДСАГО от ОСАГО и каско

| ДСАГО | ОСАГО | Каско | |

|---|---|---|---|

| Что страхует полис | Гражданскую ответственность виновного в ДТП водителя на сумму свыше 400 000 ₽ — по ремонту автомобиля или имущества пострадавшего и свыше 500 000 ₽ — по ущербу здоровью пострадавшим в ДТП | Гражданскую ответственность виновного в ДТП водителя на сумму до 400 000 ₽ — по ремонту автомобиля или имущества пострадавшего и до 500 000 ₽ — по ущербу здоровью пострадавшим в ДТП | Личный автомобиль от ущерба и других рисков. Вина в ДТП обычно не важна, исключение — водитель был пьян |

| Условия страхования | Страховая компания может предлагать свои условия | Указаны в законе и правилах страхования Центробанка | Страховая компания может предлагать свои условия |

| Можно ли отказаться от страхования | Полис не обязателен | Нельзя. Иначе — штраф 500—800 ₽, а если водитель без полиса устроит ДТП — компенсация всего ущерба из своего кармана | Полис не обязателен |

| Стоимость полиса и размер выплат | Зависит от страховой компании | Контролирует Центробанк. Он устанавливает минимальные и максимальные тарифы, повышающие и понижающие коэффициенты к ним | Зависит от страховой компании |

| Кто получает выплаты | Только пострадавшие в ДТП по вине водителя. Ему выплаты по его полису не положены | Только пострадавшие в ДТП по вине водителя. Ему выплаты по его полису не положены | Владелец автомобиля |

| Может ли страховая компания отказаться продать полис | Да | Нет | Да |

| Можно ли приобрести отдельно, без другого полиса | Нет, обычно только с полисом ОСАГО | Можно | Можно |

Плюсы, минусы, подводные камни ДСАГО

Допустим, неопытный водитель устроил ДТП — не успел затормозить на светофоре — и собрал несколько автомобилей. Один из них выкатился на перекресток, столкнулся с другой машиной, пострадали люди. Как обычно в такой ситуации — ГИБДД, скорая помощь, разбирательство.

Но на этом неприятности не заканчиваются. Бывает, что после оценки ущерба выясняется, что лимит по ОСАГО виновника не покрывает весь ущерб. Предел лимита — 400 000 ₽ на каждого пострадавшего в части возмещения вреда имуществу и 500 000 ₽ в части возмещения вреда здоровью. Этого не всегда достаточно.

Если выплаты не покроют весь ущерб, потерпевшие вправе обратиться в суд, чтобы взыскать с виновника деньги на ремонт или возместить вред их здоровью. Скорее всего, суд решит, что виновник должен платить. А если денег у него нет или не хватает, могут арестовать банковские счета, имущество и ограничить выезд за рубеж. Также придется компенсировать не только ущерб, но и судебные издержки.

Будь у виновника полис ОСАГО, он дал бы следующие преимущества:

- Можно сэкономить на выплатах, если ущерб в ДТП превысит лимиты, а денег на уплату нет. Счета не арестуют, и не придется платить приставам исполнительский сбор.

- Не нужно тратиться на адвокатов и судебные издержки. Пострадавшие получат деньги от страховой компании, а если их что-либо не устроит, в большинстве случаев ответчиком в суде будет выступать не водитель, а страховая.

- Не придется ничего возмещать в досудебном порядке.

- Не придется тратить время и нервы на разбирательства.

Минусы у ДСАГО тоже есть, хотя их мало:

- Не всегда страховые компании оформляют полис ДСАГО отдельно от других страховых продуктов. Некоторые продают его в нагрузку к ОСАГО или каско.

- Для ДСАГО страховая компания вправе потребовать предоставить на осмотр автомобиль.

- Как и в любом виде добровольного страхования, при банкротстве страховой компании могут возникнуть проблемы с выплатой компенсации. Даже если полис ОСАГО и ДСАГО оформила одна страховая и она разорилась — ущерб по ОСАГО покроют из средств специального фонда. А вот для добровольного автострахования такого фонда нет, поэтому покрытия не будет. Чтобы не попасть в такую ситуацию, лучше обращаться в страховую компанию с хорошей репутацией, которая работает на рынке уже много лет.

Кому нужен полис

Есть мнение, что полис ДСАГО нужен начинающим водителям, но это не так. От ДТП никто не застрахован. Нужно ли ДСАГО конкретному водителю, можно оценить по соседям на автостоянке и автомобилям, которые ездят по улицам.

Допустим, водитель живет в небольшом райцентре или поселке городского типа. Там у людей в собственности преимущественно отечественные автомобили и недорогие иномарки. Машин премиум-класса мало. Тогда ущерб в ДТП в большинстве случаев покроет полис ОСАГО. Но если водитель не успеет затормозить на перекрестке перед новым Мерседесом гостя из столицы, скорее всего, доплатить придется из своего кармана.

В мегаполисах и крупных городах ситуация другая: там бюджетные модели на дорогах соседствуют с очень дорогими машинами. Если попасть в аварию по своей вине, сумма ущерба может оказаться больше и ОСАГО не покроет его полностью.

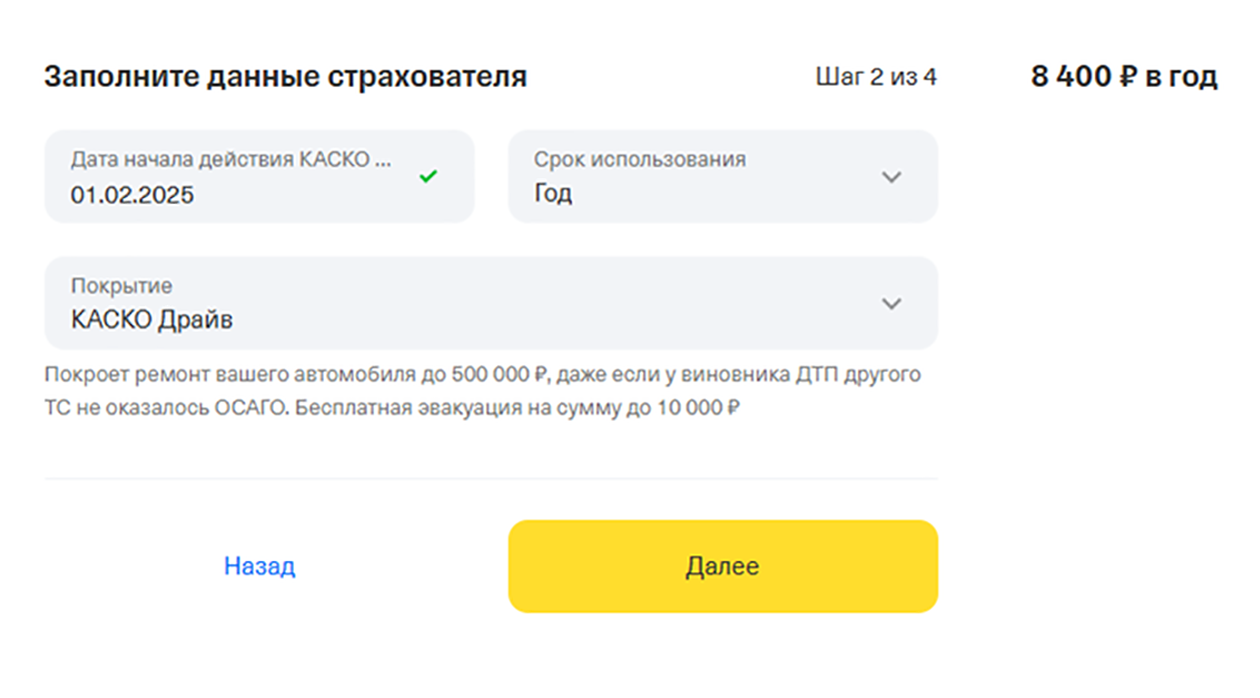

Как оформить полис ДСАГО

Далеко не каждая страховая продает полисы ДСАГО отдельно от других полисов. Многие страховщики предлагают их как дополнительную опцию каско либо ДСАГО. Есть еще вариант, что при первой покупке ДСАГО придется покупать и каско в придачу.

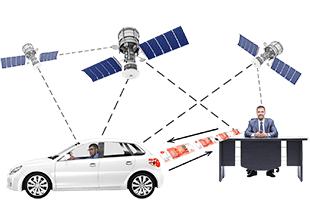

Как работает ДСАГО

С ДСАГО водитель продолжает ездить как раньше. Полис лежит в машине рядом с ОСАГО и каско, если оно есть, либо существует в электронном виде. Если машина не попадает в ДТП — он никак не используется.

Если автомобиль стал участником ДТП, возможны следующие варианты.

Владелец полиса ДСАГО не виноват в ДТП. Тогда полис ДСАГО не работает. Пострадавший получает возмещение по полису ОСАГО виновника — если этот полис есть. Но даже если его нет, ущерб возместит РСА из специального фонда.

Владелец полиса ДСАГО виноват в ДТП, но пострадавших нет. Ущерба при этом тоже нет. Так бывает — например, на скользкой дороге автомобиль перевернулся и никто не пострадал, а автомобиль помят. Полис ДСАГО тут тоже не поможет. А вот каско окажется кстати.

Владелец автомобиля виноват в ДТП, есть пострадавшие, сумма ущерба имуществу меньше 400 000 ₽ или здоровью потерпевших меньше 500 000 ₽. Полис ДСАГО не работает и в этом случае: ущерб возместят по полису ОСАГО.

ДТП случилось по вине владельца автомобиля, есть пострадавшие, ущерб имуществу больше 400 000 ₽ или здоровью потерпевших больше 500 000 ₽. Тогда расходы в пределах лимитов покроет полис ОСАГО, а все, что больше, страховая возместит по полису ДСАГО, но тоже в пределах выплат по договору страхования, если они есть.

Что получает водитель в результате. Как правило, если водитель виноват в аварии и у него нет каско, ему не положены ни деньги, ни ремонт автомобиля за счет страховой компании. Все это предоставят только пострадавшей стороне.

Условия договора ДСАГО

Ограничения. Чем больше водителей допущено к управлению, тем дороже может быть полис. Самый дорогой — без ограничения по числу водителей.

Агрегатный и неагрегатный тип выплат. Это два вида выплат по полису.

Агрегатная страховая сумма — есть лимит выплат. Например, автогражданская ответственность по полису ДСАГО застрахована на миллион рублей и в первом же ДТП по вине владельца полиса ущерб сразу миллион. Страховая компания его покроет, но если в полисе агрегатный тип страхования, в ДТП после этого лучше не попадать: выплат больше не будет.

Неагрегатные выплаты не зависят от количества ДТП и перечисляются в пределах страховой суммы по каждому случаю. Но стоит такой полис дороже на 15—20%.

Франшизные оговорки в договоре. Франшиза — это часть убытков, которую не возмещает страховая компания. Чем больше франшиза, тем дешевле полис .

Сравнение условий по франшизе ДСАГО с другими видами автострахования

| ОСАГО | Франшизы нет. Страховая компания возмещает все убытки, но не более 400 000 ₽, а если причинен вред здоровью — 500 000 ₽ |

| Каско | Франшизу устанавливают в договоре страхования, чем она больше — тем дешевле полис |

| ДСАГО | Обычно минимальная франшиза — 400 000 ₽. Причем покрывает ее не автовладелец, а страховая компания — за счет выплат по полису ОСАГО |

Срок действия. Крайний срок действия полиса ДСАГО совпадает со сроком полиса ОСАГО, поскольку добровольное страхование ответственности водителя почти невозможно без обязательного.

При этом срок действия ОСАГО может начаться раньше, чем у ДСАГО. Так бывает, если водитель решил оформить добровольный полис позже. Но закончится срок в один день.

Какой ущерб покрывает ДСАГО

Пример расчета страхового возмещения. В теории все выглядит так: например, автомобиль попал в ДТП, у виновника действующий полис ДСАГО на 500 000 ₽ с франшизой 400 000 ₽. Тогда оценивают ущерб, нанесенный владельцем полиса.

Если сумма ущерба имуществу меньше либо равна 400 000 ₽, деньги выплачивают только по полису ОСАГО.

Если ущерб имуществу пострадавших ровно 500 000 ₽, расчет такой:

- 400 000 ₽ покрывают по полису ОСАГО;

- 100 000 ₽ — по полису ДСАГО.

В этом случае водители друг другу ничего не должны, все возмещает страховая компания.

Если ущерб имуществу — 600 000 ₽, возмещение выглядит так:

- 400 000 ₽ по полису ОСАГО;

- 100 000 ₽ — по полису ДСАГО;

- еще 100 000 ₽, которые не покрывает ни один из полисов, виновнику придется заплатить из своего кармана.

Другой вариант. Ущерб имуществу — 450 000 ₽:

- 400 000 ₽ покрывают по полису ОСАГО;

- 50 000 ₽ — по полису ДСАГО.

В этом случае также никто никому ничего не должен.

Сколько стоит полис ДСАГО

Каждая страховая компания вправе устанавливать свои условия страхования и правила формирования стоимости полисов с учетом минимальных требований Центробанка. Страховщики обязаны публиковать страховые тарифы, но если в заключении договора страхования все же откажут, раскрывать причины этого они не обязаны.

Обычно при оформлении учитывают вот что:

- Возраст водителей. Если он меньше 22—23 лет, страховщики могут увеличить тариф из-за неопытности водителей, которые чаще попадают в ДТП.

- Водительский стаж. Чем он меньше, тем дороже полис. Самые дорогие полисы — для водителей со стажем менее трех лет.

- Цель использования автомобиля. Если она личная, полис будет дешевле, чем для коммерческого транспорта.

- Страховая история водителей. Чем чаще они попадали в ДТП по своей вине, тем дороже полис.

- Мощность двигателя. Принцип тут простой: мощная машина провоцирует водителя ездить быстрее. А значит, и риск выше, и полис обойдется дороже.

- Тип транспортного средства. Для легкового автомобиля, грузовика и автобуса тарифы будут различаться.

- Регион вождения. Статистика ДТП может зависеть даже от региона страны. С темпераментом населения это почти не связано, а вот интенсивность движения везде разная. В центре Москвы риск попасть в аварию намного выше, чем в поселке, где десяток машин.

- Количество водителей, допущенных к управлению машиной. Чем их больше, тем выше вероятность ДТП. Самый дорогой полис — без ограничения количества водителей.

- Страховая сумма. Одни страховщики утвердили для себя стандартные страховые суммы: например, 400 000 ₽, 600 000 ₽, 1 000 000 ₽, 1 500 000 ₽, 3 000 000 ₽. Другие предлагают страхователю выбрать величину страхового покрытия, после чего рассчитывают стоимость полиса.

- Статистика. Каждая компания ведет свою статистику страховых случаев, которую учитывают при формировании тарифов и расчете стоимости страховых полисов.

- Срок действия. Обычно от месяца до года, но не дольше срока действия полиса ОСАГО. Соответственно, чем дольше действует полис, тем он дороже.

Можно ли сэкономить. Есть два основных способа экономии:

- Оформлять полис ДСАГО вместе с ОСАГО и каско. Тогда можно просить о скидке.

- Водить как можно аккуратнее и стараться не попадать в ДТП по своей вине. В этом случае любой страховой полис автоматически станет дешевле.

Порядок оформления

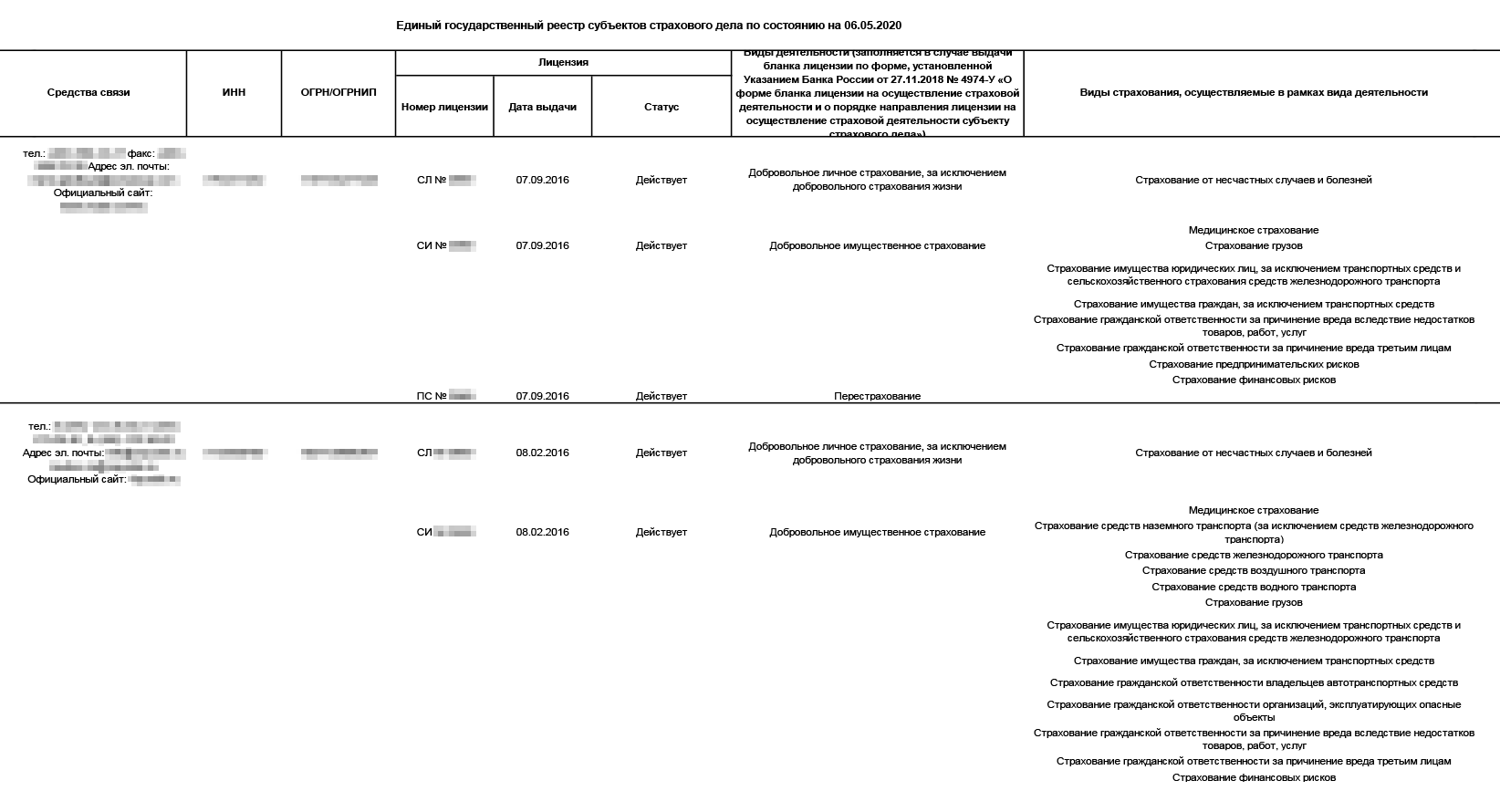

Выбор страховой компании. Оформляется ДСАГО только в страховых компаниях с действующей лицензией.

Поэтому начать оформление я рекомендую с обращения в Единый государственный реестр субъектов страхового дела. Если компания там есть — все в порядке, у нее можно покупать полис. Если лицензию отзывают — организацию исключают из реестра и продавать полисы она не может . А дальше я советую сравнивать тарифы и выбирать то, что выгодно именно вам.

Документы. Если страховой случай все же произошел, страховая компания вправе потребовать следующие документы:

- Действующий полис ДСАГО.

- Документы, подтверждающие ДТП. В зависимости от ситуации это может быть протокол ГИБДД или европротокол.

- Заявление по форме страховой компании. Компания может выдать бланк в офисе, отправить его через приложение или на электронную почту.

- Паспорт или другой документ, удостоверяющий личность. Для компаний потребуется выписка из ЕГРЮЛ.

- Документы, которые идентифицируют транспортное средство. Это может быть паспорт транспортного средства, паспорт шасси транспортного средства, если речь идет о старых машинах — регистрационные документы, установленные нормативными правовыми актами Российской Федерации, РСФСР, СССР, выданные до 1993 года, в том числе свидетельство о регистрации, технический паспорт или технический талон транспортного средства.

- Документ на право владения автомобилем — например, договор купли-продажи, если машина еще не зарегистрирована в ГИБДД.

- Водительские права.

Компании с хорошей репутацией всегда прописывают полный перечень документов в договоре, а образцы нужных бумаг размещают на сайте.

Сроки оформления. Оформление любого полиса страхования редко занимает больше двух дней. Иногда полис можно оформить сразу при обращении в офис и даже дистанционно.

Как получить выплату по ДСАГО

После подачи заявления о страховом возмещении автоматически выплаты пострадавшим не назначат. Страховая компания заказывает экспертизу, которая определяет стоимость восстановительного ремонта. И уже по ее результатам становится понятно, что делать дальше. Если автомобиль пострадавшего можно отремонтировать, его направляют на СТО. Если ремонт автомобиля невозможен или в ДТП причинен ущерб жизни и здоровью людей, выплаты будут денежными.

Что такое ДСАГО и когда оно пригодится

- Добровольное автострахование гражданской ответственности помогает сэкономить деньги если ДТП произошло по вине водителя.

- Посмотрите на соседей по автостоянке и на то, какие машины чаще встречаются на дорогах. Если там много дорогостоящих автомобилей, полис ДСАГО может уберечь от лишних трат.

- Лучший способ сэкономить на ДСАГО — купить его вместе с полисами ОСАГО и каско.

- При выборе страховой компании проверьте, есть ли она в реестре ЦБ РФ.

В нашем телеграме рассказываем о машинах: какую выбрать, как ее обслуживать и что делать, если с ней что-то случилось. А еще разбираем сложные юридические вопросы и публикуем новости для автомобилистов. Подписывайтесь: @t_avtomobil