Что такое дивидендная политика

Среди российских инвесторов популярна инвестиционная стратегия, направленная на получение дивидендов.

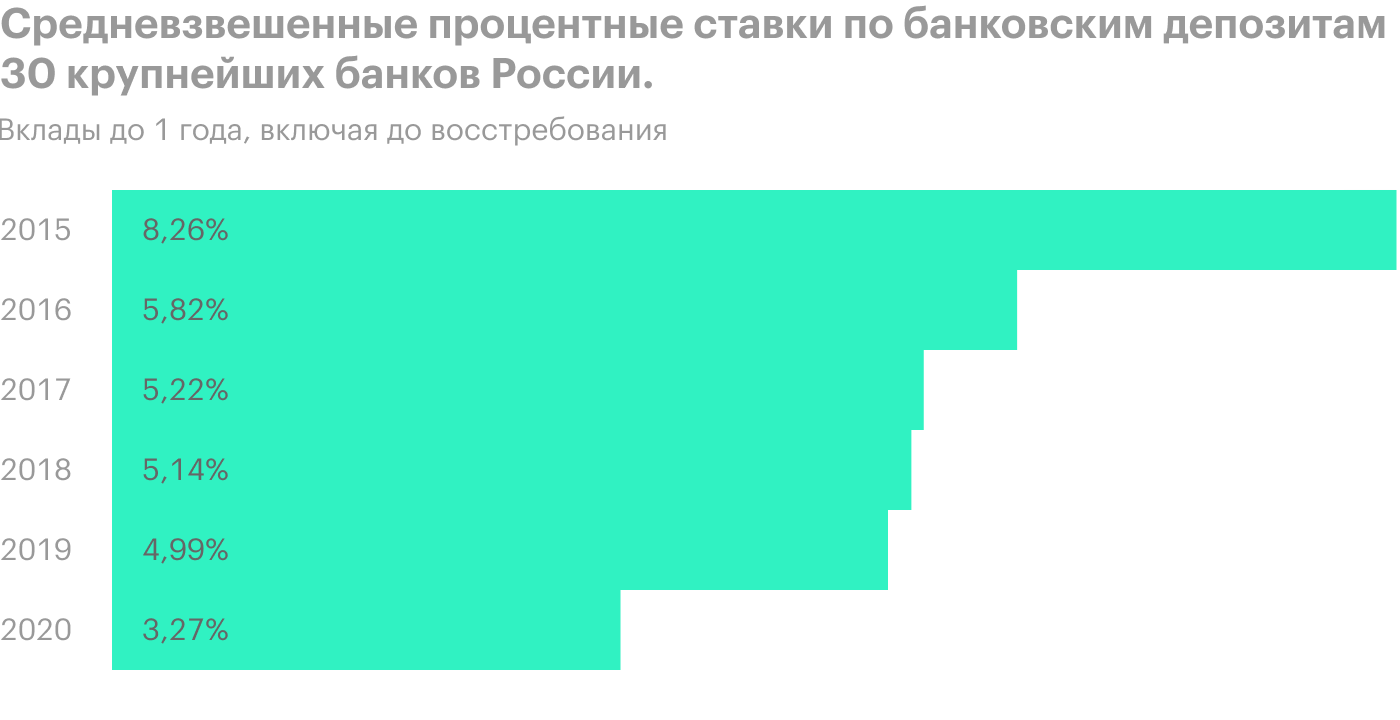

Такая стратегия позволяет организовать пассивный доход, превышающий в процентном соотношении текущие ставки по банковским депозитам.

Размер дивидендов, которые инвестор получает по каждой акции в портфеле, определяется дивидендной политикой ее эмитента — компанией, выпустившей эти акции. Рассмотрим, что такое дивидендная политика и как она может помочь инвестору прогнозировать свой доход.

Популярность дивидендной стратегии

Процентные ставки по банковским депозитам в последние годы неуклонно падали, следуя за снижением ключевой ставки со стороны ЦБ — сейчас она составляет 4,25%. Кроме того, с 2021 года вступает в силу новый налог на доходы по облигациям и банковским вкладам.

Многих вкладчиков не устраивает такое положение дел, и они начинают искать альтернативу вкладам главным образом на фондовом рынке.

Статистика подтверждает это: только за период с января по декабрь 2020 года количество уникальных клиентов на Московской бирже выросло почти в два раза, с 4,2 до больше 8 миллионов.

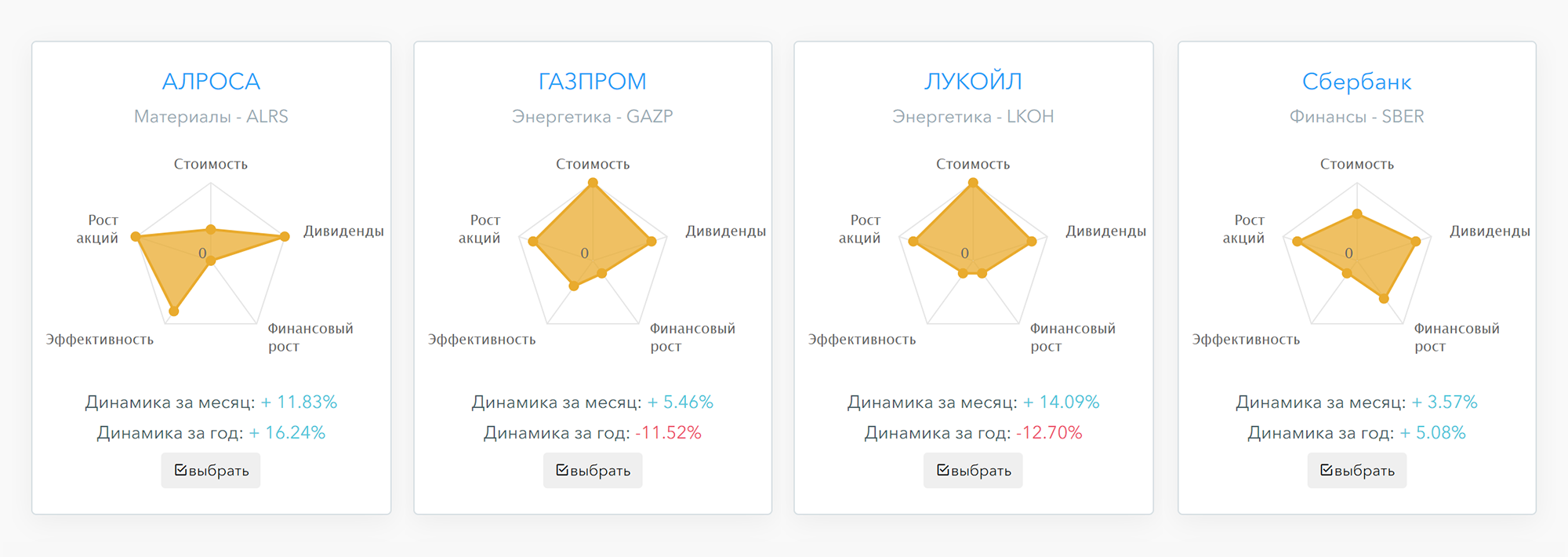

Многие эмитенты сегодня дают дивидендную доходность выше банковских депозитов. В том числе это относится к голубым фишкам — известным компаниям с многолетней историей и растущими финансовыми показателями, таким как «Сбербанк» или «Лукойл». А на Западе выделяют даже отдельную категорию акций — дивидендные аристократы. Это крупные компании из индекса S&P 500, которые на протяжении минимум 25 лет стабильно выплачивают и повышают дивиденды.

Для инвестора дивиденды остаются единственной возможностью получать живые деньги, не продавая при этом активы из своего портфеля. Особенно это актуально для людей, которые используют финансовые поступления с инвестиций для покрытия текущих нужд — то есть живут с пассивного дохода.

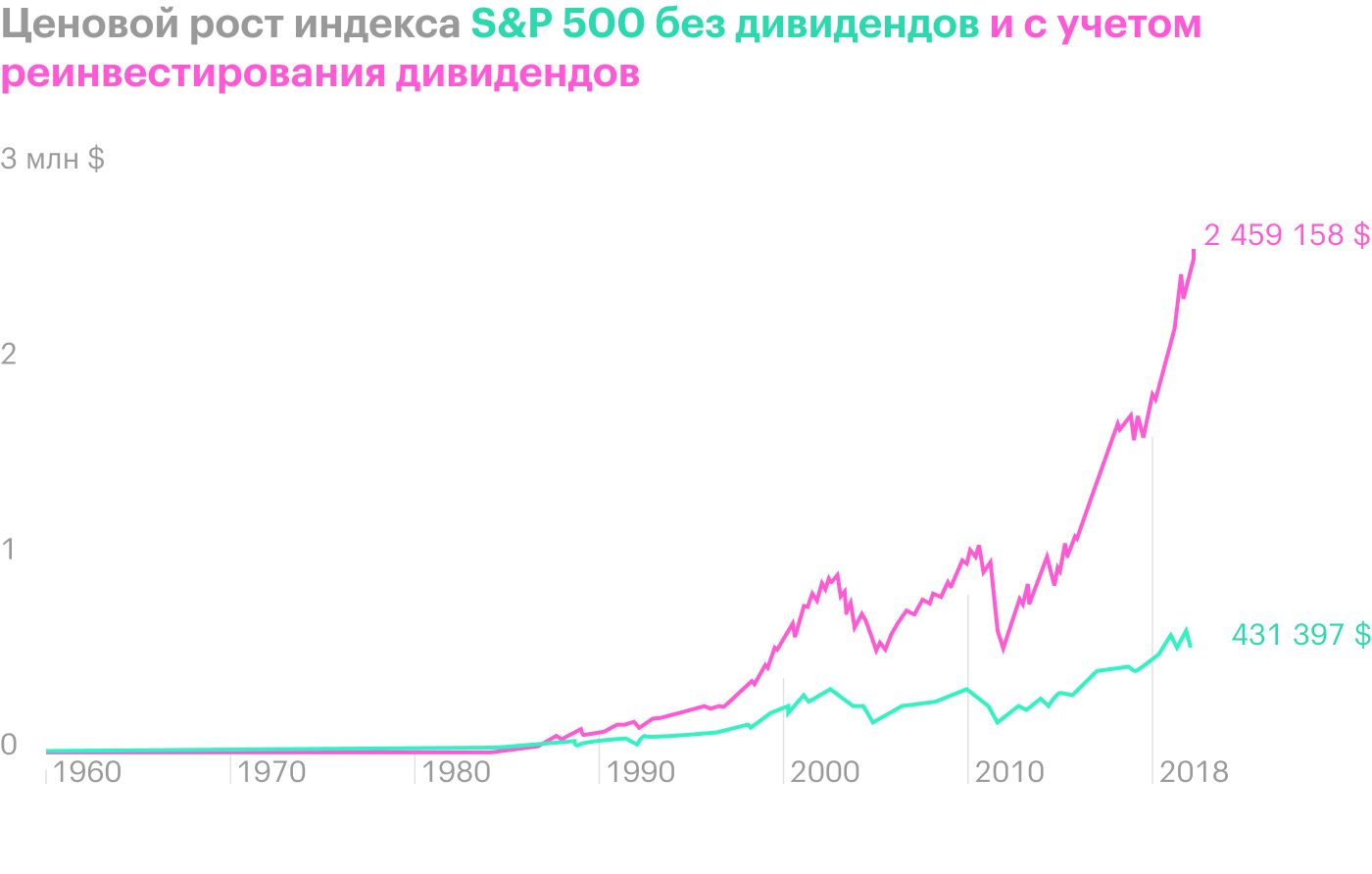

Долгосрочные инвесторы также выбирают дивидендную стратегию и потому, что она дает возможность реинвестировать денежный поток, то есть докупать на поступающие дивиденды новые акции. Это запускает сложный процент.

Например, инвестору могут не требоваться деньги на жизнь прямо сейчас, но он покупает акции для того, чтобы через 20—30 лет иметь существенную прибавку к пенсии. Тогда реинвестирование дивидендов на длинном горизонте позволяет существенно увеличить капитал.

Уровень дивидендных выплат можно прогнозировать, если обратиться к дивидендной политике той или иной компании. Именно в ней менеджмент раскрывает основные условия выплат.

Что такое дивидендная политика

Это часть финансовой политики компании, где указано, как будет распределяться ее прибыль: какая часть пойдет акционерам в виде дивидендов, а какая будет направлена на развитие бизнеса. Например, американские фонды недвижимости REIT обязуются не менее 90% выручки отдавать акционерам. А молодые технологичные компании предпочитают вовсе не платить дивиденды — это так называемые акции роста.

Подобные компании работают на перспективу, направляя весь свой денежный поток на исследования, совершенствование продукции и дальнейшую экспансию рынка. В целом такой вариант распределения средств более эффективный: вся прибыль остается внутри компании, а в случае с выплатой дивидендов — до 30% их объема в итоге уходит государству в виде налогов.

Но так как экономика России имеет ярко выраженный сырьевой характер, а технологические компании представлены скудно, на отечественном рынке представлены в основном дивидендные компании, а не акции роста. К последним можно отнести лишь несколько эмитентов, в числе которых «Яндекс» и «Мэйл-ру».

Далее в статье речь пойдет про дивидендную политику именно российских компаний, так как они действуют в знакомом нам правовом поле.

Положение о действующей дивидендной политике — это внутренний документ акционерного общества, который утверждается советом директоров. Это свод правил, в котором определяются:

- Механизм принятия решения о дивидендных выплатах.

- Размер дивидендов на каждый тип акций — привилегированные и обычные.

- Порядок и сроки выплат акционерам.

Важно учитывать, что положение о дивидендной политике носит рекомендательный характер. То есть компания только ориентируется на него при принятии решений, но вправе и отклониться от документа, если это делается в рамках законодательства.

В России такая практика отклонения от дивполитики не редкость. Например, дивидендные выплаты компании АФК «Система» в 2018 и 2019 годах оказались значительно ниже, чем предусматривала действующая на тот момент дивидендная политика организации. Ведь компании предстояли большие выплаты по долговым обязательствам, поэтому руководство предпочло нарушить дивидендную политику, чтобы сохранить финансовую устойчивость холдинга.

От чего зависит размер рекомендуемых дивидендов

Есть несколько факторов, которые определяют соотношение между той частью прибыли, которая направляется на дивиденды, и той, что реинвестируется в развитие компании. Расскажу о них подробно.

Нормативные документы, которые регулируют порядок дивидендных выплат. В первую очередь речь идет о федеральном законе «Об акционерных обществах» и уставе эмитента — учредительном документе, который фиксирует основные сведения о компании и регламентирует ее деятельность.

Кроме того, для компаний с государственным участием размер дивидендов может регулироваться специальным распоряжением правительства.

Наличие или отсутствие у компании свободных денежных средств, которые могут быть направлены на дивиденды акционерам. Если у компании есть желание платить, но нет денег, дивиденды могут выплатить собственными акциями или даже произведенным товаром. Сегодня подобные примеры практически не встречаются, но в 90-е это было довольно распространенной практикой.

Теперь же при ухудшении финансовой ситуации компания скорее сократит размер дивидендов или перенесет дату выплат. В 2020 году многие эмитенты пошли по этому пути из-за ухудшения рыночной конъюнктуры на фоне распространения эпидемии COVID-19.

- Например, крупный ретейлер «Обувь России» впервые с момента выхода на IPO в 2017 году отказался от выплат дивидендов по итогам 2019 года несмотря на наличие рекордной чистой прибыли за отчетный период в размере 1,7 млрд рублей. Хотя по итогам 2017 и 2018 года выплачивали около 20% от чистой прибыли.

- Такое решение принял совет директоров на фоне ухудшения финансового положения компании после закрытия части ее торговых точек. Решение Совета директоров «Обувь России» от 15.05.2020 постановило: «…чистую прибыль Общества, полученную по результатам 2019 финансового года, не распределять, дивиденды по размещенным акциям не выплачивать».

Дивидендная история группы «Обувь России»

| Отчетный период | Размер дивидендов на 1 акцию | Доля от чистой прибыли |

|---|---|---|

| 2017 | 2,32 ₽ | 20% |

| 2018 | 2,36 ₽ | 20% |

| 2019 | Не выплачивались | 0 |

Инвестиционная программа компании. Наличие перспективных проектов развития и их стоимость, а также объем денег, который должен быть направлен на восстановление основных средств производства.

Основными средствами являются материальные активы бизнеса, такие как здания, оборудование, инструменты, приборы, транспортные средства. Они задействованы в производственном процессе компании и при оказании услуг. Со временем эти активы изнашиваются, поэтому компания вынуждена тратить деньги на их поддержание в рабочем состоянии — чтобы объемы и качество выпускаемой продукции не снижались. В то же время если менеджмент компании хочет добиться роста операционных показателей, он должен дополнительно инвестировать в модернизацию производственных мощностей и создание новой инфраструктуры.

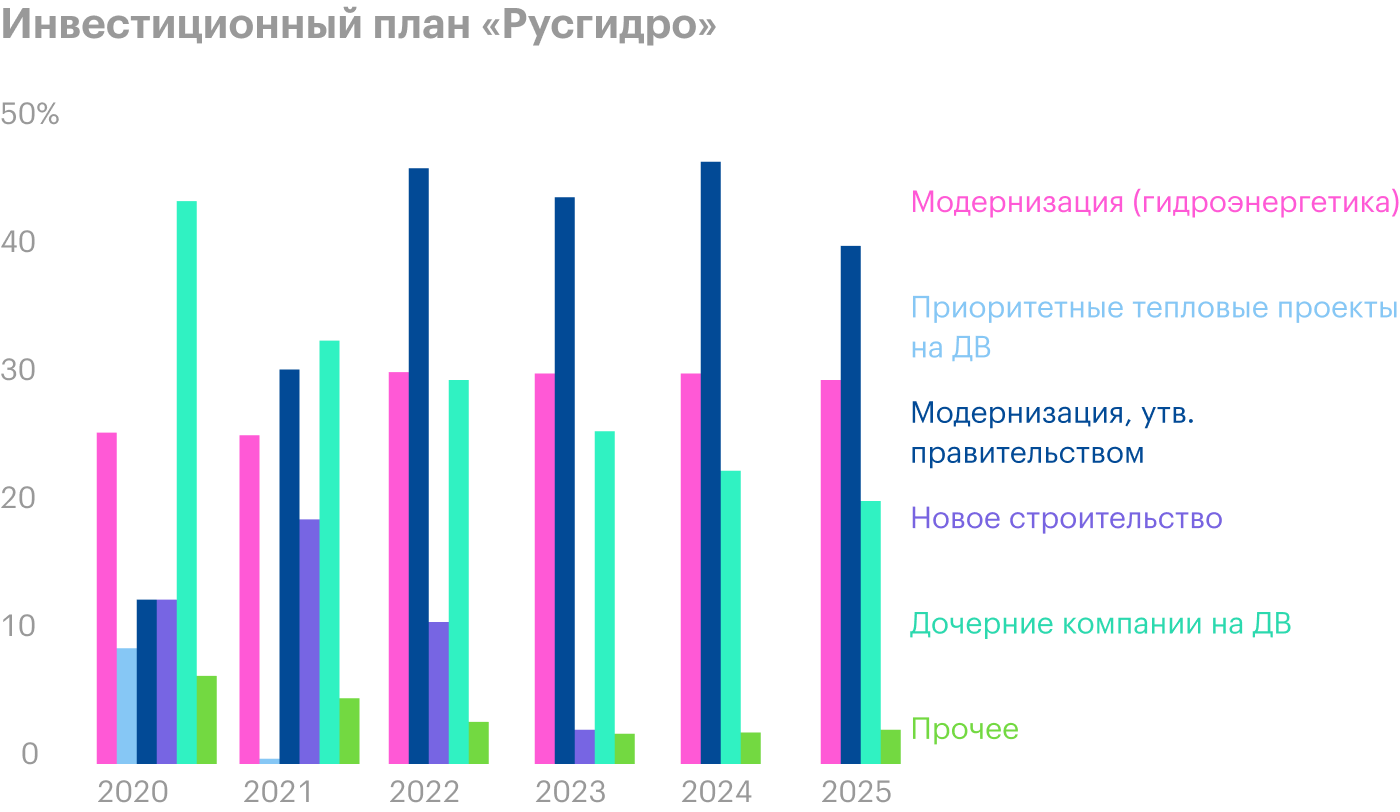

- Например, инвестиционная программа «Русгидро» предполагает, что компания потратит на реконструкцию и модернизацию оборудования существующих электростанций и электросетей, а также строительство новых мощностей 111,3 млрд рублей. Соответственно, эта часть денежного потока не пойдет на выплату дивидендов акционерам.

Финансовая устойчивость компании. Главным образом речь идет о текущем уровне долговой нагрузки, доступности привлечения заемных средств и стоимости их обслуживания. Иногда для компании безопаснее снизить дивиденды или вовсе на время отказаться от них, пока финансовая ситуация не улучшится.

Доступность перекредитования может падать, когда снижается кредитный рейтинг эмитента. Это сигнал для кредиторов, что риски вложений в такую компанию выросли. Поэтому бизнесу с низким кредитным рейтингом сложнее взять деньги в долг, а процент по кредиту будет выше.

В самом негативном варианте долг компании может вырасти настолько, что вся прибыль будет уходить на его обслуживание — денег на собственное развитие и выплату дивидендов не будет оставаться.

Такие предприятия называют «компании-зомби», и зачастую они заканчивают банкротством. В качестве примера можно привести историю «Сибирского гостинца»: компания заняла слишком много денег, не рассчитав усилия, и допустила дефолт по обязательствам. Уже третий год она балансирует в состоянии между жизнью и смертью, пытаясь договориться с кредиторами об очередной реструктуризации долга.

Текущая рыночная конъюнктура, а также прогноз менеджмента относительно будущих финансовых показателей компании. Например, в начале 2020 года многие компании снизили дивидендные выплаты, так как опасались резкого падения операционных и финансовых потоков из-за надвигающейся рецессии.

База расчета дивидендов

В качестве базы расчета дивидендных выплат российские компании обычно используют один из следующих параметров.

Чистая прибыль компании за соответствующий период, чаще всего за год, полугодие или квартал. Для расчета используют, как правило, скорректированную чистую прибыль. Это когда из последней вычитают неденежные или разовые статьи, например прибыль от продажи крупного актива. Также это может быть доход или убыток, появившиеся в результате курсовой разницы или переоценки дочерних предприятий, чьи акции котируются на рынке.

Показатель EBITDA. Он определяется как прибыль компании до уплаты налогов, процентных платежей по кредитам и облигационным займам, а также до учета амортизации — затрат, идущих на компенсацию износа активов.

Как и в случае с чистой прибылью, для EBITDA тоже могут применять различные корректировки, которые способны повлиять на итоговый результат.

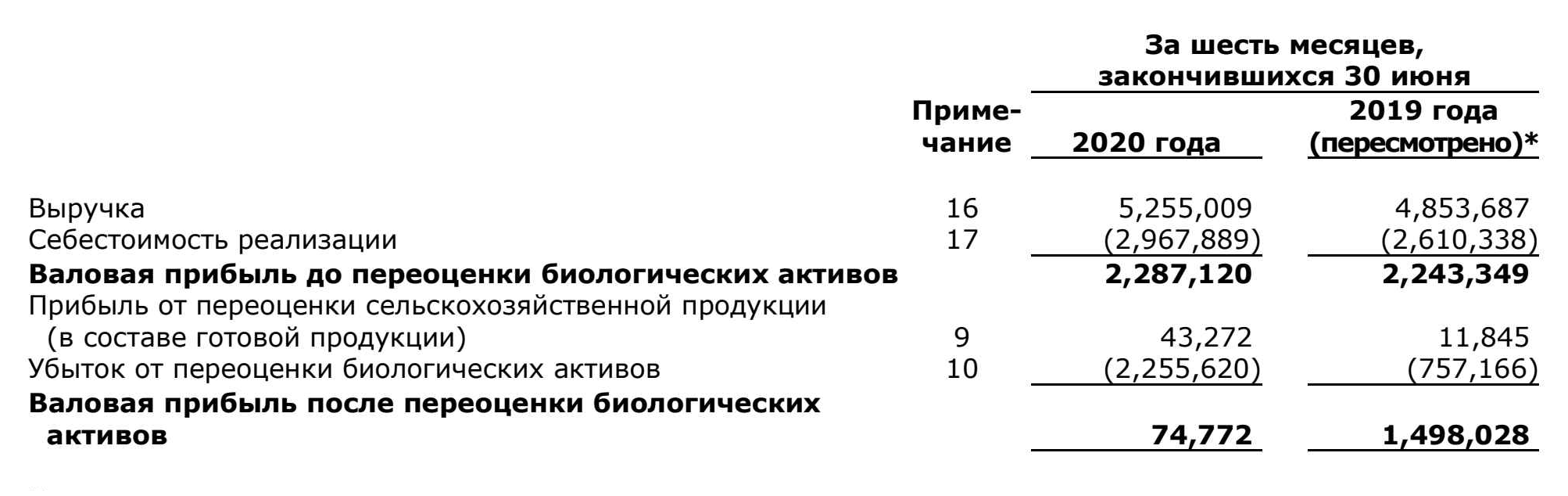

- Например, на финансовые показатели «Русской аквакультуры», крупнейшего производителя атлантического лосося и форели в России, влияет такая статья финансовой отчетности, как переоценка справедливой стоимости биологических активов. Дело в том, что компании, которые занимаются аквакультурой, обязаны отражать справедливую стоимость выращиваемой рыбы, которая только набирает массу и еще не пошла в переработку и продажу. Из-за этого периодически у бизнеса возникают огромные неденежные убытки или прибыли.

- Так, по итогам первых 6 месяцев 2020 года эта статья «съела» практически всю валовую прибыль компании за полгода: из-за холодной весны и лета большое количество выращиваемой рыбы не успело набрать нужную массу. Таким образом, эти активы пришлось переоценить в меньшую сторону. Однако этот убыток отражает не реальные потери бизнеса, а лишь переоценку вероятной стоимости живой рыбы на 30 июня 2020 года, поэтому менеджмент не учитывает этот убыток при расчете показателя EBITDA.

Свободный денежный поток. Он рассчитывается как разница между операционным денежным потоком и капитальными затратами компании. В последние годы этот показатель становится все более популярным, поскольку отражает способность компании платить дивиденды, не наращивая долг.

Отношение чистого долга к EBITDA. Еще один критерий, который отражает уровень долговой нагрузки компании и часто используется для расчета будущих дивидендных выплат. Чистый долг при этом определяется как сумма всех кредитов компании за вычетом денежных средств на ее счетах, а также быстрореализуемых активов.

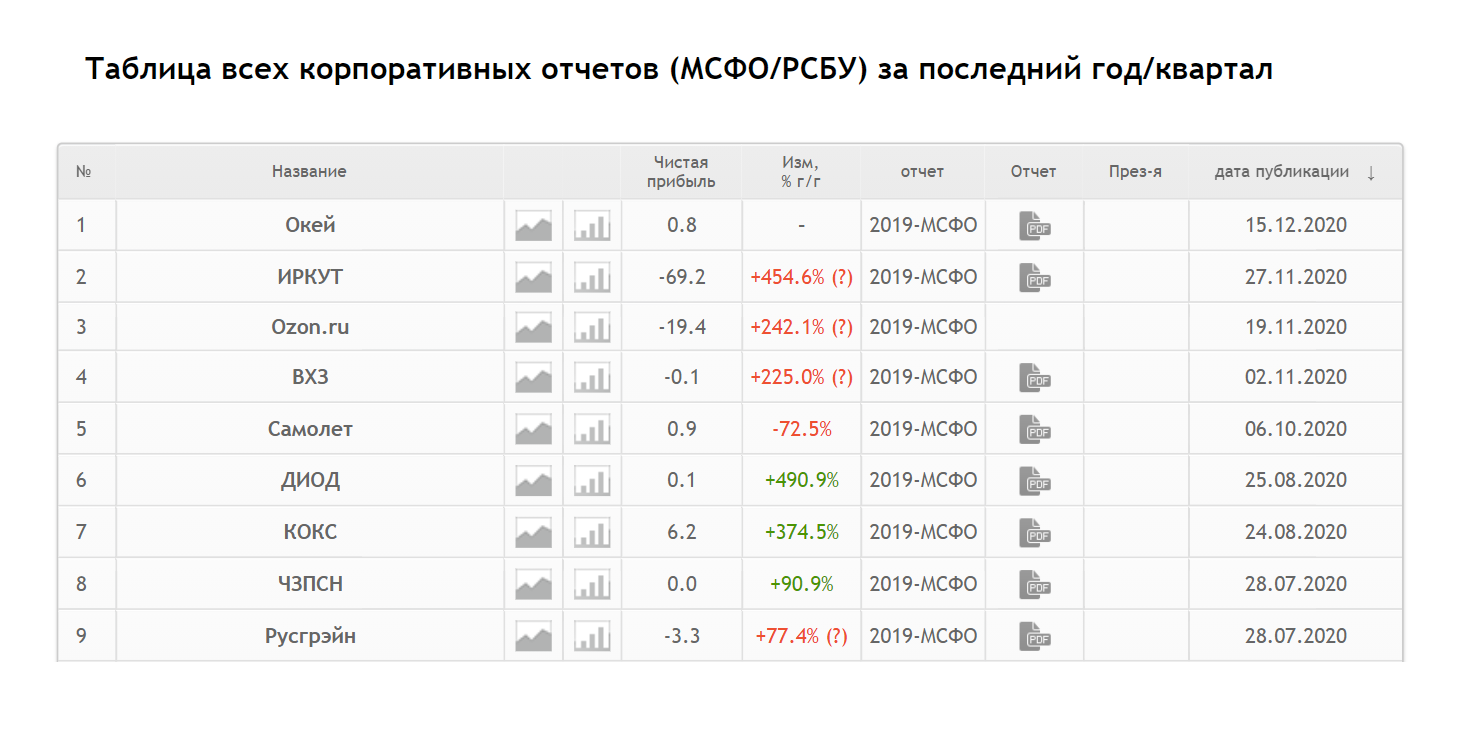

На что обратить внимание инвестору

При первичной оценке дивидендных акций не обязательно сразу с головой погружаться в дебри финансовой отчетности. Важные финансовые показатели и мультипликаторы можно смотреть на сайтах-агрегаторах, например: Simply Wall St.,Gurufocus или Financemarker. Они сразу выдают основную информацию по эмитенту в удобном формате.

Есть несколько полезных коэффициентов, которые могут помочь инвестору определиться с выбором дивидендной компании.

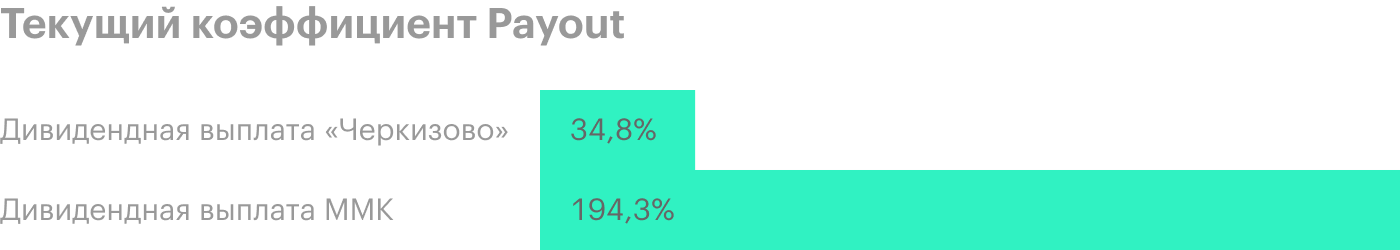

Payout ratio — коэффициент показывает, какую долю от чистой прибыли компания направляет на выплату дивидендов. Обычно для дивидендных компаний этот параметр составляет от 20% до 50%. Когда коэффициент очень высокий — достигает 100% или превышает его, — это означает, что компания не может поддерживать уровень дивидендных выплат за счет текущей прибыли. Ей, вероятно, придется брать в долг, чтобы расплатиться с акционерами, либо снизить выплаты. Так, значение Payout для «Черкизово», согласно данным Simply Wall St., составляет 35%, а ММК — 194%.

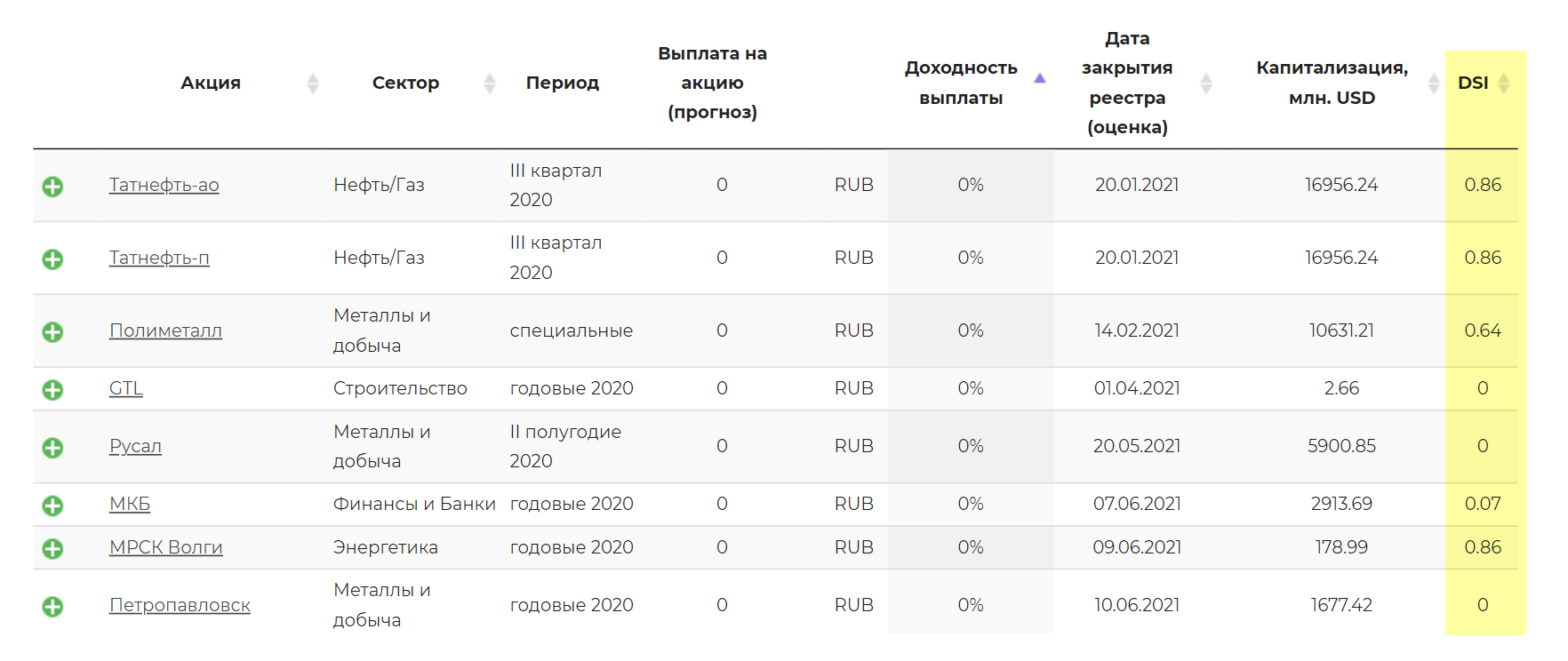

Индекс стабильности дивидендов DSI, который отражает стабильность и рост дивидендных выплат на длинном временном горизонте — чем выше этот показатель, тем стабильнее компания выплачивала дивиденды в прошлом. Для российских компаний параметр DSI можно посмотреть на сайте управляющей компании «Доходъ».

Примеры дивидендных политик российских компаний

Дивидендная политика ММК предполагает, что на дивиденды направляется либо половина свободного денежного потока, либо весь — в зависимости от уровня долговой нагрузки.

Параметры дивидендной политики ММК

| Чистый долг / EBITDA | Сколько направят на дивиденды |

|---|---|

| < 1 | ≥ 100% свободного денежного потока |

| > 1 | ≥ 50% свободного денежного потока |

В дивидендной политике «Черкизово» говорится о том, что компания может платить не менее 50% от скорректированной чистой прибыли. При этом из расчета убираются доходы и расходы от переоценки биологических активов и сельхозпродукции, которые компания выращивает на продажу. Ведь колебания рыночных цен на мясо животных и растения могут сильно повлиять на итоговые показатели прибыли.

«Норникель» в положении о дивидендной политике предлагает направлять акционерам не менее 30% от показателя EBITDA, а в стратегии развития уточняет, что выплаты могут составить от 30 до 60% EBITDA, и это будет зависеть от мультипликатора «чистый долг / EBITDA».

Параметры дивидендной политики «Норникеля»

| Чистый долг / EBITDA | Сколько направят на дивиденды |

|---|---|

| < 1,8 | 60% от EBITDA |

| 1,8—2,2 | 30—60% от EBITDA |

| > 2,2 | 30% от EBITDA |

Дивидендная политика «Фосагро» предполагает направлять на дивиденды от 50% до более чем 75% от свободного денежного потока, но не менее 50% от скорректированной чистой прибыли. Этот уровень зависит от коэффициента «чистый долг / EBITDA». Компания платит дивиденды 4 раза в год по итогам каждого квартала.

Параметры дивидендной политики «Фосагро»

| Чистый долг / EBITDA | Сколько направят на дивиденды |

|---|---|

| < 1 | Не менее 75% свободного денежного потока |

| 1—1,5 | От 50 до 75% свободного денежного потока |

| > 1,5 | Не более 50% свободного денежного потока |

Дивидендная политика «Энел Россия» на ближайшие три года прописана в новой стратегии развития на 2020—2022 годы и предполагает выплаты фиксированного размера дивидендов — 3 млрд рублей, или 0,08 ₽ на акцию.

Как видно, дивидендные политики разных компаний могут сильно отличаться и строиться на разных принципах. Именно поэтому важно внимательно изучать каждую конкретную компанию и отслеживать историю дивидендных выплат в прошлом.

Что такое дивидендная доходность

Для инвестора, который в своей стратегии ориентируется на дивидендные выплаты, одним из важнейших показателей является дивидендная доходность — соотношение выплачиваемых дивидендов и рыночной стоимости акций.

- Допустим, компания объявила, что заплатит 10 ₽ в виде дивидендов по итогам года, а текущая стоимость одной ее акции на фондовом рынке составляет 100 ₽. Тогда текущая дивидендная доходность будет 10%. Однако нужно иметь в виду, что если инвестор решит купить эту акцию по текущей цене, то его реальная доходность будет ниже. Во-первых, он заплатит брокерскую комиссию за покупку ценной бумаги. Во-вторых, дивиденды в России облагаются налогом по ставке в 13%, а значит, реально на счет поступит только 8,7 ₽.

Зачем нужна дивидендная политика

Понятная и прозрачная дивидендная политика дает инвесторам ориентир по размеру будущих дивидендов, а также по частоте их выплат. Если компания предоставляет прогнозные финансовые показатели или уже опубликовала фактические результаты по отчетному периоду, то на основании дивидендной политики можно рассчитать вероятные будущие дивиденды.

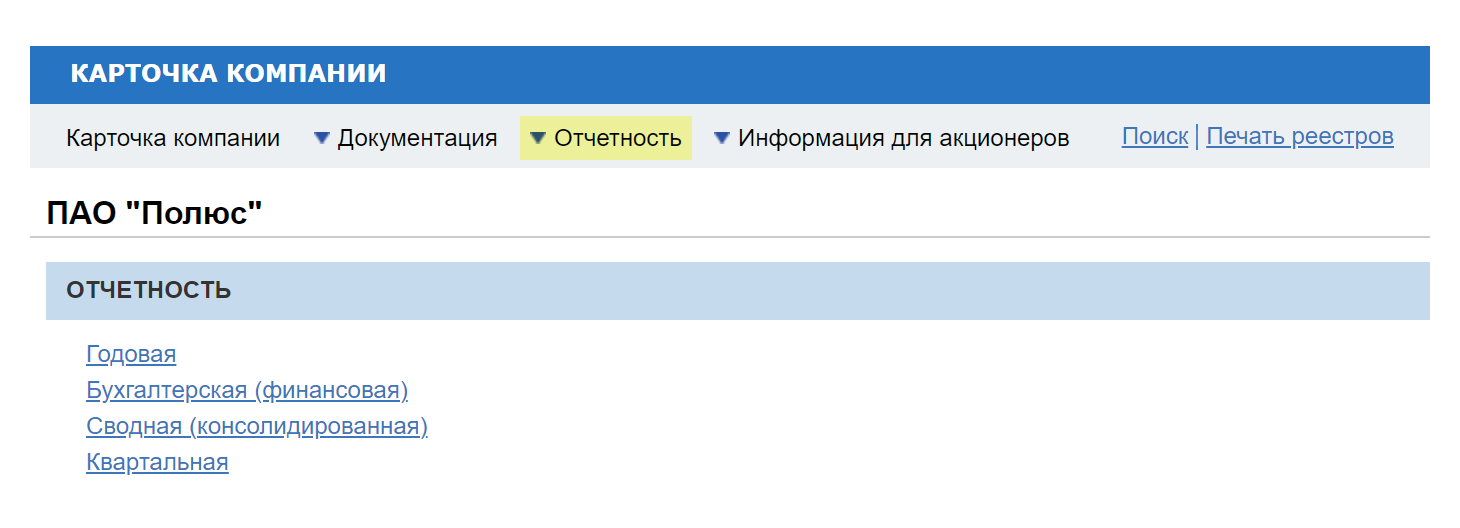

Публичные компании обязаны публиковать финансовые отчетности на своем сайте в разделе «Инвесторам или акционерам» и на специальном сервисе «Интерфакс» в разделе «Отчетность».

Для компании дивидендная политика — это возможность найти баланс при распределении прибыли между выплатами акционерам и развитием. Кроме того, наличие у эмитента понятной дивидендной политики повышает ее инвестиционную привлекательность, что положительно влияет на рыночную капитализацию и способствует привлечению нового капитала.

Какие бывают типы дивидендной политики

Дивидендная политика любой компании — это поиск компромисса между максимизацией выплат акционерам и возможностью компании вкладывать средства в свое развитие.

На этом основании обычно выделяют три основных типа дивидендной политики: консервативный, агрессивный и компромиссный.

Консервативный тип. Предполагает, что основная прибыль компании идет на развитие бизнеса и прочие нужды, а дивиденды начисляются акционерам по остаточному принципу. Другой вариант — когда компания стабильно платит дивиденды, но они составляют невысокую долю общей прибыли. Данный тип характерен для компаний, которые все еще находятся в стадии роста и вкладывают в перспективные проекты с высокой потенциальной отдачей на инвестиции.

Например, дивидендная политика энергетической компании «Интер РАО» предполагает направлять на дивиденды не более 25% от чистой прибыли по МСФО. Такая норма сохраняется на протяжении четырех последних лет, а раньше платили еще меньше.

Дивидендная история «Интер РАО»

| Отчетный период | Размер дивидендов на 1 акцию | Доля от чистой прибыли |

|---|---|---|

| 2014 | 0,001 ₽ | 1,1 % |

| 2015 | 0,0178 ₽ | 7,8 % |

| 2016 | 0,1468 ₽ | 25 % |

| 2017 | 0,1304 ₽ | 25 % |

| 2018 | 0,1716 ₽ | 25 % |

| 2019 | 0,1962 ₽ | 25 % |

Агрессивный тип дивидендной политики. Подразумевает, что практически вся чистая прибыль компании направляется на дивидендные выплаты акционерам. Чаще всего такая политика применяется компаниями, которые уже прошли пик своего развития и не видят в настоящий момент выгодных инвестиционных проектов. Поэтому они отдают акционерам почти все, что заработали.

Примером щедрой компании является «Детский мир». Дивидендная политика холдинга предполагает выплату не менее 50% чистой прибыли по МСФО, но не более 100% прибыли по РСБУ. В реальности же с 2013 по 2019 годы компания направляла практически всю чистую прибыль по МСФО на выплату дивидендов. Лишь по итогам 2019 года она снизила норму до 76% на фоне ухудшения экономической ситуации. Тем не менее уже по итогам 9 месяцев 2020 года совет директоров снова рекомендовал выплатить акционерам 100% от чистой прибыли по МСФО.

Дивидендная история «Детского мира»

| Отчетный период | Размер дивидендов на 1 акцию | Доля от чистой прибыли |

|---|---|---|

| 2014 | 3,64 ₽ | 100 % |

| 2015 | 3,69 ₽ | 100 % |

| 2016 | 7,7 ₽ | 100 % |

| 2017 | 6,85 ₽ | 100 % |

| 2018 | 8,84 ₽ | 100 % |

| 2019 | 8,06 ₽ | 76 % |

| 9 месяцев 2020 | 7,58 ₽ | 100 % |

Компромиссный тип политики предполагает баланс между двумя предыдущими.

В качестве примера можно привести дивидендную политику «Черкизово», которая была утверждена в мае 2018 года. Документ фиксирует норму дивидендных выплат на уровне не менее 50% от скорректированной чистой прибыли по МСФО при условии, что коэффициент «чистый долг / скорректированная EBITDA» не превышает значение 2,5. В реальности же компания направляла более 50% на дивиденды, даже когда коэффициент превышал указанное значение.

Дивидендная история «Черкизово»

| Отчетный период | Размер дивидендов на 1 акцию | Доля от чистой прибыли |

|---|---|---|

| 2015 | 22,75 ₽ | 16,6 % |

| 2016 | 13,65 ₽ | 31,3 % |

| 2017 | 75,07 ₽ | 65,1 % |

| 2018 | 122,1 ₽ | 52,8 % |

| 2019 | 109,71 ₽ | 53,8 % |

Принципы формирования дивидендной политики

Разумеется, дивидендная политика не может быть разработана с нарушением действующего законодательства Российской Федерации.

Порядок и ограничение выплат дивидендов компании регулируется пятой главой федерального закона «Об акционерных обществах». Кроме нормативно-правовых актов при формировании дивидендной политики акционерное общество опирается также на внутренние документы, такие как устав компании и кодекс корпоративного управления.

В этом кодексе описывается система взаимоотношений между исполнительными органами общества, советом директоров, акционерами и другими заинтересованными лицами.

Структура дивидендной политики

В настоящий момент наличие положения о дивидендной политике — это право, а не обязанность для акционерного общества в РФ. Поэтому нет и единой формы, которая определяла бы общую структуру документа для всех компаний. Как следствие, дивидендные политики различных эмитентов сильно отличаются. Однако в структуре большинства из них можно найти общие разделы:

Общее положение — дает общую информацию о дивидендной политике, определяет цели и задачи текущего документа.

Термины и определения — раскрывает терминологию дивидендной политики, дает расшифровку основных определений, таких как: дивиденды, чистая прибыль, EBITDA, свободный денежный поток, реестр, акционер и т. д.

Основные положения дивидендной политики — раскрывают основные принципы дивидендной политики и основания для принятия решений. Например, что является источником дивидендных выплат, кто может объявлять дивиденды, какая регулярность платежей и т. д.

Порядок принятия решений и определение размера дивидендов — пожалуй, это самый важный раздел для инвестора, в котором описывается механизм расчета будущих дивидендов и критерии оценки финансовых показателей, на основании которых совет директоров будет давать свои рекомендации.

Ограничения на выплату дивидендов — описывает критерии, которые позволяют компании снизить дивиденды или вовсе отказаться от выплат по результатам отчетного периода.

Список лиц, имеющих право на дивиденды, а также срок и порядок выплат — стандартный раздел, который повторяет законодательные требования ФЗ «Об акционерных обществах».

Информация для акционеров — содержит дополнительные сведения для инвесторов, в том числе где компания размещает текущий документ и публикует информацию о принимаемых решениях относительно дивидендных выплат.

Где узнать о дивидендной политике предприятия

Чаще всего положение о дивидендной политике можно найти на официальном сайте компании в разделе «Инвесторам и акционерам». Для того чтобы быстро найти ссылку на нужную дивидендную политику, обычно достаточно вбить в интернете поисковый запрос следующего вида: «дивидендная политика» + официальное название эмитента.

Кто принимает решение о дивидендных выплатах

Акционерное общество вправе объявлять о дивидендных выплатах по каждому типу акций раз в три месяца: по результатам первого квартала, полугодия, девяти месяцев или отчетного года.

Сначала рекомендацию по размеру выплат дает совет директоров на основании дивидендной политики и текущего положения дел компании. Затем акционеры на общем собрании проводят голосование за или против рекомендации совета директоров. Решение принимается на основании большего числа голосов.

При положительном решении определяется форма и дата выплат, при этом размер дивидендов не может быть выше рекомендованного советом директоров. Порядок выплат дивидендов также регулируется статьей 42 ФЗ «Об акционерных обществах».

При отрицательном решении дивиденды не выплачиваются. Так случилось в мае этого года с дивидендами «Трансконтейнера». Совет директоров компании рекомендовал акционерам утвердить финальные дивиденды по итогам 2019 года в размере 53,27 рубля на 1 акцию, однако акционеры на общем собрании проголосовали против выплаты. Это произошло на фоне ухудшения ситуации на рынке контейнерных перевозок из-за пандемии коронавируса.

Рассмотрим, как принималось решение о дивидендных выплатах в ПАО «Московская Биржа» по итогам 2019 года:

27 марта 2020 года было проведено заседание совета директоров компании, на котором в числе прочих вопросов были приняты следующие решения:

Рекомендовать годовому собранию акционеров компании направить всю чистую прибыль по РСБУ — российские стандарты бухгалтерского учета, — которая за 2019 год составила около 15,7 млрд рублей, а также часть нераспределенной прибыли прошлых лет в размере 2,3 млрд рублей на выплату дивидендов. Таким образом, общая сумма рекомендованных дивидендов составила более 18 млрд рублей или 7,93 ₽ на обыкновенную акцию.

Это составило около 89% чистой прибыли компании по МСФО — международным стандартам финансовой отчетности. А значит, соответствует дивидендной политике компании, которая определяет нижнюю границу дивидендных выплат в 60% от чистой прибыли по МСФО.

Кроме того, совет директоров рекомендовал выплатить дивиденды в денежной безналичной форме, а в качестве даты формирования реестра акционеров — лиц, которые получат выплаты, — утвердить 15 мая 2020 года.

28 апреля 2020 года на собрании акционеров прошло голосование: 1 425 930 414 голосов за и 47 220 против. Таким образом, рекомендованное советом директоров решение утвердили.

Как не пропустить информацию о выплатах и получить дивиденды

Рекомендации совета директоров и итоги голосования акционеров по вопросам дивидендных выплат публикуются на официальном сайте компании и в центре раскрытия корпоративной информации в карточке соответствующего эмитента.

Кроме того, акционерное общество обязано публиковать список вопросов, включенных в повестку дня и не вправе объявлять голосование по тем вопросам, которые не включены в повестку.

Таким образом, о голосовании по вопросам выплаты дивидендов будет известно заранее, а информацию о решении собрания эмитент обязан опубликовать в сети Интернет не позднее 4 рабочих дней с даты его проведения.

Дата закрытия реестра, на которую определяется список лиц, имеющих право на выплату дивидендов, устанавливается не ранее, чем за 10 дней и не позже, чем за 20 дней с даты принятия соответствующего решения.

Важно учитывать, что на Московской бирже действует режим торгов Т+2. Это означает, что после покупки акции должно пройти еще два рабочих дня — без учета выходных и праздничных дней, — чтобы инвестор попал в реестр акционеров, претендующих на дивиденды.

Дата закрытия реестра — это последний день для попадания в список акционеров, которым полагаются дивиденды. Например, если известно, что закрытие реестра намечается в понедельник, то инвестору необходимо купить акции компании в четверг, чтобы оказаться в числе тех, кто получит ее дивиденды. Уточнить дату закрытия реестра конкретного эмитента можно на сайте Московской биржи.

После того как инвестор попал под отсечку, то есть оказался в списке на получение дивидендов, остается дождаться даты выплаты, которая происходит не позднее, чем 25 рабочих дней с даты закрытия реестра.

Ставка налога по дивидендам российских компаний для резидентов РФ составляет 13%. НДФЛ удерживает налоговый агент — депозитарий или брокер, — поэтому на брокерский счет инвестора они поступают уже «очищенными». Эти средства можно сразу направлять на текущие нужды, либо реинвестировать в покупку ценных бумаг.

Больше о том, как читать дивидендную политику и прогнозировать выплаты подробно рассказываем в курсе Учебника Т—Ж «Как зарабатывать на дивидендах».

Запомнить

- Для многих инвесторов важно не только владеть хорошим бизнесом, но и иметь возможность получать с этого пассивный доход. Дивидендные акции позволяют воплотить эту стратегию, а также задействовать эффект сложного процента.

- Дивидендная политика дает возможность инвестору оценить намерения менеджмента компании и спрогнозировать будущие выплаты. Прозрачная политика с четкими критериями расчета дивидендов позволяет делать довольно точный прогноз.

- Акции делятся на две категории: растущие и дивидендные. Среди последних выделяют компании с агрессивной, консервативной и компромиссной дивидендной политикой.

- При анализе фундаментального состояния эмитента стоит обратить внимание на уровень закредитованности компании, а также коэффициенты Payout ratio и DSI.

- Чтобы попасть в реестр акционеров и не пропустить ближайшую выплату дивидендов, необходимо приобрести акцию за 2 рабочих дня до даты закрытия реестра, утвержденной на собрании акционеров компании.