Как проводить фундаментальный анализ

Советы разных экспертов по инвестиционной стратегии часто противоречат друг другу.

На помощь приходит фундаментальный анализ — это независимый метод оценки ценных бумаг и компаний-эмитентов. Расскажу, как его использовать.

Вы узнаете

- Зачем нужен фундаментальный анализ

- От чего зависит стоимость компании и ее ценных бумаг

- Какие есть методы анализа

- Какая у анализа структура

- Как его проводят по этапам

- В каких источниках искать данные

- Как выглядит анализ: подробный пример

- Что по фундаментальному анализу рынка Forex

- Когда анализ неэффективен

- Что почитать по фундаментальному анализу

Зачем нужен фундаментальный анализ

Частным инвесторам — чтобы выбирать ценные бумаги, которые вырастут в цене или по которым эмитенты будут платить стабильно высокие дивиденды.

Крупным инвесторам — чтобы выбирать компании, которые будут стабильно приносить прибыль в будущем. Такие компании выбирают не только для инвестиций, но и для слияний или поглощений. Например, когда несколько сетей розничной торговли объединяются в одну, чтобы увеличить оборот.

Менеджменту компании — чтобы разработать финансовую политику. Понять, как увеличить интерес к компании или как выкуп акций или дополнительная эмиссия повлияет на рынок.

В процессе фундаментального анализа инвестор изучает финансовые и бухгалтерские отчеты компании и пытается определить справедливую стоимость ее ценных бумаг. Если справедливая стоимость ниже текущей рыночной цены — покупать ценные бумаги невыгодно, потому что инвесторы их переоценивают. И наоборот: если справедливая стоимость выше текущей цены — покупать бумаги выгодно, потому что они недооценены.

От чего зависит стоимость компании и ее ценных бумаг

Влияет множество факторов — например, политическая и экономическая ситуация в стране, деятельность конкурентов, финансовое состояние компании. Фундаментальные инвесторы считают, что цена акций успешных компаний растет, а убыточных — падает.

Вот бытовой пример. Олег решил купить холодильник. Возможно, он купит первый попавшийся холодильник, который подходит ему по цене. Или он сначала подберет надежную марку, оценит вместительность холодильной и морозильной камер, класс энергопотребления, размер, гарантийный срок и цвет. И уже после этого будет искать наиболее выгодную цену выбранной модели холодильника. Выбор по параметрам — это и есть фундаментальный анализ холодильников.

Любой экономический фактор, который снижает предложение или увеличивает спрос, приводит к росту цен. И наоборот: любой фактор, который увеличивает предложение или снижает спрос, приводит к росту запасов и снижению цен.

Например, коронавирус в Китае привел к увеличению спроса на медицинские маски — они подорожали. Цена акций медицинских компаний, которые производят маски, тоже выросла. В то же время количество китайских туристических групп по всему миру сократилось до нуля, поэтому турфирмы терпели убытки.

Фундаментальные факторы воздействуют на рынки по-разному. Как правило, одни компании выигрывают, а другие проигрывают.

Кроме запланированных событий и показателей на рынок сильно влияют факторы, которые предсказать заранее невозможно. Такие факторы называют форс-мажорными, или черными лебедями.

Военные конфликты сказываются на финансовых активах по-разному. Например, атака дронов на нефтяные объекты Саудовской Аравии ночью 14 сентября 2019 года подняла цены на нефть на 16—19% за один день. Саудовская Аравия — крупнейший поставщик нефти, и трейдеры беспокоились, что экспорт резко сократится. Как правило, во время военных конфликтов растут акции предприятий военно-промышленного комплекса.

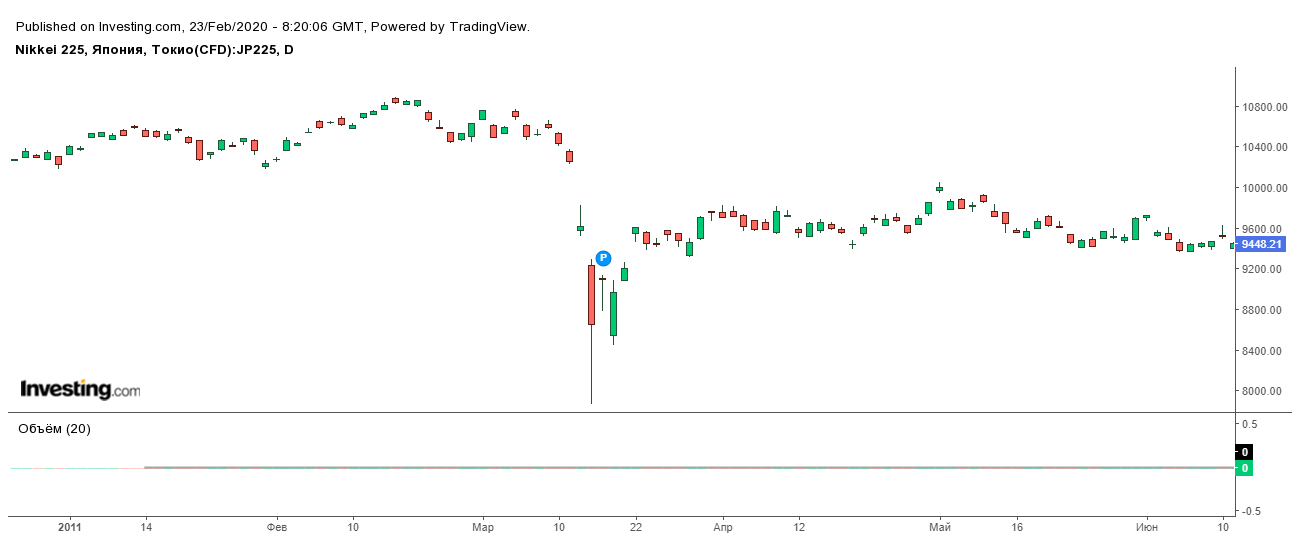

Природные бедствия и техногенные катастрофы. После аварии на атомной электростанции «Фукусима-1» в Японии фондовый индекс Nikkei упал больше чем на 20% за три торговые сессии.

Политическая нестабильность. Акции компании «Русал» 9 апреля 2018 года рухнули на 26% из-за американских санкций. В этот день упали цены всех крупных российских компаний, но «Русал» и En+ Group пострадали больше всех.

Другой пример: нынешний президент США Дональд Трамп активно пользуется соцсетью X. Его посты влияют на цены фондовых и товарных рынков. Например, 25 февраля 2020 года он написал, что коронавирус находится под контролем в США. Американские фондовые индексы отреагировали на такое заявление падением.

Методы анализа

Каждый инвестор может проводить фундаментальный анализ по-своему. Но есть классические методы, которыми пользуются чаще всего.

Метод сравнения. Компанию сравнивают с аналогичными предприятиями в отрасли. Главное, чтобы у компании-эталона была справедливая оценка акций. Этот метод используют, когда изучают финансовые мультипликаторы.

Сезонность. Цены на фондовом рынке растут и падают из-за цикличности производственных, погодных и общественных процессов. Например, в декабре и январе цены на акции часто растут, потому что растут расходы в потребительском секторе, компании расплачиваются с поставщиками, закрывается налоговый период. Финансовые показатели в различных отраслях улучшаются.

На американском рынке даже появилась такая примета: если акции мелких компаний растут в январе быстрее акций крупных компаний, аналитики считают, что год будет хороший. Это явление назвали «эффектом января». Стивен Б. Акелис в своей книге «Технический анализ от а до я» пишет, что с 1950 по 1993 год «эффект января» подтверждался 38 раз из 44, то есть в 86% случаев.

Дедукция и индукция. При индуктивном методе инвестор опирается на прошлые данные о компании, анализирует отдельные факты и находит зависимость между различными показателями компаний. При индукции инвестор движется от частного к общему, то есть отдельные характеристики компании может перенести на всю отрасль. Например, мультипликатор P/E крупнейших российских нефтяных компаний составляет 5—6 — этот показатель можно рассматривать в качестве среднего по нефтегазовой отрасли РФ.

При дедукции инвестор переходит от общего к частному, то есть он может распространить все характеристики отрасли на конкретные компании. Иногда в качестве общего суждения выдвигаются какие-то новые научные идеи. Например, новые технологии добычи полезных ископаемых из залежей сланцевых пород снизили стоимость нефти и газа, потому что их стали добывать больше. Цены акций компаний нефтегазового сектора тоже снизились.

Метод корреляции — это измерение зависимости объектов друг от друга. Когда изменяется один, изменяется и другой.

Коэффициент корреляции может быть от 1 до −1. При корреляции, близкой к 1, цены акций коррелирующих компаний двигаются в одну сторону. При корреляции, близкой к −1, цены акций коррелирующих компаний двигаются в разные стороны. Если коэффициент близок к нулю, значит, связи между активами нет. Коэффициент корреляции может меняться со временем.

Инвесторы выбирают ценные бумаги с отрицательной корреляцией, чтобы диверсифицировать портфель: чтобы одновременно не падали цены всех акций.

Группировка и обобщение. В этом методе инвестор делит показатели компании на группы по какому-то одному или нескольким признакам и анализирует их. Один из примеров группировки — бухгалтерский баланс компании. Показатели сведены в двустороннюю таблицу, в которой видны хозяйственные средства предприятия и их источники.

Структура фундаментального анализа

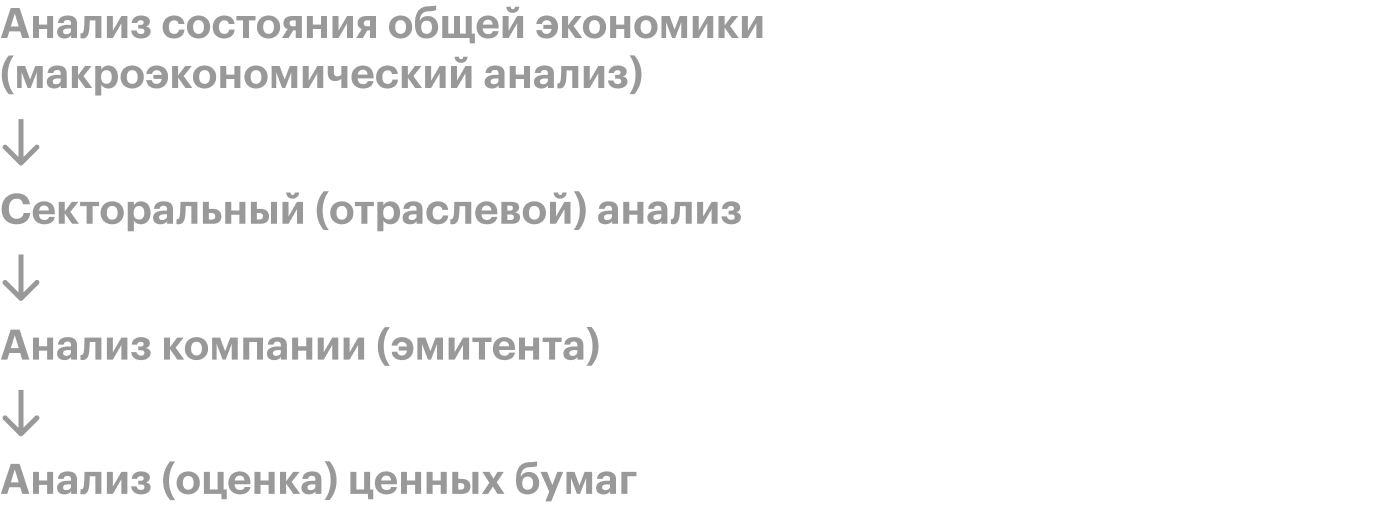

Фундаментальный анализ изучает не только компанию и отрасль, в которой она работает, но и политические и экономические факторы. Классическая структура состоит из четырех основных этапов. Как правило, целиком ее используют институциональные инвесторы с большим штатом аналитиков.

Институциональные инвесторы обычно проводят оценку «сверху вниз». Частные инвесторы чаще всего проводят оценку «снизу вверх» и больше внимания уделяют анализу ценных бумаг эмитента, чем отраслевому и макроэкономическому анализу.

Этапы анализа

Портфельные инвесторы могут пропустить общие этапы и анализировать только компанию и ее ценные бумаги.

Анализ экономической ситуации в целом. Инвестор оценивает состояние национальной экономики, политическую ситуацию в мире и в стране и то, как она влияет на инвестиции. Например, при общем экономическом анализе инвестора интересует, что будет с процентными ставками, с уровнем потребления и с реальными доходами населения.

Анализ отдельной отрасли. На этом этапе инвестор оценивает конкуренцию в выбранной отрасли и влияние иностранного капитала. Нужно учитывать, на каком этапе жизненного цикла находится отрасль, потому что финансовые коэффициенты на разных стадиях цикла отличаются.

Анализ отдельной компании — это наиболее важный этап для частного инвестора. Здесь он изучает фундаментальную стоимость компании и ее финансовые коэффициенты. Инвестор предполагает, что:

- компания не прекратит существовать и не сменит род деятельности;

- у компании есть внутренняя стоимость и текущая стоимость может не совпадать с внутренней, потому что рынок может быть неэффективен;

- в среднесрочной или долгосрочной перспективе рынок признает внутреннюю стоимость компании.

Фундаментальную стоимость компании инвестор оценивает по прибыли, дивидендам, темпам роста, соотношению заемного и собственного капитала. На этом этапе он рассчитывает свободный денежный поток, проводит анализ рентабельности капитала и пытается спрогнозировать темпы роста компании.

Для анализа ценности компании инвестор изучает ее деятельность, репутацию, технологии, которые применяет компания, и качество управления. Эти факторы влияют на ценность компании в глазах всех инвесторов.

Финансовые коэффициенты компании инвестор сравнивает с данными компаний-конкурентов и средними данными по отрасли. Особое внимание обычно уделяют показателям прибыльности, ликвидности и финансовой устойчивости.

Анализ стоимости ценных бумаг инвестор проводит на последнем этапе. Существуют различные методы оценки их стоимости: например, сравнительный анализ, затратный подход, доходный подход, расчет дисконтированного денежного потока. Считать вручную необязательно, можно взять готовые данные на аналитических порталах, например на «Кономи».

Если расчетная цена бумаг выше текущей, то у них есть потенциал роста. Если ниже — значит, ценные бумаги сейчас переоценены и могут подешеветь в будущем.

В каких источниках искать данные для анализа

Инвесторы используют открытые источники для анализа публичных компаний. Информацию можно найти на сайтах компаний, новостных и аналитических ресурсах, например «Инвестинг-ком», «Блумберг» или «Макротрендс».

Финансовые новости и аналитика включают свежую информацию о мировых финансовых рынках и компаниях. На новостных сайтах публикуют курсы валют, информацию об итогах биржевых торгов, прогнозы аналитиков. На аналитических порталах инвестор может найти существенные факты о компаниях и состоянии экономики.

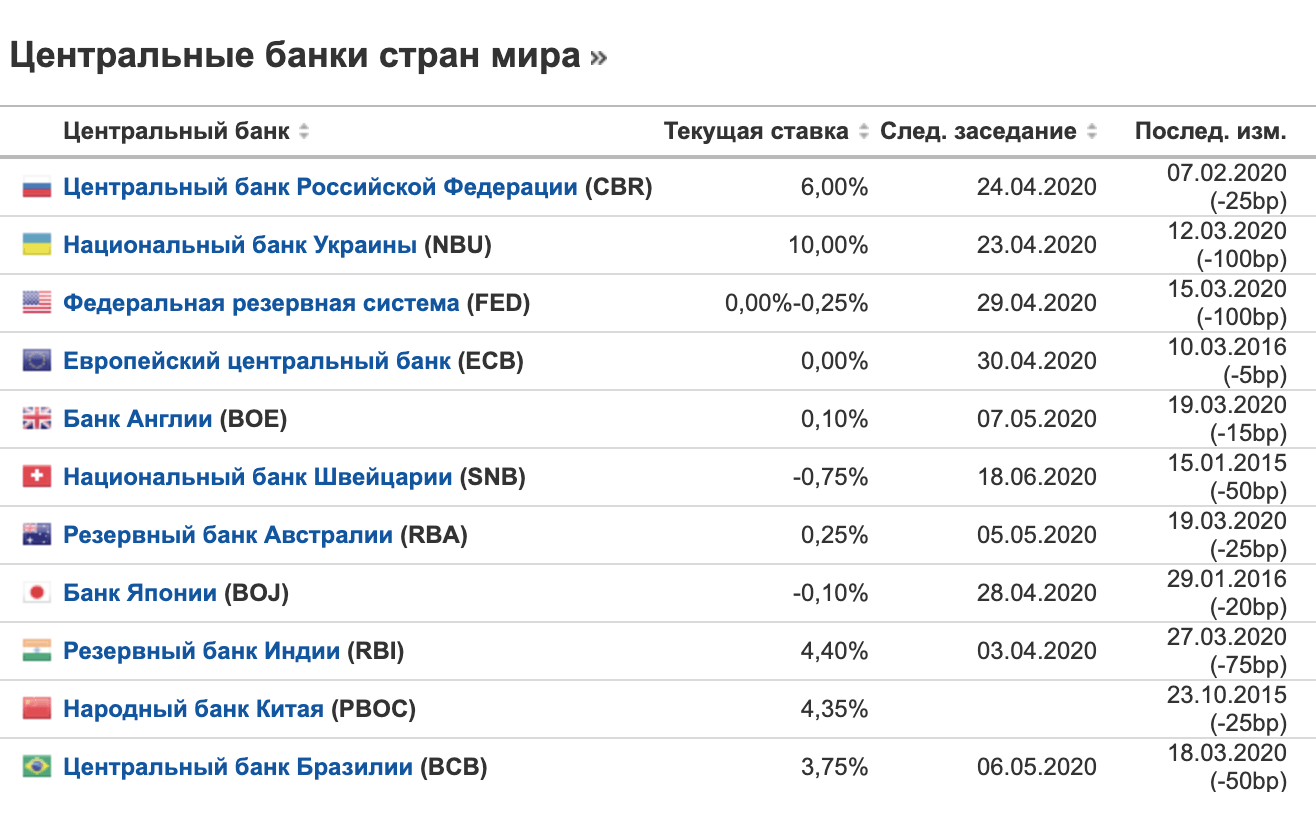

Ставки центральных банков. Изменение процентных ставок — это основной инструмент денежно-кредитной политики. Центральные банки таргетируют инфляцию с помощью ключевой ставки, укрепляют или ослабляют национальную валюту и влияют на ставки коммерческих банков.

Если ставка снижается, инвесторы забирают деньги с банковских вкладов и ищут более высокую доходность на фондовом рынке. Если ставка растет, инвесторы предпочитают стабильные и защищенные банковские вклады и инвестируют меньше. Ставки центральных банков можно найти на их сайтах и на новостных ресурсах.

Интервенции валютного рынка — это операции центральных банков с национальной валютой для изменения ее курса. Когда центральный банк покупает национальную валюту, а иностранные продает, курс национальной валюты растет, и наоборот. Курс рубля влияет на прибыль компаний-экспортеров и на стоимость их ценных бумаг.

Как правило, центральные банки используют валютные резервы для таких операций. Информацию об операциях центральных банков также можно найти на их сайтах.

Показатели макроэкономики позволяют оценить состояние экономики страны в числах. Еще их называют макроэкономическими индикаторами. Основные макроэкономические индикаторы: ВВП, инфляционные показатели, безработица и другие. Эти данные выходят по графику, их публикуют крупнейшие новостные и аналитические ресурсы.

Экономический календарь. Справочные порталы публикуют график экономических событий на неделю вперед. В экономическом календаре события разбиты по времени и странам. Наиболее важные события выделены закрашенными символами: если закрашены все три — значит, новость очень важная. Еще можно посмотреть изменение показателей по сравнению с прошлыми данными.

Обычно календари включают прогнозы. Если финансовый показатель меньше прогнозного значения, трейдеры воспринимают это негативно. И наоборот: если показатель выше прогноза — рынок растет.

Кроме экономических календарей есть еще календари инвестора. Их публикуют брокеры и эмитенты. В таком календаре указаны даты закрытия реестров, выплаты дивидендов и даты выхода отчетности компаний. Наиболее важные события в календаре инвестора тоже выделены.

Финансовые и бухгалтерские отчеты компаний. На сайте публичных компаний инвестор может найти финансовые и бухгалтерские отчеты, информацию о дивидендной политике, календарь основных событий и другую полезную информацию. Обычно компании делают на своем сайте целый раздел «Акционерам и инвесторам», чтобы увеличить прозрачность и доступность информации. Также вся информация, которую эмитенты российского рынка ценных бумаг обязаны раскрывать, есть на сайте «Интерфакс — Центр раскрытия корпоративной информации».

Пример использования фундаментального анализа

Классический фундаментальный анализ частному инвестору проводить сложно и долго. Для этого придется изучить отчетность компании, сравнить ее показатели со средними по отрасли и с показателями компаний-конкурентов. Также необходимо учесть экономические и политические риски.

Фундаментальный анализ кажется сложным, потому что этапов много и непонятно, как их провести в жизни. Фундаментальный анализ нужен для выбора надежных и прибыльных ценных бумаг, поэтому его можно упростить без потери качества. Например, сначала определить стиль инвестирования.

Инвестирование в рост. Инвесторы ищут компании с устойчивым высоким ростом прибыли на протяжении нескольких лет. Коэффициент P/E может быть достаточно высоким в сравнении с другими компаниями в отрасли. P/E показывает отношение текущей стоимости компании к ее чистой прибыли и помогает оценить, за какое время компания сможет себя окупить.

Цены акций очень волатильны, то есть в течение одного торгового дня могут меняться на несколько процентов. EPS растет на 15—20% в год вместе с ценой акций. EPS — это чистая прибыль на одну обыкновенную акцию. Рыночная доля таких компаний растет из-за агрессивного управления, новых технологий или сильного бренда.

У компаний роста может и не быть прибыли. Инвесторы покупают такие ценные бумаги, потому что считают, что компания недооценена и в будущем стоимость активов сильно вырастет.

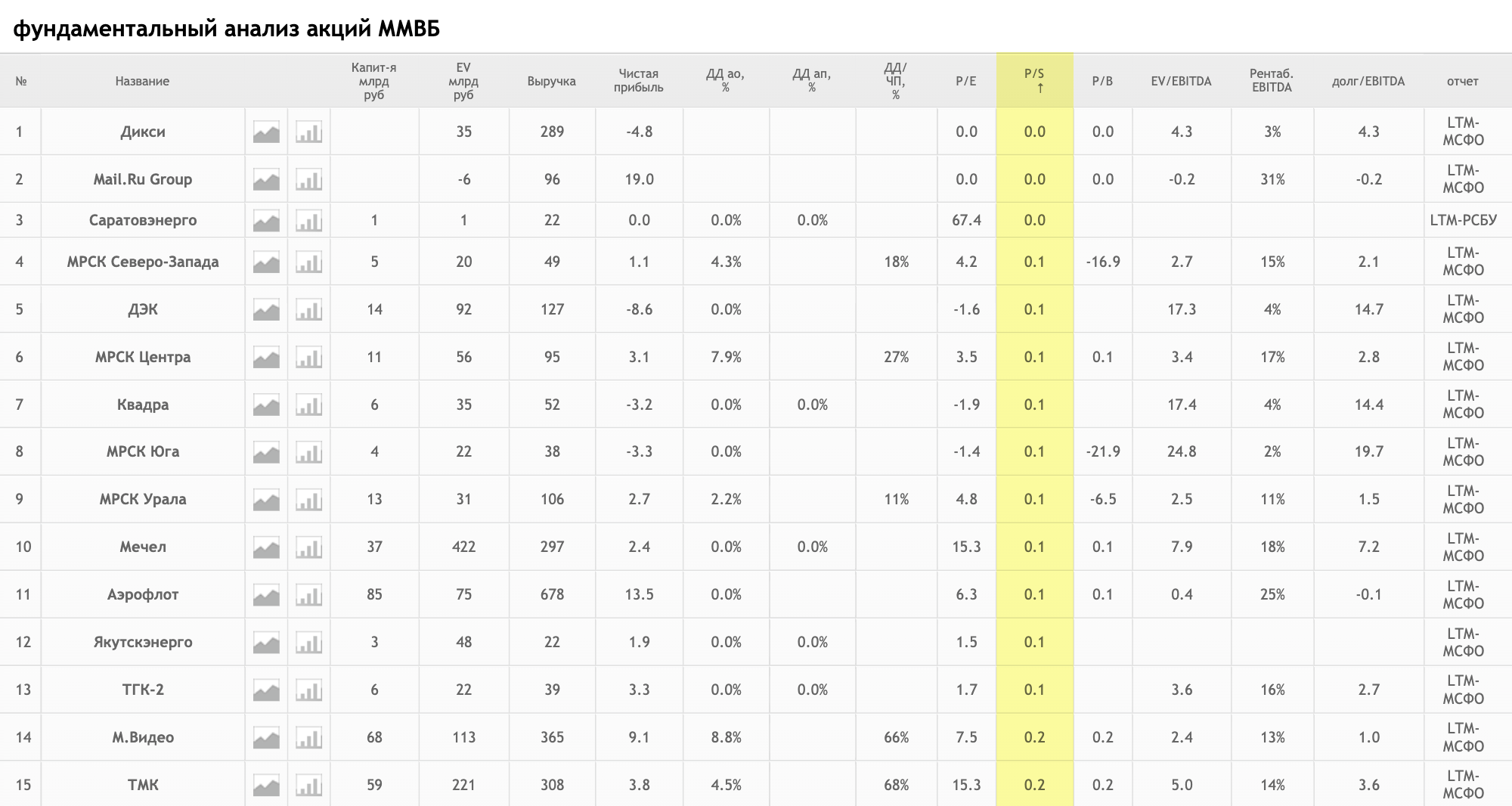

Инвестирование в стоимость. Инвесторы ищут недооцененные компании с низкими мультипликаторами P/E, P/S, P/BV. P/S — это отношение капитализации к выручке, хорошо, если показатель меньше 2. P/BV — это отношение стоимости компании к ее капиталу, хорошо, если этот показатель меньше 1. Цены акций таких компаний могут значительно вырасти в будущем, но сейчас доходность может быть небольшая.

Это могут быть крупные компании с высокой рентабельностью. Темпы роста мультипликаторов P/E и сам P/E недооцененных компаний должны быть ниже средних по отрасли и по рынку. Недооцененные компании можно поискать на «Смартлабе», если отсортировать нужные коэффициенты.

Фундаментальное инвестирование. Инвесторы ищут компании с недооцененными активами, то есть основной упор делают на инвестирование в физические активы предприятия. В балансе таких предприятий мало обязательств и много денежных средств. Коэффициенты P/E, P/BV низкие. Акции низковолатильные, доходность тоже не очень высокая.

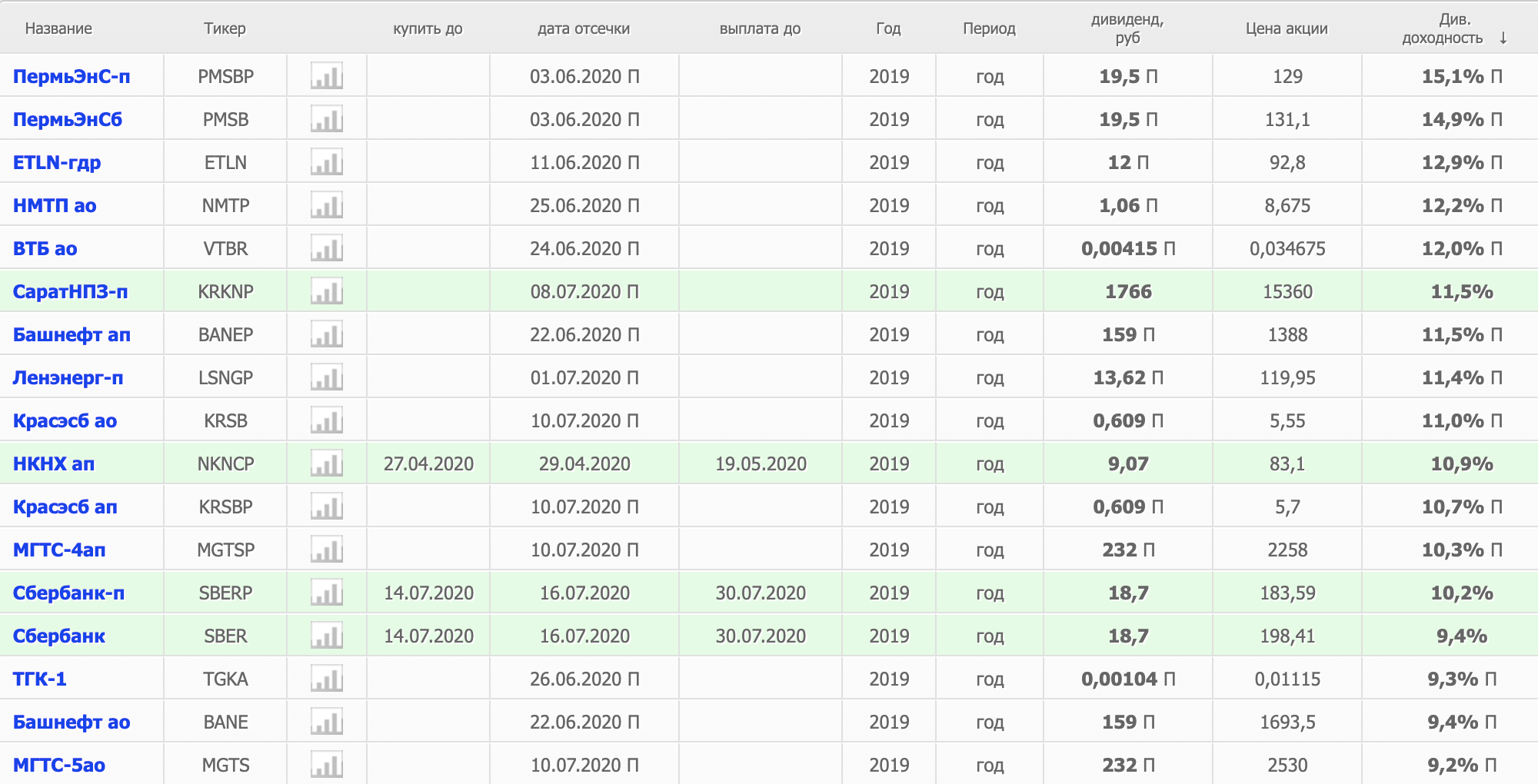

Инвестирование в доход. Инвесторы выбирают крупные компании с устойчивыми и высокими дивидендами. Инвесторы оценивают динамику дивидендных выплат за прошлые периоды.

Сами акции низковолатильные, их курсовая стоимость обычно резко не растет, но дивиденды высокие и растут. Дивидендную доходность можно найти в календаре инвестора — их публикуют брокеры и аналитические порталы, например «Смартлаб».

Копирование стратегии. Еще один упрощенный вариант фундаментального анализа — копирование стратегии известного инвестора или ПИФа. При копировании инвестор не проводит фундаментальный анализ самостоятельно, а пользуется результатами работы специалистов.

Чтобы повторить стратегию известного инвестора, придется прочитать его книги или интервью, потому что детали можно найти только в первоисточниках.

Например, Уильям О’Нилл разработал систему выбора акций CAN SLIM. Американская ассоциация частных инвесторов считает эту инвестиционную стратегию одной из лучших. Каждая из семи букв названия — это одна из характеристик акций. В любое время всем характеристикам отвечают менее 2% акций американского фондового рынка.

Вот характеристики акций по О’Ниллу:

- Current earning per share — квартальная прибыль на акцию — должна быть выше, чем в предыдущем периоде, на 20—50%.

- Annual earning — прибыль за год — должна расти на протяжении как минимум 5 лет.

- New — новизна в чем-то. Это может быть новый продукт, новая технология, новый менеджмент — то есть какой-то фундаментальный катализатор. Новый максимум цены акций тоже относится к новизне.

- Supply demand — количество акций в обращении и спрос на них. В первом издании своей книги О’Нилл предпочитал акции компаний с небольшой капитализацией. Но в последующих изданиях он писал, что необязательно выбирать акции именно таких компаний. Просто они более волатильны и могут вырасти в цене больше, поэтому покупать их выгоднее.

- Lider or laggard — лидер или отстающий по отрасли. Для этого показателя рассчитывают коэффициент, который сравнивает цену акций с ценами лучших акций или с отраслью или рынком в целом. О’Нилл предлагает покупать только акции с коэффициентом более 80%.

- Institutional partnership — институциональные инвесторы. О’Нилл хочет, чтобы акции компании держали как минимум 10 крупных фондов.

- Market directional — общее направление рынка. Важно, чтобы при покупке акций рынок не вступал в медвежью стадию — когда цены акций отдельных компаний и целых отраслей продолжительное время снижаются. Также на этом этапе можно обращать внимание на динамику учетных ставок: если они растут, на рынке могут возникнуть осложнения. Во время медвежьих фаз инвесторам стоит быть вне рынка.

Фундаментальный анализ рынка Forex

Как правило, его используют валютные спекулянты, которые зарабатывают на изменениях курсов валют. Цены валютных пар очень зависят от новостей и экономической статистики.

Новости бывают случайные и прогнозируемые. Прогнозируемые новости публикуют на новостных порталах по графику. Например, в первую пятницу каждого месяца выходит отчет США о занятых в несельскохозяйственном секторе. Чем лучше цифры, тем устойчивее курс доллара по отношению к другим валютам.

Факторы политического характера — это, например, выборы президента, войны, революции. Вот курс британского фунта по отношению к американскому доллару упал более чем на 8% за день после решения о выходе Великобритании из Евросоюза 23 июня 2016 года: трейдеры и инвесторы боялись экономического спада.

Факторы экономического характера бывают ожидаемые и случайные. Ожидаемые выходят по графику — это данные по экономическому росту, инфляции, безработице. Случайные выходят неожиданно: например, 16 декабря 2014 года курс рубля по отношению к доллару США упал более чем на 10%, потому что ЦБ резко поднял ключевую ставку на 6,5 процентных пункта. После этого рубль укрепился.

Когда анализ неэффективен

Фундаментальный анализ не может учесть все факторы. Например, засуха может повлиять на урожай и на цену акций сельскохозяйственных компаний. Не все существенные факты об экономике и отрасли известны частному инвестору, а те, которые известны, можно интерпретировать по-разному.

Критика фундаментального анализа связана с его субъективностью и тем, что в анализе используется информация, которая уже известна всем инвесторам. Если информация известна всем, вряд ли от нее можно получить преимущество.

Кроме того, нет никаких гарантий, что недооцененные акции рынок оценит справедливо в будущем. Компании могут приукрасить отчетность, из-за этого инвестор может неправильно оценить справедливую стоимость акций. А непубличные компании вообще не предоставляют инвесторам необходимую для анализа отчетность.

Сам процесс фундаментального анализа очень трудоемкий и долгий. Он рассчитан на большой горизонт инвестирования — использовать фундаментальный анализ для краткосрочной или внутридневной торговли сложно.

Книги по фундаментальному анализу

По фундаментальному анализу можно найти учебные пособия и книги известных инвесторов.

Например, учебник «Фундаментальный анализ на рынке ценных бумаг» коллектива авторов Высшей школы экономики или «Финансовая отчетность для руководителей и начинающих специалистов» Алексея Герасименко. В учебниках авторы подробно пишут о финансовых коэффициентах и их интерпретациях. Но читать учебники скучно — лучше использовать их как справочники и обращаться только к нужным разделам.

Книги известных инвесторов читаются легче. Как правило, авторы рассказывают о личном успешном опыте инвестирования и методах выбора ценных бумаг. Например, можно прочитать «Анализ ценных бумаг» Бенджамина Грэма и Дэвида Додда, «Разумный инвестор» того же Грэма или «Метод Питера Линча» одноименного автора.

Любопытные идеи можно найти в интервью с топ-трейдерами и инвесторами, которые собраны в книге «Биржевые маги» Джека Швагера. Некоторые трейдеры подробно рассказывают о макроэкономических факторах, а некоторые критикуют фундаментальный анализ.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique