Как стать самозанятым в 2026 году

Самозанятый — это человек, который работает на себя без работников по трудовым договорам и применяет налоговый режим «Налог на профессиональный доход» — НПД.

Расскажу все про самозанятость: зачем и как ее оформлять, кто может перейти на НПД, как принимать платежи от клиентов, как отказаться от самозанятости, если наработался.

Что вы узнаете

Зачем оформлять самозанятость

Это позволяет человеку без проблем легализовать небольшой бизнес или обелить подработки и не переживать насчет возможных претензий налоговой. НПД — это суперпростой налоговый режим, который призван вывести из тени тех, кто работает на себя и не платит налоги, потому что это дорого и хлопотно. Регистрация в качестве самозанятого позволяет подтвердить свой заработок — например, для кредита или визы.

Кто такие самозанятые

Это люди со статусом ИП или без, которые зарегистрировались как плательщики налога на профессиональный доход. Самозанятость — неофициальный термин, в законе его нет.

Закон о самозанятых. Это закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима НПД». Документ подробно расписывает, кто и как может стать самозанятым, какие есть ограничения и правила.

Регионы проведения эксперимента. Вся Россия, включая город Байконур.

Разница между ИП и самозанятым. Это несравнимые понятия. ИП — статус человека, позволяющий вести коммерческую деятельность без регистрации компании. А самозанятость — налоговый режим, один из многих. Платить НПД может как человек со статусом ИП, так и без, правила одинаковые. Но ИП также доступны другие налоговые режимы, например УСН или патент. А вот самозанятый без статуса ИП применять их не может.

Разница между ИП и самозанятым

| ИП | Самозанятый | |

|---|---|---|

| Регистрация | Документы можно подать лично в налоговую, МФЦ, нотариусу или через интернет. Если подаете лично в налоговую, то придется заплатить госпошлину — 800 ₽. Срок регистрации — 3 рабочих дня | Только удаленная регистрация. Нет госпошлины. Заявление рассматривают до 6 рабочих дней, по факту — в течение часа |

| Какие налоги платит при ведении бизнеса | Зависит от системы налогообложения | Только НПД |

| Налоговая отчетность | Есть, кроме АУСН и патента | Нет |

| Работники | Можно нанять | Нельзя нанимать |

| Онлайн-касса | В большинстве случаев нужна, но есть исключения | Не нужна |

| Обязательные страховые взносы за себя | Есть | Нет |

Разница между патентной системой и НПД. Сравнение актуально, только когда бизнес ведет ИП. Человеку без такого статуса патент недоступен.

Режим НПД не привязан к конкретной деятельности. Например, самозанятый юрист сдает квартиру: он платит налог на профессиональный доход с денег, которые получает и от клиентов, и от квартиросъемщиков. Так можно.

А вот ИП берет под конкретную деятельность. Нельзя купить патент на ремонт компьютеров и пользоваться им, чтобы работать парикмахером .

Другое важное различие: если платить НПД, можно работать в любой точке России и даже за границей. А с патентом так не получится: он действует только в регионе выдачи.

Допустим, предприниматель получил патент в Ростовской области, чтобы заниматься ремонтом квартир. Но у него появился клиент из Москвы. Работать с ним по ростовскому патенту нельзя — нужно докупить московский. Либо придется совмещать патентную систему налогообложения, например, с УСН и отдельно платить налог с доходов из другого региона.

Есть и другие отличия — вот полный список.

Разница между патентной системой и НПД для ИП

| Патентная система налогообложения | НПД | |

|---|---|---|

| Можно ли совмещать режим с другими | Можно, кроме АУСН | Нет |

| Виды деятельности | Есть перечень разрешенной деятельности. Один патент — один вид деятельности | Любая, кроме запрещенной. Один статус на все виды деятельности |

| Срок действия | 1—12 месяцев, но не дольше календарного года | Бессрочно |

| Налоговая ставка | 6% с потенциального дохода, который устанавливает регион | 4 или 6% с реального дохода |

| Ограничение по доходу в год | 60 млн рублей | 2,4 млн рублей |

| Работники | До 15 человек | Нельзя нанимать |

| Налоговый учет | Книга учета доходов | Нет |

| Налоговые декларации | Нет | Нет |

| Онлайн-касса | Нет, кроме видов деятельности из п. 2.1 ст. 2 закона № 54-ФЗ | Нет |

Как работает самозанятость

Со своих профессиональных доходов вы платите только НПД, а не НДФЛ. Если индивидуальный предприниматель перешел в ряды самозанятых, он освобождается от фиксированных и дополнительных страховых взносов за себя и налога, которые пришлось бы отдавать на других режимах.

НПД нужно платить только за месяцы, когда был доход: ничего не заработал — нет и налога.

Налоговая ставка зависит от того, кто вам заплатил:

- 4%, если деньги поступили от человека без статуса ИП;

- 6% с платежей от организаций и ИП .

Налоговые ставки действуют до конца 2028 года, когда должен завершиться эксперимент. На все это время они зафиксированы — государство не вправе их повышать .

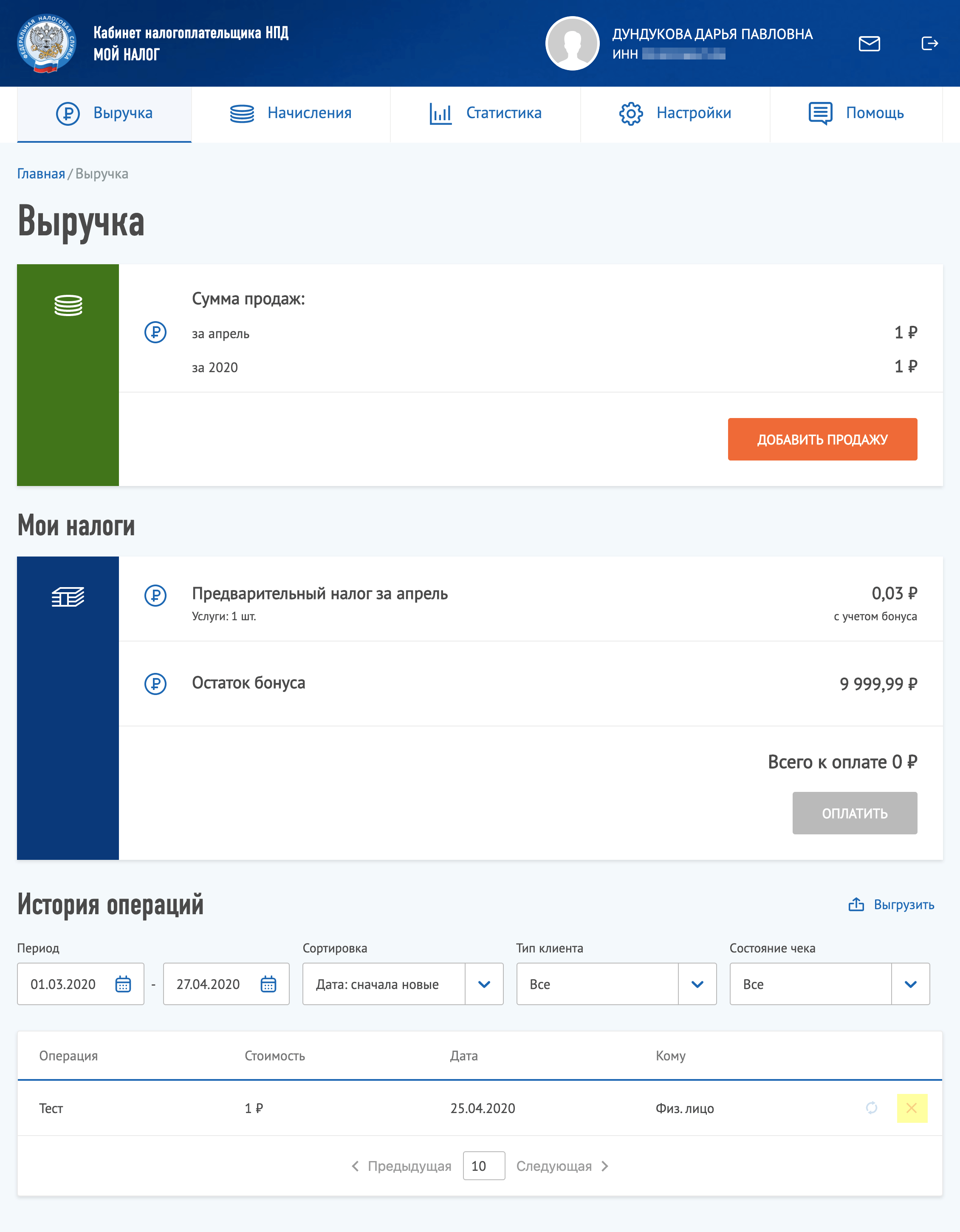

Налоговый вычет. Государство дает самозанятым специальный бонус — вычет, который снижает налоговую ставку. С учетом вычета ставка по платежам от физлиц без статуса ИП — 3%, от юрлиц и ИП — 4% .

Бонус будет действовать, пока не сэкономите 10 000 ₽ на налоге. После этого ставки навсегда вернутся к стандартному размеру — вычет дают один раз.

Если стать плательщиком НПД, потратить часть вычета, потом прекратить статус и позже вновь зарегистрироваться, неиспользованная часть бонуса восстановится. Срок, в течение которого его можно потратить, законом не ограничен. Например, я стала самозанятой 21 апреля 2024 года, но в январе 2025 у меня еще осталась часть вычета — 763 ₽.

Мобильное приложение и личный кабинет плательщика НПД знают, что вам положен бонус, они сами его применят и все рассчитают.

В Т—Ж есть подробный разбор о том, как работает вычет для самозанятого.

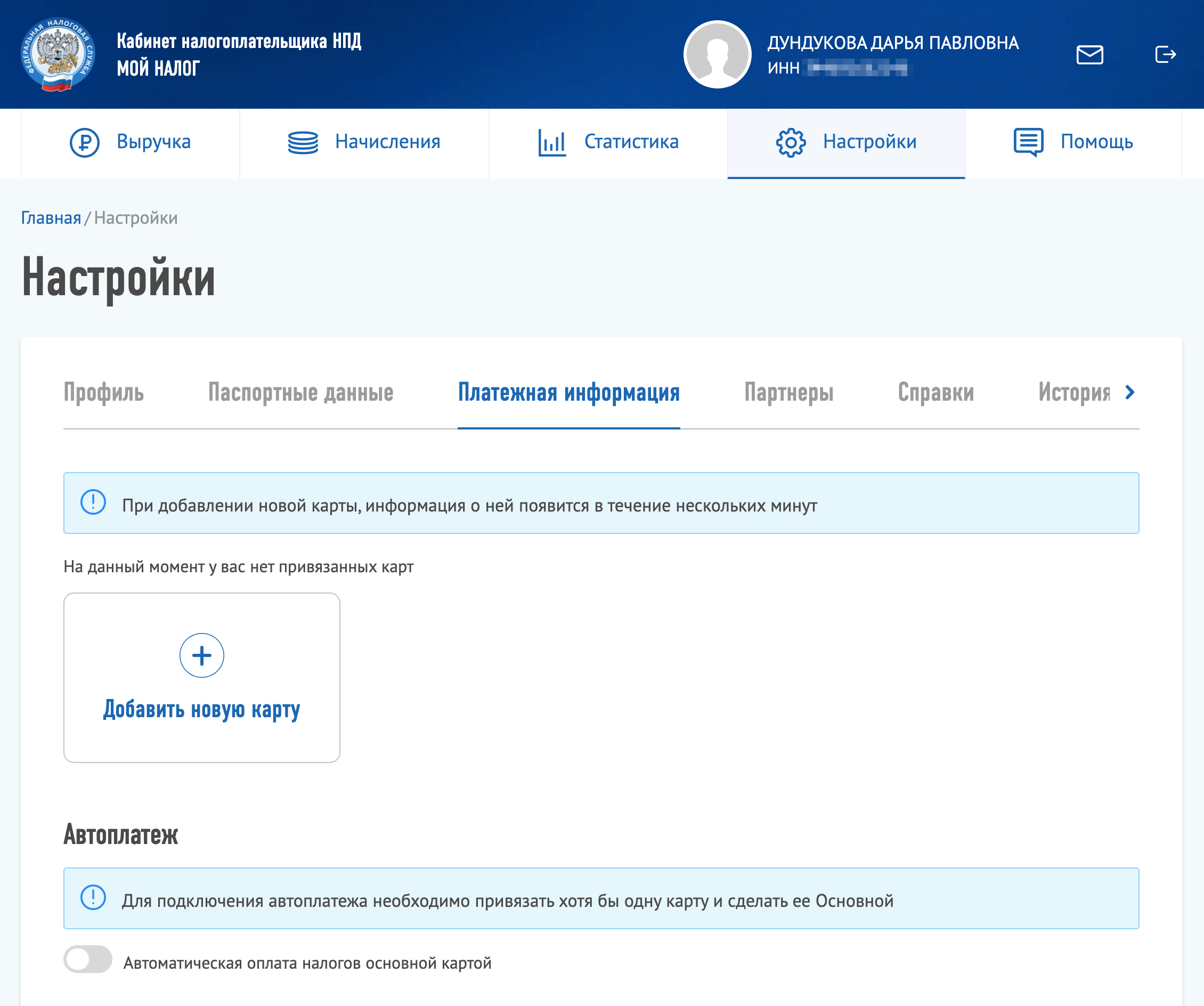

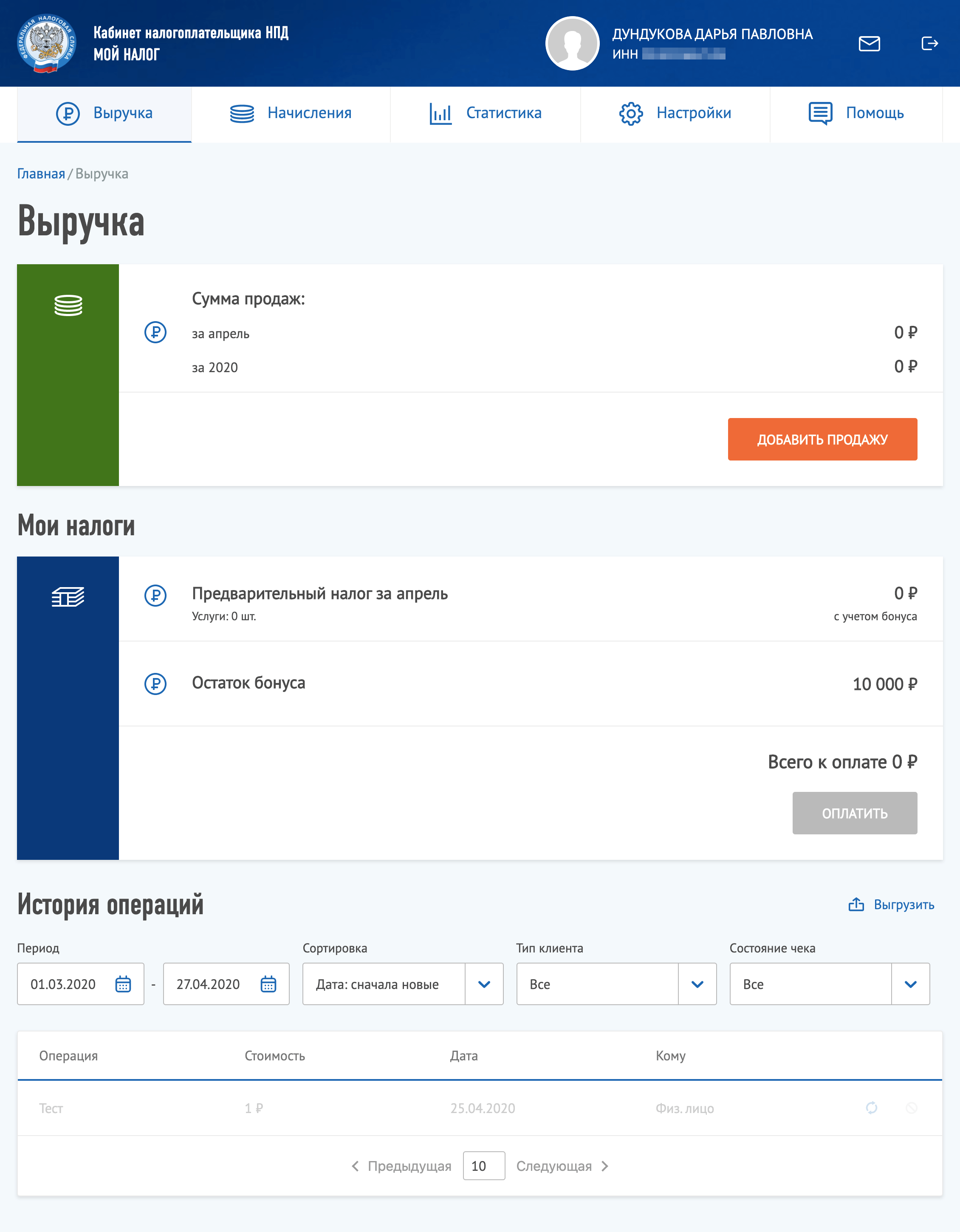

Как самозанятый взаимодействует с налоговой. Плательщикам НПД не нужно лично посещать налоговую инспекцию. Зарегистрироваться, получать уведомления, формировать справки, выставлять счета, платить налог — все это можно делать дистанционно через мобильное приложение «Мой налог» либо в личном кабинете плательщика НПД. Обратите внимание: в обычном онлайн-кабинете налогоплательщика на сайте ФНС таких функций нет, поэтому нужно зайти именно в специальный сервис для самозанятых.

Налоговая база и период. Налоговая база для НПД — это весь доход от профессиональной деятельности .

Вы должны фиксировать, сколько денег получили от физлиц без статуса ИП, а сколько — от организаций и предпринимателей, поскольку налоговая ставка для этих доходов разная.

Налоговый период — это промежуток времени, по окончании которого мобильное приложение или личный кабинет определяют, сколько заработал плательщик, и рассчитывают налог. Для самозанятых это календарный месяц: январь, февраль, март и так далее .

Предположим, что Иван — фотограф на НПД. В апреле он провел три семейные фотосессии — получил по 5000 ₽ за каждую — и одну корпоративную за 10 000 ₽.

Налоговая база по платежам от физлиц без статуса ИП: 5000 ₽ × 3 фотосессии = 15 000 ₽. Налоговая ставка — 4%.

Налоговая база по платежам от организаций: 10 000 ₽. От этой суммы Иван отдаст государству 6%.

НПД за апрель: 15 000 ₽ × 4% + 10 000 ₽ × 6% = 1200 ₽.

А если у Ивана еще остался вычет, то налог будет еще меньше: 15 000 ₽ × 3% + 10 000 ₽ × 4% = 850 ₽.

Для первого и последнего месяца самозанятости есть свои правила. Первый налоговый период длится со дня постановки на учет до конца следующего месяца. А последний — от начала месяца до дня снятия с учета.

Если самозанятый получил статус и прекратил его в том же месяце, налоговым периодом будет время, пока он был плательщиком НПД .

Иван встал на учет 15 января. Первый раз он заплатил налог в марте — за половину января и весь февраль. Это его первый налоговый период. Свой статус Иван прекратил 10 мая того же года. Его последний налоговый период — с 1 по 10 мая.

Если бы Иван стал самозанятым 15 января, а прекратил статус 25 января, его налоговым периодом было бы время с 15 по 25 января.

На НПД не нужно ничего вычислять самому: мобильное приложение или личный кабинет все посчитают и пришлют уведомление с суммой до 12-го числа месяца, который следует за истекшим. Перечислить налог нужно до 28-го числа того же месяца.

Иван зарегистрировался в январе, поэтому получит первое уведомление от приложения до 12 марта. До 28 марта он должен уплатить НПД за часть января и февраль. Следующее уведомление придет ему до 12 апреля, а налог за март при наличии доходов в этом месяце он заплатит до 28 апреля.

Если налог меньше 100 ₽, то приложение или личный кабинет не пришлет уведомление — эта сумма просто добавится к НПД за следующий период.

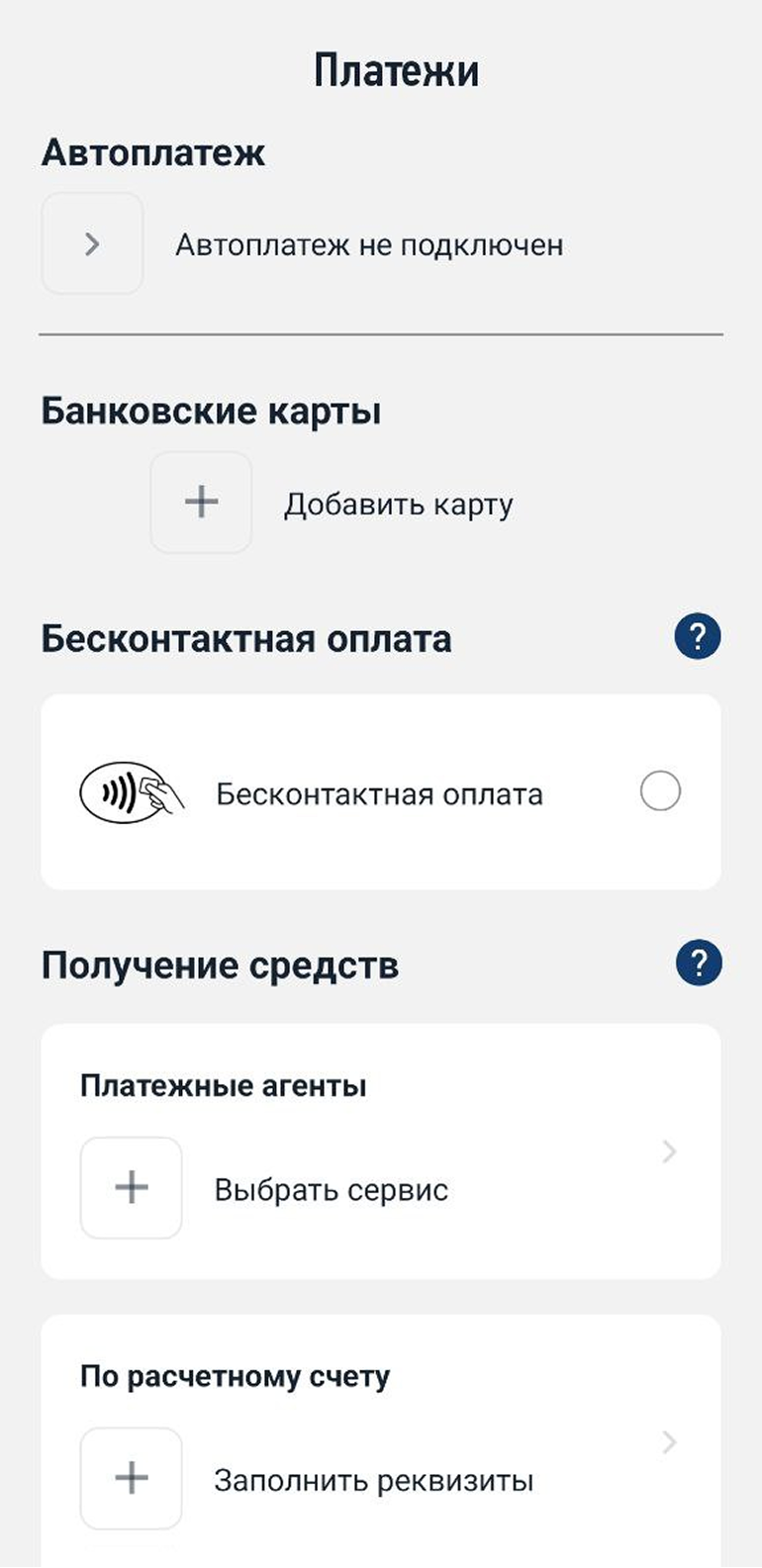

Держать сроки в памяти необязательно: в приложении «Мой налог» или в личном кабинете самозанятого можно настроить автоплатеж с банковской карты. Тогда до 28-го числа банк будет сам переводить деньги в уплату налога.

Страховые взносы. Важное преимущество самозанятости — не надо платить обязательные страховые взносы за себя.

Если ИП перешел в самозанятые, он тоже не платит взносы за время, пока применяет НПД. А вот за период до самозанятости и после нее платить нужно .

Например, предприниматель перешел на НПД 1 апреля, а потом передумал и отказался от этого статуса 1 декабря. Тогда до 28 декабря этого же года он должен заплатить фиксированную часть взносов за январь, февраль, март и декабрь — те месяцы, когда не был самозанятым .

А дополнительные взносы в ПФР — 1% от доходов свыше 300 000 ₽ — надо заплатить до 1 июля следующего года. Причем в расчет пойдут все доходы предпринимателя за год, включая период, когда он работал на НПД.

Самозанятый может платить взносы на свою будущую пенсию, если захочет. Для этого надо подать заявление в Социальный фонд и до 31 декабря внести нужную сумму — сделать все это можно в приложении «Мой налог». Чтобы 2025 год полностью засчитался в страховой пенсионный стаж, нужно заплатить 59 241,6 ₽.

Часть налога на профессиональный доход автоматически уходит на ОМС. Поэтому у плательщика НПД будет полис ОМС и право на бесплатную медпомощь .

Работа с ИП и организациями. На НПД выгоднее принимать деньги от людей без статуса ИП, чем от организаций или предпринимателей: ставка налога ниже. В остальном нет разницы, с кем работать.

Но для самих ИП и юрлиц разница есть. Если они платят деньги обычному человеку по трудовому или гражданско-правовому договору, должны удерживать и перечислять в налоговую НДФЛ — от 13 до 22% от его доходов . А еще — платить за него страховые взносы, причем из своего кармана, и сдавать отчетность. Это сложно, дорого и неудобно.

А самозанятый сам платит за себя налог, и взносов у него нет. Заказчик может просто перевести ему деньги, получить от него чек и ни о чем больше не беспокоиться.

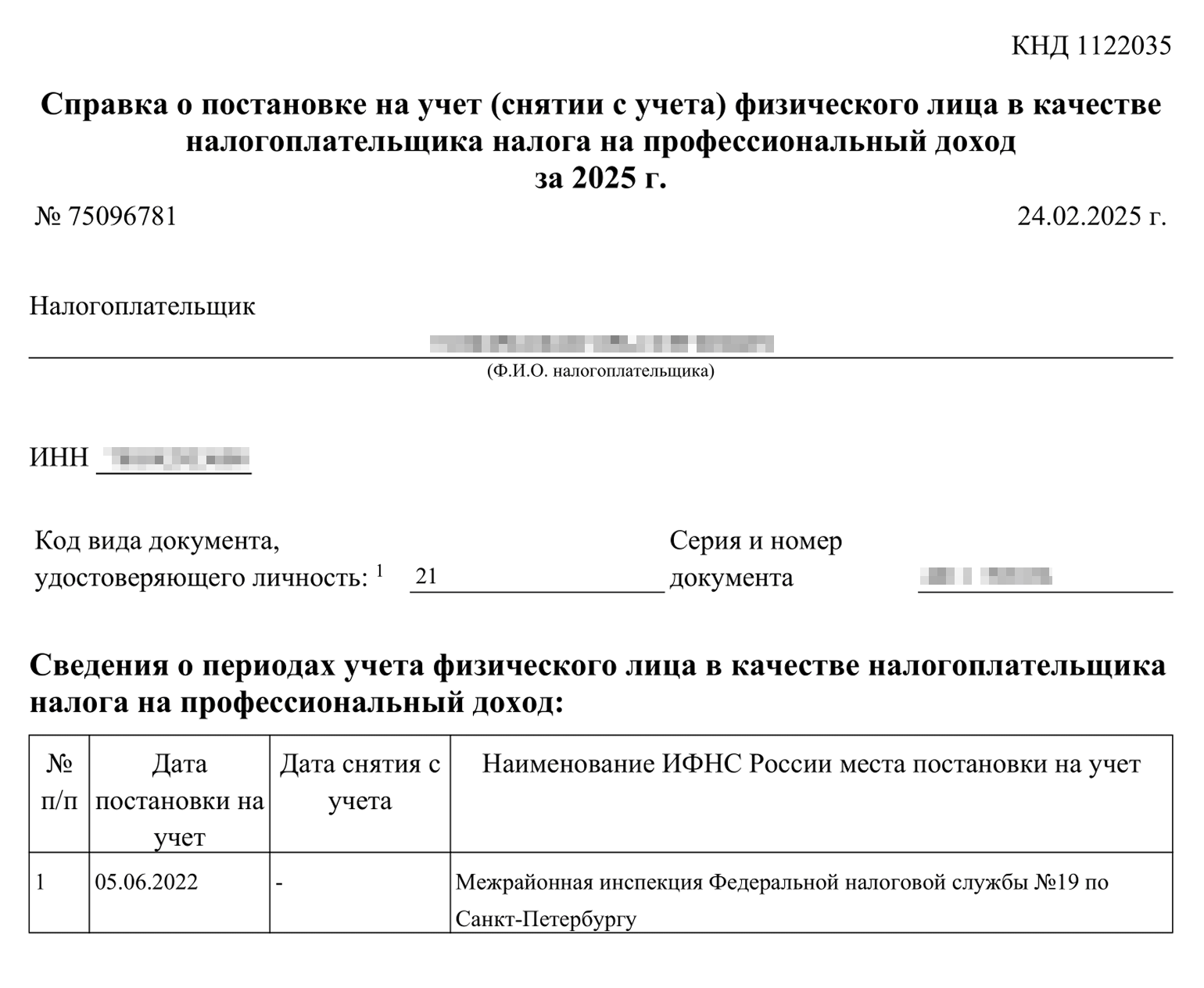

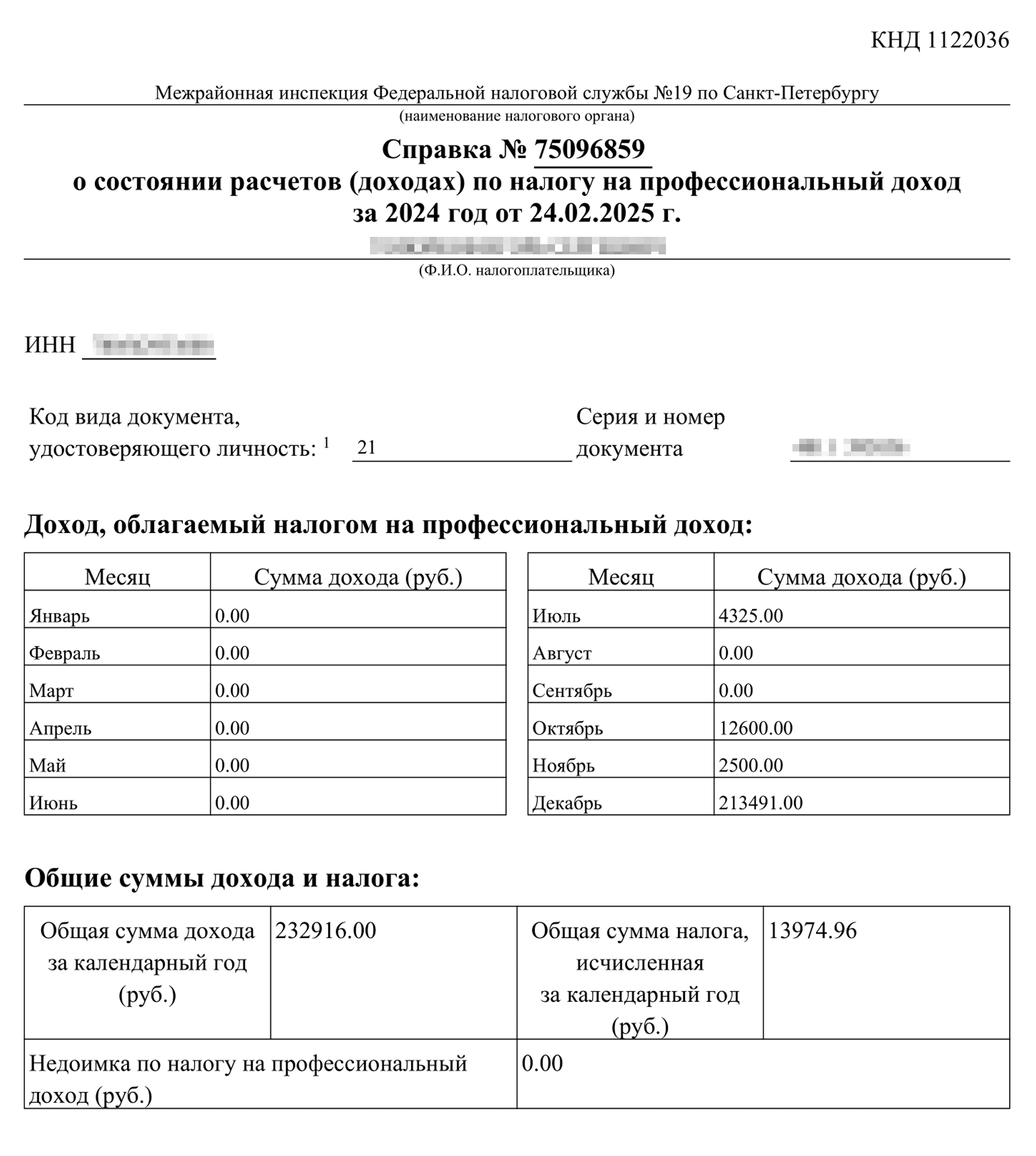

Можно ли получать справки для льгот. Самозанятому доступны два вида справок:

- О том, что он стоит на учете как плательщик НПД, — по форме КНД 1122035.

- О состоянии расчетов и доходов по НПД — по форме КНД 1122036.

Например, справку о постановке на учет часто запрашивают юрлица и ИП, с которыми работает самозанятый. Им важно убедиться, что человек действительно самозанятый и за него не надо платить страховые взносы и перечислять НДФЛ. Для проверки можно воспользоваться специальным сервисом на сайте ФНС, но заказчикам — фирмам и ИП — все равно спокойнее, когда есть справка.

Справка о состоянии расчетов пригодится, чтобы получить льготы, которые зависят от суммы общего дохода. Например, субсидии на оплату жилищно-коммунальных услуг или льготы для малоимущих. Точно такую же справку запросит банк, если самозанятый обратится за кредитом.

Справки формируются в электронном виде через приложение «Мой налог» или личный кабинет на сайте ФНС. Со стороны налоговой инспекции они подписаны электронной подписью и обладают такой же юридической силой, как и обычные бумажные справки.

Куда пойдут деньги от уплаты налога. Большая часть НПД — 63% — идет в бюджет региона, где вы встали на учет. Оставшаяся часть — 37% — уходит в фонд обязательного медицинского страхования .

Прием платежей для самозанятых

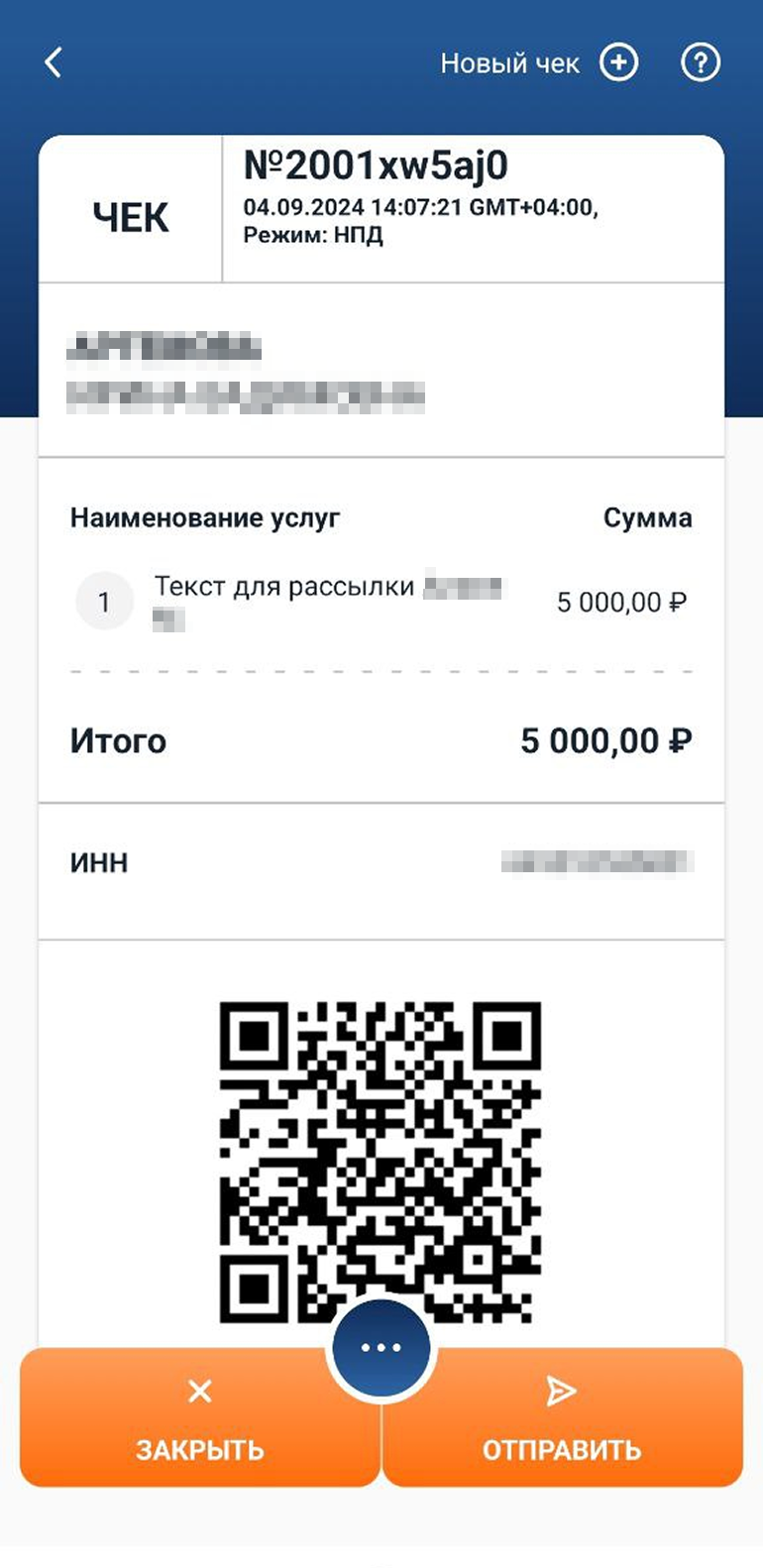

Плательщики НПД не используют контрольно-кассовую технику, на них не распространяется закон № 54-ФЗ о применении контрольно-кассовой техники.

Прием платежей для них упрощен и выглядит так:

- Получаете деньги от клиента — наличными или безналом.

- Заходите в приложение «Мой налог» или личный кабинет на сайте ФНС.

- Указываете, за что получили деньги и от кого — физлица без статуса ИП, юрлица, ИП.

- Отправляете клиенту чек — он формируется автоматически без кассы.

Как передать чек. При оплате наличными или электронными средствами платежа, например банковской картой, через СБП или электронным кошельком это нужно сделать в момент расчета. Если используются другие формы денежных расчетов в безналичном порядке, например покупатель перевел деньги агрегатору, а тот отправил их самозанятому, — до 9-го числа следующего месяца.

Передать чек можно так:

- отправить по смс или через мессенджеры;

- выслать на электронную почту клиента;

- дать клиенту считать QR-код на чеке;

- распечатать и вручить.

Вы сами решаете, какой чек выдать — электронный или бумажный. Клиент не вправе требовать еще и бумажный чек, если уже получил электронный.

Ответственность за непередачу чека. Что любопытно: вы обязаны передать клиенту чек, а штрафа за неисполнение этой обязанности по закону нет. Если внесли доход в приложение «Мой налог», но чек заказчику не отправили, налоговая ничего сделать не может.

Однако когда заказчик — организация либо ИП, санкции за непередачу чека обычно прописывают в договоре. Ведь контрагент рискует доначислением НДФЛ и взносов, а также невозможностью включить выплату самозанятому в налоговые расходы на ОСН или УСН «Доходы минус расходы».

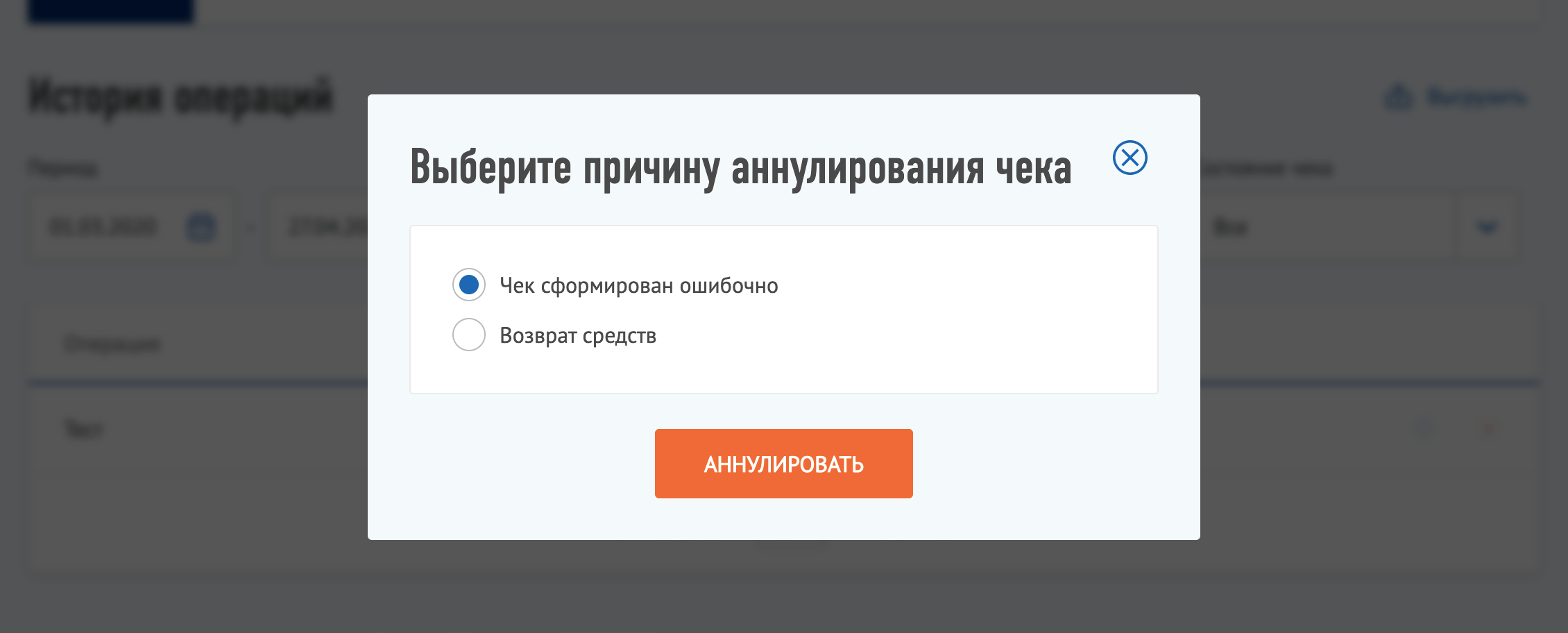

Как удалить платеж. Бывает, что нужно аннулировать чек — например, когда по ошибке провели не 10 000 ₽, а 100 000 ₽. Или если заказчик уже после оплаты отказался от услуги и потребовал вернуть деньги.

Удалить платеж можно через мобильное приложение «Мой налог» либо в личном кабинете самозанятого на сайте ФНС. Для этого нужно выбрать одну из двух причин: «Чек сформирован ошибочно», если неточность в расчетах, и «Возврат средств», когда вернули деньги клиенту .

Приложение или ЛК аннулирует чек, пересчитает сумму дохода и налог с него. Результат сразу же отобразится в приложении или личном кабинете.

Если вы ошибочно аннулировали выданный чек, восстановить его не получится. Единственный выход — сделать чек на ту же сумму с той же датой.

Кто может перейти на спецрежим

Есть ограничения по видам деятельности и по доходу. Кроме того, у потенциального плательщика НПД не должно быть наемных работников, а вот сами они могут работать по трудовому договору — об этом дальше.

Гражданство. Стать самозанятым может любой гражданин РФ. А также граждане Армении, Беларуси, Казахстана и Киргизии, то есть стран, которые входят в Евразийский экономический союз, и Украины — при условии, что они ведут деятельность в России или тут находятся их заказчики .

Если нет российского гражданства, чтобы стать плательщиком НПД, нужны ИНН и учетная запись в личном кабинете налогоплательщика — физического лица. ИНН можно получить в любой налоговой, работающей с физлицами, в течение пяти рабочих дней. Для этого нужны заявление и паспорт.

Получив ИНН, в этой же налоговой возьмите логин и пароль от личного кабинета. Это займет не более 15 минут.

Возраст. Применять режим НПД можно с 14 лет. Но чтобы зарегистрироваться до совершеннолетия, понадобится письменное согласие на совершение сделок от родителей, усыновителей или попечителя.

Если родители против, придется получить полную дееспособность — вступить в брак или пройти процедуру эмансипации.

Ограничения по видам деятельности. Самозанятый не вправе заниматься деятельностью, для которой нужен статус ИП или юрлица. Например, он не может быть частным охранником или детективом .

Есть еще несколько видов деятельности, которые запрещены:

- Торговля товарами, которые облагаются специальным налогом — акцизом. Например, алкоголем или табаком. Исключение — сахаросодержащие напитки, в которых до 1,2% этилового спирта, ими плательщики НПД торговать могут .

- Перепродажа товаров.

- Добыча полезных ископаемых, например песка.

- Работа по договорам поручения, комиссии и агентским договорам.

- Продажа товаров, которые подлежат обязательной маркировке, например туалетной воды, некоторых видов одежды и обуви, постельного белья .

Не могут быть самозанятыми и частные курьеры, которые развозят чужие товары и принимают за них оплату. Но есть исключение: применять режим НПД можно, если продавец даст им свою онлайн-кассу, чтобы принимать платежи.

Например, Петя решил устроиться курьером, но работать в штате не желает, а хочет быть самозанятым. Петя приходит в пиццерию и предлагает: а давайте я буду развозить вашу пиццу, принимать деньги от клиентов и передавать вам за вычетом своего вознаграждения. Если пиццерия выдаст ему кассовый аппарат для приема платежей — так можно.

Остальная деятельность разрешена. Например, фотограф, программист, дизайнер, бухгалтер, переводчик, строитель, маркетолог — все они могут встать на налоговый учет и платить НПД. Не запрещено оказывать косметические услуги и продавать торты своего производства. А вот покупать чужие торты и перепродавать уже нельзя.

Ограничение по сумме дохода — 2,4 млн рублей в год . Но нет лимита ежемесячного дохода: можете получить в январе 30 тысяч, в феврале — ничего не заработать, а в марте — миллион.

Как только доход за календарный год превысит 2,4 млн, плательщик НПД потеряет статус. Если у бывшего самозанятого нет статуса ИП, он должен будет отдавать со своих последующих доходов 13—22% НДФЛ. Если же он индивидуальный предприниматель, его по умолчанию переведут на ОСН . Чтобы не допустить этого, ИП должен в течение 20 календарных дней после потери статуса подать в ИФНС по месту жительства уведомление о переходе на УСН.

А в следующем году можно снова перейти на НПД.

Ограничения по видам доходов. Под НПД не подпадают доходы:

- От продажи недвижимости и транспортных средств.

- Передачи прав на недвижимость. Исключение — сдача в аренду жилых помещений. Если сдавать нежилую недвижимость, например апартаменты, гараж или машино-место, применять режим НПД нельзя.

- Работодателей — нынешних и бывших, если с момента увольнения не прошло двух лет.

- Уступки прав требований — цессии.

- Продажи имущества, которое использовалось для личных нужд: например, самозанятый продает свою б/у одежду или мебель на «Авито».

- Работы по договорам простого товарищества или доверительного управления имуществом. Например, две подруги условились вместе печь и продавать торты, а прибыль делить — тогда это не самозанятость. Или если человек по просьбе приятеля сдает его квартиру и получает за это процент от арендной платы, такой доход тоже не подпадает под режим НПД.

- Арбитражного управления, деятельности медиатора, оценщика, нотариуса или адвоката.

- Продажи долей в уставном капитале организаций, паев и ценных бумаг — акций, облигаций. Например, самозанятый — еще и участник фирмы. Если он продаст долю в этой компании, не сможет провести полученные деньги по льготной налоговой ставке как доход самозанятого .

- В виде процентов по займам. Верховный суд считает, что это не плата за услугу и потому доход под НПД не подпадает .

Если клиент рассчитается с вами не деньгами, а как-то еще, например отдаст за работу мешок овощей с фермы, то это доход в натуральной форме . И он тоже не подпадает под налоговый режим НПД.

Может ли ИП быть самозанятым. Может, но совмещать НПД с другими налоговыми режимами запрещено .

Индивидуальный предприниматель должен в течение месяца со дня регистрации в качестве плательщика НПД уведомить налоговую, что прекращает использовать спецрежим. Если этого не сделать, то ИФНС аннулирует статус самозанятого.

С патентом сложнее. Чтобы перейти с патента на НПД, нужно сначала сняться с учета на ПСН и только потом регистрироваться самозанятым. Сняться с учета возможно по окончании срока патента, при утрате права на него или после завершения «патентной» деятельности. То есть можно дождаться конца срока патента или подать в налоговую заявление о прекращении деятельности, по которой применялась ПСН. Но последнее возможно, если самозанятый реально прекратил такую деятельность и на НПД будет вести другую.

Для арендодателей регистрация проходит так же, как и для остальных людей. Но повторю: под режим НПД подпадают доходы от сдачи в аренду жилых помещений — квартир, домов, комнат. Если сдадите нежилую недвижимость, например апартаменты или машино-место, с дохода надо будет платить не НПД, а НДФЛ.

Можно ли совмещать самозанятость с основной работой. Закон не запрещает самозанятому работать по найму. Тогда налог с зарплаты — НДФЛ — будет удерживать работодатель, а вот налог с подработок самозанятый будет платить сам.

Например, не запрещено получать зарплату как наемный сотрудник и деньги от своих клиентов как плательщик НПД.

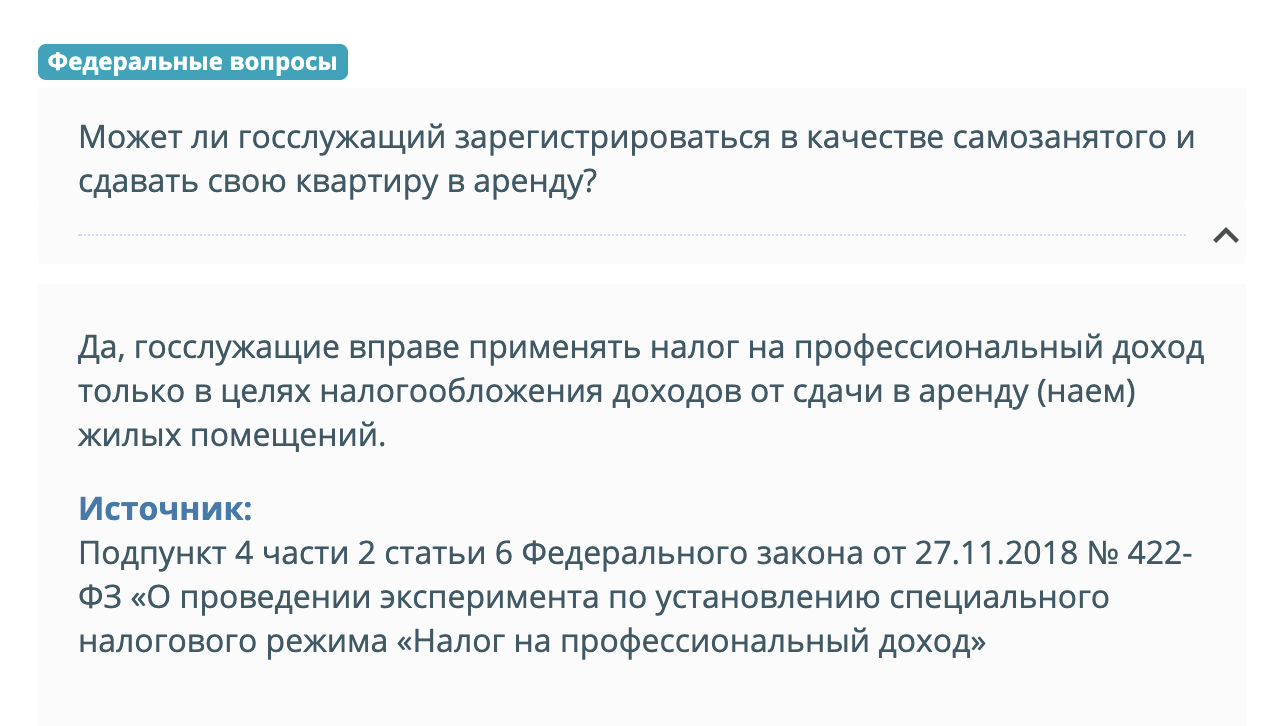

Можно ли госслужащим быть самозанятыми. Можно, но только для сдачи в аренду жилых помещений .

Может ли пенсионер стать самозанятым, но получать льготы и компенсации. Может: самозанятые пенсионеры на НПД считаются неработающими, если они не платят добровольные взносы в СФР. Они сохраняют право на компенсации и льготы, социальную доплату к пенсии. Подробнее можно прочесть в нашем материале.

Нужно ли регистрироваться тем, кто оказывает разовую помощь. Не обязательно, но следует помнить: люди без статуса ИП почти с любого дохода платят НДФЛ. В том числе когда человек кому-то помог, а ему за это заплатили.

Если автомеханик починит машину приятелю, а тот в благодарность ему скажет «спасибо», налога не будет. А вот если автомеханик возьмет деньги за услуги, должен заплатить налог с дохода.

Можно не регистрироваться как самозанятый, но тогда придется подавать декларацию о доходах 3-НДФЛ и заплатить 13—22% от заработанной суммы. Более выгодный вариант: получить статус плательщика НПД и отдать всего 4 или 6%, а с учетом вычета — еще меньше. Регистрация ни к чему не обязывает: если помощь была разовой, а сейчас доходов нет, не нужно ничего платить и отчитываться перед налоговой.

Как оформить самозанятость

Чтобы стать самозанятым, нужно встать на налоговый учет как плательщик НПД. Это бесплатно.

Без ИП. Нет разницы между регистрацией физлица и индивидуального предпринимателя.

Куда обращаться. Идти в налоговую не нужно, заявление подают через интернет четырьмя способами:

- через портал госуслуг;

- через мобильное приложение «Мой налог»;

- в личном кабинете плательщика НПД на сайте ФНС;

- через некоторые банки, которые позволяют клиентам регистрировать самозанятость. Тогда заявление подают через личный кабинет на сайте банка или в его мобильном приложении.

Рассмотрю каждый способ подробно.

Через госуслуги

Что понадобится. Полная учетная запись на портале госуслуг.

Кому подходит. Всем. Так могут зарегистрироваться не только россияне, но и граждане стран ЕАЭС, Украины.

Плюсы и минусы. Из плюсов:

- для регистрации не нужна фотография человека;

- портал сам подтягивает ваши данные — не нужно их вводить;

- можно зарегистрироваться со стационарного компьютера.

Минусов я не обнаружила.

Пошаговая инструкция. В поисковой строке на госуслугах наберите «самозанятость регистрация», авторизуйтесь — и попадете на нужную страницу. Дальше просто следуйте указаниям.

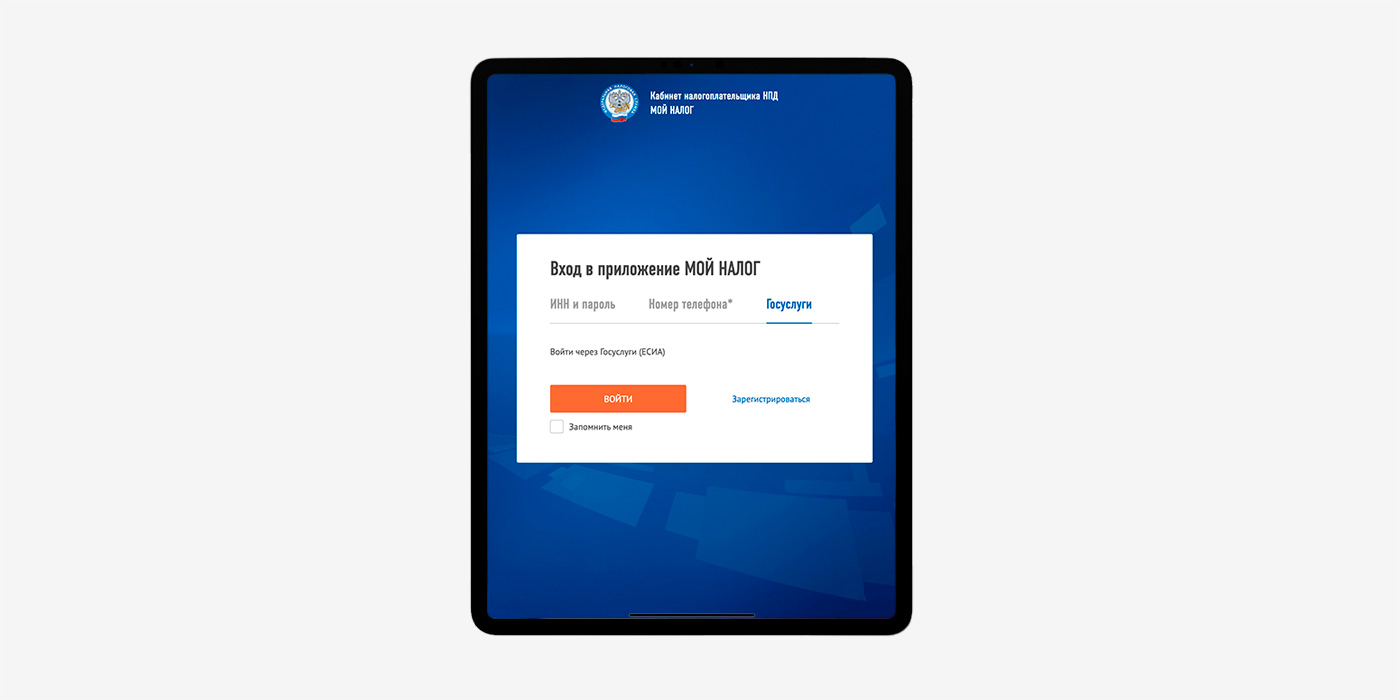

Через мобильное приложение «Мой налог»

Что понадобится. Российский паспорт либо ИНН и подтвержденная учетная запись на госуслугах, онлайн-кабинет налогоплательщика-физлица на сайте ФНС.

Кому подходит. Россиянам, а также гражданам из стран ЕАЭС, Украины с ИНН и доступом в онлайн-кабинет налогоплательщика-физлица.

Плюсы и минусы. Этот вариант не доступен тем, кто не хочет или не может установить приложение и работать с ним. Вам придется сканировать паспорт либо заводить личный кабинет на сайте налоговой службы. Потом сфотографироваться самому. Зато не нужно вводить данные — приложение само будет заполнять заявление.

Пошаговая инструкция. Есть два варианта: через личный кабинет налогоплательщика или по паспорту. Если по паспорту:

- Скачайте приложение на смартфон или планшет.

- Сканируйте паспорт.

- Сделайте селфи в приложении.

- Отправьте заявление о постановке на учет.

Но если у вас есть подтвержденная учетная запись на госуслугах, ничего этого делать не нужно. Приложение «Мой налог» само подхватит все ваши данные с портала — вводить их вручную не придется .

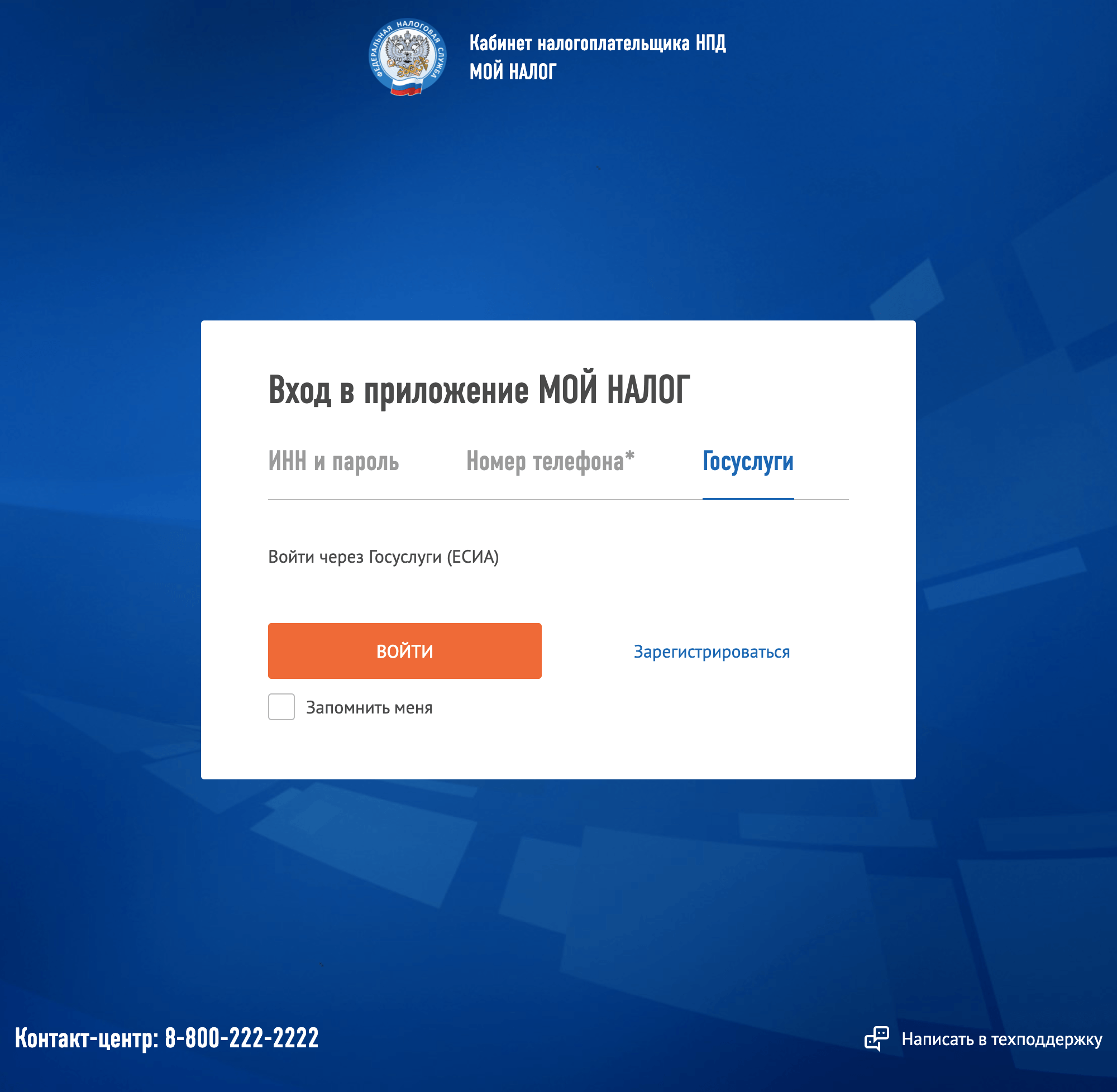

В личном кабинете плательщика НПД на сайте ФНС

Что понадобится. ИНН и пароль.

Кому подойдет. Всем, у кого нет смартфона или кто не хочет скачивать приложение, в том числе гражданам стран ЕАЭС, Украины с ИНН и учетной записью в личном кабинете налогоплательщика-физлица.

Плюсы и минусы. Личный кабинет для самозанятых доступен со стационарного компьютера — сможете зарегистрироваться, даже если у вас кнопочный телефон. Возможна также регистрация по логину и паролю от госуслуг.

Можно зарегистрироваться через приложение, а чеки отправлять через личный кабинет — и наоборот. Когда вы стали самозанятым, можно пользоваться любым сервисом. Информация о доходах тоже доступна везде.

В личный кабинет плательщика НПД можно зайти из личного кабинета налогоплательщика на сайте nalog.gov.ru, где вы подаете декларацию о доходах и платите налог на имущество, земельный и транспортный Но это отдельный личный кабинет — там показывают только то, что относится к самозанятости.

Через веб-кабинет нельзя зарегистрироваться по паспорту.

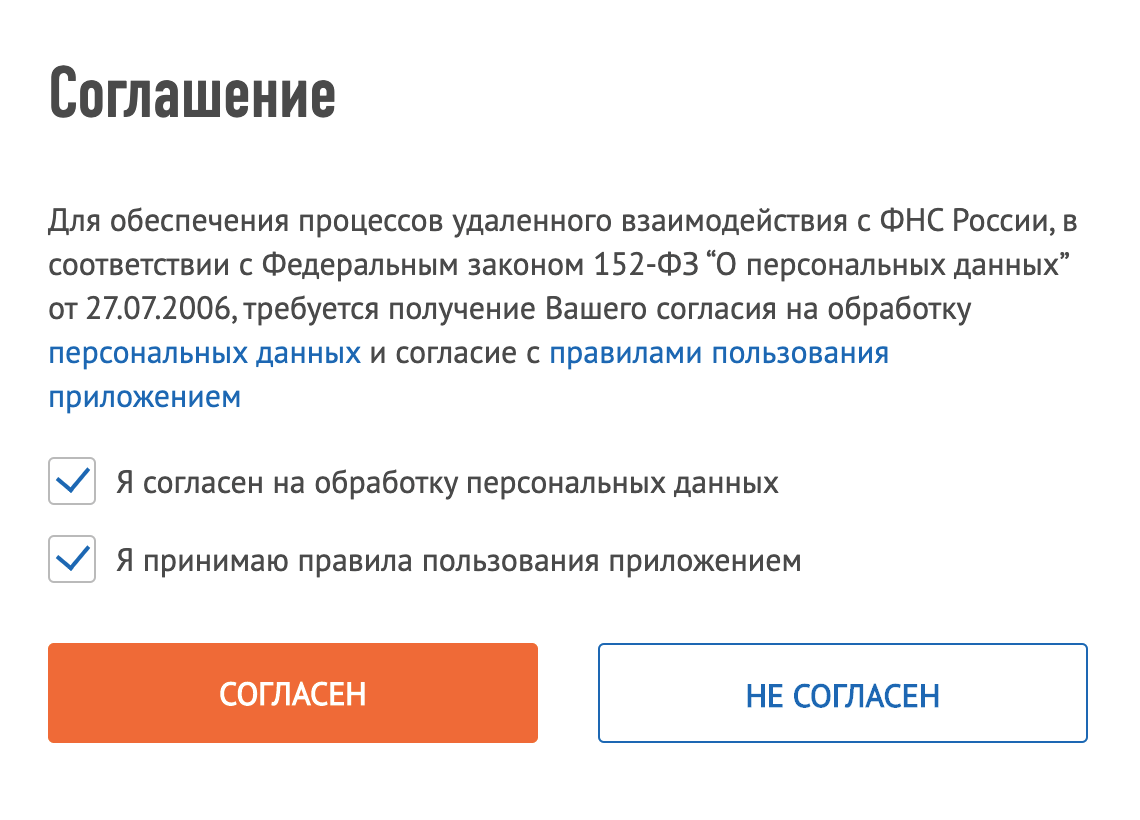

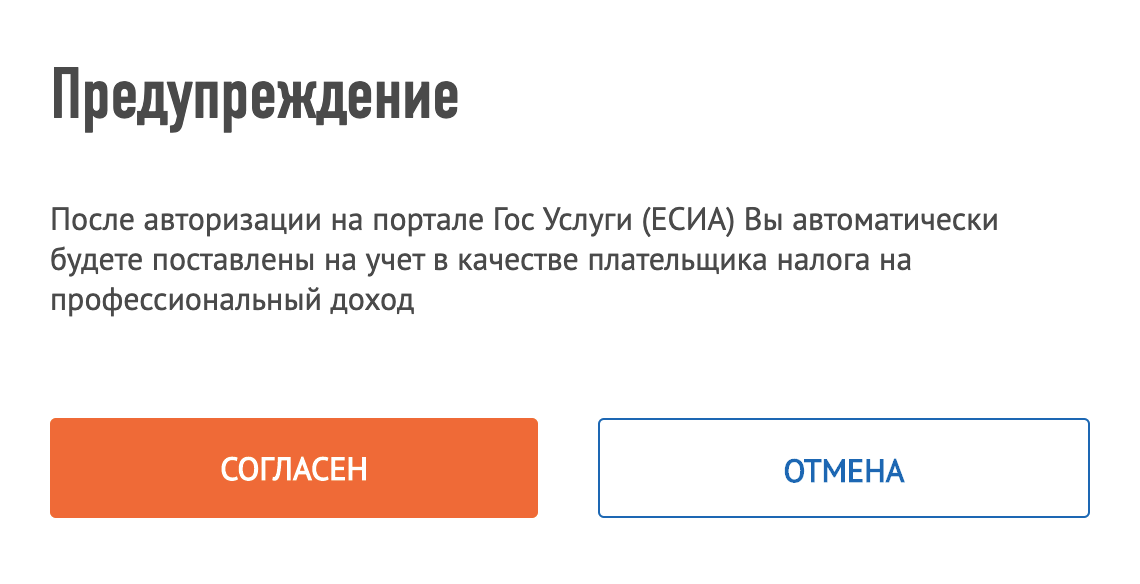

Пошаговая инструкция. Зайдите на lknpd.nalog.ru. У вас два варианта: зарегистрироваться по ИНН или через госуслуги. При регистрации подтвердите номер телефона и выберите регион. Если выбираете регистрацию по паролю от госуслуг, будьте очень внимательны: при первой же авторизации таким способом произойдет автоматическая постановка на учет в качестве плательщика НПД.

В банке

ФНС поддерживает информационный обмен с 30 банками. Через них можно регистрироваться и платить налог на профессиональный доход.

Что понадобится. Паспорт — если будете регистрироваться офлайн, в отделении банка. Если хотите встать на учет как плательщик НПД онлайн, скачайте на смартфон приложение выбранного банка или зайдите на его сайт.

Кому подойдет. Всем, включая граждан стран ЕАЭС, Украины с ИНН и учетной записью в личном кабинете налогоплательщика-физлица.

Плюсы и минусы. Зарегистрироваться можно без компьютера. При офлайн-регистрации не нужно делать селфи и сканировать паспорт.

Этот способ будет неудобен, если не хотите заводить счет в банке. Как правило, банк вместе с регистрацией предлагает оформить пластиковую карту, по которой будут проходить транзакции самозанятых.

Пошаговая инструкция. При офлайн-регистрации придите в банк с паспортом и подайте заявление, которое банк подпишет усиленной электронной подписью. Ваша фотография не нужна. Если регистрация прошла успешно, то с этого же дня вы будете считаться плательщиком НПД.

Для онлайн-регистрации зайдите в мобильное приложение выбранного банка или на его сайт и найдите там сервис для регистрации самозанятых. Он может быть в разделах «Частным лицам» или «Свое дело». В сервисе заполните предложенную форму и подождите, когда банк пришлет уведомление, что вы теперь самозанятый.

Можно ли зарегистрировать самозанятость в МФЦ. Многофункциональные центры тоже оформляют самозанятость. В МФЦ можно получить консультацию и пройти процедуру регистрации.

Нужно ли самозанятому открывать расчетный счет

Можете принимать деньги от клиентов как захотите: наличными, на карту, на расчетный счет ИП и даже почтовым переводом. Можно часть денег принимать на счет, а часть — наличными. Ограничений нет. Любой вариант законный. Для налоговой важно, чтобы при получении денег самозанятый сформировал чек.

Если будете принимать оплату преимущественно безналично, не надо для этого открывать особый счет или карту. Вы можете получать деньги на любой ваш банковский счет и на любую дебетовую карту, в том числе зарплатную .

Регистрация статуса

Налоговая проверяет информацию до шести дней — отсчет начинается со следующего дня после подачи заявления, но в жизни все происходит гораздо быстрее, почти мгновенно.

Если налоговики найдут явные ошибки и противоречия, откажут уже в день обращения . Например, отказ придет сразу, если заявитель зарегистрирован как ИП и у него есть работники.

В случае отказа налоговая пришлет уведомление с объяснением, что именно ей не понравилось. Такое уведомление поступит через приложение «Мой налог», личный кабинет самозанятого или банк — смотря как подавали заявление.

Так что после регистрации нужно отслеживать свой статус в течение шести рабочих дней, хотя принимать оплаты и формировать чеки можно сразу.

Нужна ли самозанятому печать

Самозанятые, в том числе в статусе ИП, не обязаны использовать печать. К слову, большинство ООО и АО тоже могут работать без печати, закон это разрешает.

При желании вы, как самозанятый, можете сделать себе печать: например, если ваши заказчики на этом настаивают.

Образцы печатей для самозанятых. На печати разумно указать такие данные:

- ФИО самозанятого;

- ИНН и СНИЛС;

- отметку о самозанятости;

- указание на статус ИП, если он есть.

Как отказаться от самозанятости

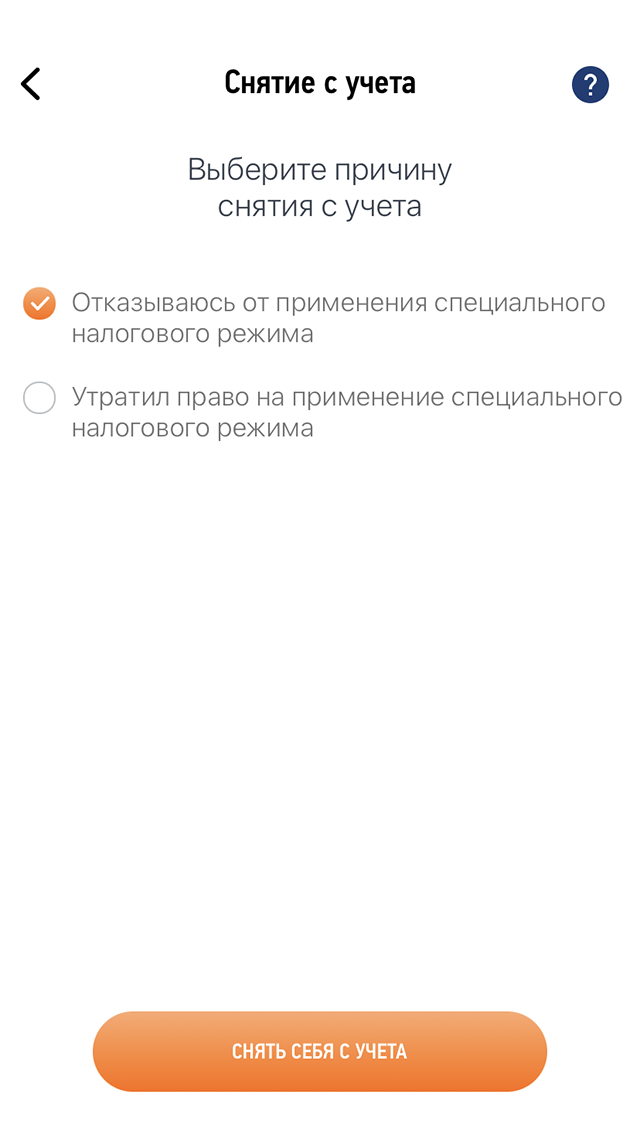

Снятие с учета возможно по двум причинам:

- если вы больше не хотите применять этот налоговый режим. Нужно заявление;

- если вы в списке тех, кто не вправе его применять.

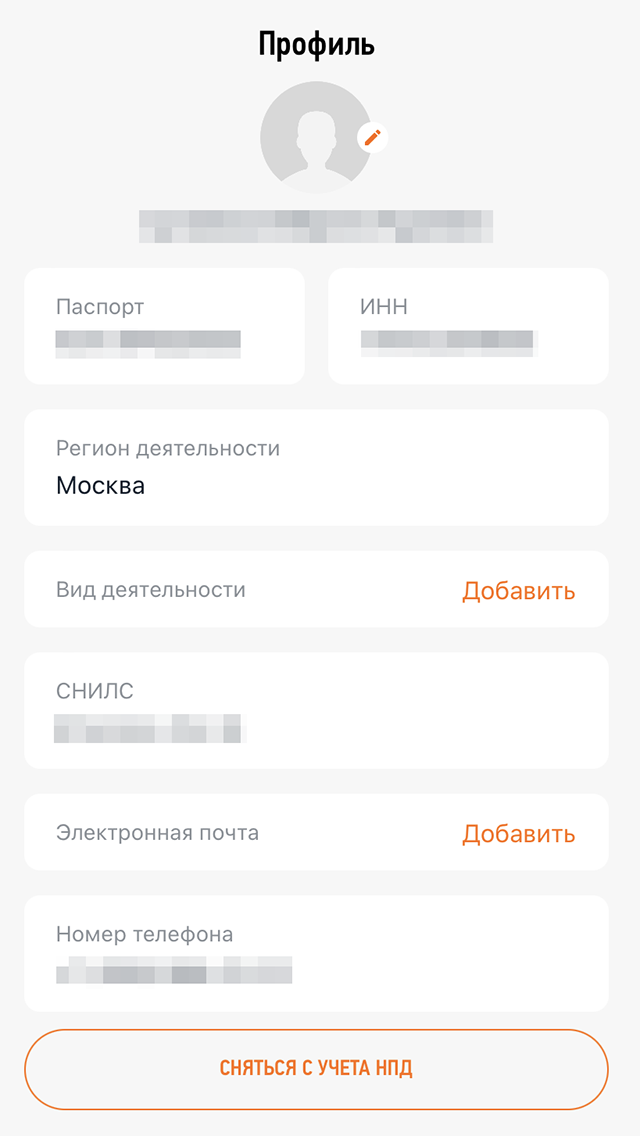

Сняться с учета по своей инициативе можно теми же способами, что и встать на учет. Например, в приложении «Мой налог» зайдите в раздел «Прочее», а оттуда — в раздел «Профиль».

Датой снятия с учета будет считаться та, когда вы направили заявление.

Вы сразу же перестаете быть плательщиком НПД и теряете возможность выдавать чеки. Вы сможете зарегистрироваться заново, если нет недоимки, задолженности по пеням и штрафам по налогу.

Что делать, если потерял статус

Самозанятый лишается статуса, когда доходы, облагаемые НПД, превысили в календарном году 2,4 млн. Тогда, если у него нет статуса ИП, все сверхлимитные доходы должны облагаться уже НДФЛ по ставке 13—22%. На них подают декларацию 3-НДФЛ.

Если же самозанятый — ИП, с даты превышения доходного лимита его по умолчанию переведут на общую систему налогообложения. Чтобы этого не случилось, ИП должен в течение 20 календарных дней после потери статуса подать в ИФНС по месту жительства уведомление о переходе на упрощенку.

Запомнить

- Самозанятые — это физлица без статуса ИП и индивидуальные предприниматели, которые платят налог на профессиональный доход, НПД.

- НПД — это особый налоговый режим, в котором нет обязательных страховых взносов за себя, отчетности и онлайн-касс.

- Налоговая ставка для плательщиков НПД — 4% с доходов от физлиц без статуса ИП и 6% с доходов от ИП и юрлиц, а налоговый период — месяц. Но разбираться в этом необязательно: налоговая все считает сама.

- Если доход за год превысит 2,4 млн, вы потеряете этот статус.

- Оформить самозанятость можно через госуслуги, мобильное приложение «Мой налог», личный кабинет плательщика НПД на сайте ФНС или через банк.

- Если есть подтвержденная учетная запись на портале госуслуг, стать самозанятым можно за минуту.

- Доходы от работодателя не подпадают под НПД. Так что не получится платить с зарплаты 6% вместо 13—22%.

- Плательщик НПД может оказывать услуги бывшему работодателю, если с момента увольнения прошло два года.

- В Учебнике Т—Ж есть бесплатный курс «Про самозанятость» — изучите его, чтобы знать все детали об этом налоговом режиме.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes