Если вы собственник квартиры, то, скорее всего, должны платить налог на имущество.

Причем квартира — не единственная недвижимость, которая облагается этим налогом. Рассказываем, кто и когда платит налог на имущество физлиц и как его рассчитать.

- Что такое налог на имущество

- Кто платит налог на имущество физических лиц

- Объекты налогообложения

- Ставки налога на имущество физических лиц

- Как рассчитать налог на имущество физических лиц

- Вычеты по налогу на имущество физических лиц

- Расчет по кадастровой стоимости

- Льготы для физических лиц

- Платят ли дети налог на имущество

Что такое налог на имущество

Налог на имущество — это плата государству за владение недвижимыми объектами. Купили квартиру, оформили ее на себя — теперь вы собственник и у вас есть недвижимость. За право владеть ею нужно платить. Больше объектов собственности — больше налоговых обязательств.

Налог на имущество раз в год рассчитывает налоговая инспекция: во второй половине года она начисляет плату за объекты, которыми вы владели в прошлом году. ИФНС формирует налоговое уведомление, где указано, за что и сколько нужно заплатить, и направляет собственнику. Мы уже писали, где получить это уведомление и как проверить свои долги.

Если у вас есть личный кабинет на сайте ФНС, то по умолчанию бумажные налоговые уведомления по почте вам не приходят. Чтобы они приходили почтой, от вас требуется заявление. В личном кабинете можно выбрать, продолжить получать бумажные налоговые уведомления по почте или отказаться от этого.

Кто платит налог на имущество физических лиц

Налог на имущество платят собственники недвижимости, кроме земельных участков. Неважно, кто живет и зарегистрирован в квартире, — налогоплательщиком будет тот, на кого она записана в ЕГРН.

Объекты налогообложения

Налогом облагается только недвижимое имущество. Какие объекты являются движимыми, а какие недвижимыми, определяет статья 130 гражданского кодекса. Например, автомобиль считается движимым объектом, а квартира, дом, гараж, комната в коммуналке — недвижимыми. Земля тоже недвижимость, но налогом на имущество не облагается, по ней платят земельный налог.

Движимое имущество закон определяет от обратного: это любые вещи, которые не являются недвижимостью. Например, автомобиль, деньги, телевизор или персидский кот.

По закону надо регистрировать права на любую недвижимость, а для движимых объектов такого требования нет. Не путайте с регистрацией транспортных средств в ГИБДД: это контроль со стороны государства, а не подтверждение права собственности. Последнее — это документ о приобретении автомобиля, например договор купли-продажи.

Владельцы транспорта не платят налог на имущество, но должны перечислять государству транспортный налог.

Недвижимое имущество. Это все, что прочно связано с землей, то есть объекты, которые невозможно переместить без несоразмерного ущерба их назначению, в том числе здания, сооружения, недостроенные объекты.

Налог на общедомовое имущество в многоквартирных домах не платят.

Ставки налога на имущество физических лиц

С помощью ставки вычисляют сумму налога на имущество. Налоговая ставка — это процент от налоговой базы. А налоговая база — это кадастровая стоимость объекта недвижимости, которую определяют региональные власти. Но самому разбираться в этом необязательно: все расчетные данные и сумма налога указаны в налоговом уведомлении. Главное — проверить их перед уплатой.

Налоговый кодекс задает базовые ставки налогообложения для физических лиц. Они зависят от вида объекта и его стоимости. Если это жилой дом, квартира, комната или гараж — 0,1% от стоимости, прочая недвижимость — 0,5%, помещения в офисных и торговых центрах, а также объекты дороже 300 млн рублей — 2,5%.

На основе базовых ставок каждый город, деревня, поселок и другие муниципальные образования имеют право установить свои ставки. Исключение — города федерального значения, там ставки налога единые для всех городских муниципалитетов. Базовую ставку налога на имущество местные власти могут уменьшить до нуля или увеличить, но не более чем в три раза. Например, ставка 0,1% для жилой недвижимости в разных городах меняется от 0 до 0,3%.

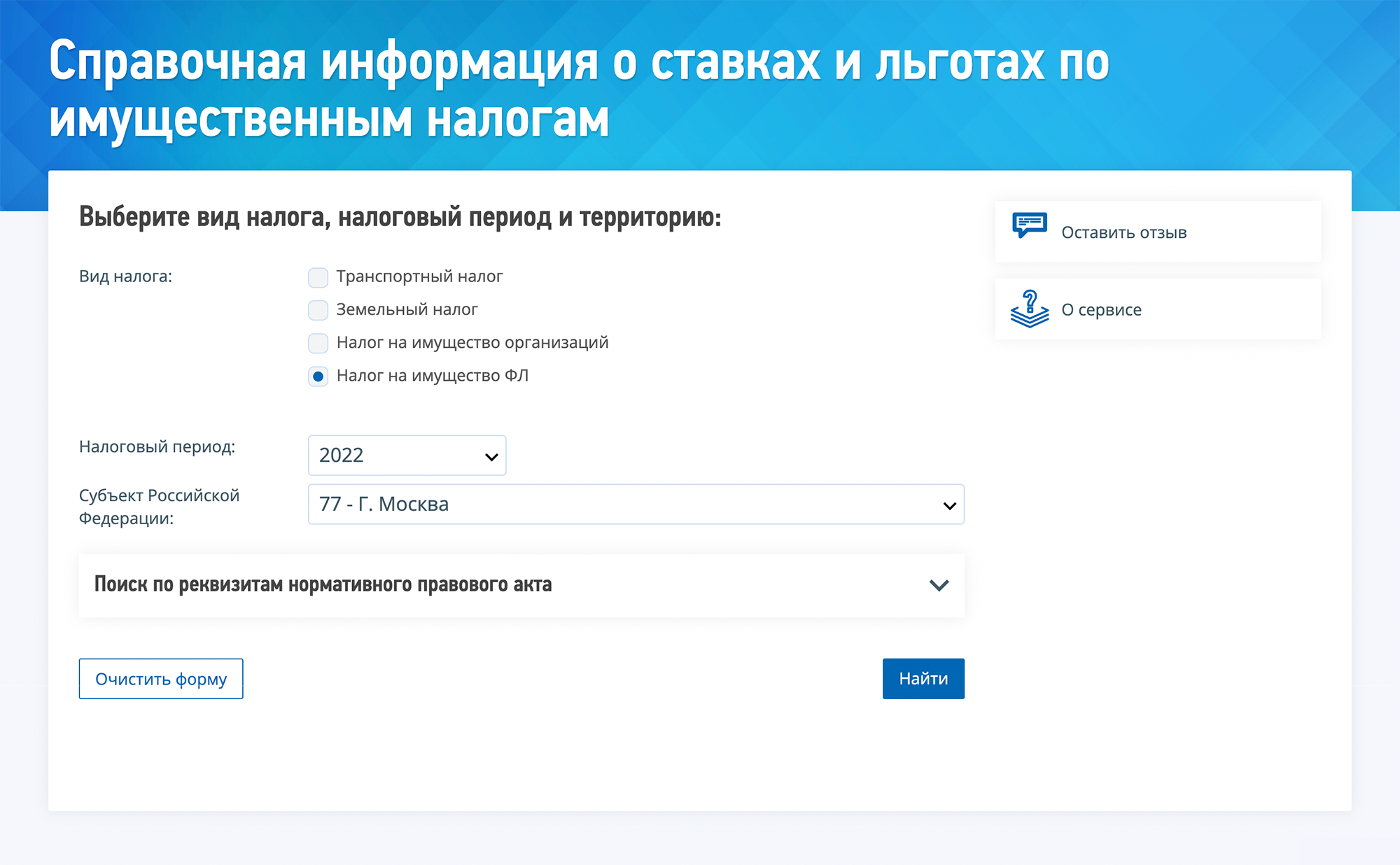

Узнать ставки налога на имущество в своем городе или поселке можно на сайте ФНС.

Как рассчитать налог на имущество физических лиц

Сумма за год зависит от ставки и налоговой базы. Конечную ставку определяют местные власти. Налоговая база — это кадастровая стоимость объекта. Ее умножают на ставку и получают сумму налога на имущество.

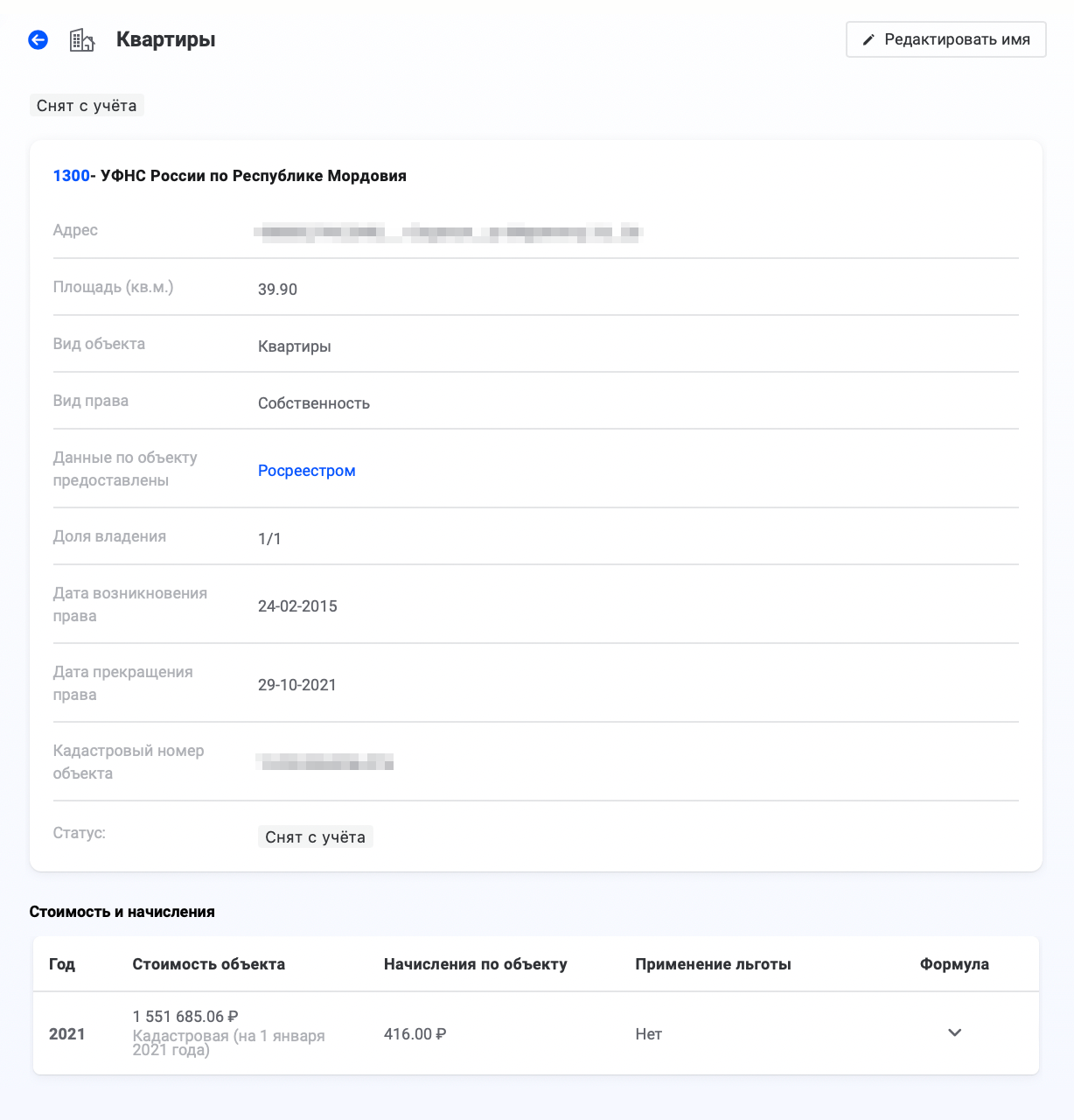

Кадастровая стоимость — это цена объекта налогообложения, которую рассчитал регион, а Росреестр указал в ЕГРН. Берут значение на 1 января года, за который считают налог. Но если объект создан внутри года, базой будет кадастровая стоимость на день ее внесения в ЕГРН.

В теории кадастровая стоимость должна быть близка к рыночной, но это не всегда так. Особенность 2024 года: если на 1 января кадастровая стоимость недвижимости больше, чем на 1 января 2023 года, налог посчитают по второму показателю. Эта цена ближе к рыночной. Оценивают объекты уполномоченные Росреестром сотрудники.

Узнать кадастровую стоимость объекта можно тремя способами: в личном кабинете Росреестра, в личном кабинете ФНС или на публичной кадастровой карте. Еще кадастровую стоимость указывают в налоговых уведомлениях за соответствующие годы.

Вычеты по налогу на имущество физических лиц

При начислении налога на имущество действуют налоговые вычеты. Налоговый вычет — это площадь, за которую не нужно платить. Чем больше площадь объекта налогообложения, тем больше его стоимость. Вычет уменьшает площадь недвижимости и, соответственно, налоговую базу, поэтому налог на имущество становится меньше.

Право на налоговый вычет имеет любой собственник жилья по каждому принадлежащему ему объекту. Налоговая инспекция применяет вычет автоматически — почитайте об этом.

Налоговый вычет зависит от объекта недвижимости: для дома — 50 м², для квартиры или части дома — 20 м², для комнаты или части квартиры — 10 м². За загородный дом площадью 100 м² налогоплательщик заплатит вдвое меньше налога: только за 50 м² вместо 100 м². За дом площадью 50 м² и меньше налог на имущество вообще не начислят.

Например, владельцу квартиры площадью 60 м² заплатить придется только за 40 м².

Дополнительно к этому общему вычету многодетным семьям положен еще один. Речь о семьях, в которых трое и более несовершеннолетних детей. Вычет в расчете на каждого ребенка до 18 лет:

- по комнате, квартире или ее части — 5 м²;

- по жилому дому или его части — 7 м².

У матери троих малолетних детей в собственности дом площадью 70 м². Больше никакой жилой недвижимости у нее нет. Значит, налог на имущество по этому дому она вообще платить не должна: 70 м² − 50 м² − 7 м² × 3 человека < 0.

Расчет по кадастровой стоимости

Чтобы заплатить налог на недвижимое имущество, не нужно предварительно ничего считать. Налоговая сделает все сама, и в уведомлении уже будет указана итоговая сумма за прошедший год. Расскажем, откуда она берется, чтобы вы могли проверить. Если не сойдется — отправьте сообщение в ИФНС.

При расчете налога на имущество кадастровую стоимость недвижимости уменьшают на вычет и полученное значение умножают на налоговую ставку. Еще важен срок владения: если он меньше года, сумма налога на имущество пропорционально уменьшается. Если владеете только частью объекта, сумму налога пропорционально делят между всеми собственниками.

Н = Б × С × КПВ × Д

Здесь Н — сумма налога на имущество, Б — налоговая база, или кадастровая стоимость объекта после вычета, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Чтобы определить КПВ, нужно разделить период владения объектом в месяцах на 12. Если зарегистрировали купленную квартиру в ЕГРН до 15-го числа включительно, то этот месяц считается за полный. Если позже, месяц не считается. В случае продажи — наоборот: если право собственности на квартиру, по данным ЕГРН, прекратилось до 15-го числа включительно, месяц не учитывают. А если после, то он считается полным.

Налогоплательщик купил квартиру 20 июня, а 20 декабря ее продал. Тогда июнь в периоде не учитывается, а декабрь считается. Срок владения — 6 месяцев. КПВ — 6/12, то есть 0,5.

В личном кабинете на сайте ФНС тоже можно посмотреть формулу расчета.

Пример расчета

Рассчитаем полную сумму налога на имущество по кадастровой стоимости для квартиры в Омске за 2024 год. Ее кадастровая стоимость на 1 января указанного года — 810 000 ₽. Площадь — 60 м². Кадастровая стоимость одного квадратного метра: 810 000 / 60 = 13 500 ₽.

Площадь после вычета 20 м² — 40 м², кадастровая стоимость облагаемого остатка 13 500 × 40 = 540 000 ₽.

Налоговая ставка для квартир в Омске — 0,1%.

Если налогоплательщик владел такой квартирой полный год, КПВ равен единице. Если он единственный собственник, Д — тоже единица.

Полная сумма налога на имущество: 540 000 × 0,1% = 540 ₽.

Если налогоплательщик владел квартирой только полгода, КПВ будет 0,5.

Полная сумма налога на имущество: 540 × 0,5 = 270 ₽.

А если налогоплательщику принадлежит только четверть квартиры, Д — 0,25.

Полная сумма налога на имущество: 540 х 0,25 = 135 ₽.

Льготы для физических лиц

Налог на имущество платят не все. Некоторым категориям положены льготы. Их представляют только на имущество, которое не используется для предпринимательской деятельности: например, на квартиру, комнату, дом, гараж.

Льготу можно получить только на один объект каждого вида.

Основания предоставления налоговых льгот

По всей России льготы положены, например, героям СССР и РФ, инвалидам первой и второй группы, участникам Великой Отечественной войны, военнослужащим, чернобыльцам, пенсионерам. «Федеральные» льготники полностью освобождены от уплаты налога с одного объекта каждого вида. Например, если у пенсионера квартира и гараж, налог на имущество он не платит. А если две квартиры и машино-место, за одну из квартир придется заплатить.

Еще есть местные льготы. Их найдете на сайте ФНС. Они могут быть равны полной сумме налога на имущество или его части.

Порядок предоставления налоговых льгот

Льготы предоставляются по заявлению, поданному в налоговую инспекцию. Его можно подать через онлайн-кабинет налогоплательщика, через МФЦ и лично в ИФНС.

Заявление на льготу подают один раз в любое время. Можно даже после расчета налога на имущество, тогда пересчитают задним числом. Но лучше сделать это до 1 апреля следующего года, тогда налоговики точно учтут льготу при расчете. Например, оптимальный срок подачи заявления для снижения суммы выплат за 2024 год — до 1 апреля 2025 года.

Если у вас несколько объектов одного вида, можно подать уведомление, за какую именно недвижимость вы хотите получить льготу. Менять выбор можно ежегодно, но делать это нужно до 31 декабря того года, за который будете платить. Можно вообще не выбирать льготный объект, тогда налоговая по умолчанию выберет ту недвижимость, с которой надо платить самый большой налог.

Если у вас в собственности разные виды недвижимости, налоговые льготы предоставят по каждому виду. При подаче заявления можно не приносить подтверждающие документы, а только предоставить реквизиты: налоговая сама запросит данные и сообщит решение.

У пенсионера две квартиры: одна в Москве, кадастровой стоимостью 3 млн, другая в Омске, кадастровой стоимостью 810 000 Р. Поскольку московская квартира дороже, по умолчанию он получит льготу за нее. Но по заявлению он может выбрать омскую квартиру, тогда за московскую придется платить. Если речь идет о налоге на имущество за 2025 год, то выбор надо сделать до 31 декабря 2025 года.

Еще у этого пенсионера частный дом. Поскольку это другой вид недвижимости, за него тоже платить не придется.

Заявление на саму льготу, а не на выбор объекта для льготы, он может подать когда угодно. Если речь идет о налоге на имущество за 2024 год, лучше уложиться в срок до 1 апреля 2025 года.

Платят ли дети налог на имущество

Если ребенок — собственник недвижимости или доли в ней, за него нужно платить налог на имущество. Дети-инвалиды от уплаты налога освобождены на федеральном уровне. Некоторые муниципалитеты установили также льготы для детей, оставшихся без попечения родителей, и несовершеннолетних из многодетных семей.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_jrnl