Компании на упрощенной системе налогообложения, УСН, сдают четыре вида отчетности: бухгалтерскую, налоговую, статистическую, зарплатную.

Обычно отчетностью занимается бухгалтер. Но многие руководители хотят знать, когда и какие документы сдавать.

Вы узнаете

Сроки сдачи отчетности

Собрали в таблицу отчеты, которые должны заполнять и сдавать компании на упрощенке. Ее можно скачать и распечатать.

Обратите внимание: срок сдачи переносится на ближайший рабочий день, если по календарю он выпадает на выходной.

Отчетность ООО на УСН

| Куда и как часто сдавать | Крайний срок сдачи | |

|---|---|---|

| Уведомление об исчисленных суммах налогов, кроме агентского НДФЛ | В налоговую | 25 число месяца, в котором наступает срок уплаты конкретного налога |

| Уведомление об агентском НДФЛ | В налоговую, минимум дважды в месяц | • Если НДФЛ удержали с 1 по 22 число текущего месяца — 25 число текущего месяца • Если с 23 и по последнее число месяца — 3 число следующего месяца • Если с 23 декабря по 31 декабря — последний рабочий день года |

| Декларация по УСН | В налоговую, раз в год | 25 марта следующего года |

| Бухгалтерская отчетность | В налоговую, раз в год | 31 марта следующего года |

| Расчет 6-НДФЛ | В налоговую, ежеквартально | • 25 апреля — за первый квартал • 25 июля — за полугодие • 25 октября — за 9 месяцев • 25 февраля — за предыдущий год |

| Расчет по страховым взносам (РСВ) | В налоговую, ежеквартально | • 25 апреля — за первый квартал • 25 июля — за полугодие • 25 октября — за 9 месяцев • 25 января — за предыдущий год |

| Персонифицированные сведения о физлицах | В налоговую, ежемесячно | 25 числа следующего месяца. Сведения за март, июль, сентябрь и декабрь можно не сдавать: нужные данные есть в РСВ |

| Форма ЕФС-1 | В СФР, периодичность зависит от того, какой раздел формы надо сдать | Подраздел 1.1 при приеме или увольнении работника, при заключении и прекращении ГПД — следующий рабочий день после события. |

| Подраздел 1.1 при постоянном переводе работника на другую должность, на дистанционную работу или неполное рабочее время, при присвоении ему новой квалификации с записью в трудовую, а также при подаче им заявления о переходе на электронную трудовую книжку — 25 число следующего месяца. | ||

| Раздел 2 со сведениями о взносах на травматизм и обязательных медосмотрах и специальной оценке рабочих мест: • 25 апреля — за первый квартал • 25 июля — за полугодие • 25 октября — за 9 месяцев • 25 января — за предыдущий год | ||

| Подраздел 1.2 со сведениями об особом стаже работников — 25 января следующего года | ||

| Сведения о застрахованном лице | В СФР, по мере получения сведений от работников | Не позднее 3 рабочих дней с момента трудоустройства работника или получения новых сведений от действующего сотрудника |

Отчетность ООО на УСН в отдельных случаях

| Куда и как часто сдавать | Срок сдачи | |

|---|---|---|

| Статистика | В Росстат | По запросу Росстата |

| Статформы о грузах, которые ввозят и вывозят из России в страны ЕАЭС и наоборот | В Федеральную таможенную службу | Десятый рабочий день месяца, следующего за месяцем, в котором отгрузили или получили товары |

| Сообщения о предстоящей ликвидации, введении неполного рабочего времени, процедуре банкротства, о дистанционной работе и об отпусках без сохранения зарплаты | В службу занятости — через личный кабинет на портале «Работа в России» | • Сообщение о ликвидации ООО либо о сокращении численности или штата — минимум за 2 месяца до начала соответствующих мероприятий • О появлении или исчезновении вакансий — 5 рабочих дней • О простое, введении и отмене неполного рабочего времени, переводе на дистанционную работу и обратно — 3 рабочих дня |

| Отчет об операциях с товарами, подлежащими прослеживаемости | В налоговую, ежеквартально, если были операции с товарами, подлежащими прослеживаемости | • 25 апреля — за первый квартал • 25 июля — за второй квартал • 25 октября — за третий квартал • 25 января — за четвертый квартал |

| Декларация по косвенным налогам | В налоговую, при ввозе товаров из стран ЕАЭС: Беларуси, Казахстана, Армении и Киргизии | 20 числа месяца, следующего за месяцем принятия товаров к учету |

| Декларация по НДС | В налоговую, ежеквартально, если доходы компании за предыдущий год или с начала текущего превысили 60 млн рублей или она, к примеру, оплатила аренду госимущества либо выставила покупателю счет-фактуру с НДС | • 25 апреля — за первый квартал • 25 июля — за второй квартал • 25 октября — за третий квартал • 25 января следующего года — за четвертый квартал |

Бухгалтерский учет и отчетность ООО на УСН

Компании на упрощенке подают в ИФНС бухгалтерскую отчетность до 31 марта за предыдущий год.

Малые предприятия вправе сдавать упрощенную бухотчетность из двух сокращенных форм — баланса и отчета о финансовых результатах. Но ряд компаний не может применять упрощенную бухотчетность. Это, например, жилищно-строительные кооперативы, микрофинансовые организации, юридические консультации.

К малым предприятиям относят компании со среднесписочной численностью не более 100 человек и доходом до 800 млн рублей за предыдущий год. Минимум 51% уставного капитала ООО должно принадлежать людям или компаниям из реестра МСП. Максимальная доля государства, регионов или некоммерческих организаций — 25%.

Проверить, относится ли бизнес к малому предприятию, можно в реестре МСП. Если вы не нашли там свою компанию, а она подходит по всем критериям, отправьте заявку на проверку сведений реестра.

Организации без статуса малого предприятия сдают развернутый баланс и отчет о финансовых результатах, а также отчеты об изменениях капитала и о движении денежных средств плюс пояснения.

Отчетность коммерческих организаций размещают на Государственном информационном ресурсе бухгалтерской отчетности, ГИРБО. Его формирует ФНС.

Сдать бухгалтерскую отчетность в налоговую можно только в электронном виде — через спецоператора или через сайт ФНС.

Налоговая отчетность

Это документы с информацией, сколько налогов и взносов нужно заплатить компании. Важно сдавать декларации и расчеты вовремя: при опоздании могут оштрафовать, даже если все уплачено в срок.

Уведомление об исчисленных суммах налогов, авансовых платежей, сборов, страховых взносов. Его надо сдавать в ИФНС, чтобы там понимали, какую сумму списывать с единого налогового счета компании в счет уплаты того или иного налога.

Уведомление надо подавать о платежах, которые уплачивают без декларации или до сдачи декларации или расчета. Это, например, взносы с выплат работникам за первый и второй месяц квартала, НДФЛ, авансы по УСН, налоги на имущество, транспорт и землю.

Не надо подавать уведомления об НДС, взносах за третий месяц квартала, налоге по УСН за год, а также о штрафах и пенях.

Если нет начислений по налогу или взносам, нулевое уведомление не подают.

Уведомление представляют не позднее 25 числа месяца, в котором наступает крайний срок уплаты конкретного налога.

Для налоговых агентов по НДФЛ установлены отдельные сроки. Они сдают уведомление дважды в месяц, а в декабре — трижды.

Декларация по налогу на УСН. Подается раз в год, до 25 марта года, следующего за отчетным. За 2024 год нужно было отчитаться не позднее 25 марта 2025 года.

Большинство компаний заполняют и подают декларацию в электронном виде: через сайт ФНС или с помощью сервисов онлайн-бухгалтерии .

В ряде случаев компании должны сдавать и другие декларации.

Декларация по косвенным налогам. Ее заполняют организации, которые ввозят в Россию товары из стран Евразийского экономического союза: Беларуси, Казахстана, Армении и Киргизии. К декларации прикладывают заявление о ввозе товаров и документы на них .

Отчитываться в налоговую нужно до 20 числа месяца, следующего за месяцем, когда импортные товары приняли к учету . Если в какой-то месяц товары не привозили, подавать пустые формы не нужно.

Декларация по НДС — налогу на добавленную стоимость. Ее подают, если компания:

- В предыдущем году или с начала текущего превысила порог доходов в 60 млн рублей.

- По ошибке выставила счет-фактуру с выделенной суммой НДС.

- Выступила в роли налогового агента по НДС. Например, если ООО купило металлолом или макулатуру у продавца — плательщика НДС или арендовало федеральную, региональную или муниципальную недвижимость у органа власти или местного самоуправления.

В этих случаях декларацию по НДС сдают раз в квартал, не позднее 25 числа месяца, следующего за кварталом, в котором появились основания для уплаты НДС.

Еще отчитываться по НДС нужно упрощенцам-посредникам, если они что-то продают или покупают для контрагентов — плательщиков НДС по агентскому договору или договору комиссии. Тогда посредник налог не платит, декларацию не сдает, но должен представить в ИФНС журнал учета счетов-фактур. Срок — до 20 числа месяца, следующего за отчетным кварталом.

Декларацию по НДС можно сдать только онлайн.

В нее включают сведения о прослеживаемости товаров. Обычно это счета-фактуры с номером партии. Прослеживаемости подлежат товары из перечня, утвержденного постановлением правительства. Туда входят: мониторы, проекторы, детские коляски и автокресла, холодильники, автопогрузчики импортного производства.

Если компания на УСН сдает декларацию по НДС, в нее же включаются сведения о прослеживаемости. Если не сдает и были операции — нужен отдельный отчет.

Отчет об операциях с товарами, подлежащими прослеживаемости. Сдают компании на УСН, если у них были операции с товарами из перечня: купили или продали, получили в дар или сами подарили.

Представлять отчет нужно даже тем, кто сдавал декларацию по НДС, если:

- Приобрели товар, подлежащий прослеживаемости, у неплательщика НДС.

- Списали товар в результате недостачи, обнаруженной при инвентаризации.

- Восстановили товар в результате излишка, обнаруженного при инвентаризации.

- Утилизировали товар.

Отчет сдают в электронном виде и только за кварталы, в которых были операции, до 25 числа первого месяца квартала, следующего за истекшим. Если операций не было, отчет сдавать не надо.

Статистическая отчетность

Ежегодно Росстат проводит выборочное статистическое исследование — для этого составляют список компаний и предпринимателей, которые должны подать статистический отчет. Но раз в пять лет отчитываться должны все малые и средние предприятия . Это происходит в рамках сплошных статистических наблюдений. Очередной такой сбор сведений будет за 2025 год.

В России более 200 форм статистических отчетов, чаще всего они содержат данные о доходах, штате сотрудников, стоимости имущества компании. Перечень форм отчетности ведомство обновляет ежемесячно. Актуальный перечень годовых форм можно получить с 30 декабря отчетного года.

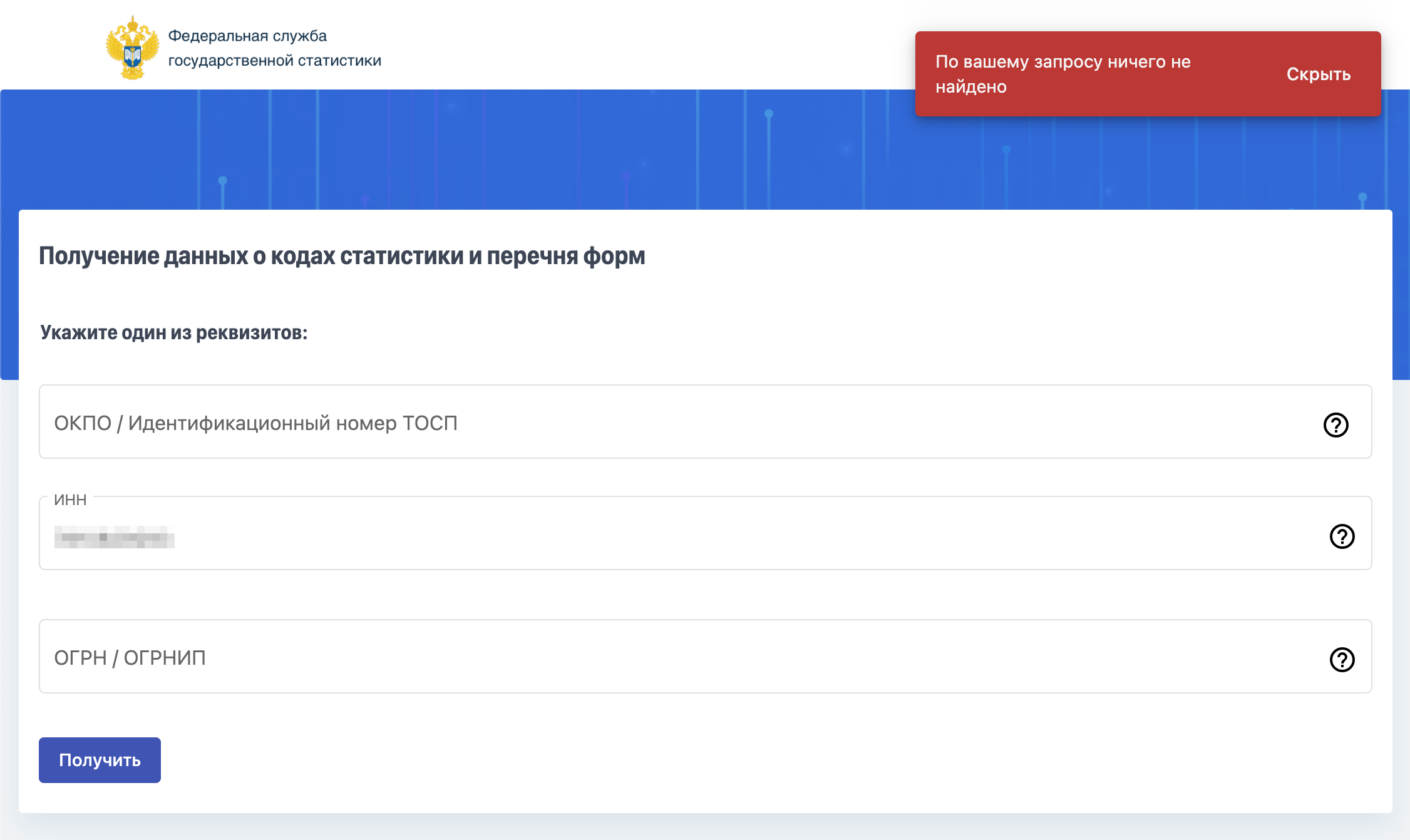

Проверить, надо ли компании сдавать статистические отчеты, можно на сайте Росстата в разделе «Респондентам».

Отчетность за работников

Компания должна платить НДФЛ и взносы за сотрудников, которые оформлены по трудовым или гражданско-правовым договорам, кроме самозанятых. По этим отчислениям сдают отчетность.

Расчет 6-НДФЛ — форма, где пишут, как рассчитывали налог на доходы физлиц, которые получили деньги от компании . Ее сдают в налоговую ежеквартально до 25 числа месяца, следующего за отчетным кварталом, а за прошедший год — до 25 февраля следующего года.

В расчет 6-НДФЛ за год включают справки о доходах и суммах налогов для физических лиц. Раньше они назывались 2-НДФЛ. Справки составляют на всех лиц, получивших доходы, в том числе на людей, с которых невозможно было удержать налог. Например, если компания провела розыгрыш в соцсетях и вручила победителю смартфон.

6-НДФЛ можно сдавать только электронно, если количество физлиц, которым выплачивали доходы, больше десяти.

Расчет по страховым взносам (РСВ) — квартальный отчет по взносам на пенсионное, социальное и медицинское страхование . Его подают в налоговую до 25 числа месяца, следующего за отчетным кварталом.

РСВ сдают, если есть работники по трудовым договорам или исполнители по гражданско-правовым. Титульный лист, раздел 1, подраздел 1 раздела 1 и раздел 3 заполняют все, кто за последние три месяца начислил выплаты, облагаемые страховыми взносами. Остальные разделы, подразделы и приложения нужно заполнять только при определенных обстоятельствах.

Персонифицированные сведения по физлицам — еще один отчет для компаний, у которых есть работники на трудовых договорах или исполнители по договорам ГПХ, кроме самозанятых. Его сдают в налоговую за первый и второй месяцы кварталов — не позднее 25 числа следующего месяца. В отчет включают персональные данные каждого человека и сумму выплат, начисленных ему за истекший месяц, как облагаемых, так и не облагаемых взносами. Исключение — сведения за март, июнь, сентябрь и декабрь: их можно не сдавать, так как нужные данные есть в РСВ.

Сведения подают о работниках, числившихся в ООО в отчетном месяце по трудовому договору или работавших по ГПД, кроме самозанятых, включая тех, кто уволился в этот период, и тех, у кого не было выплат.

Предположим, компания заказала дизайнеру сайт по договору об оказании услуг — о нем тоже нужно сдать персонифицированные сведения.

ЕФС-1 — единая форма сведений. Ее представляют в Социальный фонд, СФР.

ЕФС-1 сдают в трех случаях:

- Были кадровые события — например, прием, увольнение или постоянный перевод сотрудника, переход на электронную трудовую книжку, заключение или прекращение договора ГПХ.

- Платили взносы на травматизм.

- У некоторых работников были периоды особого стажа для пенсии.

Компания, которая, в частности, наняла или уволила работника, приостановила или возобновила трудовой договор, заключила или расторгла договор ГПХ, приняла от сотрудника заявление о переходе на электронную трудовую книжку, должна сдать ЕФС-1 с подразделом 1.1 «Сведения о трудовой (иной) деятельности».

Каждый квартал компания-работодатель должна сдавать ЕФС-1 по взносам на травматизм. Крайний срок сдачи — 25 января, 25 апреля, 25 июля и 25 октября за истекший квартал. Надо заполнить раздел 2 «Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний».

Ежегодно организации-работодатели сдают ЕФС-1 с данными об особом стаже работников — подраздел 1.2 «Сведения о стаже». Его заполняют на работников, у которых в истекшем году были особые условия исчисления стажа для назначения пенсии. Например, сотрудник был в отпуске по уходу за ребенком от полутора до трех лет или за свой счет. Срок сдачи — не позднее 25 января года, следующего за отчетным.

Сведения о застрахованном лице. В эту форму вносят сведения о том, как сотрудник хочет получать больничные и другие пособия из СФР: почтовым переводом или на банковский счет . Если работник выбрал банковский счет, указывают его реквизиты, если почтовый перевод — пишут адрес. Такие сведения подают о каждом новом работнике, а также если у действующего сотрудника изменились сведения.

Срок сдачи — не позднее трех рабочих дней с момента трудоустройства нового работника или получения сведений от действующего.

Для текущих работников срок первой подачи сведений не установлен, но если их не сдать, он не сможет получать социальные пособия из СФР.

Сдать сведения о застрахованных лицах можно только электронно.

Нулевая отчетность компаний на упрощенке

Компании на УСН, которые не ведут деятельность, не платят налоги. А вот сдавать отчетность все равно придется:

- Сформировать бухгалтерскую отчетность.

- Подать налоговую декларацию с прочерками.

- Отчитаться за работников.

Нулевые отчеты подаются в те же сроки, что и обычно. Рассмотрим несколько нюансов.

ООО на УСН «Доходы минус расходы». Не забудьте занести в нулевую декларацию уплаченные страховые взносы и торговый сбор, если ООО платит его в Москве. Эти расходы формируют убыток компании: за счет него можно снизить налог на упрощенке, когда ООО возобновит деятельность.

В 2024 году у компании не было дохода. При этом она уплатила страховые взносы за директора — 50 000 ₽. По итогу года получился убыток.

В 2025 году доход ООО — 900 000 ₽, расходы — 500 000 ₽. При расчете налога за 2025 год можно учесть убыток 2024 года.

Получаем налог УСН: (900 000 − 500 000 − 50 000) × 15% = 52 500 ₽.

Убыток можно учесть в течение 10 лет после того, как он возник. А потом он сгорает.

Зарплатная отчетность. Чтобы не платить НДФЛ и взносы за персонал во время простоя, компании нередко предлагают работникам пойти в неоплачиваемый отпуск. Отпуск за свой счет — зарплату не начисляют, НДФЛ и взносы тоже не платят. В такой ситуации отчет 6-НДФЛ сдавать не нужно.

Остальные документы нужно сдать в срок:

- В налоговую: персонифицированные сведения о физлицах — ежемесячно.

- В СФР — форму ЕФС-1 ежеквартально, сведения о застрахованных лицах — в течение трех дней, если у работника меняются адрес или банковские реквизиты или он решит изменить способ получения пособий.

- В налоговую: нулевой расчет по страховым взносам (РСВ) — ежеквартально.

Если работники компании не писали заявлений на неоплачиваемый отпуск, по закону нужно начислять зарплату, платить с нее взносы и НДФЛ и подавать все отчеты.

Штрафы за нарушения при сдаче отчетности по УСН

Если не сдавать отчетность вовремя или заполнять с грубыми ошибками, намеренно искажать данные — можно получить штраф.

Штрафы за нарушения при сдаче отчетности по УСН

| Нарушение | Штраф | Основание для штрафа |

|---|---|---|

| Просрочка сдачи или непредставление декларации по УСН, расчета по страховым взносам (РСВ) | 5% суммы неуплаченного в срок налога или взноса за каждый полный либо неполный месяц просрочки, но не более 30% и не менее 1000 ₽ | п. 1 ст. 119 НК РФ |

| Опоздание со сдачей бухгалтерской отчетности | Административный штраф: для малых и микропредприятий — от 1500 до 2500 ₽, для остальных организаций — от 3000 до 5000 ₽ | ст. 19.7 КоАП РФ |

| Несвоевременная сдача 6-НДФЛ | 1000 ₽ за каждый полный либо неполный месяц просрочки | п. 1.2 ст. 126 НК РФ |

| Ошибки в 6-НДФЛ | 500 ₽ за каждый отчет | п. 1 ст. 126.1 НК РФ |

| Опоздание со сдачей отчетности в Росстат | Для малых и микропредприятий — от 10 000 до 35 000 ₽, для остальных организаций — от 20 000 до 70 000 ₽ | ст. 13.19 КоАП РФ |

| Просрочка сдачи сведений о застрахованных лицах | 5000 ₽ | ч. 3 ст. 15.2 закона от 29.12.2006 № 255-ФЗ |

| Просрочка сдачи или непредставление раздела 2 ЕФС-1 по взносам на травматизм | 5% от суммы взносов на травматизм к уплате по опоздавшему отчету за последние три месяца за каждый полный или неполный месяц просрочки. Максимальный штраф — 30% начисленной по отчету суммы взносов, минимальный — 1000 ₽ | ст. 26.30 закона от 24.07.1998 № 125-ФЗ |

| Непредставление в срок или представление неполных или недостоверных сведений о страховом стаже | 500 ₽ за каждое застрахованное лицо | ст. 17 закона от 01.04.1996 № 27-ФЗ |

| Несоблюдение электронного способа подачи, если число физлиц больше 10 | 1000 ₽. Если заплатить штраф от СФР в течение 10 дней со дня получения требования, будет скидка 50% | ст. 17 закона от 01.04.1996 № 27-ФЗ |

| Опоздание со сдачей уведомления об исчисленных налогах и взносах | 200 ₽. Но пока за это не штрафуют | ст. 126 НК РФ, письмо ФНС от 23.05.2023 № БС-3-11/6890@ |

| Опоздание со сдачей персонифицированных сведений о физлицах | 200 ₽ | ст. 126 НК РФ |

Запомнить

- Компании на УСН должны заполнять и сдавать четыре вида отчетности: бухгалтерскую, налоговую, зарплатную и статистическую.

- Для каждого отчета установлены свои сроки сдачи, форма и способ представления — на бумаге или электронно.

- Если сдавать отчетность с опозданием, не тем способом или заполнять с ошибками, можно получить штраф.

- Даже если компания на УСН временно не ведет деятельность, ей все равно нужно сдавать некоторые виды отчетов.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes