Кажется, что открыть стартап сложно. Но есть правила, с помощью которых можно снизить риски.

Я работаю юристом в сфере корпоративного права и инвестиций больше 6 лет. Сопровождаю создание компаний в крупном бизнесе и стартапов, а также помогаю с привлечением инвестиций от сотен тысяч до нескольких миллиардов рублей. Последний проект, который я сопровождал — создание компании-стартапа в сфере онлайн-образования и привлечение инвестиций в него.

В этой статье я дам основные советы, как запустить стартап и каких правил нужно придерживаться, чтобы начать проект с меньшими рисками.

Что вы узнаете

Что такое стартап

Стартап — это бизнес-проект, который обычно находится на стадии идеи либо разработки MVP — минимально работоспособного продукта, который может удовлетворить какую-то потребность рынка. На самых ранних этапах у основателя даже может не быть оформлено ИП или юридическое лицо.

Как правило, речь о высокотехнологичном проекте. Например, стартапом можно назвать бизнес-проект в сфере знакомств, который находится на стадии разработки первой версии мобильного приложения.

Стартап не обязательно работает на большой рынок, он может работать и на рынок B2B. Главное отличие стартапа от другого типа бизнеса — это начинающий проект с большими рисками и непонятными перспективами. Он нацелен на создание инноваций, привлечение инвестиций и большие темпы роста.

Стартапы часто создаются на основе потребностей людей, которые еще никто не успел удовлетворить, в то время как малый бизнес воспроизводит текущие модели потребления. Например, в сфере флористики может быть стартап, который создает платформу для поставщиков и покупателей цветов по всей стране, а может быть малый бизнес — киоск, где продают букеты.

Стартап можно открыть в разных отраслях. Особенно многие слышали о стартапах в сфере ИТ, потому что сейчас можно обучиться программированию из любой точки мира и иногда даже бесплатно, а потом создать свой стартап. В некоторых отраслях есть свои особенности. Например, в финансах и медицине открыть стартап гораздо сложнее с точки зрения того же законодательства и необходимости экспертизы в этих областях.

Стартапы запускают не только новички или предприниматели-визионеры. Иногда это делают крупные компании. Например, недавно «Яндекс» запустил стартап ClickHouse, который стал «единорогом» — то есть получил оценку компании более 1 млрд долларов.

Преимущества запуска стартапа

В отличие от малого бизнеса основатели стартапа, как правило, имеют амбициозные планы по захвату доли рынка, надеются на большой доход и стремительный рост компании. И поэтому у стартапа больше шансов привлечь крупные инвестиции, чем у малого бизнеса. Для венчурных инвесторов привлекательнее получить кратную прибыль с повышенными рисками, чем стабильную, но еле растущую прибыль.

Крупные компании хоть и более стабильны, но часто бюрократизированы, и согласования решений идут месяцами. Стартап — более гибкий, он может быстро адаптироваться к изменениям рынка, отвечать на запросы потребителей, автономно принимать решения.

Поэтому крупные компании, которые стремятся быть гибкими, запускают стартапы. Например, банк создает дочернюю компанию — специальный стартап разрабатывает приложение, которое решит проблему звонков мошенников. Этот стартап живет по своим правилам, занимается только определенным продуктом. Такой подход позволяет избежать распространения корпоративной культуры на новый проект, которая может его тормозить.

Из других преимуществ: в стартапе можно быстро проверить гипотезу, нащупать рынок и потребность, не привлекая значительное количество ресурсов. Стартап может сделать MVP, протестировать продукт, начать продажи, а если не пойдет — переориентировать деятельность.

Еще стартап обладает преимуществом в привлечении ценных специалистов, которым не интересно просто работать по найму. В стартап таких сотрудников можно привлечь опционом — правом на получение доли в компании. Если компания получит большую оценку, то на этом можно хорошо заработать, а также сотрудник с опционом больше думает о развитии бизнеса, так как по сути становится его совладельцем

Как определить готовность к запуску стартапа

Запуск для стартапа — понятие очень условное. Если есть идея, как решить проблему рынка, вот вам и стартап. Как правило, формальной стадией запуска является подготовка MVP — создание базового продукта, на котором можно оценить, удовлетворяет ли он спрос.

Для тестирования продукта и рынка не обязательно открывать компанию или регистрировать ИП за исключением жестко регулируемых рынков вроде финансов и здравоохранения. Например, если стартап планирует оказывать услуги по телемедицине, то нужно получить лицензию, иначе может наступить юридическая, в том числе уголовная, ответственность.

Как правило, все упирается в идею для стартапа, а также в анализ рынка.

Какая бы интересная идея ни была, если в нише много конкурентов, а рынок небольшой, то шансы на успех снижаются.

Поиск идеи. Есть несколько методик поиска идеи для стартапа: найти конкретную боль потребителя, улучшить или ускорить существующий бизнес, сделать доступными дорогие продукты.

Я часто встречаю стартапы, которые возникли из конкретной экспертизы основателя. Например, юрист видит проблему — рутинный и долгий процесс подготовки договора — из-за этого юридические услуги стоят дорого. Он создает стартап для автоматизации договорной работы.

Анализ рынка и выбор ниши. Перед тем как запустить новый проект, проводят анализ конкурентов, потребительских предпочтений, определяют объем рынка — то есть сколько всего продают товаров или услуг и на какую сумму, а также емкость рынка — сколько потенциально может быть продано продуктов.

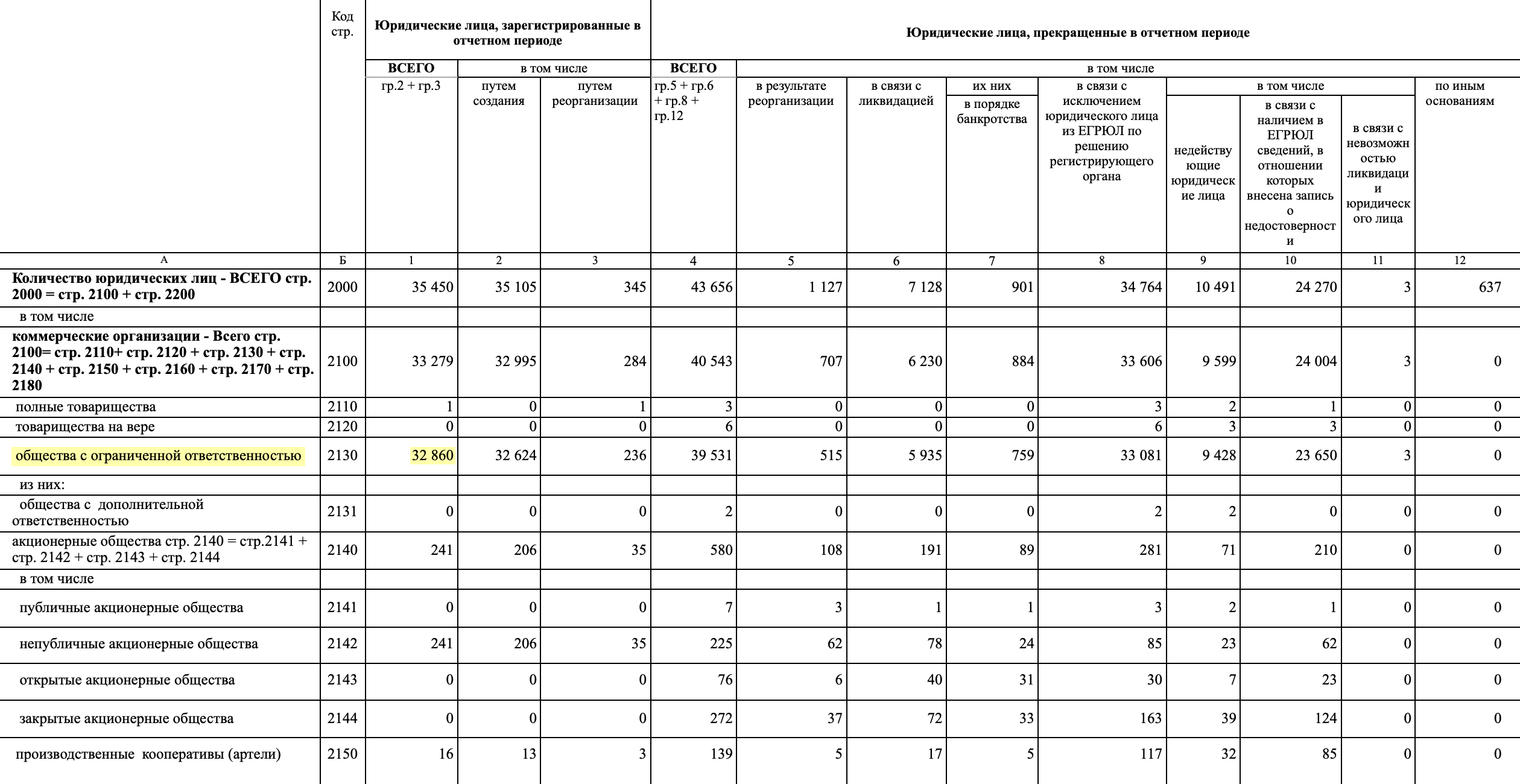

Анализ можно провести самостоятельно с помощью отраслевых изданий и ресурсов, статистики поисковиков, официальных ресурсов с информацией о финансах и так далее. Например, Федеральная налоговая служба создала сайт, на котором можно посмотреть бухгалтерскую отчетность юридических лиц и оценить выручку, прибыль, рентабельность бизнеса в той же нише.

Есть и другой вариант — заказать специальное исследование у консалтинговых компаний или приобрести готовое. Например, РБК продает маркетинговые исследования различных рынков.

Еще одна точка для анализа — изучить требования к определенному виду деятельности с точки зрения законодательства.

Например, если хочется создать инвестиционную платформу, то при разработке надо учесть, что клиент должен проходить идентификацию и ознакомиться с декларацией о рисках.

Стартап может не учесть эти требования, сделать упрощенную форму регистрации, заплатить программистам, рассчитать конверсию без учета тех клиентов, кто не пройдет идентификацию, запустить продукт, потратиться на рекламу. Позже, когда команда стартапа узнает о требованиях, она будет вынуждена снова платить программистам, чтобы переделать, приостанавливать работу проекта, потеряет репутацию, время и деньги. Хотя этого можно было избежать.

После анализа рынка надо понять, какую долю на нем стартам потенциально может занять и в чем будет конкурентное преимущество продукта. Например, если запускается стартап в сфере доставки продуктов и питания, то он может направлять наборы продуктов с рецептами приготовления. Потребители не только не тратят время на поход в магазин, но и не нужно думать о том, что приготовить на ужин.

На этапе запуска в том числе важно понять ограничения деятельности стартапа. Если деятельность прямо запрещена законом, то тратить деньги на разработку продукта будет неразумно. Например, нельзя запускать стартап, если его деятельность попадает под признаки финансовой пирамиды, или в сфере лотерей, которые являются в РФ исключительно государственными.

Если требования или ограничения к деятельности не понятны или не известны основателю, то можно обратиться в профильный государственный орган и попросить разъяснить их.

Выбор формы деятельности

Любой бизнес и предпринимательскую деятельность, которая приносит доход, нужно зарегистрировать, чтобы вести дело по закону. Например, создать юридическое лицо или получить статус индивидуального предпринимателя.

Выше мы говорили, что стартап не обязательно сразу регистрировать как бизнес — и это так, особенно на этапе поиска идеи и анализа рынка. Но когда основатели протестировали продукт, проанализировали спрос и пришли к выводу, что проект можно запускать, следует определиться с формой деятельности стартапа.

Индивидуальный предприниматель. На первый взгляд может показаться, что ИП — самая удобная форма для стартапа.

Индивидуальный предприниматель не всегда обязан вести бухгалтерский учет, не надо выводить деньги из компании, легче зарегистрировать и закрыть бизнес.

Но привлечь инвестора предпринимателю достаточно сложно: в ИП нельзя выделить долю, организовать корпоративное управление, когда бизнес контролируется основателями и инвесторами.

Если открыть стартап в форме ИП, то при «экзите» — то есть продаже бизнеса — придется делать процедуру asset deal — полностью переоформить компанию на покупателя.

Это вид продажи бизнеса, когда проводится инвентаризация и каждый актив передается отдельно. Права требования и долги переводятся на покупателя бизнеса, в том числе переоформляются сотрудники и так далее. Например, в рамках этой процедуры нужно перевести договор с арендодателем на покупателя бизнеса. Это долгий и сложный процесс, и если на одном этапе что-то отвалится, то продажа бизнеса может затянуться.

Если стартап открывается в форме юридического лица, то для экзита требуется одно действие — продажа доли в компании.

Общество с ограниченной ответственностью. В стартапе, зарегистрированном как ООО, можно выделить доли инвесторам и основателям, консолидировать имущество и обязательства в одном месте — на юридическом лице, а также сформировать несколько органов управления. Например, создать совет директоров, который будет рассматривать стратегические вопросы.

ООО дешевле в сопровождении по сравнению с акционерным обществом: не надо платить регистратору за ведение реестра акционеров — исходя из моей практики, это более 100 000 ₽ в год — и за каждое собрание акционеров минимум 15 000 ₽.

В ООО можно привлечь инвестора, причем разными способами. Например, можно продать существующую долю основателя или увеличить уставный капитал, создав новую долю для инвестора.

Если основатель-ИП умрет, то все трудовые договоры с работниками будут расторгнуты. В ООО работодатель — это компания, у которой собственник может меняться. ООО является консолидированным держателем всех активов: интеллектуальной собственности, имущества, денег и так далее. В ООО, как и в акционерном обществе, действует принцип ограниченной ответственности.

В отличие от ИП, который несет ответственность всем своим имуществом, в случае банкротства участник ООО или акционер АО не отвечает по долгам компании, если только умышленно не довел ее до такого состояния.

Есть и минусы: в ООО сложнее вести отчетность, его сложнее закрыть и выводить деньги из бизнеса.

Чтобы сэкономить и сохранить способность быстро принимать решения, многие основатели стартапов в России выбирают в качестве формы деятельности ООО. В нем можно выделить долю инвестору, собрать на нем все активы, не взаимодействовать с регистратором для принятия решения, как нужно в АО, и относительно недорого поддерживать деятельность.

Акционерное общество. АО обладает теми же преимуществами, что и ООО. Есть и дополнительные преимущества и недостатки для стартапов.

В отличие от ООО в акционерном обществе могут выпускаться привилегированные акции, причем разных типов и с разным объемом прав.

Привилегированные акции, как правило, не дают право голоса при голосовании на общем собрании акционеров, но дают право на фиксированный размер дивиденда и стоимость, выплачиваемую при ликвидации. Они предоставляются инвестору, чтобы дать основателю больше свободы при ведении деятельности — если выплачиваются дивиденды, то инвестор не принимает решения по большинству вопросов в стартапе.

В случае если стартап планирует IPO — то есть публично размещать акции компании, то не будет необходимости преобразовываться из ООО в АО, чтобы затем стать публичным акционерным обществом. В соответствии с законодательством публично размещать акции может только ПАО.

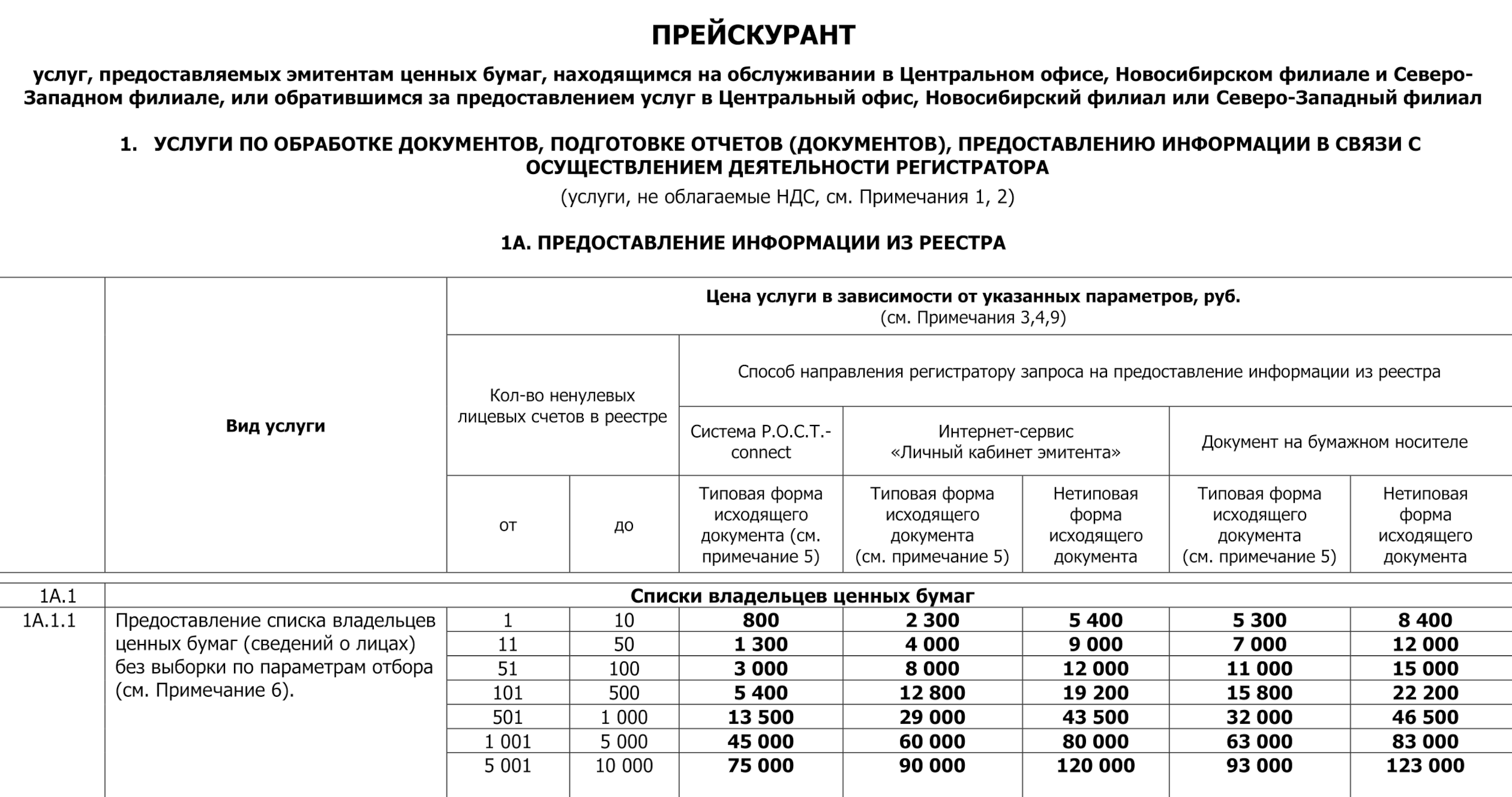

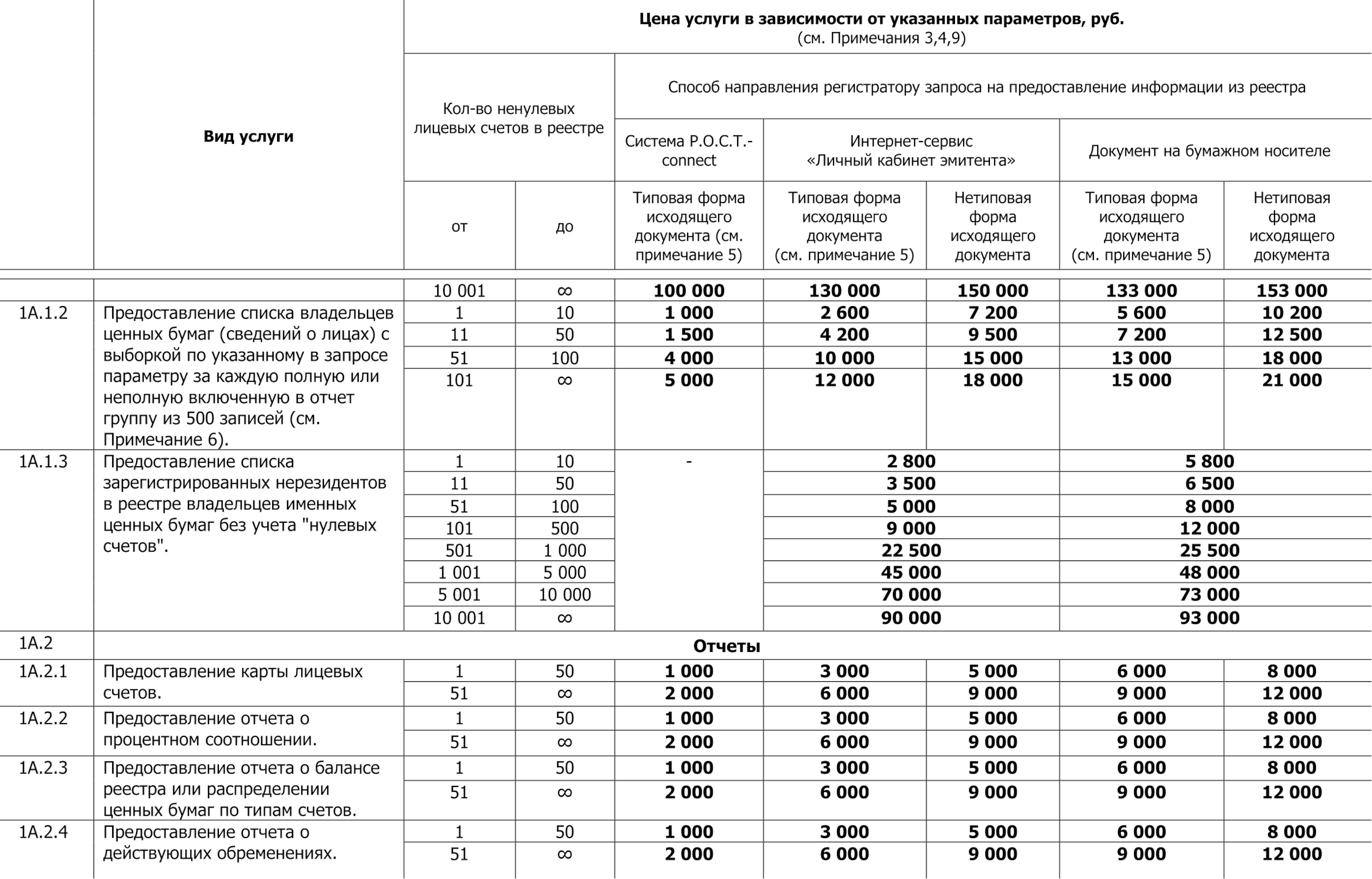

При этом содержать акционерное общество дороже. У АО должен быть регистратор, который учитывает право на акции. Регистратору нужно платить за ведение реестра, за каждое собрание акционеров, предоставление списков владельцев ценных бумаг и другие вещи.

Привлечение инвестиционных фондов: риски

Если стартап планирует поднимать раунд и привлекать деньги у крупных инвестфондов, то сделка, скорее всего, будет структурирована по иностранному праву. Как правило, все доли или акции должны быть переданы компании из иностранной юрисдикции — Кипр, Британские Виргинские Острова и другие. В такой компании основатели получат доли, кто-то из них останется директором российской компании, но директором иностранной компании может быть другое лицо — представитель инвесторов.

Это значит, что отношения между инвестором и основателями будут регулироваться иностранным правом, чаще всего используют английское право. Например, споры будут рассматриваться в иностранном суде, а директора российской компании могут в момент поменять.

Основателю в таком случае не следует слепо соглашаться на все условия, которые предлагает инвестор, а предметно их проанализировать.

Есть много причин, почему сделки структурируются именно так. В основном так происходит, потому что есть большее доверие к иностранному праву, судебной системе и особенностям налогового законодательства.

Ключевые документы стартапа

Документов у любого бизнеса, конечно, может быть много: кадровые, касающиеся интеллектуальной собственности, корпоративные, бухгалтерские, финансовые, технические. Но у стартапа как у компании, которая хочет привлечь инвестиций и партнеров, есть несколько ключевых документов, о которых я расскажу.

Бизнес-план. Он содержит базовую финансовую информацию о проекте, отрасли, продукте, объеме привлекаемого финансирования. В бизнес-плане есть план продаж, маркетинг, прогноз доходов, объема продаж, расходов, прогноз рентабельности на несколько лет.

Есть разные подходы к наполнению бизнес-плана, которые во многом зависят от специфики компании. Например, если стартап связан с производством, то в бизнес-плане отдельно отражаются производственные и капитальные затраты.

Если стартап требует много денег, то, скорее всего, сначала разрабатывают бизнес-план, потом MVP. Бывает и наоборот — сначала тестируют гипотезу и рынок, а затем считают объем рынка, расходы и другое.

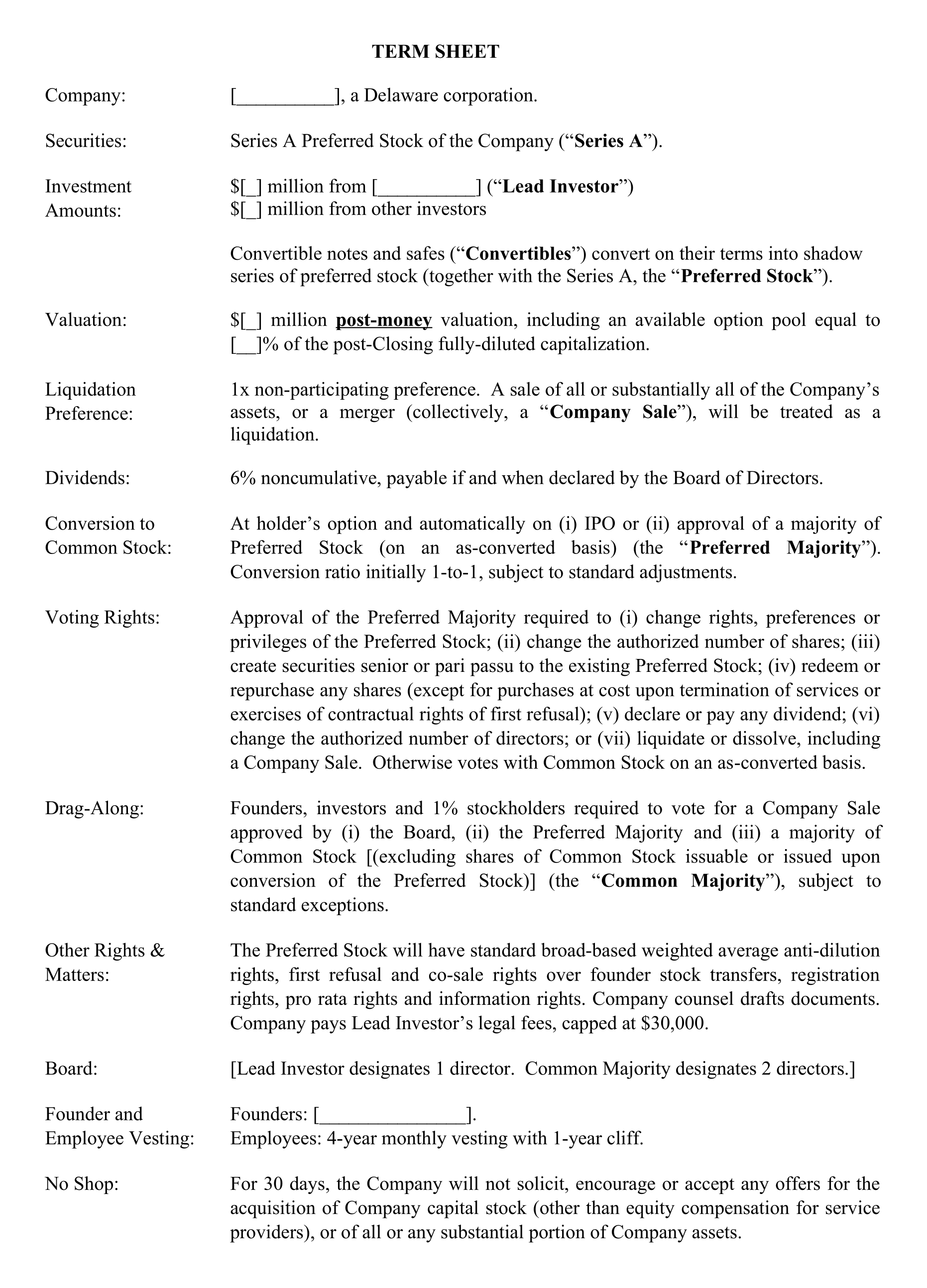

Term Sheet. Термшит еще называют меморандумом о взаимопонимании. В начале деятельности основатели и инвесторы, если они есть, заключают соглашение, которое не имеет юридической силы и ни к чему не обязывает. Смысл такого соглашения — структурировать договоренности, чтобы не упустить важные детали.

Представьте, что основателям нужно согласовать 40 вопросов. Делать это устно опасно, можно что-то не так понять, что-то забыть обсудить. Меморандум составляют юристы, которые четко структурируют договоренности.

Недавнее наблюдение из практики: основатели стартапа устно договорились о привлечении инвестиций и создали ООО — потратили деньги. А когда пришли за деньгами, оказалось, что инвестор хочет особые условия, которые не устраивают основателей. Термшит помог бы избежать такой ситуации.

Соглашение может содержать:

- предмет сделки — распределение долей в компании между основателями и инвестором;

- предварительную цену сделки;

- стороны сделки;

- механизм или структуру сделки. Вариантов может быть много. Например, если речь о редком кэш-ауте, когда деньги за долю получает основатель, а не компания, то можно заключить договор купли-продажи. Если деньги получает компания, то реализуется вариант либо увеличения уставного капитала, где инвестор получает «новую» долю, либо конвертируемого займа, либо SAFE (Simple agreement for future equity);

- если планируется конвертируемый заем: сумма займа, условие конвертации, оценка — капитализация и так далее. Конвертируемый заем — это заем, который в будущем может превратиться в долю в компании. Например, инвестор дает в долг 1 млн рублей на 2 года под 15% годовых. Через 2 года он может получить обратно деньги или конвертировать долг в 20% компании;

- существенные условия будущей сделки, например сроки оплаты и передачи документов, основные заверения и гарантии, этапы проверки бизнеса;

- опционы. Например, опцион может предусматривать, в каком случае инвестор может выкупить долю основателя по фиксированной оценке;

- органы управления компании и их компетенция;

- порядок предоставления информации. Например, можно определить, какую информацию компания будет обязана предоставлять инвестору по его запросу. Если речь об ИТ-стартапе, то это может быть информация о выручке, стоимости привлечения клиента, конверсия, затраты на лицензии и так далее;

- порядок ведения переговоров. Например, стороны могут определить порядок и сроки ответов на вопросы, место ведения переговоров;

- конфиденциальность;

- объем и порядок финансирования;

- распределение прибыли;

- отчуждение долей в компании. Например, в каком случае можно продать долю;

- эксклюзивность — запрет основателям вести переговоры о привлечении инвестиций с другими инвесторами. Инвестор несет расходы на подготовку к сделке, поэтому иногда встречается такое положение;

- применимое право. Если ООО российское, то для основателей и инвестора из России в соглашении стороны указывают право РФ;

- если привлечение инвестиций структурируется через иностранную юрисдикцию, то указывают иностранное право;

- срок, когда произойдет сделка;

- запрет конкуренции. Например, не осуществлять деятельность на том же товарном рынке или инвестировать в стартапы на том же рынке. Вопрос запрета конкуренции сложный с юридической точки зрения, поскольку ограничивает конкуренцию, но в целом допускается Федеральной антимонопольной службой РФ;

- расходы — описание, как и кто несет расходы в связи со сделкой. Например, если инвестор привлекает юристов для сделки, то он за них платит;

- срок соглашения — период, в течение которого действует меморандум, а также основные этапы переговоров, совершения сделок.

Устав. Если стартап создается в форме ООО или АО, ему обязательно нужен устав. Устав обязательно содержит:

- Наименование компании.

- Место ее нахождения.

- В случае АО — количество, номинальную стоимость, категории и типы акций, права акционеров.

- Права и обязанности участников.

- Размер уставного капитала, который в ООО и непубличном АО должен быть не менее 10 000 ₽.

- Органы управления компании и вопросы, по которым они принимают решения.

- Порядок подготовки и проведения общего собрания акционеров или участников.

- Иные положения, которые обязательны для включения в устав в силу законодательства. Например, если акционерное общество становится публичным, то в его уставе должно быть указание на наличие в структуре органов управления совета директоров.

В уставе также можно определить порядок передачи долей и акций. Например, в уставе ООО может быть предусмотрено, что если участник ООО желает продать долю, то он должен получить согласие других участников.

В непубличном АО можно предусмотреть, чтобы акционеры пользовались преимущественным правом покупки акций при отчуждении акций другим акционером.

Корпоративный договор. В отличие от устава он не является обязательным документом для компании, но его лучше заключать.

Корпоративный договор регулирует отношения между основателями компании и инвесторами. В частности, он может детально регламентировать опционы, порядок финансирования, распределение прибыли, отчуждение долей в компании, разрешение конфликтов, порядок использования прав акционеров и другие вопросы. В отличие от того же термшита корпоративный договор — это уже юридически обязывающий документ.

Если все документы согласованы, то можно приступать к созданию компании.

Создание компании

Создать ООО достаточно просто: для этого потребуется подготовить необходимые документы и подать их в Федеральную налоговую службу РФ.

Среди необходимых документов:

- Форма Р11001.

- Устав ООО.

- Учредительный договор, если учредителей несколько.

- Протокол общего собрания учредителей или единственного учредителя о создании ООО.

- Гарантийное письмо на юридический адрес и правоустанавливающие документы на недвижимость.

- Квитанция об уплате госпошлины.

Подать документы можно лично, онлайн с помощью усиленной квалифицированной электронной подписи или через нотариуса. В последних двух случаях уплата госпошлины не требуется.

Создать акционерное общество несколько сложнее, поскольку это требует регистрации выпуска ценных бумаг — акций. То есть помимо документов, необходимых для учреждения ООО, требуется подготовить решение о выпуске ценных бумаг.

Выпуск регистрируется Банком России или регистратором на основании договора о регистрации выпуска акций. Зарегистрировать выпуск акций необходимо до подачи в ФНС РФ документов в связи с регистрацией АО.

При этом решение о регистрации выпуска акций вступит в силу с даты государственной регистрации АО. Если АО не зарегистрировано в течение года с даты принятия решения о регистрации выпуска акций, решение аннулируется.

Подготовка документов для инвесторов

После того как у основателей есть понимание, что за стартап они собираются делать, начинается поиск инвесторов. Перед этим стоит подготовить документы для привлечения инвестиций. Минимальный набор — инвестиционная презентация и финансовая модель или бизнес-план.

Дополнительно можно подготовить оценку стоимости, систему KPI, матрицу ответственности и другие документы. Чем тщательнее проработаны документы для инвестора, тем больше вероятность привлечения инвестиций и нормальных отношений.

Например, основатель заранее не продумал условия инвестиций и только к закрытию сделки понял, что хочет включить требование — чтобы у него был опцион на выкуп доли инвестора, а это противоречит позиции инвестора. В таком случае основатель не только не привлечет инвестиции, но и потеряет время и деньги на консультантов. Наоборот, если заранее определить принципиальные позиции, это поможет сразу искать инвесторов, которые согласны с ними.

Другой пример: основатель и инвестор не определили роли в стартапе. После привлечения инвестиций может оказаться, что инвестор хочет сильно влиять на деятельность стартапа, что противоречит позиции основателя. Итог: отношения основателя и инвестора тормозят сам стартап.

Подготовка инвестиционной презентации происходит обычно после глубокой проработки MVP.

Формулировка инвестиционных конкурентных преимуществ. В инвестиционной презентации проекта отражают сильные стороны проекта. Инвесторам важно показать, в чем преимущество команды и продукта стартапа. Ими могут быть: экспоненциальный рост выручки, экспертиза команды, продукт с положительным пользовательским опытом и другие вещи.

Проработка рисков и инвестиционных гарантий. Одна из задач стартапа — закрыть возможные риски, чтобы проект мог расти и ничто не препятствовало его деятельности. Проработка рисков, то есть анализ возможных рисков и способов их снизить, важна и инвестору, поскольку, вкладывая деньги в стартап, он ожидает определенный результат, пусть и с риском провала.

Основные риски для стартапа могут быть такие:

- Рыночные. Например, есть ли спрос на продукт стартапа и есть ли предпосылки для того, что этот спрос может резко измениться.

- Продуктовые. Стартап может не попасть в рынок, если неправильно выберет целевую аудиторию или продукт не будет отвечать требованиям клиентов.

- Командные. Для инвесторов это один из самых весомых рисков, поскольку стартап — не система, генерирующая выручку. На ранних этапах стартап очень зависим от основателей и команды.

- Финансовые, которые связаны с обеспечением денежного потока, привлечением финансирования.

- Операционные. Риски, что что-то сломается, сайт не будет работать, сломается CRM или основное дорогостоящее оборудование.

- Правовые. Есть ли предпосылки для того, что бизнес стартапа будет запрещен или сильно затруднен? Например, если все согласия на обработку персональных данных будет необходимо получать в письменной форме, конверсия стартапа может снизиться.

- Налоговые. Важно понимать, каковы шансы, что налогообложение может измениться, и как это повлияет на бизнес. Какие налоги и в каком размере нужно платить, где нужно быть налоговым агентом.

Инвестиционные гарантии создают ценность и определенность для инвестора, поскольку увеличивают вероятность заработать деньги. В качестве инвестиционной гарантии можно предложить инвестору, например, увеличить его долю в компании без дополнительных инвестиций, если из-за какого-то риска выручка снизится или будет расти меньшими темпами. На практике часто к риску не привязываются, а говорят только о фактическом снижении выручки.

Упаковка проекта для инвесторов. Перед тем как привлечь инвестиции, нужно собрать разрозненную информацию о стартапе и сжато представить ее инвестору.

Упаковка проекта — это не просто инвестиционная презентация, бизнес-план и финмодель, но и последовательное выстраивание системы бизнеса.

Система бизнеса — это правила, по которым работает бизнес: что делают сотрудники, как принимаются и осуществляются платежи, как происходит исполнение по договорам и так далее. Инвесторам важно увидеть, что в компании есть выстроенные рабочие процессы и что команда стартапа работает именно так, как заявляет. Если системы нет, то инвестор будет смотреть на способность команды ее выстроить.

Если стартап не на стадии идеи, а получает первую выручку на ООО, то консолидация всех актуальных активов сократит время при подготовке к инвестиционной сделке. Упаковка проекта — это в том числе то, как будут организованы отношения между инвестором и основателями.

Например, я работал со стартапом, у которого привлечение инвестиций растянулось на продолжительное время: у основателя было ИП, которому принадлежал товарный знак, у него было небольшое количество работников и договор аренды. И ИП должен был деньги по займу инвестору. Еще у того же основателя была компания — ООО с имуществом, работниками и договорами с покупателями.

Новый инвестор пожелал приобрести долю в компании, на котором сосредоточены все активы и обязательства бизнеса, а не только часть. Из-за этого основателю пришлось переоформлять работников, передавать имущество и товарный знак ООО, договариваться о переводе долга по аренде и по займу.

Стоит заранее подумать о том, как будут привлекаться инвестиции и как инвестор будет возвращать деньги, как будет построено управление компанией, какие права будут у каждого из собственников стартапа.

Составление бизнес-плана. Выше мы уже говорили о важности бизнес-плана. В нем инвестор должен увидеть модель бизнеса, прогнозы развития стартапа, информацию о рынке, конкурентах, преимуществах стартапа, прогноз расходов и доходов и другое.

Специально для инвесторов в бизнес-плане также указывают объем необходимых инвестиций, период окупаемости, рентабельность.

Без такого плана есть риск не только не привлечь инвестора, но и потерять время и деньги из-за недостатка анализа. Например, если стартап запустил проект в сфере, где маленький объем рынка и большие затраты, то есть существенный риск не окупить инвестиции.

Подготовка презентации. Иногда целесообразно сделать две презентации: короткую на 3—4 слайда с ключевой информацией и расширенную. Короткая презентация позволяет заинтересовать инвестора, чтобы продолжить обсуждение по уже расширенной презентации.

Презентация должна быть четкой, без воды и содержать конкретную информацию. Если слайдов слишком много, то высока вероятность, что инвестор не дочитает. Есть даже упражнение для стартаперов — «лифт» — инвестора нужно за 30 секунд заинтересовать короткой презентацией проекта, пока он едет в лифте.

Инвестиционная презентация как минимум включает такие разделы:

- Информация о проекте и о продукте проекта.

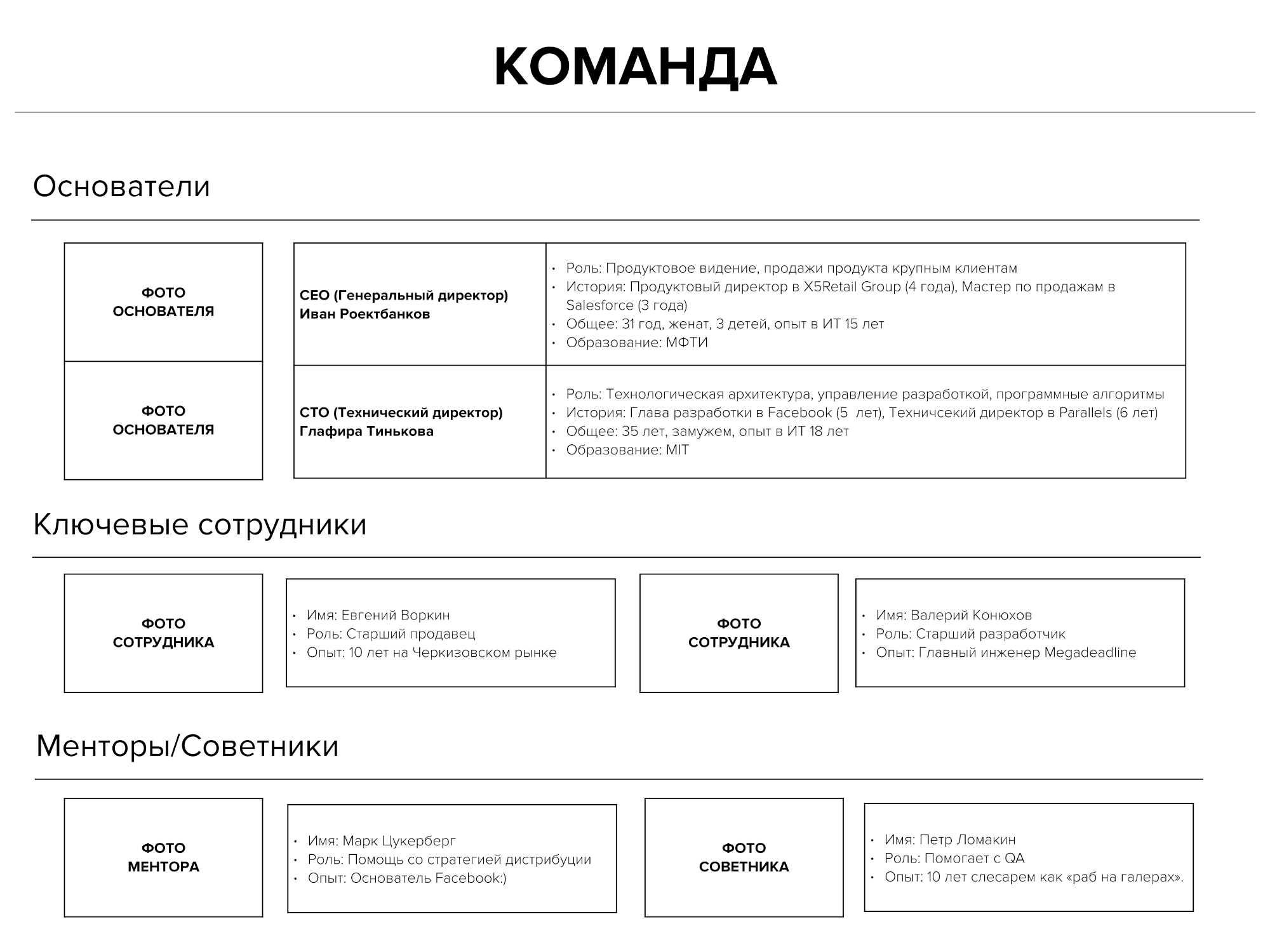

- Команда проекта.

- Анализ рынка и конкурентов.

- Целевая аудитория.

- Описание существующей проблемы потребителей.

- Решение боли потребителей.

- Бизнес-модель проекта.

- Маркетинг.

- Финансовый план.

- Запрос на инвестиции.

Донесение информации до ЦА. Целевая аудитория стартапа при привлечении инвестиций — инвесторы. Существуют разные варианты поиска инвесторов: обращение к бизнес-ангелам, фондам, профильным компаниям-потребителям, прохождение акселератора или стартап-школы.

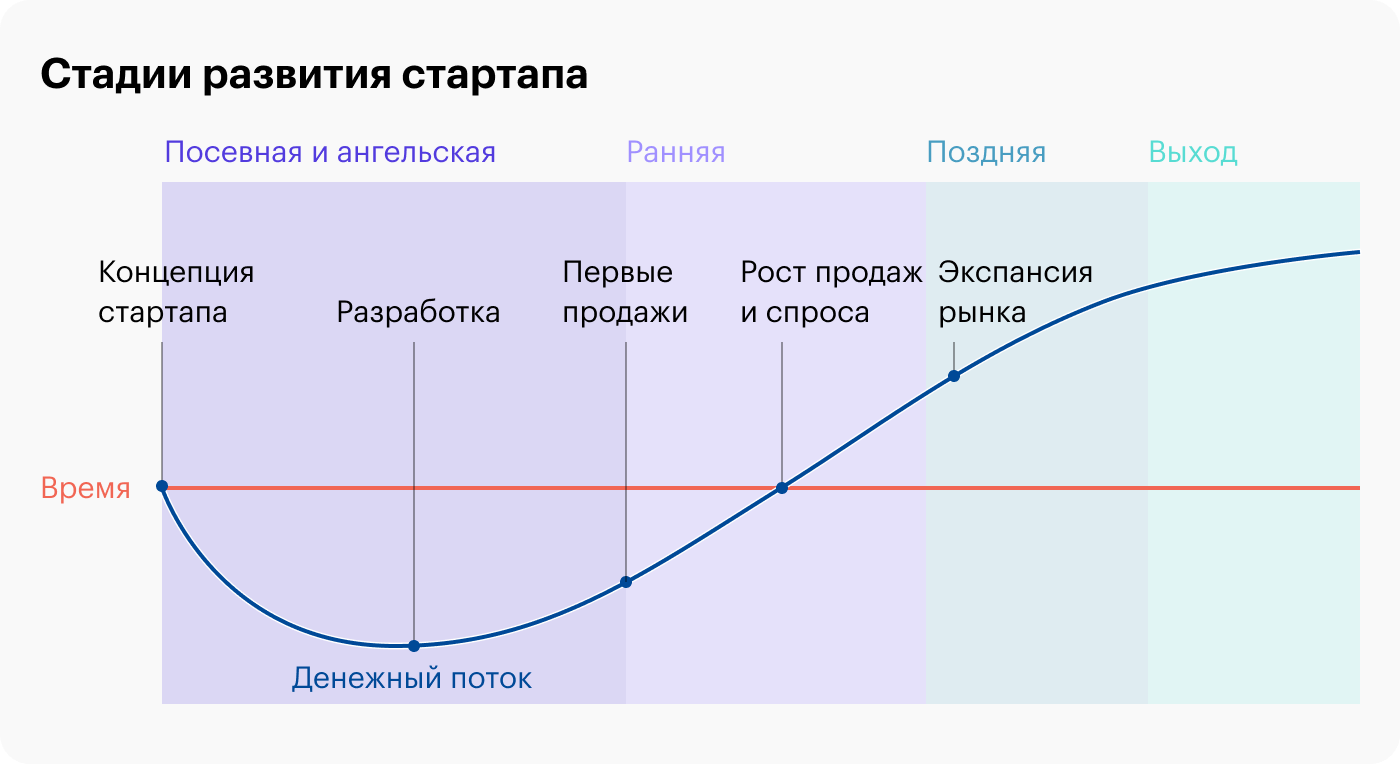

В зависимости от стадии развития стартапа обращаются к разного уровня инвесторам. На ранней стадии инвесторами могут выступить родственники и друзья, бизнес-ангелы и некоторые фонды, инвесторы акселератора или краудинвестинга. Чем взрослее стартап, тем крупнее инвесторы.

Если у стартапа есть устойчивый рост выручки, работающая бизнес-модель и продукт, то инвесторами могут выступить крупные венчурные фонды, стратегические инвесторы, профильные компании-потребители.

Важно определить, на какой стадии находится стартап, и обратиться к тем инвесторам, которые предоставляют финансирование на этой стадии.

Подготовка шаблонов для переговоров. Готовить все юридические документы для инвестора на этапе переговоров не всегда целесообразно. Во-первых, коммуникация с инвестором влечет за собой несколько итераций переподготовки документов. Во-вторых, основатели могут зря потратить ресурсы, если не достигнут договоренностей с инвесторами.

По-моему, самый разумный вариант — заранее подготовить шаблон термшита с опорой на инвестиционную презентацию. Обычной практикой является заключение с инвестором соглашения о неразглашении конфиденциальной информации, которое тоже стоит подготовить заранее.

Проведение переговоров

Переговоры с инвестором — это не одна встреча, а серия нескольких. Чем больше инвестиций хочет привлечь стартап, тем дольше и сложнее будут переговоры. Это переговоры не только с инвестором, но и с финансистами, юристами и другими специалистами.

На всех этапах не стоит занимать позицию «Только дайте деньги» — такое отношение настораживает инвестора и ставит основателей в крайне невыгодное положение.

Советую заранее определиться с диапазоном условий и уступок, на которые готов пойти основатель. На переговорах надо понимать, в чем будет состоять выгода для стартапа и для инвестора. Например, выгода инвестора — заработать деньги на росте стоимости его доли, а стартапа — увеличить показатели бизнеса и долю рынка. Исходя из этих выгод и стоит вести переговоры.

В ходе переговоров, как правило, согласовывают юридические документы. Их готовят либо привлеченные консультанты, либо юристы инвестора. Для основателей на этом этапе важно четко понять последствия всех положений документов.

Например, если в проекте устава есть положение о выходе из ООО, то надо принять, что в любой момент инвестор может в одностороннем порядке выйти из общества и потребовать определенную сумму от компании. В таком варианте нужно будет срочно найти деньги, и поэтому важно учитывать риск ликвидности.

На этапе проведения переговоров может быть проведена комплексная проверка стартапа. Инвесторы могут захотеть проверить отчетность, документы и права на интеллектуальную собственность или иные активы компании, права на долю в ООО и другие.

Выбор партнеров

Для стартапа часто важно получить от инвестора не просто деньги, а экспертизу, поддержку и единомышленника.

Один из лучших вариантов — выбрать инвестора из той же отрасли стартапа, у которого есть опыт работы в этой сфере и который захочет помочь с масштабированием.

Например, стартапу из финтеха может быть выгодно найти инвесторов из банковской сферы с международными контактами. Такое партнерство позволит финтех-стартапу предвидеть неочевидные ошибки, легче выйти на международный рынок с помощью контактов инвестора, получить первых иностранных клиентов или привлечь новый раунд инвестиций от крупных иностранных фондов.

Заключение договора

После проведения переговоров с инвесторами и согласования документов наступает финальный этап — заключение договоров. Если инвестор приобретает долю в ООО у основателя, потребуется нотариальное удостоверение договора.

При заключении договора необходимо обязательно проверять все, что написано в финальной редакции, прошит ли договор, соответствует ли договор согласованной редакции.

К сожалению, встречаются случаи недобросовестного поведения, когда частный инвестор в день заключения сделки приносит несогласованную редакцию договора и ставит ультиматум: подписываем эту редакцию или инвестиций не будет. К такому развитию событий тоже нужно быть готовым.

Если пойти на уступки и подписать такую редакцию, то основатель стартапа может в дальнейшем либо потерять бизнес, либо существенно сократить свою прибыль.

В России нет какого-то единого «инвестиционного договора», это скорее совокупность договоров. Например, в одной из сделок, которую я сопровождал, были такие документы: договор купли-продажи доли, корпоративный договор, договор займа, договор поручительства, договора залога доли. Все это для того, чтобы привлечь инвестиции. Каждый раз набор может отличаться.

В другом случае может быть вообще один договор купли-продажи доли, и все — это зависит от размера сделки, пожеланий сторон и бюджета.