От редакции

С 2023 года в России появилось новое ведомство — Социальный фонд России, СФР. Он объединил фонды пенсионного и социального страхования. Подробнее о том, что изменится из-за нового ведомства, мы рассказали в другом материале.

Обычно под взносами в пенсионный фонд понимают взносы на обязательное пенсионное страхование. На самом деле еще есть другие взносы:

- На медицинское страхование.

- На обязательное социальное страхование на случай болезни и в связи с материнством.

- На страхование от несчастных случаев.

Эти взносы тоже обязательные, но про них мы поговорим в другой раз. В этой статье речь идет только про пенсионные взносы.

С 2017 года все правила расчета и уплаты взносов перенесены в налоговый кодекс — искать нужно в разделе XI «Страховые взносы в Российской Федерации» и в главе 34 «Страховые взносы». Взносы от работодателя напрямую в пенсионный фонд не идут, их собирает налоговая.

Как считать взносы в ПФР — база для уплаты и тарифы

Чаще всего пенсионные взносы платят компании и ИП с сотрудниками. В 2022 году это 22% от суммы, которая была начислена сотруднику за расчетный период — то есть за месяц.

Под базой понимают все выплаты сотруднику — зарплата, премии, отпускные, оплата сверхурочной работы. Есть и нюансы: например, в базу не попадают государственные пособия, некоторые виды компенсаций и материальной помощи. С этих выплат не нужно перечислять страховые взносы.

Если при рождении ребенка работодатель выплатит сотруднице единовременную материальную помощь в размере 50 000 ₽, с этой суммы он не будет платить страховые взносы. Не облагается страховыми взносами материальная помощь работнику в связи со смертью члена его семьи, и работнику, пострадавшему от стихийного бедствия или других чрезвычайных обстоятельств. Другие виды материальной помощи работникам не облагаются в пределах 4000 ₽.

Теперь про тариф. В 2022 году это 22% — для основной категории налогоплательщиков. Но бывают и другие категории — например, иностранцы. Если у вас работают не только граждане РФ, внимательно читайте налоговый кодекс.

С основным тарифом тоже нужно быть внимательным — он меняется в зависимости от суммы выплат. Например, в 2022 году действует правило: если база равна или больше 1 565 000 ₽, тариф снижается с 22% до 10%.

Допустим, есть у вас сотрудник с зарплатой 190 000 ₽ до вычета налогов (НДФЛ). Сумма зарплаты с января по август: 190 000 × 8 = 1 520 000 ₽. Это меньше 1 565 000 ₽, поэтому ставка — 22%. Сентябрь — переломный месяц, часть взносов считаем по 22%, часть — по 10%. С октября по декабрь — по 10%.

Справочную информацию по тарифам смотрите в системе «Консультант-плюс».

С 1 января 2023 года предельная база для исчисления страховых взносов на ОПС меняется на 1 917 000 ₽.

Еще с 2023 года пенсионный фонд и фонд социального страхования объединяются в единый социальный фонд. Взносы тоже объединят: работодатель будет платить одним платежом 30% в пределах базы и 15,1% сверх нее. Единый социальный фонд будет самостоятельно делить полученные суммы на пенсионное, социальное и медицинское страхование. Взносы на травматизм остаются такими же, как в 2022 году, но платят их в единый социальный фонд.

Сниженные тарифы взносов в ПФР

Тариф на взносы в ПФР может меняться в зависимости от вида деятельности компании. Например, ИТ-компании в 2022 году платят пенсионные взносы по ставке 6%. Полные условия есть в статье 427 НК РФ.

За кого платить взносы

Компания должна считать и уплачивать взносы в ПФР, если сотрудник оформлен:

- по трудовому договору;

- гражданско-правовому договору;

- договору авторского заказа;

- договору об отчуждении исключительного права на произведения науки, литературы, искусства;

- издательскому лицензионному договору и другим таким договорам, вот полный список.

Не нужно платить за индивидуальных предпринимателей, адвокатов и нотариусов.

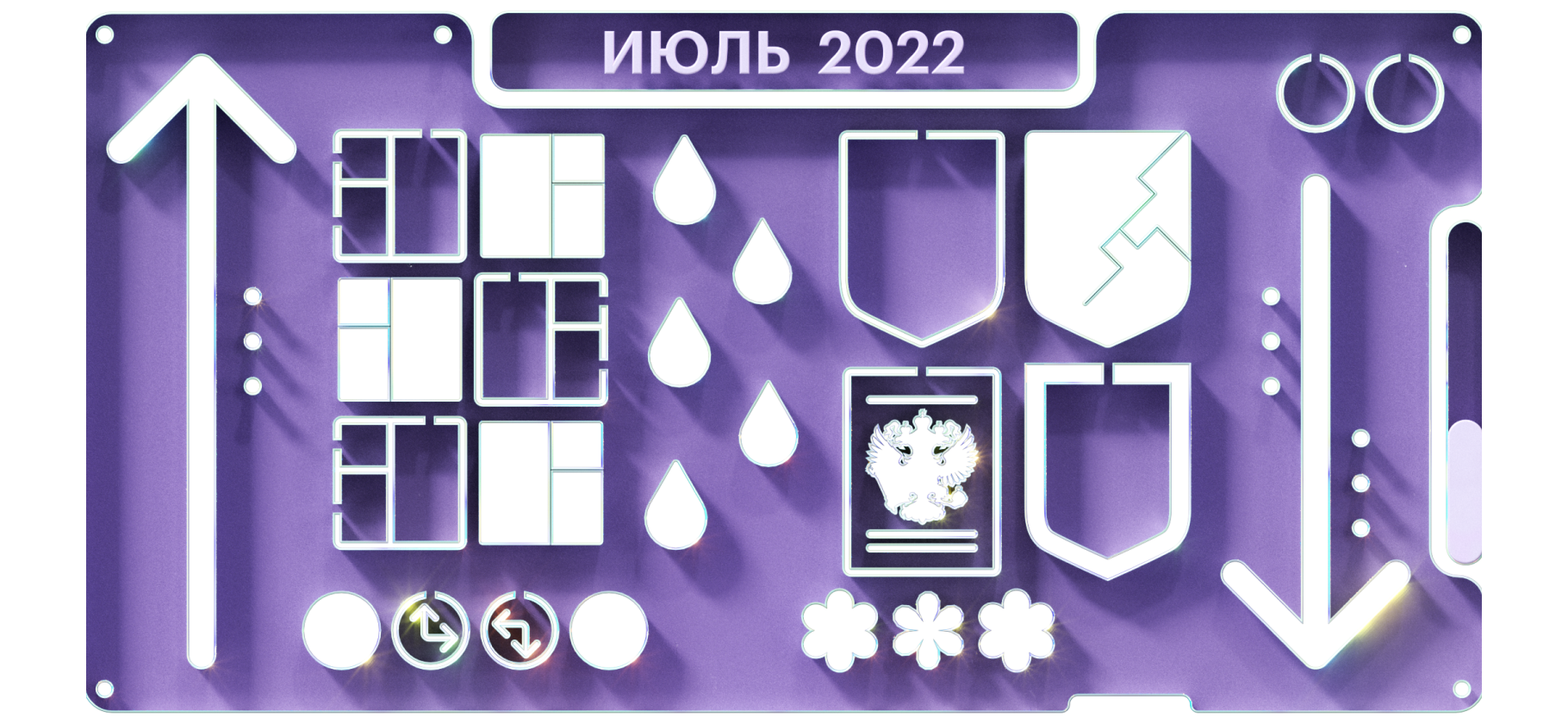

Когда платить взносы в ПФР

Страховые взносы за сотрудника платят ежемесячно, до 15 числа следующего месяца. Например, за работу сотрудника в октябре 2022 года нужно перечислить взносы до ноября 2022 года.

С 2023 года меняется срок уплаты взносов — их будете платить до 28-го числа следующего месяца. Например, за работу сотрудника в январе 2023 года платите до 28 февраля. Взносы за декабрь 2022 года начисляете по старым тарифам, а платите в новый срок — до 28 января 2023 года.

По каким реквизитам и как платить

Взносы платят по реквизитам налоговой, к которой прикреплена компания. Дальше налоговая сама перечисляет деньги в пенсионный фонд. Сумму не нужно округлять, пишите с копейками.

С 2023 года все налоги и взносы будете платить одной суммой в налоговую — это называется «единый налоговый платеж». В него входят и страховые взносы. Налоговая сама распределит поступивший платеж на налоги, взносы, пени и штрафы на основании налоговых деклараций и уведомлений.

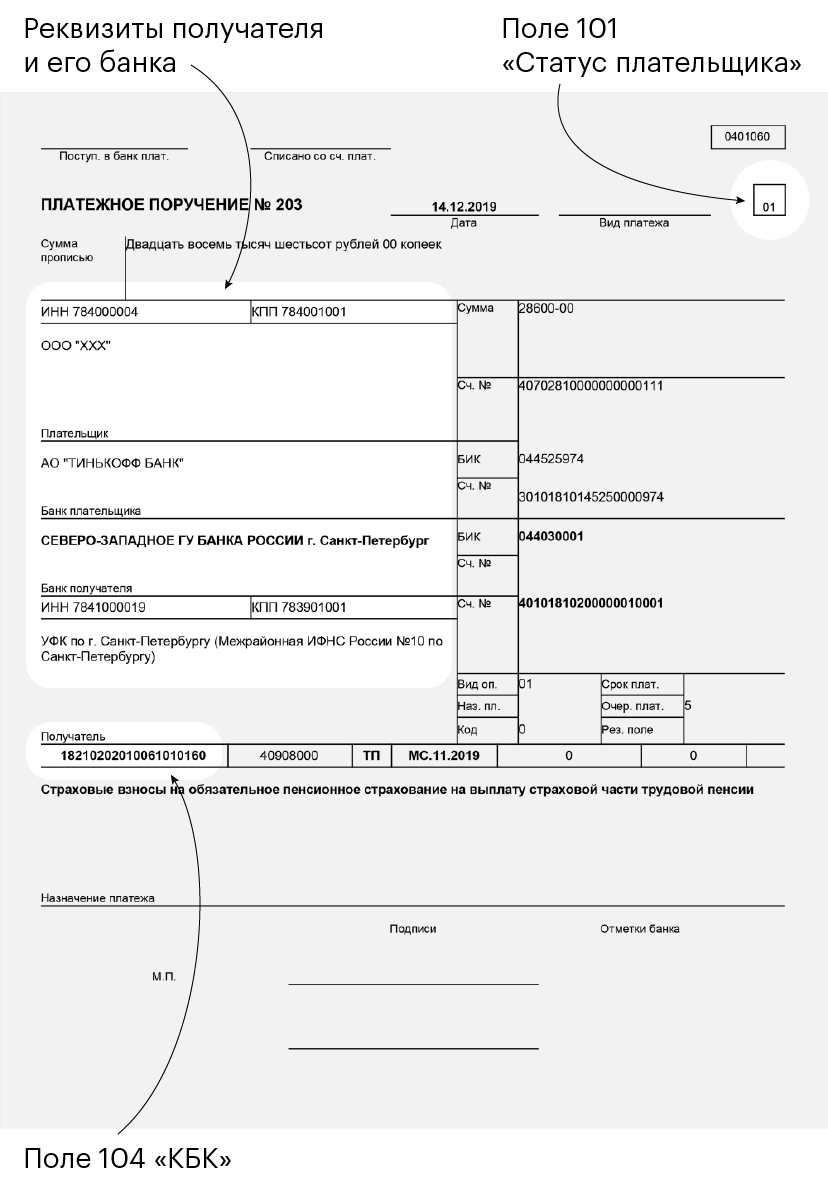

Деньги отправляют по обычной банковской платежке:

Вот что должно быть в платежном поручении:

- Поле 101 «Статус плательщика». Если платим от компании — указываем «01», если ИП — «09».

- Реквизиты получателя и его банка — реквизиты налоговой инспекции, к которой прикреплена компания. Данные можно посмотреть на сайте налоговой.

- В поле 104 «КБК» — код бюджетной классификации по страховым взносам на ОПС. Смотрите его на сайте налоговой.

На каждый тип взносов в 2022 году нужна своя платежка: отдельная — на пенсионные, отдельная — на медицинское страхование и еще одна — на страхование от несчастных случаев. Это, конечно, займет время, но в деньгах не потеряете. Банки не берут деньги за такие платежки — такое правило устанавливает Налоговый кодекс.

С 2023 года взносы на пенсионное, медицинское, социальное страхование и все остальные платежи в налоговую будете уплачивать одной суммой. Взносы на страхование от несчастных случаев в 2023 году по-прежнему платите отдельно, но уже в единый социальный фонд.

Как отчитаться о страховых взносах

Мало уплатить страховые взносы — о них еще нужно отчитаться. Расчет по страховым взносам называется РСВ. В 2022 году его отправляют в ИФНС каждый квартал, до 30 числа месяца, следующего за отчетным. Расчет за третий квартал 2022 года нужно отправить до 30 октября 2022 года. В 2023 году РСВ сдают раньше — до 25-го числа месяца, следующего за отчетным кварталом.

Расчет заполняют в специальном формате, в который периодически вносятся изменения. С первого квартала 2022 года применяется форма, утвержденная приказом ФНС России от 06.10.2021 № ЕД-7-11/875@. Этим же приказом утвержден порядок заполнения РСВ.

Взносы в ПФР для ИП без сотрудников, нотариусов и адвокатов

Если у ИП нет сотрудников, ему все равно придется платить взносы в ПФР, но за себя. Логика расчета отличается: есть фиксированная сумма. В 2022 году это 34 445 ₽. Эту сумму нужно уплатить обязательно, даже если ИП не заработал ни рубля.

Но это еще не все. Еще нужно уплатить взносы на обязательное медицинское страхование, в 2022 году это 8776 ₽.

Если доход ИП превысит 300 000 ₽, придется заплатить дополнительно 1% с суммы превышения. Но есть максимальное ограничение для страховых пенсионных взносов — 275 560 ₽. То есть даже если ИП заработает значительно больше трехсот тысяч рублей, он все равно заплатит только 275 560 рубля взносов.

Например, ИП заработал 350 000 ₽. Вот что он должен уплатить:

- фиксированные взносы: 34 445 ₽ + 8776 ₽ = 43 211 ₽;

- дополнительные взносы: (350 000 ₽ − 300 000 ₽) × 1% = 500 ₽.

Каждый год обязательная сумма взносов для ИП меняется, актуальную проверяйте на сайте ФНС.

В 2023 году взносы на пенсионное и медицинское страхование ИП платят одним платежом, их общая сумма — 45 842 ₽.

Адвокаты, нотариусы, арбитражные управляющие, оценщики, патентные поверенные платят взносы за себя по такой же схеме.

Кто может не платить взносы

ИП без сотрудников, адвокаты и нотариусы без сотрудников могут не платить взносы за себя, если:

- Проходят военную службу по призыву.

- Ухаживают за своим ребенком до полутора лет — это касается любого из родителей.

- Ухаживают за инвалидом 1 группы, ребенком-инвалидом или пожилым человеком (от 80 лет).

- Живут с супругом-военным, который служит по контракту в местностях, где работать нет возможности.

- Живут с супругом, работающим в дипломатическом представительстве и консульском учреждении РФ, международной организации.

Чтобы не платить взносы в такой ситуации, нужно предоставить в налоговую заявление об освобождении от уплаты страховых взносов и документы, которые это подтверждают. Вести предпринимательскую деятельность в эти периоды нельзя.

Детали уточняйте в Налоговом кодексе РФ, ст. 430, п. 7.

Главное про взносы в ПФР

- Платить нужно в налоговую каждый месяц.

- Отчитываться — каждый квартал.

- ИП платит взносы, даже если ничего не зарабатывает.

- В некоторых случаях ИП, нотариусы и адвокаты могут взносы за себя не платить.