Как рассчитать налоговую нагрузку

ФНС и банки рассчитывают налоговую нагрузку бизнеса, чтобы найти компании и ИП, которые уклоняются от уплаты налогов.

Налоговая может назначить проверку бизнеса, а банк — заблокировать расходные операции по расчетному счету компании или ИП, если этот показатель ниже нормы.

Налоговую нагрузку считают по формулам и методикам ФНС и Центробанка. Предприниматели и фирмы могут использовать их, чтобы рассчитать нагрузку и оценить риск проверки со стороны налоговой инспекции или банка, а также финансовое состояние бизнеса и принять решение об оптимизации затрат. Например, о переходе на другой налоговый режим.

Расскажу, как считают налоговую нагрузку организаций и ИП на разных системах налогообложения, какие показатели не приведут к проблемам с налоговой и банками и что делать, если нагрузка оказалась выше или ниже нормы.

Что такое налоговая нагрузка

Налоговая нагрузка показывает, какая часть доходов бизнеса уходит на уплату налогов. Есть два вида налоговой нагрузки — абсолютная и относительная.

Абсолютная нагрузка — это сумма уплаченных налогов за определенный период. Чтобы рассчитать ее, суммируют налоги за выбранный отрезок времени. Абсолютную нагрузку рассчитывают редко. Она нужна только руководству компании или предпринимателю при анализе финансов.

Доход компании за прошлый год — 3 000 000 ₽. Она заплатила налог на прибыль — 51 000 ₽, НДС — 123 000 ₽, земельный налог — 28 000 ₽. Абсолютная налоговая нагрузка — сумма этих платежей, то есть 202 000 ₽.

Относительная нагрузка — это процент, который бизнес платит из своей выручки в качестве налогов. Чтобы рассчитать ее, сумму налогов за определенный период делят на сумму доходов за то же время и умножают на 100%.

Доход компании за прошлый год — 3 000 000 ₽. Она уплатила 202 000 ₽ налогов. Относительная нагрузка: 202 000 / 3 000 000 × 100% = 6,73%.

Чаще всего налоговая инспекция и банки считают относительную налоговую нагрузку. Назначить проверки, доначислить налоги и заблокировать банковское приложение и расходные операции по счету могут, если относительная налоговая нагрузка окажется меньше определенных значений.

Показатели, которые учитывают в расчетах, зависят от системы налогообложения. Об этом я расскажу дальше.

Кто и зачем следит за уровнем налоговой нагрузки

Налоговая нагрузка — один из главных признаков добросовестности налогоплательщика. Налоговая служба рассчитывает этот показатель по всем компаниям и ИП, а банки — по своим клиентам.

ФНС. Налоговая должна проверять налогоплательщиков, которые, вероятно, недоплачивают налоги. Низкая налоговая нагрузка — один из критериев отбора бизнеса для проведения проверок.

ФНС рассчитывает налоговую нагрузку организаций и предпринимателей и сравнивает результат с безопасными среднеотраслевыми показателями.

Банки. Им важно, чтобы клиенты выполняли налоговые обязательства и законно распоряжались деньгами. Банки считают налоговую нагрузку и определяют признаки отмывания денег и других сомнительных операций. Если клиент платит налоги в незначительных размерах по сравнению с оборотом его бизнеса, это может быть признаком транзитных операций — тех, что не имеют реальной деловой цели или служат для обналичивания денег.

Налоговую нагрузку банк считает как процент уплаченных налогов от дебетового оборота по счету клиента. Если он слишком низкий, банк может запросить сведения о сделках клиента и подтверждающие документы — договоры, акты, накладные, — а на время проверки отключить дистанционное обслуживание и заблокировать расходные операции по счету.

Безопасные значения налоговой нагрузки

Показатели, с которыми сравнивают налоговую нагрузку ФНС и банки, различаются.

По оценке налоговой. Безопасное значение налоговой нагрузки — это среднее значение по отрасли, к которой относится бизнес. Если у компании или ИП такой показатель выше, шансов на проверки налоговой меньше.

Налогоплательщики могут сравнить свою нагрузку со среднеотраслевой на сайте ФНС в разрезе отраслей и регионов. В 2025 году налоговая использует показатели 2024 года.

Вот примеры значений средней налоговой нагрузки в 2024 году:

- строительство — 14,4%;

- гостиницы и общепит — 10,6%;

- розничная торговля — 5,5%;

- оптовая торговля — 2,6%.

По оценке банков. Банки ориентируются на критерии ЦБ России. Рекомендуемый показатель налоговой нагрузки — 0,9% или более от дебетового оборота по счету клиента. Если показатель меньше, банк может потребовать дополнительные документы, подтверждающие легальность операций, а на время проверки перекрыть доступ к банковскому приложению и заблокировать расходные операции по счету.

Формулы расчета налоговой нагрузки от ФНС

Для расчета налоговой нагрузки сумму налогов за определенный период делят на доходы за то же время и умножают на 100%. Данные о доходах ФНС берет из отчетов о финансовых результатах компаний и налоговой отчетности фирм и ИП. Какие налоги и доходы учитывают, зависит от формы организации бизнеса и системы налогообложения.

Для ИП на ОСНО. Для ИП на общей системе налогообложения суммируют НДФЛ, уплаченный с предпринимательской деятельности, а также налог на имущество, транспортный, водный и земельный, если они есть. НДФЛ и страховые взносы за работников в расчет не включают. Доходы берут из декларации 3-НДФЛ.

Предприниматель на ОСНО заплатил за 2024 год НДФЛ — 245 000 ₽ и транспортный налог — 30 000 ₽. Его доходы по декларации 3-НДФЛ — 12 000 000 ₽.

Налоговая нагрузка: 275 000 ₽ / 12 000 000 ₽ × 100% = 2,29%.

Для ИП и ООО на УСН. Для ИП и ООО на упрощенной системе складывают уплаченный налог с доходов и другие налоги, связанные с бизнесом: налог на имущество по кадастровой стоимости, транспортный, земельный и водный налог. НДФЛ и страховые взносы за работников в расчет не включают. Доходы берут из декларации по УСН.

ИП на УСН заработал 30 000 000 ₽ за год. Он заплатил налог 6%, то есть 1 800 000 ₽.

Налоговая нагрузка: 1 800 000 ₽ / 30 000 000 ₽ × 100% = 6%.

Для ИП и ООО на ЕСХН. Для ИП и ООО на едином сельхозналоге складывают уплаченный налог с прибыли и другие налоги, связанные с бизнесом: налог на имущество, не задействованное в сельхозпроизводстве, НДС, если не получили освобождение от него, транспортный, земельный и водный налоги. Доходы берут из декларации по ЕСХН.

Компания применяет ЕСХН. За год она заработала 4 500 000 ₽. Налоги — 90 000 ₽.

Налоговая нагрузка: 90 000 ₽ / 4 500 000 ₽ × 100% = 2%.

Для ООО на ОСНО. Для компаний на общей системе налогообложения складывают уплаченные в бюджет НДС и налог на прибыль. Если фирма платит налог на имущество, транспортный, земельный, водный, НДПИ, акцизы, их тоже прибавляют. НДФЛ и страховые взносы за работников не учитывают.

Доходы бизнеса для расчета берут из отчета о финансовых результатах, ОФР, за предыдущий год. В доходах не учитывают полученные дивиденды и доходы от участия в других организациях. Если компания сдает упрощенную бухгалтерскую отчетность, ее доходы — это сумма строк «Выручка» и «Прочие доходы» ОФР. Если форма отчетности общая, надо сложить строки «Выручка», «Проценты к получению» и «Прочие доходы».

Компания на ОСНО заплатила за 2024 год налог на прибыль — 128 000 ₽, НДС — 150 000 ₽, налог на имущество — 21 000 ₽, итого 299 000 ₽. Выручка компании без НДС — 3 000 000 ₽, проценты по займам не получала.

Налоговая нагрузка: 299 000 ₽ / 3 000 000 ₽ × 100% = 9,97%.

Нагрузка по налогу на прибыль для организаций на ОСНО. Для компаний на ОСНО кроме общей налоговой нагрузки отдельно считают нагрузку по налогу на прибыль. Формула расчета такая же: уплаченный налог на прибыль делят на выручку по данным ОФР и умножают на 100%.

В расчете нагрузки по налогу на прибыль учитывают внереализационные доходы (например, проценты по вкладам), но не включают доходы от участия в других компаниях (например, полученные дивиденды). Нагрузку по налогу на прибыль также сравнивают со среднеотраслевой.

Нагрузка по НДС. Нагрузку по НДС тоже считают отдельно. Уплаченный НДС делят на сумму доходов и умножают на 100%.

Кроме налоговой нагрузки по НДС еще считают долю вычетов в общей сумме начисленного НДС. Для этого нужно общую сумму вычетов разделить на общую сумму начисленного НДС, а затем умножить на 100%. Безопасная доля вычетов по НДС — не более 89% .

У бизнеса, доля вычетов которого выше 89%, налоговая инспекция может запросить пояснения. Налогоплательщика могут включить в план проверок, если будут и другие признаки недобросовестности.

Нагрузка по НДФЛ. НДФЛ — это налог на доходы физических лиц. Работодатель перечисляет в бюджет 13—22% с зарплаты сотрудников. Эти суммы не учитывают при расчете общей налоговой нагрузки. Нагрузку по НДФЛ считают отдельно. Для этого НДФЛ, уплаченный за работников, делят на общую сумму доходов компании или ИП и умножают на 100%.

Доходы компании берут из ОФР, а доходы ИП — из декларации по 3-НДФЛ, УСН или ЕСХН.

Компания уплатила НДФЛ 100 000 ₽. Ее общий доход — 2 000 000 ₽. Нагрузка по НДФЛ = 100 000 ₽ / 2 000 000 ₽ × 100% = 5%.

Среднего значения для нагрузки по НДФЛ нет. Ее сравнивают с прошлыми периодами. Налоговая считает признаком уклонения от уплаты налогов снижение нагрузки по НДФЛ. Она может запросить пояснения и проверить, понижали ли зарплаты, заключали ли договоры с самозанятыми вместо трудовых, нет ли неоформленных работников.

Кроме налоговой нагрузки по НДФЛ при решении о проверках налоговая инспекция обращает внимание на следующее:

- Значительное снижение уплаты НДФЛ по сравнению с прошлым годом.

- Средний уровень зарплаты. Он не должен быть ниже среднеотраслевых значений и МРОТ, с 2025 года это 22 440 ₽ в месяц.

Что учитывают при расчете общей налоговой нагрузки на разных системах налогообложения

| Какие налоги учитывают | Какие доходы учитывают | |

|---|---|---|

| Для ИП на ОСНО | Доход из декларации 3-НДФЛ | НДФЛ с деятельности ИП, налоги на имущество, транспортный, водный, земельный |

| Для ИП и ООО на УСН | Доходы из декларации по УСН | Налог с доходов или прибыли, налог на имущество по кадастровой стоимости, транспортный, земельный, водный налоги. Начиная с 2025 года бизнес на УСН с доходами за предыдущий год или с начала текущего более 60 млн рублей также платит НДС |

| Для ИП и ООО на ЕСХН | Доходы из декларации по ЕСХН | Налог с прибыли, налог на имущество, не задействованное непосредственно в сельхозпроизводстве, НДС, транспортный, земельный, водный налоги |

| Для ООО на ОСНО | НДС, налог на прибыль, налог на имущество, транспортный, земельный, водный налоги, НДПИ, акцизы | Выручка и прочие доходы из ОФР |

Как рассчитать коэффициенты налоговой нагрузки на ОСНО при помощи калькулятора

Организации на общей системе налогообложения могут рассчитать коэффициенты налоговой нагрузки на калькуляторе. Он выдаст коэффициенты по налогу на прибыль и НДС, НДФЛ и страховым взносам.

Все суммы вводят в тысячах рублей. Например, заплатили налог 20 000 ₽ — в калькуляторе надо написать 20.

Значения нагрузки калькулятор укажет в процентах и в каждой строке приведет среднеотраслевую нагрузку. Справочно сообщит среднеотраслевую рентабельность продаж и зарплату. Данные в калькуляторе появляются только за прошлый год и только после сдачи годовой отчетности, но можно ориентироваться на средние значения прошлых лет.

Как контролировать налоговую нагрузку

Нужно проверять процент уплаченных налогов от дебетового оборота по расчетному счету. Он должен быть 0,9% и больше. Желательно делать это ежеквартально. Исправить показатели, когда кончится год, не получится. Банк может отключить приложение и заблокировать расходные операции по счету до предоставления ему документов, подтверждающих легальность операций. Если обнаружить проблему раньше, можно заплатить больше налогов, например авансом, и снизить налоговую нагрузку.

Также надо считать коэффициенты нагрузки по формулам налоговой службы и сравнивать их со среднеотраслевыми значениями. Предварительный расчет лучше делать ежеквартально, это поможет понять, какая налоговая нагрузка сложится по результатам года.

Если показатель налоговой нагрузки низкий. Вам грозят проверки от налоговой инспекции. Лучше подготовиться к вопросам заранее — провести расчеты, подготовить объяснения и подтверждающие документы. Это могут быть договоры, накладные, акты оказания услуг и выполнения работ. Все документы показывать сразу не обязательно, но если будет проверка, лучше, чтобы они были готовы.

Компания оказывает услуги общественного питания. В 2025 году цены на продукты, из которых компания готовит блюда, выросли на 15—20%. Из-за этого увеличились расходы. Компания не поднимала цены, поэтому получила меньше прибыли и заплатила меньше налогов.

Подтверждающими документами могут быть договоры с поставщиками и дополнительные соглашения к ним, прайс-листы и накладные с ценами. Из этих документов будет видно, из-за чего выросли расходы и упала налоговая нагрузка.

Если нагрузка выше среднеотраслевой. Проблем с налоговой не будет, но, возможно, стоит пересмотреть финансовую политику бизнеса и сократить расходы на выплаты в бюджет.

Рассмотрите применение льгот. Например, компании или ИП на ОСНО могут не платить НДС, если они не продают подакцизные товары и их выручка не превышает 2 млн рублей за каждые три месяца подряд. А на ЕСХН получить освобождение от уплаты НДС можно, если выручка за прошлый год не больше 60 млн рублей. Чтобы не платить НДС, надо подать уведомление в налоговую инспекцию.

ООО и ИП на УСН не платят НДС, если их доходы меньше 60 млн рублей. Если доходы выше, можно применять общие ставки с правом на вычет или пониженные. Например, при доходах до 250 млн рублей доступна ставка 5%.

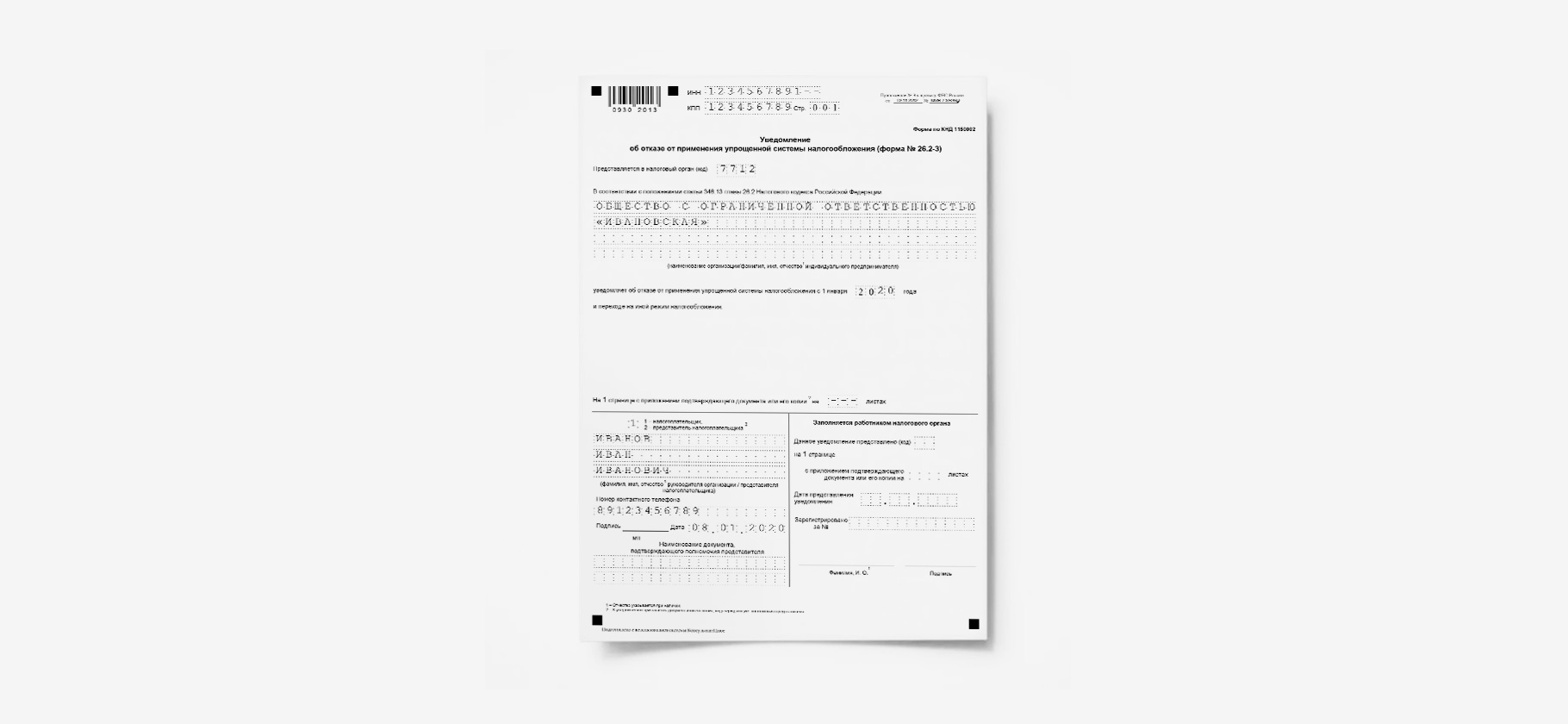

Подумайте о переходе на специальные налоговые режимы — упрощенку, ЕСХН или патент. Для этого надо проверить, имеет ли бизнес право на спецрежим, и рассчитать, сколько налогов он заплатит при каждой системе.

Проверьте, все ли расходы, на которые можно уменьшить налогооблагаемую базу, правильно оформлены документами и приняты в расчет.

Сотрудники компании часто пользуются услугами такси по работе. Работодатель компенсирует поездки по чекам, но документы от агрегатора такси или авансовые отчеты не оформляет. Расходы есть, но налогооблагаемую прибыль компания на них не уменьшает и переплачивает в бюджет.

Дробить бизнес ради налоговой экономии не стоит: налоговая инспекция может найти такие схемы и доначислить налоги на общей системе налогообложения.

Оборот компании за год — 500 млн рублей. Применять упрощенку она не вправе, так как ее доход больше лимита на этой системе налогообложения — 450 млн рублей. Чтобы не платить НДС и налог на прибыль, владельцы бизнеса регистрируют две организации, каждая из которых зарабатывает по 250 млн рублей. Деятельность у них одинаковая, поставщики одни и те же, адрес тоже. Если налоговая инспекция заметит это, потребует заплатить НДС и налог на прибыль со всех доходов вместе.

Запомнить

- Налоговая нагрузка — это процент налогов от суммы доходов компании или ИП.

- Налоговая инспекция считает и сравнивает налоговую нагрузку со среднеотраслевыми значениями. Если нагрузка ниже, это может стать поводом для выездной проверки.

- Компании на общей системе могут самостоятельно проверить налоговую нагрузку на калькуляторе ФНС. Другие — рассчитать по формулам.

- Банк тоже считает налоговую нагрузку. Если она меньше 0,9% от поступлений на расчетный счет, банк запросит дополнительные документы и пояснения, а еще может отключить мобильное приложение и заблокировать расчетный счет.

- Слишком большая налоговая нагрузка снижает чистую прибыль. Оптимизировать бюджет можно, если проанализировать причины. Возможно, надо сменить режим налогообложения или использовать налоговые льготы.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes