Как мы делили ипотечную квартиру после развода

Мы с бывшим мужем не заключили брачный контракт, и это стало ошибкой.

Когда мы решили развестись, у нас возникли проблемы с разделом имущества: мы покупали квартиру в ипотеку и просто так поделить ее было нельзя. Нам нужно было договориться, кому достанется квартира и как решить все финансовые вопросы. Причем не только между собой, но и с банком.

Мы могли продать ипотечное жилье, но это было невыгодно и сложно. Второй вариант — оставить квартиру с ипотечными обязательствами кому-то одному, а второму компенсировать все деньгами.

У нас хорошие отношения с бывшим супругом, и мы доверяем друг другу. Мы решили, что ипотеку и квартиру переоформим на меня, а после решим вопрос с компенсацией.

Как мы купили квартиру

До брака мы полтора года жили в съемной квартире в Королеве, а в июле 2017 года поженились. Ближе к зиме задумались о своем жилье и решили купить квартиру на вторичном рынке. Новостройку пришлось бы ждать и одновременно платить за съем, а потом еще делать ремонт с нуля. С готовыми квартирами таких проблем нет. И мы стали искать квартиру на вторичном рынке.

Параметры были такие:

- Однокомнатная, чтобы вписаться в бюджет.

- Высокий этаж.

- С ремонтом, чтобы можно было въехать и жить.

- Территориально — город Королев.

- С удобной транспортной доступностью — у нас не было машины, и мы оба работали в Москве.

Услугами риелтора мы не пользовались, в поисках нам помогали родители. Мы смотрели квартиры на сайтах недвижимости и иногда ходили на просмотры. После пары просмотров нашли подходящий вариант: однушку в Королеве площадью 42 м² на 19 этаже в доме 2007 года, с «пожившим» ремонтом и небольшим балконом.

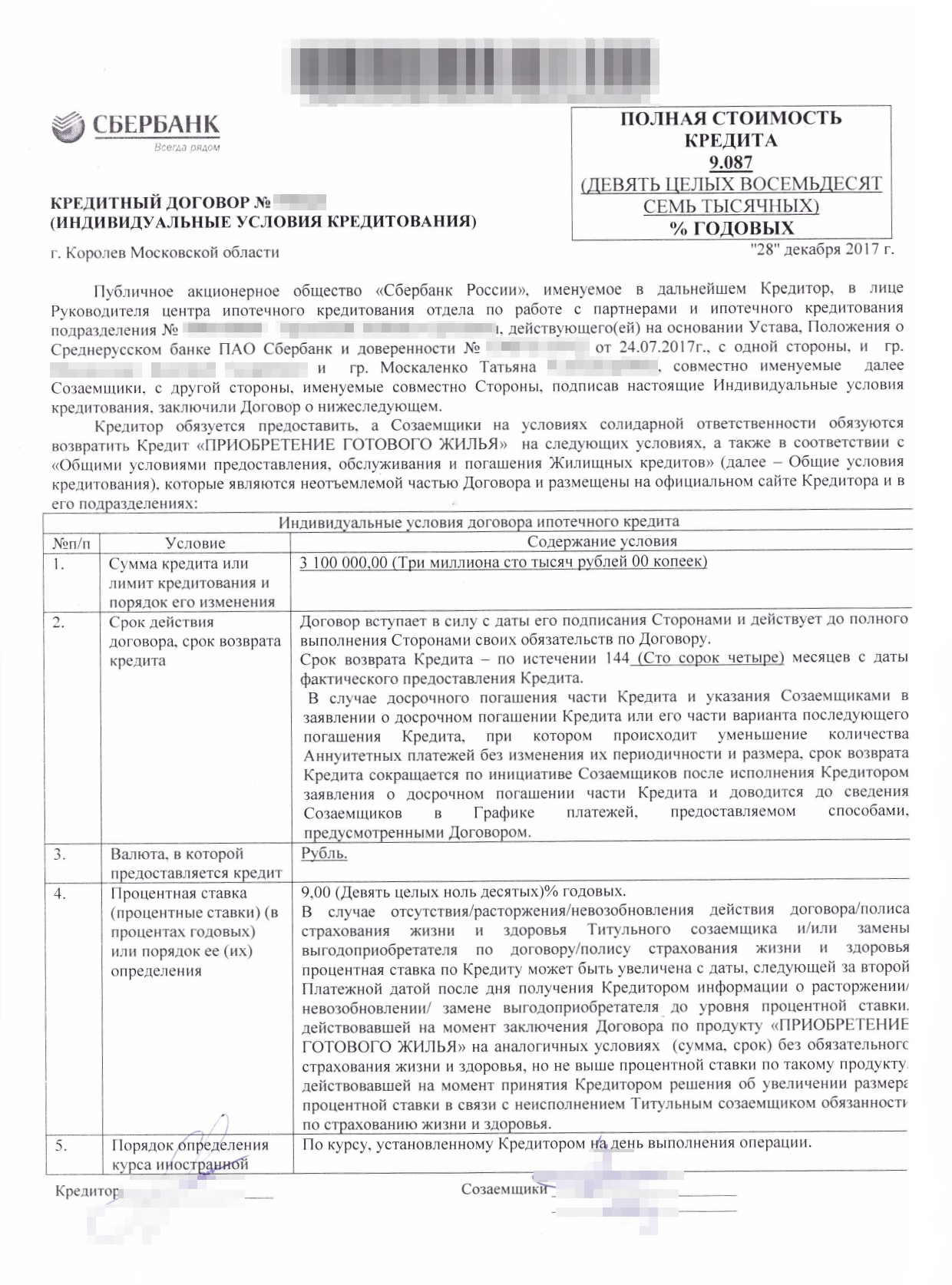

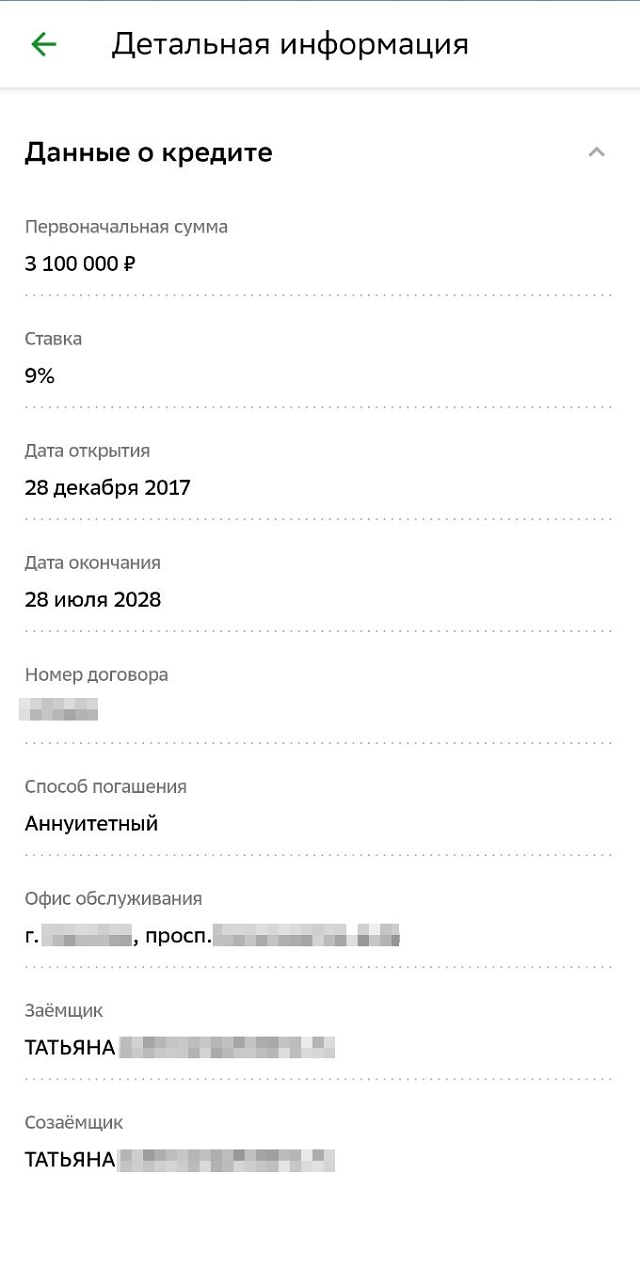

Квартира стоила 3,9 млн рублей. Мы накопили на первый взнос 800 000 ₽. Оставшуюся сумму планировали взять в кредит в Сбербанке, поскольку там нам предложили самые выгодные условия — ипотеку на 12 лет под 9% годовых с ежемесячным платежом около 36 000 ₽.

Мы в тот момент уже были в браке, поэтому квартиру покупали в совместную собственность и кредитный договор подписывали оба. Титульным созаемщиком выступил мой супруг, поскольку он получал зарплату на карту Сбербанка и его доход был выше. Я по кредитному договору проходила как созаемщик.

Сделка прошла 28 декабря 2017 года, но получить ключи мы смогли только 15 февраля 2018 года. Сотрудники МФЦ что-то напутали с документами, и из-за этого Росреестр дважды приостанавливал регистрацию. Кроме этого, на оформление наложились новогодние нерабочие дни.

Мы не ожидали такой задержки и сильно расстроились: съемная квартира у нас была оплачена до 23 января, после этой даты мы должны были съехать. Какое-то время нам даже пришлось пожить у моих родителей.

Переезд и обустройство

До переезда мы купили самое необходимое: кровать, холодильник, новый стол и стулья. Когда переехали, сразу же завели кота — мы долго мечтали о нем, но на съемном жилье владелец квартиры не разрешал жильцам животных.

Ремонт. После мы задумались о ремонте. Предыдущие владельцы квартиру сдавали в аренду. Это было заметно по состоянию: на обоях пятна и рисунки, на стенах много отверстий после сверления, дешевый линолеум, который проминался в некоторых местах.

Больше всего нас не устраивала кухня. Цвет стен и линолеума угнетал, обои можно было освежить, а мебель выглядела устаревшей и была покрыта стойким слоем жира. Когда мы отодвинули старый кухонный гарнитур, то нашли там много «интересного»: от комков грязи и рассыпанных засохших продуктов до блистеров с таблетками и другой мелочевки.

В итоге в первую очередь мы отремонтировали кухню: сами переклеили обои, положили ламинат, а знакомый электрик помог с розетками. Оставалось только заказать новую кухонную мебель и технику. Мы взяли кухню и технику в рассрочку на год, все обошлось нам около 200 000 ₽. Дополнительно приобрели холодильник и кухонный стол и потратили на это 50 000 ₽.

Платежи и вычеты. Мы потихоньку обживались и платили ипотеку — 36 000 ₽ в месяц из совместного бюджета. Еще раз в год мы оформляли полис страхования жизни основного созаемщика и полис страхования имущества — на это уходило около 10 000 ₽ в год. Можно было не страховать все риски, но тогда бы банк поднял процентную ставку на 1%.

На следующий год после покупки квартиры мы подали документы на налоговый вычет. Поскольку квартиру мы оформили в совместную собственность, то каждый из нас мог претендовать на почти максимальную сумму налогового вычета 260 000 ₽. Почти — потому что для вычета берется стоимость недвижимости, но не больше 2 млн рублей. Наша стоила 3,9 млн рублей, то есть у одного чуть-чуть не хватало до полной суммы. Также мы оба подали на вычет за уплаченные проценты по ипотеке — это 13% от суммы ипотечных процентов, которые заплатили банку.

Мы оформили декларации на оба вычета, но наших годовых отчислений с доходов не хватило, чтобы единовременно получить максимальные суммы. В таком случае остаток переносится на следующий год. По своей декларации я получила 110 000 ₽, супруг — 150 000 ₽. Все полученные деньги мы вкладывали сразу в ипотеку, тем самым сокращая срок кредита.

Развод. В 2019 году у нас начались проблемы в отношениях. Мы не смогли преодолеть эти сложности, и супруг съехал из квартиры. Какое-то время мы пожили отдельно и в конце 2019 года приняли решение развестись. Я осталась жить с котом в этой квартире, а супруг забрал только личные вещи.

Хотя развод был бесконфликтным, думать о разделе жилья совсем не хотелось, и мы взяли паузу. В этот период мы договорились платить ипотеку пополам, пока не решим, что делать с квартирой.

Варианты раздела имущества

В конце 2019 года мы официально оформили развод. Детей у нас не было, претензий друг к другу тоже, потому все прошло легко: мы просто подали заявление на развод в загс. Сразу при разводе имущество мы не делили, к тому же на раздел общего имущества супругов отводится три года.

На момент развода мы выплачивали ипотеку уже два года. У нас не было брачного договора, а заниматься разделом квартиры мы начали только спустя полгода после того, как оформили все документы о разводе.

Сейчас я понимаю, что брачный договор мог бы облегчить переоформление квартиры и ипотеки. В этом документе можно прописать схему раздела имущества для таких случаев. Кроме этого, брачный договор — отличное основание, чтобы переоформить право собственности, а потом и ипотеку в банке.

Я считаю, наша главная ошибка в том, что мы не заключили брачный договор сразу, когда поняли, что движемся к разводу. Это можно было бы сделать с разрешения банка, пока мы находились в статусе супругов. Поскольку квартира находится в залоге у банка, обо всех подобных изменениях нужно обязательно уведомлять банк и дожидаться официального согласия.

В итоге развод сильно усложнил нам процессы, поскольку мы с мужем перестали быть ближайшими родственниками. А значит, мы не могли пользоваться налоговыми льготами, которые у нас были как у мужа и жены.

Мы стали рассматривать другие варианты раздела квартиры. Параллельно я консультировалась с несколькими юристами. Мы никуда не торопились, настроения были мирные — нам не хотелось усложнять друг другу жизнь, и мы искали подходящий способ раздела с минимальными затратами. Вот из чего мы выбирали.

Продать квартиру, погасить ипотеку и разделить оставшиеся деньги

Этот вариант показался нам самым сложным: жилье в ипотеке покупателей интересует меньше остальных, так как квартира находится в залоге у банка и при оформлении процедура будет чуть сложнее обычной. К тому же после такой сделки у нас на руках оставалось бы не так много денег. Их не хватило бы, чтобы вложиться в новое жилье: цены на рынке сильно выросли за три года, а другого жилья ни у кого из нас не было.

Еще один минус — нам пришлось бы заплатить НДФЛ в размере 13%, так как квартира находилась в собственности менее пяти лет и в такой ситуации полученные при продаже деньги считаются доходом. Налог для нас составил бы 300 000—350 000 ₽. Для нас такая сумма была большой, ее не хотелось терять.

После развода я продолжила делать ремонт и превратила квартиру в уютное место, которое в период пандемии стало и моим домашним офисом. В конце концов, продавать квартиру мне было попросту жалко. Я очень привыкла к своему дому, к его расположению, полюбила вид из окна. Мне очень хотелось оставить квартиру за собой.

Продать долю квартиры одному из собственников

Ему же потом перейдут ипотечные обязательства. Здесь мы столкнулись с той же сложностью — потребовалось бы заплатить НДФЛ 13%, поскольку не истек минимальный срок владения. Платил бы тот собственник, который продавал свою долю.

Также проблема была и с долями квартиры, точнее — с их отсутствием. Мы купили квартиру в совместную собственность, и отдельно не выделяли доли из общего имущества. В таком случае владелец не может распоряжаться своей частью квартиры, поскольку формально никто не обладает частью квартиры.

Можно было перевести квартиру в общую долевую собственность. Для этого подписывают соответствующее соглашение у нотариуса и далее регистрируют новые документы в Росреестре через МФЦ. Но это требует много времени и денег на сделку купли-продажи, а также на выделение долей.

Подарить долю квартиры одному из собственников

Один собственник мог подарить другому свою долю, а позже переоформить на него ипотеку. Мы подумали, что раз сделка купли-продажи обходится нам дорого, то можно попробовать оформить договор дарения.

Но и здесь не скрыться от НДФЛ: после развода мы перестали быть ближайшими родственниками. Получалось, что одаряемому пришлось бы заплатить 13% от стоимости подаренной доли квартиры. Терять деньги мы не хотели, потому все варианты с налогами нам не подходили.

Оставить формально все как есть и договориться между собой

В ходе обсуждений мы пришли к обоюдному согласию: оставляем квартиру и ипотечные обязательства за мной, а бывшему супругу я выплачиваю компенсацию. Чтобы не усложнять все процессы с документами, в тот момент можно было оставить все как есть и на бумаге. А когда я выплачу ипотеку или когда истечет минимальный срок владения, мы переоформим права собственности в Росреестре на меня.

Формально по документам ипотека оставалась бы на бывшем супруге и учитывалась в его кредитной нагрузке. Потенциально это могло усложнить процессы, если бы он захотел купить новую квартиру в кредит. Но зато таким образом мы бы избежали лишних трат по сделкам.

Морально я была против такого варианта: я воспринимала его как определенного рода зависимость на длительный срок. К тому же всегда есть риск, что такую устную договоренность оспорят в суде и таким образом при желании поделят пополам имущество, которое было приобретено в браке.

Изменить состав должников по ипотеке и переоформить квартиру

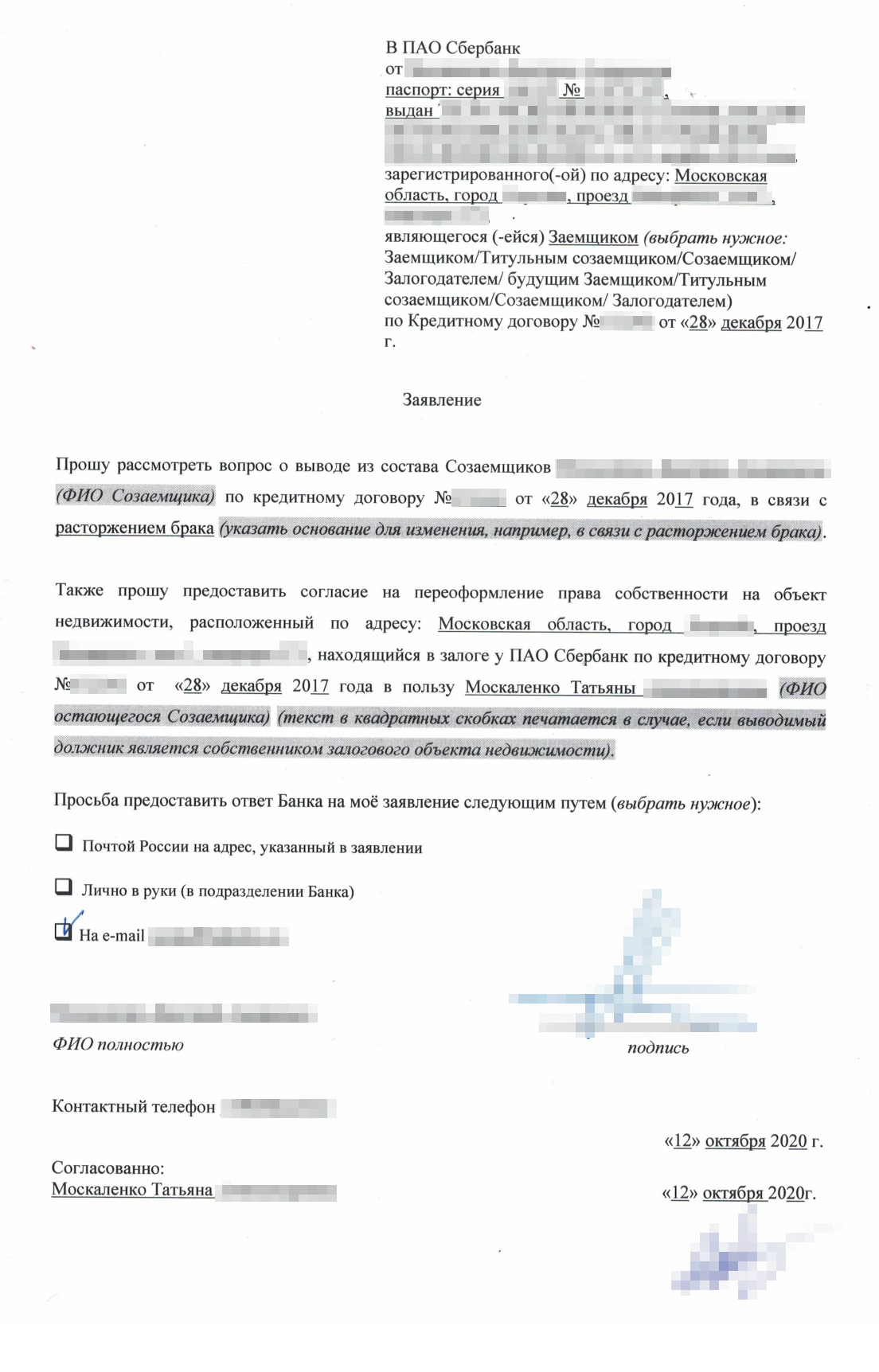

Для нас это был самый подходящий вариант. Один нюанс: такую процедуру можно провести только с согласия банка. Нужно уведомить банк о том, что один из партнеров хочет выйти из состава заемщиков и отказывается от прав собственности.

Это еще называют переходом с солидарной ответственности на индивидуальную. Солидарная ответственность — неделимое обязательство двух или более лиц перед каким-то требованием, например обязательство выплатить долг. В таком случае сразу несколько должников несут ответственность за обязательство, и если что-то случится — кредитор будет требовать долг со всех. Именно такая ответственность у нас и была перед банком. При индивидуальной ответственности за долг отвечает только один человек. И мы хотели, чтобы это была я.

Чтобы вывести мужа из состава заемщиков, нужно было написать заявление. Обычно банк рассматривает такие заявления в течение 30 дней. Банк может отказать, поскольку подобные процедуры нестандартные и решения принимаются в индивидуальном порядке — для финансовых организаций это риск.

Мы с мужем подумали и остановились на этом варианте. Вот о чем мы договорились:

- Квартира вместе с ипотекой переходит мне.

- Траты на оформление документов мы разделим пополам.

- С даты раздела квартиры все платежи по ипотеке я вношу полностью сама. После развода мы по-прежнему платили за квартиру пополам.

- После раздела квартиры мы посчитаем размер компенсации бывшему супругу и установим сроки, в которые я верну ему деньги.

Мы договорились обо всем устно, без расписок, договора займа и нотариальных документов. И стали поэтапно действовать.

Уведомили банк

В августе 2020 года мы обратились в наш банк через чат с нашим менеджером по ипотеке. Описали ситуацию и попросили рассказать, что нам надо сделать, чтобы изменить состав заемщиков. Сотрудник банка прислал образец заявления и перечень необходимых документов, которые нужно приложить к заявлению. По готовности весь пакет документов нужно было направить также в онлайн-формате через чат.

Вот как выглядел список документов:

- Заявление от титульного заемщика. Оно должно быть согласовано со всеми созаемщиками.

- Заявление-анкета оставшегося заемщика.

- Паспорта всех действующих и новых заемщиков и созаемщиков.

- Свидетельство о расторжении брака.

- Документы о финансовом состоянии и трудовой деятельности оставшегося созаемщика: справка 2-НДФЛ или по форме банка за последние 12 месяцев, а также копия трудовой книжки, заверенная работодателем.

- Кредитный договор.

- Документы на объект недвижимости — документ-основание и выписка из ЕГРН или свидетельство о праве собственности.

- Проект документа, который изменяет режим собственности. Это может быть брачный договор или соглашение о разделе общего имущества между супругами, договор купли-продажи, договор дарения, составленный нотариусом, мировое соглашение, решение суда и др.

Я собрала все документы по квартире, взяла справки на работе и заполнила новую анкету как оставшийся заемщик. Я волновалась, что банк не одобрит мою кандидатуру как единственного должника по ипотеке, поскольку сочтет мою кредитную нагрузку слишком большой или доход — слишком низким.

У меня тогда был еще один кредит — потребительский. Размер — 1 млн рублей, срок — 5 лет, ежемесячные выплаты — 24 800 ₽. Я оформляла его для родителей в 2019 году на строительство дома. За этот кредит ежемесячные платежи вносили родители, но все-таки формально он был оформлен на мое имя. Забегая вперед, скажу, что мои переживания были напрасны — банк принял положительное решение.

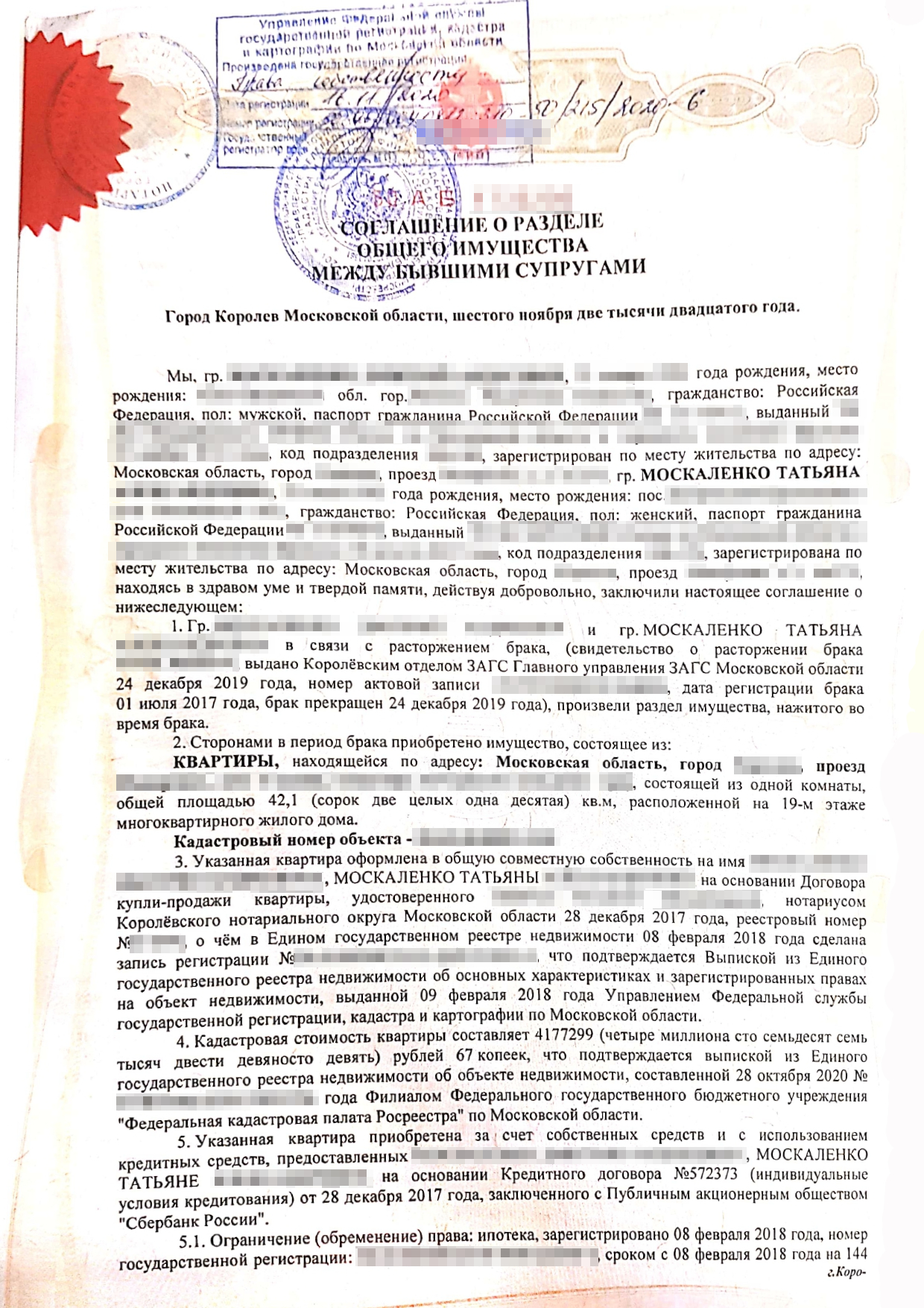

Оставалось только подготовить проект документа, который изменял бы режим собственности. В нашем случае это было соглашение о разделе общего имущества между бывшими супругами. Документ должен был составить нотариус.

Составили проект соглашения о разделе имущества

Я начала обзванивать нотариусов, чтобы понять, как нам корректно составить такой документ. В традиционной практике встречаются соглашения о разделе имущества между фактическими супругами, но не между бывшими. Кроме того, при разделе имущества каждый из супругов должен получить какое-либо имущество. А в нашем случае формально права собственности на квартиру переходили мне, а супруг ничего не получал.

Мы не стали говорить о нашей с супругом устной договоренности о компенсации. Нотариусы могли счесть это фиктивной сделкой и были бы правы. Мы же считали, что раз один из супругов получает и квартиру, и ипотеку, то можно не упоминать в соглашении другие договоренности.

На прием к нотариусу мы пришли вместе с бывшим мужем и принесли все наши документы по квартире. Нотариус удивилась, что второй участник «безвозмездно» отказывается от прав на квартиру, но взяла все в работу. За проект соглашения мы заплатили 6000 ₽. Спустя две недели проект соглашения нам прислали по электронной почте. Дальше мы должны были отправить это соглашение в банк. И если он его примет — оплатить нотариальное удостоверение сделки.

Мы отправили проект соглашения с комплектом остальных документов в чат с банком и стали ждать решения. Его должны были принять в 30-дневный срок.

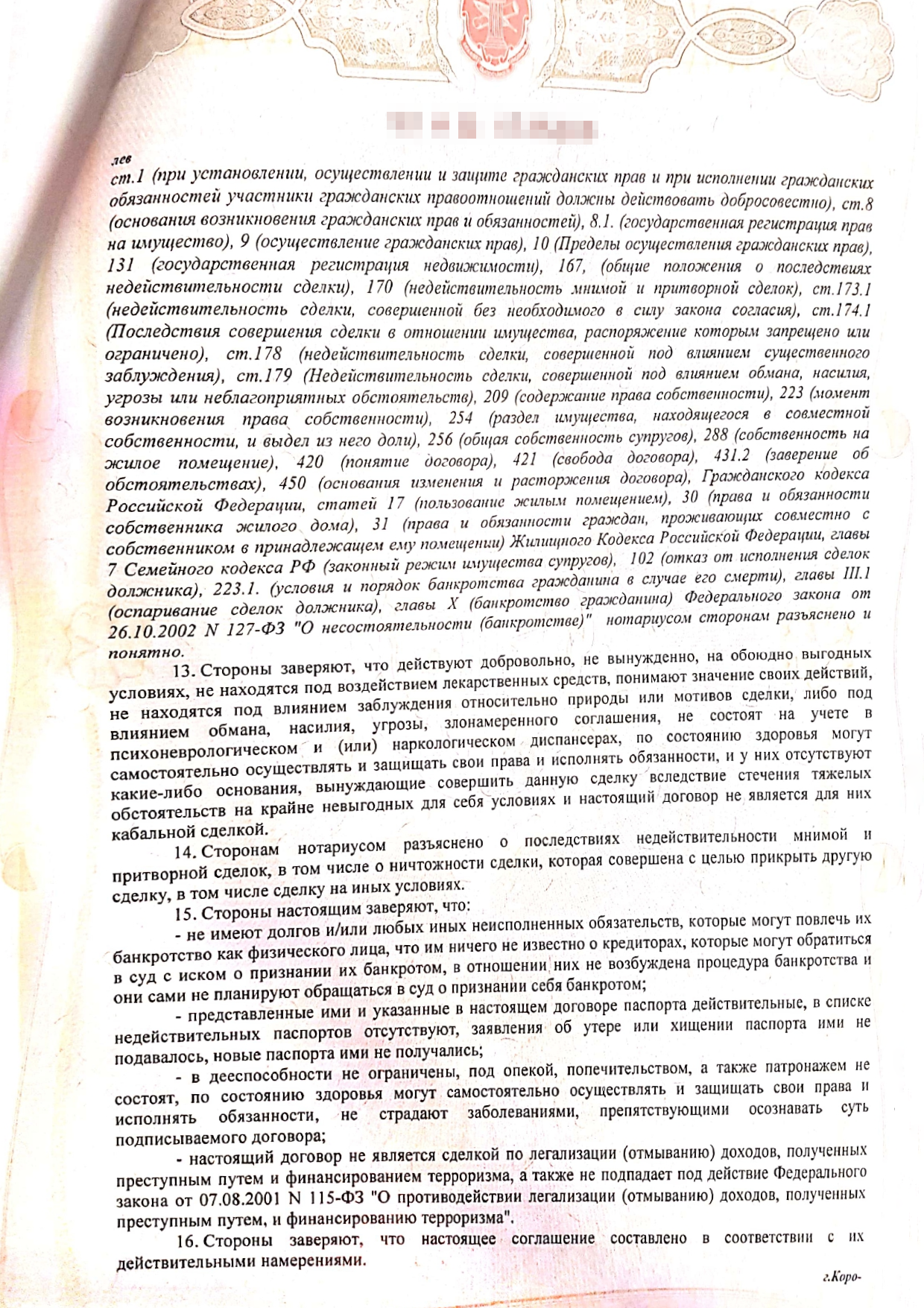

Удостоверили соглашение у нотариуса

16 октября 2020 года банк принял наши документы в работу, а уже 24 октября мы получили одобрение на сделку. Банк разрешал нам вывести моего бывшего мужа из состава заемщиков и переоформить и ипотеку, и квартиру на меня целиком. Я была очень рада, что все получилось.

Нам нужно было приехать в ипотечный отдел банка и получить официальное уведомление банка о выводе созаемщика и справку об оставшейся задолженности, а также заказать актуальную выписку из ЕГРН. С оригиналами этих документов мы отправились к нотариусу, чтобы удостоверить наше соглашение о разделе имущества.

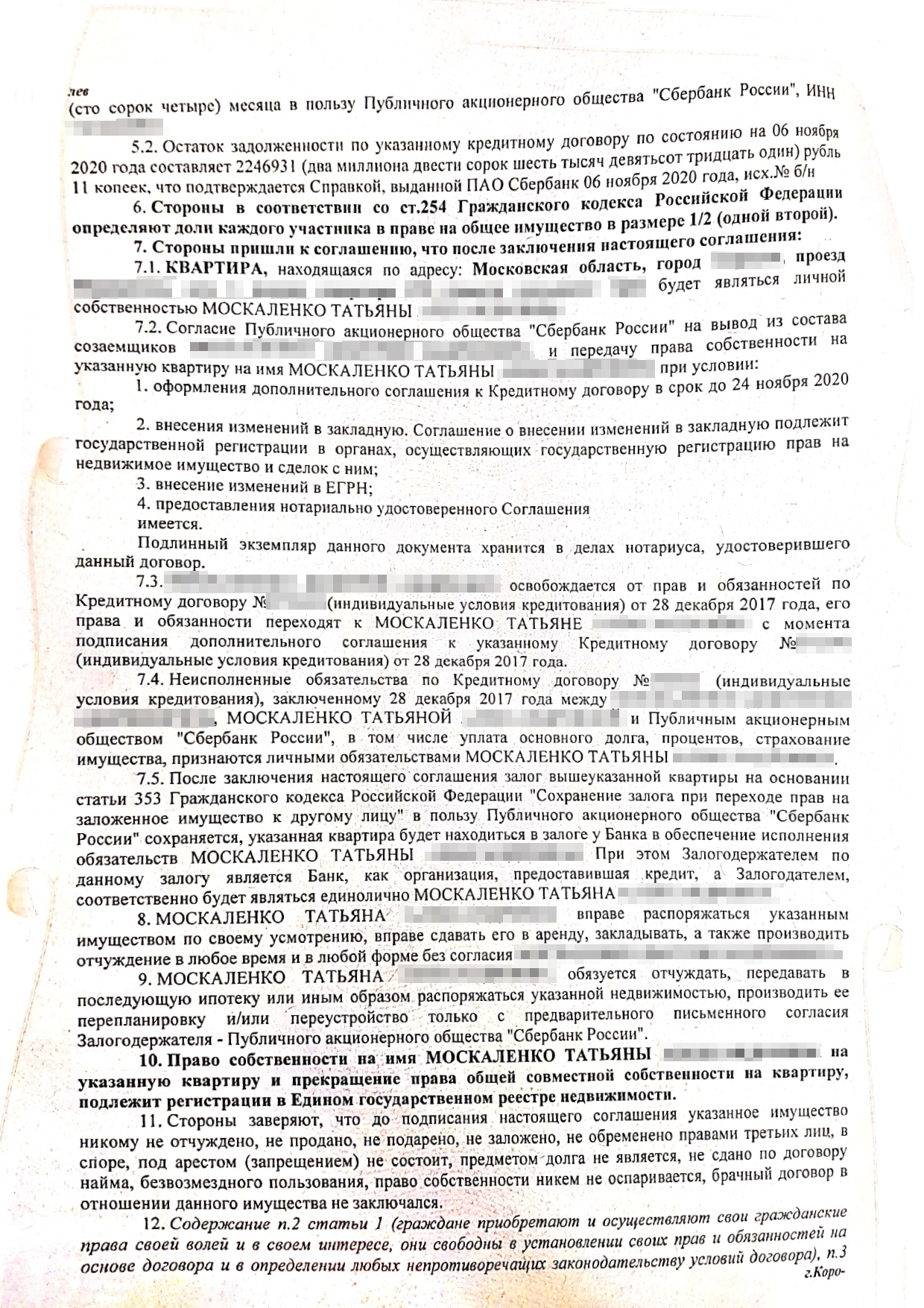

Нотариус удостоверил сделку. За его услуги мы заплатили 16 833 ₽. Суммарно вместе с подготовкой текста соглашения мы потратили 22 833 ₽. Эти расходы мы поделили пополам.

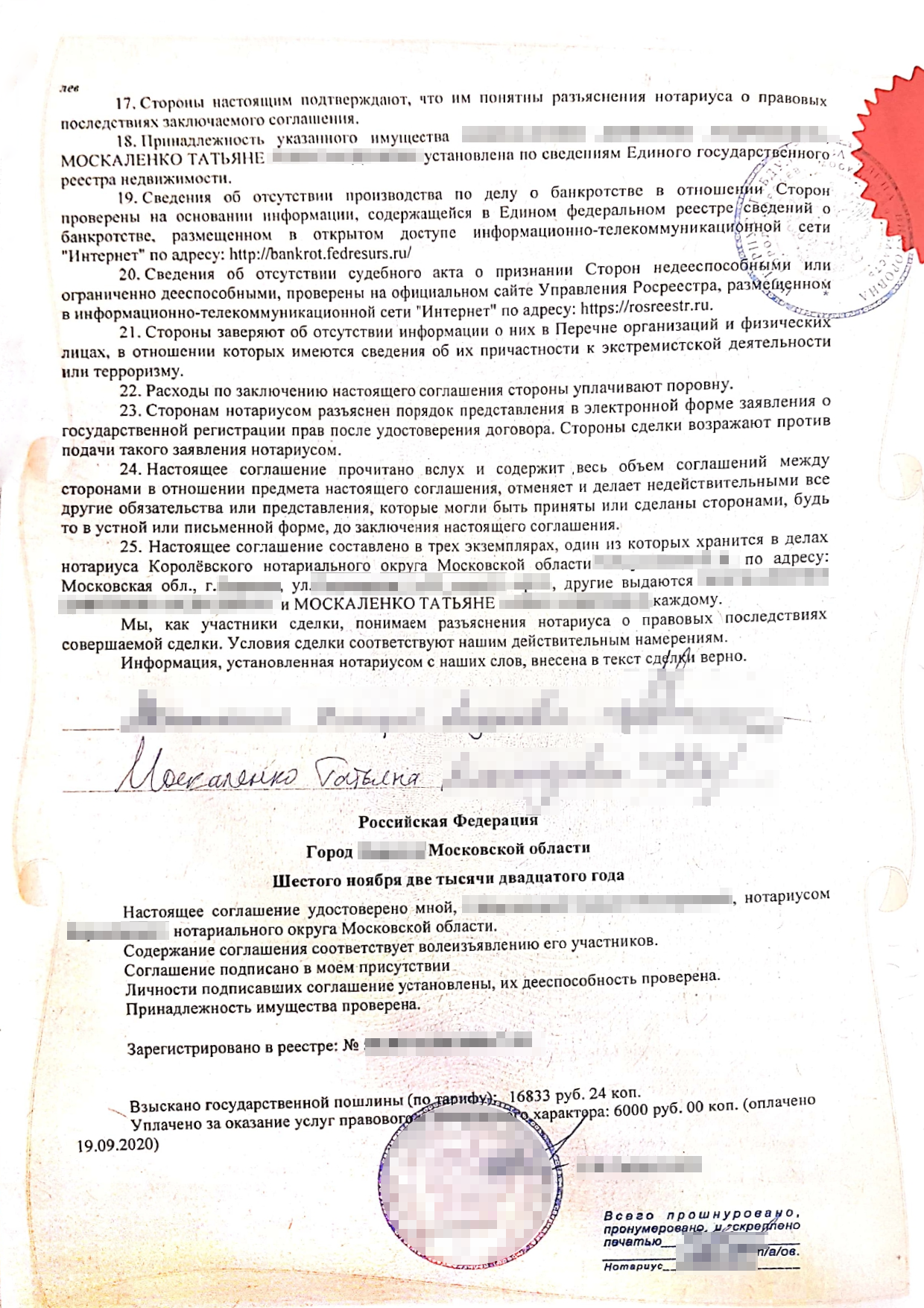

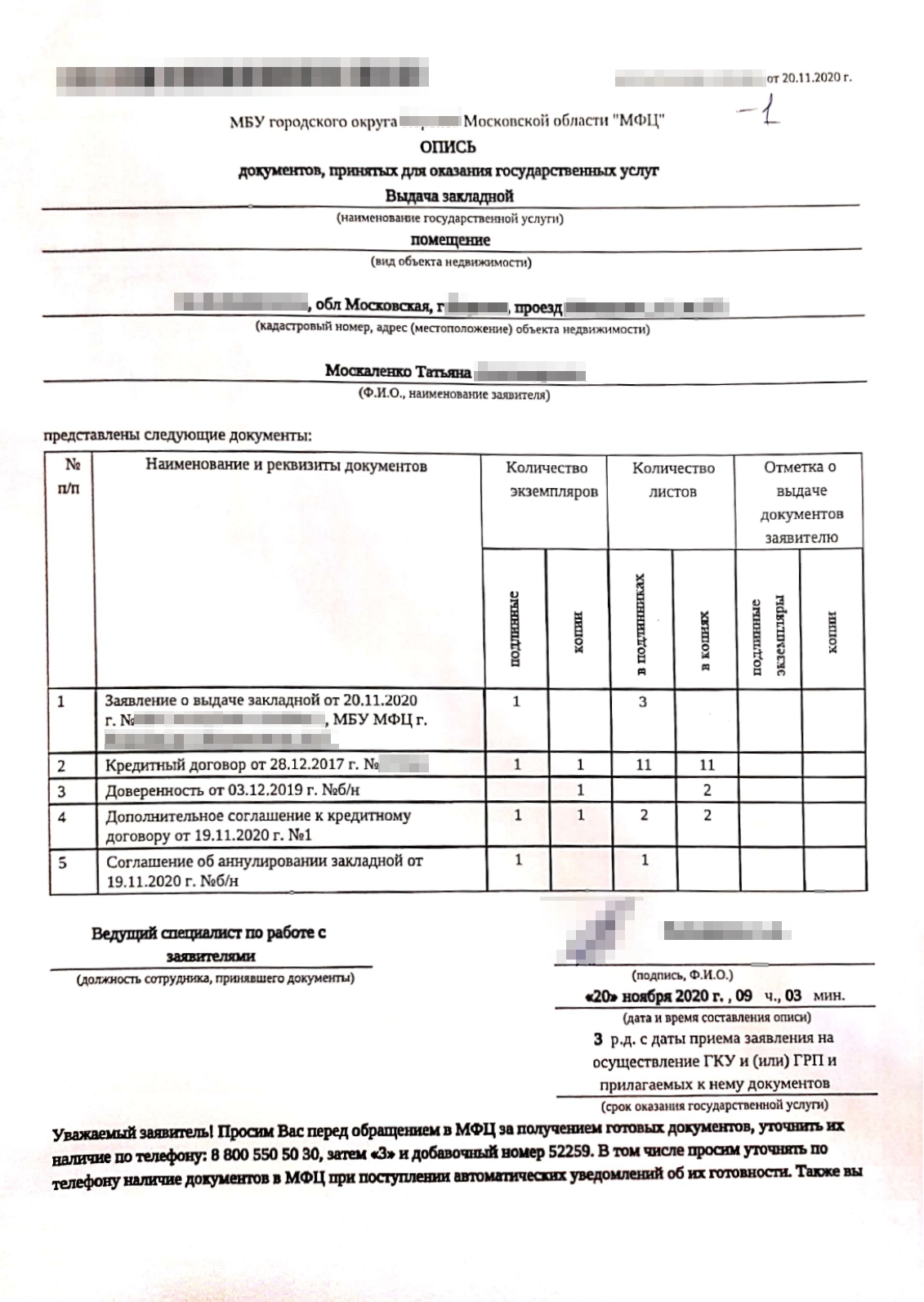

Подали документы на регистрацию

Чтобы перерегистрировать право собственности и внести изменения в закладную, я отнесла все документы в МФЦ и оплатила пошлину в 2000 ₽.

У меня был негативный опыт обращения в МФЦ, и я готовилась к худшему, что меня и настигло. Некомпетентные сотрудники неправильно оформили мое заявление — об этом мы узнали благодаря звонку от сотрудника из банка, которому поступили наши документы на рассмотрение.

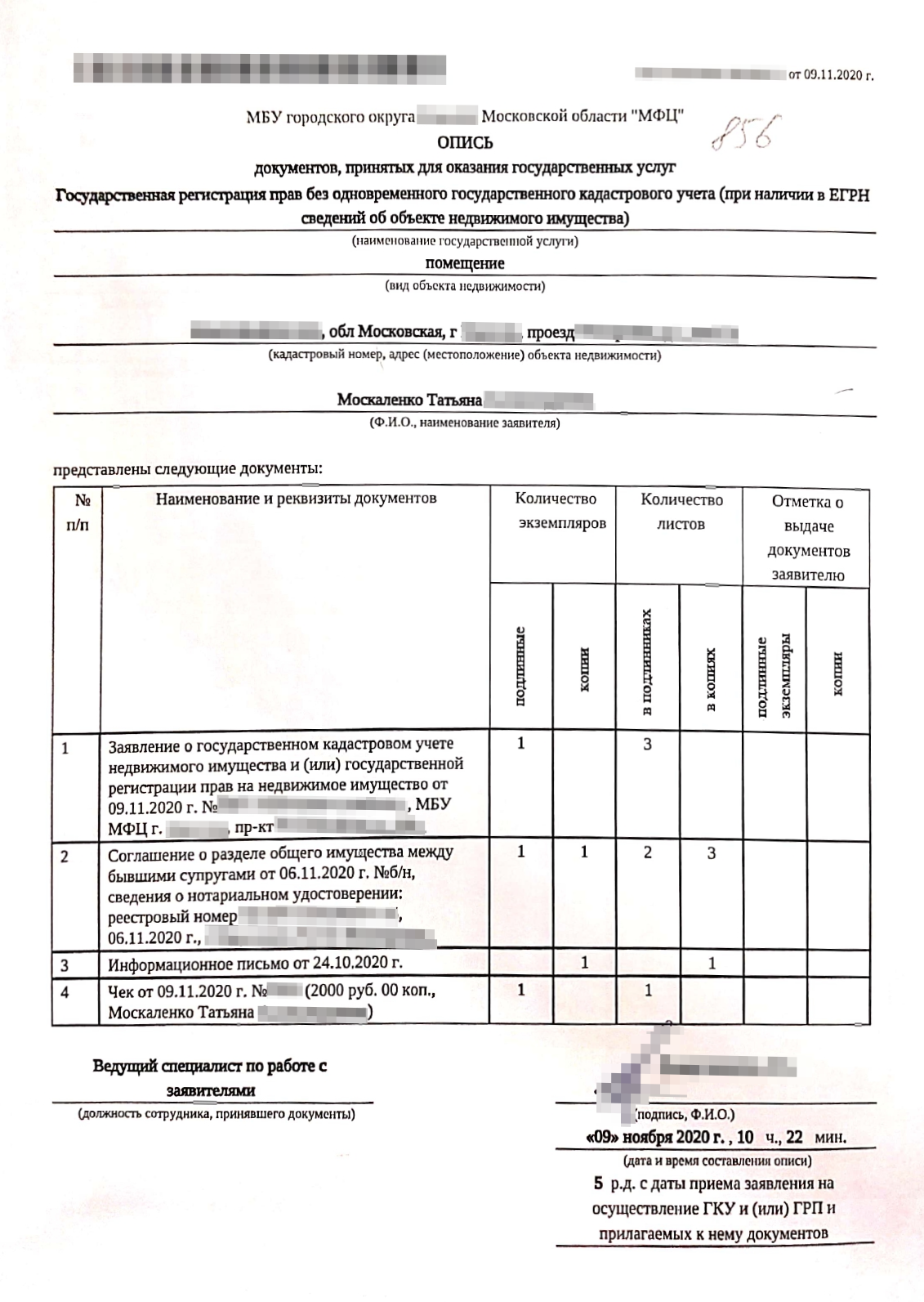

Сначала нужно было оформить запрос на выдачу старой закладной. Закладная на квартиру — это документ, в котором подтверждается право банка на квартиру в случае, если заемщик перестанет платить, и оговариваются все детали и состав заемщиков. Закладную регистрируют в Росреестре, а потом она хранится в депозитарии банка. Когда заемщик выплачивает кредит, ее аннулируют.

В нашем случае банк должен был аннулировать старую закладную, поскольку изменился состав заемщиков, и оформить новую. А потом нужно было подать заявление, чтобы все перерегистрировать в ЕГРН. В МФЦ перепутали очередность подачи документов, и мы чуть не получили приостановку.

В итоге я ходила в МФЦ три раза, два из них — в сопровождении представителя банка. Он помогал корректно составить заявления, чтобы Росреестр не приостановил перерегистрацию прав собственности по первому обращению. На переоформление квартиры банк дал нам 30-дневный срок — и этот срок уже подходил к концу.

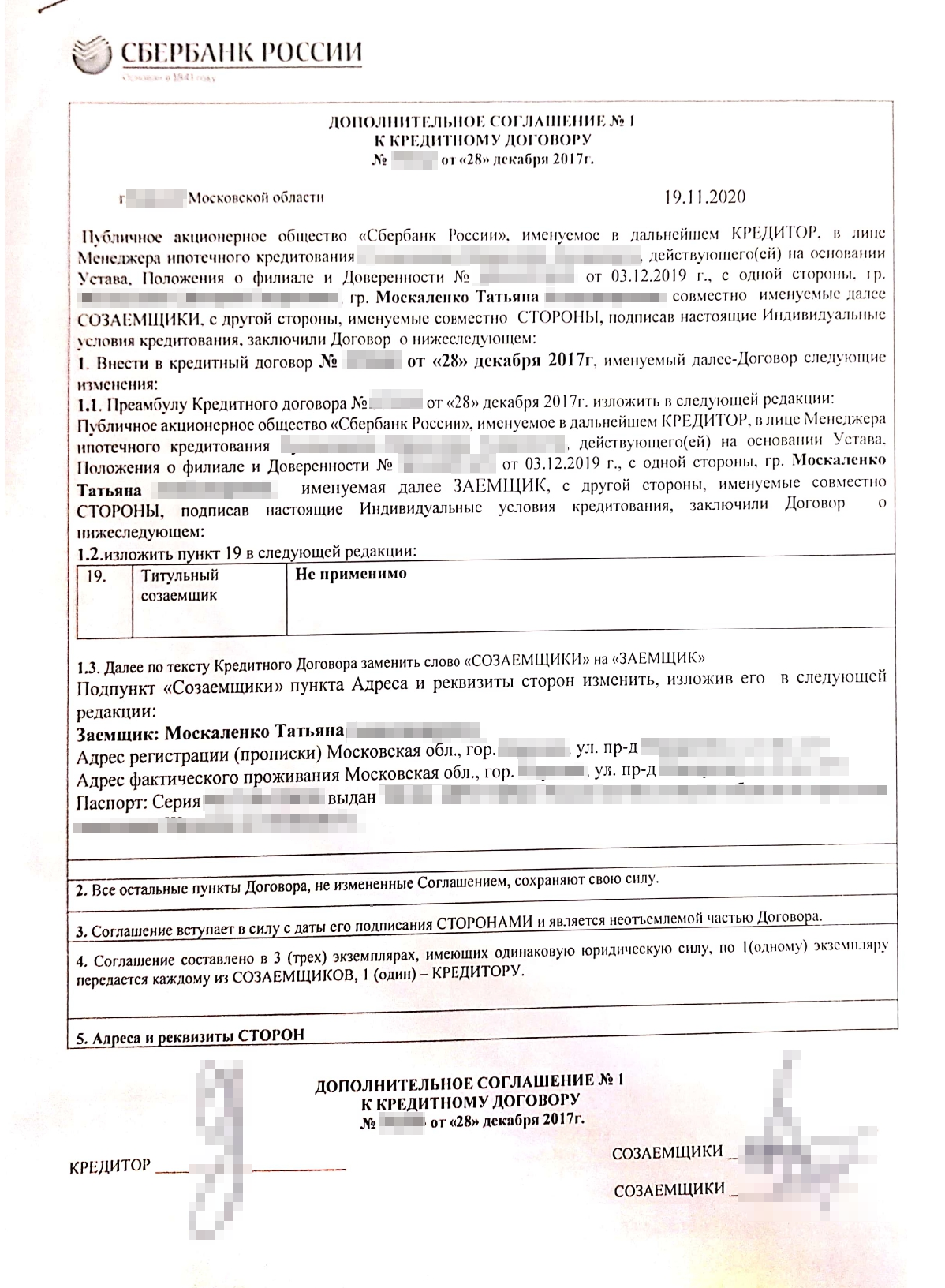

Заключили допсоглашение к кредитному договору

Мы не заключали новый кредитный договор в банке, а оформили допсоглашение, где просто изменили состав заемщиков. Условия кредита остались прежними, поэтому новый договор был не нужен.

Поскольку перерегистрация квартиры затянулась, а сроки у нас приближались к концу, мы предоставили в банк опись документов из МФЦ и копию нотариального соглашения в качестве подтверждения сделки. Все оригиналы этих документов я сдала при первом обращении в МФЦ.

Эти новые документы я отнесла тоже в МФЦ и написала заявление о выдаче закладной, как подсказал представитель банка. То есть теоретически, это заявление должно было быть первым в очередности.

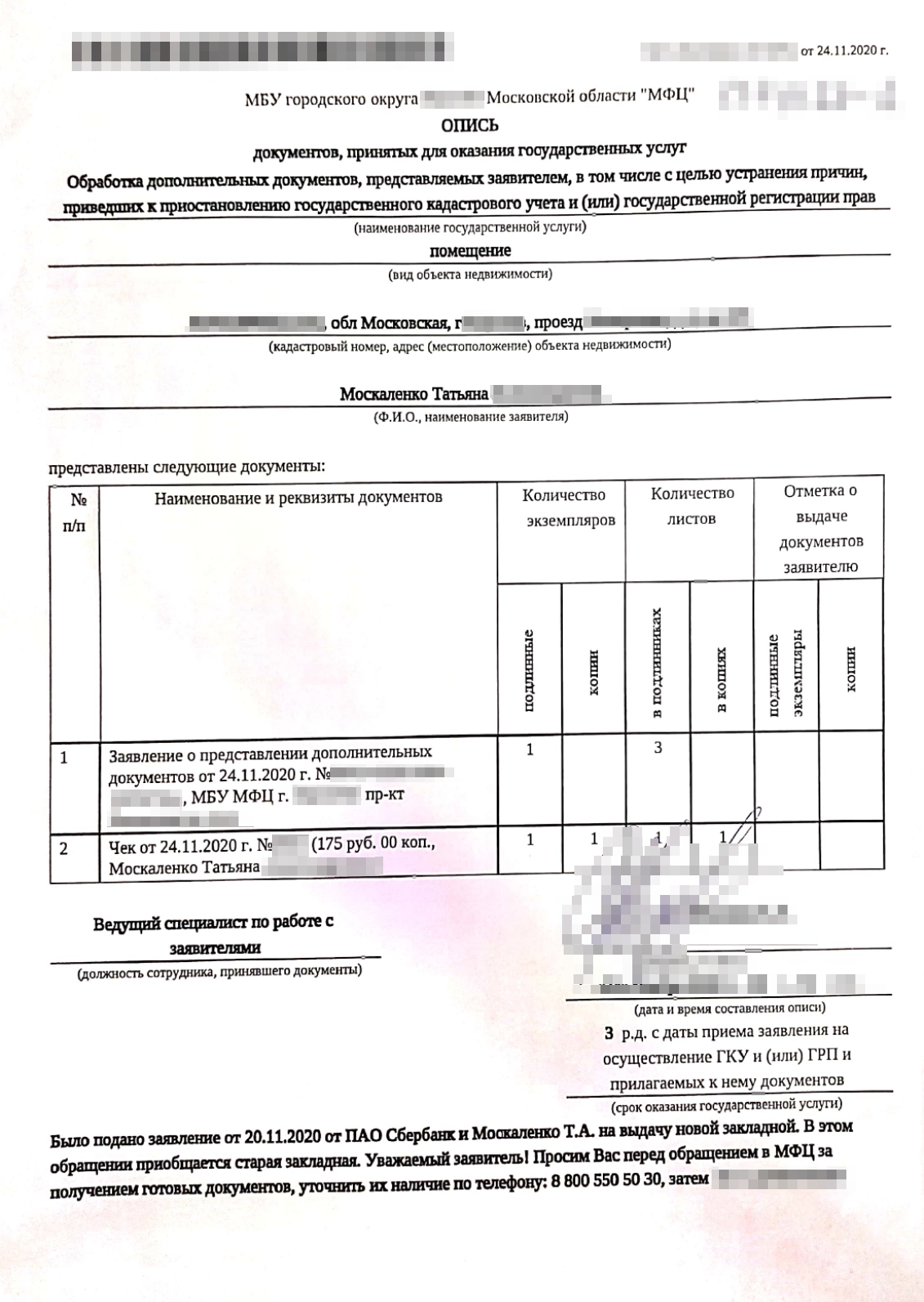

Но и на этом все не закончилось. Сотрудник банка снова позвонил и сказал, что в комплекте документов не хватает квитанции об оплате пошлины за оформление новой закладной. После долгих разговоров оказалось, что это платежное поручение на 175 ₽ мне забыли выдать в самом банке.

На следующий день я снова пошла в МФЦ, где представитель банка передал необходимый документ, и я оплатила пошлину.

Уладить все вопросы с банком

Наконец, 1 декабря я получила в МФЦ новую выписку из ЕГРН. В ней я осталась единственным собственником квартиры. Также я забрала все оригиналы документов, которые подавала для этой сделки. Новую закладную представитель банка получил самостоятельно.

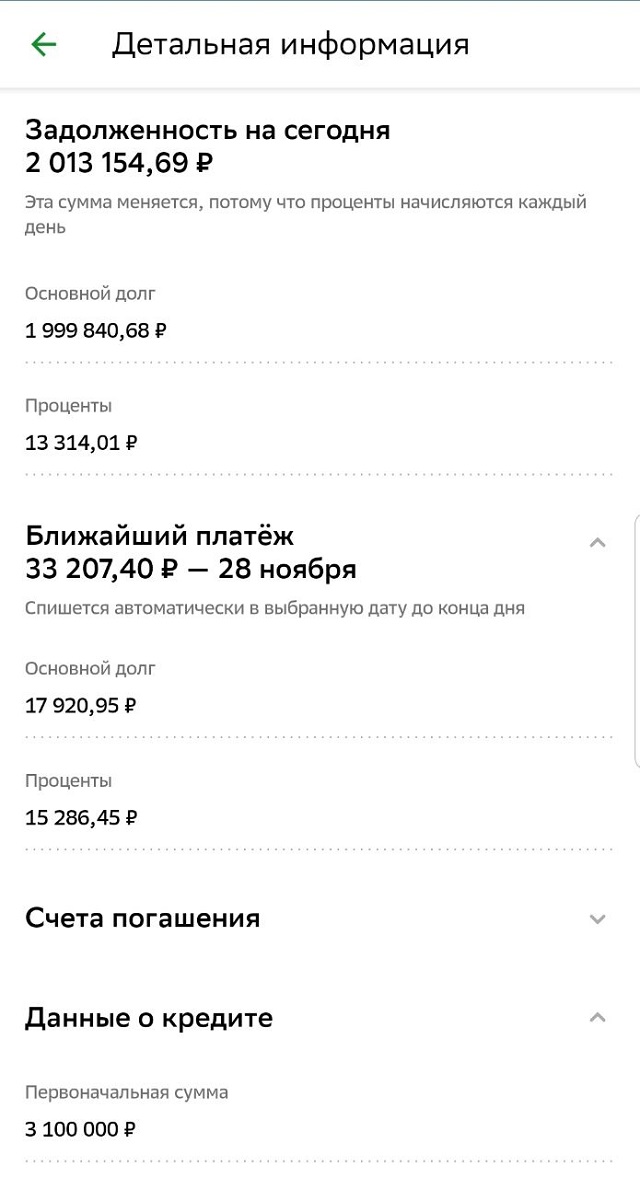

Затем я обратилась в ипотечный отдел банка, чтобы сдать копию новой выписки из ЕГРН и узнать о дальнейших действиях. Оказалось, что мне можно не приходить и все процессы уже запущены автоматически. Но в течение последующих двух недель ничего не происходило — в приложении банка основным созаемщиком по-прежнему оставался мой бывший супруг. Несколько раз мы обращались в чат к нашему менеджеру, на что он отвечал, что заявка в работе.

18 декабря нам ответили, что у них не хватает сканов некоторых документов, которые мы точно отправляли. Мы загрузили документы снова, и в этот же день все системы обновились.

В этот день я официально стала не только единственным владельцем квартиры, но и единственным владельцем ипотеки. Мне нужно было оформить новый полис страхования жизни на свое имя, чтобы сохранить текущую ставку по кредиту, и счет в банке для платежей.

Параллельно я изучила предложения других банков по рефинансированию ипотеки. Я думала, что с момента покупки квартиры процентные ставки изменились и иметь ипотеку в другом банке мне будет выгоднее. К тому же я хотела взять дополнительно наличные, чтобы сразу выплатить бывшему супругу остаток компенсации.

Но предложения других банков оказались неподходящими для меня, и я решила остаться в Сбербанке.

Решили все финансовые вопросы

Между собой мы договорились, что с даты раздела квартиры я компенсирую бывшему супругу 830 000 ₽. Эта сумма — половина денег, которые мы потратили на жилье к моменту раздела имущества. Размер рассчитали так: из стоимости квартиры — 3,9 млн рублей вычли актуальный долг по выписке из банка — на тот момент это было 2,24 млн рублей — и разделили пополам. Траты на обустройство квартиры и ипотечные проценты мы договорились в расчет не брать, поскольку квартирой и услугами банка по ипотеке пользовались вдвоем.

Для выплаты компенсации у меня было около 300 000 ₽ личных накоплений, остальные средства я планировала взять в кредит дополнительно в банке в момент, когда буду рефинансировать ипотеку.

Еще до того как мы формально разделили квартиру, я начала искать варианты подработки. Я понимала, что в ближайшее время финансовая нагрузка сильно увеличится. И тут мне на помощь пришли коллеги. Они вошли в положение и стали предлагать разные подработки. Сначала мне предложили выполнять дополнительные обязанности с прибавкой к зарплате — вместо 75 000 ₽ я стала получать 100 000 ₽ до вычета НДФЛ. Также помимо основной работы с августа и до декабря меня подключали в любые внешние проекты, где требовались мои компетенции аналитика.

Еще я подрабатывала репетитором английского и немецкого языков и иногда писала курсовые работы на заказ. Приходилось работать день и ночь, но это меня очень отвлекало от всех насущных проблем.

В день, когда мы официально все оформили у нотариуса, я перевела бывшему супругу чуть больше половины своей компенсации — 460 000 ₽ из 830 000 ₽. Договорились, что выплачу оставшуюся часть до 1 марта 2021 года. В итоге долг перед бывшим супругом я смогла погасить самостоятельно и без кредитов, причем на 2 месяца раньше, чем мы изначально договорились.

Как делить ипотеку при разводе

- Самый главный совет — подписывайте брачный договор сразу. В нем можно оговорить все и на разные случаи жизни. Его можно заключить до ипотеки или уже после оформления кредита, тогда его части по разделу имущества нужно будет согласовать с банком.

- Рассматривайте разные варианты раздела — продажу или переоформление недвижимости, денежную компенсацию, отказ от прав собственности, распределение долга и недвижимости поровну — и выбирайте подходящий.

- Постарайтесь наладить диалог с банком, наверняка у него уже есть алгоритм действий для разных ситуаций.

- Будьте готовы к большому количеству бюрократических процедур, каждая из которых занимает определенное время.

Хотите написать такую статью для Т—Ж? Любой процесс, в котором в каком-то виде участвуют деньги, можно превратить в тему для Т—Ж. Прочитайте наш мануал для авторов и приносите заявку на статью.