Портфель читателя: как потерять 4 зарплаты на форексе и начать агрессивно торговать на бирже

Т—Ж полон подробных инструкций для начинающих, продвинутых и даже заблудших инвесторов.

Но инвестиционный путь у каждого свой. Мы запускаем новую рубрику, в которой хотим дать слово нашим читателям и заглянуть в их инвестпортфели. В первом выпуске инженер из Москвы рассказывает, как попал на рынок форекс и все потерял, почему первые же купленные на Московской бирже акции оказались его лучшей инвестицией и какой стратегии он следует теперь.

Кем работает: руководитель проектов в инженерной компании

Когда начал инвестировать: ПАММ-счета с 2013 года, счет на ММВБ и ИИС с 2016 года, счет у американского брокера с 2018 года

Почему решил попробовать: из-за соседа по общежитию, низкой ставки по депозиту и рекламы форекса

Первые вложения: 50 000 ₽

Старт

Я инженер, работаю руководителем проектов в компании, которая проектирует и строит небольшие части больших заводов в сфере энергетики. Учился в МГТУ и в Центральной школе Лилля.

Инвестированием начал интересоваться еще в университете. Мой сосед по общежитию занимался активным трейдингом, проводил большие сделки. У него уже тогда был Мак с двумя огромными мониторами — это вселяло зависть. В трейдинге я ничего не понимал, но хотел разобраться. Первую книгу по теме купил за 800 рублей — непомерные деньги для 2008 года.

Инвестировать начал уже после окончания университета, в 2013 году, когда появилась постоянная работа. Проценты по банковским депозитам казались смешными, я понял, что они не покрывают инфляцию, и хотел большего. Но мотивировал меня скорее интерес, а не финансовые цели.

Начинал с небольших сумм: положил 50 тысяч рублей на ПАММ-счета — это доверительное управление на форекс-биржах. Форекс тогда был везде — и в офлайне, и в интернете. Наверное, на мое решение повлияла реклама.

Я увидел, как один выпускник МГТУ пиарил на своей страничке во Вконтакте компанию, через которую он заработал на несколько квартир. Не думаю, что он хотел кого-то подставить или обмануть: просто зашел туда на 3—4 года раньше меня и сделал на этом деньги. А я пришел за полтора года до заката.

Схема была такая: кладешь деньги на счет, отдаешь их в управление, управляющий якобы торгует на форексе. Ты повторяешь его сделки: его счет растет — твой счет растет, его падает — твой падает. Если есть прибыль, управляющий берет себе комиссию. Если прибыли нет, убытки на мне.

Сейчас я понимаю, что это были мошеннические компании, а рост и падение были фиктивными. Система работала как пирамида: твой счет рос, если привлекались новые вкладчики.

Я постепенно довел инвестиции до 300 тысяч рублей, а в 2015 году потерял все деньги. Это была большая для меня сумма: четыре месячных зарплаты на тот момент.

После этого на полтора года я забросил инвестиции.

В 2016 году начал инвестировать через брокера на Московской бирже. Начинал с 200 тысяч рублей. Цель была — агрессивно торговать, чтобы быстрее накопить на квартиру. Первыми бумагами были «М-видео» и «Новатэк».

Лучшее инвестиционное решение

Я купил акции «Новатэка» в 2016 году, задолго до запуска их флагманского проекта «Ямал СПГ». Это был расчет на несколько лет: завод только строили, он должен был стать новым источником прибыли — значит, и акции должны были вырасти. Так как «Новатэк» — газовая компания, а моя работа связана с оказанием услуг в нефтегазовом секторе, я мог прикинуть потенциал.

- 200 000 ₽

- первые инвестиции на Московской бирже в «Новатэк» и «М-видео»

На мое решение повлияло то, что в проект постепенно входили новые инвесторы: французский «Тоталь», китайский Фонд Шелкового пути, китайская нефтегазовая корпорация CNPC. К тому же его поддерживало государство, а Путин лично контролировал строительство.

Акции то росли, то падали ниже цены покупки.

За два года «качелей» у меня было много сомнений, но я не продавал акции. В итоге за 2018 год, когда завод запустился, стоимость сильно выросла — я почти удвоил свои вложения.

Стратегия

Сейчас я инвестирую в облигации РФ, российские акции, а также акции американских и китайских компаний. В 2018 году я открыл счет напрямую у иностранного брокера и теперь имею доступ к Американской, Шанхайской и европейским биржам.

Облигации мне нужны для защиты капитала: чтобы при падении рынка можно было быстро их продать и купить подешевевшие акции на низах. Американские бумаги — для диверсификации. Долю акций в долларах я собираюсь увеличивать. У меня печальное представление о долгосрочных перспективах рубля: исторически он всегда дешевел по отношению к доллару.

У меня три счета: два пассивных и один активный. На пассивных счетах акции меняются не чаще раза в полгода. Здесь я скорее делаю ставку на индустрию — вкладываю в компании роста или в компании, которые доминируют в своем секторе: «Аэрофлот», Московская биржа, «Новатэк», Google.

Среднегодовая доходность пассивного портфеля за три года — около 17% в рублях.

На активном счете я провожу по 1—2 операции в месяц. Оцениваю краткосрочные перспективы — максимум на год. Например, слежу за ожидаемыми дивидендами, хорошим финансовым отчетом, слиянием или поглощением, изменением цен на сырье — за всем, что может привести к положительной переоценке компании.

Кредитным плечом я пользуюсь только на активном счете. На длинных позициях могу использовать заемные средства довольно долго, скажем 8 месяцев из 12. Когда становится страшно, сокращаю плечо или убираю вовсе.

Пару раз удавалось шортить — зарабатывать на падении акции. Немного заработал так на акциях «Магнита», а на «Татнефти» получил убыток: пока я играл на понижение, компания продолжала расти.

Бывают серьезные просадки. Например, в 2017 году я несколько месяцев был в минусе, а на потерянные в 2018 году деньги мог бы купить хорошую иномарку.

Инвестиционный провал

Я стараюсь не доводить долю какой-то одной бумаги более чем до 20% портфеля. Но однажды нарушил это правило.

Я рассчитывал на большой и быстрый куш на акциях АФК «Система» после их корпоративного спора с «Роснефтью». Когда «Роснефть» подала к компании иск, акции «Системы» упали с 20 с лишним рублей примерно до 14. Потом они подписали мировое соглашение: АФК «Система» в итоге должна была выплатить 100 миллиардов рублей, то есть в два с лишним раза меньше суммы, о которой шла речь в суде.

- 267,8 млрд

- общая сумма исков, которые «Роснефть» подала к АФК «Система» в 2017 году

Я ожидал, что, раз дело урегулировано, акции должны отпрыгнуть как минимум на половину падения, и закупился по 14 рублей — вложил где-то 40% активного портфеля. Но «Систему» ждали новые трудности, и с 14 рублей цена опустилась до 8 и даже ниже, то есть еще почти в два раза.

Если акция в моем портфеле падает на 15%, я даже не волнуюсь. А тут был провал, в какой-то момент я даже плакал. Я боялся, что «Система» не отрастет, но просто ждал и усреднялся — покупал акции по текущей цене, чтобы снизить среднюю цену покупки и быстрее выйти в плюс. В итоге вышел в прибыль, продал 60% акций и сейчас в плюсе где-то на 7%. Хотя неприятно, что я так надолго заморозил свои деньги в этом болоте.

Но биржа для меня — это во многом развлечение, способ больше узнать о мире и компаниях. А деньги я еще заработаю.

Главный вывод, который я сделал: да, что-то может пойти не так, но если фундаментальная оценка не изменилась, надо привязать себя к батарее и не продавать акции. Не нужно фиксировать убыток — лучше по возможности усредняться и ждать разворота тренда.

Решения и риски

Чтобы принимать решения, важно следить за макроэкономической ситуацией: санкциями, торговыми войнами, закредитованностью отдельных стран, ставками центральных банков и так далее. Здесь для меня основной источник — сайт «Ведомостей». Торговые войны приводят к замедлению экономик. Хоть и нельзя сказать, когда именно у конкретной компании что-то поменяется, тренд и его скорость можно чувствовать.

Я оцениваю риски интуитивно. Модели не считаю, но смотрю на основные показатели: закредитованность, P / E, динамику выручки и прибыли, новые инвестиционные проекты на горизонте, будущие источники выручки.

Когда учился понимать рынок, кропотливо разбирал отчеты российских и иностранных компаний и сверялся с аналитическими сайтами. Сейчас не делаю этого, так как все уже сделано более опытными частными инвесторами, в том числе в Т—Ж.

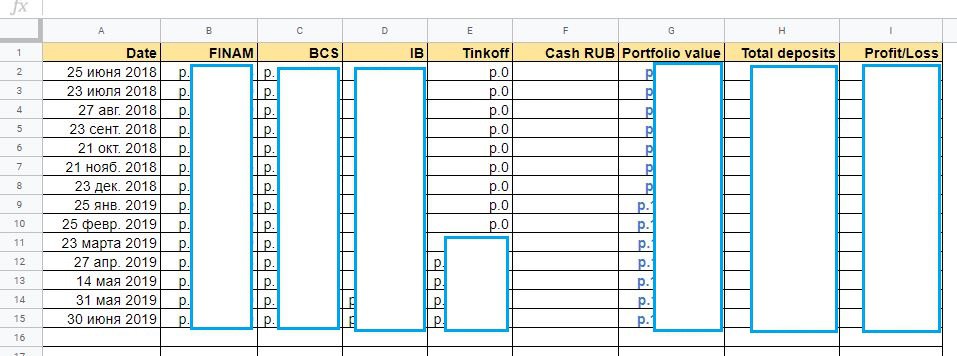

Чтобы каждый месяц оценивать изменения портфеля, я делаю собственные таблички в экселе.

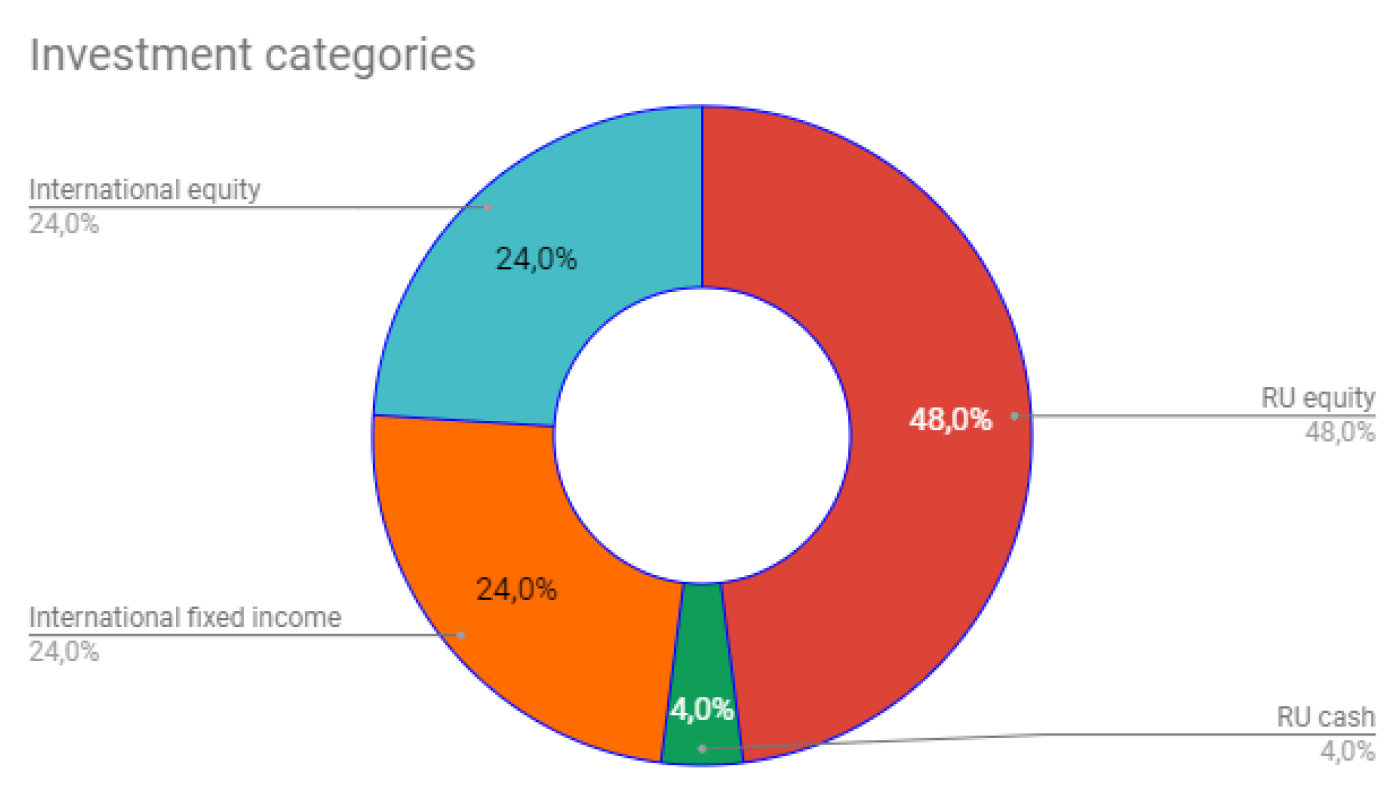

Отдельные графики я строю, чтобы отслеживать, как средства распределяются между российскими и иностранными акциями и облигациями.

Полезные книги: выбор Дмитрия

Как я выбираю брокера

При выборе брокера для меня главное — это надежность: количество клиентов, размер привлеченных средств, проходящие обороты. После этого оцениваю комиссии на торговлю с плечом, возможность шортить, удобность торгового терминала и мобильного приложения. Критично качество поддержки пользователей. Я хочу, чтобы по телефону или в офисе мне могли все понятно объяснить по поводу комиссий, списаний, зачислений, совершения операций.

Мой рейтинг брокеров: «Финам», БКС, Interactive brokers, Т-Банк.

У всех брокеров, с которыми я работал, довольно сложная структура отчетов, я мало что там понимаю. Возможно, так сделано специально, а может, это объясняется требованиями Центробанка и по-другому просто не уместить.

Пять правил

- Правильно выбрать акции не так важно, как правильно выстроить финансовый менеджмент: не пользоваться кредитными плечами или пользоваться небольшими, отслеживать хорошие и убыточные сделки, вести торговый журнал и записывать свои инвестиционные идеи.

- Обязательно нужна диверсификация между разными валютами, рынками разных стран, акциями и облигациями.

- На одну акцию не должно приходиться больше 20% портфеля.

- Не нужно держать позицию, если бы не открыли ее сейчас. Зафиксировав убыток в бесперспективной акции, мы можем освободить средства для покупки акций перспективных. Но нет, мы «женимся» на акциях, нам тяжело с ними расставаться.

- Не обязательно держать все акции до целевой цены. Продавать можно, когда бумага проделала хотя бы 2/3 пути: если инвестидея в том, что акция со 100 рублей дорастет до 200, можно продать ее уже на 166 рублях.