Как гасить просрочки, чтобы кредитная история стала лучше?

У меня есть непогашенные кредиты с долгосрочными просрочками в трех банках, один из них — кредитная карта. Еще есть непогашенные и имеющие просрочки по платежам долги перед несколькими МФО. Кредитная история настолько ужасная, что получить какой-либо кредит или заем невозможно.

Интересует такой вопрос: если я начну выплачивать долги по кредитам перед банками и МФО, стоит ли ожидать, что кредитная история станет улучшаться и кредитный рейтинг увеличится по прошествии какого-то времени? Возможно ли в такой ситуации исправить положение дел и получать кредиты в финансовых организациях в будущем?

Также хотел бы узнать, как правильнее поступить в моей ситуации, чтобы это было максимально выгодно и удобно?

Когда вы будете выплачивать долги и после того, как погасите их, ваша кредитная история действительно будет постепенно улучшаться. Но на это потребуется время. Сейчас главное — вернуться в график платежей и не допускать новых просрочек. При этом не стоит ориентироваться только на кредитный рейтинг, чтобы понять, когда вы сможете получить новые кредиты.

Что сделать, чтобы улучшить кредитную историю

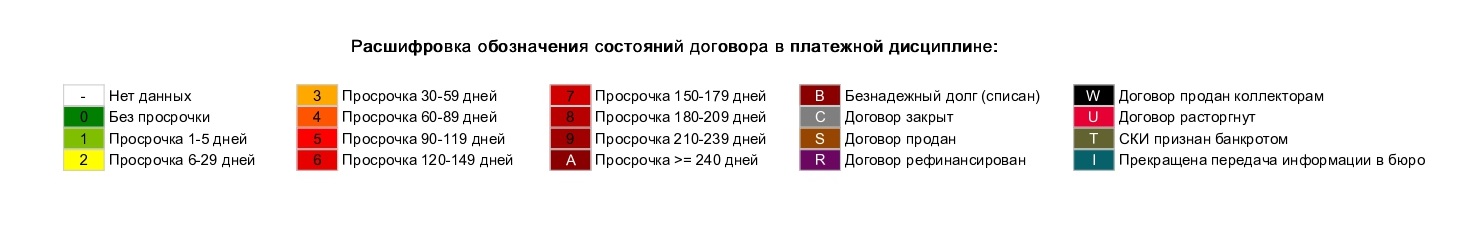

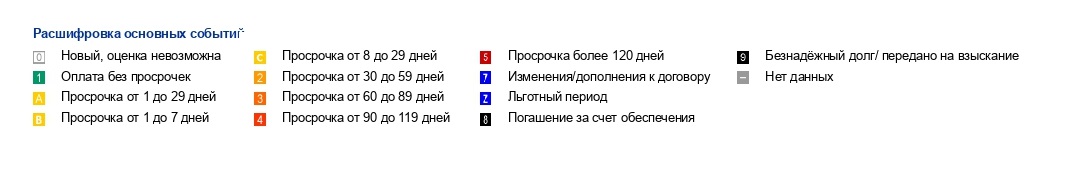

Сейчас в России действуют 7 бюро кредитных историй. В разных БКИ информация о платежной дисциплине и просрочках отражается по-своему.

Чтобы качество вашей кредитной истории повысилось, главное, что нужно сделать, — как можно быстрее вернуться к графику платежей, не допуская новых просрочек. Еще лучше, если вы сможете в короткие сроки закрыть все долги.

Вы пишете, что по всем задолженностям у вас длительные просрочки. Значит, есть риск, что в любой момент кредиторы могут обратиться в суд или продать ваш долг коллекторам. Если в кредитной истории появятся такие отметки, потребуется выждать гораздо больше времени, прежде чем вы сможете рассчитывать на новые кредиты.

Как быстрее выплатить долги

Вы не написали, на какую сумму у вас задолженности и какой доход. Поэтому мне сложно советовать, как именно вам стоит распорядиться своим доходом, чтобы быстрее выплатить долги.

В любом случае нужно вносить платежи по всем кредитам, но важно учитывать, по каким вы дольше всего не платите и где самые высокие проценты. Приоритет отдайте самым дорогим кредитам — где процентная ставка выше всего. Скорее всего, это окажутся кредитная карта и займы МФО: по ним обычно самые высокие ставки и штрафы за просрочки. Постарайтесь быстрее разобраться с ними, не забывая вовремя платить и по другим задолженностям.

Если сейчас у вас недостаточно денег, чтобы быстро погасить долги, есть два пути.

Попросить помощи у близких. Если есть возможность взять хотя бы часть суммы у родственников без процентов или под минимальный процент, стоит так сделать и направить деньги на погашение долгов.

Оформить реструктуризацию. Если возможности взять в долг без процентов нет, обратитесь напрямую к кредиторам с просьбой о более лояльных условиях выплаты задолженности. Такой пересмотр условий договора называется реструктуризацией.

Реструктуризацию оформляют у того же кредитора, с кем заключен договор. Она возможна, когда у человека уже есть просрочки или они вот-вот появятся из-за того, что его финансовое положение ухудшилось.

У каждого кредитора могут быть свои индивидуальные условия помощи заемщикам с выплатой кредита. Например, по кредитным картам банк может предложить зафиксировать сумму долга и выплатить ее частями без начисления дополнительных процентов. По займам в МФО компания может предложить новый график платежей, снизив размер платежа и увеличив срок.

Конкретные условия будут зависеть от кредитора. При этом вам могут отказать в реструктуризации: по закону кредитор не обязан идти заемщику навстречу в выплате кредита.

Чтобы вам было легче понять, как и в какой очередности лучше закрывать кредиты, я собрала некоторые статьи из журнала:

Когда можно брать новые кредиты

Пока в вашей кредитной истории есть действующие просрочки, вряд ли банки одобрят вам новые кредиты: вы слишком рискованный заемщик. Поэтому для начала нужно выплатить все задолженности.

Закрыв все кредиты, попросите во всех банках и МФО, которым вы были должны, справки об отсутствии задолженности. Это поможет убедиться, что у вас точно нет долгов.

Через месяц после закрытия последнего кредита сделайте запрос в БКИ, в которых есть ваша кредитная история. Это поможет наверняка убедиться, что информация о закрытии долгов передана и корректно отображается во всех кредитных отчетах.

К сожалению, я не могу назвать точный срок, когда можно подавать заявки на новые кредиты. Связано это с тем, что у каждого банка свои внутренние требования к заемщикам, в том числе в части просрочек. Более того, то, что у вас длительные просрочки у нескольких кредиторов, сильно снижает шансы рассчитывать на новые кредиты в ближайший год.

Например, один банк может быть в конкретный момент нацелен выдавать заемщикам кредиты наличными, поэтому запросто выдаст вам новый кредит через шесть месяцев после закрытия текущих. Другой же может насторожиться, что у вас были просрочки и микрозаймы, поэтому откажет в кредите и через шесть месяцев, и через год.

На мой взгляд, лучше подождать как минимум год, после чего можно подать заявку на кредитную карту. Если оформите кредитку, просто совершайте с нее свои обычные покупки и возвращайте на карту деньги в течение беспроцентного периода. Это поможет не платить проценты, при этом в кредитной истории будет отражаться, что вы умеете грамотно распоряжаться деньгами.

Если же после первой заявки банк откажет, не спешите подавать новые, а подождите хотя бы три месяца. Если вы подадите много заявок за короткий срок и получите отказ по всем, качество вашей кредитной истории может еще больше снизиться.

Почему кредитный рейтинг не так важен

Кредитный рейтинг — это оценка вашей благонадежности конкретным бюро кредитных историй. БКИ изучает все данные, которые у него есть о заемщике, после чего оценивает, насколько велики шансы конкретного человека получить кредит или заем.

При этом, поскольку в России нет единого кредитного бюро, каждое рассчитывает оценку исходя из тех данных, что есть именно у него. Из-за этого может быть так, что в одном бюро вас оценивают лучше, чем в другом.

Кредитный рейтинг носит информационный характер и не гарантирует ни отказ, ни получение кредита. Есть немало случаев, когда людям с высоким кредитным рейтингом отказывали, а с низким — одобряли. Более того, иногда он снижается, даже если человек не допускает просрочек и всегда вовремя платит кредиты.