Как ведут себя активы при росте ставки ЦБ: чего ждать от акций, облигаций, валюты

Когда в стране растет инфляция, Банк России повышает ключевую ставку.

Это важное событие на финансовом рынке, потому что напрямую влияет не только на стоимость банковских кредитов, но и на инструменты, которыми мы пользуемся для сбережения и инвестиций. Чтобы попытаться понять, как ведут разные инструменты при росте ставки, мы изучили их поведение в похожей ситуации в прошлом. И если одни активы показали прямую корреляцию с повышением ставки, то в других она почти полностью отсутствовала.

Как мы считали

Сразу оговоримся, что в России ключевую ставку для управления инфляцией используют относительно недолго — с 2013 года. Поэтому данные могут давать слишком широкий диапазон результатов. И да, прошлая доходность не говорит о том, что будет в будущем. Но все же исторические данные могут показать диапазон наиболее вероятных сценариев.

С сентября 2013 по август 2024 год мы насчитали 23 решения ЦБ по увеличению ставки и проанализировали среднюю доходность различных инструментов по прошествии разных отрезков времени — от недели до года с даты решения.

Акции

Учитывая, что заемные деньги и обслуживание долга становятся для компаний дороже, рост ставки должен негативно сказаться на их прибыли и на возможности платить дивиденды.

Теория: акции должны дешеветь. При высоких ставках акциям трудно конкурировать с вкладами за деньги инвесторов: проще получить на депозите гарантированные 15—20% годовых, чем покупать бумаги с неочевидной перспективой.

Вторичный эффект роста ставок — это более высокая склонность людей к сбережениям. И он тоже не в пользу бизнеса, а значит, и фондового рынка. Удорожание кредитов снижает не только розничный, но и инвестиционный спрос — желание компаний вкладываться в развитие. В долгосрочной перспективе это также может негативно сказаться на котировках.

Рост ставок давит на прибыль закредитованных компаний, которым предстоит рефинансировать долги под более высокий процент. А особенно сильно он бьет по тем, кто брал кредит под плавающую ставку.

Кстати, даже само по себе замедление инфляции, которое должно последовать за ростом ставки, не всем эмитентам на руку. Например, компании потребительского сектора закладывают риски роста цен в стоимость товаров: для них, чем больше средний чек, тем лучше. Компаниям-экспортерам высокая ставка может навредить из-за ее влияния на рубль, потому что потенциально она должна его укрепить. А вот банки могут оказаться в выигрыше — за счет роста процентной маржи при более высоких ставках.

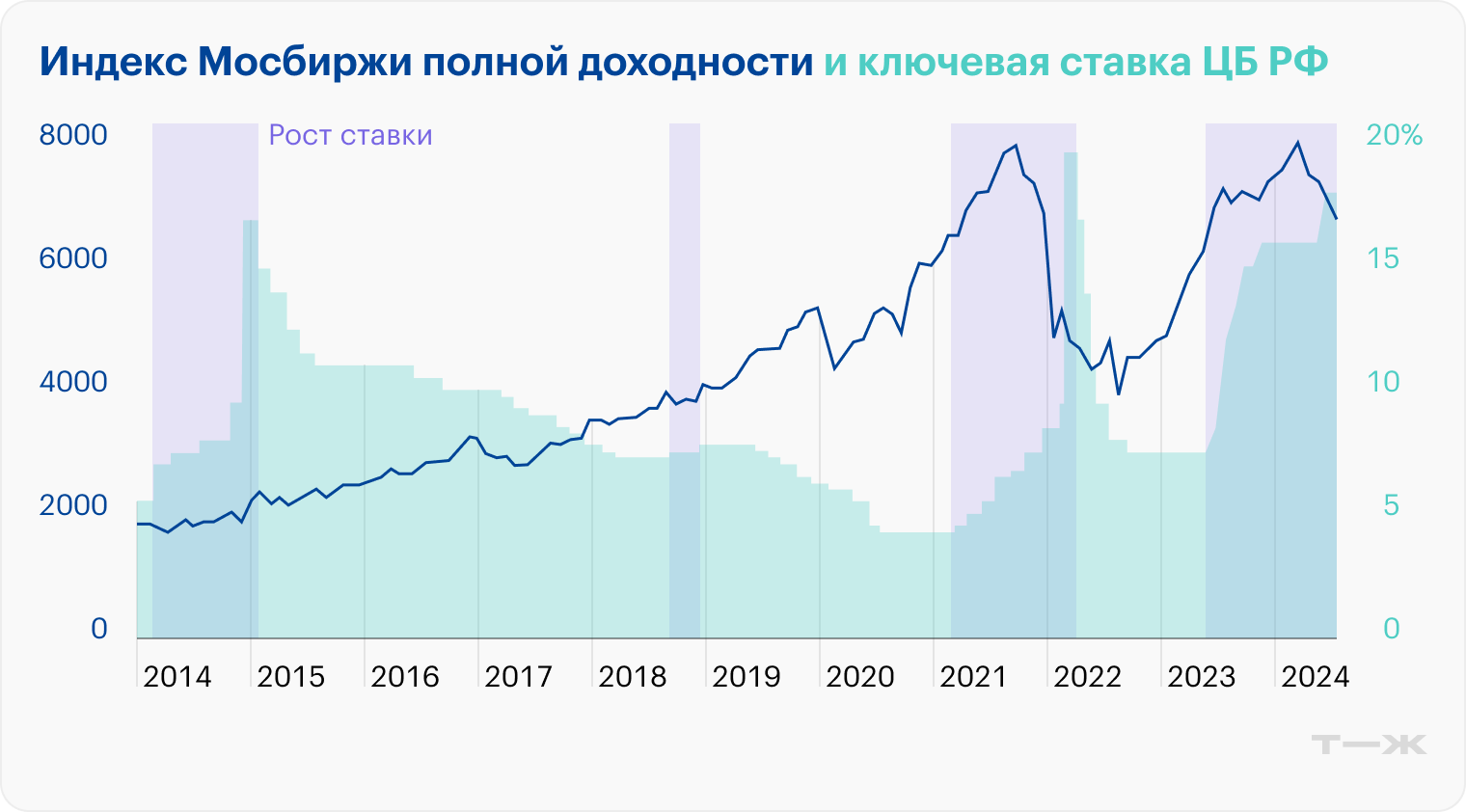

Практика: ставка давит на акции, но не сразу. Если взглянуть на доходность акций российских компаний на исторических данных, то заметно, что негативное влияние роста ставки более выраженно проявляется на горизонте года.

Для большей наглядности приводим не номинальную доходность, а разницу между средней доходностью после повышения ставки и средней исторической доходностью активов за 2014—2023 годы.

При околонулевой динамике в первый месяц через год индекс Мосбиржи падал в среднем на 21% относительно своей «нормальной» динамики — и это с учетом выплаченных дивидендов.

Средняя доходность акций после роста ключевой ставки ЦБ относительно средней исторической доходности

| Временной промежуток | Индекс Мосбиржи с дивидендами |

|---|---|

| Через неделю | −0,1% |

| Месяц | 0,5% |

| Квартал | −3% |

| Полугодие | −8% |

| Год | −21% |

При этом стоит помнить, что на динамику акций влияет целый набор факторов и ставка ЦБ не всегда самый весомый из них. Российский рынок реагирует на темпы роста глобальной экономики, мировую инфляцию, значение ставки ФРС и, конечно, геополитику. Так, в 2022 году индекс Мосбиржи рухнул больше чем на 40%. Ключевую ставку тогда поднимали до 20%, но очевидно, что на движение котировок повлияло не это.

Вместе с тем отдельные сектора могут демонстрировать рост даже на фоне падения всех остальных. Тогда же, весной 2022, на фоне санкционного кризиса и высокой ключевой ставки ЦБ акции «Фосагро» и «Акрона» показали резкий рост: роль сыграло удорожание удобрений на мировом рынке. Так что влияние мировой конъюнктуры зачастую преобладает над эффектом ставки.

Также важно понимать, что рост и снижение ставок, как правило, происходят не единичными шагами, а циклами. И если посмотреть, как вел себя индекс Мосбиржи в эти периоды, то очевидной закономерности не просматривается: за 11 лет он то рос, то падал как во время ужесточения политики ЦБ, так и тогда, когда ставку в стране опускали.

Облигации

Высокая ключевая ставка обычно стимулирует переток денег инвесторов из акций в облигации. Кроме того что они относятся к менее рисковым инструментам, привлекательность которых всегда растет в кризис, во времена высоких ставок они еще и дают повышенную доходность.

Теория: доходность облигаций растет. Когда бизнес или государство размещает облигации, они фактически берут деньги в долг. И чтобы в условиях роста ставок нашелся тот, кто готов эти деньги дать, привлекательность облигаций приходится повышать за счет более высокой купонной доходности.

Для тех, кто зашел в облигации раньше, рост ставок — не лучшая новость. Старые выпуски с фиксированным купоном теряют в цене из-за того, что их владельцы перекладываются в новые, более выгодные. Цена будет снижаться до тех пор, пока доходность старых облигаций снова не станет конкурентной.

Можно сказать, что с помощью биржевой цены облигаций инвесторы договариваются об их справедливой доходности — так, чтобы она соответствовала не только рискам вложений в эти бумаги, но и доходности сопоставимых инструментов.

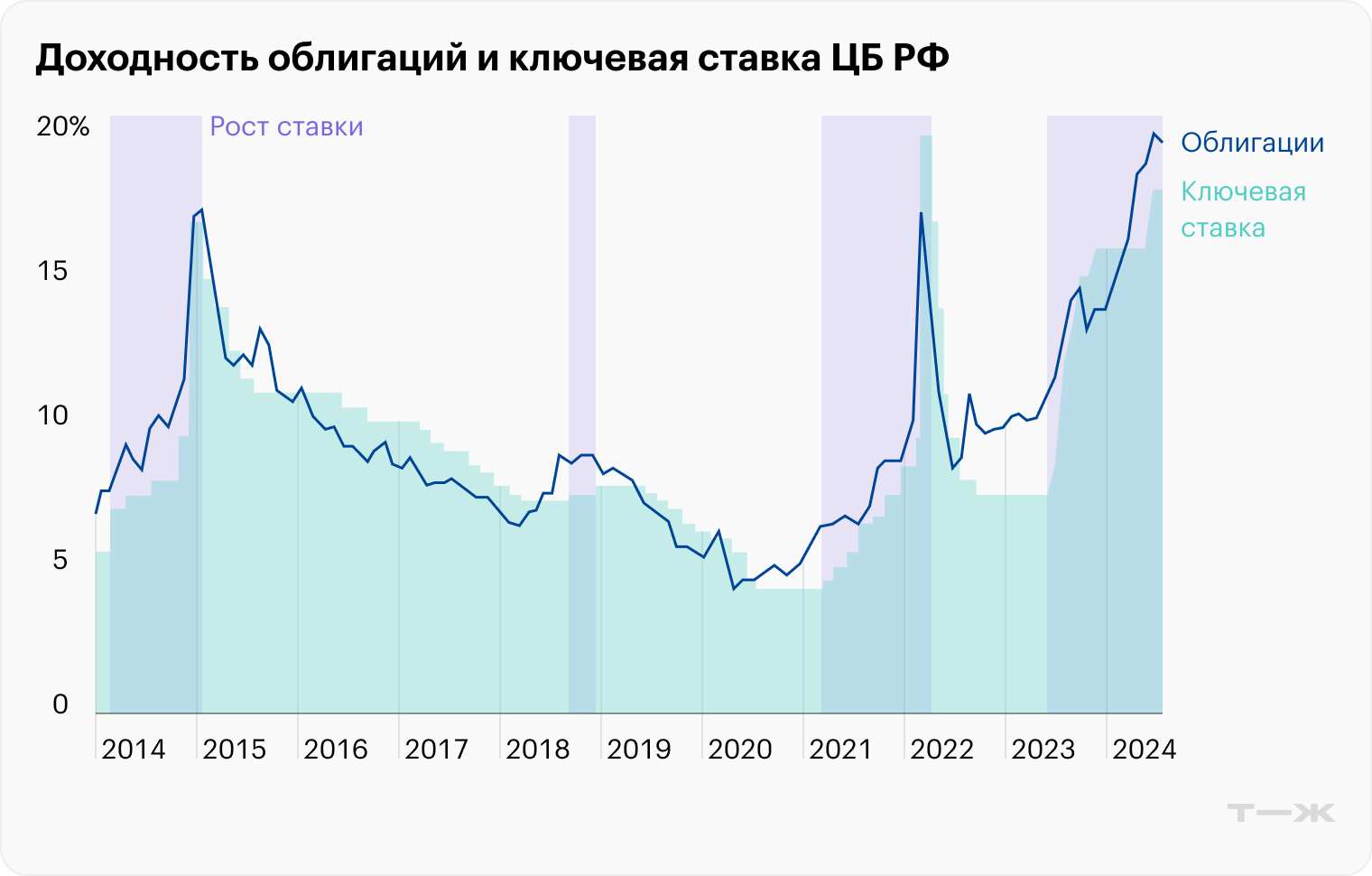

Практика: доходность растет еще до роста ставки. Такая механика делает рынок облигаций гораздо более чутким к изменению ключевой ставки. Он начинает подстраиваться под ожидаемые решения ЦБ заранее — до того, как регулятор их принимает. Так было и на этот раз: доходность облигаций начала расти еще весной, когда стало понятно, что прогнозы снижения инфляции не оправдываются и ставки в 16% для ее замедления может не хватить.

Прямая зависимость между доходностью облигаций и ключевой ставкой ЦБ отчетливо видна на графике ниже. Он же хорошо показывает, как динамика долговых бумаг предвосхищает повышение ставки. Инвесторы не ждут, когда регулятор примет решение, они заранее продают старые выпуски бумаг в ожидании роста ставки.

Когда рост ставки уже состоялся, покупать облигации не всегда бывает выгодно. Статистика показывает, что в большинстве случаев после решения ЦБ их доходность снижается.

Исключение — бумаги с плавающей доходностью, которая зависит от различных условий, например от уровня инфляции. Так, ОФЗ-ИН демонстрировали более высокий результат, чем облигации с фиксированной доходностью. Правда, сейчас эти бумаги нельзя назвать привлекательными — из-за рекордного разрыва между ставкой ЦБ и инфляцией.

Под доходностью понимается результат инвестирования в бумаги с учетом купонного дохода на указанных временных отрезках при покупке в день повышения ставки.

Средняя доходность облигаций после роста ключевой ставки ЦБ

| Временной промежуток | Гособлигации < 1 года | Гособлигации > 5 лет | Корп. облигации 1—3 года | Корп. облигации 3—5 лет | ОФЗ-ИН |

|---|---|---|---|---|---|

| Через неделю | 0,0% | 0,3% | −0,1% | −0,1% | 0,0% |

| Месяц | −0,2% | −1,3% | −1,5% | −1,3% | 0,5% |

| Квартал | −0,2% | −1,9% | −2,3% | −1,7% | 0,6% |

| Полугодие | 0,3% | −0,1% | −2,0% | −1,2% | 1,6% |

| Год | 1,1% | −1,7% | −1,4% | −0,1% | 3,8% |

Валюта

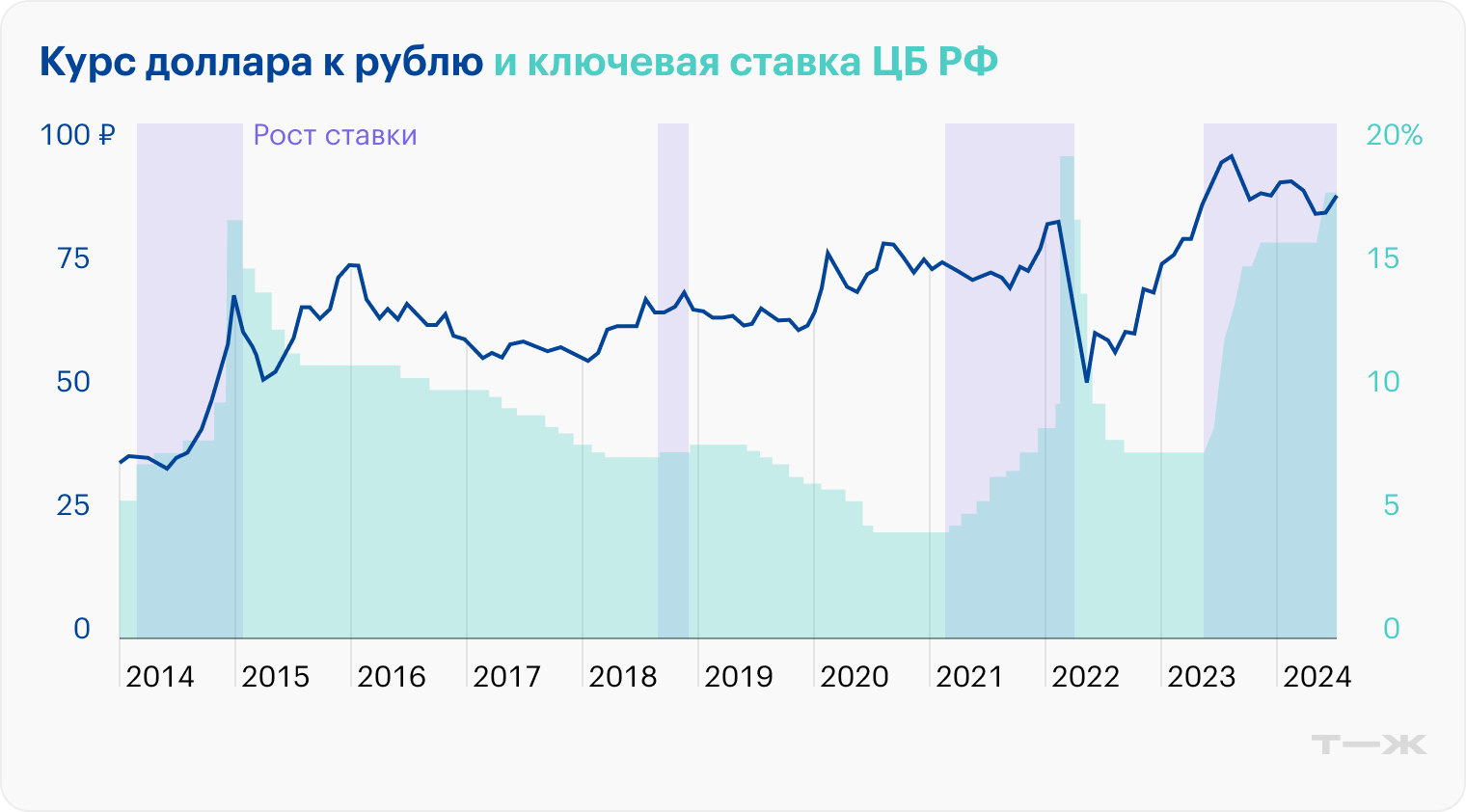

Банк России не пытается управлять курсом, когда опускает или поднимает ставку. Его целевой интерес — инфляция. Но опосредованно решения по ставке влияют и на стоимость рубля.

Теория: рубль должен окрепнуть. Когда российский Центробанк поднимает ставку, рублевые займы в стране становятся дороже, но инвестиции в рубль при этом приносят больший доход. А значит, и курс национальной валюты благодаря этому решению должен укрепляться.

Но это в теории — в условиях открытого рынка, куда могут прийти иностранные инвесторы, желающие вложиться в рублевые активы, чтобы заработать на высоких ставках. А как у нас?

Практика: рубль никому не должен. В текущей ситуации, когда российский рынок капитала, по сути, отрезан от мирового, ключевая ставка мало что решает для курса. Стоимость рубля определяется сейчас двумя ключевыми факторами: торговым балансом и потоками капитала. Когда импорт обходится дороже, а в страну приходит меньше валюты от экспорта, то баланс сокращается, рубль дешевеет. А если спрос на валюту подогревается еще и оттоком капитала, то курс валится стремительно, как было в России летом 2023 года, когда доллар ушел за 100 ₽.

Именно поэтому на повышение ставки ЦБ до 18% рубль отреагировал вяло.

Впрочем, даже в ретроспективе последнего десятилетия мы не заметили очевидного влияния ключевой ставки ЦБ РФ на валютный курс. В разные времена во время повышения ставки рубль то укреплялся к доллару, то слабел.

Средняя доходность при покупке валюты после роста ключевой ставки ЦБ относительно средней исторической доходности

| Временной промежуток | Доллар |

|---|---|

| Через неделю | 2% |

| Месяц | 3% |

| Квартал | −1% |

| Полугодие | −2% |

| Год | −3% |

Вклады

С ростом ключевой ставки ЦБ доходность вкладов растет. И здесь теория с практикой наконец-то полностью совпадают.

Теория: вклады всегда растут за ставкой. Чтобы вклады остались привлекательными, банки также вынуждены поднимать свои ставки вслед за ЦБ. Они могут себе позволить платить клиентам больше, потому что параллельно с ростом ставок по депозитам поднимают и кредитные ставки. Так их процентные доходы от роста ставок не страдают, а даже могут увеличиваться.

Практика: вклады всегда растут за ставкой. В первую же неделю после решения ЦБ ставки подняли 24 банка из топ-50, причем некоторые сильно — более чем на пять процентных пунктов. В среднем по крупнейшим банкам максимальная ставка к середине августа приблизилась к 17,5% годовых, тогда как месяцем ранее, накануне июльского заседания регулятора, была в районе 16,5%.

История показывает, что доходность вкладов идет в четкой связке с уровнем ставки ЦБ. Даже в период максимальной волатильности весной 2022 года, когда ключевая ставка взлетела к 20%, депозиты от нее не отстали. Так что этот инструмент не только максимально надежен, но и предсказуем.

Но в отличие от облигаций доходность вкладов не всегда растет заранее. В 2024 году ставки поползли вверх еще весной — за пару месяцев до решения. Тогда регулятор ужесточил риторику и стало понятно, что рост «ключа» — это вопрос времени. А вот годом ранее в похожей ситуации банки не спешили увеличивать доходность депозитов даже после недвусмысленных намеков ЦБ.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique