Как быть с кредитом, если он уже не нужен?

Мне одобрили кредит. Что будет, если я не воспользуюсь кредитными деньгами, потому что они мне не понадобятся? Можно ли просто закрыть кредит?

Заранее обратиться за кредитом может быть хорошей стратегией: это лучше, чем подавать заявки, когда деньги нужны срочно и нет времени искать выгодные предложения.

Расскажу, как поступить в вашем случае. Но сначала поясню, сколько времени есть, чтобы взять уже одобренный кредит, как он отображается в кредитной истории и может ли отказ от займа повлиять на кредитный рейтинг.

Сколько действует одобрение от банка

Насколько я поняла, вы обратились в банк заранее, чтобы выяснить, одобрят вам кредит или нет.

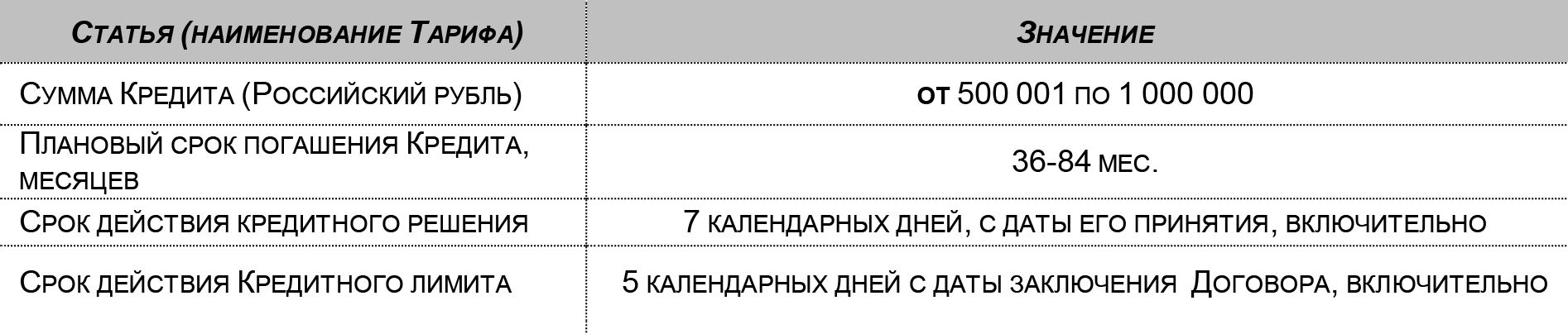

Независимо от типа кредита — потребительский, ипотека или автокредит — у положительного решения есть срок действия. Иногда одобрение по кредиту наличными актуально всего 7 дней. За это время нужно приехать в отделение или встретиться с представителем и подписать договор. У других банков положительное решение по потребительскому кредиту может действовать 30 или даже 45 дней. Но в любом случае, если не воспользоваться предложением вовремя, его аннулируют.

Однако одобрение кредита не значит, что банк обязан его выдать. Например, многие перед подписанием договора еще раз проверяют кредитную историю клиента. Это делают, чтобы удостовериться, что человек не получил кредиты в других банках и что не появились просрочки по действующим обязательствам при их наличии.

Я рекомендую уточнять у сотрудника банка, сколько времени действует положительное решение, еще перед тем, как подавать заявку. В идеале стоит проверить это в общих условиях потребительского кредитования на сайте, чтобы не полагаться только на слова сотрудника.

Проверка нужна, чтобы не получилось так, что банк запросил дополнительные документы типа справки о доходах и, пока клиент готовил их, срок действия решения закончился. В такой ситуации заявку на кредит придется подавать заново — и банк может отказать хотя бы потому, что человек не воспользовался предыдущим одобрением.

Отмечу, что некоторые банки сразу подписывают с клиентом кредитный договор и открывают счет для зачисления денег. Так делают для удобства, чтобы заемщик быстро получил нужную сумму.

Как в кредитной истории отображается информация по одобренному кредиту

По закону кредитная история заемщика состоит из разных частей и не все они могут быть доступны, например, банкам. Напомню, из каких частей состоит КИ.

Титульная. Здесь сводная информация по всем обязательствам клиента — текущим и погашенным. А главное, идентификационные данные заемщика: ФИО, дата и место рождения и документы, удостоверяющие личность, — паспорт и СНИЛС.

Титульная часть отчета по кредитной истории доступна любому пользователю, который запросил отчет, в том числе заемщику и кредитным организациям.

Основная. Здесь информация по кредитам: дата выдачи, сумма и срок займа, номер договора, сумма оставшейся задолженности или дата закрытия договора. Такие сведения доступны любому пользователю, который получил отчет: кредиторам, заемщику, суду и уполномоченным ведомствам по решению суда.

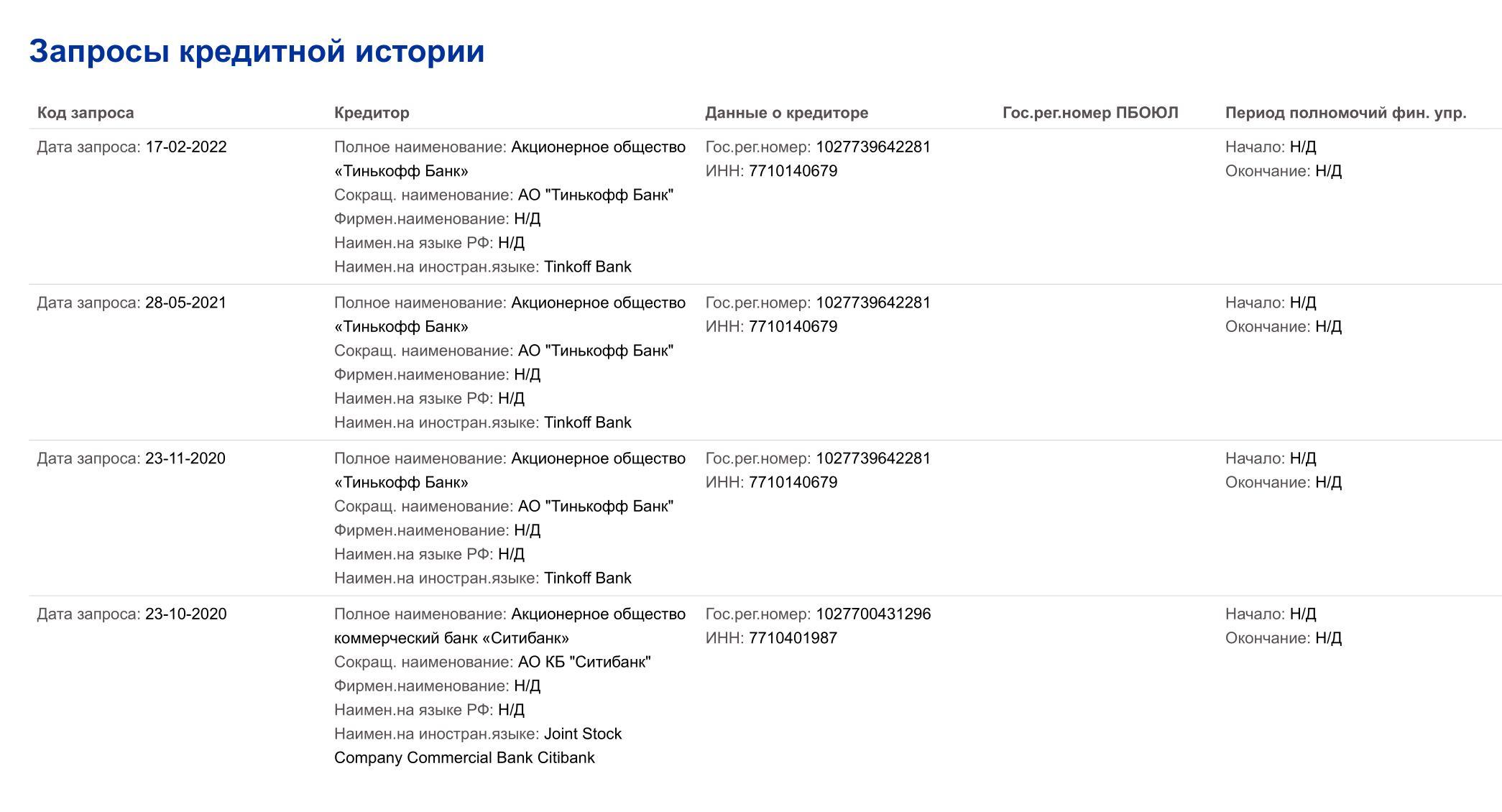

Закрытая или дополнительная. Здесь информация обо всех банках, с которыми взаимодействовал заемщик на дату запроса, когда кредитор заходил в БКИ и проверял клиента. Эта часть доступна не всем, но всегда — заемщику, а в определенных ситуациях — суду или арбитражному управляющему.

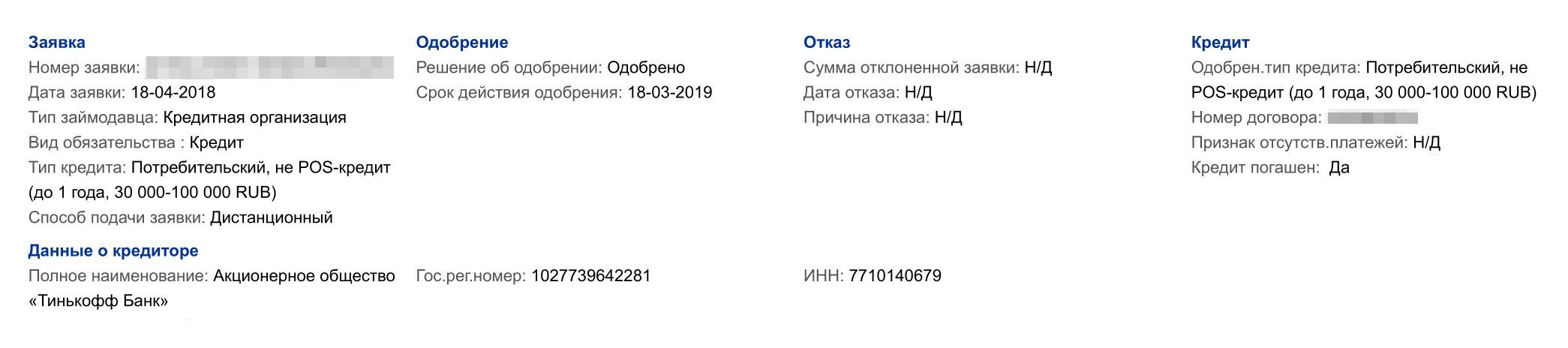

Пока одобрение активно, сведения о нем будут отображаться. Если человек в итоге не стал оформлять кредит, банк должен убрать эту информацию: кредит не взят, при этом отказа не было. Но запрос в банк останется в закрытой части кредитного досье, и другие банки при проверке КИ клиента не увидят эти сведения.

Информационная. Особая часть кредитного досье. В ней отмечаются все обращения или запросы заемщика и результаты рассмотрения заявки. Именно здесь будет отображаться решение по кредиту — одобрение или отказ. А еще кредиторы указывают в ней причину отказа.

Сведения об одобренном вам кредите сейчас есть в информационной части кредитного досье. Но закон отмечает, что данные об одобренном, но не полученном кредите в этой части не отображаются. В ней должны остаться записи только об отказах с указанием причины и одобренных и оформленных займах.

Получается, если кредит одобрен, но еще не взят, он отображается в информационной части. Если не взят и срок одобрения закончился, кредит должен оттуда исчезнуть — тогда останется только запрос на него в закрытой части досье.

Что значит отказ от кредита для кредитного рейтинга

На значение кредитного рейтинга влияют любые действия по получению кредита или обслуживанию уже оформленных. Поэтому запрос или подача заявки на кредит снизят рейтинг.

Чтобы было легче объяснять клиентам, какие у них шансы на получение кредита, я всегда прошу заказать отчет о кредитной истории. Так заемщик увидит, что повлияло на расчет рейтинга: все причины будут указаны в отчете перед основной частью.

В любом случае отказ от кредита не отражается на кредитном рейтинге. Только запрос по этому кредиту окажет незначительное влияние, а поскольку кредит не будет оформлен, то информации о нем в бюро кредитных историй не останется. Однако это может отразиться на будущих взаимоотношениях клиента с банком: в следующий раз он может отказать по заявке на кредит, даже если ранее его одобрил.

Как закрыть кредит, который не нужен

Закрыть можно только тот кредит, который заемщик получил. То есть клиент подписал с банком кредитный договор, и кредитор зачислил одобренную сумму на счет.

Процесс закрытия кредита зависит от того, сколько времени прошло после оформления. Вот какие варианты есть у заемщика.

Закрыть кредит в течение 14 дней после получения можно, вернув деньги, без предварительного уведомления. А если кредит брали на целевые нужды, например на покупку телефона, есть 30 дней без уведомления.

Вернуть кредит после 14 дней можно полностью или частично, но с обязательным уведомлением кредитора минимум за 30 дней. Однако банки могут сократить этот срок до 15 дней или меньше. А у некоторых вернуть полученный кредит можно в день обращения с заявлением или запросом на досрочное погашение.

Что делать в вашем случае

Если вам одобрили кредит, но вы его еще не взяли, нужно хорошо все обдумать и только потом принимать решение. Вот какие есть варианты.

Если кредит не нужен, лучше просто его не брать. Этот вариант кажется оптимальным: не будет процентов по кредиту, нет соблазна купить что-то не очень нужное на внезапно появившиеся деньги, нет ощущения долга.

Хуже будет, если вы оформите кредит, а потом вернете его досрочно в первый месяц или даже в первую неделю после выдачи. Банк потратил на вас ресурсы: делал запрос в БКИ, сотрудник работал с анкетой. Если вы потом снова обратитесь в этот банк за кредитом, он может отказать.

Если боитесь испортить отношения с банком, потому что планируете именно в нем в будущем брать, например, ипотеку, то можете взять кредит и попользоваться деньгами несколько месяцев, а потом досрочно погасить. Или получить кредит и в течение первого месяца сделать частичное досрочное погашение — закрыть большую часть долга. А оставшуюся выплачивать по новому графику платежей.

Поскольку банк заработает на процентах, шансов на одобрение в будущем будет больше, чем если вернуть кредит сразу после получения. А еще из-за своевременных платежей по кредиту вы улучшите свой первоначальный кредитный рейтинг и банк увидит, что вы дисциплинированный заемщик. Есть еще один важный нюанс: чем дольше клиент пользуется кредитами, тем лучше и выше кредитный рейтинг.

Брать этот кредит я рекомендую, если для вас приемлемы его условия — процентная ставка, страховка и так далее — и вы готовы выплачивать его хотя бы несколько месяцев без просрочек. Меньший срок может привести к тому, что снизится вероятность одобрения кредита в том же банке в будущем или ухудшатся условия.

- У меня был случай, когда клиент получил кредит и погасил его через три недели. Спустя несколько месяцев, когда он снова решил взять кредит в том же банке, ставку подняли. Менеджер сказал, что из-за слишком быстрого погашения первого кредита.

Если вы уже взяли кредит, но понимаете, что эти деньги вам не понадобятся, можете просто погасить его. Все сказанное выше актуально и здесь.