7 мифов о проверке недвижимости от банка

При оформлении ипотеки банк проверяет недвижимость, и покупатели часто считают, что это стопроцентная гарантия чистоты сделки.

Логика такая: раз банк выдает свои деньги и берет недвижимость в залог, то он раскопает все проблемы. Банк действительно проверяет объект, но есть нюансы.

Расскажем об основных заблуждениях о банковской проверке и к чему они иногда приводят.

Банк проверит все документы

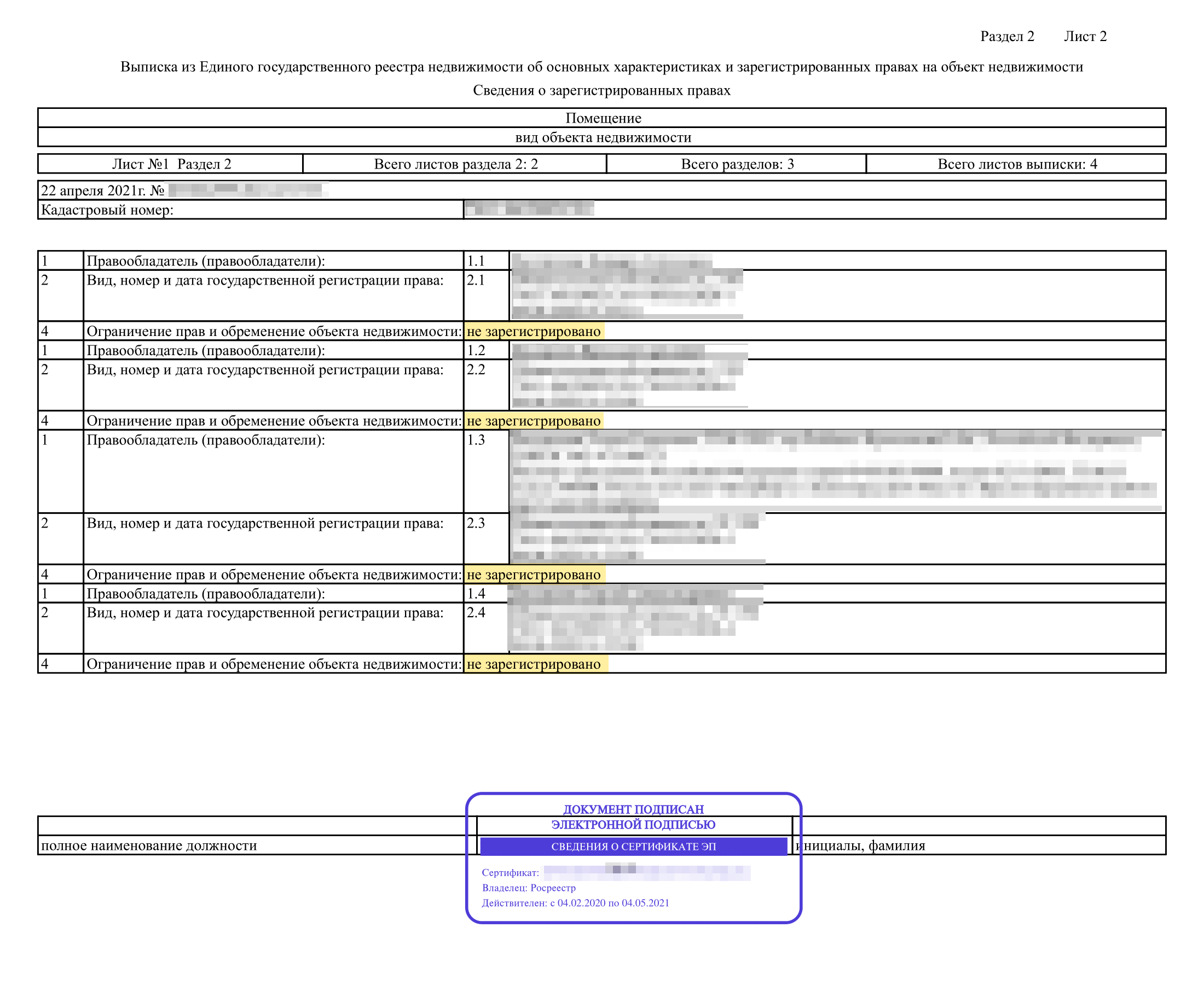

Как на самом деле. Основной документ для банка — выписка из ЕГРН, которую обычно представляет продавец. В первую очередь банк интересует, есть ли у продавца право собственности на момент подачи заявки и нет ли обременений на квартире. Все это видно из выписки.

В чем риск. Банк не выясняет, что было с квартирой или домом ранее и может быть после сделки — это зона ответственности заемщика.

Кроме того, даже «чистая» выписка из ЕГРН не гарантирует отсутствие проблем. Например, пристав может наложить арест в процессе сделки: до регистрации перехода права собственности к покупателю. Это может произойти, если у продавца остались долги, а приставы по каким-то причинам еще не успели арестовать недвижимость.

Покупатель окажется в неприятной ситуации: кредит банком выдан и уже надо платить ежемесячно ипотеку, но переход права Росреестр зарегистрировать не может, пока не снят запрет.

Что делать. Самостоятельно проверить продавца по базе данных судебных приставов незадолго до сделки. Даже из-за небольшого штрафа судебный пристав может наложить арест на недвижимость.

В день или хотя бы за день до сделки риелторы обычно заказывают свежую выписку из ЕГРН, чтобы убедиться: право собственности не изменилось и продавец не мошенничает.

Банк выяснит историю квартиры до седьмого колена

Как на самом деле. Банки не анализируют историю квартиры. Они не проверяют, какие были переходы права, кто был собственником раньше и как собственники связаны между собой.

В чем риск. Бывают «скрытые собственники». Вот случай из практики одного из авторов.

Продавец получил квартиру, выплатив пай ЖСК . По документам титульный собственник — продавец, на его же имя выдана и справка о выплате пая. В 45 лет продавец поменял паспорт, страница с семейным положением — без штампов. Банк квартиру одобрил.

Но если паи за квартиру выплачивали в период брака, то жилье принадлежит обоим супругам, и неважно, на чье имя оформлено по документам . Запросили у продавца справку из загса, и оказалось, что он был женат и не знал, что бывшая супруга может претендовать на жилье. Если бы она захотела это сделать, то без проблем оспорила бы сделку.

Пришлось искать бывшую супругу и брать у нее нотариальное заявление, что она знает о продаже квартиры и не будет инициировать процедуру ее судебного раздела.

Что делать. Запросить у продавца документ-основание, по которому он стал собственником квартиры. Это может быть, например, договор купли-продажи или свидетельство о праве на наследство.

Также есть смысл заказать выписку из ЕГРН о переходах прав, по которой будет понятна история квартиры. Если собственники слишком часто и быстро меняются, это повод насторожиться.

Банк узнает, если с продавцом что-то не так

Как на самом деле. Банк проверяет, есть ли у продавца долги в базе судебных приставов, участвует ли он в судебных разбирательствах и не состоит ли в реестре банкротов — в день рассмотрения заявки. На этом все.

В чем риск. Банк не анализирует состояние здоровья продавца, проблемы с его бизнесом, если он предприниматель, связи с организациями. Даже количество кредитов и просрочки по ним банки обычно проверяют в ускоренном режиме — автоматически.

На практике продавец может недавно перенести инсульт, плохо видеть и слышать, продавать единственное жилье в крайне преклонном возрасте, быть участником нескольких проблемных фирм.

Вот, например, чем опасен продавец-бизнесмен. Существует субсидиарная ответственность: она наступает у участника ООО, который активно содействовал его разорению, если кредиторы компании не могут законными способами получить долги — у компании нет имущества, а счета пустые. Тогда внимание кредиторов переключается на учредителя и его личную недвижимость. Ее вполне могут через суд арестовать, а потом продать в счет долгов.

Также распространены схемы, когда человек продает квартиру, чтобы потом передать деньги мошенникам. Так бывает с пожилыми людьми и теми, кто страдает различными зависимостями. Они могут не осознавать своих действий, а уже после сделки заявить об этом в суде.

Что делать. Проверить, является ли продавец участником фирмы, можно с помощью сервиса «Прозрачный бизнес». Далее по наименованию юридического лица в картотеке арбитражных дел нужно посмотреть, в каких судах участвует организация.

По количеству споров и объему исковых требований делают вывод, стоит ли покупать недвижимость: если компания без конца выступает в роли ответчика и ей предъявляют крупные суммы, лучше не рисковать. А если судебные процессы укладываются в рамки обычной работы фирмы, то рисков меньше.

В другой статье мы уже разбирались, нужна ли справка от психиатра, стоит ли вести доктора на сделку и есть ли гарантии, что продавец точно не болен психически.

Чем опасна электронная регистрация и безопасные расчеты

Сейчас много сделок проводятся через банк по системе безопасных расчетов и электронной регистрации. В таких случаях банк выступает посредником и не проверяет документы вовсе.

Банк, по сути дела, выполняет роль МФЦ: отправляет бумаги в Росреестр, оператор их даже не читает. После регистрации сделки деньги передают продавцу.

Росреестр проверит только возможность регистрации. Чистоту сделки в этом случае не проверяет никто — даже минимально.

Банк не пропустит незаконную перепланировку

Как на самом деле. В последние годы банки сильно упростили процедуру оценки квартир. Ее либо делают автоматически, либо без выезда специалиста — по фотографиям. Фактическое состояние квартиры и что там с перепланировками, банки уже не особо интересует.

В чем риск. Если покупатель не заметил незаконную перепланировку, существенные конструктивные недостатки, например трещины в стенах, следы затопления, проблемы с подключением коммуникаций и подобное, то после сделки вся ответственность за это — на нем. Могут нажаловаться соседи, и тогда придется восстанавливать исходную планировку за свой счет, а еще Госжилинспекция может назначить штраф.

Бывает, что банк в курсе незаконной перепланировки, но все равно готов согласовать ипотеку. Например, при оценке одной из квартир выяснилось, что перенесены мокрые точки . Банк готов был одобрить такую сделку с увеличением первоначального взноса и ставки. Но такую перепланировку узаконить просто невозможно. Покупатель отказался от сделки.

Что делать. В Т—Ж подробно рассказывали в другой статье, как проверить законность перепланировки. Как минимум — сравнить технический план квартиры с ее реальным состоянием. Если есть сомнения или кажется, что самостоятельно проверить не получится, можно заказать оценку с выездом специалиста — в 2024 году это стоит от 2000 до 7000 ₽.

Банк будет настаивать, чтобы прежние жильцы выписались

Как на самом деле. Если в квартире есть зарегистрированные жильцы, банк это узнает. Но ему будет достаточно упоминания в договоре купли-продажи, что продавец обязуется решить вопрос с регистрационным учетом. Банк не станет требовать кого-либо выписывать.

В чем риск. Строка-обещание в договоре ничего не гарантирует покупателю. На практике, если жильцы не снимутся с регистрации сами, придется судиться.

Так, в Москве женщина приобрела квартиру. В договоре купли-продажи стороны указали, что продавец и члены его семьи снимаются с регистрационного учета в течение 60 дней. Но этого не произошло. Покупателю пришлось идти в суд, и только спустя полгода прежних жильцов выписали в судебном порядке

Что делать. Настоять, чтобы все жильцы были выписаны из квартиры до сделки. В России в 2024 году нет единого документа, который бы подтверждал отсутствие зарегистрированных. Мы рассказывали, как узнать, кто прописан в квартире.

Банк найдет долги за ЖКУ

Как на самом деле. Банк не проверяет долги за ЖКУ — ни по документам, ни как-либо иначе.

В чем риск. Долги за ЖКУ остаются на прежнем владельце, но есть исключение — взносы за капремонт. Они переходят вместе с квартирой, то есть если раньше была задолженность, оплачивать ее придется новому собственнику. Кроме того, управляющая организация может вопреки всему потребовать старые долги с нового владельца — и некоторые сдаются под давлением.

Пример из жизни: продавец и покупатель квартиры договорились, что первый выплатит долги по коммуналке после сделки. Ее провели, но продавец ничего не оплатил. Управляющая компания отказалась исключить долги продавца из квитанции покупателя. Только после долгих переговоров продавец все-таки заплатил за ЖКУ в своей старой квартире.

Что делать. Запросить у продавца квитанцию за последний месяц по уплате взносов на капремонт и другим платежам. Если есть долги, они будут видны. Далее по шагам:

- Попросить уплатить долги до сделки.

- Если договориться не получается, а квартира нужна, то указать в договоре, что долги уплачивает продавец. Это будет рычаг воздействия после сделки.

Банк запросит данные об использовании маткапитала предыдущим собственником

Как на самом деле. Банк не запрашивает информацию, использовал ли продавец для покупки квартиры маткапитал.

В чем риск. Маткапитал — это государственные деньги, использовать их можно только на определенные цели. Если в квартиру вложен маткапитал, в ней нужно выделить доли всем членам семьи, в том числе совершеннолетним. А при продаже такой квартиры согласовать сделку с опекой под гарантию, что детям будет куплена другая жилплощадь не меньше проданной.

Бывает, что сделку провели, а новое жилье детям не купили. Тогда опека, СФР или прокуратура может оспорить сделку и вернуть все через суд в изначальное состояние. Или окажется, что доли выделены неверно, — тогда продавцу придется переделывать документы в опеке, все затянется.

Случай из практики: ребенку больше 18 лет, после использования маткапитала ему не выделили долю в квартире. Нотариус отказался оформлять сделку. Пришлось родителям выделять долю.

Что делать. Выяснить, выдавался ли продавцу материнский капитал, и если выдавался, куда он был потрачен. Если маткапитал пошел на улучшение жилищных условий, то надо узнать, все ли члены семьи наделены долями.

Чтобы все это выяснить, надо запросить у продавца выписку с госуслуг об остатке по маткапиталу. В Социальном фонде продавец также берет справку о том, использовался или нет маткапитал и куда он был потрачен. Затем по документам на квартиру проверяют, какие были доли изначально и как их распределили потом — здесь опять пригодится выписка из ЕГРН с переходами права. Надо заранее узнать, сколько детей у продавца.

Это довольно сложный процесс, и, если есть возможность, лучше доверить его юристу.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga